最近SNSでよく見かける、投資信託って、一体なんなのだろう…。

「銀行で貯金するより投資信託で運用するのがいい」とか「S&P500やオルカンの投資信託を買うのがおすすめ」とか聞くけど、そもそも投資信託が、どんなものかがよくわからない…

こんな疑問をお持ちではないでしょうか。

今後のライフイベントで少しでも経済的な余裕を持つため、これから始まる長い老後生活を安心して迎えるため、資産運用は必須とも言える時代になっています。

投資信託は、資産運用初心者の方にもおすすめで、人気のある金融商品です。

しかし仕組みがやや分かりにくかったり、関連用語が少々難しかったりと、とっつきにくい印象もあると思います。

そのような方に向けて、本コラムでは投資信託の基本・基礎をわかりやすく解説していきます。本コラムが、あなたの投資デビューのきっかけになれば幸いです。

本コラムでわかること

- 投資信託とは何か?

- 投資信託の用語

- 投資信託と株式、ETF、NISAとの違い

目次

1.【図解】投資信託とは?

まず、投資信託とはなんなのでしょうか。

一言で説明すると、プロに「投資」を「信じて託す」金融商品です。

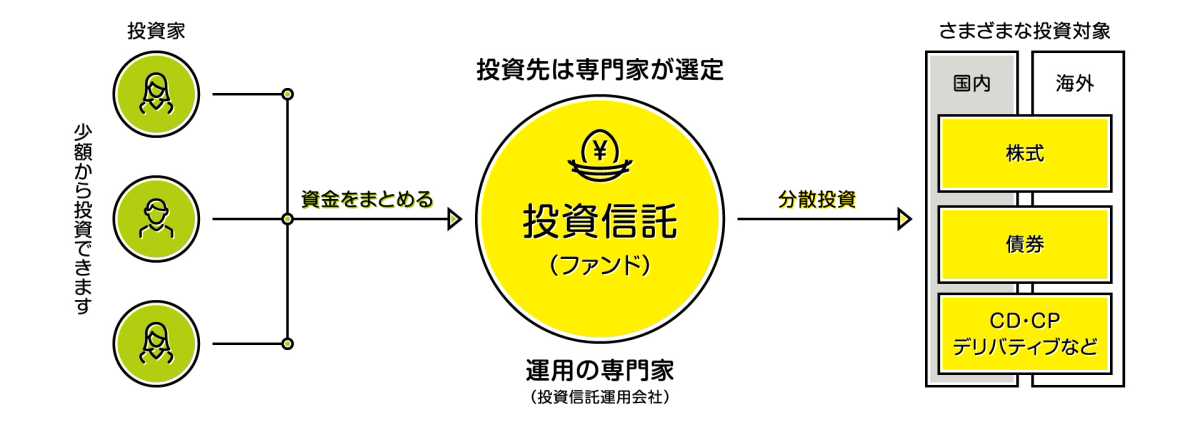

最初に、投資家が資金を出します。

次に、運用の専門家・運用の指揮を取る人(ファンドマネージャー)が、投資信託という仕組みを通じて、株式や債券など様々な投資対象に、集めた資金を振り分けます(分散投資)。

そして元手以上に資金を増やし、その成果を投資家に還元します。

(引用:一般社団法人 投資信託協会 そもそも投資信託とは?)

投資家が決めるのは、その投資信託にお金を出すかどうかだけであり、お金を預けた運用の専門家(ファンドマネージャー)が

- 集めたお金をどこに投資するか

- いつまで投資するか

などの難しい判断をやってくれます。

そのため投資の初心者から上級者まで、幅広く利用されています。

投資の知識や経験があまりない初心者でも、やり方次第ではしっかりと利益を出せる可能性が高いことから最初に持つ商品としておすすめです。

投資を始めたばかりの初心者向けの投資信託を使った投資のやり方については、こちらの関連記事で詳しく解説しています。

<関連記事>

投資初心者は何から始める?FPおすすめの投資法3選

2. 知っておきたい投資信託に関連する用語

投資信託とは何かをご理解いただいたところで、本章では投資信託に関連する知っておきたい基本用語をご紹介していきます。

ここで紹介する用語は、これから投資信託の購入を検討していく上で最低限押さえておいてほしいものを厳選しました。

少し難しい用語もあるかもしれませんが、この9つの用語を押さえてもらえれば、投資信託を選ぶ時に「これどういうこと?」と迷わずに済みます。

関連記事として、当社サイトで公開している「投資信託の選び方」についてまとめた記事も載せておきます。ぜひ本章で基本用語をマスターし、投資信託選びに役立ててください。

<関連記事>

FP直伝!失敗しない投資信託の選び方【初心者必見】

2-1. 基準価額

基準価額とは、投資信託の値段のことです。

投資信託の価格の基準となる金額であり、信託財産の価値を投資信託の口数で割ることで計算されます。

投資家が投資信託を購入する際や売却する際には、この基準価額が重要な指標となります。

基準価額は毎営業日に運用会社によって算定され、その日の信託財産の価値によって上下し、基準価額が上昇すれば投資家の利益、下降すれば損失となります。

基準価額は、運用成果の評価や投資信託同士の比較にも使われています。

2-2. 買付手数料・信託報酬・信託財産留保額

買付手数料・信託報酬・信託財産留保額は、投資信託にかかる主な費用のことです。

買付手数料とは、投資信託を購入する際に発生する、投資信託の運用会社や販売会社への報酬です。ただし最近は、買付手数料を支払わなくてもいい投資信託が増えてきています。

信託報酬とは、運用成果に応じて運用会社に支払われる費用です。投資信託を保有している期間中ずっと支払うことになるため、「投資信託のランニングコスト」といえば、信託報酬を意味すると考えていいでしょう。

信託財産留保額とは、投資信託を売却(解約)する時に発生する費用です。これも最近は、かからない投資信託が増えてきています。

これらの費用は、投資信託の利益、すなわち投資家である私たちの利益を減らす要因となります。

そのため投資信託を選ぶ際は、これらの費用がなるべく小さいものを選ぶのが良いと言われています。ただし費用に見合うリターンが期待できるなら、必ずしもこだわり過ぎる必要もありません。

2-3. 分配金

分配金は、投資信託の利益の一部が分配されたものです。

分配金を出さないタイプの投資信託もありますが、分配金を出すタイプの投資信託では、定期的に受け取ることが可能です。

分配金の額は、投資信託の成績や分配方針によって違ってきます。投資先の運用成果が良ければ、分配金額も高くなる傾向があります。

ただし、高い分配金を追求する場合、リスクが高い金融商品に投資することが多くなるため注意が必要です。

また分配金を出す回数にも注意しなければなりません。

なぜなら分配金は利益でなくても出せてしまうからです。この場合、実はただの元本の払い戻しになっているだけなので、投資家にとって利益ではないのです。

分配金は魅力的に思える仕組みかもしれませんが、検討に当たっては仕組みをしっかり理解することが不可欠と言えるでしょう。

こちらの関連記事では、投資信託で分配金を受け取ることのデメリットや考え方について、さらに詳しく解説しています。

<関連記事>

毎月分配型投信は悪いって本当?

2-4. トータルリターン

トータルリターンは、投資家が投資信託や株式などの金融商品から得ることができる利益の総額のことで、分配金や売却益、株価や基準価額の上昇による価格リターン、為替リターンなどを総合した指標です。

投資家はトータルリターンを評価することで、運用商品や金融商品のパフォーマンスを比較し、最適な投資先を選択することができます。

ただし、過去のトータルリターンは今後の運用成果を保証するものではないため、リスクや費用も考慮する必要があります。

2-5. シャープレシオ

シャープレシオとは、「その投資信託がどのくらい効率よく運用できているか」を表す指標です。この値が高いほどリスクに対してリターンが高く、運用効率が良いと判断されます。

「1単位あたりのリスクで、どのくらいリターンを上げられたか」と考えます。

投資信託は多種多様なので、どの投資信託がいいか比べようとしても難しいです。そんな時にシャープレシオを使うと、投資対象が全然違うような投資信託でも、同じ物差しで測ることができるという訳です。

たとえばリターンが10%の投資信託AとBがあり、リスクは投資信託Aが10%、Bが5%だとします。この場合のシャープレシオは投資信託Aが1、Bが2であるため、シャープレシオの観点では、投資信託Bの方が相対的に運用効率の良い投資信託と評価できます。

| 投資信託の運用効率をシャープレシオで比較 | ||

| 投資信託A | 投資信託B | |

| リターン | 10% | 10% |

| リスク | 10% | 5% |

| シャープレシオ (リターン÷リスク) |

1

|

2

Aよりも運用効率が良い! |

このように、シャープレシオは運用商品のパフォーマンスを比較する際に利用されます。

証券会社などのサイトで投資信託の詳細が載っているページには、シャープレシオが書いてあります。

投資信託選びに迷った時の判断材料の1つにしてみましょう。

2-6. 純資産総額

純資産総額は、投資信託の資産価値、規模を示す指標です。

純資産総額は、基準価額と投資口数をかけて算出されます。純資産総額が大きい投資信託は、それだけ多くの投資家から投資されていることを示し、運用の安定性や信頼性が高いとされます。

ただし、必ずしも純資産総額が大きい運用商品がリターンやリスク面で優れているわけではないため、投資家は他の指標や情報も考慮して判断する必要があります。

2-7. 繰り上げ償還

投資信託の繰り上げ償還とは、簡単にいうと、その投資信託の早期解散です。

投資信託には、あらかじめ運用される期間が決められているものもあれば、無期限のものもあります。

しかし何らかの事情によって、当初決められていた期間よりも早くに運用を終了してしまうことを「繰り上げ償還」といいます。

繰り上げ償還の理由は様々ありますが、最も多い理由は「投資信託の純資産総額が減り過ぎた」です。

投資信託で純資産総額が減るということは、運用資金が減ることを意味します。するとファンドマネージャーが考えていた運用が十分にできなくなってしまいます。そのためパフォーマンスが悪くなる可能性が上がるので、損失の拡大等を防ぐために、早めに投資信託自体を終わらせるのです。

一般的に繰り上げ償還になる目安は、純資産総額30億円と言われています。

30億円を下回らなければ、繰り上げ償還されることはまずないと考えてもらっていいでしょう。

参考:投資資料館

2-8. インデックスファンド・アクティブファンド

インデックスファンドは、運用会社が特定の株価指数(例:日経平均株価)に連動するように資産を運用する投資信託です。

これに対し、アクティブファンドは、運用会社が独自の投資判断を基に積極的に資産配分を行い、市場平均以上のリターンを目指す投資信託です。

インデックスファンドのメリットは、比較的安定したリターンが期待できること、運用コストが低いため手数料が安いことが挙げられます。

一方、アクティブファンドのメリットはプロの運用スキルにより高いリターンが狙えること、株式市場が上昇が期待できる場合にはプロの運用判断が有利であることです。

それぞれのファンドにはリスクも異なり、インデックスファンドは市場全体に連動するため、市場が下落すればリターンも下落しやすいです。アクティブファンドは、運用会社の判断が外れるとリターンが大きく下落する可能性があります。

2-9. 株式投資信託・公社債投資信託

証券会社などのウェブサイトで投資信託の詳細が載っているページを見ると、「株式投資信託」「公社債投資信託」といった単語を目にすることがあるかと思います。

両者の違いは、

- 株式投資信託:株式を一部でも投資対象に含む投資信託

- 公社債投資信託:株式は一切入れず、公社債のみを投資対象とする投資信託

という点です。※公社債とは、国が発行する国債、地方公共団体が発行する地方債、民間企業等が発行する社債等の総称です。

投資信託を選ぶ時に、「この投資信託はどんな資産を投資対象にしているか」をしっかり理解するのであれば、あまり意識する必要はないでしょう。

ただし公社債投資信託は株式が全く入っていないため、リターンは株式投資信託と比較すると見劣りしがちです。

「ある程度の値動きがあってもいいから、リターンが狙える投資信託にしたい」との考えがある場合は、公社債投資信託を選ばないように注意しましょう。

3. 投資信託のよくある質問

最後に、投資信託のよくある質問をまとめてみました。

投資を始めたばかりの方からよく挙がる質問を集めましたので、投資信託の理解を深める上で参考にしていただけるでしょう。

3-1. 投資信託と株式との違いは何ですか?

投資信託と株式投資の違いは、投資の対象となる資産や運用の方法にあります。

投資信託は、複数の株式や債券などの金融資産に分散投資を行う商品で、プロの運用会社によって管理されます。一方、株式投資は投資家自身が直接銘柄を選択することが一般的です。

投資信託は分散投資が容易で、リスクを低減することができるため初心者にもおすすめですが、運用報酬などのコストがかかります。

株式投資は個別の企業に対するリスクが高まりますが、投資信託に比べると取引手数料は低く抑えられることが多いです。

3-2. 投資信託とETFとの違いは何ですか?

ETFも上場投資信託といって投資信託の一種ではありますが、両者の違いは取引方法やコスト面にあります。

通常の投資信託とETFとの違いは次の通りです。

| 投資信託とETFの違い | ||

|---|---|---|

| 投資信託 | ETF | |

| リアルタイム取引 | できる | できない |

| 指値/逆指値注文 | できない | できる |

| 最低購入価格 | 100円 (証券会社によります) |

銘柄および基準価格次第 |

| 分配金の自動再投資 | 設定できる | 設定できない |

| 各種手数料 | 比較的高め | 比較的安め |

両者の決定的な違いは、リアルタイム取引ができるかできないか、という点にあります。通常の投資信託のデメリットともいえるリアルタイム取引がETFでは可能になるため、比較的、相場の変化に合わせて売買のタイミングをコントロールしやすいといえます。

また、予め指定した金額での取引(指値/逆指値注文)が可能なこともETFの特徴です。従って、ETFは投資信託と比べると流動性が高い(売買の自由度や柔軟性がある)ため、どちらかというと株式に近い性質があります。

一方、通常の投資信託は100円から購入できるのに対し、ETFはその銘柄と基準価格によって購入できる金額が変わります。また、投資信託の分配金は自動で再投資できるのに対し、ETFはそれができないため再投資したい場合は自分で行う必要があります。

3-3. 投資信託とNISAとの違いは何ですか?

投資信託とNISA(少額投資非課税制度)の違いは、「金融商品」と「制度」の違いです。

投資信託は、プロが運用・管理を行う金融商品です。

一方、NISAは少額の投資に対して非課税措置が適用される制度です。本来、投資信託は運用によって利益が出ると、その利益に対して20.315%の税金がかかりますが、NISAを通じて購入した投資信託の利益は、この20.315%の税金がかからなく(非課税)なります。

まとめると、投資信託はNISA制度を利用して運用することができる金融商品の一つであり、NISAは投資信託の運用を行う際に利用する制度、という違いがあります。

NISAについては、こちらのコラムもお読みいただけると理解が深まります。

3-4. 「投資信託は儲からない」は本当ですか?

「投資信託は儲からない」という主張は一概には言えません。

投資信託のリターンは、選択するファンドや運用期間、市場環境によって異なります。

また、投資信託は分散投資が容易でリスクを低減することができますが、ランニングコストがかかることも事実です。

適切な投資信託を選択し、長期的な視点で運用することで、リターンを得ることが可能です。

どのような投資信託が適切かは、自身の投資目的やリスク許容度によって異なります。より詳しい情報やアドバイスが必要な場合は、専門家に相談することをお勧めします。

資産運用のご相談はFPバンクへ

本コラムでは、投資信託の基本について、なるべく分かりやすく解説してみました。

投資信託だけでなく、資産運用の仕組みや関連用語には難しいものが多いです。

ですが、これらをあまりよく理解しないまま資産運用を始めてしまうと、大きな損をしてしまう恐れがあります。

厳しいことを言いますが、資産運用は自己責任です。ご自分の大切なお金を守るためにも、基本的な仕組みや用語は押さえておくようにしましょう。

とはいえ「自分はどの投資信託を買えばいいの?」「いくら購入するのがいいの?」「選び方をもっと詳しく知りたい」といった要望もあると思います。

そういった時は、ぜひ私たちFPバンクにご相談ください。

これまで多くの運用相談を受けてきており、投資信託の選び方から、具体的な購入方法やNISA口座の開設サポートまで、総合的にご案内することができます。

初回相談は無料ですので、お気軽にご利用ください。

コメント