こんにちは、FPバンク編集部です。

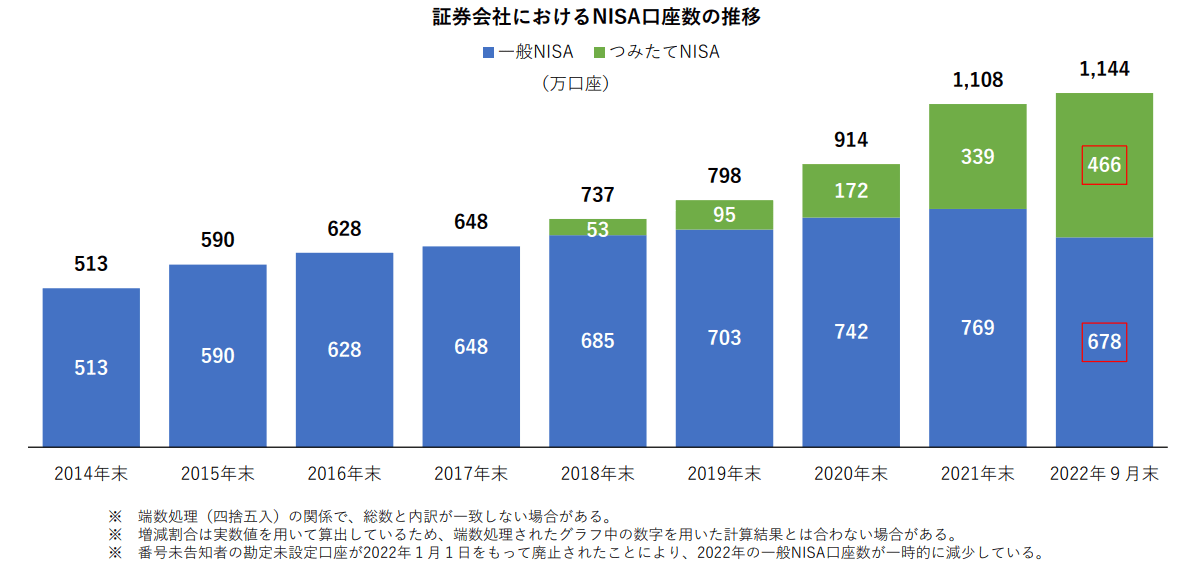

2014年1月からスタートしたNISAですが、2022年9月末時点でNISA口座数は1,144万口座、同時点での年間買付額は6,530億円、NISA口座での累計買付額は1兆6,322億円にもなっています。

(引用:日本証券業協会 NISA口座開設・利用状況調査結果【2022年9月30日現在】について)

上図を見てもらうと分かるように、NISA口座数は右肩上がりに推移しています。将来に向けた資産運用を行うにあたり、NISAを活用している人が増えているということでしょう。

それでもFP相談を受ける時に、

「NISAってなに?どんな制度なの?」

「つみたてNISAとはどう違うの?」

「どうやって使ったらいい?」

という質問が出ることがよくあります。

しかし現行NISAから大幅に改良された新NISAが2024年スタート予定など、資産運用の流れは今後もどんどん加速していくことになると予想されます。

そこで今回は、初心者の人でも不安や心配なくNISAを始めてもらえるように、制度の基本的な部分から改めて解説していきたいと思います!

なお現行NISAと新NISAでは制度内容で大きく違う部分もあるので、本記事は、

- 1~2章:2023年までの現行NISAの制度内容

- 3章 :2024年からの新NISAの制度内容

- 4~5章:現行NISA&新NISAで共通のメリット・デメリット・注意点

という構成にしました。

本記事を読んで、さっそくNISAをスタートしましょう!

目次

1. NISAとは?

まずはNISAの基本的な制度内容を確認していきましょう。

初心者の方が押さえておくべき基本は4つありますので、それぞれ詳しく解説していきます。

1-1. 利益に税金がかからなくなる優遇制度

NISA、正式名称は「少額投資非課税制度」、個人投資家のための税制優遇制度です。

上場株式や投資信託などを年間120万円まで購入でき、投資から5年間、配当金や売却益に税金がかからなくなります。

通常であれば利益の約20%が税金として持って行かれるところが、非課税(0%)になるので非常にお得です。

例えば、上場株式に100万円投資して200万円で売却した場合を考えてみましょう。100万円の利益が出たということですね。

通常、利益の100万円に20.315%課税され、実際の受け取り総額は179万6850円になってしまいます。しかし、NISAの場合は200万円まるまる受け取れることになります。

1-2. 通常の証券口座とは別で開設する

NISAを始めるためには、先ずは一般の証券口座を保有していなければNISA口座は利用できません。

証券会社や銀行などの金融機関で証券口座と同時にNISA口座を開設しましょう。

NISA口座は、日本在住で18歳以上であれば誰でも開設できます。

NISA口座の開設には、主に申請書類・本人確認書類・マイナンバー確認書類が必要です。そして、申請してから口座が開設までには、証券会社にもよりますが2~3週間はかかることに注意です。

1-3. 対象商品と運用方法には制限がある

NISAの対象商品は、株式・ETF、投資信託です。

株式は国内の上場株式やETFだけでなく、米国の株式も購入可能です。

(ただし、証券会社の設定する価格で売買する「店頭仕切り取引」でしか注文できません。)

また、年間120万円以内であれば一括購入もできますし、あるいは小分けにしての購入もできます。

例えば、2020年1月に上場株式を40万円で購入し、翌月2月に投資信託を30万円で購入。その後、3月~12月まで5万円ずつ投資信託を購入、そんな買い方もできます。

年間上限120万円を使いきらなくても大丈夫です。

ただし120万円の枠を使い切れなかったとしても、その枠を翌年には持ち越せないことには注意しましょう。

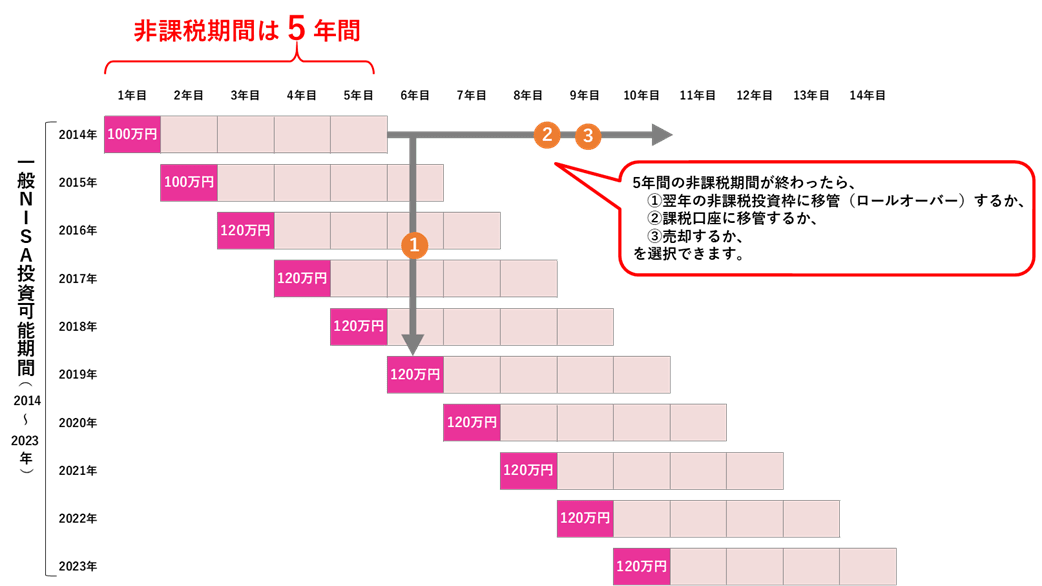

1-4. 投資可能期間と非課税期間が決まっている

2014年からスタートした現行NISAは、新規でNISA口座を開設し、上場株式や投資信託を新たに購入できるのは2023年までです。

非課税期間は5年間あります。

ですので、例えば2023年中に購入した上場株式や投資信託は、2027年(5年間)までは、配当金・売却益ともに税金がかからない、ということになります。

2. NISAの種類は3つ(2023年時点)

2023年時点では、NISAには3種類あります。

- 一般NISA

- つみたてNISA

- ジュニアNISA

2024年に新NISAが始まることもあり、上記の3種類のNISAは2023年以降、新規買付ができなくなります。

ですが非課税期間が無効になるといったことはないので、今年から始めても全く問題ありません。

2-1. 一般NISA

NISA制度が始まった当時は、「NISA」と言えば、このNISAのことでした。

今ではつみたてNISA・ジュニアNISAと差別化するため、「一般NISA」と呼ばれています。

非課税期間は5年しかないものの、年間120万までの買付ができるのは非常に魅力的ですね。

2-2. つみたてNISA

つみたてNISAは2018年にスタートした比較的新しいNISAです。

少額からの長期・積立・分散投資ができる、投資初心者にとって利用しやすい制度です。金融庁が指定し、その中から金融機関が選択した投資信託に年間40万円を上限に積立投資ができ、その運用益に対しては最長20年間非課税なります。

毎月100円から積立できる証券会社もあり、NISAと比べて気軽にはじめられると思います。また、いつでも解約できるので、資金が必要なときには解約できるので融通がききます。

2-3. ジュニアNISA

ジュニアNISAは、2016年にスタートしました。子どもの将来に向けた資産形成をするために導入された非課税制度です。

日本国内に居住する0歳~19歳までが利用できます。口座開設する年の1月1日時点で19歳であれば、その年中に口座開設できます。

口座開設者は子どもの名義になりますが、運用や管理は親権者等の親などが行います。もし、子どもが売買注文を行う場合は、都度親権者の同意が必要になります。

ジュニアNISAは一般NISAと同じく、売買益や配当金、分配金にかかる20.315%の税金が非課税になります。また、非課税期間も5年間、上場株式、投資信託などに投資できます。制度内容が違う点と言えば、上限投資額が年間80万円です。

なお、ジュニアNISAは2023年で廃止されることが決定しました。

理由は、手続きが複雑だったため利用者数が伸びなかったことです。

もうすぐ終わってしまいますが、2024年~2028年に5年間の非課税期間終了時に保有している運用商品は「継続管理勘定」へ移すことができます。

継続管理勘定では20歳まで非課税で運用継続できます。ただし、その間、売却はできますが、新規買付はできません。

<関連記事>ジュニアNISAってはじめた方がいいの!?

3. 2024年からの新NISA(成長投資枠)の変更点

さて本章では、2024年からNISAはどのように変わるのか確認していきます。

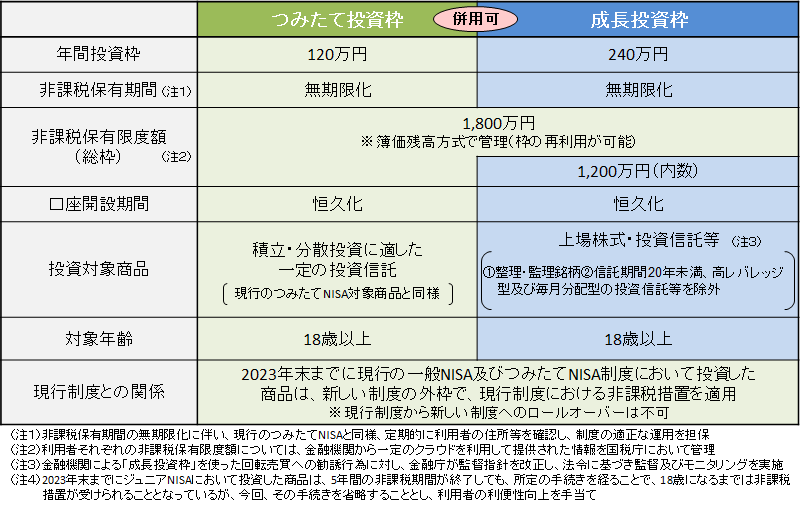

2024年からの新NISAは、現行の「つみたてNISA」と「一般NISA」がひとつに合体するイメージです。名称も「つみたて投資枠」「成長投資枠」になります。

以下の図は、金融庁が発表したものです。ここから読み取れる変更点6つを下にまとめました。

(引用:金融庁 新しいNISA)

新NISAの主な変更点

- 「つみたて投資枠」との併用が可能に

- 1年あたりの投資可能額が360万円まで拡大

- 非課税保有限度額が1,200万に拡大

- 高レバレッジ型投資信託・ETFは購入できない

- 口座開設期間が無期限に

- 非課税保有期間が恒久化

詳しく解説していきます。

3-1. 「つみたて投資枠」との併用が可能に

現行NISAは「つみたてNISA」と「一般NISA」の併用はできませんしたが、新NISAでは併用できるようになります。

多様な資産形成を行えるようになったと言えるでしょう。

ただし無制限に行えるわけではないことに注意が必要です。

3-2. 1年あたりの投資可能額が年360万円までに拡大

現行の一般NISAでは年間120万までしか投資できませんが、新NISA(成長投資枠)では年間360万まで増額されました。

実に3倍です。

しかし生涯投資額は1800万となっているので、年間360万をフルに投資していると、5年で枠を使い切ってしまうことになります。

年間でどのくらい投資するかのペース配分は、よく考えて行った方がいいでしょう。

3-3. 非課税保有限度額が1,200万円まで拡大

現行の一般NISAは、年間120万×5年=600万円までしか保有できませんでした。しかし、新NISA(成長投資枠)では、1200万円まで拡大されました。

成長投資枠では個別の株式を購入できるので、この金額の拡大は非常に良いニュースです。

例えばAppleやTESLAのような、大きく成長するような会社の株を見つけることができれば、非常に大きな利益を生み出すことができるからです。

今から楽しみです。

3-4. 高レバレッジ型投資信託・ETFは購入できない

新NISAでは、高レバレッジ型投資信託・ETFの購入ができなくなります。

レバレッジ型の商品とは、「とある指数のX倍の値動きをする」という性質を持つもののことを指します。

実はこの手の商品は、大きく儲ける期待が持てる反面、大きく損をする可能性もあります。

そのため、長期的な資産形成を目的とするNISAには合わない、ということで対象商品から除外されることになりました。

3-5. 口座開設期間が無期限に

新NISAは、2024年以降いつでも口座開設が可能です。

2章で取り上げた3種類のNISAは、どれも「開設は20XX年まで」と口座開設できる期限が定められていました。

それが無期限になるわけです。いつでも好きな時に始められるようになった、ということですが、開設には2~3週間程度かかります。

ですので、先延ばしにせずに早めに口座開設しておくことをおすすめします。

3-6. 非課税保有期間が恒久化

新NISAでは、非課税期間が恒久化されました。

現行NISAでは非課税で保有できる期間が決められていました。(一般NISAは5年、つみたてNISAは20年)

これはつまり「5年あるいは20年以内に売却しなかったら税金がかかる」ということなので、売却を急がせることになり、長期的な資産形成を邪魔することになりかねなかったのです。

それが廃止されたので、これもまた非常に良い変更だと言えるでしょう。

4. NISAのメリット・デメリット

4-1. メリット:利益に税金がかからない

NISAの最大のメリットは、配当金や売却益などの利益に税金がかからないことです。

配当金や売却益にかかる税金は、通常20.315%(所得税15%+住民税5%+復興特別所得税0.315%)もあります。

それがNISAを使うことで0%になるのです。

| 利益が100万円出たとしたら… | |

| NISAを利用していなかった場合 | NISAを利用していた場合 |

| 税金が引かれ 100万円×20.315%=20万3150円 ↓ 純利益は79万円6850円に… |

税金がなくなり 100万円×0%=0円 ↓ 純利益100万円は全額手元に! |

このメリットは非常に大きいです。

さらに、非課税の対象となる収益には上限が定められていませんので、利益が多いほどその恩恵は大きくなります。

4-2. デメリット:損失を有効活用できない

NISAのデメリットとしては、損失を有効活用できないことが挙げられます。

通常、株式や投資信託を購入して損失が出てしまった時、他に利益が出ているものがあれば、損失と利益を合算することができます。

損失を出しているのに、せっかく出た利益からも税金が引かれてしまうと、二重のマイナスになってしまうからです。

そうならないように、損失と利益の合算ができるようになっています。

ですがNISAでは、合算ができません。損失が出ても、ある意味”なかった”ことにされてしまうのです、

それにより、通常の投資で行える「損益通算」と「繰り越し控除」ができません。

NISAを利用する上では、「NISAで出た損失は有効活用できない」という点をしっかり把握しておかないと、NISAを使わない場合よりも損をする事態になってしまうことがありますので、要注意です。

※「損益通算」と「繰り越し控除」については、こちらをお読みください。

<関連記事>NISA、知らないと損する6つのデメリット

5. NISAなのに非課税にならない2つの落とし穴

NISA口座で保有している上場株式や投資信託は、売却益に限らずその配当金や分配金も非課税の対象です。

しかし、実は「NISAなのに非課税にならない2つの落とし穴」があるのをご存知ですか?

- 配当金の落とし穴

- 分配金の落とし穴

それぞれ解説していきます。

5-1. 配当金の落とし穴

まず、配当金の受け取り方次第では非課税にならないことに注意してください。

配当金を非課税にするには「株式数比例配分方式」という方式で、受け取る必要があります。

上場株式の配当金とは、年に1~2回、企業が出した利益の中から利益の一部を現金で受け取れます。通常は、この配当金にも20.315%課税されますが、NISA口座であれば非課税の対象となります。

そして配当金の受け取り方は、以下の4つから選ぶことができます。

- 配当金領収書方式 :郵便局や銀行の窓口に「配当金領収証」を持参して直接受け取る

- 個別銘柄指定方式 :銘柄ごとに配当金を受け取る銀行口座を指定する

- 株式数比例配分方式 :証券会社の口座に入金してもらう

- 登録配当金受領口座方式:保有する全銘柄の配当金を1つの銀行口座で受け取る

しかし、この4つの中で非課税の恩恵を受けることができるのは、「3. 株式数比例配分方式」のみなのです。

株式数比例配分方式とは、証券会社で保有している株数の残高に応じて、配当金が証券口座に入金されるという方式です。

配当金の受け取り方の選択を誤っていると、課税されてしまいますので、受け取り方が「株式比例配分方式」になっているか必ず確認しましょう。

5-2. 分配金の落とし穴

投資信託の分配金には、課税扱いの普通分配金と非課税扱いの特別分配金の2つあります。

普通分配金は運用収益から支払われる分配金で課税の対象になります。

しかし特別分配金とは、元本を取り崩して支払われる分配金です。つまり自分のお金が払い戻されているだけなので、そもそも税金がかかりません。

そのため、せっかくNISA口座で保有していたとしても、NISAの非課税メリットを全く使えないのです。

NISA口座で分配金の出る投資信託を購入する場合は、分配金の出ない投資信託を購入する時よりも、一層しっかり月次レポートやパフォーマンスを確認するようにしましょう。

また商品選びについて、ファイナンシャルプランナー等の専門家に相談することもおすすめします。

<お役立ち情報>資産運用パーフェクトマニュアル

6. まとめ

老後を支えてきた日本の年金制度は少子高齢化の影響を受け、昔に比べると年金支給額は減少しています。

今後は、支給開始時期がより遅くなる可能性も否定できません。

「公的年金があるから老後は万全」とは言えない昨今、国任せにせず、なるべく早いうちから老後に備えることが大切です。

NISAやiDeCoといった非課税制度を利用して、上手に資産形成できれば、老後の蓄えを補うことができます。

思い立ったら吉日、非課税制度を利用して、少額で早速実践してみてはいかがでしょうか。

2023年3月3日 text by 久保田 正広 FPバンク