「話題のNISAで投資を始めてみたけど、売却の時はどうすればいいんだろう」と悩んでいませんか?

せっかく始めた投資なので、なるべくお得に売却したいと考えていると思います。

それでは、何をもってしてお得なのでしょうか?

実は、お得な売却方法というのは、人によって違います。投資を始めるのは大切なことですが、同時に売却(出口戦略)を考えることも大切です。

出口(目的地)を考えずに資産運用をするのは必ずしも悪いことではないですが、宝の地図を持たずに宝探しに行くようなものです。目的が定まっていないので、効率の悪い結果に陥る可能性が大いにありえます。

本コラムでは、NISA制度での売却の基本や注意点、旧NISAでの売却との違い、そして、新NISAでの有意義な売却のポイントについて解説していきます。

本コラムで分かること

本コラムをお読みいただくことで、あなたの投資ライフがより充実したものになれば幸いです。

1. 新NISAでの売却の基本

本章では、新NISAでの売却の基本について解説していきます。

1-1. NISAは利益に税金はかからない

新NISAでの売却の基本の一つ目は、利益に税金がかからないことです。

NISAは、個人が金融商品を非課税で運用できる制度です。メリットは、利益が出た際に税金がかからないので、資産運用におすすめの方法とされています。

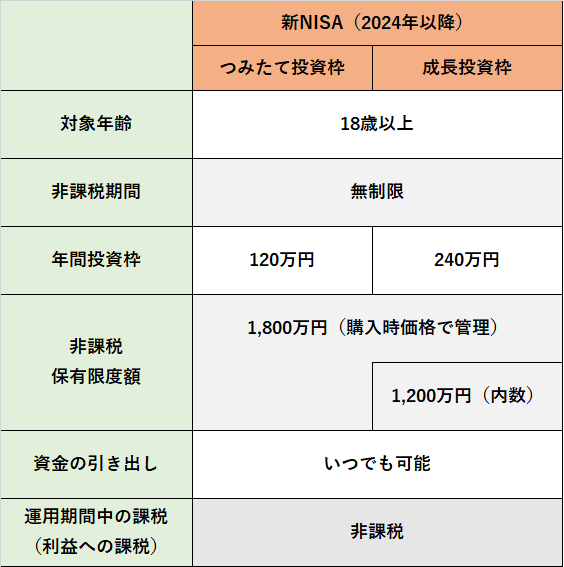

通常、株式や投資信託の利益には税金が課されますが、NISA口座を利用することで、非課税での投資が可能となります。ただし、NISAには年間の投資上限が設定されており、現行の制度では最大年間360万円(つみたて投資枠120万円、成長投資枠240万円)までとなっています。

参考:金融庁 NISAを知るから作成

NISA口座で運用するには、証券会社や銀行でNISA口座を開設し、その口座で投資を行います。投資対象となるのは、株式や投資信託などの金融商品で、詳細はそれぞれの金融機関のサイトで確認できます。

そして、2024年からの新NISAでは運用期間の制限もなくなりました。なので、非課税投資枠内の運用資産に対する利益は恒久的に非課税になります。

ただし、年間の非課税投資枠(最大360万円)以上の投資に対しては、通常通りに利益に対して税金がかかります。

これらを踏まえて、NISAを利用した投資を行う際には、上限金額、税金のかからないメリットを理解しておくことが大切です。

1-2. 翌年に非課税投資枠が復活する

新NISAでの売却の基本の二つ目は、翌年に非課税投資枠が復活することです。

NISAの利用には生涯投資枠1800万円、年間360万円(つみたて投資枠120万円、成長投資枠240万円)の投資上限がありますが、売却すると非課税投資枠が復活し、再び利用可能となります。

非課税枠の復活は、毎年1月1日から始まります。ですので、新たに投資したい場合は、翌年を待つことになります。

利益が出た場合の売却については、税金がかからないため、リスクを考慮しつつ適切なタイミングでの売却がおすすめです。

つまり、翌年に非課税投資枠が復活し、年間360万円の投資上限が再び利用できることを考慮して、新NISAを活用することで、資産運用を効果的に行うことができます。

また、適切な金融商品を選ぶことも大切です。金融商品選びについては、金融機関の提供する情報やサービスを活用し、自分に合った投資を行うことが求められます。

1-3. 自分の好きなタイミングで売れる

新NISAでの売却の基本の三つ目は、自分の好きなタイミングで売れることです。

例えば、株式投資では株価の成長を見込んで購入しますが、将来的にその成長が鈍化した場合や、取引のリスクが高まった場合には、投資家は売却を検討することができます。この時、NISAでは商品の売却に対して非課税のメリットが適用されるため、売却益が発生した場合でも手元に残る資金が増えます。

また、投資信託やETFなどの資産運用商品もNISAの対象となっているため、これらの商品に投資している投資家も売却時に非課税のメリットを享受できます。

ただし、NISA口座で購入した商品を特定口座や一般口座に移管する際は、非課税の対象外となるため注意が必要です。

NISAは自分の好きなタイミングで売却ができるため、投資家は柔軟な運用を行うことが可能です。また、売却時の非課税メリットも大きいため、積極的に活用していくことがおすすめです。

1-4. 売却できる回数や期間の制限はない

新NISAでの売却の基本の四つ目は、売却できる回数や期間の制限はないことです。

これにより、投資家は自分の投資スタイルに合わせて、短期的なトレードや長期的な保有を選択することが可能です。

日本株や外国株に投資している場合でも、売却できる回数や期間に制限はありません。ただし、単純に売り買いを繰り返すだけではなく、適切なリスク管理や資金管理を行うことが重要です。また、売却によって発生する手数料も考慮する必要があります。

投資信託やETFなどの資産運用商品も、同様に売却できる回数や期間に制限はありません。これらの商品も、適切なタイミングで売却を行うことにより、資産の最適化を図ることができます。

総じて、NISAの売却に関する制限がないため、投資家はアクティブに投資を行うことができます。ただし、リスク管理や資金管理を十分に行い、賢く非課税メリットを活用することが重要です。

2. 新NISAでの売却の注意点

2章では、新NISAでの売却の注意点について解説していきます。

2-1. 損失が出ても損益通算・損失繰越ができない

新NISAでの売却の注意点の一つは、損失が出ても損益通算・繰越控除ができないことです。

投資で損失が出た場合、普通の取引であれば損益通算や損失繰越が利用できますが、NISA制度を利用した場合は、このような税制上のメリットを享受することができません。つまり、NISA口座で投資を行い、損失が出た場合には、その損失分を他の株式等の利益と相殺することができないというわけです。

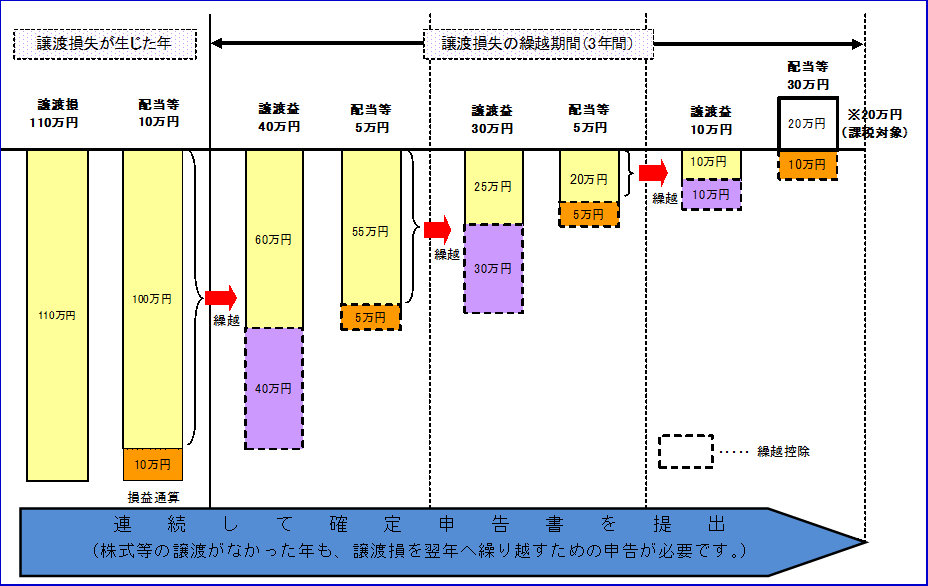

参考:国税庁 No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除

上の図は、通常の取引での損益通算や繰越控除のイメージになります。

株式を売却した年(譲渡損失が生じた年)には、110万円の損失に対して10万円の配当等の利益のみなので、損益通算をした結果、年間で100万円の損失が余っています。その100万円の損失を翌年以降の利益と相殺しているのが繰越控除という仕組みです。

このことは、投資のリスクを考慮する上で非常に重要なポイントとなります。NISAで運用できる資金が限られていることもあり、万が一の損失に備えた対策を事前に立てておくことが求められます。例えば、投資の分散やリスク管理を徹底することで、損失が出るリスクを最小限に抑えることができます。

また、投資の目的や投資期間を明確にすることも重要です。これにより、無計画な投資を避けることができ、損益通算・損失繰越ができないというデメリットをある程度カバーすることが可能です。

2-2. 翌年に再利用できる非課税投資枠は年間360万円まで

新NISAでの売却の注意点の二つ目は、翌年に再利用できる非課税投資枠は年間360万円までということです。

新NISAの非課税投資枠は、生涯で最大1800万円まで利用することができますが、翌年に再利用できるのは360万円までとなっています。1800万円はNISA口座で売却した場合の上限額ですが、翌年度以降、非課税取引枠として利用することができるのは360万円までということです。

NISA制度の主な目的は、投資家が資産運用を長期的に行うことを促すための仕組みです。そのため、年間での投資枠にも制限が設けられています。

つまり、数年かけて最大1800万円の投資を行った後に、その資金を売却して新たな投資先に切り替えたいと思っても、NISA枠で投資を行うには最短でも5年かかることになります。例えば、この投資に回さない資金を銀行預金に置いたままにした場合は、機会損失となり、運用成果を得られなくなることもあります。

このように、翌年に再利用できる非課税投資枠が360万円までであることを理解し、適切な資産運用計画を立てることで、NISAの利点を最大限に活用できます。

2-3. 注文は出せても成約には時間的な制限がある

新NISAでの売却の注意点の三つ目は、注文は出せても成約には時間的な制限があるということです。

具体的には、株式市場が開いている時間である平日の9時から15時に成約が可能です。なお、注文自体は土日祝日でも出すことはできますが、実際の成約は平日の取引時間内に行われます。

また、投資信託の場合は株式よりも注意が必要です。投資信託は1日に価格変動が1回のみですが、多くの投資信託では、売却注文の締切が15時に対して売却価格が変更されるのは19時までということになっています。

つまり、株式とは違い、値段を見ながら売却判断をすることはできないので注意が必要です。

さらに、投資対象が米国株や世界全体などの海外に投資をしている商品の場合は、注文を出してから翌々営業日の価格で売却になることが大半です。

投資計画を立てる際には、始めると同時に出口を考えることが重要ですので、売却時には時間差があることを理解した上で計画を立てましょう。

2-4. 商品によっては売却に手数料がかかる

新NISAでの売却の注意点の四つ目は、商品によっては売却に手数料がかかることです。

これは、投資商品の種類や金融機関によって異なるため、事前に確認しておくことが大切です。

例えば、株式取引の場合、購入時と売却時に手数料が発生します。また、投資信託についても、商品によっては購入時の手数料と売却時に信託財産留保額が徴収されることがあります。これを考慮して商品選択を行うことが重要です。

これは、NISAを利用しているかどうかに関係なく、金融機関や投資商品の種類ごとに決まっているものなので注意が必要です。NISAは資産運用の際に発生する税金を非課税にする制度ですが、手数料は関係のない話になります。

手数料に関する情報は、金融機関のウェブサイトや取引アプリなどで確認することができます。手数料が安い金融機関や取引方法を選択することで、リスクを抑えた運用が可能となります。

一方で、手数料が安い金融機関では相談窓口がないといった不都合も多いので、投資初心者で相談相手がいないと心配という方は、あなたに適した金融機関を選択することが大切になります。

より効果的な資産運用を行うには、手数料負担を軽減しながら長く運用を継続できることが重要になります。投資を始める前に、あなたの投資計画を実現できる金融機関はどこなのかを慎重に選択しましょう。

3. 旧NISAの売却での注意点

3章では、旧NISAの売却での注意点について解説していきます。

3-1. 売却しても投資枠は復活しない

旧NISA枠で保有している商品を売却しても投資枠は復活しないことに注意が必要です。

旧NISAと2024年から始まった新NISAは、別の制度ですので、旧NISAの商品を売却しても新NISAには全く影響しません。

また、旧NISAの一般NISAは期間5年、つみたてNISAは期間20年です。

つまり、旧NISAで運用していた商品がある場合、非課税期間が終了する前に売却しなければ非課税制度の恩恵を受けることはできません。5年間、あるいは20年間の非課税期間を有効活用するためには、計画的な運用を行うことが大切です。

3-2. 非課税期間が終わるまでに売却しなかったら特定口座に切り替わる

旧NISA枠で保有している商品は、非課税期間が終わるまでに売却しなかったら特定口座に切り替わることに注意が必要です。

旧NISAの非課税期間は、投資した年から5年間、あるいは20年間です。この非課税期間が終わると、保有し続けていた投資商品は自動的に特定口座での預りに切り替わります。特定口座は、課税される口座ですので、その後の売却益や配当・利益については課税対象となります。

ここでポイントとなるのは、課税されるのはNISA後の利益です。

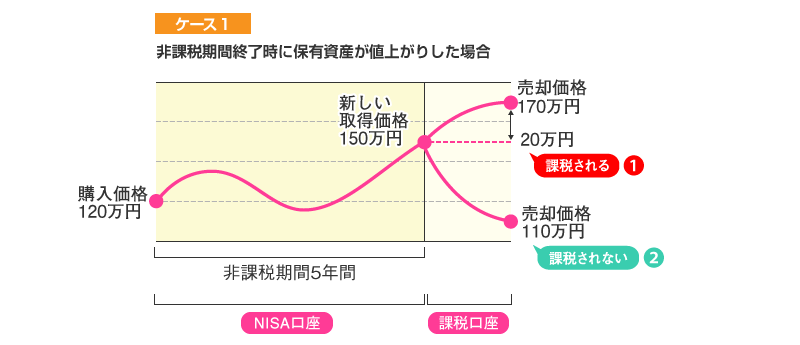

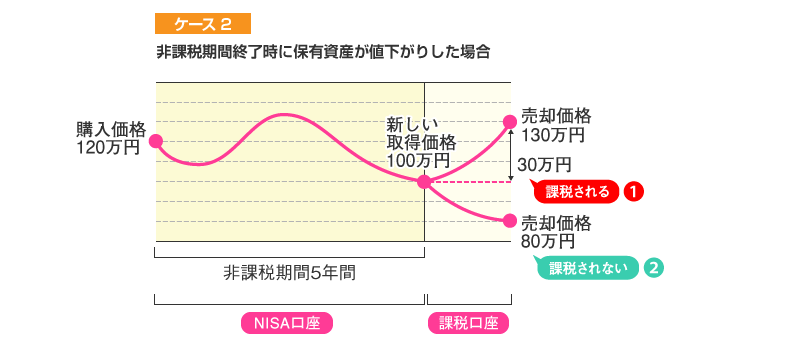

上の図は、120万円で購入した投資商品が5年後の非課税期間終了のタイミングで、値上がりしている(上)か値下がりしている(下)かで課税の考え方が変わることを表しています。

重要なのは、非課税期間終了時の価格が特定口座での取得価格(買付価格)に更新されるということです。

値上がりしている場合(上)は、非課税期間内に売却するのがおすすめです。その資金を新NISA口座で購入した場合は、引き続き非課税制度が適用されます。そのため、NISA制度を最大限有効活用するには、旧NISAの期間内に売却して資金を活用することが大切です。

注意が必要なのは、値下がりしている場合(下)です。

最初に120万円で購入したが、5年後に100万円になっていると、損だから戻るまで待ちたいとなる人は多いと思います。待った甲斐あって、120万円に戻ったところで売却すると、20万円の利益扱いになるので、20.315%の税金が取られ、手取りは約116万円になることに注意が必要です。

このように、NISAに限らず運用には細かな注意点や手間がかかる部分もあります。

投資初心者や忙しい方で、運用の中で気になる点や質問がある場合は、金融機関や投資サイトの解説ページを参照したり、専門家に相談することがおすすめです。これらの情報を活用しながら、あなただけの投資計画を立てていきましょう。

4. 新NISAの売却のポイント3つ

4章では、新NISAの売却のポイントを3つ解説していきます。

4-1. 利益が最大化するタイミングを狙うと失敗しやすい

新NISAでの売却のポイントの一つ目は、利益が最大化するタイミングを狙うと失敗しやすいということです。

NISAでの運用に限らず、投資において利益が最大化するタイミングを狙って投資を行うことは、失敗しやすい方法です。理由は主に三つあります。

最大利益を狙うと、相場の短期的な変動に振り回されがちだから

投資の基本は、冷静な判断で適切なリスク管理を行うことが重要ですが、利益最大化を追求するあまり瞬間的なニュースや短期的な相場の変動に一喜一憂することが多くなり、結果的に損失を拡大させてしまいます。

そもそもタイミングの見極めが困難だから

将来の相場や経済状況を正確に予測することは非常に困難です。

「頭と尻尾はくれてやれ」という投資の格言もあるように、最も利益が出る時に売り抜ける・最も安い時に買い付けるのを狙って行うのは、極めて難しいのです。

他の投資機会を見逃すから

最大利益のタイミングを狙うことで、他の投資機会を逃してしまうリスクがあります。

最大利益を狙おうとすれば、どうしてもそれに意識の多くを割くことになるでしょう。

ですが「いま売っていいのか。ここを逃したら後悔するかもしれない。本当にいいのか。」という決断には、かなりの精神的な負担がかかります。

そうなると他の投資機会に目を向けられず、資産全体から見た利益の最大化を逃してしまう可能性があるのです。

最大の利益を狙うことの難しさや狙ってはいけない例を実際の株価の動きを見てご紹介します。

これはNYダウという、アメリカの株式市場全体の値動きを表す株価です。

参考:日本経済新聞 Smart Chart PLUSから作成

まず、2000年から2012年での値動きを見てみます。

上げ下げをしながらも着実に値上がりをしていましたが、2007年末にはリーマンショックという大きな下落で株価が約1年で半値まで下落してしまいました。

この時に利益の最大化を狙おうと考える人の行動は2パターンに分かれます。

一つは、下がっていくと利益が減ってしまうからと慌てて売ってしまいます。

もう一つは、売り時を逃してしまったと待ち続けて、元の値段に戻った時に、「やれやれ、ようやく戻った」と売ってしまうことになります。

ところが、今度はさらにその後の値動きを見てみましょう。

参考:日本経済新聞 Smart Chart PLUSから作成

ようやく値段が戻ったと、やれやれ売りをしてしまうと、その後の株価上昇での恩恵を受けることはできなかったという結果がわかります。

利益の最大化を狙う人がこのような行動に陥りやすいのは、利益というわかりやすい数字しか見ていないので、そのような値動きになっている背景やどうして価格が戻ってきたのかに対して冷静な判断ができないからです。

以上の理由から、最大利益を狙うよりも、適切なリスク管理を行いながら積極的に資産運用を行っていくことが、長期的にはより利益が大きく、成功しやすい方法です。

4-2. 売却のタイミングは投資の目的に応じて決めるべき

新NISAでの売却のポイントの二つ目は、売却のタイミングは投資の目的に応じて決めるべきということです。

投資目的によって異なる売却のタイミングを以下に示します。

資産運用を目的とした場合

資産運用を目的とした場合、長期的な視点で投資することが重要です。一時的な損益に左右されず、経済成長や企業の業績向上により資産が増加することを期待し、定期的に再投資を行いながら運用していくことが大切です。

運用期間が決まっている場合

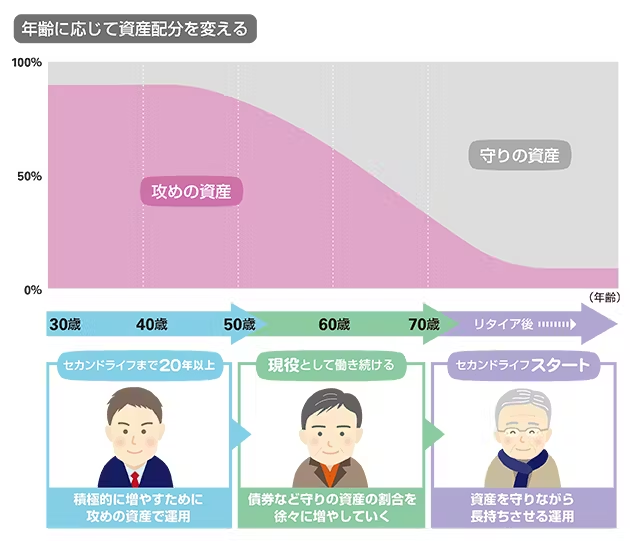

運用期間が決まっている場合、期間終了時に資産を確保することが重要です。そのため、期間終了に近づくにつれてリスクの低い運用手段への移行を検討し、確実に資金を回収できるように計画することが大切です。

例えば、iDeCoや企業型DC(確定拠出年金)での運用は、原則60歳~75歳のタイミングで取り崩しをしなければなりません。NISAでの運用目的が老後資産のためという場合も同様です。

多くの方は65歳での退職後は資産の取り崩しになりますが、すべてを株式のようなリスク資産に投資をしていた場合、退職の数年前に大きな下落が来た時には、思い描いた老後生活を送ることはできなくなってしまいます。

そんなことにならないために、運用期間の終わりに近づくにつれてリスクの低い運用へ移行していくことが大切なのです。

参考:日本経済新聞 50~60代の資産運用、失敗しない方法は?

利益確定を目的とした場合

利益確定を目的として投資する場合、適切な利益率に達した時点で売却し、その資金を他の投資に回すことが望ましいです。ただし、この場合でも冷静な判断が必要であり、短期的な利益追求にとらわれず、適切なリスク管理を行うことが重要です。

売却のタイミングは投資目的によって異なりますが、共通して常に冷静な判断で適切なリスク管理を行い、資産運用に取り組んでいくことが成功への鍵となります。

4-3. 売却は専門家に相談して行うのがおすすめ

新NISAでの売却のポイントの三つ目は、売却は専門家に相談して行うのがおすすめです。

投資や資産運用を行う際、売却時期の決定は非常に重要です。適切な売却タイミングで資産を処分することにより、最大限の利益を手にすることができます。

しかし、売却タイミングを見極めることは容易ではありません。なので、専門家に相談して売却を行うことがおすすめです。

専門家に相談する理由はいくつかあります。

第一に、株価や金利などの経済情勢を的確に把握し、その情報をもとに売却を判断することが難しいためです。NISAや投資信託などの商品は多岐にわたり、それぞれに異なる特徴やリスクがあります。そのため、適切な売却タイミングを見つけることが難しいことが多いのです。

また、投資家自身の資産状況や目標に応じた売却方法を検討することも重要です。自分の投資目的に合った売却方法を選ぶことで、資産運用がより効果的になります。専門家は個々の状況を把握し、最適な売却方法を提案してくれます。

専門家に相談する方法はいくつかあります。例えば、証券会社や銀行のフィナンシャルプランナーに助言を求めることができます。また、独立系のファイナンシャルプランナーも存在し、中立的な立場からアドバイスを受けることが可能です。どちらの方法でも、相談料が発生する場合がありますので、事前に確認しておきましょう。

まとめ

いかがでしたでしょうか。

新NISAや旧NISAで保有している商品を売却する際の注意点について書かせていただきました。

NISA制度特有の注意点もありますが、4章で書かせていただいた内容はNISAに限らず、資産運用の出口戦略を考える上での共通の考え方ですので、参考にしていただければと思います。

本コラムをお読みいただいたことで、あなたの資産運用が思い描くゴールに一直線に向かえる計画になれば嬉しく思います。

まだ「自分だけでは計画を立てられない」など、あなたに最適の売却タイミングや手続きを知りたい方は、この機会にファイナンシャルプランナーへの相談を検討してみてはいかがでしょうか。

ぜひ専門家の意見を参考にしてください。

コメント