投資について調べていると、「分散投資は意味ない」という意見を、どこかで一度は見聞きされたたことはないでしょうか?

結論から言うと、「分散投資は意味ない」という見解は誤りである、というのが筆者の考えです。

ただし、あくまでも適切に分散投資できている場合に限ります。

実は分散投資といっても、「意味のない分散投資」と「意味のある分散投資」があるのです。ただ闇雲に分散すれば良いという訳ではないのです。

本コラムでは、適切な分散投資をする上ではどんなポイントがあるかを踏まえて、意味のある効果のある分散投資を実践する方法を解説していきます。

本コラムをご覧いただくことで、分散投資の本質への理解が深まり、あなたの投資家としてのレベルアップに繋がりましたら幸いです。

目次

1.「分散投資は意味ない」は誤り

前述の通り、「分散投資は意味ない」は誤りというのが筆者の見解です。

本章では、実際に分散投資を成功させて多大な運用成果を上げている事例を参考に、分散投資の効果を再確認していきましょう。

1-1. 適切な分散は、損失を抑えて安定したリターンを生める

投資先が適切に分散されていれば、損失を抑えて安定したリターンを生み出すことが期待できます。

投資の世界には、「卵を一つのかごに盛るな」という格言があります。資産を卵に置き換えた例えで、卵を一つのかごではなく複数のかごに分散させて盛ることで、リスクを分散させるという考え方です。

出典:年金積立金管理運用独立行政法人 分散投資の意義③卵を一つのかごに盛るな

出典:年金積立金管理運用独立行政法人 分散投資の意義③卵を一つのかごに盛るな

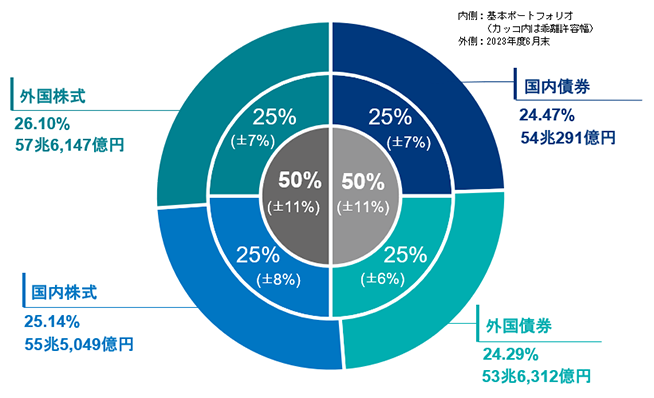

たとえば、私たちの年金を運用しているGPIF(年金積立金管理運用独立行政法人)も4つの資産に分散投資しています。国内と海外の、株式と債券というかたちです。

分散投資としては非常にシンプルな印象です。

出典:年金積立金管理運用独立行政法人 2023年度の運用状況 より

出典:年金積立金管理運用独立行政法人 2023年度の運用状況 より

ですが、それでも十分な結果が出ています。

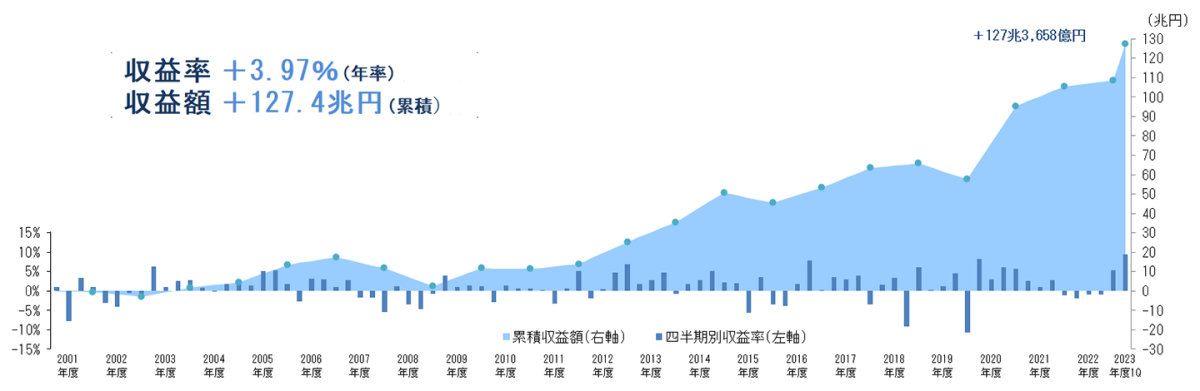

下図の通り、私たちの年金は、年率4%近い収益率と累計127兆円もの収益という実績を出しているのです。

2001年度以降の累積収益

2001年度以降の累積収益

出典:年金積立金管理運用独立行政法人 2023年度の運用状況 より

ちなみに、GPIFは世界一の運用規模を誇る年金基金です(2023年10月現在)。

世界一の年金基金であるGPIFが分散投資で安定した運用実績を出しているのに、それでも「分散投資は意味ない」といえるでしょうか。

もちろん、GPIFに限らず、あらゆる年金基金や金融機関などの機関投資家は、運用資金の投資先を分散しています。

このように、分散投資はもはやグローバルスタンダードであり、投資や資産運用の基本中の基本ともいえます。従って、「分散投資は意味ないという考えは誤りである」というのが筆者の見解です。

1-2. 投資先を集中させると、リターンは大きいが損失も大きくなりやすい

逆に投資先を集中させると、リターンは大きくなる可能性がありますが、損失も大きくなりやすいです。

一つの投資先に過度に依存すると、その投資先が値上がりした場合は大きな利益が得られますが、逆に値下がりした場合は大きな損失を被るリスクが高まります。

例えば、1-1で取り上げたGPIFが分散投資をせず、外国株式に資金を集中させたらどうなっていたか、を考えてみます。

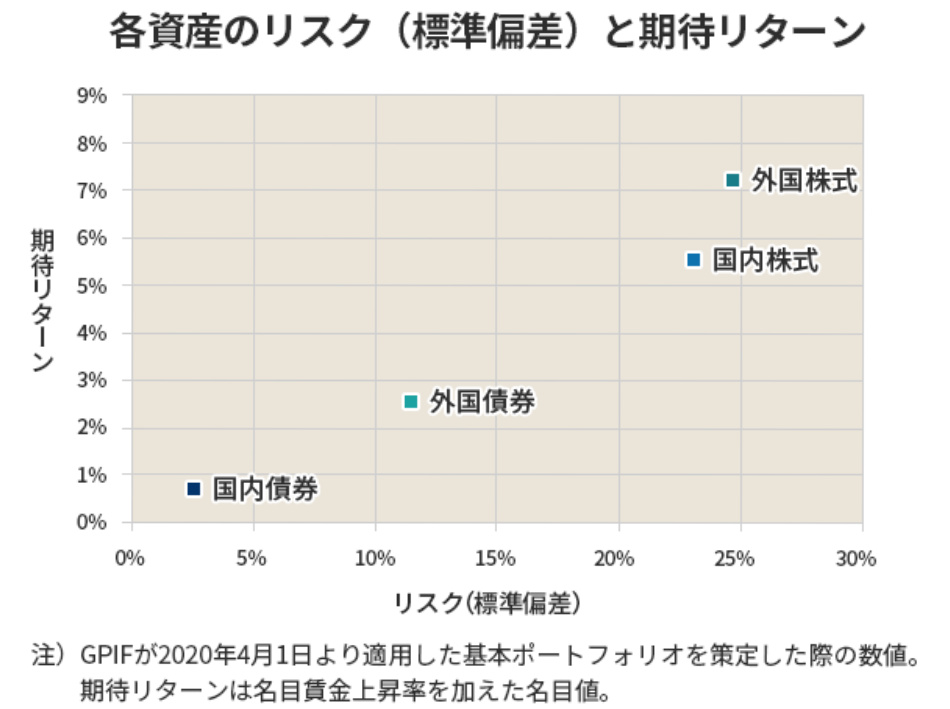

下は「各資産が1年間でどのくらい上下に値動きする可能性があるか」を表した図です。

ここで外国株式を見てみると、おおよそ「期待リターン7%・リスク25%」と読み取れます。

この数値が意味するのは「外国株式のリターンは1年間で、+57%~-43%程度の値動きをする可能性がある」ということです。

出典:年金積立金管理運用独立行政法人 分散投資の意義② 投資のリスクとは より

運用がうまくいって+57%の利益が出たら嬉しいですが、逆に-43%の損失が出たら、私たちの年金原資がほぼ半分になってしまうということです。これは大変まずい事態になるでしょう。

それを防ぐために、GPIFは大きな利益が出そうな外国株式や国内株式に資金を集中させることはせず、国内債券・外国債券にも分散させて、大きく負けることがない運用を行っているのです。

これが分散投資の意義・効果となりますので、「分散投資は意味ない」というのは、視野が狭い意見ではないかなと思います。

2.「分散投資は意味ない」と主張する人の共通点

前章では、「分散投資は意味ない」という見解に対し、それは全くの誤りであるという理由を解説してまいりました。

では「分散投資は意味ない」と主張する人は、なぜそのように主張するのでしょうか。

実際に相談に来るお客様のお話などから考えてみたところ、次のような共通点が見えてきました。

順番に解説していきます。

2-1.「短期で利益を上げたい」と考えている

分散投資は意味がないと主張する人の中には、短期で大きな利益を上げたいという意向の人が多く存在します。

短期で大きな利益を追求するためには、相応の値動きをするものに、なるべくたくさんの資金を投入する必要があります。短期だからこそ、下手に投資先を増やすより、投資先を絞った方が利益を上げやすいと考えるのです。

その観点から見ると「ほとんど増えないものにまでお金を分散させるのは意味がない」と思ってしまうのかもしれません。

しかし短期的な利益追求は、リスクが大きく、安定したリターンを得ることが困難であることが多いです。

「このお金はなくなってもいい」と考えられるような余裕資金ならばともかく、老後資金などに充てるための大事なお金なら、「短期で利益を上げたい」との考えは捨てるべきでしょう。

2-2.「より大きな利益を上げたい」と考えている

「より大きな利益を上げたい」と考える人は、分散投資は意味がないと考えてしまいがちです。

確かに、分散投資はリスクも分散させ抑えるという目的があるため、一回のリターンも投資先を一点集中させる場合と比べると小さくなる傾向にあります。その点では、「投資先は集中させた方がより大きな利益が上がるだろう」と考える理屈は理解できるでしょう。

ただし、それは、あくまでも集中投資した投資先の運用が上手くいくという前提があって成り立つ理屈です。

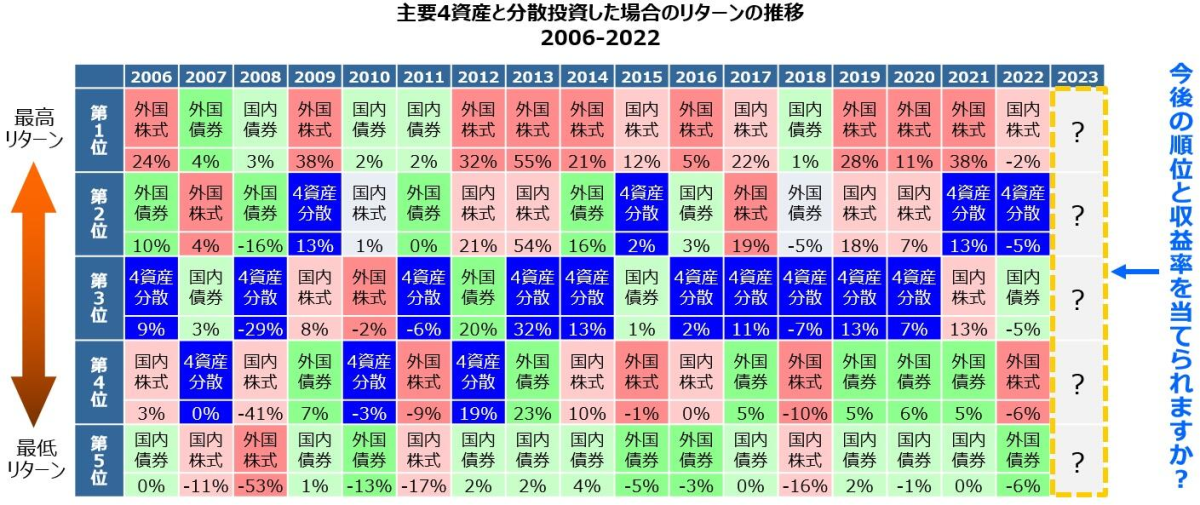

下図は、2006年~2022年における各主要投資先のリターンを年ごとに順位付けしたものです。

引用:年金積立金管理運用独立行政法人 分散投資の意義①1位になる資産は当てられない より

引用:年金積立金管理運用独立行政法人 分散投資の意義①1位になる資産は当てられない より

どの投資先が1位になるか、毎年必ず当てられるのであれば「分散投資は意味ない、集中投資すべき」といえるかもしれませんが、それができればみんなお金持ちです。

プロでも難しい投資や資産運用の世界で、毎年上手くいく投資先を当て続けられる自信がなければ、集中投資は避けるべきです。

2-3. 投資の知識があまりない

「分散投資は意味ない」と主張する人の見解として、そもそも投資の知識があまりない可能性も考えられます。

投資といっても、株式投資、債券投資、不動産市場への投資、金など貴金属への投資、通貨への投資と様々です。

そして、これら投資先の値動きは、それぞれ異なります。

たとえば、株価が上がる局面では債券価格は下がり、株価が下がる局面では債券価格が上がるなど、一般的に株価と債券価格は逆の値動きをするといわれています。

こういったことを知らずに、投資先を全て一律で考える(投資の知識がない)人は、分散投資に意味を見出せないため、「分散投資は意味ない」と考えてしまうのです。

3. ただし「効果のない分散投資」をしていたら意味はない

前述の通り、分散投資は意味はないという見解は誤りであり、分散投資することがリスクもリターンも安定させることに繋がります。

ただし、それはあくまでもセオリーに則り、適切に分散投資ができている場合であり、効果のない分散投資をしていたら意味はないでしょう。

たとえば、次のような分散投資は、効果のない分散投資と言わざるを得ません。

上記のような投資は本質的には分散投資とはいえず、集中投資している場合と大差ありません。

どういうことか、本章にて例を用いて解説していきます。

3-1. 値動きが似ているもので分散

値動きが似ているもの同士を投資先として組み合わせていたら、効果のない分散投資といわれてしまうでしょうし、筆者も同意です。

同じような値動きをする投資先に分散投資するということは、リターン(利益)が上がるタイミングも同じですが、下がるタイミングも同じです。

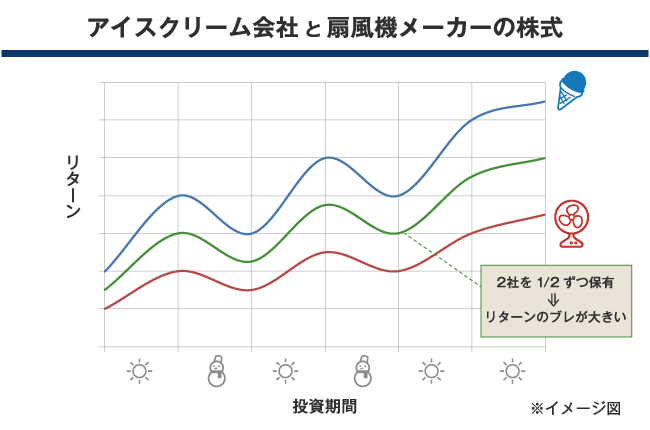

たとえば、アイスクリームを販売する食品会社と扇風機メーカーの会社、両社の株に半分ずつ分散投資した例で解説しましょう。

アイスクリームも扇風機も、一般的に夏に売れ行きがよくなるため、両社とも夏は売上が上がって株価も上がることが想定されます。反対に冬になると、両社とも売れ行きが鈍り、売上も株価も下がることが想定されます。

出典:年金積立金管理運用独立行政法人 分散投資の意義③卵を一つのかごに盛るな より

出典:年金積立金管理運用独立行政法人 分散投資の意義③卵を一つのかごに盛るな より

一見、アイスクリームと扇風機、全く異なるもの製造している会社に投資しているため、分散投資できているように見えます。

しかし、両社の関連性が高く、両社とも同じような値動きをするとしたら、どちらか一方に集中投資している場合と大差ないでしょう。

最近で言えば、NISAで人気の“オルカン”と“S&P500”も似た現象が起こっています。

どちらもアメリカ株の影響が強いため、投資先が違っていても、結局は近い値動きになってしまっていることは理解しておきましょう。

このように、値動きが似ているもので分散投資をしていると効果のない分散投資となってしまうため、異なる資産クラスや業種に投資することが重要です。

3-2. 同じ業種・業界で分散

同じ業種・業界で分散投資を行っても、分散投資の効果は薄いです。

その理由は、結局は同じような値動きをする可能性が高いからです。

業種・業界が同じということは、値動きが起こる要因が極めて近しくなる可能性が考えられます。

これにより、上げ下げのタイミングやチャートの動き方も、ほぼ同じような感じになってしまうのです。

航空業界の代表的な会社である、ANA(全日本空輸)とJAL(日本航空)の株価推移の比較を例に解説しましょう。

下図は上がANA、下がJALの株価チャートですが、両社ほぼ同じような推移をしていることが確認できます。

なお、両社のチャートの下にある青色の帯は相関係数といって、比較対象となる投資先の値動きとの関連性を数値化したチャートです。相関係数が1に近いほど両社の値動きの関連性が高く、同じような値動きをすることを示しています。(さらに補足すると、相関係数は0に近いほど無関係、-1に近いほど逆の値動きをすることを示します)

図の相関係数は両社の相関係数を示しており、ほとんど常時、相関係数が1に近いことが確認できます。

つまり、ANAとJALの株価は同じような値動きをしていることを示しています。

このように、同じ業種・業界に分散投資しても、結局同じような値動きになることが想定されるため、本質的に分散投資になりません。異なる業種・業界へ投資先を分散させることが、適切な分散投資の方法の一つといえるのです。

4.「意味ない」と言われないための分散投資のポイント

ここまで述べてきたように、筆者は「分散投資は意味ない」という見解に反対ですが、あくまでもそれは、意味のある(効果のある)分散投資をしている場合に限ります。

では、意味のある分散投資とは、どんな分散投資でしょうか。裏を返せば、「意味ない」と言われないための分散投資のポイントを抑えられれば、効果的な分散投資ができるようになるでしょう。

そのポイントがこちらです。

本章で順番に解説していきます。

4-1. 関連性の低い投資先を組み合わせる

関連性の低い投資先を組み合わせることが、意味のある(効果的な)分散投資の第一歩です。

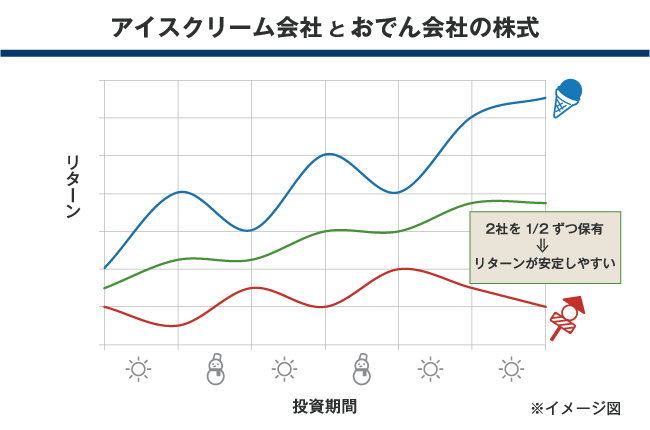

アイスクリームを販売する食品会社をおでんを販売する食品会社、それぞれの会社に株式投資する例を用いて解説しましょう。

夏は暑いのでアイスクリームが売れるため、アイスクリームを販売する食品会社の売上は上がり、株価も上がることが想定されます。一方、夏におでんはなかなか売れにくいため売上も上がらず、おでんの食品会社の株価は下がることが想定されます。反対に、冬になると両社の環境が逆転することで、株価も逆転することが想定されます。

出典:年金積立金管理運用独立行政法人 分散投資の意義③卵を一つのかごに盛るな

出典:年金積立金管理運用独立行政法人 分散投資の意義③卵を一つのかごに盛るな

この時、両社の株式を半分ずつ保有することで、どちらか一社に集中投資する場合と比較してリスクを抑えられ、リターンを安定させる効果が期待できます。

なお、上記のように、複数の投資先が真逆の動きをすることを「逆相関の関係にある」といいます。

このように、逆相関の関係にある投資先を組み合わせることで意味のない分散投資とは言われない、むしろ分散投資の効果を最大限に引き出すことができます。

4-2. 計画性をもって分散する

分散投資といっても「なんでもいいから複数の投資先に投資しておけばOK」と、そう単純なものでもありません。無計画な分散投資は、意味のない分散投資になってしまうこともあります。

計画性をもって分散投資すると、適切に効果的な分散ができます。

計画的な分散投資をするために、まずは自分のリスク許容度を把握することが重要です。

リスク許容度とは、仮に投資のリターンがマイナスになってしまっても、どのくらいまでなら許容できるかを図る度合いのことです。

リスク許容度が高い人というのは、それだけ投資によるリスクを取れる状況にある人で、リスク許容度が低い人は、その逆になります。自分のリスク許容度は、いくつかのチェック項目に回答することで、把握することができます。下表はリスク許容度を把握するためのチェック項目の参考例です。

| 自分のリスク許容度を把握するためのチェック項目の例 | ||

|---|---|---|

| リスク許容度が高い | リスク許容度が低い | |

| 年齢 | 若い | 年配 |

| 年収 | 高い | 低い |

| 扶養家族 | いない | いる |

| 預貯金 | 充分 | 少ない |

| 借入金 | ない | ある |

| 投資経験 | ある | ない |

| 金融や経済のニュース | 頻繁に確認する | あまり確認しない |

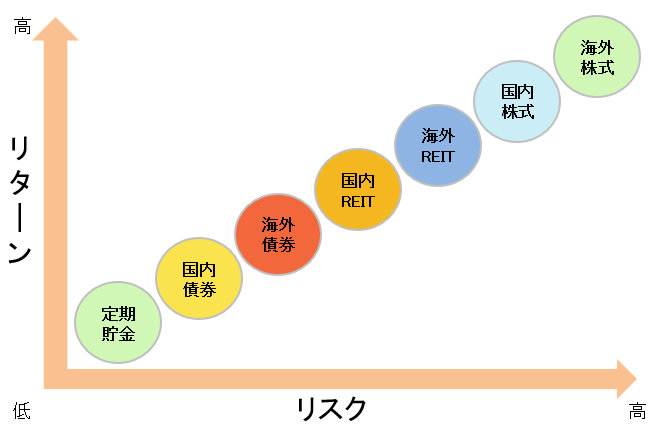

このリスク許容度を参考に、実際にどの投資先に分散投資していくか計画していきます。たとえば、一般的に債券への投資よりも、株式への投資の方がリターンとリスクが高まります。

このように、投資先によってリスクは異なります。従って、たとえばリスク許容度が低い人は債券70%、株式30%、リスク許容度が高い人は債券30%、株式70%というように、自分のリスク許容度に合った投資先を選定することが大切です。

「意味ない」と言われない(適切で効果的な分散投資を行う)ために、計画性をもって分散投資していきましょう。

4-3. リバランスをする

市場の変動により資産配分が変わることで、リスクの偏りが生じる可能性があるため、リバランスを行うことが分散投資の成功に繋がります。

リバランスとは、分散された投資先の資産配分を見直し、投資先を再配分することです。

リバランスが資産配分の割合を適正に保ち、リスクをコントロールすることができ、分散投資を効果的に継続することができます。

5. 意味ある分散投資をするにはプロの力を借りよう

以上の通り、「分散投資は意味ない」は誤りですが、あくまでも適切で効果的に分散投資できている場合に限る、というのが本コラムの主張です。

適切で効果的な分散投資を行うためのヒントは解説してきましたが、それでもやはり「自己判断で分散投資をするのは怖い、自信がない」・・・という方もいるでしょう。

そんな方は「プロの力を借りる」ことをおすすめします。

投資信託を利用する

たとえば、「投資信託を利用する」のも、その一つといえるでしょう。

投資信託とは、投資家から集めた資金を、運用のプロが株式や債券など様々な対象に投資する金融商品であり、初心者でもお手軽に分散投資をすることができるようになっています。

投資信託とはどのような商品なのか、どんなメリットがあるかを知りたい方は、こちらの記事へどうぞ。

ファンドラップ・サービスを利用する

また、投資信託よりもさらに手厚い投資サポートを受けられる「ファンドラップ」もおすすめです。

投資信託は「どの投資信託に投資するか?」は自分で選ばなければいけませんが、ファンドラップはそこから全て専門家にお任せできる投資サービスなので、投資信託以上にプロの力を借りた運用ができます。

ファンドラップ・サービスの詳細やどんな人向けかを知りたい方は、こちらの記事へどうぞ。

ファイナンシャルプランナーに相談する

「投資信託かファンドラップか、まだよく分からず選べない…」という場合は、お金の専門家である「ファイナンシャルプランナー(FP)に相談する」のも一考の余地ありです。

FPに相談すれば「あなたには今本当に投資が必要か」というところから、投資の成功に必要な資金計画づくりや、あなたに合った投資まで総合的にフォローしてくれます。

ファイナンシャルプランナーに何ができるか、どうやって選べばいいかなどをこちらの記事で解説していますので、参考にしてください。

6. まとめ

弊社FPバンクは、お金の不安を解決する独立系ファイナンシャルプランナー事務所として、投資に関するご相談も承っております。

もちろん、投資の相談以外にも家計や保険の見直し、住宅ローンやお子様の教育資金準備など、幅広い範囲のご相談いただける体制を整えております。

むしろ、幅広い範囲を含めて投資の相談をすることで、あなたのライフプランに合った分散投資のやり方が見つかるでしょう。

初回相談は無料ですので、是非お気軽にお問い合わせください。あなたの投資や資産運用において、頼れるパートナーが、弊社FPバンクのFPでありましたら幸いです。

コメント