はじめに

ランドセルを背負って玄関を飛び出したわが子が、照れくさそうに振り返る…

その一瞬に、親としては喜びと同時に“お金”という現実もよぎります。

学費は毎年のように改定され、物価も緩やかに上昇。

住宅ローンの金利上昇や親の介護費、そして自分たちの老後資金まで考えると「いったい何から手を付ければいいの?」と思案に暮れ、家計簿を途中で閉じてしまうご家庭も少なくありません。

本コラムは、あなたの漠然とした教育費への不安感を 「今すぐ実行に移せる具体的な手段の提案」 で解決することを目指しています。

学資保険・預貯金・投資信託などの7つの手段を解説し、教育・住宅・老後という家計の三大資金も考慮しながら、取るべきアクションを明確に提案します。

読み終えるころには次に取るべき一手と家族会議で共有していきたいチェックポイントが明確に整理できている…そんな実用ガイドを目指しました。

1. 教育資金を貯める必要性

「子ども1人につき大学卒業までにいくらかかる?」と聞かれて、即答できるご家庭は多くありません。ところが子供の成長は待ったなし。

いざ受験、進学の年に帳尻を合わせようとしても資金繰りは簡単ではなく、奨学金の利用や教育ローンを検討せざるを得ないケースも少なくないのが実情です。

本章では「なぜ今すぐ教育資金づくりに着手すべきなのか」を、データと家計のリアルを交えながら解説します。

1-1 学費は右肩上がり

1980年度の国立大学の年間授業料は約18万円でしたが、2005年度に約54万円に引き上げられ、その後2023年度まで据え置かれています。

2025年度からは東京大学など一部の国立大学で約64万円への引き上げも決定しています。私立大学の平均授業料も、1980年度の約38万円から2023年度には約96万円へと2.5倍以上に増加しています。理系学部の場合は授業料がさらに高く、初年度納入金(入学金・施設費等含む)は150万円を超えるケースが一般的です。

【参考】

旺文社教育情報センター「大学『学費』の推移を見る」(2025年3月13日発行) https://eic.obunsha.co.jp/file/educational_info/2025/0313_1.pdf

文部科学省「国公私立大学の授業料等の推移」

https://www.mext.go.jp/content/20211224-mxt_sigakujo-000019681_4.pdf

一方、消費者物価指数(CPI)は1980年から2023年で約1.4倍の上昇にとどまっており、学費の上昇ペースは物価上昇を大きく上回っています。

入学金や施設費も同様に上昇しているため、現在の学費だけを基準にした資金計画では、10〜15年後に不足が生じるリスクが高いと考えられます。

学費は一度引き上げられると元に戻りにくい制度的特徴もあるため、インフレも織り込んだ十分な備えが重要です。

【参考】

総務省統計局「消費者物価指数」

https://www.stat.go.jp/data/cpi/index.html

1-2 高校・大学期は赤字になりやすい

家計調査によると、高校入学後は塾代や部活費が跳ね上がり、大学では入学金・授業料・仕送りが一度に押し寄せています。

とりわけ大学4年間に必要な総費用は、授業料や初年度納付金だけでなく教科書代・実習費・家賃・生活費なども合算すると600万〜900万円規模になることもあり、高校までとは“桁違い”です。

さらに、住宅のリフォームや車の買い替え、親の介護など想定外の大出費が同じ年に重なることもめずらしくありません。

教育費のピークと他のライフイベントが重なれば、黒字家計でも一気に赤字へ転落する危険は大です。

「学費さえ用意すれば大丈夫」とは考えず、こうした他のコストも年次の収支予定表に落とし込み、緊急資金のクッションを前もって確保しておくことが、慌てずに済むいちばん確実な方法です。

【参考】

日本学生支援機構「令和4年度 学生生活調査」https://www.jasso.go.jp/statistics/gakusei_chosa/2022.html

総務省統計局「家計調査」

https://www.stat.go.jp/data/kakei/

金融広報中央委員会「家計の金融行動に関する世論調査」

https://www.shiruporuto.jp/public/document/container/yoron/

1-3 準備期間は三大資金の中で最短

教育・住宅・老後は、まとまったお金が家計から出ていく「人生の三大資金」と呼ばれます。

一般的にマイホーム資金は計画からローン完済まで30年以上かけて支払い、老後資金は社会人現役時代の約40年をかけて準備することができます。

ところが教育資金だけは、子どもが生まれてから高校~大学入学までの15年~18年間で用意しなければなりません。

進学のタイミングは基本的に動かせず、準備期間が短いうえに延期もできない…これが三大資金の中で教育費だけが抱える最大のハードルです。

だからこそ、着実に準備していく必要があるのです。

2. 準備の基本姿勢──3つの視点で備える

教育資金づくりのためには次の3つのポイントがあります。

①いつ・いくらを可視化すること。

②「インフレ」と「投資資金の元本割れのリスク」両方をを同時に意識すること。

③家計の収支全体を俯瞰すること。

本章では、この3点を解説していきます。

2-1 いつ・いくらを可視化

先ずは準備が必要な教育費を書き出してみましょう。

目標額と期限は「10年後までに250万円」のようにセットで書き出し、さらに欄外に「子どもの大学入学資金」など〈目的〉も添えておきましょう。

エクセルや家計簿アプリに入力して毎月いくら積み立てれば届くのか逆算すれば、進捗が数字で見えるので「今はここまで来た」と実感でき、途中でやめにくくなります。

計算はざっくりで構いません。大切なのは「何のために貯めるのか」を家族で共有し、目的・目標・期限をそろえて見える化することです。

2-2 インフレと投資元本割れのリスクを同時に意識

預貯金は元本が減らない安心感がある一方、物価が上がれば実質価値は目減りします。

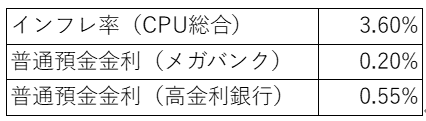

下の表は2025年4月時点の日本のインフレ率と普通預金金利の比較です。

インフレ率が預金金利を大きく上回り、預金の資産価値が目減りする現状が分かります。

<2025年4月 日本のインフレ率と金利>

逆に投資信託などの投資はインフレに追随しやすい半面、相場が下がれば元本割れも起こり得ます。

どちらか一方に偏らず、預貯金・保険・投資を組み合わせてバランスをとる…それが準備期間を安全に走り切るコツです。

2-3 家計の収支全体を俯瞰すること

教育費だけを意識して管理していると、いざ支払期が来たときに住宅のリフォームや車の買い替え、親の介護費といった出費が重なり「足りない!」と慌てる危険があります。

そこで毎年の手取り収入、生活費、貯蓄額、ローン返済、臨時支出を一列に並べ、月単位・年単位でプラスマイナスを把握しておくことが重要です。

家計全体の収支を俯瞰してはじめて、教育資金にどれだけ回せるか、逆に回し過ぎていないかの適正値が見えてきます。

さらに余剰金は緊急予備費や老後資金など他の目的にも割り振り、家計全体が無理なく回る設計にしておくと、予定外の出費が生じても慌てず対処できます。

3. 教育資金の7つの貯め方

「教育資金と言えば学資保険」…確かに王道ですが、学資保険だけに頼るとリスクに弱いのも事実です。

本章では7つの代表的な手段を取り上げ、メリット・注意点・向いている家庭像を整理。

学資保険を軸に据えつつ、ライフプランに合わせて最適な“複合レシピ”を組むヒントをお届けします。

3-1 学資保険

学資保険は出生直後に契約し、大学進学など決めた年に祝金や満期金を受け取れる“教育費専用口座”のような存在です。

一般的には、契約者(親)が死亡・高度障害になった場合は以後の保険料が免除され、予定どおり給付金を受け取れる仕組みですが、必ず商品概要で保障内容を確認してから加入しましょう。

返戻率は商品によって異なりますが、まとまった学費が必要なタイミングで確実に受け取れること、生命保険料控除で所得税・住民税が軽減されることも魅力です。

注意点は途中解約すると元本割れするリスクがあること。

加えてインフレには弱いため、学資保険で基盤を固め不足分を預貯金や投資などほかの方法で補うバランス設計が有効です。

3-2 預貯金・定期預金

最も手軽で元本保証という安心感があります。児童手当やボーナスの一部を“教育費専用口座”に自動振替で積み上げれば、生活費として手を付けにくくなります。

ただし、超低金利下では利息がほぼつかず、インフレが進むと実質価値が目減りする点が弱点です。

目標額が大きい大学資金だけを預貯金でまかなうのは効率が悪いため、「幼稚園〜高校までの短期資金」を確実に賄う目的で活用するとバランスが取りやすくなります。

3-3 児童手当の先取り貯蓄

児童手当(月1万〜1万5千円)は「子どもの進学資金を国が肩代わりしてくれている」と捉え、全額を教育費専用口座へスライドさせるのがもっともシンプルで確実な貯蓄術です。

受給日に自動振替を設定しておけば、忙しい月でも手作業ゼロで積立が完了。

18年間でおよそ200万円がノーリスクで貯まるだけでなく、生活費口座に混在しないため「いつの間にか使っていた」という事態も防げます。

さらにこの先取り貯蓄の仕組みは住宅資金や老後資金づくりにも応用できるため、家計を底上げする第一ステップとして必ず押さえておきましょう。

3-4 財形貯蓄制度

勤務先に制度があれば給与天引きで半強制的に積み立てられるため、貯蓄が苦手な人でも続けやすいのが財形貯蓄です。

勤務先に制度があれば給与天引きで半強制的に積み立てられるため、貯蓄が苦手な人でも続けやすいのが財形貯蓄です。

種類は 一般・住宅・年金 の3つありますが、教育資金づくりにフィットするのは用途が自由な 一般財形一択です。

住宅・年金タイプは使途目的が限定されるため学費には原則として使えません。

利息は普通預金より少し良く、途中解約でも元本割れしない点も安心材料。

「積み立ての仕組み」として家計に組み込みやすいのが大きな強みです。

3-5 終身保険・低解約返戻金型終身保険

死亡保障を確保しつつ、解約返戻金を教育費に充てる方法です。

一般的に、通常の終身保険と比べて低解約返戻金型は保険料が割安で解約返戻率が良い一方、払込期間中に解約すると返戻率が約60~70%程度まで下がる点に注意が必要です。

払込完了時期を高校入学前後に合わせ、そこから数年寝かせて返戻率を高める方法が基本です。

3-6 個人年金保険

本来は老後資金向けですが、受取開始年齢をお子様が18歳時点に設定したり、教育資金が必要な時期に解約すれば教育費にも流用可能です。

払込期間中に契約者が死亡すると、積立相当額しか支払われない点は学資保険と大きく異なります。しかし見方を変えれば、「払い込んだ保険料について、保障ではなく貯蓄に回される割合が多い」とも言えます。

つまり貯蓄性のコストパフォーマンスだけ見れば、大きな保障がついている終身保険などよりも優れているケースもあります。

3-7 投資信託(新NISA・つみたて投資枠)

長期・分散・積立の資産運用の王道の方法に乗せれば、インフレにも対応しやすいのが強みです。

新NISAの非課税メリットを活用し毎月自動積立にすると、20年後の期待リターンは年率3〜5%前後が目安です。

ただし、教育資金が必要なタイミングで相場が急落すると元本割れの可能性があるため、売却時期は大学入学3年前~大学2年生くらいまでなど少し幅を持たせて計画するのが安全策となります。

教育資金づくりの選択肢の一つとして検討し、預貯金・保険とのバランスを取りましょう。

4. ライフプランと教育資金 住宅・老後も含めた“三大資金”を俯瞰する

教育・住宅・老後…いわゆる「三大資金」はそれぞれが家計の一大イベントですが、実際には同じ年度に複数の山場が重なることもめずらしくありません。

たとえば大学入学と住宅のリフォームや車の買い替え、親の介護費が同時期に発生すれば、単年度で数百万円が流出することもあり得ます。

だからこそ 教育資金だけを単独で考えるのではなく、住宅や老後など他の大型資金と合わせた「人生トータルの設計図」の中で貯め方を決める ことが欠かせません。

まず 「出ていくお金」とその時期を見える化し、タイミングを意識的にずらしておく…この工夫が家計に急ブレーキが掛かる事態を防ぎます。

本章ではライフプラン表を活用し、三大資金を家計のキャッシュフロー上で俯瞰したうえで、教育資金をどのように準備していく手法を解説します。

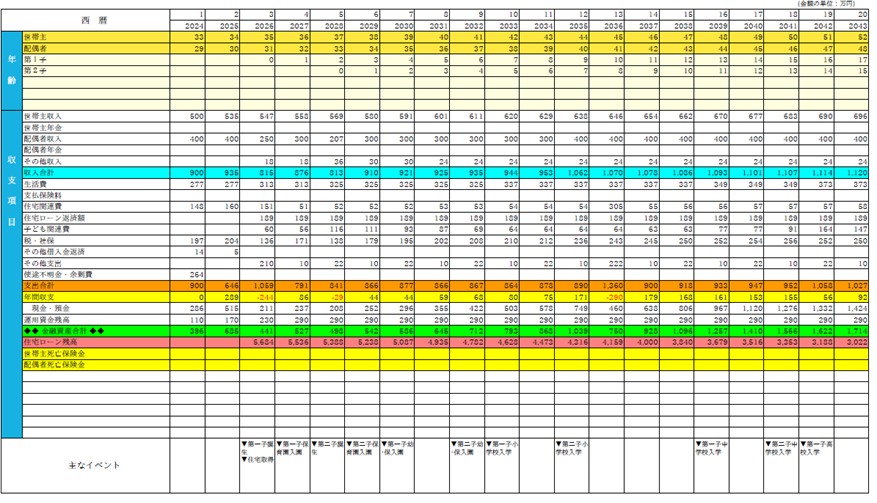

4-1 家計の全景を一枚に描く

<ライフプラン表サンプル> まずは家族全員の年齢を横軸に置き、収入・生活費・イベント(入学・住宅購入・定年など)を縦軸に並べた“ライフイベント表”を作成します。エクセルでも紙でも構いません。「いつ・いくら・何のため」が一目で分かると、教育費のピークが他の大型出費と重なる年も可視化され、前倒しで備える判断が容易になります。

まずは家族全員の年齢を横軸に置き、収入・生活費・イベント(入学・住宅購入・定年など)を縦軸に並べた“ライフイベント表”を作成します。エクセルでも紙でも構いません。「いつ・いくら・何のため」が一目で分かると、教育費のピークが他の大型出費と重なる年も可視化され、前倒しで備える判断が容易になります。

4-2 教育・住宅・老後をマッピング

ライフイベント表に〈教育〉〈住宅〉〈老後〉の3色マーカーを引くと、同じ年に色が重なるポイントが浮き彫りになります。

ここが家計の“要注意ゾーン”となります。

リフォームや車の買い替え、親の介護といった忘れがちな支出も書き込み、重なり具合をチェックしましょう。

また教育費は、子どもの人数、公立か私立か、大学院進学・留学の有無、奨学金や教育ローンをどう使うかで必要額も時期も変わりします。

加えて親の年齢・年収・資産余力によって拠出できる水準は違い、「親としてどこまで学費を負担してあげたいか」という価値観も計画に盛り込むことが大切です。

4-3家庭のライフプランに合った教育資金の貯め方を考える

教育費の準備は“いつ・いくら”だけでなく“家庭ごとに、教育費をどこまで負担するのか”で最適解が変わります。

前述しましたが、子どもの人数や進路(公立か私立か、大学院・留学の有無)、奨学金や教育ローンを利用するか否かで必要額とタイミングは大きく様変わりします。

さらに親の年齢、世帯年収、保有資産、住宅ローン残高、老後資金の準備…こうした生活設計全体を俯瞰し、「教育資金は家計のどのポケットから捻出するか」を位置づけることが不可欠です。

たとえば住宅ローンが重い時期は学資保険と預貯金で元本を確保し、余裕が出る時期にはNISA積立を厚くするなど、三大資金を横断した“家計カレンダー”上で手段を組み替えることで、無理なくブレの少ない資金計画が描けます。

4-4 年1回の家族会議でアップデート

昇給・転職による収入の増減、育児休業や介護といったライフステージの変化、さらに金利や物価の動向——家計を取り巻く前提条件は、わずか1年でも大きく変動することもあります。

作りっぱなしのライフプラン表では針路を誤る恐れがあるため、決算期や誕生月など覚えやすいタイミングで年1回の「家計の定期点検」を必ず実施しましょう。

目標額の達成ペース、リスク資産と安全資産のバランス、児童手当やボーナスの割り振りが現状に合っているかを点検し、必要に応じて手段の優先順位や拠出比率を微調整…

この定期点検を続ければ、家計は外部環境の揺れにも粘り強く対応できる“しなやかな設計”へアップデートされていきます。

そして反省点や気づきをメモして残すひと手間が、次回検証の精度をさらに高めてくれるでしょう。

5. まとめ

教育費は右肩上がりで、特に大学期は住宅リフォームや親の介護など大型支出と重なりやすく家計を赤字へ傾ける火種になります。だからこそ〈いつ・いくら・何のため〉を早期に可視化し、児童手当を先取り貯蓄で確保することが第一歩。

教育費は右肩上がりで、特に大学期は住宅リフォームや親の介護など大型支出と重なりやすく家計を赤字へ傾ける火種になります。だからこそ〈いつ・いくら・何のため〉を早期に可視化し、児童手当を先取り貯蓄で確保することが第一歩。

そこへ学資保険・預貯金・投資信託など七つの手段をリスク許容度と必要時期に合わせてブレンドすれば、インフレにも元本割れにも揺らがない資金基盤が築けます。

さらに教育・住宅・老後という三大資金を一枚のライフプラン表で横並びにし、年度ごとの資金需要の重なりをチェック。

年1回の家族会議で収支・目標・運用比率をアップデートし続ける…この PDCA が“しなやかな家計”を育て、子どもの進学と家族の夢への安心感につながります。

「わが家はどう組み合わせればいい?」と感じたら、ぜひ私たちのような独立系ファイナンシャルプランナーにご相談ください。

第三者の目線と専門ツールで、その日から実行できる最適ルートを一緒にみつけるお手伝いをさせていただきます。

コメント