子どもがいる親にとって、教育資金の準備は悩みの種のひとつではないかと思います。

その解決策として選択肢に上がりやすいのは、学資保険でしょう。

ですが最近ネット等では「学資保険はいらない」という意見をよく見かけます。

子どもが生まれると学資保険に入るものが当然だと考えている人にとっては、「なぜ学資保険はいらないと言われるのか?」と、不思議に思われる方もいますよね。

そこで本コラムでは「なぜ学資保険はいらないと言われるのか?」という理由を確認していきたいと思います。それを踏まえて、教育資金はどうやって準備していったらいいのかについて、現役FPとしての見解も交えて解説していきます。

- 学資保険はいらないと言われる理由

- 教育資金の準備で大事な考え方

- 教育資金を準備する方法

本コラムを読んで、学資保険に関する疑問や教育資金の準備についての悩みを解決しておきましょう!

1. 学資保険はいらないと言われる5つの理由

まずは、なぜ学資保険はいらないと言われるのか、理由を確認していきましょう。

学資保険のデメリットとも言い換えられるかもしれませんが、主に5つ挙げられると考えました。

- 返戻率が下がってきている

- 途中解約すると、払い込んだお金が全額は戻ってこない

- 契約時に設定した年齢でしかお金を受け取れない

- 物価が上昇した際に対応できず、資金が足らなくなる恐れがある

- 保険会社が倒産したら、お金が全額戻らないケースが多い

それぞれ詳しく解説していきます。

1-1. 返戻率が下がってきている

学資保険がいらないと言われる理由として、返戻率が下がってきていることがあげられます。

返戻率とは、支払った保険料に対して将来受け取れる金額の割合のことです。

返戻率は、金利の良かった時代と比べてマイナス金利の影響で下がっています。

2010年頃には返戻率が120%近くにもなる商品もありましたが、最近出ている学資保険の中で、比較的返戻率がいいものでも104%程度しかありません。

直近はずっと下降傾向であり、今後も流れは続くと見られます。

実際に、とある生命保険会社3社の学資保険について、35歳男性が0歳子供のために契約した場合の、払込保険料総額と総受取金額の比較を見てみましょう。

| 払込保険料総額 | 総受取額 | 返戻率 | |

| A社 | 月額15,970円×15年=2,874,600円 | 300万円 | 104.3% |

| B社 | 月額14,500円×18年=3,132,000円 | 300万円 | 95.7% |

| C社 | 月額14,700円×18年=3,175,200円 | 300万円 | 94.4% |

この中で比べると返戻率104%は良い数字のように見えるかもしれません。

しかし筆者の見解と断った上でですが、学資保険を使うことになるまで支払い15年+待機3年=合計18年間もお金を拘束されて4%しか増えないのは、あまり魅力がないと感じます。

また、商品によっては100%を下回るものもあります。支払ったお金より受け取れるお金が少ない場合、元本割れと言います。

それでは、加入する意味は全くないでしょう。

これが、学資保険がいらないと言われる理由の一つです。

1-2. 途中解約すると、払い込んだお金が全額は戻ってこない

学資保険は途中解約すると、払い込んだお金が全額は戻ってこないリスクがあります。

生命保険で払い込んだお金が戻ってくる割合のことを「返戻率」といいますが、契約してから途中解約するまでの期間が短いほど、返戻率は低くなってしまいます。

販売中の学資保険で、子供が0歳の時に契約した条件で年齢による返戻率の推移を表にしてみました。

| 学資保険を途中解約するとお金はどれくらい戻る? | |||

| 子供の年齢 | 払込累計 | 解約返戻金 | 返戻率 |

|---|---|---|---|

| 2歳 | 348,000円 | 293,430円 | 84.3% |

| 7歳 | 1,218,000円 | 1,127,440円 | 92.5% |

| 12歳 | 2,088,000円 | 1,971,310円 | 94.4% |

| 17歳 | 2,958,000円 | 2,322,850円 | 95.4% |

例えば、とある学資保険に加入した後2年で解約したとすると、返戻率は84.3%となり、払い込んだお金が全額は戻ってきません。

このように途中解約すると大きく損してしまうので、契約途中で辞める可能性がある人には学資保険はあまりおすすめできません。

1-3. 契約時に設定した年齢でしかお金を受け取れない

契約時に設定した年齢でしかお金を受け取れないことも、学資保険はいらないと言われる理由の一つです。

大学の入学・授業料を準備するための学資保険ですが、その途中でも多くの費用が掛かることがあります。

例えば、学習塾や予備校などの月謝や夏・冬の講習の追加料金でまとまったお金が必要となったり、また受験費用も複数校受験を考えれば大きな負担となります。

途中までの積み立てたお金が引き出せればよいのですが、残念ながら解約以外の方法では、お金を引き出せません。

逆に、子供が残念ながら浪人して大学入学費用が必要ないタイミングでもお金を受け取る必要が有ります。

このように、契約時に設定した年齢でしかお金を受け取れないのも学資保険はいらないと言われる理由の一つです。

1-4. 物価が上昇した際に対処できず、資金が足らなくなる恐れがある

学資保険は、物価が上昇した際に対処ができず、資金が足らなくなる恐れがあります。

学資保険の利率は加入時に決まり、一定であるため、加入中の景気動向は一切反映されません。

子供の誕生後すぐに大学入学時にお金を受け取る契約の学資保険に加入したものの、受け取りまでの18年の間に物価上昇が進み、大学入学費用が高額になっていて入学資金が足りないという事態も想定されるのです。

過去の各大学の授業料等の推移を見てみると、10年程で授業料または入学料は上昇しており、特に私立大学の授業料は、1985年と2008年を比較すると2倍近く上昇しています。

この金額が今後15年、20年後にどうなっているかは誰にも分からない事ですが、上昇基調となっている事は見て取れます。

| 国立大学 | ||

| 年度 | 授業料(円) | 入学料(円) |

| 1985年 | 252,000 | 120,000 |

| 1998年 | 469,200 | 275,000 |

| 2008年 | 535,800 | 282,000 |

| 2018年 | 535,800 | 282,000 |

| 2021年 | 535,800 | 282,000 |

| 公立大学 | ||

| 年度 | 授業料(円) | 入学料(円) |

| 1985年 | 250,941 | 179,471 |

| 1998年 | 469,200 | 375,743 |

| 2008年 | 536,449 | 399,986 |

| 2018年 | 538,633 | 393,618 |

| 2021年 | 536,363 | 391,305 |

| 私立大学 | ||

| 年度 | 授業料(円) | 入学料(円) |

| 1985年 | 475,325 | 235,769 |

| 1998年 | 770,024 | 290,799 |

| 2008年 | 848,178 | 273,602 |

| 2018年 | 904,146 | 249,985 |

| 2021年 | 930,943 | 245,951 |

出典:文部科学省「私立大学等の令和3年度入学者に係る学生納付金等調査結果について」

物価が上昇した際に対処できず、お金が足らない可能性が有ることも学資保険はいらないと言われる理由の一つです。

1-5. 保険会社が倒産したら、お金が全額戻らないケースが多い

保険会社が倒産したら、お金が全額戻らないケースが多いのも学資保険はいらないと言われる理由の一つです。

万が一保険会社が倒産してしまった場合でも「生命保険契約者保護機構」により契約者は一定の保護が受けられます。

ただし、原則として保護されるのは責任準備金の90%までです。

責任準備金とは、解約返戻金と近い金額と考えられます。

解約返戻金については、その時点で解約したときに戻ってくるお金のことで、1-2の解約返戻金の表を参考にしてください。その責任準備金の90%程度を保護してもらえます。

一方、銀行が倒産してしまった場合には、「預金保険機構」が、合算して元本1,000万円までと破綻日までの利息等を保護してくれます。

保険会社が倒産してしまったら、お金が全額は戻らない恐れがあることも学資保険はいらないと言われる理由の一つです。

2. 教育資金の準備は、必ずしも学資保険を使わなくてもいい

しかしFPとしてお伝えしたいのは、教育資金の準備には必ずしも学資保険を使わなくてもいい、ということです。

なぜなら、本来の目的は子供の希望する進学の実現です。

そのために必要となるお金は、決して学資保険でないと準備ができないわけではないからです。

この章では、教育資金の準備についての考え方について3つお伝えします。

- 大事なのは「教育資金を使わないように貯めること」

- 学資保険は確実に貯める手段としてなら活用できる

- 増やすことはそもそも考える必要がない

2-1. 大事なのは「教育資金を使わないように貯めること」

教育資金の準備で大事なのは「教育資金を使わないように貯めること」です。

子供が大学生になるまでには車を買ったり、住宅を買ったり、色々とお金を使う場面もあると思います。

そんなイベントでお金を使ってしまっては、いざ子供が大学に入学する時にお金が足りないという事態になってしまうかもしれません。

そのため、きちんと教育資金という目的が守れるようにするには、どんな商品で準備するかよりも、途中でお金を使ってしまわない仕組みづくりをすることこそが重要なのです。

これができるのであれば、定期預金でも構わないと言えるでしょう。

2-2. 学資保険は「使わないように貯める」手段としてなら活用の余地あり

学資保険は、教育資金を「使わないように貯める」手段としてなら活用の余地はあると思います。

なぜなら、学資保険には次のような2つの特徴があるからです。

- 毎月保険料として自動的にお金が引き落とされる

- 満期前に途中解約すると損する(1-2参照)

これらは「お金が口座にあると使ってしまう」という不安があっても、かなり強制力のある縛りになると考えられます。

例えば、普通預金では、「あとで貯め直せばいいか。いったん借りるつもりで」と使ってしまうことはあり得ますよね。普通預金より強制力のある定期預金にしたとしても、預金なら元本保証されていますので、途中解約は可能です。

しかし、保険料の支払で積み立てられたお金は、満期になるか解約するかしないと手元に入りません。

それにより、貯めたお金を別の用途で使ってしまうということが貯金と比べて起こりにくいため、学資保険は確実に貯める手段としてなら活用できます。

ただし、このように活用するなら、やはり満期時の返戻率が100%を超えるものを選ぶようにしましょう。

2-3. 増やすことはそもそも考える必要がない

そもそも、教育資金を増やすことは考える必要がありません。

なぜなら教育資金は、子が生まれた時点で「何年後に必要になるか」が確定するので、

教育資金準備の目的は、確実にお金を一定額準備することで子供の進学準備を計画的に行うことです。お金を貯めるという事から、「出来る限り増やしたい。」という気持ちはよくわかります。

しかし、お金が必要になる時期が確定しており、増やすことが失敗したからといって、お金の都合で入学時期を遅らせることができません。リスクを取ってまで、お金を増やすことを考える必要はありません。

3. 学資保険以外で教育資金を用意する方法6つ

教育資金を貯める方法は学資保険に限らず、様々な方法があります。

本章では、学資保険以外で教育資金を用意できる方法を6つ取り上げ、解説していきます。

- 預貯金

- 祖父母からの贈与

- 奨学金制度

- 教育ローン

- 資産運用

- 終身保険

3-1. 預貯金

まず代表的な方法としては、預貯金が挙げられます。

預貯金で教育資金を貯める上では、

- 目標額を明確にする

- 他のお金と混ざらないよう口座を分ける

などの工夫が必要です。

これが仕組み化されているのが「自動積立定期預金」や「財形貯蓄」ですので、「自分一人でちゃんとできるかな…」と不安なら、活用をおすすめします。

これらを使って、例えば児童手当をコツコツと積み立てることができれば、200万円前後の教育資金を貯めるのは難しいことではありません。

児童手当は、第1子・第2子は総額約200万円、第3子以降は総額約252万円が受け取れるので、教育資金のベースにうってつけでしょう。

3-2. 祖父母からの贈与

祖父母からの贈与も教育費を用意する方法の一つです。

教育費の負担を少しでも減らしてあげようと、お孫さんのために資金面でのサポートを行いたいと思う祖父母の方も少なくないでしょう。

大学4年で一人当たり700万円ほどかかるとなれば、生前贈与を利用するのも良い手段の一つです。

例えば暦年贈与として、非課税枠内の年間110万円以内で少しずつ贈与していくこともできるでしょう。

ですが教育資金については「教育資金贈与制度」の利用がおすすめです。

これで贈与した資金の使い道は「教育に関すること」に限定されますが、一括で最大1,500万円までが非課税にできます。

効果は非常に大きいものの、教育資金贈与を利用する際には気をつけなければならないことが3つあります。

- 教育資金贈与を受けるには、事前に金融機関へ申告が必要。

- どんな費用が教育に関するものとして認められるか把握しておく

- 領収書などで残しておき、領収書や契約書を金融機関に提出しなければならない。(領収書等の提出がなかった分に関しては、制度の適用を受けることができない)

上記2については、対象になるものをまとめてみました。

| ①学校等へ支払うもの | ②学校等以外へ支払うもの |

| 上限1,500万円 | 上限500万円 (①②合計で1,500万円まで) |

|

|

注意すべき点はありますが、税金を取られずにお子さんやお孫さんのためにお金を使えますので、一考の価値はあるでしょう。

3-3. 奨学金制度

世帯収入が伸び悩む一方で、想定していた以上のお金が必要になった場合は、奨学金制度を利用する方法があります。

高校在学中に大学入学に関するお金が間に合わないことが想定される人は、不足分を奨学金制度で補うことで、子供の希望進路が実現します。

FPとして相談を受けている中でこの話をすると、

「子どもに借金を背負わせたくない」

という方も多くいます。そして、そのように感じるのも非常によくわかります。

しかし、奨学金制度は一般的な借金とは違って、無利子または一般的な借金よりも非常に低い利子で借りることができます。もしくは、返済不要の給付型もあります。

ですので、一旦奨学金を利用しておいて、あとで親が返済するというやり方もありだと思います。

奨学金制度で、最も一般的なのが日本学生支援機構(JASSO)の奨学金制度です。

貸与型で、無利子の「第一種奨学金」と低金利の利息付「第二種奨学金」があります。

| 種類 | 第一種奨学金 | 第二種奨学金 |

|---|---|---|

| 学力基準 | 高校等の成績が5段階評価で3.5以上 | 高校等の成績が標準以上もしくは修了の見込み |

| 収入の基準(会社員) | 747万円以下 | 1,100万円以下 |

| 収入の基準(自営業者) | 349万円以下 | 692万円以下 |

| 利息 | なし | 在学中は無利子、卒業後は年利3%を上限とする利息あり |

| 月に借りられる額 | 2万円/3万円/4万円/5万円/5万4千円で選択可能 | 2万円~12万円までの1万円単位で選択可能 |

また、日本学生支援機構以外にも、大学独自のもの、都道府県などの自治体が設けている奨学金制度もあります。

独自の特色がある窓口もありますが、子供が通う大学独自の奨学金制度がよいのか、日本学生支援機構(JASSO)なのか、都道府県や市区町村の窓口が良いのかは、一度比較した上で選択することが必要です。

3-4. 教育ローン

教育ローンも、学資保険以外で教育費を用意する方法のひとつです。

教育ローンと奨学金制度は、教育資金を借りる目的としては一緒ですが、返済義務に違いがあります。

また奨学金には学力に関する基準がありますが、教育ローンにはありません。

返済という点では、教育ローンは保護者が銀行などの金融機関で借りて保護者が返す仕組みとなっているので、子供に学費の負担が掛からないため、子供に将来学費の負担をさせたくないというのであれば、教育ローンがおススメです。

一方で、奨学金制度に比べて金利が高いことに注意が必要です。

また、あくまでもローンですので、借り入れに伴う審査があります。

住宅ローンや車のローンなどを組んでいる場合は、借り入れが可能かどうか事前に確認しましょう。

3-5. 資産運用

資産運用も、リスクを取れる方なら、学資保険の代わりにお金を準備する方法の一つです。

しかし、個別株や株式の割合が多い投資信託などで積極的にリスクを取った運用は、おすすめできません。

それでも少しでも増やしたいということであれば、個人向け国債をおすすめします。

個人向け国債は、

- 換金しやすい(1年以上保有すればいつでも解約可)

- 安全性が高い(直近1年分の利息を返却することになるが、元本は割れない)

- 値動きがない(国が買い取るため、値動きしない)

- 定期預金より金利が高い(最低利率で0.05%が保証されている)

という特徴を持つ、安全性の高い運用商品であるため、教育資金のような”絶対に減らしたくないお金”の運用にピッタリなのです。

個人向け国債を購入したい場合は、銀行または証券会社のホームページを確認してみましょう。

3-6. 終身保険

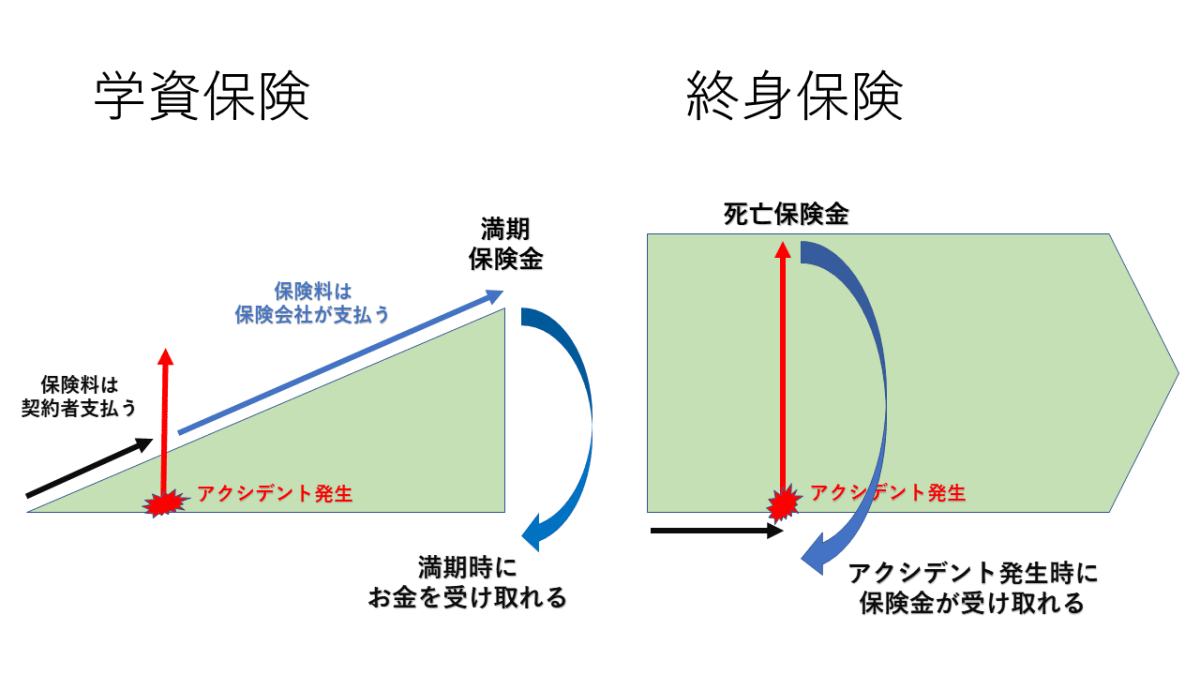

学資保険ではなく、終身保険を使って教育資金を用意することもできます。

学資保険と終身保険の大きな違いとして、保険金の受け取り方と保険金の受取額に違いがあります。

例として契約者を父親とした場合。父親に万が一のことがあった際は以下のような違いがあります。

- 学資保険:万が一があった時以降の保険料の支払いは保険会社が行い契約した通りの受け取り時期に満期保険金が受け取れる。

- 終身保険:万が一があった時点で死亡保険金を受け取ることができる。学資保険と同額を保険料として積み立てた場合、死亡保険金の額は、学資保険の満期保険金よりも大きくなるため、教育資金だけでなく遺された家族の生活資金の一部として、すぐにお金が受け取れ使うことができます。

また、終身保険は、契約からの経過年数が長くなるほど解約返戻金が増加していくので、進学時期にタイミングを自分で選んで解約して教育資金に充てることができます。

終身保険には日本の国債を運用対象とする「円建て」と、外国の債券を運用対象とする「外貨建て」があり、積み立てる額に対しての運用成果を求めるなら外貨建てになるでしょう。

ただし、外貨建ての商品には為替リスクがあるので注意が必要です。

終身保険は、学資保険の代わりに教育資金の準備ができる方法の一つです。

4. まとめ

教育費は、今回ご紹介したように、学資保険だけでなく教育資金の準備の仕方は預貯金や祖父母からの贈与によって、希望の進路を実現することもできます。

また、学資保険と同じ保険商品分野でも終身保険を使うことによって、大きな保障と受け取るタイミングを自分で選ぶこともできます。

そして、大学入学の前にお金の不足額が有れば、奨学金や教育ローンなどを利用することも選択肢の一つです。

複数ある選択肢の中から、あなたにピッタリ合った教育資金の準備方法が分からない場合には、ぜひ専門家であるFPにご相談ください。

コメント