「専業主婦になるにはどのくらい年収が必要なのかな?」

「専業主婦になりたいけど、今の年収じゃあ難しいよね…」

もしあなたが専業主婦になるのを希望しているなら、上記のようなことを考えたことはないでしょうか。

専業主婦というのは、言うまでもなく配偶者の収入だけで生活をする必要があるので、夫の年収額が非常に重要になってきます。

本記事では、特別贅沢をしたいわけではないけどお金が足りるのかどうか、と専業主婦になることにお悩みの方向けに、

- 専業主婦にはどのくらいの年収があればなれそうか

- その年収だとどんな生活ができるのか【シミュレーション付】

- 専業主婦になる上でお金以外に注意するポイントは何か

- 専業主婦になるために必要な準備

という観点でFPとしての見解をまとめてみました。

目次

1. 専業主婦世帯の平均年収は684万円

専業主婦世帯全体の平均年収は、2021年度の総務省統計局の家計調査報告(貯蓄・負債編)では、684万円との結果になっていました。

(なお、世帯人員の平均は3.18人、18歳未満の人員数の平均は1.02人でした。)

| 専業主婦世帯の平均年収 (2021年) |

| 684万円 |

日本全体の平均年収が433万円であることを踏まえると、専業主婦になるには、現在の平均年収よりもかなり高めの収入が必要と言えるでしょう。(令和2年分 民間給与実態調査統計)

また、専業主婦世帯の平均年収について、もっと詳しく分析するべく【子どもの人数別】の結果を確認してみると、以下のような結果となっていました。

| 子0人 | 子1人 | 子2人 |

| 642万円 | 685万円 | 714万円 |

見ての通り、子の人数が増えると、世帯年収も上がることが分かります。

(ちなみに上記統計に用いられている世帯主の平均年齢は、子どもが1人の世帯は45.3歳、二人の家庭は42.9歳でした。)

ここから、妻が専業主婦の家庭の場合、夫の収入の高さと子どもの人数は少なからず影響する可能性があるということが考えられます。

もしかしたら「子どもは2人欲しいけれども、専業主婦を望むので子どもは1人にするしかない」としてしまった家庭もあるのかもしれません。

しかし、年収だけで子どもの人数を決めるのが正しいというわけではありません。なぜなら、子ども1人にかかる教育費は、進学コースによってかなり幅があるからです。「子ども2人よりも1人の方が教育費がかからない」とは必ずしも断言できないのです。

例えば幼稚園~大学卒業まで全て公立の進路だった場合、かかる教育費はおよそ1,000万円です。一方、全て私立の場合は2,000万円を超えてきます。大学で6年間必要な学部もありますし、留学をさせたい場合はさらに教育費を上乗せで考えておく必要があります。

このように教育費は単に人数だけでは測れないのです。

「専業主婦になりたいから子ども2人は難しいかな…」と決めつけてしまう前に、子どもにどのような教育を受けさせたいかということを考えてみましょう。

| ▼進路別の具体的な教育資金については、こちらの記事で詳しく解説しています。 教育資金ってどのくらい必要?あなたはどう準備しますか? |

2.【年収別】専業主婦世帯の生活シミュレーション

本章では、現役FPである筆者が実際に受けた相談事例を参考に、専業主婦世帯は「どのくらいの年収」で「どのような生活を送れるか」をシミュレーションしてみます。

合わせて、実現にあたって気を付けた方がいいポイントはどんなことか、という点も取り上げています。

現時点の自分たちと年収が近い世帯やこれから目指したい年収の世帯があるなら、具体的な生活イメージや将来像を持ってもらう役に立つでしょう。

今回は、

- 400万円

- 600万円

- 800万円

- 1,000万円

以上の4通りの年収をみていきます。

2-1. 年収400万円の場合

年収が400万円の場合、ひと月当たりの手取りの金額(税引き後金額)はおよそ26万円です。

26万円で生活するとなると、子どもがいない家庭、もしくは子ども一人でも小さいうちは貯金をしながらの生活ができるでしょう。しかし、子どもが大きくなるにつれて習い事や塾に通い始めるようになると、収支はトントン、もしくは足りない恐れも出てくる可能性が高いです。

ここでポイントになるのは、「何が必要で何が必要でないか」という支出の取捨選択や優先順位付けです。

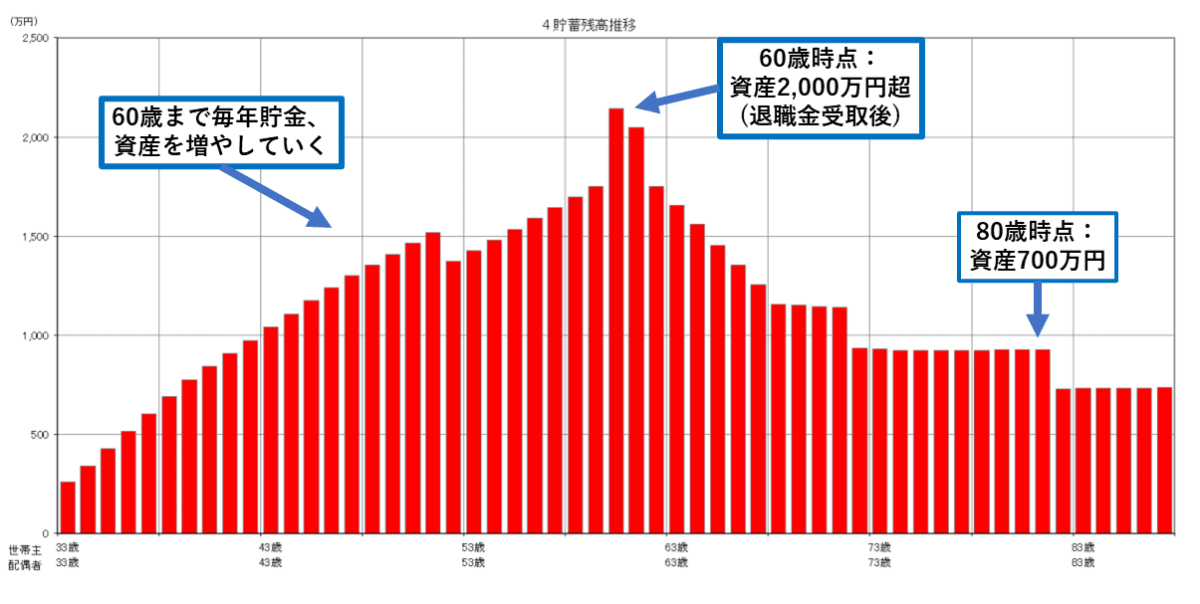

年収400万円台でのシミュレーションを確認してみます。条件は次の通りです。

主な条件・意向等

- 家族構成:夫婦(子は希望なし)

- 収入は現在~60歳まで420万円、60~65歳まで210万円、退職金500万円で想定。

- 生活費(住居費除く)は月12万円。

- 4年後に戸建てを購入。住宅ローンは35年。

- 夫婦ともに「自分たちは物欲もなく今後大きな買い物もしないだろう」という意向のため、生活費・住居費以外の支出は「その他支出」として年10万円のみ確保。

見てもらうとわかるように、必要な支出は「生活費」と「住居費」、必要でない支出は「教育費」や「その他の大きな支出」というように、支出の取捨選択をしています。

その条件でシミュレーションした結果、60歳まで毎年貯蓄をしていけば退職金受取時には2,000万円を超える資産残高を用意でき、80歳後半でも700万円ほどの資産が手元に残せる計算となりました。

このように夫婦2人であれば、世帯年収400万円台で専業主婦になったとしても、住宅購入や老後資金の準備のために厳しく支出を切り詰める必要はないかもしれません。

ただし、このケースで子どもを希望する場合は、支出をコントロールする意識をさらに強く持つ必要があると言えるでしょう。

2-2. 年収600万円の場合

年収600万円の場合、手取りの金額はおよそ38万円です。

平均年収以上なので夫婦二人の生活であれば十分生活できるでしょう。

しかし子どもが欲しい場合、教育費と老後資金の資金計画をしっかり立てておくことがポイントになります。

特に、教育資金を使うタイミングは老後資金よりも早く訪れるため、早めにかつ具体的に子の進路の希望を考えておく必要があります。

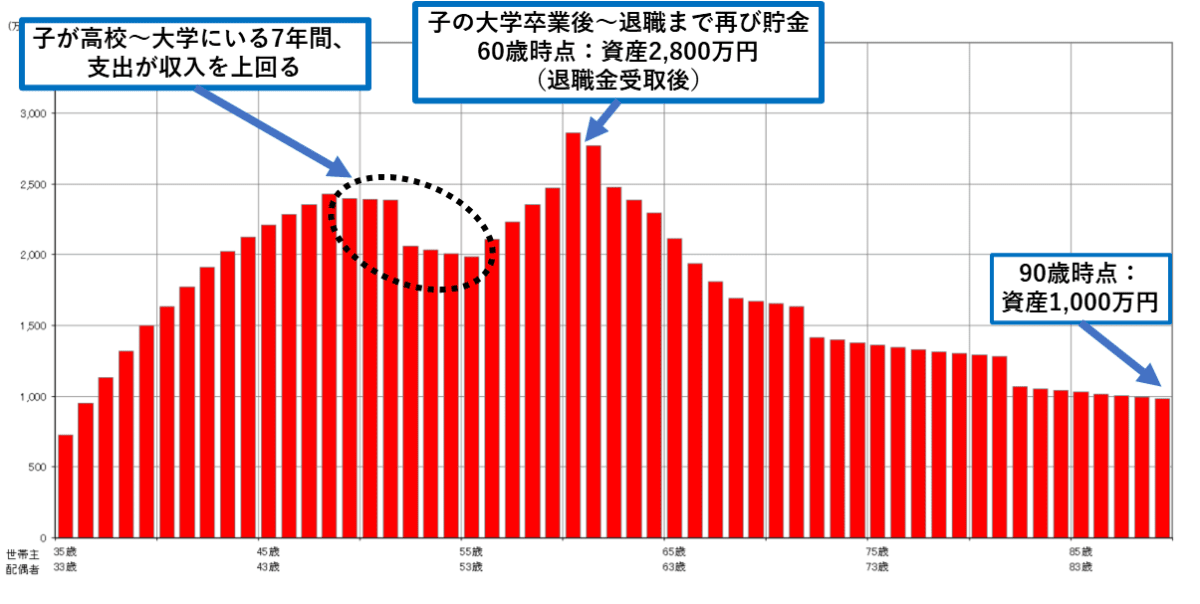

年収600万円台で子が1人いる想定のシミュレーションを確認してみます。条件は次の通りです。

主な条件・意向等

- 家族構成:夫婦、子1人

- 収入600万円、退職金1,000万円。

- 生活費は月12万円からスタートし、子の成長に合わせて徐々に上昇させる。

- 3300万円の戸建てを購入済みであり、ローン返済中。

- 子は高校から私立へ進学する想定。

- 生活費以外のレジャー等の支出は年20万円確保。

「子は高校から私立へ進学する」というように具体的な想定をした結果、収支が赤字になる期間があることが判明し、教育費だけでなく老後資金についてもより入念な計画づくりに繋がりました。

収支が赤字になる=貯蓄を切り崩す可能性がある期間とは、子が高校~大学にいる7年間です。

そのため、

- 子の大学卒業後~退職まで再び貯金し直す

- 最初から教育費の貯蓄を行うと同時に、老後用の資金準備を明確に分けて行う

という計画をつくることができました。

一部注意すべき期間はあるものの、総じて、子1人の事例では老後まで貯蓄がなくならないシミュレーションとなりました。

しかし子2人になると、教育費が倍かかり、生活費もお子様がお一人の時に比べて高くなりますので、このシミュレーション結果も厳しくなることが予想されます。

その点は注意しておく必要があるでしょう。

2-3. 年収800万円の場合

年収800万円の場合、手取りの金額はおよそ50万円です。

国内の給与所得者の平均年収が433万円なので、例えば夫400万円・妻400万円の収入2馬力分を、夫が一人で稼いでいるという考え方もできるでしょう。年収が多くなれば、子1人以上を持ちたいという想いが強くなる人もいるでしょう。

その場合ポイントは、まずは年収600万円台のケースと同じように、教育費をしっかりと確保するために支出をコントロールして着実に貯金をすることです。

そして世帯の人数が多くなると増えがちな生活費等は、子の独立などで人数が減ったら、それに応じてスリムダウンさせるもことも忘れてはいけません。

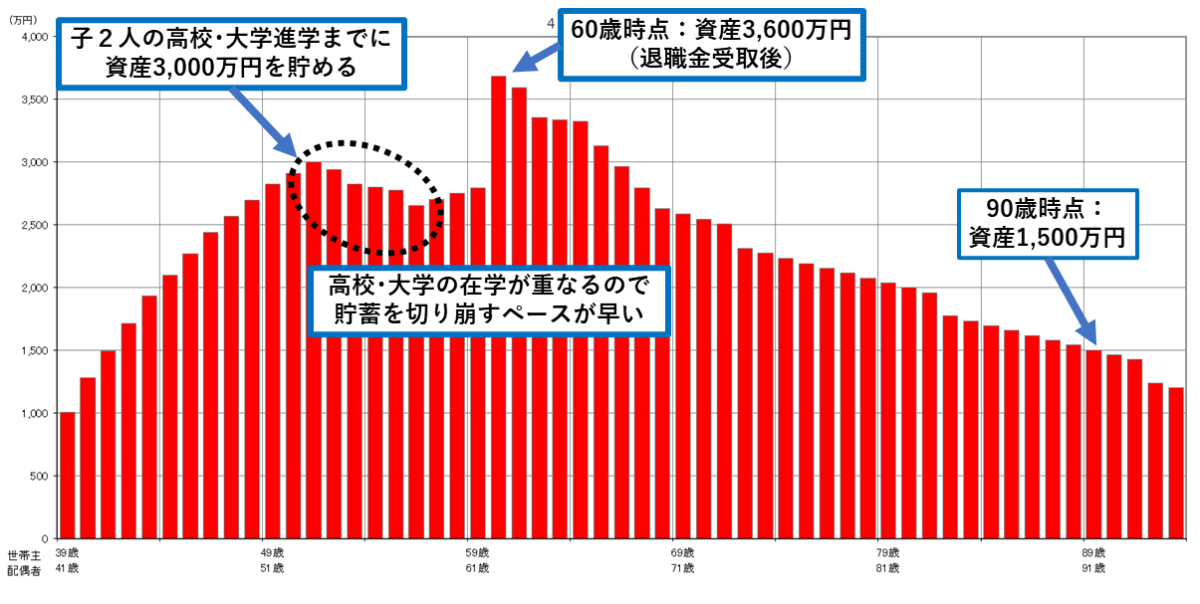

年収800万円台で子が2人いる想定のシミュレーションを確認してみます。条件は次の通りです。

主な条件・意向等

- 家族構成:夫婦、子2人

- 年収820万円、60歳で退職金1,000万円。

- 生活費は月15万円からスタートし、子の成長に合わせて徐々に上昇させる。

- 4000万円のマンションを購入済みで、ローン返済中。

- 子は、一方は高校から私立へ進学、もう一方は全て国公立へ進学の想定。

- レジャー等の支出は年30万円確保。

子が2人いると、年齢差によっては高校~大学という学費が多くかかる期間が重なることがあります。

今回は正にそのパターンでしたので、それに備えて、子2人が高校~大学に進学するまでに資産3,000万円まで貯めるようにしました。

老後生活の期間は、子の独立に伴って生活費等をスリム化させることで、マンションの管理費・修繕積立金額が増加する分をいくらか吸収できました。

結果、90歳時点で資産が1,500万円程度残るような計画となりました。

マンションは管理費・修繕積立金の支払いがずっと続くため、その分を資金計画に含めないと、想定が大きくずれてしまう可能性がある点には注意すべきでしょう。

2-4. 年収1,000万円の場合

年収1,000万円の場合、手取りの金額はおよそ60万円です。

800万円と比べると額面では200万円の差がありますが、ひと月当たりの手取りの金額で比較すると、その差はおよそ10万円です。日本は累進課税のため、収入が上がる→手取りの金額も比例して上がる、ということにはなりません。額面の上昇ほど手取りの金額は上がらないのです。

そのため、ポイントとしては、収入が多くなっても支出の増えすぎを防ぐ工夫をすることが挙げられます。

例えば、住宅は郊外にする、生活費の水準を収入が1,000万円を超える前から変えないなどです。

FPとしての経験からみても、やはり年収1,000万円を超えると支出が上がる世帯が多いように思います。

その原因は、ちょっといい食べ物、ちょっといい車、ちょっといい旅行、など「ちょっとだけ贅沢したい」の積み重ねです。

「ちょっと」の積み重ねが、「収入が上がったのに思ったより貯金ができていなかった」という事態を招いてしまうのです。

とは言え、一方では家族での旅行・レジャーなどの楽しみに使うお金は、予算を決めて計画的に確保するようにすることも大事です。我慢しすぎも良くないのです。

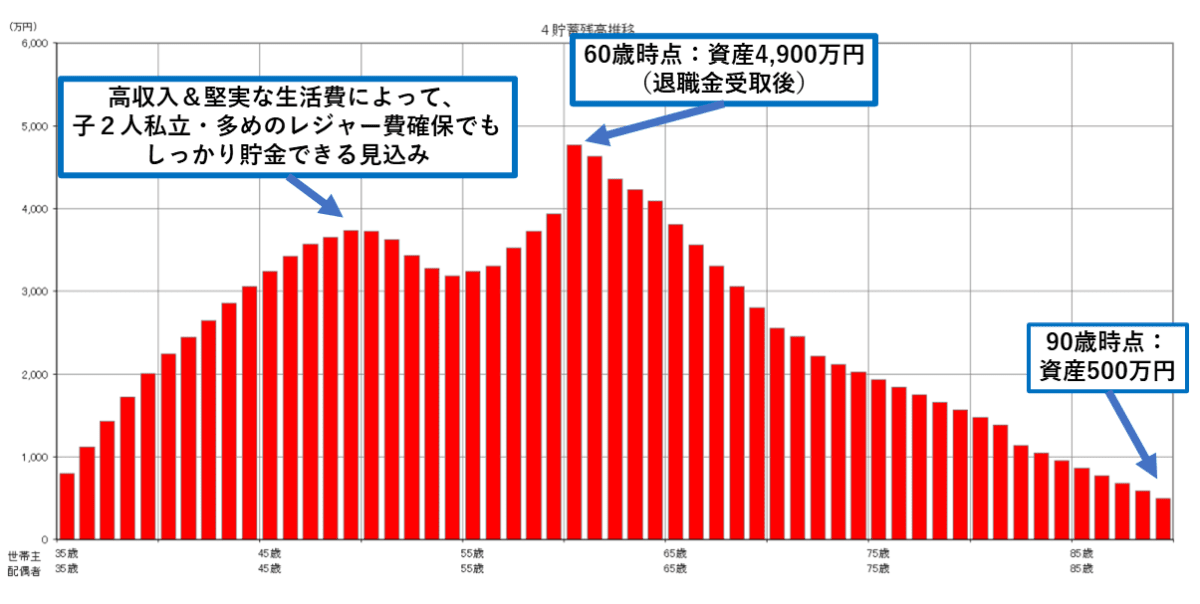

では、年収1,000万円台で子が2人いる想定で、シミュレーションを確認してみましょう。

主な条件・意向等

- 家族構成:夫婦、子2人

- 年収1,080万円、退職金1,000万円。

- 生活費は月15万円からスタートし、子の成長に合わせて徐々に上昇させる。

- 郊外に5,000万円のマンションを購入希望。

- 子は、両名とも高校から私立へ進学する想定。

- レジャー等の支出は年100万円確保。

普段の生活費を増やしすぎない想定にした結果、子2人とも私立進学かつレジャー費用として年100万円も確保しているにもかかわらず、しっかりと貯金できるシミュレーションとなりました。

資産額は退職金受取後に5,000万円近くになる想定となっていますので、そのくらい用意できればかなり余裕のある老後生活を送ることができると言えるでしょう。

ただしこの計画は夫の高収入によって支えられていると言っても過言ではありません。そのため、収入減少への対策をとることもかなり重要になります。

しかし、知識がないままこういった重要な対策取り組むと、必要以上にコストがかかってしまった・対策したつもりが全然備えになっていなかった等の事態が起きる可能性もあります。

したがって、ファイナンシャルプランナー等のプロと相談の上でしっかり準備することをおすすめします。

| ▼ファイナンシャルプランナーへの相談については、こちらの記事で詳しく解説しています。 ファイナンシャルプランナー相談のメリット・デメリット |

3. ただし専業主婦になるかどうかは年収だけで判断すべきでない

ただし、専業主婦になるかどうかは年収だけで判断すべきではありません。

なぜなら、専業主婦になるという選択をするに当たっては、お金以外にも考慮しておくべき要素があるからです。

例えば、ネット上には「専業主婦の適性診断」というコンテンツがあります。

もし専業主婦になるかどうかを年収だけで判断できるのであれば、そのようなものはまったく考慮するに値しません。しかし実際に適性診断があるということは、お金だけで判断できない要素が少なからずあると言えるのではないでしょうか。

確かに私自身もFPとして多くの相談を受けてみて、お金だけでない大事なことも確かにあると考えるに至っています。それらを考慮しないと、専業主婦になれたとしても満足できる生活を送れないこともあり得ます。

本章では、そういった「お金だけでない大事なこと」も含め、専業主婦になる上でのリスクを7つの観点から確認していきます。

- 夫の収入が減ると生活を維持できない可能性がある

- 自由に使えるお金がなくなり経済的な制限がかかる

- 職歴のブランクができるので再就職が難しくなる場合がある

- 出産前後の産休・育休にかかる手当てがなくなる

- 将来受け取る年金が減る

- 社会とのつながりが薄くなり、孤立しやすくなる恐れがある

- ストレスを感じやすくなる場合もある

3-1. 夫の収入が減ると生活を維持できない可能性がある

専業主婦世帯は、夫の収入1馬力のため、夫が病気やケガなどで働けなくなった場合には世帯全体で無収入となってしまいます。そのため急激に収支が悪化する可能性が高いというリスクがあります。

仮に共働きであれば、妻の収入で夫の収入減少をカバーすることもできるかもしれませんが、専業主婦の場合急に働くことは難しいものです。場合によっては生活の維持が困難になってしまう可能性もあります。

そうなった場合に対応できるように貯蓄や保険などで対応できる備えがあるかどうかが重要となります。

夫が働けなくなった場合でも生活を維持するために、貯蓄や保険で備えしっかりと休めるようにしておくとよいでしょう。

3-2. 自由に使えるお金がなくなり経済的な制限がかかる

専業主婦は自分の収入がないため、夫の収入で生活することになります。

当然、いわゆる「おこづかい」のようなお金も夫の収入から捻出することになるため、自分で稼いだお金よりも自由に使えなくなる可能性が高くなります。

専業主婦と言えどもママ友とのランチや美容・衣服の費用は少なからず必要です。

しかし夫と二人で使うお金であれば問題ないかもしれませんが、妻一人のための出費であれば好きなようには使えないかもしれません。

また趣味嗜好が夫婦間で異なる場合は「それって必要?」「もっと安いものでいいんじゃない?」などといった会話が生まれる可能性もあります。

このような会話はストレスにつながることも考えられるため、毎月のお小遣いは夫婦でよく話し合って決めることをおススメします。多くおこづかいを使いたい場合はその金額も考慮した年収が必要となります。

また、自分で自由に使えるお金がなくなることは、将来もし離婚したいと考えた場合に離婚できなくなるということにつながります。

収入がない状態で離婚してしまうとその後の生活の見通しが立たなくなる可能性が高いからです。

結婚してから築いた財産は専業主婦であったとしても財産分与という形で受け取ることができますが、そもそもの貯蓄がない場合は離婚したくても離婚できないかもしれません。

そういったリスクがあることはしっかり認識しておきましょう。

3-3. 職歴のブランクができるので再就職が難しくなる場合がある

今まで働いていた方が専業主婦になる場合には、当然職歴のブランクができることになります。

そうなると「また働きたい」と思った時や「将来のために少し働いた方がいいかもしれない」という状況になった時に、再就職が難しくなる可能性ががあります。

職歴のブランクをネガティブにとらえる企業もあるかもしれませんし、思うような収入の確保ができなくなる恐れもあります。事務職などで特別な資格がない場合は、特に希望通りの条件を見つけるのは難しいと思っておいた方がいいでしょう。

したがって、自身のキャリアプランについても考えておく必要があると言えます。

3-4. 出産前後の産休・育休にかかる手当てがなくなる

今後出産を考えている方の場合、専業主婦には産休・育休の手当てがありません。

専業主婦に憧れていたから結婚したらすぐに仕事を辞めよう!という場合、産休や育休がなくなってしまうことも考慮しておきましょう。

なぜかというと、出産にかかる費用や赤ちゃんを迎えるための資金準備にあたり、「産育休手当が足しになりました」というお客様が割と多いのです。

今働いていて、近い将来出産を考えている場合は専業主婦になるタイミングを図るのも一つの選択肢として考えてもよいと思います。

3-5. 将来受け取る年金が減る

専業主婦は将来受け取る年金額が減ってしまいます。

働いていた期間は自分で国民年金や厚生年金を納めていましたが、専業主婦の場合は第三号被保険者となり年金を納める必要がなくなります。

負担もなくなりますが、同時に将来受け取る年金額も減ってしまうので、老後資金の準備は働いていた時以上に取り組んでおく必要があります。

| ▼専業主婦が受け取れる年金については、こちらの記事で詳しく解説しています。 専業主婦の年金は月5.5万円?現役FPが不安解消のポイントを解説 |

3-6. 社会とのつながりが薄くなり、孤立しやすくなる恐れがある

専業主婦は、働いている方と比べて社会とのつながりが薄くなり、孤立しやすくなる可能性が高まる恐れがあります。

働いている場合は社内外の方との会話ややり取りが発生しますが、専業主婦は自分から外の世界に出ていかなければ一日中家にいることもあるでしょう。

特に子どもが小さいうちは一日中子どもと一緒に家にいて、大人との会話は一日の最後にご主人と少しだけ、ということもあるかもしれません。専業主婦になったものの孤独を感じたり、世界が狭く感じたりするかもしれません。このように孤立しやすくなるというリスクが存在します。

このリスクはお金だけでは解決できない事柄なので、夫ともよくコミュニケーションをとる等をしておくといいでしょう。

3-7. ストレスを感じやすくなる場合がある

専業主婦は仕事のプレッシャーや責任もなくストレスフリーだ!と思っていたら案外そういうことはないかもしれません。

というのも、仕事が日々の生活のアクセントになる方も少なからずいます。

一日中子どもといると少しでも自分の時間が欲しい、という場合はもしかしたら通勤時間が一人でいろいろと考えることができる時間になるかもしれませんし、仕事をすることで、生活のリズムができる方もいるでしょう。

冒頭でお伝えしたように、専業主婦の適性診断というものもあるくらい、専業主婦が合うのか、合わないのかというのは人によって大きく異なります。

専業主婦でも万事うまくいくとは必ずしも言えない、ということは認識しておいて欲しいと思います。

4. 専業主婦になるために年収の確保以外に必要な2つの準備

専業主婦になるためには必要な年収を確保し、3章で挙げたような様々なリスクに対処できるかを考えたうえで、最後に取り組むべきことが以下のように2つあります。

- ライフプランを作成すること

- 夫婦で話し合いをすること

実際にどのようなことをするのか、何について話し合えばいいかを解説します。

4-1. ライフプランを作成する

ライフプランとは、長期に渡る資金計画を立てることです。

収入や支出は毎年一定のものではなく、昇進や子どもの成長などによって変わることが一般的です。

そのため、現時点での収入と支出だけを見て専業主婦になれるかどうかを判断することはできません。

ライフプランは今後の収支の変化を想定したうえで、30年以上先の見通しを立てます。それにより、不十分な根拠や見通しで専業主婦になってしまう事態を防ぐことができるのです。

より現実味のある長期的な見通しを立てることは、専業主婦になってもお金の不安のない生活を送れるようにする上で非常に重要なポイントなのです。

| ▼ライフプランについては、こちらの記事で詳しく解説しています。 ライフプランとは?お金の不安を解決する最強ツールを現役FPが解説 |

4-2. 夫婦で話し合いをする

ライフプランを作成することで将来の収支計画を確認することも重要ですが、それと同じくらい、もしくはそれ以上に大事なのが夫婦で話し合いをしておくことです。

専業主婦になったものの、実は夫は妻が専業主婦になることをよく思っていなかった、など夫婦間で価値観の相違があると今後の生活にヒビが入ってしまうかもしれません。

専業主婦になるためには、世帯の稼ぎ手を担ってくれる夫の理解も重要です。

ですので、ライフプランで長期的な収支を確認するとともに、お互いの気持ちや今後大事にしたい価値観などじっくり話してみるとよいでしょう。

5. まとめ

専業主婦は勤務時間の拘束や仕事のストレスから解放される一方、収入は夫頼みになるため共働きと比較すると金銭面の余裕がなく理想の生活ができなくなる可能性があります。

共働きであれば家族や自分自身のために使うお金を確保できるかもしれませんが、専業主婦ではそれができない可能性があります。

例えば、子どもは二人欲しい、家は都心の便利なところに住みたい、旅行など家族の楽しみにはお金を惜しみたくない、などの理想を我慢しなければならないかもしれません。

専業主婦になるためには、まずはどんな生活を望んでいるのかを改めて考えてみましょう。

希望や叶えたいとを紙に書いてみるとよいかもしれません。たくさんあるのか、意外と少ないのかが紙に書くことではっきりとわかると思います。

その上で、ライフプランニングシミュレーションを行えば何が可能で何が難しいのかが見えてきます。

また夫婦で話し合うことによってお互いの気持ちの確認もできますので、このようなステップを踏めば不安な気持ちなく、専業主婦になることができると思います。

コメント