あなたは今、生命保険にこのま入らないと後悔するかどうか、知りたいと思っていないでしょうか。

最近は「生命保険は入る必要なし」という意見を、雑誌やYoutubeなどでもよく見かけるようになっていますね。

わたしたちの生活の中には、実にさまざまなリスクが潜んでいます。

死亡や病気、ケガ、介護など予期しないできごとで経済的に生活が困難になったり、思い描いていた生活が実現できなくなったりすることがあります。

このようにいつ起きるか分からないけれども、いったん起きるとまとまったお金が必要となるような身体へのアクシデントに備えておくのが生命保険の役割です。

ですが、そのアクシデントも発生する可能性が高くないため、実感なく考えることすら、後回しになることもあります。

このコラムでは、まず、生命保険に入らないで後悔する人・しない人はどんな人かを考えてみた上で、

- 「生命保険に入らないで後悔」を避けるためにやるべきこと

- 「生命保険に入らないでも後悔しない」ためにできること

を、現役FPの視点でお伝えしていきます。

1.「生命保険に入らないで後悔」は、する人としない人がいる

「生命保険に入らないで後悔」は、する人としない人がいます。

なぜ後悔する人としない人が出るのか、その理由は金銭的な損得にあるのではないかと考えています。

例えば、生命保険に入っていなくても金銭的に余裕があったら、入らないでも後悔しないでしょう。

一方で、生命保険に入っていないまま万一の事態に金銭的なピンチに陥ってしまった人、もしくは医療保険のコロナ特別給付金など思わぬ給付金がもらえる可能性があった人などは「あ~、生命保険に入っておけばよかったなぁ~、、。」と後悔してしまうのではないでしょうか。

この「金銭的な損得」という観点を踏まえて、本章では、生命保険に入らないことで後悔する人・しない人を具体的に5パターン書き出してみました。

- 後悔する人①:加入していたらお金をもらえる可能性があった人

- 後悔する人②:万一があったら金銭的にピンチになる人

- 後悔する人③:お金の迷惑をかけたくない相手がいる人

- 後悔しない人①:金銭的に余裕のある人

- 後悔しない人②:会社の福利厚生や社会保障でカバーできる人

1-1. 後悔する人①:加入していたらお金をもらえる可能性があった人

生命保険に入らないで後悔する人として、加入していたらお金をもらえる可能性があった人が挙げられます。

例えば、何かの病気にかかって入院することになってしまったとします。

仮に入院一日10,000円の医療保険に入っていたら、10日分の100,000円がもらえます。

もし会社員の方で有給休暇が残っておらず、「欠勤扱い」になって収入が10日分減ってしまったら、非常に手痛いと思います。それが医療保険で10万円もらえたのなら、「あ~、保険に入っておけばよかったなぁ」と思われるのではないでしょうか。

あるいは有休を使えて収入を大きく下げることなく、さらに医療保険からも10万円の給付がもらえたら、もっと得した気分になってしまうかもしれませんね。

このように加入していたらお金をもらえる可能性があった人は、生命保険に入らないと後悔する人と言えます。

1-2. 後悔する人②:万一があったら金銭的にピンチになる人

生命保険に入らないで後悔する人として、万一があったら金銭的にピンチになる人が挙げられます。

事故、病気、ケガなど。人生、いつ何が起こるかわかりません。ピンチは突然訪れるのです。

対策として、貯金をしてお金を貯めておくことが考えられるかもしれません。

でも、ちょっと考えてみましょう。

十分なお金が貯まる前に“万一”が本当に起こってしまったら、どうなるでしょうか。

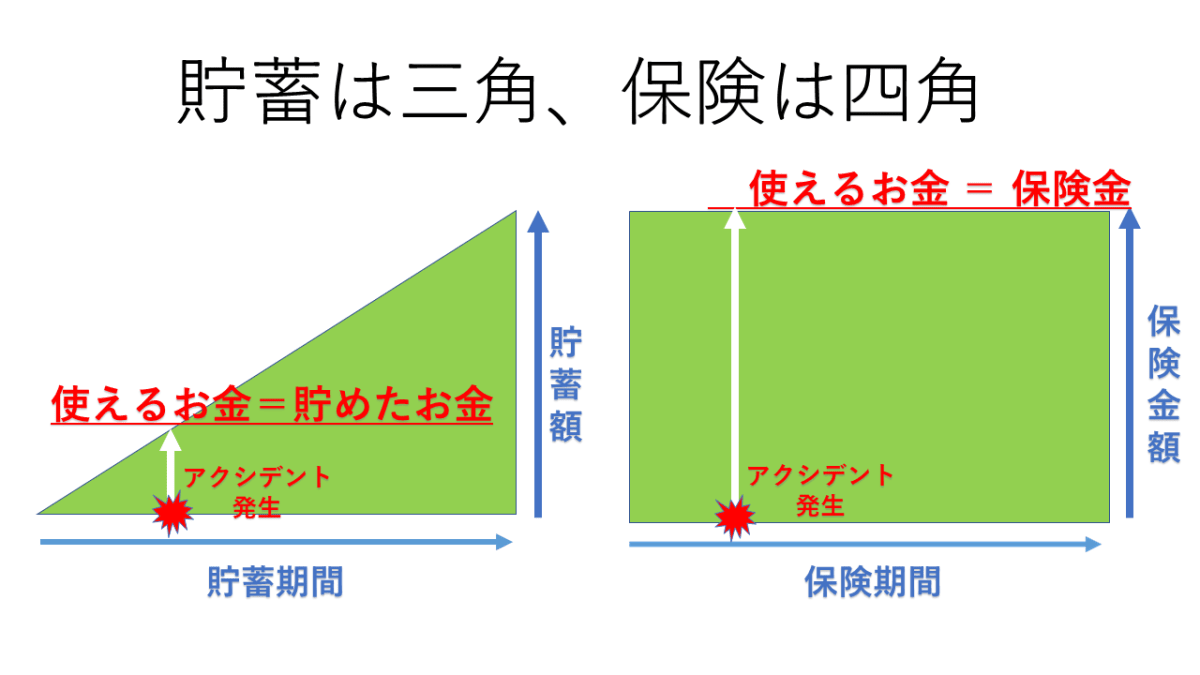

万が一のときに受け取れるお金の違いを表した「貯蓄は三角、保険は四角」という言葉があります。

貯蓄の場合は、貯めるのに時間がかかるので、事が起こった時までに貯めたお金しか使えません。

ですが生命保険は、たとえ加入直後であろうと、まとまった保険金を受け取ることができます。

このように有事の際に使えるお金が貯金では足りず、金銭的にピンチになってしまう人は、生命保険に入らないと後悔する人と言えます。

1-3. 後悔する人③:お金で迷惑をかけたくない相手がいる人

お金で迷惑を掛けたくない相手がいる人は、生命保険に入らないと後悔する可能性があります。

生命保険は、万一のことがあったときに、家族が経済的に困らないようにするためのものです。

万一のこととは、死亡だけではないです。

ケガや病気によって、それまでと同じ生活が送れなくなることも該当します。

そういう場合に、配偶者の収入や貯金などでまかなえれば、大きな問題とならないかもしれません。

しかし、それだけで足りないこともあります。

そのような事態に陥って、家族や大切な人に迷惑をかけることになったら、生命保険に入らなかったことを後悔する可能性があります。

1-4. 後悔しない人①:金銭的に余裕のある人

生命保険に入らないで後悔しない人としては、金銭的に余裕のある人が挙げられます。

そういう人は、万が一の時に保険が無くても十分な資金を準備することができるので、焦りません。

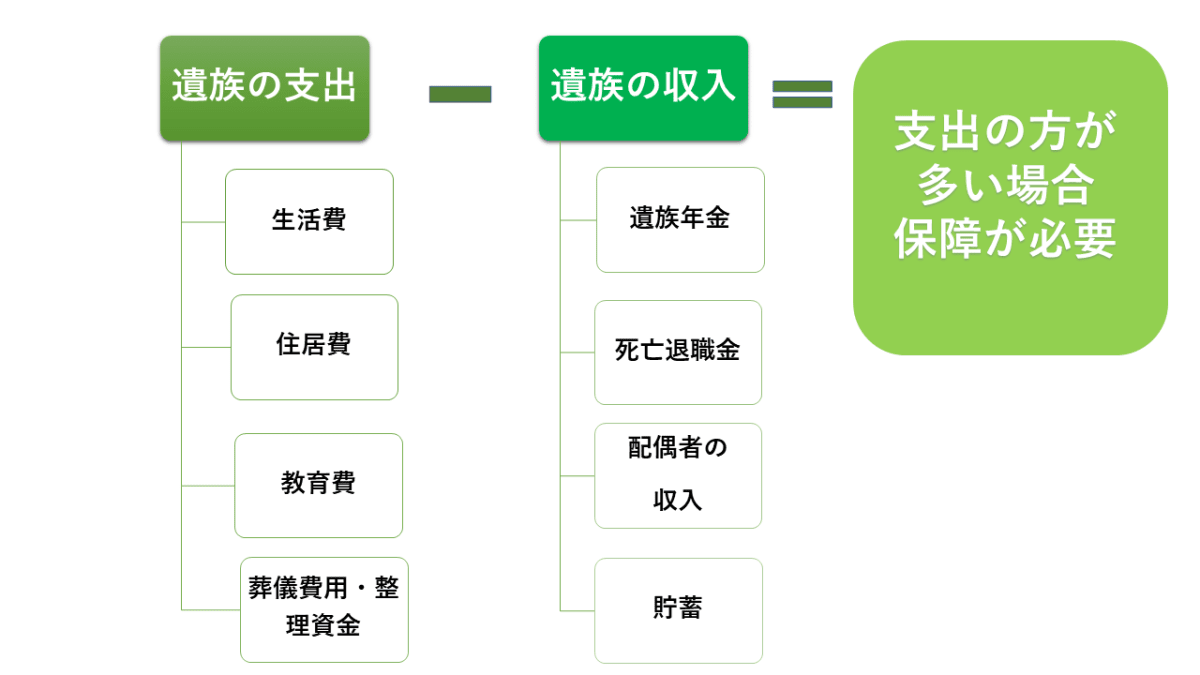

金銭的余裕とは、遺された家族が生活に困らない金額のことを言います。ただしもちろん、世帯によって必要な金額は違います。またそれを計算するタイミングによっても金額は変わってきます。

ですので、自分に万一のことがあった時、遺族にはどのくらいの資金を残しておくべきなのかは、事前にかつ定期的に確認しておくことをお勧めします。

相談先としては、保険会社の窓口やファイナンシャルプランナー等の専門家が適しています。

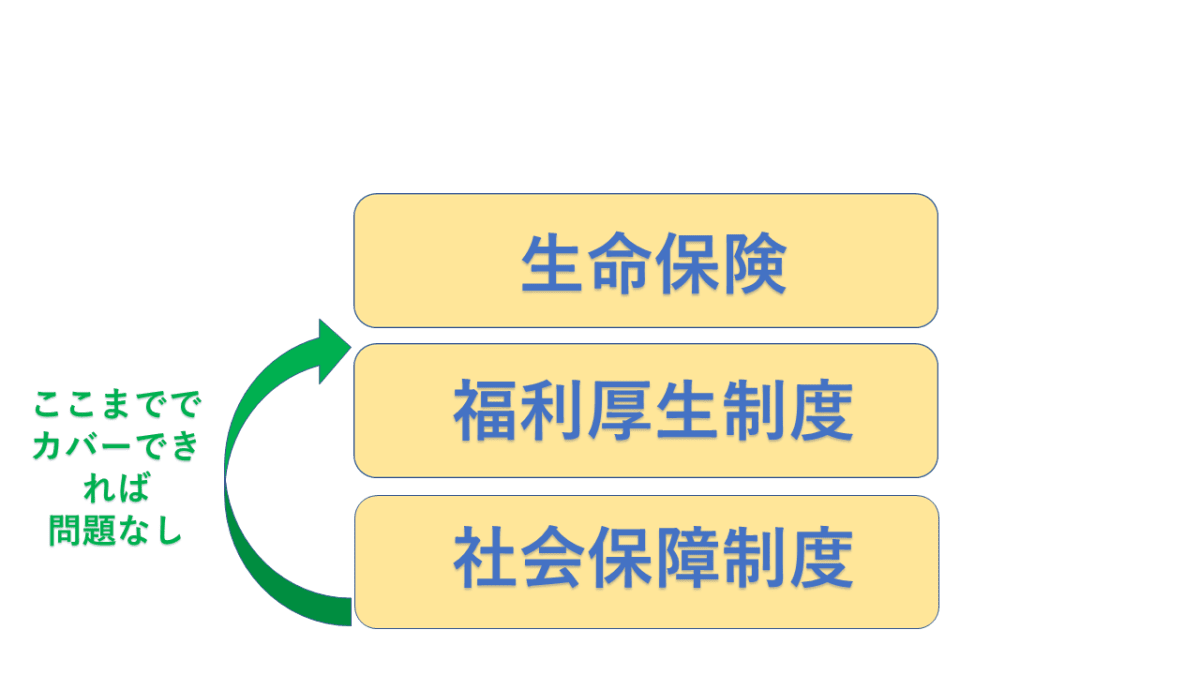

1-5. 後悔しない人②:会社の福利厚生や社会保障でカバーできる人

会社の福利厚生や社会保障で死亡保障がカバーできる人も、生命保険に入らないでも後悔しないでしょう。

社会保障制度の死亡保障は、「遺族年金」として遺族が国から年金として毎年受け取れるお金が遺族の生活を助けてくれます。

さらに会社員の方であれば、会社の福利厚生制度に「死亡退職金制度」が導入されていれば、一時金を遺族が受け取れ、葬儀代に充てることもできます。

この会社の福利厚生制度や社会保障制度だけで、遺族が困らないのであれば、生命保険に入らないで後悔しない人となります。

会社の福利厚生制度の中でも、死亡保障への代表的なものとして、総合福祉団体定期保険、死亡退職金制度等があります。

- 総合福祉団体定期保険

従業員の方が万が一亡くなった場合や障害状態になった場合に保障される保険です。 - 死亡退職金制度

生存していれば受取る予定であった退職金を退職前に亡くなった際に会社が支払う制度です。 - 弔慰金制度

会社が従業員やそのご家族が亡くなった際にご遺族に金銭を支払う制度です。

社会保障制度としては、遺族年金が代表的な死亡保障制度としてあります。

会社の福利厚生制度と国の社会保障制度で、いくらお金を受け取れるかは、受け取れる期間や家族状況などで違うため一概にいくらとは言えませんが、どの制度が自分の支給対象となるのか、いくら受け取れるのかは確認することが必要です。

2.「生命保険に入らないで後悔」を避けるためにやるべきこと3つ

生命保険に入らないで後悔するのを避けるためにやるべきことが3つあります。

- 自分にとっての適切なコストと保障内容を専門家に相談する

- 自分にとって必要な保障内容を見極める

- 保障のコストを抑える

なぜなら、本当は生命保険に入らないことで後悔する可能性がある人が、「保険料がもったいない」「保険商品自体がたくさんあり過ぎて、自分に必要なものが分からない」といった理由で、必要なのかどうかも検討しないことは大変危険だからです。

そこで、この章では、生命保険に入らないで後悔するのを避けるために保険の基本的な形と役割、更にあなたにとって適切なコストの考え方や必要な保障内容に対する考え方をお伝えします。

2-1. 自分にとっての適切なコストと保障内容を専門家に相談する

生命保険に入らないで後悔しないためには、まずファイナンシャルプランナーなどの保険の専門家に相談しましょう。

なぜなら、生命保険に必要性を感じたとしても、

- 自分にとっての適切なコスト

- 自分に必要な保障の内容

を、専門的な知識なく自分だけで判断するのは極めて困難だからです。

例えば、年齢が同じだったとしても、結婚しているか、子供がいるか、生活スタイルはどうか、子の教育はどうしたいと思っているか、住宅は買う予定があるのか等々によって、保険に回すべき金額も、用意すべき保障内容も大きく変わってきます。

これらを無理なく無駄なく考えるには、専門知識や経験が不可欠と言えます。

専門家であれば、この点は心配する必要ありません。

さらには自分では気付きにくい、隠れた課題も見つけ出してくれる可能性があります。

まずは十分な知識と経験を有した専門家に相談してみましょう。

2-2. 自分にとって必要な保障内容を見極める

さて、専門家に相談するにあたって大事なことの一つに、「自分にとって必要な保障内容を見極める」があります。

なぜこれが大事かというと、せっかく保障を準備したとしても、過剰であれば余計なお金を払うことになり、逆に不足していれば万一の事態に十分な資金サポートを得られないからです。

そのため、自分にとって必要な保障内容を見極めた上で保険に入ることは、とても重要なのです。

この点は、専門家としっかりすり合わせをするようにしましょう。

2-3. 保障のコストを抑える

もう一つ大事なのは、保障のコストを抑えることです。

たしかに保障のコストを抑えられるなら、生命保険に入ることに対して抵抗が和らぐ方もいるでしょう。

しかし「毎月の支払保険料が安い」という観点だけで保険を選んでしまうのは危険です。

そうすると本当に必要な保障や、家族を守るための十分な保障を得られなくなってしまう可能性も考えられます。

かといって保障を手厚くしすぎれば、保険料が家計の負担になってしまうかもしれません。

2-2で取り上げた「必要な保障内容を見極める」に通じるところもありますが、保険料と保障内容は、どちらか一方を重視するのではなく、バランスを考えながら検討していくべきものです。

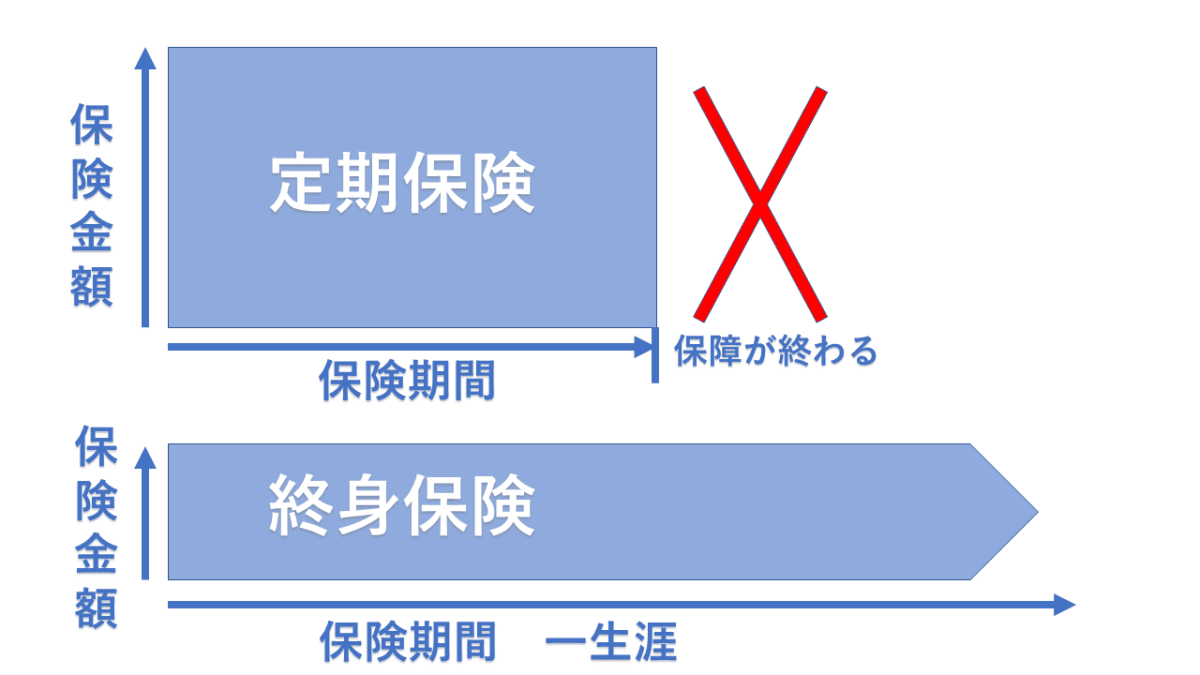

そもそも保険は大きく分けて2種類あります。

- 定期保険…保険料を支払っている間だけ、保障が持てる。保険料は安く大きな保障を持てるが、掛け捨て。

- 終身保険…保険料の支払期間を選択でき、支払い終了後も一生涯に渡り保障が継続する。保険料は高いが、払ったお金が貯まっており、解約する時には解約返戻金としてお金が戻ってくる。

「保険料が安いから、定期保険がいい。」という声は、度々耳にしますが、保険期間中に何のアクシデントもなかった場合、支払った保険料は全てコストとなるので、「払った保険料勿体なかったな、、。」と思うのではないでしょうか。

定期保険の仕組みを上手く活かすのであれば、扶養する家族が独立するまでの期間だけ、遺された家族の生活費や教育費、住居費などで、世帯によっては数千万円~数億円必要な場合に保険料を抑えつつ多額の保障を準備できるため適しています。

一方で、終身保険は一生涯の保障を準備できるため死亡整理資金の数百万円の準備を基本に、発生の可能性は低いが現役時代に傷病により働けなくなった場合の収入減少として、数百万円~数千万円の準備をする。

何もアクシデントが無かったら支払った保険料が貯まる仕組みを活かし、一定期間経過後には、支払った保険料の8割~9割が貯蓄になっていて、1割~2割が保障のコストとなります。

トータルで考えると保障のコストとしては、定期保険に比べ、安く抑えられます。

保障のコストとしては、終身保険の方が安く抑えられるとしても、毎月の保険料は定期保険より高いので、多額の保障を終身保険だけで備えるのは、家計の負担になることもあります。

その時のあなたにとって最適な保障を最低限のコストで獲得するには、どう組み合わせたら良いのかを考えることが必要です。

3.「生命保険に入らないでも後悔しない」ためにできること4つ

生命保険に入らないでも後悔しないためにできることは4つあります。

- 万が一に備えたお金をできる限り早く用意する

- 社会保障制度・会社の福利厚生制度を調べて使えるようにしておく

- 健康維持に努める・命の危険を避ける

- 専門家に相談し、早めに必要な現金を用意できる計画を作る

経済的に困る事態を守るための生命保険ですので、入らないでも困らないように準備できれば生命保険に入らないでも後悔することがありませんし、入る必要もないです。

ただし、十分な現金の用意や健康維持に努めることなど、実行後すぐに結果が出るものではなく、長い時間をかけて行動し続けなければいけないこともあるので注意が必要です。

この章では、どんな準備をしておけば生命保険に入らないでも後悔しないのかについて4つの観点でお伝えします。

3-1. 万が一に備えたお金をできる限り早く用意する

万が一に備えたお金をできる限り早く用意することで、生命保険に入らないでも後悔しないでしょう。

遺された家族が困らないだけのお金の準備が出来ているかどうかが重要です。

一般的にお金を貯めるには、「貯金をする目的」と「貯金したお金を使う時期」を決めて、逆算して毎月貯めておかなければならない金額を計算するのがポイントですが、先ずは万が一に備えるためのお金を優先しましょう。

必要になる可能性が高い順に優先的にお金を用意し、使わずに残しておきましょう。

| 万一が起きた時に必要になるお金の例 | |

| 1.葬儀代などの死亡整理資金 | 葬儀代の平均額は約180万円 遺品整理費用の平均額は約50万円 |

| 2.遺された家族の生活費 | 毎月不足する額×12ヶ月×(平均寿命-年齢)= 生活費 |

| 3.遺された家族の住居費 | 家賃×12ヶ月×(平均寿命-年齢)= 住居費 |

| 4.遺された家族の教育費 | 未就学~4年制私立大学まで、1人 2,000万円 |

例として、父(40歳)・母(40歳)・長男(12歳)・長女(9歳)の4人家族で父が亡くなってしまった場合

遺された家族に必要なお金を試算してみました。

| 父(40歳)・母(40歳)・長男(12歳)・長女(9歳)の4人家族に必要な貯蓄額 | |

| 1.葬儀代などの死亡整理資金 | 230万円 |

| 2.遺された家族の生活費 | 毎月10万円不足×12ヶ月×(87歳ー40歳)=5,640万円 |

| 3.遺された家族の住居費 | 15万円×12ヶ月×(87歳-40歳)=8,460万円 |

| 4.遺された家族の教育費 | 約1,500万円×2人=約3,000万円 |

| 合計必要額 | 1億7,330万円 |

目的を決めた貯金で、できる限り早く万が一に備えたお金を用意できれば、生命保険に入らないでも後悔しないと言えます。

3-2. 社会保障制度・会社の福利厚生制度を調べて使えるようにしておく

社会保障制度・会社の福利厚生制度を調べて使えるようにしておくことも必要です。

制度としては、1-6を参照していただき、実際にあなたがどの給付を受けられるのか。お金はいくら受け取れるのかを計算しておく必要が有ります。

ここでは例として、死亡退職金制度と遺族年金を取り上げます。

死亡退職金制度

例えば、会社員の方で、死亡退職金制度の給付を受ける場合、一般的に死亡退職金は会社の社内規定に準じた金額となりますが、目安として勤続年数や役職から算出される退職金の金額を参考にしてみるのも良いかと思います。

手続きとしては、遺族が会社に「死亡退職届」を提出する必要があります。

遺族年金

遺族年金は、正確には「遺族厚生年金」と「遺族基礎年金」の2つのことを指します。

それぞれもらえる金額が異なることに注意が必要です。

手続きは、住所地の市区町村役場、またはお近くの年金事務所または年金相談センターの窓口が受け付けてくれます。

遺族年金の具体的な支給額は、以下の通りです。

遺族基礎年金の年金額(令和4年4月分から)

- 子のある配偶者が受け取るとき

777,800円+子の加算額- 子が受け取るとき(次の金額を子の数で割った額が、1人あたりの額となります。)

777,800円+2人目以降の子の加算額1人目および2人目の子の加算額 各223,800円

3人目以降の子の加算額 各74,600円

引用:日本年金機構 遺族基礎年金(受給要件・対象者・年金額)

遺族厚生年金の年金額には、計算式がありますが、複雑なため正確に把握されたいときは年金事務所へ確認が必要です。平均標準報酬額における目安の支給額をまとめましたので、ご参考になさってください。

※平均標準報酬月額とは、「被保険者であった期間の標準報酬月額の合計」を「被保険者であった期間の月数」で割った額

| 平均標準報酬額 | 目安支給額 |

|---|---|

| 20万円 | 約25万円 |

| 30万円 | 約37万円 |

| 40万円 | 約48万円 |

| 50万円 | 約60万円 |

社会保障制度の支給を受けるには、年金手帳やマイナンバーカードなど必要となるものがあるので、家族に分かるように保管をし、万が一の際には使えるようにしておくことも必要です。

3-3. 健康維持に努める・命の危険を避ける

健康維持に努める事や当然ですが命の危険を避けることも必要です。

健康維持という観点では、近年病気になってから治療するのではなく、病気になるのを予防する「予防医療」の考えを国を挙げて推進しています。

病気にならないように対策をすることで、病気にとらわれることなく健康に生きられる期間を長くすることが可能です。

予防医療には、大きく分けて3つの段階があります。

健康な時期から始める「一次予防」

一次予防とは、病気になる前の健康な時期に行う予防です。栄養管理、運動、休養などによって、生活習慣を改善することで健康を目指します。

健康診断により病気を早期発見する「二次予防」

二次予防とは、いわゆる健康診断のことです。何か病気がないかを早期発見することで、早期治療を行い病気の重症化を防ぎます。

リハビリテーションを行う「三次予防」

三次予防とは、リハビリテーションのことを指します。病気を治療していく中でリハビリテーションも行うことで、身体機能の低下を防いだり、病気の再発を予防したりします。

従来の医療では、二次予防と三次予防が中心でした。しかし健康維持のためには一次予防がもっとも大切です。生命保険に入らないでも後悔しないために、健康維持に努め、命の危険を避けましょう。

3-4. 専門家に相談し、早めに必要な現金を用意できる計画を作る

専門家に相談し、早めに必要な現金を用意できる計画を作ることも必要です。

早めに必要な現金を用意できる計画を一緒に作ってくれる専門家は、FPです。

FPに相談した方がいい相談内容は

- 家計のことについて幅広く相談したい

- 貯金について

- ライフプランについて相談したい

- 資産運用について相談したい

- 今の仕事の収入で今後のライフプランは達成できるのか

幅広い知識を活用することによって、家計のことから老後資金のことまで幅広く相談することが出来ます。

FPは、現在の家計状況を分析し、本人が気付いていない無駄な支出を抑え、早めに現金を用意できる計画を一緒に考え作ることができます。

早くお金を貯めるために生活が苦しくなってしまうような無理な計画だと、途中で諦めることになる可能性があるので、無理のない計画を専門家であるFPと一緒に作ることが大切です。

4. まとめ

生命保険に入らないで後悔するかしないかは、その人の状況によって違います。

すべての人が入っておくべきものではありませんが、あなたが、生命保険に入らないで後悔する人ならば、後悔するのを避けるために、あなたにとって適切なコストの考え方や必要な保障内容に対する考え方があることを知っていただきました。

先ず、自分が生命保険に入らないで後悔する人なのか、後悔しない人なのか。を判断する上でも専門家に相談することも良いと思います。

コメント