マイホームのこと、子育ての費用や学費のこと、老後のこと・・・

ファイナンシャルプランナーに相談してみたいけれど、何を準備したら良いのでしょうか。

たくさん悩みや不安はあるけれど、どれも漠然としてしまっている。そんな人も多いことと思います。

一方、ある程度相談したいことが決まっているという人や「たとえ有料でも、しっかり将来設計を作りたい」という人もいるでしょう。

そういった人は、事前にどんなものを準備しておくと良いのでしょうか。どんなことを考えておくと良いのでしょうか。

そもそも、ファイナンシャルプランナーにはどんなことを相談できるのでしょうか。

本コラムをご覧いただくと、次のことが分かるようになります。

本コラムで分かること

- ファイナンシャルプランナーに会う前に準備するもの

- ファイナンシャルプランナーに会う前に考えておくと良いこと

- ファイナンシャルプランナーに会う前に相談できること

ファイナンシャルプランナーに相談するというと、「少し敷居が高いのでは?」と感じる人もいるかもしれません。

ですが、こういったことが事前に分かっていれば、今よりも少しそのハードルは下がるかもしれませんね。

なお、弊社FPバンクは、独立系のファイナンシャルプランナー事務所です。

マイホームのこと、子育ての費用や学費のこと、老後のこと、お金に関する不安や悩みを、あなたのライフプランを軸にご相談いただくことができます。

本コラムが、「あなたにとって何でも相談できる最高のファイナンシャルプランナーとの出会い」そのきっかけになれたら幸いです。

それが弊社FPバンクのファイナンシャルプランナーであれば、この上ない喜びです。

目次

1. FPへの相談で準備は必要!?持ち物は?

初めての相談のときは、基本的に絶対用意しないと相談できないという持ち物はないです。

ファイナンシャルプランナーとして、まずは「気軽に相談に来てほしい」という思いがあります。特に初回相談は、お互いのコミュニケーションの場と捉えています。またお客様にとっても、「ファイナンシャルプランナーに相談して解決できるのか」を見極める時間としてご活用いただければ幸いです。もし、ファイナンシャルプランナーに対して持っていたイメージや期待が、実際に会ったときに「考えていたのと違うかも・・・」と思うこともあるかもしれないですよね。

相談するかどうかを迷っている段階でも、お気軽にお越しください。その迷いを整理するところから、私たちがお手伝いします。ファイナンシャルプランナーがあなたにとってどんな存在か、フィーリングは合うかなど、肌感覚で「良いかも!」と感じられてから本格的に相談に進むかを判断するのも良いのではないでしょうか。

また、「こんなことも知らないのか、なんて呆れられないかな・・・」という心配もご無用!優秀なファイナンシャルプランナーであれば、たとえあなたの知らない分野のことであっても、丁寧に分かりやすく解説してくれることでしょう。ですので、事前知識も不要です。

それに、一般的に初回相談は無料のファイナンシャルプランナー事務所が多いです。初回相談が無料で、持ち物を準備する時間や労力、事前知識も不要であれば、「まずは会ってみて、それから考える」でも良いと思います。そういう意味では、初回相談では絶対に必要な持ち物はないといえるでしょう。

ただし、ファイナンシャルプランナーの事務所によって異なる場合もあるため、その事務所の案内に従いましょう。

2. FP相談で初回時に準備すると良いもの

1章で解説の通り、基本的に初回相談は手ぶらでもOKです。ですが、初回だけでなく既に複数回ファイナンシャルプランナーへの相談を決めている人や、なるべくスムーズに相談を進めたいと考えている人は、初回相談時に次のものを用意しておくと良いでしょう。

- 年収確認書類

- 家計簿または通帳

- 投資商品の明細

- 保険証券

- ローンの返済予定表

これらの持ち物があると、初回相談時に具体的かつ正確にお話しを進めることができます。

なぜ、これらのものがあると良いのかというと、ライフプランシミュレーションを作成するのにあたって現状を正確に把握するためです。

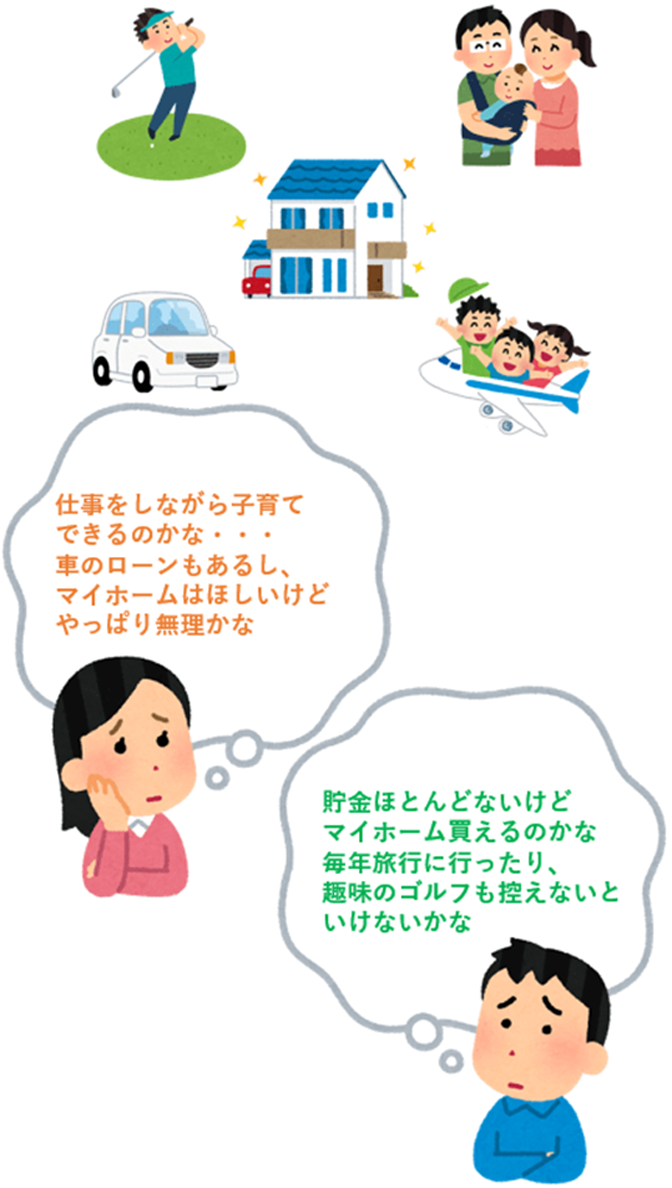

ライフプランシミュレーションとはどういうものか、一言で表すと「あなたの人生ビジョンの実現に向けた、お金の計画をシミュレーションするもの」です。あなたの人生ビジョンには、どんなものがありますか?

人生ビジョンの例

- 1~2年以内に子どもがほしい

- 3年以内にマイホームがほしい

- 年に数回は家族で旅行に行きたい

- 趣味のゴルフは一生涯続けていきたい

- 定年退職後は、故郷に帰ってのんびり暮らしたい

これらのビジョンを実現していくためには、お金の準備や計画が必要になります。

いまや今後の収入・お金の使い方で、これらのビジョンを実現することは可能なのでしょうか。

あるいは、どうしたら実現できるのでしょうか。ライフプランシミュレーションをすることで、こういったことが可視化されていきます。

このライフプランシミュレーションを作成していくのにあたって、まずは正しく現状を把握することが大切です。

そのために、上記のものを事前に用意しておくと良いでしょう。

本章では、それぞれの持ち物は具体的に何を用意したら良いのか、用意する目的と合わせて解説していきます。

2-1. 年収確認書類

まずは、直近の収入を把握するために、年収確認書類を用意しましょう。

年収確認書類

- 源泉徴収票

- 確定申告書

お勤めの方は直近の源泉徴収票を、フリーランスの方など確定申告をされている方は確定申告書を持っていくと良いでしょう。

なお、ファイナンシャルプランナーに相談するタイミングが年始など、まだ直近の源泉徴収票が手元になく確認できない場合は、見込みでもOKです。

2-2. 家計簿または通帳

次に、現在の支出を把握するために、家計簿や通帳を持っていきましょう。

家計簿や通帳によってファイナンシャルプランナーが確認することは、あなたの今の生活に必要な金額や金銭感覚です。

とはいえ、家計簿はつけていないという人も多いです。

また、通帳も「内容全てをファイナンシャルプランナーに見せたくない」という人もいると思います。

そういった場合は詳細の内訳ではなく、大まかな毎月の支出をファイナンシャルプランナーに伝えられるようにしておきましょう。

そもそも、毎月の生活費は変動するため、ざっくりの把握でもOKなのです。

ファイナンシャルプランナーに必ずしも「食費がいくらで、光熱費がいくらで・・・」と詳細まで伝える必要はありませんが、より正確に「おおよそいくらあれば生活できているのか」をファイナンシャルプランナーに伝えるために、家計簿や通帳を持っていくと良いでしょう。

もし、急ぎの相談や結婚したばかりで直近の生活費に変動があるなど「ファイナンシャルプランナーに会う前に今の生活費の把握が難しい」という場合は、後日でもOKです。

その場合はどうしたら良いか、4章で解説していきます。

また、それでもハードルが高いという方は、ちょうど1年前と比べて預貯金残高がどのくらい増減しているかチェックしてみましょう。

これだけでも実際にどの程度生活費を使っているのかを把握することが可能です。

2-3. 投資商品の明細

NISA、iDeCo、お勤め先の確定拠出年金など、何か投資商品を保有している人は、その明細を持っていきましょう。

ここでファイナンシャルプランナーが確認することは、主に次のものです。

投資商品の明細で確認すること

①一年間にいくら投資しているか

②現在の運用状況

③あなたの運用方針

①一年間にいくら投資しているか

たとえば、つみたてNISAであれば年間40万円など、年間の貯蓄額の内どれだけ投資に回しているのかを把握します。

そうすることで、今の投資ペースでライフプランに無理が生じないか検証していきます。

②現在の運用状況

現在の運用状況はどうか、今のペースで運用を続けていく場合、将来どんな結果が予測されるかをシミュレーションしていきます。

運用しながら貯めたお金、増えたお金をいつ、どう使っていくかの計画を立てることができます。

③あなたの運用方針

どれだけリスクを取りたいのか(取れるのか)、運用で増えた場合、いつ頃どんなことに使いたいのか、今のあなたのプランをファイナンシャルプランナーに伝えておきましょう。「特に決めていない」「預金しておくのはもったいないから」「勧められたからとりあえずやっている」という人は、そのように伝えておくと良いでしょう。

年間の投資額、現在の運用状況、運用方針、こういったものをファイナンシャルプランナーに伝えておくことによって「あなたのライフプランにどんな影響や効果があるのか」をシミュレーションすることができます。

なお、明細は書類でも、PCやスマホなどのスクリーンショットを送るというのでも良いでしょう。

2-4. 保険証券

生命保険や医療保険など、現在加入している保険証券も持っていきましょう。

保険証券でファイナンシャルプランナーが確認することは次のものです。

保険証券で確認すること

①保険料と払込期間

②保険金額と保障内容

③解約返戻金

①保険料と払込期間

保険料は、あなたが保険会社に支払う金額です。

保険証券で保険料を把握することで、支出の把握に役立ちます。

払込期間については、いつまで保険料を払い込むかによってライフプランシミュレーションの結果も変わるため、確認できると良いでしょう。

②保険金額と保障内容

保険金額は、保障内容(死亡などの保険金支払い事由)に該当した際に、保険会社があなたに支払う金額です。

保険金額・保障内容ともに、今のものがライフプラン上、過不足がないかを確認していきます。

ライフステージの変化によって必要になる保険金額や保障内容も異なるため、内容の妥当性も併せて確認することができます。

③解約返戻金

終身保険、学資保険など、貯蓄型の保険の場合、解約返戻金がある場合があります。

保障内容や契約状況を一緒に確認できます。

特に終身保険や学資保険などの貯蓄型保険では、「解約返戻金」など将来の選択肢に関わる情報も記載されています。

契約の目的やご家庭のライフプランに照らして、必要な保障が過不足なく備わっているか、見直す際の判断材料になります。

また、同じような保障が重複していないかといった整理にもつながります。

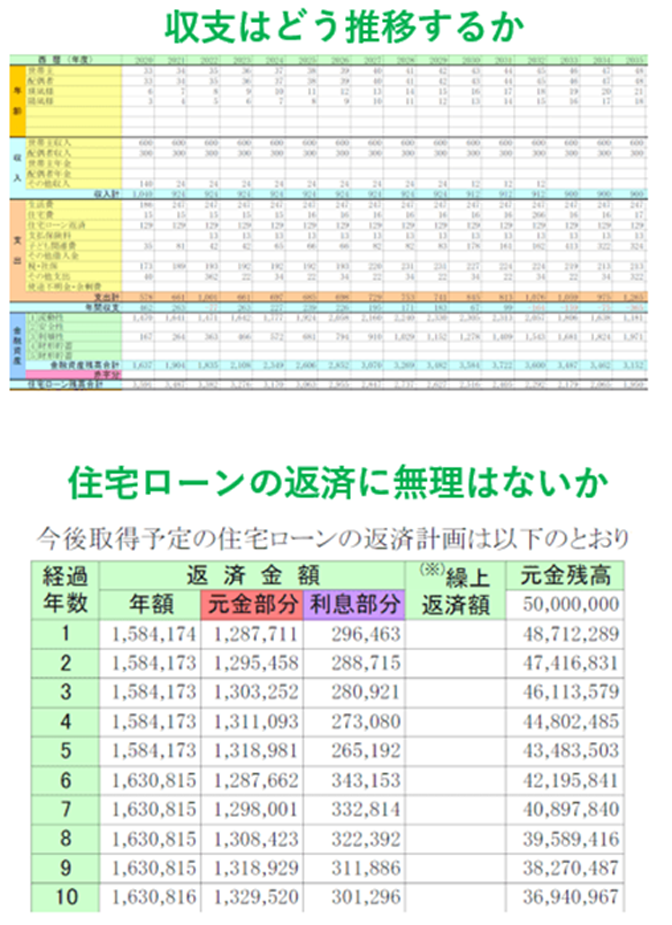

2-5. ローンの返済予定表

住宅ローン、自動車ローン、奨学金など、ローンを返済中の場合は、その返済予定表を持っていきましょう。

ローンの返済予定表でファイナンシャルプランナーが確認することは次のものです。

ローンの返済予定表で確認すること

- 返済期間と返済金額

- 借入額と借入残高

- 金利条件と残りの支払い利息額

①返済期間と返済金額

ローンも保険と同様、支払い(返済)の期間と金額が決まっています。

いつまで、いくら返済するかによってライフプランシミュレーションの結果も変わるため、なるべく正確にファイナンシャルプランナーに伝えておきましょう。

②借入額と借入残高

そのローンを組んだ当初いくらで借りて、あといくらの返済が残っているかを確認します。

借入残高と預貯金などの資産状況によっては繰上返済できる場合もあるため、その妥当性も判断できます。

③金利条件と残りの支払い利息額

今の返済ペースで残りの期間で支払う利息はいくらになるでしょうか。

返済予定表に金利の記載があれば、現在の借入残高と残りの返済期間から、残りの支払い利息額を計算することもできます。

これらを把握できると、繰上返済は可能か、その妥当性についても相談できるでしょう。

なお、今はなくても、住宅ローン等これから予定しているローンがある場合は、その返済予定表を持っていきましょう。

特に、住宅ローンは数千万円という高額なローンになるため、資金計画(頭金充当額、金利選択など)が重要です。

「住宅ローンを予定しているけどまだ返済予定表を用意できない」という場合は、ファイナンシャルプランナーに次のものを口頭で伝えられるように準備しておきましょう。

住宅ローンを予定しているが、返済予定表がない場合

- 借入予定額(いくらの物件に対し、いくらの住宅ローンを借り入れる予定か)

- 返済期間(何歳~何歳までか)

- 金利(変動金利か固定金利)

- 単独か夫婦連盟か(ペアローンや連帯債務を予定しているか)

3. FPへの相談前に考えておくと良いこと

前述の通り、具体的な持ち物の準備は必須ではないですが、ファイナンシャルプランナーに相談する前に次のことを考えておくと良いでしょう。

初回相談の前に考えておくと良いこと

①ファイナンシャルプランナーに何を相談したいのか

②今後の人生で叶えたい夢や目標

③今、不安に思っていることは

あなたが「ファイナンシャルプランナーに何を相談したいと考えているのか」「将来のビジョン」「今不安に思っていること」こういったことを聞き出してくれるファイナンシャルプランナーは、親身に相談に乗ってくれる期待が持てそうですよね。

そういった期待が持てるかどうかを初回相談時に判断するためにも、事前に簡単に考えをまとめておくと良いでしょう。

それでは、それぞれ具体的にどんなことを考えておくと良いか、順番に解説していきます。

3-1. ファイナンシャルプランナーに何を相談したいのか

あなたは、ファイナンシャルプランナーにどんな相談をしたいとお考えでしょうか。

まずは、ファイナンシャルプランナーに相談したいことを書き出したり、まとめてみましょう。

ですが、その前にそもそもファイナンシャルプランナーにはどんな相談ができるのか、イメージはできているでしょうか。

たとえば、弊社FPバンクには、次のようなご相談をいただくことがあります。

ケース①鈴木様(仮名)のご相談内容(30代共働きご家族)

「結婚して何にいくら貯めたら良いのか、夫婦共働きでお財布が別のため、どのようにお金の管理をしたら良いのかわからない。将来はもう一人子どもがほしいと思っている。また、二年以内に住宅も購入したいので専門家のアドバイスがほしい。」

ケース②佐藤様(仮名)のご相談内容(40代ご家族)

「マイホームの購入が夢でしたが、来年長男が小学校に上がることもあり、自分の年齢から35年の住宅ローンを組むなら今しかないと3,780万円の中古マンションを購入したいと思っています。

しかし、住宅ローンを組むことに不安な妻と意見が合わず、感情的な口論にも発展してしまい夫婦で答えが出ないため、買っても大丈夫か第三者的かつプロの視点で意見をいただきたく(そのためにも保険代理店や不動産会社のFPでは無く有償でも独立系の方にと考え)相談に来ました。」

ケース③高木様(仮名)のご相談内容(60代ご夫婦)

「再雇用で年収が減り、今後今の収支でやっていけるのか、資産の活用方法の相談をしたい。

証券会社や銀行には退職金で支給された分も含め、しっかり運用しましょうとの提案を受けているが、 商品ありきではなく、セカンドライフのキャッシュフローをきちんと把握したうえで方向性を決めたい。」

出典:ファイナンシャルプランナーに何を相談できるのか?【あなたの課題を解決してくれる】FPの選び方 より

もちろん、「ここを重点的に聞きたい」というピンポイントな相談でも、まだまとまっていない漠然とした相談でも良いでしょう。弊社FPバンクでは、主に次の6つの分野の相談を承ることができます。

| FPバンクで相談できる6つの分野 | |

|---|---|

| ライフプランニング |

|

| 不動産 |

|

| 資産運用 |

|

| 生命保険・損害保険 |

|

| タックスプランニング (税金の相談) |

|

| 相続・事業承継 |

|

あなたがファイナンシャルプランナーに相談したいと考えていたことのイメージに近いものはありそうでしたか?

また、ファイナンシャルプランナーの事務所や会社によって、それぞれ特色があります。住宅相談に強い事務所、保険相談に特化した事務所、資産運用が専門の事務所など、あなたの相談内容に特化したファイナンシャルプランナー事務所を選ぶのも良いでしょう。

では、弊社FPバンクはどんなファイナンシャルプランナー事務所なのでしょうか。弊社FPバンクは「ライフプランを軸としたお金の不安の解決」という考え方を重視したファイナンシャルプランナー事務所になります。

ライフプランとは、あなたの人生のビジョンと置き換えても良いでしょう。マイホームが欲しい、子どもが欲しい、老後にはこんなことがしたい。あれもしたい、これもほしい、それがライフプランです。

このような、あなたのライフプランを軸にお金の不安を解決していくことを、弊社FPバンクではミッションとしています。そのため、金融商品そのもののご相談というよりは「まずはあなたのライフプランを軸にして、その実現に最適なお金の計画を、トータル視点で一緒に考えていく」というスタンスを大切にしています。

もし、あなたが「ライフプランを軸にお金の計画を立てていきたい」とお考えでしたら、弊社FPバンクとの相性は良いかもしれません。FPバンクのライフプランに対する考え方は、こちらのコラムをご参照ください。

3-2. 今後の人生で叶えたい夢や目標

あなたは、これからの人生で、どんなことを実現していきたいですか?マイホームが欲しい、子どもが欲しい、老後にはこんなことがしたい、きっとたくさんあることでしょう。

こういった人生のビジョンを実現していくために必要なものが「お金の計画」ですよね。

まずは、今後実現していきたいことをイメージしたり、リストアップしてみましょう。リストアップができたら、そのビジョンを実現していくのは、おおよそいつ頃になりそうかを考えてみましょう。

- 1~2年後に子どもがほしい

- その2~3年後にはもう一人ほしい

- マイホームは3年以内にほしい

できれば時系列にするとよいですが、頭の中だけでも大まかなイメージを持っておくと良いでしょう。

3-3. 今、不安に思っていること

あなたは今、どんなことに不安を感じていますか?

人生で叶えたいこと、実現したいことはたくさんある。そのためにはお金の計画が必要になります。でも、そのお金の計画は本当に無理のない計画になっているでしょうか。

叶えたい、実現したい未来があるけれど、お金の不安があって躊躇してしまう。そんな不安もきっとありますよね。

そこで、まずは「〇〇がしたい、ほしい!でも、こんな不安がある。」こういったものを挙げてみましょう。

不安は漠然としていてもOKです。あなたが何を不安に思っているのかを上手く引き出しくれる、その不安の解決策を提示してくれる、そんなファイナンシャルプランナーであれば期待できそうですよね。

相談するファイナンシャルプランナーに期待が持てそうかを見極めるためにも、今不安に思っていることを挙げておくと良いでしょう。

4. FPへの相談後でもOKな確認事項

実際にファイナンシャルプランナーに会ってみて、「本格的に相談に進みたい」

「ライフプランシミュレーションを作りたい」となった場合は、後日、次の項目を担当のファイナンシャルプランナーに伝えましょう。

後日ファイナンシャルプランナーに伝えること

- 生活費の平均額

- 数か月~1年に一度の費用

- 今後予定している大きな出費

- 過去1年間の臨時の収入と支出

- 現在と1年前の金融資産残高

なぜ後日でも良いのかというと、初回相談は主にお互いの相互理解の時間となることが多いからです。

前述の通り、実際にファイナンシャルプランナーに会ってみて、肌感覚で「良いかも!」と感じられてから本格的に相談(ライフプランシミュレーションの作成など) に進むかを判断しても良いでしょう。

また、ファイナンシャルプランナーにとっても、初回相談では「あなたが何を相談したいと考えているのか、あなたの人生のビジョンや不安に思っていること」を知りたいと考えています。

初回相談では「あなたの相談内容や人生ビジョン、不安に思うことを、担当のファイナンシャルプランナーはしっかり聴いてくれるか」その上で、「良いかも!」と感じられるか、その判断の時間にしましょう。従って、事実確認は後日でも良いのです。

もちろん、事前にファイナンシャルプランナーに回答できる準備をしておけるとなお良いですが、初回相談の前に必ずしもそこまで準備する必要はありません。

本章では後日確認すると良い項目について、理由も含めて、それぞれ解説してまいります。

4-1. 生活費の平均額

家計簿をつけていない、通帳も記帳していないという人でも、ファイナンシャルプランナーに生活費を伝えるときは「だいたい毎月〇万円~〇万円くらい」とか「〇万円あればだいたい足りている」というように、大まかでOKです。

そもそも、生活費は毎月変動するため、ざっくりの把握でもOKなのです。ファイナンシャルプランナーに必ずしも「食費がいくらで、光熱費がいくらで・・・」と詳細まで伝える必要はありません。

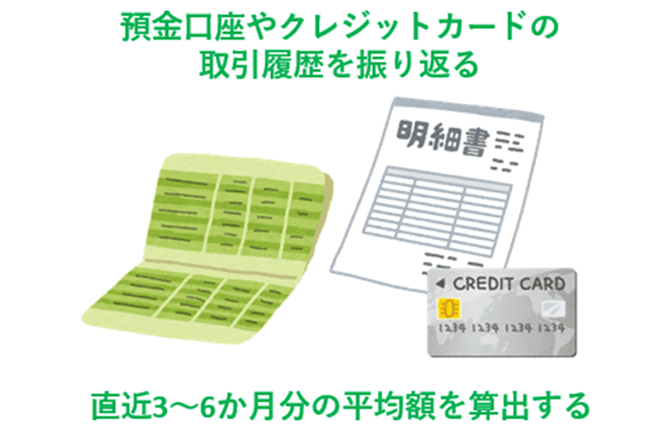

そうは言っても、「そのざっくりすら、全く分からない」という人も少なからずいます。あるいは、「なるべく正確にライフプランシミュレーションを作りたい」という人もいます。

そういった場合は、直近3~6か月分の預金口座やクレジットカードの取引履歴を振り返り、平均額を算出してみましょう。

この時の注意点として、臨時の支出は除外して算出しましょう。

臨時の支出とは、「たまたまその月だけかかった費用」や「毎月必ずかかる費用ではない費用」のことで、たとえば次のようなものがあります。

臨時の支出の例

- 医療費(急な入院や手術など)

- 冠婚葬祭費

- 家具や家電の購入

- リフォーム

上記のような、一時的に必要になった臨時の支出は生活費とは言わないため、「毎月の生活費」という項目からは除外して算出しましょう。

また、毎月ではない趣味やイベントといった、数か月~1年に一度の費用も除外しましょう。これらについては、次に解説していきます。

あくまでも、毎月必ずかかる項目の費用(食費、光熱費、通信費など)のみ算出してみましょう。

4-2. 数か月~1年に一度の費用

毎月ではない趣味やイベントといった、数か月~1年に一度の費用は、生活費と別に算出しておきましょう。趣味やイベント費用には、主に次のようなものがあります。

数か月~1年に一度の費用の例(趣味やイベントなどの費用)

- 旅行、帰省、娯楽施設

- 趣味(ライブ、ゴルフ、キャンプなど)

- 被服費

- クリーニング代

- 美容費

- 定期健診(健康診断、歯科検診、コンタクトレンズなど)

- 子どもの学費(夏期講習、半期授業料など)

- ローンのボーナス払い分

- 年払いの保険料(火災保険、自動車保など)

- 固定資産税、確定申告の納税

- サブスクリプションの年会費

上記は一般的に1年以内にかかる可能性のある費用ですが、車検代や家賃の更新料など、数年に一度かかる費用もあるため、そういった費用も把握しておきましょう。

4-3. 今後予定している大きな出費

5~10年以内に予定している大きな出費がある場合は、リストアップしておきましょう。

特に金額の決まりはありませんが、10万円以上など「あなたにとって大きな出費と感じる項目とその金額」をリストアップしておきましょう。たとえば、次のような出費です。

今後予定している大きな出費の例

- マイホームの購入

- 子どもの高校や大学の入学金

- 自動車の購入(買替)

- リフォーム費用

- 家具・家電の買い替え費用

「4-2.数か月~1年に一度の費用」との違いは、今はないけど、これから必要になるであろう費用という点です。

時期や予算については、大体でもOKです。

4-4. 過去1年間の臨時の収入と支出

過去1年間における臨時の収入と支出を確認しておきましょう。

収入と支出、それぞれ解説していきます。

まず、臨時の収入には次のようなものがあります。

臨時の収入の例

- お祝い金

- 生前贈与

- 相続

- 金融商品の配当金、解約金

- 宝くじの当選金

一方、臨時の支出には次のようなものがあります。

臨時の支出の例

- 医療費(急な入院や手術など)

- 冠婚葬祭費

- 家具や家電の購入

- リフォーム

過去1年間に、お給料とは別にもらったお金はないでしょうか。反対に「あの出費は痛かったな~」というようなものはないでしょうか。通帳やクレジットカードの履歴を振り返ってみましょう。

なぜ過去1年間の臨時の収支をファイナンシャルプランナーに伝えておくと良いかというと、「あなたの本当のお金の使い方」を把握するためです。たまたまその年だけもらったお金、出ていったお金があった場合、これらを除いたものが「あなたの本当のお金の使い方」ということになります。

ただし、これだけでは不十分です。過去1年間の臨時の収支と併せて「現在と1年前の金融資産残高」の確認が必要になります。次に解説していきます。

4-5. 現在と1年前の金融資産残高

今どの金融機関に何をいくら預けているのか、現状確認をしてみましょう。

金融資産の中で、まず代表的なものは銀行預金です。銀行の口座は複数持っている人が多いですが、A銀行、B銀行、C銀行と、全ての銀行預金を集めたら今いくら用意できるでしょうか。

銀行預金だけではありません。証券会社や保険会社に預けているお金があれば、それらも金融資産として換算します。

次に、1年前はどこにいくら預けていたかを確認してみましょう。

1年前はあったけど今はないもの(解約した金融商品)反対に、今はあるけど1年前にはなかったもの(新規購入した金融商品)も、いくつかあるのではないでしょうか。なお、この1年間で新たに始めた、あるいは解約した金融商品がある場合は、その理由や目的もファイナンシャルプランナーに伝えておくと良いでしょう。

また、特に銀行預金残高の推移はよく確認しておきましょう。現在いくらで、1年前はいくらありましたか?

そして、過去1年間における金融資産の増減額、臨時の収支(4-4.参照)、収入の3つが分かると、あなたの「実質的なお金の使い方」が分かります。

実質的なお金の使い方の計算方法

①過去1年間における金融資産の増減額を算出する

②上記①から臨時の収入を差し引く※

③上記①に臨時の支出を加える※

※臨時の収支は「なかったもの」とみなす

上記で算出した金額から収入(手取り)との差額=過去1年間に実質的に使ったお金

必ずしも全ての人がここまで準備する必要はありません。しかし、あなたの本当のお金の使い方が分かるということ=過去1年間の収支を検証することになるため、より精度の高いライフプランシミュレーションを作ることが可能になります。

過去1年間の収支を検証した方が良い人は、次のような人です。

1年間の収支を検証した方が良い人

〇支出を全く把握していない人

〇生活費の変動が大きい人(固定給ではない人に多い傾向)

〇ライフスタイルや価値観に変化があった人

支出が分からない人、変動が激しいという人は、収入から金融資産の増減額を差し引いて逆算で算出することができます。

5.相談するFPの選び方

相談するFPを選ぶ際のポイントや注意点を紹介します。

5-1.選ぶ際のポイント

FPを選ぶ際に、押さえておきたいポイントは次の3つです。

- 相談者様一人一人に合った最適なヒアリングと提案をしているか

- 最新の社会情勢や今後の展望を理解できているか

- 幅広い商品知識があるか

1・相談者様一人一人に合った最適なヒアリングと提案をしているか

「住宅を購入したいけれど、どのくらいローンを組んでも安心ですか?」という相談でも、その答えは相談者の家庭環境や年収、将来の展望などによって最適な提案内容が異なります。

せっかく相談したのに、一般論だけ話されて「結局自分の場合はどうしたら良いのだろう」とならないように、きちんと自分の状況に合った内容でFPが提案できているかチェックしてみてください。

2・最新の社会情勢や今後の展望を理解できているか

例えば2024年には、NISAが改正され、投資上限額が上がったり、無期限で運用益が非課税になったりと従来から大きく変更されました。

同じくiDeCoも2024年は、企業年金・共済年金加入者の掛金上限額が最大2万円になり、加入の手続きが簡単になるなど制度の内容が変わっています。良いFPであれば、そうした知識をきちんとアップデートして相談者に正しい情報を提供できます。

3・幅広い商品知識があるか

良いFPは、幅広い商品について正しい知識を身に付けています。FPの知識が偏っていると、提案内容にも偏りが出て極端なものになってしまうこともあるので注意してください。

とはいえ、FPはそれぞれ得意な分野があるのも事実です。保険商品が得意な人もいれば、資産運用や不動産が得意という人もいます。1人ではなく、それぞれの分野を得意とするFPがチームを組んで対応しているところであれば、どの商品に関しても満遍なく相談することが可能です。

FPに相談する際は、そのFPの得意分野やチーム体制で対応しているかどうか、必要な時は専門家と連携しているかといった点を確認することをお勧めします。

総合的なコンサルティングを受けることで、状況が整理され自分でも気付かなかった問題や課題があぶり出されるケースは多いものです。

5-2.FPを選ぶ際の注意点

FPを選ぶ際の注意点としては「自分の相談内容を明確にしておくこと」が大切です。

加えて、その相談内容に応じた本質を見抜く力、必要に応じて他分野の専門家と連携できるFPを選ぶと良いでしょう。

例えば「資産運用を始めたい」という相談であったとしても「なぜ」資産運用に興味があるのか、理由は人によって異なります。

老後のために資産を増やしたいのか、現在の資産寿命を延ばすためなのか、理由が違えば最適な提案内容が代わります。

表面的な提案だけでなく、広い視野と豊富な知識で、相談者様の抱えている本当の悩みや不安を気付かせ、見つけることがFPの仕事です。

また、必要に応じて他分野の専門家と連携できるFPかどうかも大切な点です。弁護士や税理士など、FPだけでは対応できないケースでも、信頼できる専門家を紹介できるところであれば、安心して相談できるはずです。

6. FP相談に関するよくある質問

最後に、ファイナンシャルプランナーに相談する前のよくある質問をまとめました。

相談前の準備には持ち物の準備もありますが、「時間を確保する準備」や、お子様のいるファミリー世帯では「子どもを預ける準備」もあることでしょう。

いざファイナンシャルプランナーに会う直前に、「そういえば、これってどうなんだろう」と思うような質問を集めてみました。直前になって慌てることのないように、事前にチェックしておきましょう。

6-1. 初回相談は無料ですか?

一般的に、初回相談は無料のファイナンシャルプランナー事務所が多いようです。

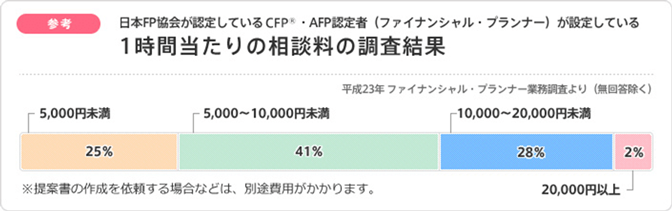

2回目以降は、その事務所やファイナンシャルプランナーによってまちまちで、5,000円~20,000円前後と幅広いです。

下の表は、ファイナンシャルプランナーの1時間あたりの相談料の目安です。

1時間あたりの相談料で見ると、5,000円~10,000円というファイナンシャルプランナーが多く、高くても1時間あたり20,000円の相談料で対応していることが読み取れますね。

また、基本相談とは別に相談プランを用意していたり、「月額〇〇円、年会費○○円」といった定額制や顧問制、という料金プランを設定している事務所もあります。

なお、弊社FPバンクでは、初めてファイナンシャルプランナーにご相談される方の初回相談は無料で行っています。もちろん、初回の相談のみで問題が解決できた場合でも料金は発生致しません。「もっとじっくり相談したい」という場合には、2~3回で合計5,500円の有料相談にお進み下さい。

料金体系については事務所によって様々なため、事前に確認しておくと良いでしょう。

6-2. 1回の相談時間は?

初回相談では、1時間程度を目安に時間を確保しておくとよいでしょう。

FPバンクでは、1時間を目安にしています。

6-3. 相談回数は何回くらい?

初回相談も含めて、3~4回程度というファイナンシャルプランナー事務所が多いです。

相談内容によっては初回相談だけで解決する場合もありますが、大事な将来設計の話、お金の話ですので、複数回の面談を想定している事務所が多いようです。

FPバンクでは、相談回数は2~3回を目安としております。

6-4. 子どもを連れて行ってもいいですか?

来店型のファイナンシャルプランナー事務所であれば、キッズスペースを設けているファイナンシャルプランナー事務所もあります。マイホームの相談や子育てに関する相談など、主にファミリー世帯を対象としている事務所ではキッズスペースを設けている事務所も多いため、その場合はお子様と一緒に来店してもOKでしょう。

一方、シニア層や富裕層のお客様を対象としている事務所もあり、そういった事務所ではキッズスペースを設けていないこともあります。また、事務所ではなく喫茶店や飲食店などで対応するファイナンシャルプランナーもいます。そういった場合は、事前にお子様を預ける必要があるかもしれません。

FPバンクでは、東京office、新宿office、ともにキッズスペースを設けています。ファミリー世帯のお客様も多いため、お子様と一緒に来店されるご家族様も多いです。キッズスペースで出会ったお客様のお子様同士でお友達になることもあるので、ぜひご家族皆様でご来店ください。

6-5. オンラインの相談は可能ですか?

オンラインに対応しているファイナンシャルプランナー事務所も増えており、オンライン相談も可能なことが多いです。

コロナウイルス禍以後オンライン相談の希望が増えてきています。また、「遠方にお住まいの人」や「対面にこだわりはなく、自宅にいながら落ち着ける環境で相談したい人」とっては、むしろオンライン相談の方が向いている場合もあります。

準備するものや確認事項などは対面の場合とほとんど変わりませんが、オンラインの環境を整える準備は必要になります。

スマートフォンでもオンライン相談は可能ですが、画面の共有を行うこともあるため、パソコンやタブレットなど比較的画面サイズの大きいデバイスをご用意いただくことが望ましいでしょう。

FPバンクでもオンライン相談は可能で、初回ご相談時に「オンライン」または「ご来店」のいずれかのご希望をお伺いしております。

「初回はオンラインで次回以降は来店で」ということも可能ですし、その反対も可能です。お客様の環境・状況に合わせて、柔軟に対応しております。

7. まとめ

ここまで解説の通り、基本的にファイナンシャルプランナーの相談の前に事前準備は必要ありません。特に初回相談では書類や確認事項は、後日必要に応じての準備でOKです。

それよりも、手ぶらでも良いので、まずはファイナンシャルプランナーに会ってみましょう。

ファイナンシャルプランナーとは、いわば「あなたのライフプランの、将来設計のパートナー」です。あなたにとって大事なパートナーになり得るかは、実際に会ってみないと分からないですよね。実際に会ってみて「もっと詳しく相談したい」「ライフプランを作りたい」となった場合は、2回目以降の相談に進みましょう。

弊社FPバンクは、ライフプラン専門のファイナンシャルプランナー事務所です。あなたのライフプランを軸に将来設計を立て、お金の不安を解決していくことをミッションとしております。

初回相談は無料ですので、まずはお気軽にお問い合わせください。「あなたにとって何でも相談できる最高のファイナンシャルプランナーとの出会い」が、弊社FPバンクのファイナンシャルプランナーであれば、この上ない喜びです。

コメント