本記事を読んでいるということは、あなたは今、

「世の中の人はどのくらい生命保険に入っているのかな?」

「自分と同じくらいの年齢や年収の人は、どのくらい保険に加入しているんだろう?」

「保険に入っている人が多かったら、自分も入るかどうか考えてみようかな」

といった疑問や考えを持っているのではないでしょうか。

確認してみると、日本における生命保険の加入率は89.8%と非常に高い水準です。

しかもこれは最近に限った話ではなく、少なくともここ30年程度は加入率90%前後をキープしています。

(出典:令和3年度 生命保険の全国実態調査 )

もしかしたら、この結果を聞いたことで「これだけたくさんの人が生命保険に入っているのなら、自分も入っておこうかな~」と思ってしまったかもしれません。

しかしFPとしての意見をお伝えするなら、あなたが生命保険に加入するかどうかを判断するに当たって、加入率を気にする必要は全くありません。

あなたが加入するかの判断をするために本当に必要なことは、別にあるのです。

それを知りたいのなら、本記事はきっとお役に立てると思います。

本記事では、生命保険に加入しようか悩んでいる人向けに、

- 生命保険にすでに加入している人・まだ加入していない人を合わせた中での加入実態

- 生命保険にすで加入している人の加入実態

- 生命保険に加入するか判断する上で加入率を気にしなくていい理由

- 生命保険に加入するか判断する上で本当に知っておくべきこと

- 生命保険に加入する上での注意点

以上の5点を解説していきます。

ぜひ本記事を読んで、生命保険に入るかどうかの悩みを解決しておきましょう!

目次

1. 生命保険の世帯加入率は約9割

令和3年度 生命保険に関する全国実態調査(P.4)によると、生命保険の世帯加入率は89.8%となっていました。

| 今回 (R03) |

前回 (H30) |

前々回 (H27) |

前々々回 (H24) |

| 89.8% | 88.7% | 89.2% | 90.5% |

この結果をみるに、やはり日本国内での生命保険の加入率は非常に高いと言えます。

(なお、ここでいう生命保険とは、民間の生命保険会社の生命保険・かんぽ生命の生命保険・簡易保険商品・JA(農協)の生命共済・県民共済・生協等の生命共済、の6つの生命保険のことを指します。)

また、さらに詳しく加入状況を知るために、次の3つの観点からも加入率を確認してみます。

- ライフステージ別

- 世帯の就労状況別

- 地区別

様々な観点から、どのような人が生命保険に加入するのかという全体像を見ておきましょう。

1-1. ライフステージ別

まずはライフステージ別に加入率を確認します。

ライフステージとは、人の一生を様々な区分によって段階的に表したものです。

生命保険の全国実態調査では、世帯の状況によってライフステージが分けられています。

本調査結果を見た結論としては、ライフステージで加入率を確認すると、「子どもがいるか否か」「子どもの就学状況がどうなのか」が、加入の判断の分かれ目になる傾向があることが読み取れました。

実際に数値を確認してみます。

| 【ライフステージ別】生命保険の加入実態 | |

| 世帯の状況 | 加入率 |

| 末子:小・中学 | 94.4% |

| 末子:高校・短大・大学 | 93.7% |

| 末子:幼稚園・保育園 | 93.6% |

| 有職の高齢夫婦(60歳以上) | 93.0% |

| 夫婦のみ(40~59歳) | 91.6% |

| 末子:就学終了 | 89.8% |

| 末子:乳児 | 88.5% |

| 無職の高齢夫婦(60歳以上) | 83.1% |

| 夫婦のみ(40歳未満) | 71.0% |

出典:令和3年度生命保険の全国実態調査 P.217 ライフステージ別にみた生命保険の加入実態、生活保障意識

ライフステージ別で見てみると、全体的に高い加入率ではありますが、特に末子が学生の世帯では加入率が高い傾向となっています。

これは、親が働き世代の事が多く、経済的に加入する余裕があることが要因と考えられます。

また、教育費の準備のために学資保険に加入していることも、加入率が高くなっている可能性もあるのではないでしょうか。

最も加入率が低かったのは、夫婦のみ(40歳未満)の世帯です。

これは夫婦2人では、特に保障はいらないとの考え方もありますが、子供がいないから保険の必要性を感じていないことが理由ではないかと思われます。

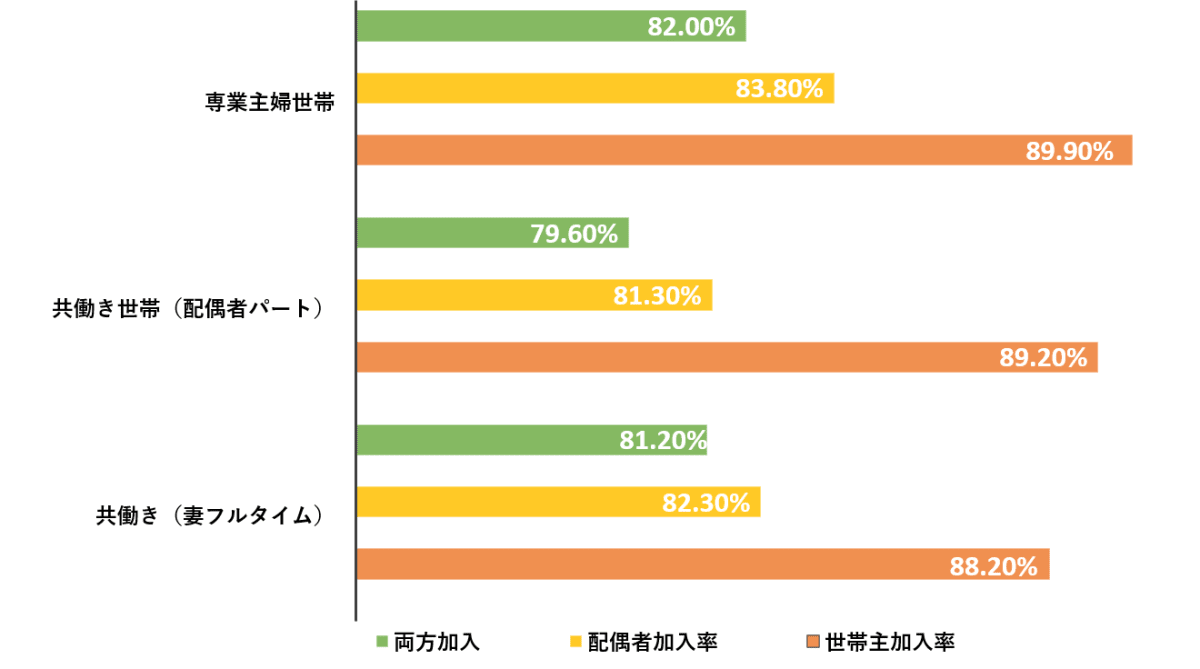

1-2. 世帯の就業状況別

次に、世帯の就業状況別で生命保険の加入率を見てみましょう。

世帯の就業状況別を確認してみると、以下のとおりでした。

- 世帯主加入率:専業主婦世帯も共働き世帯も総じて高い。

- 配偶者加入率:高い順に、妻フルタイムの共働き世帯>専業主婦世帯>妻パートの共働き世帯

- 両方の加入率:高い順に、妻フルタイムの共働き世帯>専業主婦世帯>妻パートの共働き世帯

個人的には、専業主婦世帯の配偶者加入率の方が、妻パートの共働き世帯より高いことが意外でした。

具体的な数値を見てみます。

| 【世帯の就業状況別】生命保険の加入実態 | |||

| 就業状況 | 世帯主加入率 | 配偶者加入率 | 両方加入 |

| 専業主婦 | 89.9% | 82.3% | 81.2% |

| 共働き(妻パート) | 89.2% | 81.3% | 79.6% |

| 共働き(妻フルタイム) | 88.2% | 83.8% | 82.0% |

出典:令和3年度生命保険の全国実態調査 P.226 就労形態別にみた生命保険の加入実態、生活保障意識

世帯主の加入率

世帯主の加入率はどの世帯も総じて高くありました。細かく見ると、わずかな差ではありますが、専業主婦世帯が一番多く、妻がフルタイムで働いている共働き世帯が一番低くなっています。

保険料の面からすると共働き世帯が加入しやすいとも思えますが、専業主婦世帯は世帯主1人が家計を支えているため、保険に加入する必要性が高いと考えられます。

配偶者の加入率

配偶者の加入率で見ると、配偶者がパートの場合が一番加入率が低く、配偶所がフルタイムが一番高くなっています。

共働きフルタイムの世帯は、それぞれが家計を支えているため、あとは保険に入ることが出来る経済状況であることが分かります。

専業主婦世帯が意外に加入率が高い点については、どのように考えられるでしょうか。

私の見解として、世帯主が保険に加入する際に、配偶者も営業の方から加入案内される機会が多いため、加入率が高くなっているのではないかとみています。

両方の加入率

世帯主の加入率がほぼ同率であることを踏まえると、配偶者の加入率の差がそのまま両方加入率の差になっているのではないかと考えられます。

1-3. 世帯の年代別

就業状況をさらに年代別で分けたデータもありました。

各世帯状況および年代の中で、最も加入率が高いものは次の通りでした。

- 世帯主加入率:40代・60代専業主婦世帯(94.2%)

- 配偶者加入率:60代専業主婦世帯(89.0%)

- 両方の加入率:60代専業主婦世帯(89.0%)

この結果を踏まえると、若い世代は加入する率は低く、年代が上がるごとに加入率が高くなるように見えます。

| 【世帯の年代別】生命保険の加入実態 | |||||

| 世帯の状況 | 30歳以下 | 40代 | 50代 | 60代 | |

| 世帯主加入率 | 専業主婦世帯 | 82.8% | 94.2% | 90.7% | 94.2% |

| 共働き (妻パート) |

80.5% | 89.2% | 92.3% | 92.9% | |

| 共働き世帯 (妻フルタイム) |

82.6% | 90.3% | 92.3% | 92.2% | |

| 配偶者加入率 | 専業主婦世帯 | 76.6% | 84.7% | 80.0% | 89.0% |

| 共働き世帯 (妻パート) |

69.2% | 80.6% | 85.4% | 88.0% | |

| 共働き世帯 (妻フルタイム) |

75.4% | 88.3% | 87.6% | 84.3% | |

| 両方加入 | 専業主婦世帯 | 74.5% | 83.2% | 79.3% | 88.4% |

| 共働き世帯 (妻パート) |

67.0% | 78.0% | 85.0% | 87.0% | |

| 共働き世帯 (妻フルタイム) |

73.7% | 87.2% | 86.4% | 81.4% | |

出典:令和3年度生命保険の全国実態調査 P.227 就労形態別にみた生命保険の加入実態、生活保障意識

60代専業主婦世帯が、全ての加入率で1位という結果でした。

これは、保険加入を考え始めるであろう30代の頃がバブル期だったので、そこで加入したまま継続したことで、この結果になったのではないかと考えられます。

次に注目してもらいたいのは40代です。

この世代の加入率が高いのは、子供がいる等で家族に対して責任が大きい世代だということが加入率が高い理由でしょう。

最も低い加入率は共働きで妻がパートの世帯で30代の両方加入している率です。

年齢が30歳以下ということから子供がいない、健康だから保険の必要性を感じていない、もしくは経済的状況で加入できないなどの理由が考えられます。

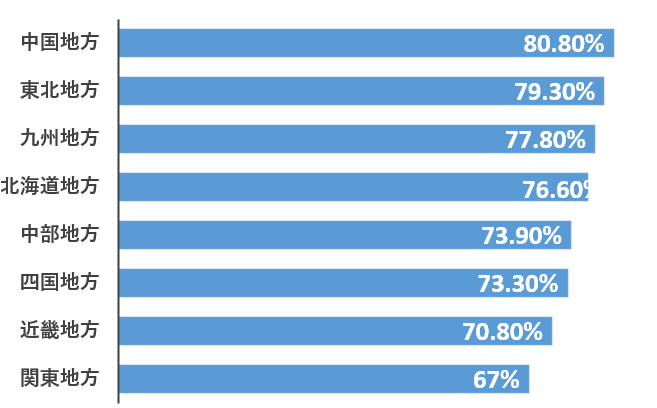

1-4. 地区別

最後に、地区別で見てみましょう。

地区別でみると、生命保険の加入率は中国地方が1番高くなっていました。また、意外にも関東地方は最下位との結果でした。

| 【地区別】生命保険の加入実態 | |

| 地区 | 加入率 |

| 中国地方 | 80.8% |

| 東北地方 | 79.3% |

| 九州地方 | 77.8% |

| 北海道地方 | 76.6% |

| 中部地方 | 73.9% |

| 四国地方 | 73.3% |

| 近畿地方 | 70.8% |

| 関東地方 | 67.0% |

なぜ関東地方は加入率が低いのか、理由を考えてみました。

- 生命保険の情報にあふれているから→何を選んだらよいか分からない

- どこでも加入できるから→いつでも入れるから

- 営業される機会が多いから→会社にくる営業がしつこいから

というような状況から自分から積極的に加入したがらなくなっているのではないでしょうか。

このように地区別で見ていくと、比較的人口の多い地区は加入率が低い傾向にあると考えられました。

2. すでに生命保険に加入している人の加入状況

2章では、すでに生命保険に加入している人を、次の5つの観点からより詳しく見ていきたいと思います。

- ライフステージ別

- 年代別

- 世帯年収別

- 職業別

- 地区別

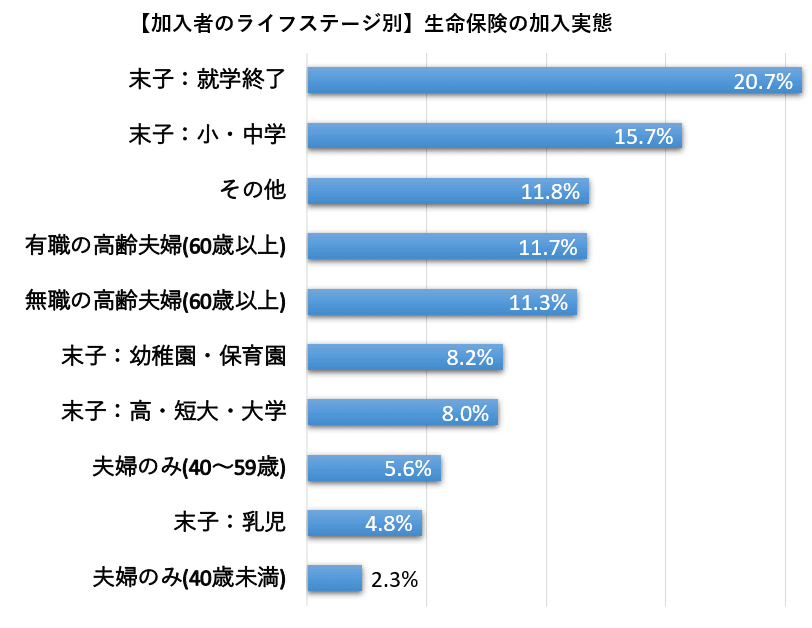

2-1. ライフステージ別

すでに生命保険に加入している人について、ライフステージ別(世帯状況別)に確認してみました。

結果は、末子の就学が終了した世帯が20.7%で1位となっていました。

以下に、表にてまとめています。

| 【加入者のライフステージ別】生命保険の加入実態 | |

| 世帯状況 | 加入率 |

| 末子:就学終了 | 20.7% |

| 末子:小・中学 | 15.7% |

| その他 | 11.8% |

| 有職の高齢夫婦(60歳以上) | 11.7% |

| 無職の高齢夫婦(60歳以上) | 11.3% |

| 末子:幼稚園・保育園 | 8.2% |

| 末子:高・短大・大学 | 8.0% |

| 夫婦のみ(40~59歳) | 5.6% |

| 末子:乳児 | 4.8% |

| 夫婦のみ(40歳未満) | 2.3% |

年齢的に若いライフステージの時に加入率が低い傾向があると言えるでしょう。

年齢が若いうちは、健康状態など不安などもなく、結婚しても子供がいないうちは共働きなどで保険の必要性を感じることがないからだと考えられます。

その後、子供の年齢が上がってくると、保険の加入割合も上がってくるようです。

特に子供の教育費がかかる学生の内、小学生、中学生、大学生ぐらいまでが加入率が高い傾向です。

これはもし何があった場合にも、子供にはしっかりとした教育を受けさせてあげたいという親の気持ちの表れともいえるでしょう。

その後、高齢夫婦でも加入割合は高いままであるのは、若いうちから加入していた保険が必要なくても、やめるのが怖くて心情的にやめられない、健康に不安が出てきたため保険を続けているという見方ができます。

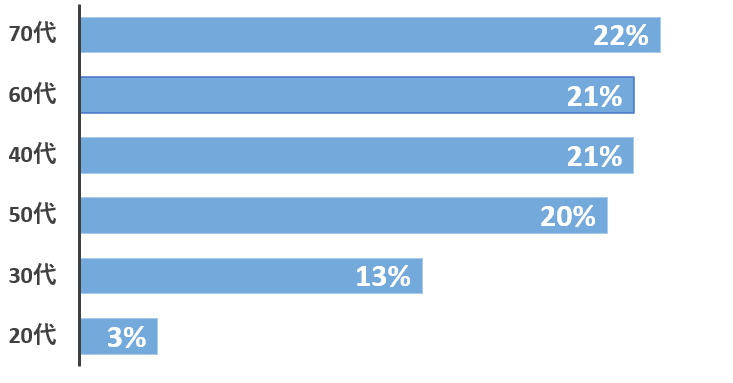

2-2. 年代別

すでに生命保険に加入している人について、年代別に確認してみました。

結果は、1位は70代の22%、最下位は20代の3%でした。

| 【加入者の年代別】生命保険の加入実態 | |

| 年代 | 加入率 |

| 70代 | 22% |

| 40代 | 21% |

| 60代 | 21% |

| 50代 | 20% |

| 30代 | 13% |

| 20代 | 3% |

出典 生命保険文化センター2021年12月「生命保険に関する全国実態調査」

特に70代の加入割合が高いことが意外だったと思います。

最近85歳まで加入できるなど高齢でも入れますという保険のコマーシャルを見ることがあると思います。

このように生命保険に加入できる年齢が高くなっているからという理由も考えられます。

また高齢になると、介護や、認知症、などの心配も増えるため、加入割合が高いとも言えます。

若い年代、特に20代まで保険の加入率が低いのは、まだ結婚していなくて独身が多いということ、健康に不安を感じていないため加入率が低く、さらに保険に加入するタイミングや機会がないと考えられます。

40代以降加入割合が20%以上となっているのは、この年齢から推測して、子供がお金かかる時期であること、働き世代なので仕事が忙しいこと、さらに若いころと違って体力的に健康の不安などが出てくる時期だからではないかと推測できます。

このように年代別で見てみると、置かれている環境での影響もありますが、年齢を重ねるごとに健康の不安が多くなるため、年を重ねるごとに加入率は高くなると言えるでしょう。

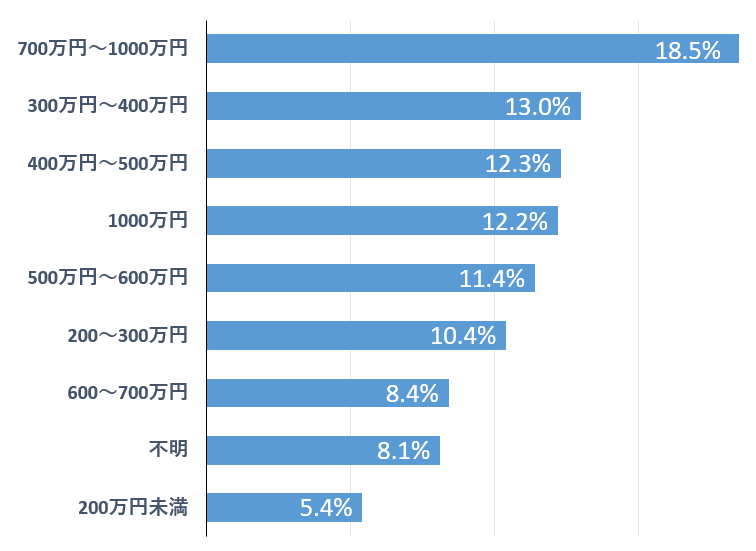

2-3. 世帯年収別

すでに生命保険に加入している人について、世帯年収別に確認してみました。

結果は、1位は年収700万円~1000万円の世帯で18.5%、最下位は年収200万円以下の世帯の5.4%でした。

| 【加入者の世帯年収別】生命保険の加入実態 | |

| 世帯年収 | 加入率 |

| 700万円~1000万円 | 18.5% |

| 300万円~400万円 | 13.0% |

| 400万円~500万円 | 12.3% |

| 1000万円 | 12.2% |

| 200万円~300万円 | 11.4% |

| 500万円~600万円 | 10.4% |

| 600万円~700万円 | 8.4% |

| 不明 | 8.1% |

| 200万円以下 | 5.4% |

出典 生命保険文化センター2021年12月「生命保険に関する全国実態調査」

生命保険に加入していない理由で一番多かったのが、「経済的余裕がない」という理由です。

世帯年収200万円未満の世帯の加入率が最も低いのは、これが大きな理由と思われます。

加入率が最も高い年収700万円~1000万円の世帯は、年齢的に働き世代で、また、家族を持つ責任世代でもあり、その収入を守るために保険に加入していると考えられます。

実際、当社にFP相談に来るお客様でも、この年収帯の人は比較的多いです。

加入理由をきくと、家族のため、老後のために、保険に加入しているという答えが多いです。

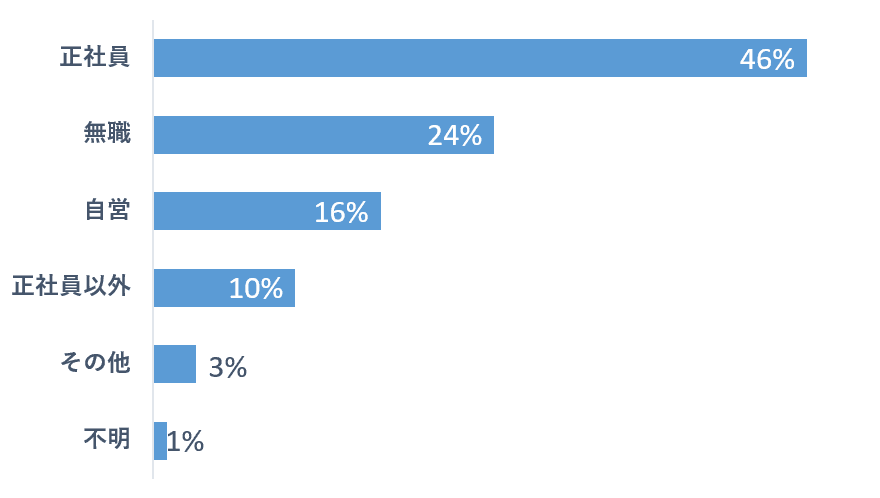

3-4. 職業別

すでに生命保険に加入している人について、職業別に確認してみました。

結果は、1位は正社員の46%でした。

| 【加入者の職業別】生命保険の加入実態 | |

| 職業 | 加入率 |

| 正社員 | 46% |

| 無職 | 24% |

| 自営業 | 16% |

| 正社員以外 | 10% |

| その他 | 3% |

| 不明 | 1% |

出典 生命保険文化センター2021年12月「生命保険に関する全国実態調査」

正社員の加入割合が高い理由として

- 会社の団体保険がある→割安な保険料で加入しやすい

- 会社に生命保険会社の営業が来ている→勧誘を受ける機会が多い

- 年収が安定している→経済的余裕がある

- 会社でのお付き合いがある→上司の紹介などで加入する

などがあげられるでしょう。

また、正社員に次いで、無職の人の加入率が2位となっているは意外ですよね。

この理由としては、無職の人の中には、働いている間に入っていた保険をそのまま続けている可能性あるからではないかと思われます。

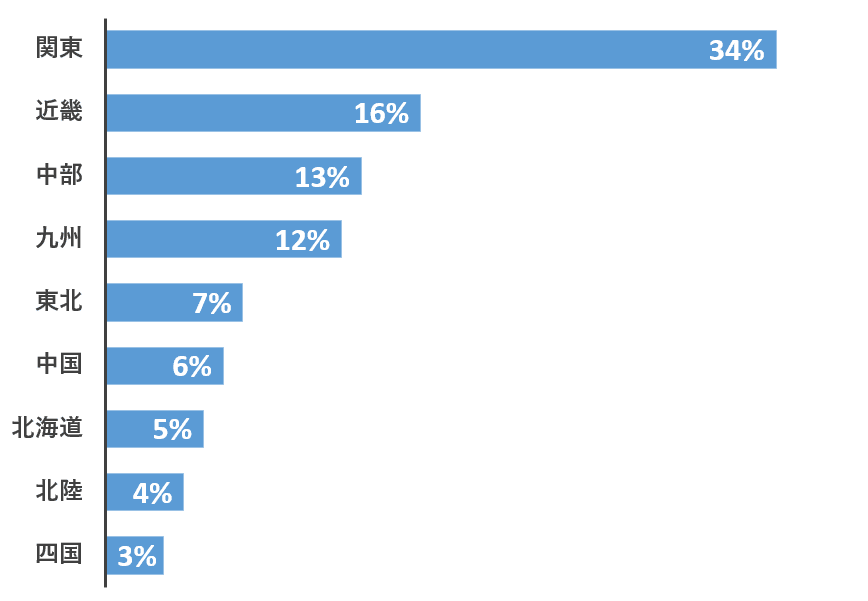

2-5. 地区別

住んでいる地区別で生命保険加入割合をグラフにしました。

| 地区別生命保険加入率 | |

| 関東 | 34% |

| 近畿 | 16% |

| 中部 | 13% |

| 九州 | 12% |

| 東北 | 7% |

| 中国 | 6% |

| 北海道 | 5% |

| 北陸 | 4% |

| 四国 | 3% |

出典 生命保険文化センター2021年12月「生命保険に関する全国実態調査」

このグラフを見てみると、関東圏が最も加入割合が高く、北海道が一番低くなっています。

関東圏の中でも、34%のうち、首都圏の加入率は26.8%となり、首都圏の加入割合が高いことが分かります。

その理由として

- 人口が多いため

- 保険加入できる機関が多い

- 会社が多いため、営業される機会が多い

などがあげられます。

このように関東が加入割合が高くても、人口が多いという点から一概に高いとは言い切れません。

ですから地区別の加入割合は判断材料にならないといえるでしょう。

3. しかし実は生命保険の加入率は気にしなくていい

1章・2章では、生命保険の加入率を様々な角度から見てみました。

しかしFPとしての意見をお伝えすると、あなたが生命保険に加入するかを判断する上で、生命保険の加入率は気にしなくていいです。

なぜなら、加入率だけで判断すると、あなたにとって損な結果になってしまう可能性が高いからです。

本章では、生命保険の加入率だけで判断することがなぜ良くないのかについて、次の2つの観点からお伝えしていきます。

- 加入者の置かれている環境はひとりひとり違う

- 生命保険が必要でない人が加入していることもある

3-1. 加入者の置かれている環境はひとりひとり違う

生命保険に加入している人は、家族構成や働き方、貯蓄額、年収、そして年代などひとりひとり違います。家族構成が同じでも貯蓄額は同じではありません。

そのため同じ生命保険に加入したり保障を準備したりしても、同じ結果や安心を得られるとは限りません。

もし、「加入率が高いから」と加入した場合、自分や家族に全く必要のない保険にお金を払い続けてしまうことにもなりかねません。

または、「加入率が低いから」と生命保険に加入せずにいて、万一の事があった場合、家族が路頭に迷うことなってしまうかもしれません。

ですから、加入率だけで自分が加入するべきかどうかを判断することはできないのです。

例えば、夫婦フルタイムで共働き、年収が700万円~1000万円の世帯がいるとします。

1章で取り上げた就業状況別(1-2参照)でみると、共働き夫婦は夫婦両方が保険に加入している率が一番高くなっています。そして2章の世帯年収別(2-3参照)での加入者割合を見てみると、この年収の世帯が最も加入率が高くなっていることが分かります。

これらのデータだけで考えると、加入することが妥当と言えるかもしれません。

ですが、この人たちに子供がおらず、資産が沢山あれば生命保険に加入する必要はないと言えるでしょう。

あるいは夫婦のみ(40歳以下)の人たちを考えてみます。

この世帯は生命保険の加入率は最も低くなっています。しかしこの夫婦の預貯金が全くない状況だったり、自営で働けなくなったら収入が途絶えるという状況だったりしたらどうでしょうか。

その場合は、もしものための備えとして生命保険に加入しておく必要性は高いと言えます。

このようにそれぞれの状況が違うため、加入率で判断する必要はなく、気にしなくていいと言えるのです。

2-2. 保険が必要ではない人が加入していることもあるから

また、生命保険が必要でない人が加入していることもあり、それで加入率が上がっている可能性もあります。

必要がないのに加入しているケースとしては、以下のような状況が考えられます。

- 会社の団体保険の還付金目当てに加入した

- 営業の押しが強く、仕方なく加入した

- 親戚や友達の付き合いで加入した

- 友達が加入したから軽いノリで加入した

- ネットの保険を見て安いから、とりあえず加入した

- 生命保険営業の家族がノルマのために必要のない保険に加入した

これらのケースでは、生命保険に加入する目的は保障を得ることではありません。しかし加入率を出す上では、このような「加入する目的の違い」は考慮されません。ですので、参考にならない情報が混ざってしまっているのです。

例えば、会社の団体保険では、一定の期間経過後に還付金が出るものがあります。

お小遣い制の夫からすると、還付金は給与明細に載ってこないため、秘密のお小遣いにできるからという理由で加入しているケースがありました。

また、営業の押しが強く仕方なく加入した、親戚や友達の付き合いで加入した、生命保険の身内がノルマのため必要のないのに加入したケースでは、営業の過度のノルマなど保険業界の課題も見えてきます。

こうして加入した場合、必要でないのに生命保険に加入していることが多いといえます。

このように、必要でないのに生命保険に加入しているために加入率が高くなっていることも考えられますので、あなたが生命保険に入るべきかどうかは加入率では判断できないと言えるでしょう。

4. 加入率ではなく【万一の時に不足する額】があるかないかで判断する

では、あなたが生命保険に入るべきかどうかは、どうやって判断すればいいのでしょうか。

それの判断に必要なのは加入率ではありません。

【万が一の時に不足する額】があるかないかで判断しましょう。

【万が一の時に不足する額】は、必要保障額とも呼ばれています。(以下、必要保障額と呼びます)

この章では、必要保障額について次の3つを解説していきます。

- 必要保障額の出し方

- 必要保障額が準備できていない場合どうすべきか

- 必要保障額が準備できている場合どうすべきか

この章を読んでもらえれば、必要保障額によって生命保険に加入するかどうかの正しい判断をする方法が分かります。ここでしっかり方法を把握して、無駄な生命保険料を支払って損をしてしまう可能性をグッと減らしておきましょう。

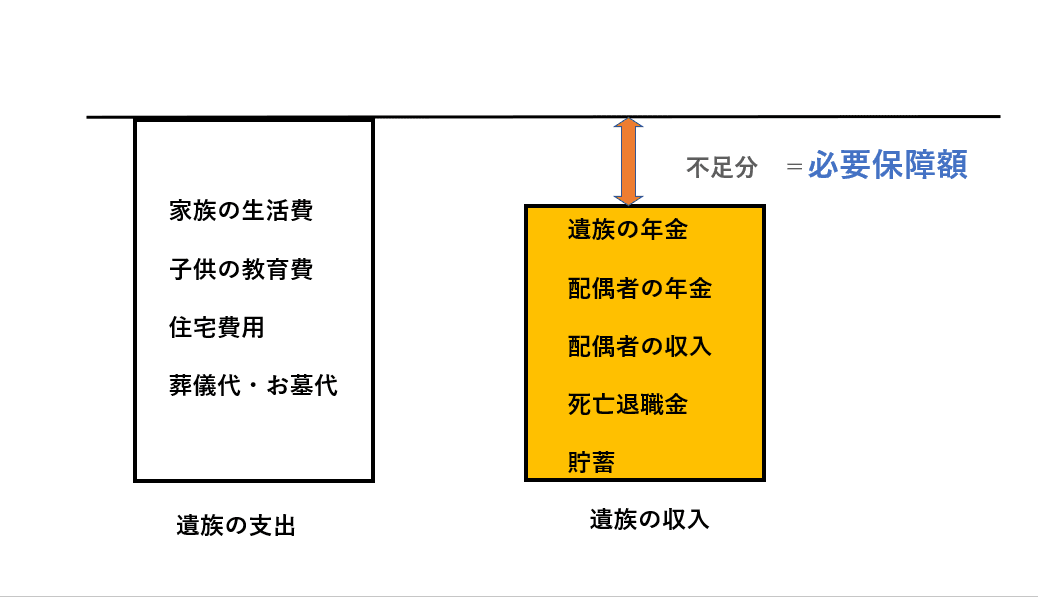

4-1.【必要保障額】の出し方

まずは、必要保障額の出し方を解説していきます。

必要保障額は、以下のように計算します。

- 必要保障額=遺族の支出-遺族の収入

端的に言うと、「事が起こった後の生活をするために必要なお金の不足分」が必要保障額です。

図にするとこんな感じです。

図では遺族と書いていますが、当事者が亡くなっていない場合もあります。

その場合でも、必要保障額は同じように考えることができます。

4-2. 必要保障額が準備できていないなら、生命保険への加入を選択肢にいれよう

必要保障額が準備できていないなら、生命保険への加入を選択肢に入れましょう。

必要保障額を準備できていない状態とは、今後予想される遺族の支出が、遺族年金等の収入額を上回り、貯金などでもカバーしきれないケースを指します。

例:世帯主が死亡、今後想定される遺族の支出2億円・収入1億2000万円、貯金500万円の場合

必要保障額は以下の通りです。

| 遺族の支出 | 遺族の収入 | 必要保障額 (遺族の支出ー遺族の収入) |

| 2億円 | 1億2,000万円 | 8,000万円 |

このように8000万円が必要保障額となります。

貯金も500万円しかありませんので、必要保障額を満たすことはできません。

この状況で万が一のことが起きた場合、

- 家族が生活保護を受ける

- 子供の進学を諦めさせる

- 住居を失う

といった事態が起きてしまうことも考えられます。

ですから加入率で判断せずに、必要保障額があった場合は生命保険の加入を選択肢に入れるべきでしょう。

4-3. 必要保障額を準備できているなら、生命保険には必ずしも加入しなくてもいい

必要保障額を準備できているなら、生命保険は必ずしも加入しなくてもいいです。

必要保障額を準備できている状態とは、例えば、万一の事態が起こってもそれをカバーできるだけの貯金があるというケースです。

例:世帯主が死亡、今後想定される遺族の支出1億円・収入8,000万円、貯金3,000万円ある場合

必要保障額は以下の通りです。

| 遺族の支出 | 遺族の収入 | 必要保障額 (遺族の支出ー遺族の収入) |

| 1億円 | 8,000万円 | 2,000万円 |

必要保障額は2,000万円と計算されましたが、貯金が3,000万円ありますので、十分カバーできます。

この場合、生命保険に加入する必要はないと言えるでしょう。

このように、生命保険に加入するかどうかは必要保障額の金額によって判断すべきなのです。

5. ただし、生命保険ならどんなものでもよいわけではない

ただし、生命保険ならどんなものでもよいわけではありません。

生命保険の中には、保険料が安いもの、貯蓄機能があるもの、外貨で保険料を支払うもの、死亡時のみ保険金が出るもの、入院時に給付金が出るもの等、多種多様です。

「必要保障額が準備できていないから保険への加入を考える」というのは、家族や大切な人を守るためにも良い判断だと思います。

しかし上記のように多種多様な生命保険があるにもかかわらず、それらの特徴をよく把握せずに加入してしまうと、万一の時に意図した目的を果たせない可能性があります。

ですから生命保険に加入するにあたっては、自分にはどんな保障が必要かを知ることが重要になってきます。

本章では、そのために押さえておきたい2つのことについてお伝えしていきます。

5-1. 生命保険に加入する目的を明確にする

保険への加入を考える際には、加入する目的を明確にしましょう。

生命保険に加入していても、万一の時、何も役に立たなかったら意味がありません。

しかし前述したように生命保険には様々な種類があります。そのため、生命保険によってどんな時に保険金や給付金が出るのかは異なるのです。

例えば、家族や今の生活を守るためにどのような保険にはいればいいかを挙げてみます。

| シチュエーション | 保障の種類 |

| 準備すべき必要保障額が大きく、貯金等でカバーできない | 死亡保障 |

| 病気で働けなくなり、収入が無くなってしまった | 収入保障 |

| 病気で入院したが、入院費用等の支払いが困難 | 医療保障 |

どれを選ぶかは、どういった状況の時に必要なのか、いつまで保障がいるのか、どのくらいの保障がいるのかといった加入の目的に合わせて選ぶことが重要です。

5-2. 専門家に相談する

さて目的に合わせて生命保険を選ぶために必要なのは、専門家に相談することです。

繰り返しになりますが、生命保険には多くの種類があります。

また年齢や健康状態、どのくらいの期間の保障を用意するか、いくら用意するか等によって、保険料は全く変わってきます。

そのため自分にとって最も効果のある生命保険を選ぶには、生命保険に関して詳しい知識をもったファイナンシャルプランナー等の専門家への相談が不可欠です。

当社FPバンクにも保険加入した方がいいのか、今の保険でいいのか見直してほしいなどのご相談が多くあります。

その際には、例えば以下のようなことをお伝えした上で、提案を行っています。

- どのように考えて生命保険を用意すべきか

- 本当に生命保険で保障を準備した方がいいのか

- いまの自分が用意すべき保障内容

- 必要保障額はいくらか

- (万一の時に準備しておくべき金額)

- 家計に負担をかけすぎない保険料の額

- 住宅ローン等、他の支払いとのバランスをどうやってとるか

相談時にどのようなことをお話しするかは、専門家によって異なります。

相談にあたっては、まずどのような話をしてくれるのかを確認してみるのもいいでしょう。

6. まとめ

生命保険の加入率を分かったうえで生命保険に入った方がいいのかを決めたいと考えている方は多いと思います。

このコラムでは生命保険に加入するしないは加入率で判断はできないということお伝えしています

今現在生命保険の情報は世の中にあふれていて、それがまた、生命保険に加入するどうかの判断が難しくなっているように思います。

世の中の情報に左右されるのではなく、まずは自分、または家族の生活を守るために生命保険が必要なのかどうかを考えることが必要です。

自分で考えるのは難しい、分からないと思ったら、ぜひFPバンクにご相談にいらしてください。

コメント