「お金のこと、ちょっと相談してみたい」そう思っても、いざとなると不安になるものです。

「どこまで聞いていいの?」

「勧誘されない?」

「そもそも誰に相談するのが正解?」

そんな不安を持つ方は、ぜひこの記事を参考になさってください。

本記事では、以下のようなポイントを解説します。

- FPに相談できること

- 良いFPの見分け方

- 後悔しない相談のコツ

私たちFPバンクは、お金の悩みに寄り添う「独立系FP事務所」として活動しています。

実際に「もっと早く相談すればよかった!」という声も多くいただいています。

この記事では、そんな私たちがお客様へお伝えしたい「FP相談の現実」をお届けします。

目次

1. FPへの相談事例3選

具体的にどのような相談ができるのかわかるように、世代別の相談事例を3つ用意しました。

・貯める額をしっかり決めたことで安心して消費ができるようになった30代共働きご家族

・住宅購入のご相談で離婚危機を乗り越えた40代ご家族

・セカンドライフプランに合わせた商品ありきではない資産運用をしている60代ご夫婦

この3つの事例を通して、「何をFPに相談できるのか」という疑問を少しでも解消してもらえれば幸いです。

また、事例の最後にはお金の不安を解消したお客様の声(Happy Voice)も記載しました。

1-1. 貯める額をしっかり決めたことで、安心してお金を使えるようになった30代共働きご家族 鈴木様(仮名)

1つ目の事例は、ライフプランを作成したことで年間の貯蓄額が明確になり、安心してお金が使えるようになった鈴木様30代共働きのご家族です。

生まれたばかりのお子さまがいらっしゃいました。

(鈴木様:30代半ばご夫婦、0歳のお子さまおひとり)

鈴木様のご相談内容

「結婚して何にいくら貯めたら良いのか、夫婦共働きでお財布が別のため、どのようにお金の管理をしたら良いのかわからない。将来はもう一人子どもがほしいと思っている。また、二年以内に住宅も購入したいので専門家のアドバイスがほしい。」

鈴木様は、

「成り行きで過ごしているため、毎月クレジットカードの利用明細を見た時に使い過ぎではないかと焦る。しかし、しばらくすると忘れて手付かずのままになっている。 」

と、お金のコントロールができていないことに不安を募らせていました。

お金は自分でコントロールできていないと不安になるものですから、鈴木様のお気持ちはよくわかりました。

鈴木様の“子どもがもう一人ほしい、住宅を購入したい”というご希望が現在の収入と支出で成り立つのか、本当に実現できるのか、実現に当たって課題がないかを知るためにライフプランを作成しました。

ライフプランの作成にあたっては、現在のお金の収入と支出を聞いた上で、さらに「この先どのようにお金を使いたいか」をお聞きします。

例えば、

「子ども二人(予定)の教育進路は公立小学校・私立中高一貫校・私立大学(大学在学中に海外留学)で考えたい」

「住宅の購入は今住んでいる世田谷区内がいい」

といった具体的な話が出てくると、ライフプランの作成が楽しくなります。

次の表はライフプランを作成してわかったことの一部です。

| ライフプラン作成でわかったこと |

|---|

| ・住宅購入予算は5,000万円まで |

| ・お子さま二人の教育進路は公立小学校・私立中高一貫校・私立大学(大学在学中に海外留学)を予定しても、生涯を通して資産がマイナスになることはない |

| 鈴木様の課題とFPの提案 |

| お金を使い過ぎてしまう恐れがある。 →お金をコントロールする体制を整えるために「貯める仕組みづくりが最優先である」と提案。(将来必要な額を先に貯めることで使い過ぎを防ぐのが狙い) お子さまが中学生になるまで、年間200万円を安全性・収益性・流動性のバランスを取りながら貯めていくことになりました。 |

| 共働き夫婦のため、どちらかでも病気やケガをして収入が少なくなると、すぐに赤字になる。 →年間200万円の貯蓄額の中から、万一の事態の備えを用意。万一が起こらなければ老後の蓄えとして活用できるような生命保険への加入を提案。 |

また住宅購入については、住宅ローンの金利が低い今はフルローンで借りている人も増えています。何千万円というお金を借りるためにしっかりとした資金計画が必要ですが、「頭金は意識して貯めなくていい」とアドバイスしました。

鈴木様のHappy voice

「私たちのライフプランから、年間に貯める額をしっかりと決めたことで、安心して消費ができるようになりました。

“それだけやっておけば大丈夫”というラインがわかったので、将来への安心感に繋がって、夫婦でお金に対する共通の価値観ができました。

また、将来子どもがどんな教育進路を希望してもいいように、教育資金を多めに計画して準備できているのが嬉しいです。

夢を叶えるために弊害になるリスクについてもしっかりと指摘していただき、そのための準備もできたのでより安心しました。」

1-2. 住宅購入のご相談で離婚危機を乗り越えた40代ご家族 佐藤様(仮名)

2つ目の相談事例は、住宅購入のご相談で離婚危機を乗り越えた佐藤様40代のご家族です。

すでに10件ほど内覧され気に入られた物件がありましたが、奥様の不安が拭えず、ご夫婦で意見が分かれてしまいました。

そのため、「ほんとうに購入しても大丈夫かどうか」を確認するために第三者の意見が欲しい、とFPの意見を聞きに来られました。

(佐藤様:40代前半会社員ご夫婦、6歳のお子さまおひとり)

佐藤様のご相談内容

ご主人

「マイホームの購入が夢でしたが、来年長男が小学校に上がることもあり、自分の年齢から35年の住宅ローンを組むなら今しかないと3,780万円の中古マンションを購入したいと思っています。

しかし、住宅ローンを組むことに不安な妻と意見が合わず、感情的な口論にも発展してしまい夫婦で答えが出ないため、買っても大丈夫か第三者的かつプロの視点で意見をいただきたく(そのためにも保険代理店や不動産会社のFPでは無く有償でも独立系の方にと考え)相談に来ました。」

いくら夫婦とは言え、育って来た環境が違えばお金の価値観も違います。

夫婦でお金の話をする上で大事なポイントは次の3つです。

<夫婦でお金の話をする上で大事なポイント3つ>

①お金の話を後回しにせずにする

②お金の話をするきっかけを作る

③お金の話を感情的にならずにする

佐藤様はFPに相談することで、「お金の話を感情的にならずにする」環境を作ることができました。

佐藤様のご相談は「ほんとうにこの住宅を購入してもいいのか」という内容でしたので、現在の収入と支出、将来使いたいお金を出していただき、奥様のご不安を解消するためにライフプランを作成しました。

| ライフプラン作成でわかったこと |

| ・(リノベーション含め)住宅購入予算は4,500万円まで |

| ・生涯のキャッシュフローは黒字が続いた |

| 佐藤様の課題とFPの提案 |

| 貯める仕組みがないため、必要な時にお金が貯まっていない可能性がある。また、確定拠出年金を含め、節税効果のある資産形成の取り組みが手薄である。 →年間160万円を安全性・収益性・流動性のバランスを取りながら貯めていく。 同時に、金利の高い商品でインフレ対策もしていくことを提案。 |

| 「住宅購入」についての価値観や捉え方のすり合わせが不足している。 →夫婦の足並みをそろえるため、まずは家計の優先順位を話し合ってみることを提案。 |

佐藤様のHappy voice①(ライフプラン作成を終えて)

ご主人様

「数字にすることで漠然とした不安がなくなって、リスクも把握できる。見えないモノへの不安がなくなったので精神的にもいい。

そして1ヵ月、2ヵ月先ではなく、10年後、20年後の目標(ゴール)ができたことで、人生に張りが出た。

ライフプランを作成すると言うことは、お金のあるなし以上に素晴らしいものだと体感できた。」

奥様

「価値観が合わない同士がしゃべっているとゴールがなく結果が出ないので、今まで忙しいという言い訳もありましたが、 一度立ち止まって中立の立場でプロの方に相談する場を作り、『お話をする』という時間がすごく大事なんだと言うことを実感しました。

冷静に客観的に物事を理解する時間を作れたことが本当によかったです。」

結果として、佐藤様はご主人様のみが気に入られていた物件は見送ることにしました。そして、ご夫婦で足並みを揃えてから新たに気に入られた豊島区の物件に決め、リノベーションした上で住宅を購入されました。

その際に私たちがした実行支援はこちらです。

・ライフプランの結果から物件探しを伴走してくれる不動産会社の紹介

・住宅ローンの選定および事務手続き

・生命保険および火災保険の手続き

ご主人様は自らリノベーションのデザイン図を制作され、とても楽しい時間を過ごされていました。

佐藤様のHappy voice②(住宅購入とお引越しを終えて)

ご主人様

「夫婦とも安心して住宅購入に踏み出す事ができ、夫婦の仲まで救われましたので、心から感謝しています。

既に何社かの不動産会社の営業マンと10件ほど内覧をしてどこの不動産会社も同じだと思っていましたが、紹介していただいた不動産会社さんはスピードと数で勝負ではなく、私たちの話を聞いてくれて技術面でも素晴らしく安心しました。

また、FPと不動産会社と工務店と連携がよくできていて、物件を良くしようという一緒の目線で意見交換ができていいプロジェクトチームでした。」

奥様

「紹介された不動産会社はグイグイ押しつけがましくなく、元大工さんで職人目線で見ていただけて、今まで接していた営業の方とは大分違う感じですごく話も分かりやすく安心感がありました。」

1-3. 商品ありきではない、セカンドライフプランに合わせた資産運用を選択した60代ご夫婦 高木様(仮名)

3つ目の相談事例は、金融商品ありきではない、セカンドライフプランに合わせた資産運用がしたいとご相談に来られた都内在住60代の高木様ご夫婦です。

高木様はご相談前より資産運用をされていましたが、証券会社や銀行からさらに高い金利の投資信託や海外債券の提案を受け、お困りでした。

(高木様:60代会社員ご夫婦)

高木様のご相談内容

「再雇用で年収が減り、今後今の収支でやっていけるのか、資産の活用方法の相談をしたい。

証券会社や銀行には退職金で支給された分も含め、しっかり運用しましょうとの提案を受けているが、 商品ありきではなく、セカンドライフのキャッシュフローをきちんと把握したうえで方向性を決めたい。」

資産運用で大事なのは、その目的と目標、自分のリスクの許容度を知ることです。

高木様の資産運用と目的は老後資金です。そのため、高木様の現在の不動産を含む資産内容や年金などの収入の想定、現在の支出の実績値から割り出した今後の支出の想定をしっかり伺い、作成したライフプランを基に資産運用の目標額を定めました。

| ライフプラン作成でわかったこと |

| ・手元資産に余裕があるため、大きなリスクを取っての運用は不要 |

| ・思っていたよりセカンドライフ後の支出は下がらない |

| 高木様の課題とFPの提案 |

|

・塩漬け資産がある。 |

高木様のHappy voice

「自分たちの現状と将来像を客観的に明示したうえで、やるべきことやらなくていいことを明確にしてくれたのでとても助かりました。

とにかく運用しましょうとかではなく、使うべきところはきちんと使いましょうと言ってくれたことで安心できました。 また何かあれば相談できる窓口ができたことで安心につながっています。」

2. FPに相談できる6つの分野

FPには次の6つの分野で相談ができますが、基本的にはお金にまつわることでしたら気軽に相談いただけます。

1章の事例でわかるように、1つの相談は複数の分野にまたがることがほとんどです。下の表の相談事例は一部ですが、具体的な内容をひとつひとつ見ていきましょう。

| ライフプランニング | ・結婚したので自分たちに合ったお財布管理方法が知りたい ・子どもの誕生を機に、教育資金や住宅資金、老後資金についてトータルで考えたい ・第二子、第三子を計画しても大丈夫か知りたい ・早期リタイヤしても大丈夫か相談したい ・老後のセカンドライフプランを作成したい |

|---|---|

| 不動産 | ・戸建てを購入しようと思っているが、本当に買っても大丈夫か ・駅チカの中古マンションを購入しリノベーションしようと思っているが、自分たちが住宅に掛けられる予算を知りたい ・教育費と住宅ローンが両方支払えるか不安です ・住宅ローンを借換した方がいいか、繰り上げ返済した方がいいかを知りたい |

| 資産運用 | ・老後のために資産形成がしたい ・iDeCoやNISAがよくわかっていないので教えてほしい ・自分で資産運用をしているが、これでいいのか見てもらいたい |

| 生命保険・損害保険 | ・子どもの誕生を機に生命保険に加入したい ・保険を掛け過ぎている気がするので見直したい ・保険の更新タイミングを機に見直しがしたい |

| タックスプランニング | ・税金の負担が大きいと感じるので相談したい ・住宅ローン減税や住宅資金贈与など、一般的な税制優遇について知りたい ・夫の扶養範囲内で働きたいため相談したい(税理士法があるため、必要に応じて税理士と連携) |

| 相続・事業承継 | ・相続人が揉めないように事前に相続対策がしたい ・今の事業を子どもに継ぐつもりだが、兄弟で揉めないようにしたい(税理士法や弁護士法があるため、必要に応じて弁護士や税理士と連携) |

2-1. ライフプランニングの相談

「ライフプランニング」と聞くと、ちょっと身構えてしまうかもしれません。

とはいえ、ライフプランニングは「現実の収支をただ管理する作業」ではありません。

例えば、結婚、出産、住宅購入といった人生で予想されるイベントを、いつ・どんなふうに迎えるかを描き出すこと。

そして、リタイア後の「こんな暮らしがしたい」「こんな夢を叶えたい」といった想いも、しっかり織り込んでいく。

それがライフプランニングです。

つまりライフプランニングとは、人生のあらすじを描いていく「人生の設計図」なんです。

「夢の実現」も「お金の備え」も、すべてその中に詰め込んでいいんです。

将来が見えにくいからこそ、先に「自分の理想」を言語化、見える化する。

その上で、どう備えていけばいいのかを一緒に考えるのが、ライフプランニングの役割です。

では実際に、ライフプランニングで押さえたいポイントを見ていきましょう。

(年代別のライフプランニングポイント)

| 年代 | ポイント |

|---|---|

| 20代 | 結婚資金や住宅購入といった近い将来への備えと、 レジャーなど趣味に使う費用とのバランスが大切な時期です。 |

| 30代 | 結婚、出産、車や住宅購入といった大きなライフイベントが重なる時期。家族が増えることによる死亡保障や就業不能保障の上乗せを検討したい年齢です。 |

| 40代 | 子どもにかかる教育費と住宅ローンの返済が家計を徐々に圧迫し、病気や事故で働けなくなるリスクも高くなる、自分の老後資金や親の介護をどうするかなど悩みや不安が多くなる時期です。 |

| 50代 | 子どもが自立して家計負担が軽減する時期です。リタイア後の生活設計を立てたり、ローンの返済が順調かも確認してみましょう。 |

| 60代 | リタイア後の生活資金が不足しないかなど、人生100年時代の長生きリスクに直面する時期です。相続問題や終活も考えていきたいですね。 |

例えば「子どもを一人育てるのに3,000万円必要」という噂やニュースを見たことがある人も多いはずです。

こうした数字に何となく不安を感じて、結婚したり子どもを産んだりすることにためらっている人もいるのではないでしょうか。

確かに教育費は大きな金額が必要になりますが、これは一度に支払う金額ではありません。

具体的に文部科学省が公表している「令和5年度子供の学習費調査」にある、幼稚園から高等学校3年生までの15年でかかった学習費を見てみましょう。

(15年間でかかる学習費の総額)

| 全て公立 | 5,963,096円 |

|---|---|

| 高等学校のみ私立 | 7,253,003円 |

| 全て私立 | 19,761,305円 |

公立と私立でも大きく異なりますし、中学卒業までに支給される児童手当の総額は1人あたり約200万円ほどになります。

実際にどのくらいの教育資金が必要になるかは、住んでいる地域や個人の選択によって大きく異なりますが、3,000万円が必要という噂を鵜呑みにするだけではいけないことがわかるかと思います。

1つの参考にして頂ければと思います。

ライフプランニングでは、こうした費用を「〇年後に〇円支払う」「毎年〇円収入がある」と大まかに計算して、目標を達成するために今何をどうすべきか、を明確にします。

漠然とした不安を抱いて悲観的になるよりも、自分を不安にさせているお金の問題を明確化して対処することで、安心して日々を過ごせるようになるはずです。

もちろん、一度ライフプランニングをしたからといって「絶対その通りにしないといけない」ということはありません。

「実際に行動に移したがうまく行かなかった」「10年、20年と経過して自分を取り巻く環境が変わった」という場合には再度相談を検討すれば良いのです。

人生のターニングポイントで、ライフプランニングを再確認することでその時の自分に最適な対応策がわかります。

ライフプランニング相談で解決できること

- 漠然とした不安を、具体的な数字に落とし込むことで問題を明確化できる

- パートナーとお金ことを話し合うことで、お互いの認識を共有できる

- 使っていいお金・使ってはいけないお金が区別できる

漠然とした不安を感じている人、将来へ備えたいが具体的にどうすべきか分からないという人はぜひ一度ご相談ください。

| ▼ライフプランの効果・具体的な立て方・使い方については、こちらの記事で詳しく紹介しています。 ライフプランとは?お金の不安を解決する最強ツールを現役FPが解説 |

2-2. 不動産(住宅購入、住宅ローンなど)の相談

住宅購入や住宅ローンについても、FPに相談できます。

住宅購入は人生の中でも大きなお金が動くイベントです。FPバンクでは、お客様のライフプランニングを元に、一人一人に合った最適な住宅購入予算、ローン返済額なども計算して提案しています。

もちろん、すでに組んでいる住宅ローンの返済に関する相談や、数ある金融機関の中でもどの住宅ローンが最適かといった案内も可能です。

住宅の購入を検討している人や、住宅ローンについて不安がある人はぜひ一度ご相談ください。

ここからは具体的に、住宅ローンを利用している割合と返済期間を見てみましょう。国土交通省が公表している「令和5年度住宅市場動向調査報告書」によると、ローン利用の有無と返済期間は以下のようになっています。

(住宅ローンの利用割合と返済期間)

| 住宅の形態 | ローン利用の割合 | 返済期間 |

|---|---|---|

| 注文住宅(建築費のみ) | 79.5% | (建築)32.7年 (土地)34.4年 |

| 注文住宅(土地取得費を含む) | 74.8% | |

| 分譲戸建住宅 | 61.6% | 29.7年 |

| 分譲集合住宅 | 54.8% | 28年 |

30年以上、またはそれに近い年数のローンを組んで返済している人が多いことがわかります。

30年といった長い期間で考えると、子どもの進学や転職、引っ越し、親の介護といった自分自身を取り巻く環境も大きく変化します。加えて、金利の変動や景気の良し悪しも変わっているでしょう。

住宅を購入する場合は、こうした要因を加味したうえで「ローンを〇年までに(〇歳までに)完済する」という未来を見越して計画することが大切です。

「今の家賃よりも、毎月の支払額が安くなる」「今の収入なら〇千万円まで借入できる」といった今だけしか見ていないセールストークに乗り、よく考えずに行動すると将来破綻してしまうリスクもあるので注意が必要です。

住宅を購入すると、月々のローン返済以外にも固定資産税やメンテナンス費用などがかかりますし、今の収入がずっと続くという保証もありません。

将来、後悔することがないように、事前にFPに相談をして資金計画を明確にしておくことをお勧めします。

住宅購入相談・ローン相談で解決できること

- ライフプランをもとに、自分に最適な住宅購入予算がわかる

- 変動金利と固定金利、どちらのローンが自分に合っているかわかる

- 金利の変動や収入に変化があった時、どうするべきか最適な対策がわかる

現在、多くの人が住宅購入において住宅ローンを利用していますが、その借入期間は数十年単位が大多数を占めます。

国土交通省 令和2年度住宅市場動向調査報告書 P.43, 45によると、

- 注文住宅(新築)購入者の80.0%

- 分譲戸建購入者の67.7%

- 分譲マンション購入者の62.6%

賃貸と持ち家だったらどちらが良いのか悩んでいる人や、ローン返済について悩んでいる人はお気軽にご相談ください。

| ▼FPに住宅購入の相談をする効果については、こちらの記事で詳しく解説しています。 意外とたくさんある?! 住宅購入相談で解決すること |

2-3. 資産運用の相談

資産運用に関する相談もFPバンクでは受け付けています。

「老後に不足する資金は2,000万円」という報道を見て、リタイア後の生活に不安を感じ、資産運用を検討している人も多いのではないでしょうか。

最近よく目にするNISAやiDeCoは、資産運用の手段の1つです。

iDeCoは「自分で作る年金(私的年金)」という側面があり、積み立てをした金額が全額所得控除の対象となっています。老後資金の備えとして検討したい制度です。

具体的に年金がいくら出るかは個人で異なりますが、平均額を見てみましょう。

(年金受取平均額)

| 年齢 | 厚生年金 | 国民年金 |

|---|---|---|

| 全体 | 146,429円 | 57,584円 |

| 60歳 | 96,492円 | 43,638円 |

| 65歳 | 145,876円 | 59,599円 |

| 70歳 | 144,773円 | 58,956円 |

(厚生労働省「厚生年金保険・国民年金事業の概況」)

これに対して、総務省が公表している2024年の支出額は総世帯平均が「250,929円」、2人以上の世帯では「300,243円」となっています。(総務省「2024年家計調査報告」)

65歳で年金受取を開始して、会社員であった夫が約14万円、専業主婦の妻が約6万円受け取るとして合計20万円。支出が30万円なので、毎月10万円ほど赤字になる計算です。

85歳まで生活すると仮定すると20年間ですから、総額2,400万円不足します。

FPに相談すれば、NISAやiDeCoといった制度を活用しながら資産を運用する方法を提案できます。

FPへ相談した時に、NISAやiDeCoといった制度を知らなかったり、資産運用や金融商品に対して詳しくない、知識が不足していると感じた場合は、他の担当者に変更してもらう方が良いでしょう。

資産運用相談で解決できること

- 毎月いくらを運用にまわせるのか

- 何年後にいくら備えておけば安心か

- どのような商品での運用が自分に合っているか

- 自分のライフプランに合った資産運用制度は何か

- iDeCoに加入した場合、所得税控除でどのくらい節税になるか

資産運用に興味がある、NISAやiDeCoなどの制度について詳しく知りたい人はお気軽にご相談ください。

お客様の声

「ライフプランをベースに資産管理を考えたいニーズに対応できるサービスを受けられると感じた(50代女性)」

「証券に関する話しが聞けて、考えていることに共感してもらえたこと。(50代前半男性)」

| ▼ファイナンシャルプランナーへの資産運用・投資の相談については、こちらの記事で詳しく解説しています。 投資の相談はファイナンシャルプランナーへ!最適なFPの選び方まで徹底解説 |

2-4. 生命保険・損害保険の相談

FPは生命保険や損害保険の相談も受けられます。

生命保険や損害保険は、自分や家族に万が一のことが起きても、金銭的な補償を受けることで安心して生活するための商品です。病気になった時、事故で働けなくなった時など、人生のまさかに備えて必要な保険に加入することで、将来の不安を取り除けるでしょう。

とはいえ、不安が先行して無駄な保険にたくさん加入してしまうと、それだけ月々の支払いも増えてしまいます。日本は公的保険も充実しているため、万が一の時にも国からお金が支給されます。それを知らずに、必要以上に保険料を払ってしまっているお客様が多く見られます。

「家計の中で、保険料の割合が高い気がする」「色々な保険に加入していて、何が何やらわからない」「万が一のことがあったら、公的保険でどのくらい受給できる?」などの悩みがある人は、ぜひFPにお任せください。

また、最近では投資型の変額保険に加入している人からの相談も増えています。投資型の保険は死亡保険金は最低保証があり、保障をしながら資産形成できるので資産運用の選択肢の1つとして検討している人もいらっしゃるのではないでしょうか。

とはいえ「いざ始めたものの、運用状況がわからない」「入る必要があったのか、心配になってきた」という相談者様も多くなっています。

こうした保険の不安も、FPは保険の内容をしっかりと確認してお客様へ丁寧に解説いたします。

生命保険、損害保険相談で解決できること

- 自分が本当に加入すべき保険なのかが確認できる

- ライフプランニングをもとに、公的保険と合わせて最適な保険が何かわかる

- 現在加入中の保険の保障内容や運用内容など、不明点や不安点が解決できる

- 無駄な保障をかけないので出費が抑えられる

- 保険料控除でどのくらい節税できるかわかる

保険商品は、ライフイベントごとに保障内容をこまめに見直すことが大切です。

FPバンクは、お客様一人一人のライフプランニングをもとにして、最適な保険を提案し、内容が無駄であったり過剰であったりした場合は、しっかりと指摘をいたします。

お客様の声

「自分ではわからない、保険の幅広い選択をサポートしていただけ、ライフプランで今後見通しができ安心した。(20代女性)」

「最初は保険の見直し相談でしたが、将来的なリスクの洗い出しができました。(50代前半女性)」

| ▼生命保険の考え方については、こちらの記事で詳しく解説しています。 これだけ押さえておけば大丈夫!!生命保険の選び方ガイド |

2-5. タックスプラニングの相談

FPには、一般的な税制の仕組みや税金対策も相談できます。。

会社員の人が毎月給与から差し引かれている税金として、以下のようなものが挙げられます。

- 所得税

- 住民税

- 健康保険料

- 厚生年金保険料

- 雇用保険料

- 介護保険料

給与明細を見て「額面と手取りがずいぶん違うな」と暗い気持ちになった人は多いはずです。特に、日本は給料が高くなるほど税金も重くなる、累進課税制度が導入されています。額面が2倍、3倍になっても手取りが2倍3倍になるわけではありません。

そこでおすすめなのが節税対策です。

例えば、資産運用の項目で挙げたiDeCoは、掛金が全額所得控除の対象となっています。自分にかかる税金が抑えられるお得な制度です。

他に、会社員の人に提案できる節税対策として、以下のようなものが挙げられます。

- 扶養控除

- 医療費控除

- セルフメディケーション税制

- 生命保険料控除

- 地震保険料控除

- 住宅ローン控除

- ふるさと納税

- iDeCo(個人型確定拠出年金)

たくさんの税制優遇制度があるにも関わらず、その存在を知らなければ利用はできません。また、税制は頻繁に改正されるためタイムリーに把握することは専門家でないと難しいでしょう。

タックスプランニング相談で解決できること

- 一般的な税金の仕組みを知って、自分にかかる税金が理解できる

- 税制優遇のあるお得な制度がわかる

- 税制控除などを用いて、かかる税金を抑えられる

- FPが信頼する税理士に相談することができる

実は税理士法という法律によって、税理士の業務範囲は明確に定められており、FPはその業務を行うことができません。

税務申告の代理や税務署類の作成、個別具体的な税務相談などは、FPができない業務の例です。

もちろん、一般的な税制についてや、節税対策についてはお答えできるので安心してください。

FPバンクでは、信頼できる税理士と連携することで、相談から手続きまでの流れをスムーズに行うことが可能です。

2-6. 相続の相談

FPは相続の相談も承っています。

相続は、いつか誰もが経験することですが、人生の中でそう多くは経験しないはずです。身近な人に不慮の事態が起きた時、初めて「どうしよう」「何をするべき?」と悩む人が多いはずです。

相続相談では、以下のような対策をとることで家族間の争いを避けられ、手続きをスムーズに進められます

(相続相談の一例)

|

相続前 |

遺産分割対策 |

遺言書の作成、保険商品の提案、生前贈与の活用など、スムーズな遺産分割方法を提案します。 |

|

納税対策 |

相続税の負担軽減のために、基礎控除を計算し、相続税対策でできる方法を提案します。 |

|

|

相続税対策 |

相続税対策の必要性が分かります。場合によっては相続財産を減らす、相続税評価額を下げるなどの方法を提案します。 |

|

|

相続後 |

相続手続きについて |

必要な相続手続きがわかります。事前にFPのアドバイスを受けることで、スムーズに手続きを終えられます。 |

|

ライフプランの見直し |

家族のライフプランを見直します。保険の見直しや、資産の取り崩しシミュレーションなどで現在と将来の不安点を取り除きます。 |

|

|

各専門家の紹介 |

税理士や弁護士など、必要に応じて各専門家を紹介します。 |

相続に関する事柄には、弁護士法の規定により弁護士しか対処できないものもあります。例えば、相続財産の分割で揉めた際、自分に代わって裁判や交渉をしてもらう時などです。

FPへの相談中に、各専門家を紹介すべきと判断した場合は、速やかに連携先の弁護士や税理士をご紹介いたします。

相続相談で解決できること

- 相続税がどのくらいかかるのか一般的な試算

- 相続税の対策で有効な方法の提案

- 相続税負担の軽減に有効な方法の提案

- 相続税の申告が必要なら「税理士」

- 相続財産の分け方で争いがあるなら「弁護士」

- 不動産登記や法律的な手続きの相談なら「司法書士」

FPバンクは信頼できる専門家と連携することで、スムーズなサポートができるように万全の体制を整えています。

| ▼相続の相談については、こちらの記事で詳しく解説しています。 初めての相続 誰に相談すればいい? |

3.FPに相談する3つのメリット

ファイナンシャルプランナーへ相談すると“お金の安心”に繋がります。理由はいくつかありますが、ここでは代表的な理由を3つ挙げます。

・貯める金額、使える金額が明確になり、将来への不安が軽くなる

・お金のことで悩む時間を減らし、時間を有効に使えるようになる

・ライフプランを考えるので、教育方針などを夫婦で話し合う機会になる

お金の不安や悩みは一人で募らせているのではなく、お金の専門家であるFPに相談して“お金の安心”に繋げましょう。

3-1. 貯める金額・使える金額が明確になり、将来への不安が軽くなる

1章の事例でお伝えした通り、毎年いくら貯めたらいいのか、それがわかり貯める仕組みを作ったら、残りは「今使っていいお金」です。お子さまがいる家庭なら、お子さまの習い事・レジャーや体験・家族旅行に充てられるお金がわかりストレスなく使うことができます。

3-2.お金のことで悩む時間を減らし、時間を有効に使えるようになる

FPに相談するとお金のことで悩む時間を減らし、時間を有効に使えるようになります。お金は今の社会で生きている限り、切っても切り離せないものです。そのため悩みや不安を募らせている人も多いでしょう。

しかし、お金より大事なものはたくさんあります。FPに相談しお金の不安や悩みを解消することで自分でお金のことについて調べる時間が無くなり、その時間を家族と過ごす時間や自分の好きな時間に充てて時間を有効に使えるようになるでしょう。

「時は金なり」と言いますが、お金も時間もどちらもとても大事なものです。

3-3.ライフプランを考えるので、教育方針などを夫婦で話し合う機会になる

FPに相談するとライフプランを考えるので、教育方針などを夫婦で話し合ういい機会になります。

1-2でご紹介した佐藤様は、まさしくライフプラン作成で夫婦仲を改善された事例です。

夫婦とは言え、何十年も違う生活をしてきた他人です。

そんな2人が協力して、教育資金といった何千万円という大きなお金を準備していくのです。

そのためには、やはり夫婦でお子さまの教育進路について話し合う必要があります。

普段、時間が取れなくて腰を落ち着かせて話す機会を作れなかったり、お金のことなのでなかなか話辛かったりすることも、FPという第三者が入ることで話しやすくお互いの意向が明確になりスッキリします。

4.FPを選ぶ際の5つのポイント

FPへの相談を成功させるには良いFPを選ぶことです。

本章では、良いFPを選ぶときの判断基準となる5つの条件を出しました。

この条件を満たすFPを選んでもらえれば「FPに相談すると勧誘されるのはないか?」という不安を解消することができるでしょう。

良いFPの5つの条件は次のとおりです。

・中立性の高い独立系

・ライフプランに精通している

・解決策の実行までサポートしてくれる

・相談料金の目安は1時間当たり5,000円程度

・資格だけではなく本当に実力がある

良いFPを選べれば、良いサービスを受けられる可能性が高まります。

人は感動する良いサービスを受けると誰かに言いたくなりますから、良いFPサービスを受けた人がインフルエンサーとなり、誰もが気軽にFPへ相談する時代が来るでしょう。

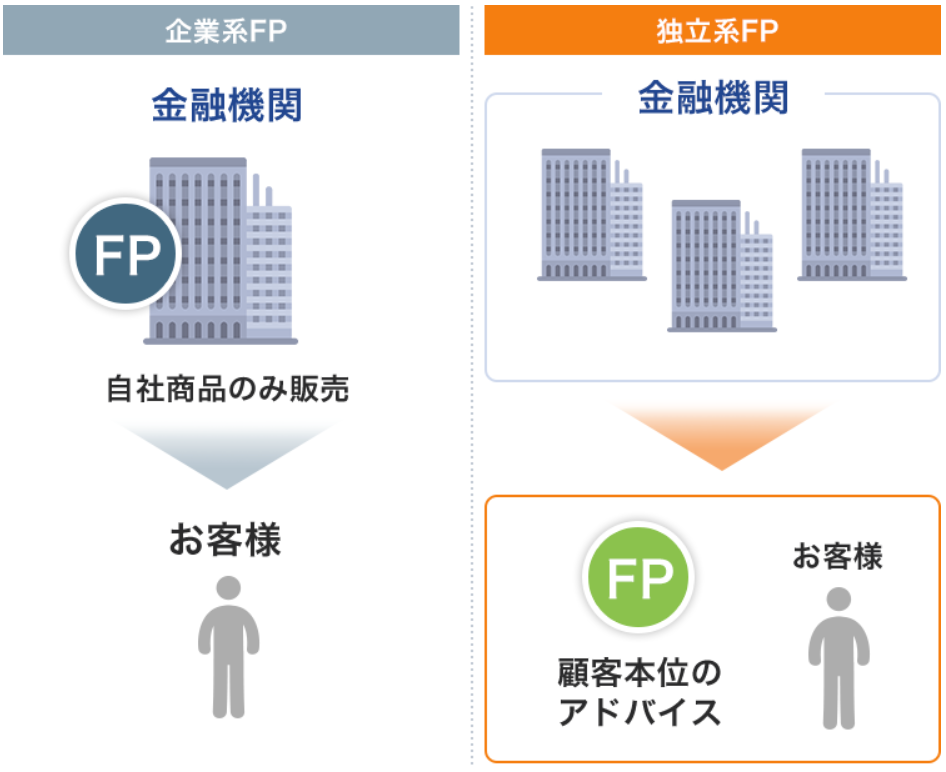

4-1.中立性の高い独立系

FP相談を成功させるには中立性の高い独立系のFPを選びましょう。

独立系FPと対比されるのは、銀行や保険会社・証券会社や不動産会社に勤務する企業系FPです。冒頭でもお伝えしたとおり、企業系FPの目的(ゴール)は「自社商品を売ること」であることが多いです。

一方で独立系FPの目的(ゴール)は「お客様の課題解決」です。「お客様の課題解決」がゴールですから、より親身にお客様に寄り添いお客様のHappyを目指すでしょう。つまり、目的(ゴール)が違うためにFP相談の満足度が大きく変わるということです。

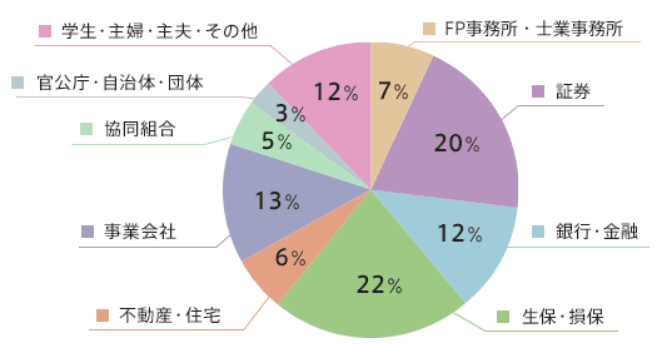

しかし、下の図からわかるように独立系FPの割合はFP全体の中でわずか7%です。

金融機関からは独立した(資本関係がない)立場にいる独立系FP事務所の強みは、

「この保険は入らない方がいい」

「この住宅購入は止めた方がいい」

と商品ありきではない提案をすることができることです。

FPバンクのお客様の声

「選んだ一番の理由は、やはりどの金融機関にも所属していない独立性であるところです。(50代後半女性)」

「中立的なプロの方に実施して頂いた方が的確なアドバイスが受けられると思いました。(40代前半男性)」

「保険の営業などに直結しない中立的なアドバイスが欲しかった。(30代男性)」

「保険を決めることが目的でした。有料でもいいので中立的なアドバイスを頂けることを最重要視していました(30代男性)」

「保険商品などの営業が全くない。丁寧な対応。今まであったFPの中で最も良心的。(40代前半女性)」

4-2.ライフプランに精通している

FP相談を成功させるにはライフプランに精通しているFPを選びましょう。

何度もお伝えしているとおり、ライフプランはFP相談の要(かなめ)です。

そもそもライフプランを作成してみないとあなたに課題があるかないかわかりません。お金のことが心配で相談にいらしたけれど中にはお金の課題がない方もいらっしゃいます。

しっかりとしたライフプランを作成しないままに課題解決の提案をしてくるFPはあなたのほんとうの課題を理解しないまま提案をしていますので、信頼できません。

FPバンクのお客様の声

「自分の生き方、ライフスタイルを客観的に認識できたし、そこから何を変えて何を変えないかを考える機会になった。(40代女性)」

「両親を含めたライフプランに丁寧に対応してくれた。(40代後半女性)」

4-3.解決策の実行までサポートしてくれる

FP相談を成功させるには解決策の実行までサポートしてくれるFPを選びましょう。

独立系FPでも相談を受けるのみで解決策の実行サポートができないFPを選んではいけません。なぜなら、いくら提案内容が良かったとしても、実行しないと課題は解決しないからです。

実行のサポートの方法としては、FP自らが解決手段を提供するケースと、FPがその分野の適切なプロを紹介してくれるケースがあります。

たとえば、実行サポートできるFPは次のような業務を行っています。

・保険代理店(生命保険・損害保険)

・IFA(金融商品仲介業者)

・住宅ローン取り扱い代理店

・信頼できる不動産会社や工務店の紹介

・税理士、弁護士、司法書士などの士業と連携

これらは、HPで確認できます。分からない場合は「どこまでサポートしてもらえますか」と気軽に問い合わせしてみましょう。

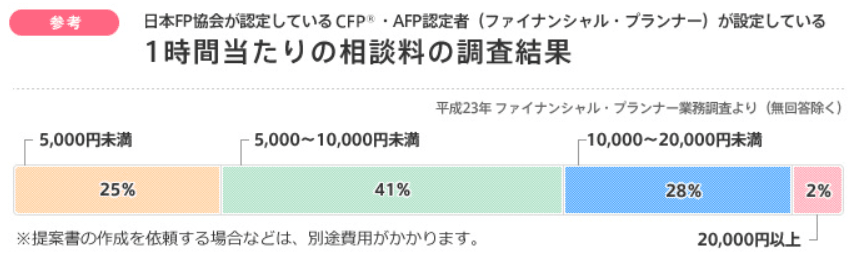

4-4.相談料金の目安は1時間当たり5000円程度

FP相談を成功させるには、相談料金の目安が1時間当たり5,000円程度のFPを選びましょう。

商品を契約するときには、基本的に手数料がかかります。

したがって、相談料が高いと、高い相談料を支払った上でさらに契約手数料も支払うという「料金の二重払い」になるからです。

また、1時間当たり5,000円程度の料金だと気軽に相談ができます。

「高い相談料で失敗したくない」と肩肘を張ってFPに相談するよりも、「5,000円だからもし失敗しても勉強料として考えよう」と肩の力を抜いた方が気軽に相談できて話も弾むでしょう。

また、相談料が明確に提示されていないと1時間当たり5,000円程度のFPを選ぶことができません。

そのため、相談料が明確に提示されていることが多い独立系FPから探してみると良いと思います。

なお私たちFPバンクは、たくさんの人にFPサービスの良さを気軽に体験していただきたいと思い、初回相談無料(2~3回でご相談料5,000円)としています。

日本FP協会のデータによると、CFP・AFP認定者が設定している1時間当たりの相談料は5,000~10,000円未満が一番多く、41%となっています。

出典:日本FP協会「相談料の目安」

FPバンクのお客様の声

「相談料はHPに明確に記載されていたので料金面でも不安がありませんでした。(50代後半女性)」

「初回相談無料でも、とても親切に深く応対いただき感動した。肩の荷が少し落ちた気持ちになりまた相談したいと思いました。(40代前半男性)」

4-5.資格だけではなく本当に実力がある

FP相談を成功させるには、資格だけではなく本当に実力があるFPを選ぶことも重要です。

たしかに上位資格を保持していることも、その人が良いFPかを判断する一つの基準となるでしょう。しかし、それだけでは必ずしも良いFPであるとは言えないのです。

上位資格保持以外にも、このようなことがFP相談の成功のポイントになります。

これらは事務所(会社)のホームページ等に記載していることが多いので、確認するようにしましょう。

・相談件数が多い

・設立後10年以上継続している

・FD宣言(フィデューシャリー・デューティー宣言)をしている

・聴く力や解決策を実行する手段を持っている

・しっかりとした理念があり、情熱を持っている

・お客様の声が100件以上ある

・アフターサポートがしっかりしている

・どんな層を対象にしているか(富裕層向け、一般家庭向け)

| 民間資格(日本FP協会主催) | 難易度 | 国家資格 |

|---|---|---|

| CFP | ★★★ | 1級FP技能士 |

| AFP | ★★ | 2級FP技能士 |

| ★ | 3級FP技能士 |

FPバンクのお客様の声

「ご自身の育児の経験を踏まえて、分かり易く相談に乗っていただいた(20代男性)」

「丁寧な接客。時間を惜しまず、何回も相談に乗ってもらい、様々な面からアドバイスいただけた。高圧的な態度もなく、あくまで自分たちに選択権があった。(20代後半女性)」

「親身になってくださり、相談しやすかった。(30代後半女性)」

「私の希望や意見をよく汲み取ってくれ、適切な提案をしてくれること、また高いコミュニケーション力への評価。(40代前半女性)」

5.FPへの相談を有意義にする3つの準備

せっかく時間を作りお金を掛けてFPに相談するのですから、FP相談を有意義にしたいものです。

何もなくても話はできますが、より良くするために次の3つの準備をするといいでしょう。

・相談したいことを明確にする

・関係者で意見を擦り合わせ

・相談したいことに関わる資料を用意

ただし、家族に無理に話を聞いたり、意見を合わせようすることは関係がこじれてしまうので止めましょう。その場合は、あなたの中だけで相談したいことを明確にしておくだけで十分です。

5-1.相談したいことを明確にする

相談したいことを明確にすることでFPへの相談を有意義にすることができます。

なぜなら、限られた時間の中で相談をするのに相談したいことが明確になっていないとダラダラと時間だけが過ぎてせっかくの相談時間がもったいないからです。

また、相談したいことを明確にすることで、FPも相談内容を理解し納得した答えが得られます。

たとえば、住宅相談でも次のように相談したいことはさまざまです。

・負担にならない、住宅の購入金額が知りたいのか

・そもそも住宅を購入した方がいいのか、しない方がいいのか

・住宅ローンは固定がいいのか、変動がいいのか

そのため、「何か不安なのか」、「どこに心配をしているのか」など自問自答することで相談したいことを明確にしておきましょう。

5-2.関係者で意見をすり合わせ

関係者で意見をすり合わせておくことでFPへの相談を有意義にすることができます。

なぜなら、相談するときに一緒に居るのならその場で話せるのですが、当事者なのに相談の場に居ないこともあるからです。

例えば、相続の相談をしているのに肝心の被相続人の両親が居ない、法定相続人の子どもたちが居ないなど、特に面談の場に居ない関係者がいると分かっている場合は、事前に意見を確認、すり合わせをしておくとその相談に関係している人の意見を知ることができるので話が進みます。

また、住宅購入の相談でも両親から住宅購入資金の援助がある場合、資金計画が変わって来ます。無理に話を聞く必要はないですが、関係がこじれることがないのでしたら事前に聞いておくことでFP相談が有意義になります。

5-3.相談したいことに関わる資料を用意

相談したいことに関わる資料を用意することでFP相談が有意義になります。例えば、次のような資料があるといいでしょう。

| 相談内容 | 関わる資料 |

|---|---|

|

ライフプランニング |

源泉徴収票、確定申告書類 |

| ねんきん定期便、家計簿、通帳 | |

| 保険証券 | |

| 住宅購入 | 検討している物件があれば、 物件資料、物件チラシ、見積書など |

| 住宅ローン借り換え | 住宅ローン返済予定表 |

| 資産運用 | 金融資産資料 |

6.FP相談の流れ

本章では、ファイナンシャルプランナー相談の流れを実際に追ってみましょう。

FP事務所により相談の流れは違いますが当社の場合を見てみましょう。

【1.問診(初回面談)】

まずは無料相談・ヒアリングにて、お客様の悩みを詳しく把握します。

所要時間は平均1時間~1.5時間です。

予約フォームにも簡単に相談内容を書きますが、ここでは担当FPがより詳しく相談内容を深掘りしていきます。そして解決策を提示するには現状分析が必要だと判断した場合、本格的なヒアリングに移行します。

また、ヒアリングでは現在の家計の収支状況だけでなく、お客様が思い描く将来像や夢もお伺いしていきます。

生活費だけでなく、住宅購入に対する考え、お子様の教育進路の希望、老後の生活イメージなど、普段はあまり深く考えることがないであろう事柄も、ひとつひとつ丁寧に伺って、お客様の希望を形にしていきます。

【2.課題の明確化(面談二回目)】

無料相談・ヒアリングで聞いた内容をもとに、担当FPがキャッシュフロー表を作成します。その結果、あなたの家計が抱える顕在的な課題・潜在的な課題を明確にした上でお伝えします。

所要時間は平均1.5時間~2時間です。

【3.改善提案と実行支援(面談三回目・四回目)】

もしライフプラニング上に現状があった場合、その課題に対してFPから課題を解決するための具体的な行動提案をします。その提案にご納得いただいた場合には実行支援まで行います。

所要時間は平均1.5時間~2時間です。

継続的なアフターサポート

ライフプランは一度作ればそれで終わりというものではありません。その後の収支状況・生活スタイル・家族構成・社会情勢の変化などによって、様々に変わっていきます。

継続的なアフターサポートにより、ライフプランの定期的なメンテナンスをすることで、お客様が安心して過ごすためのお手伝いしていきます。

7.まとめ

ファイナンシャルプランナーへの相談はあなたも気軽にできます。

しかし、「自社商品販売」を目的にするFPではなく「あなたの課題解決」を目的にするFPを選びましょう。FPはお金のホームドクターです。近所のかかりつけ医のように「お金のことを相談したい」と思ったら気軽に相談してください。いつでもお待ちしています。

最後に、私たち FPバンク という社名には、

「本格派のファイナンシャルプランナーが集まる“人財バンク”になる」という想いを込めています。

自社商品だけしか提案できない環境にもどかしさを感じてきたFPたちが「お客様に寄り添ったサービスを提供したい」──そんな思いでここに集まりました。

お金に関する不安や悩みを抱えているあなたのもとに、本格派のFPによるサービスが届きますように。

コメント