「生活費の平均ってどのくらいなんだろう?」

「自分のいまの生活費は、平均に比べて多いのかな?少ないのかな?」

「支出を見直したいから、とりあえず平均くらいを目指してやってみよう」

あなたはこのようなことを考えたことはあるでしょうか?

なんとなく最近お金を使いすぎな気がする、なかなか貯金ができない、この生活費が続いたら将来やっていけるか不安などといった気持ちを感じた時、生活費の平均を参考にできる場面もあると思います。

生活費の平均は、総務省が毎年家計調査を行って算出しています。

しかしこういった調査結果は、どの数値が重要なのか・どの部分に注目すればいいのかなどが分かりにくく、自分で調べて活用してみようと思っても中々難しいです。

そこで今回は生活費の平均について、総務省の家計調査の中から特に重要と考えられる、以下の4つの区分を分析しそれぞれ一覧表にまとめてみました。

- 年度

- 年収

- 世帯主の年齢

- 世帯人数

そして、これらから読み取れる生活費の平均に関する特徴や傾向と、私がファイナンシャルプランナーとして培ってきた知見を踏まえて、あなたが生活費をどのように考えるべきか・行動するべきかをお伝えしていきたいと思います。

本記事を読んでもらえれば、色んな切り口から生活費の平均が把握でき、なおかつ自分の生活費に対する不安を減らすにはどうしたらいいかを掴んでいただけるでしょう。

※本記事でまとめた生活費は、持家と賃貸で大きく差の出る住宅関連費、および子の有無で大きく差の出る教育費を差し引いたデータを使用しています。

目次

1.【年度別】生活費の平均

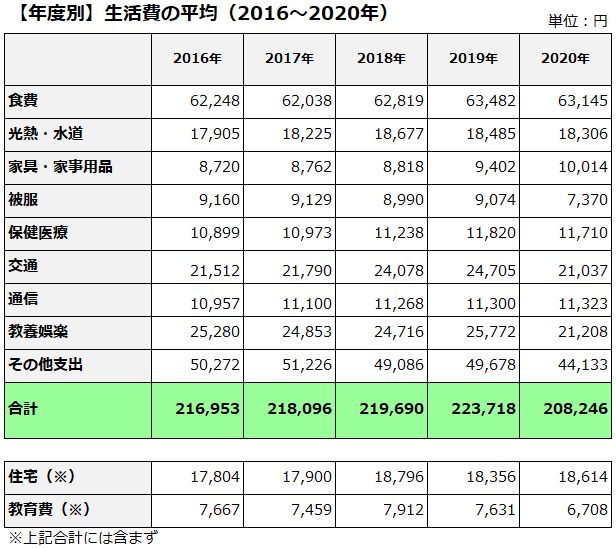

1章では、年度別での月あたり生活費の平均を見ていきます。

2021年2月5日公表の総務省家計調査から、総世帯(単身世帯および2人以上の世帯) における2016年~2020年の月あたり生活費の平均をまとめました。

参照:総務省統計局 家計調査年報(家計収支編)2020年(令和2年) 総世帯 1-1

参照:総務省統計局 家計調査年報(家計収支編)2020年(令和2年) 総世帯 1-1

全体の傾向としては、2016~2019年は生活費は増加傾向にあったものの、2020年に約1.5万円も急落しています。これは、やはりコロナによる生活の変化に伴って、支出内容が大きく変わったことが要因でしょう。

ご存知の通り、コロナ前後で生活は様変わりしてしまいました。

したがって年度ごとの平均を参考にするなら、現状ではコロナが流行して以降、つまり2020年~の支出傾向を確認しておくのが重要と思います。

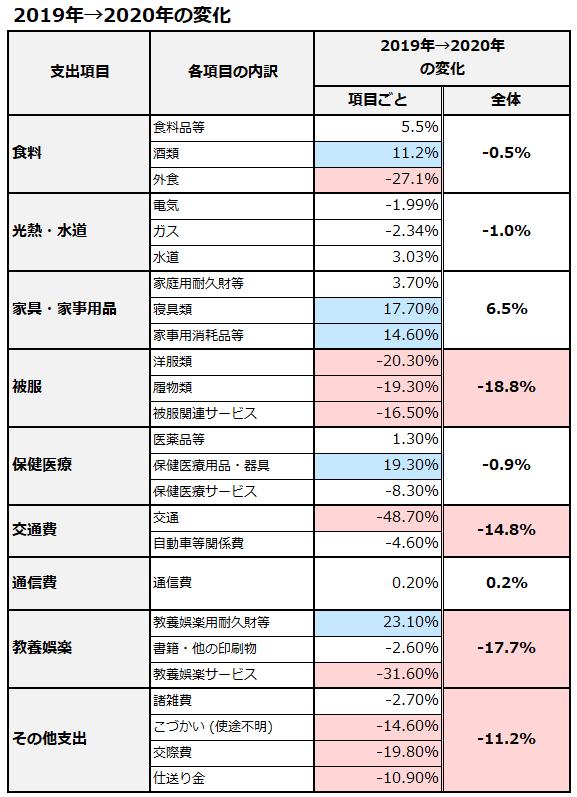

そこで、コロナ前後で支出にどのくらい・どのような変化があったのか「2019年→2020年の変化」だけ抜き出してみたのが下の表です。2019年に比べて、+10%以上だった項目を青、-10%以上だった項目を赤で塗り分けました。

参照:総務省統計局 家計調査年報(家計収支編)2020年(令和2年) 総世帯 1-1

参照:総務省統計局 家計調査年報(家計収支編)2020年(令和2年) 総世帯 1-1

被服・交通・交際費などの外出に関わる項目が大きく下落し、家具や娯楽用品など屋内での活動に関わる項目が大きく上昇しているのが分かります。

コロナで外出自粛などの規制が入る状況が続くのであれば、今後も上記のような支出傾向は継続する可能性が高いでしょう。

もし「これまでに比べて○○が増えすぎているかも/減りすぎているかも…」という心配があるなら、この点も踏まえて再度確認してみましょう。

2.【年収別】生活費の平均

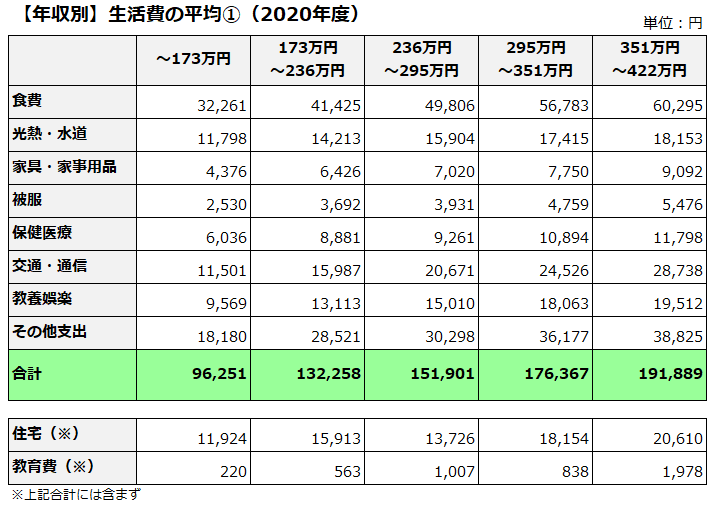

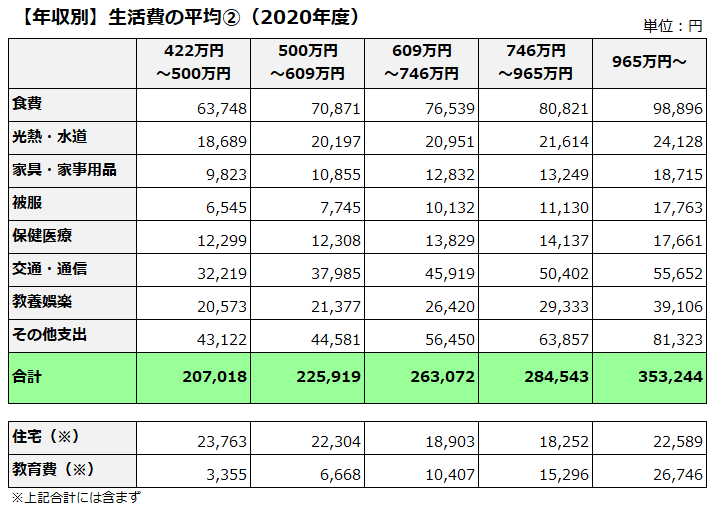

2章では、年収別での、総世帯(単身世帯および2人以上の世帯) における月あたり生活費の平均をまとめました。

総務省による家計調査では、年収を以下のような10段階に分け、各段階ごとに生活費の平均を出しています。

①~173万円、②173万円~236万円、③236万円~295万円、④295万円~351万円、⑤351万円~422万円、⑥422万円~500万円、⑦500万円~609万円、⑦609万円~746万円、⑧746万円~965万円、⑩965万円~

参照:総務省統計局 家計調査年報(家計収支編)2020年(令和2年) 総世帯 詳細結果表 3

合計を見てもらうと、数字はきれいに右肩上がりをしています。

つまり、年収が上がるほど生活費も上がっていく傾向があることが読み取れます。

この中で金額アップの幅が特に大きいのが、次の2組です。

- 【746万円~965万円】と【965万円~】→+68,701円

- 【500万円~609万円】と【609万円~746万円】→+37,153円

この2組について詳細を確認してみると、主に増えた項目は、食費・家具・被服・その他の4項目でした。

なぜこの4項目かというと、これらの中には「少し良いものを食べよう」「少し良いものを揃えよう」と考えた時に金額が増えそうな支出があるからです。

例えば、食費であれば外食、家具であれば家具家電(家庭用耐久財)、被服であれば洋服・履物、その他支出であれば交際費などです。(詳細な内訳は1章を参照)

なお、年収609万円以上と965万円以上は、税金面で特に有利になるといったことはありませんでした。

したがって、これらの金額は“ちょっとした贅沢”ができるかどうかの心理的な節目になっているのではないかと思われます。

結婚や転職等で(世帯)年収が変化して上記の数字に近くなりそうという人は、普段から使いすぎに気を付ける、使いすぎを防ぐための仕組みを導入する(家計簿の共有など)といった取り組みをして、過度に生活費を増やさないようにしましょう。

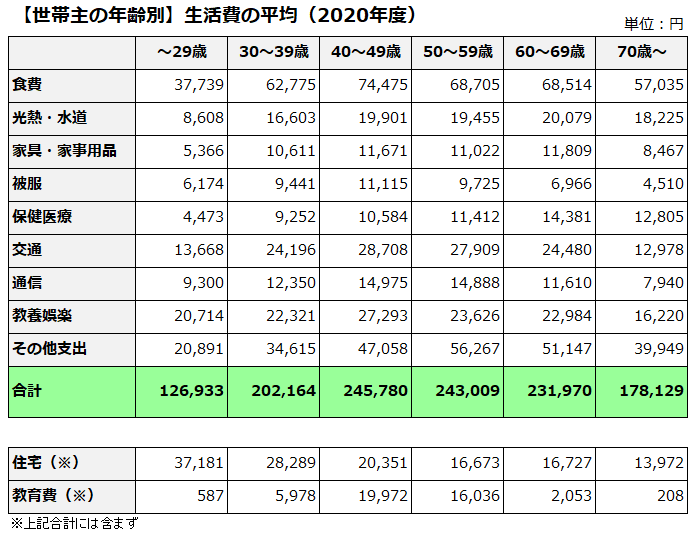

3.【世帯主の年齢別】生活費の平均

3章では、世帯主の年齢別での、総世帯(単身世帯および2人以上の世帯)における月あたり生活費の平均をまとめました。

参照:総務省統計局 家計調査年報(家計収支編)2020年(令和2年) 総世帯 詳細結果表 4

参照:総務省統計局 家計調査年報(家計収支編)2020年(令和2年) 総世帯 詳細結果表 4

世帯主の年齢別でみると、~29歳が最も低く約12.6万円、30歳~39歳は約20.2万円に増え、40歳~49歳・50歳~59歳がほぼ同額で約24.5万円、60歳~69歳になるとやや減って約23.2万円、70歳~はさらに減って約17.8万円となることが確認できました。

40歳~59歳は働き盛りであり、順当にいければ年収はピークに近いでしょう。2章にて「年収が上がるほど、生活費も上がっていく」という傾向が確認できましたが、もしかしたら世帯主の年齢別の統計でも同じ傾向があるのではないかと考えられます。

また「年収が上がるほど生活費が上がる」ということは、その逆の「年収が下がると生活費も下がる」も起こると思われます。表を見ると、60歳以降は生活費が徐々に下がっており、これは退職等で仕事を辞めて収入が減ったことが原因と言えるのではないでしょうか。

「年齢を重ねるにつれて生活費が増えた」のが、ちゃんと収入の上昇が伴っているのなら、ひとまず急に問題が生じるという可能性は低いでしょう。 しかし生活費の増加でも「実はそこまで収入が増えていない」という状況であれば、早急に改善する必要があります。

一度上がってしまった生活費や生活水準を下げるのは非常に大変なので、常日頃から生活費のコントロールを習慣化しておくのが有効な対策となります。

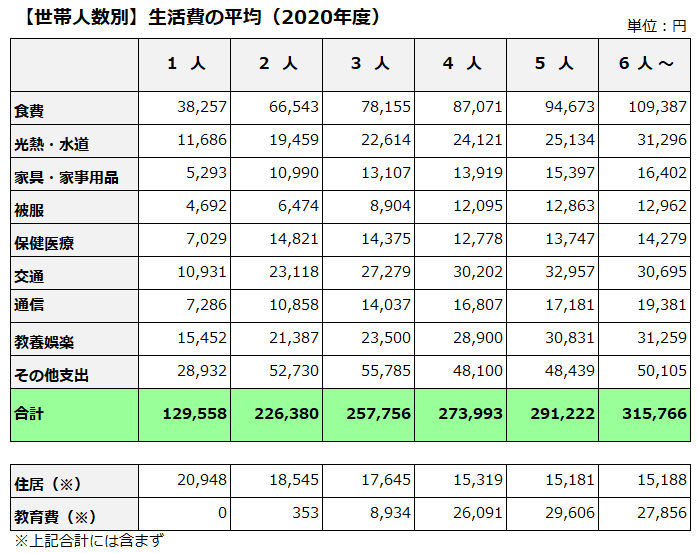

4.【世帯人数別】生活費の平均

4章では、世帯人数別での、総世帯(単身世帯および2人以上の世帯)における生活費の平均をまとめました。

参照:総務省統計局 家計調査年報(家計収支編)2020年(令和2年) 総世帯 詳細結果表 4

参照:総務省統計局 家計調査年報(家計収支編)2020年(令和2年) 総世帯 詳細結果表 4

世帯人数が結果です。

世帯人数ごとの生活費平均は、1人だと約13万円・2人で約22.6万円・3人で約25.8万円・4人で約27.4万円・5人で約29.1万円・6人以上は約31.6万円というように、ほぼ全ての項目で人数が多くなるほど金額も大きくなるとの結果でした。

中でも、食料・光熱・通信の3項目は、上げ幅が大きいです。これらの項目では、人数が増えるほど消費量が多くなると言えるのは、想像に難くないと思います。

ただし、この統計データは、あくまで世帯人数で区別しているため、世帯収入や家族構成は一定ではありません。例えば世帯人数3人の場合、夫婦+子1人/夫婦+親1人/親1人+子2人などのパターンが考えられる点には注意が必要です。

とは言え、これから子をつくることを考えている・親と同居するかもしれない等、世帯人数が変わる可能性があるなら、上記の生活費の平均はひとつの目安にできる数値だと思います。

こちらの記事でも、世帯人数別の生活費について解説しています。

5. ただし生活費の平均はあくまでも目安でしかない

ここまで生活費の平均のデータについて見てきた中には、年齢や収入が自分に近いものがあり、「これは参考になりそう」と思われたかもしれません。

ですが、「数字は近いけど、結局どれに合わせたらいいのだろうか」という悩みも出ているのではないでしょうか。

それもそのはず、これらの生活費の平均はあくまでも目安のひとつにしかなりません。

参考にはできても、その通りに自分の生活を変えて平均に合わせるのは難しいのです。

またもしそれができたとしても、ストレスのない生活が送れる/将来に向けた貯蓄がしっかりできる/お金の不安が発生しない等の保証はありません。

むしろ、平均に合わせて我慢しているのに不安が消えない、というさらに苦しい状況に陥りかねません。

本章ではまず、生活費の平均があくまでも目安でしかない理由について、以下の2つの観点からお話ししてみます。

- ライフスタイルや価値観によって生活費は異なる

- 消費増税や物価上昇があると生活費も勝手に上がってしまう

5-1 ライフスタイルや価値観によって生活費は異なる

生活費の平均があくまで目安にしかならない理由として、ライフスタイルや価値観によって生活費は異なることが挙げられます。

当たり前の話ですが、年代や家族構成が同じでも生活費が同じになることはありません。

人によって考え方や趣味趣向、大事にしたい事柄、お金を使いたい事柄は全く違うからです。

FPとして相談を受ける際には、様々な家庭の話を聞くことになります。

- 外食を夫婦共通の趣味にしている家庭

- 年数回の旅行のため、普段の休日はなるべく支出を抑えている家庭

- 子の進学費用の準備を最優先事項にしている家庭

- 退職したら海が近い街に家を買いたいと貯金をしている家庭

などなど、同じ年代・家族構成・年収だったとしても、ひとつとして同じ家庭はありません。

したがって、たくさんの人からデータを集めて算出された生活費の平均は“全体の傾向”として捉えるのが正解であり、“必ずしも最適ではない”ということを覚えておいてください。

そんな“必ずしも最適ではない”ものに無理に合わせようとすると、自分たちにとって大事な支出を削ってしまうことになりかねないです。そうなったら、生活費は抑えられても、生活の満足度は下がってしまいます。

逆に「もっと支出を増やしても大丈夫なんだ」となってしまえば、今は良くても将来の蓄えができなくなる恐れもあります。

平均を知るよりも、将来の目標を立てて、自分のライフスタイルなら/将来希望の生活を送るなら現時点ではどのくらい生活費が適切かを知ることを大事にしましょう。

5-2 増税や物価上昇があると生活費は勝手にあがってしまう

また、消費税の増税や物価上昇があると生活費は勝手にあがってしまうことも理由のひとつです。

「日本は長くデフレ状態が続いている」という話を聞いたことがあるかもしれませんが、物の価格は下がっているでしょうか。あまりそうは感じられていないのではないかと思います。

実は、日本は「低インフレ」と表現した方が正しい状況にあります。じわじわとですが物価は上昇しているのです。

物価が上昇すれば生活費は上がってしまいます。1章にて年度別生活費が年々増えていたのは、この影響もあるでしょう。

またこの他に生活費の平均を押し上げる要因になるのが、消費税の増税です。

直近では、2019年10月に一部の商品を除いて適用税率が8%→10%となりました。消費税は基本的に、保険適用となる医薬品や診察等の医療費以外の全てに課されます。

したがって、消費税は増税になった分だけ生活費は上昇すると考えても差し支えないのです。

このように生活費は、環境やライフスタイルの変化という内的要因がなくとも、物価上昇や増税という外的要因で上がってしまいます。生活費の平均はこういったことも反映してしまうため、目安程度に考えておいた方がいいのです。

6. 平均よりも、まずは適正な生活費の考え方を知ろう

これからの生活費に不安を持たずに過ごしていくためには、平均よりも、まずは適正な生活費の考え方を知っておくことが大事です。

生活費の平均を知りたい理由の根底にあることが多いのは、「自分たちが使いたいことに回すお金がない」という不満や「お金が全然貯められない」という焦りとか不安ではないかと思います。

そういった不満・不安が生じた原因を「何か使い過ぎな支出があるからじゃないか?」と考えるので、平均と比べ、違う部分を直すことで解消しようとするのです。

しかし5章でお伝えしたように、生活費はその人のライフスタイルや価値観によって異なりますし、物価上昇等の外的要素の影響も受けてしまいます。

それをまとめた生活費の平均は、あなたが目指すべき生活費とは全く別物である可能性は十分にあります。

本章では、まずは適正な生活費とはどのように考えるか、そしてそれを実現するためにこれからの生活に取り入れやすい方法をお伝えしていきます。

6-1. 適正な生活費とは、将来に必要なお金を用意できる生活費のこと

適正な生活費とは、自分たちの将来に必要なお金を用意できるだけの生活費のことです。

生活費の平均に合っていなくても、自分が最も重視しているものに一番お金をかけていたとしても、将来に必要なお金を用意できるのであれば、それはあなたにとって適正な生活費です。

そのために必要なのは、将来までにいくら必要なのか、いくら貯めておきたいのかというお金の計画・目標です。 少なくとも5年以上先を見据えた計画・目標を立てておくことが望ましいでしょう。

これが定まっていないと、そもそも生活費としていくら使っていいのか、自分たちにとって一番お金をかけたいことにどのくらいお金を回していいのかを判断することはできません。

目標とする場所(金額)が定まっていなければ、たとえ結果的にその方向にきちんと進めていたとしても、いつまでたっても「これでいいの?」という不安は消せないのです。

またこの時に大事なのは、ひとりで全部決めないことです。

結婚している場合は、必ずパートナーの意見を聞くようにしましょう。

そうして考えてみた計画・目標は、客観的に見てくれる第三者に意見をもらえるとベターです。

前提や将来の見通しを甘く見積もってしまったり、逆に厳しく考えすぎたりすると、結局自分に負荷をかけることになってしまうからです。

相談先として有力な候補としてはファイナンシャルプランナーが挙げられます。特に、ライフプラン相談を得意としている人なら、なお良いです。

その目標が現実的に目指せるかどうかや、実現に向けた具体的な方法などのアドバイスをもらえるでしょう。

6-2. 先取り貯蓄に取り組もう

適正な生活費とはどういうものかが分かり、お金の計画・目標が立てられたら、あとは実践あるのみです。

その方法としてお伝えしたいのが、「先取り貯蓄」という方法です。

収入があったら、貯めたい金額を先に取り分けておく。これが最も効果の高いです。

| 〇 | 収入-貯蓄=支出 |

| × | 収入-支出=貯蓄 |

先取り貯蓄を行う上では、毎月手動で口座振替をしていくのでもいいですが、なるべく手間をかけたくないということであれば、金融商品や制度を利用するというのもひとつの手です。

- iDeco(個人型確定拠出年金)で積立投資しつつ、税額控除も受ける

- 教育資金を積み立てるために、年払いの学資保険に加入する

- つみたてNISAで積立投資をする

- 貯蓄型の生命保険を活用する

- 給与天引きの財形貯蓄を使う

などが挙げられます。

なお、金融商品を仕組として取り入れる際には注意点が一つあります。

それは、目標とする金額とゴールの時期を設定したら、それらに合った仕組みを活用することです。

例えば、iDecoは60歳(65歳)まで現金化することはできませんし、つみたてNISAで積立する投資信託は相場によって価格が変動してマイナスになることもあります。学資保険は死亡以外の保障がたくさんついていると払い込んだ金額より解約金が少なくなってしまうケースがある、などです。

「周りが良いと言ってるからこれでいいや」と安易に考えてしまっては、期待したような成果を上げることはできません。

目的に合った過不足のない仕組みを作って、あとは使う!

この発想がとても大切です。

7. まとめ

「生活費の平均」とひとくちに言っても、今回記事で取り上げたように年度別・年収別・世帯主の年齢別・世帯人数別など、いくつかの切り口があり、そのどれもが違う数字になっています。

とは言え、全体をみることで大まかな傾向をつかむことはでき、それはひとつの道しるべになってくれると思います。しかしやはり一番大事なのは、好きなことにお金を使いつつも不安のない生活を送ることでしょう。

本記事がその実現の一助になれば幸いです。

コメント