「変動金利ってどんな仕組みなんだろう」

「変動金利にしようと思うけど、どんな時に金利が変動するのかがわからない」

「ローン返済で苦労しないように、自分に合う金利タイプをしっかり選びたい」

あなたはこのようなことを考えて、本コラムをご覧になっているのではないでしょうか。

住宅購入は数千万円の買い物です。それに伴う住宅ローンは借入金額が大きいので、「いま金利が低いから」という理由で、変動金利を選ぶ人が多いのが現状です。

しかし、本当にそのような理由で決めていいのでしょうか?

住宅ローンの借り入れをするということは、数千万円の負債を家計で背負うことを意味します。

「どのように適用金利が決まるかよく理解していない」

「金利が上昇した時に何が起こるのか分からない」

「どんなタイミングで変動が起こるか知らない」

といった状態で、将来にわたって不安なく住宅ローンの返済を続けられるでしょうか。

本コラムでは、住宅ローンを不安なく返していきたい人、そのために住宅ローンの変動金利について理解を深めておきたい人向けに、変動金利がどのような仕組みになっているか、金利が変動する条件やタイミング、想定しておくべきリスクについて解説していきます。

本コラムでわかること

本コラムが、あなたにとっての最適な住宅ローンの組み方のヒントになれば幸いです。

1. 変動金利の基準となる金利

1章では、変動金利の基準となる金利について解説していきます。

1-1. 変動金利に影響を与えるのは「政策金利」と「短期プライムレート」

変動金利は、「政策金利」と「短期プライムレート」に影響を受けます。

政策金利

政策金利とは、日本銀行が金融機関に対して設定する金利のことです。

政府や日銀が景気を調節するために利用され、政策金利の変動に連動して、金融機関の預金金利や貸出金利も変動します。

金利が低く設定されると、銀行の融資金利も低くなるので、民間企業の融資申し込みが増え、景気が活性化されます。逆に、金利が高く設定されると、資金調達コストが高まるため、融資が減り、景気が冷え込みます。

短期プライムレート

短期プライムレートとは、金融機関が優良企業向けに適用する短期の貸付金利のことで、政策金利と連動しています。

金融機関は、短期プライムレートと政策金利を基準にして、自社の住宅ローンの金利を設定します。そのため、政策金利や短期プライムレートが変動すると、住宅ローンの変動金利も変わります。

政策金利と短期プライムレートは上記のような性質・役割を持つため、景気や金融状況を踏まえて、政府や日本銀行の金融政策によって横並び的に変動します。

つまり、日本の景気や政府の政策によって「政策金利」や「短期プライムレート」が変動したら、住宅ローンの変動金利も動く可能性がある、ということです。

1-2. 今後、変動金利が上昇する可能性がないとは言い切れない

現在、変動金利の金利水準は非常に低いです。

ですが、今後の変動金利が上昇する可能性を完全に否定できないため、変動金利を検討したいと考えているなら注意が必要です。

金利が上昇すると、毎月の返済額が増加するため、家計への負担が大きくなります。

場合によっては、他の収支に影響が出てしまう可能性も十分に考えられるでしょう。

そのため変動金利で住宅ローンを借りるなら、普段から金利の動向やどんなことが起こったら金利が上がるのかを、軽くでもいいのでチェックすることをおすすめします。

今後もし変動金利が上がるとしたらどんな原因が考えられるのか、それが起こる可能性は実際のところどうなのかといった疑問については、こちらの記事で詳しく取り上げていますので、気になる方は読んでみてください。

2. 優遇金利

2章では、優遇金利について解説していきます。

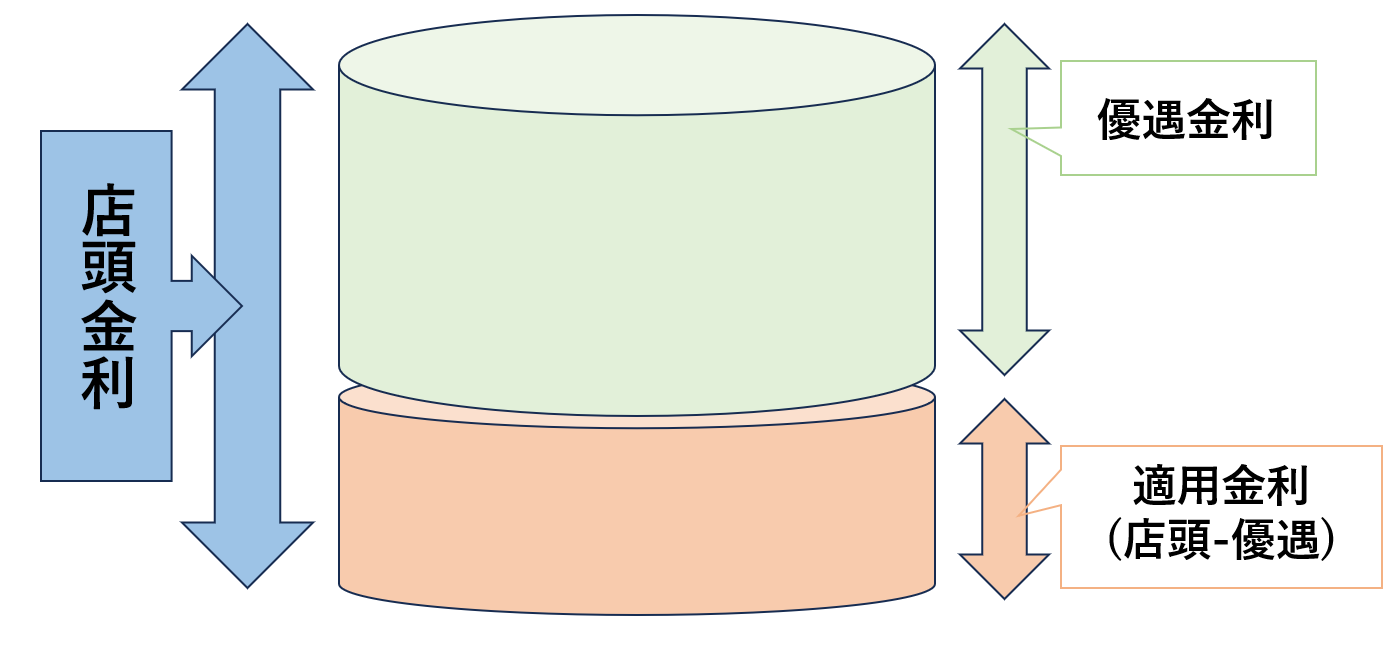

2-1. 金融機関が独自に設定した「金利引き下げ幅」のこと

優遇金利とは、金融機関が独自に設定した金利引き下げ幅のことで、これにより利用者は住宅ローンの金利負担を軽減することができます。

優遇金利は、通常、借り入れ条件や利用者の属性によって適用されます。

優遇金利に関する情報は、金融機関のウェブサイトやパンフレットで確認できたり、金融機関に直接相談することで利用者の状況に適した優遇金利の有無や適用条件を確認できたりするケースもあります。

例えば、

- 一定額以上の預金がある

- 一定額以上の給与を受け取っている

- 金融機関と取引のある企業に勤めている

- 省エネ住宅を購入する

- 連携するサービスを利用する(例:電力会社の変更)

などの特定の条件を満たす利用者に、優遇金利が適用されることが多いです。

優遇金利を受けるためには、金融機関との契約時に適用条件を確認し、必要書類を提出することが求められることが多いです。

なお適用条件は金融機関ごとに異なるため、複数の金融機関の優遇金利を比較検討することが望ましいです。

また、優遇金利は金融機関が独自に設定しているため、適用される金利引き下げ幅も異なります。

そのため、利用者は金利引き下げ幅を確認し、自身の返済計画に合った金融機関を選択することが重要です。

2-2. 借入中の全期間に優遇金利が適用されるとは限らない

優遇金利には、「当初優遇タイプ」と「通期優遇タイプ」の2パターンがあります。

まず、「当初優遇タイプ」は、住宅ローン契約後の一定期間(例えば当初10年間など)に適用される金利条件です。一方、「通期優遇タイプ」は、一定の条件を満たすことで借入全期間にわたって金利が引き下げられる制度です。

よくあるパターンでは、当初優遇金利の適用期間終了後、金利が上昇し、通期優遇金利が適用されることになります。

ただし、通期優遇金利が適用されるかどうかは、金融機関や個人の契約条件によります。また、金利の根拠となる指標が上昇した場合、通期優遇金利でも金利が上昇することがあります。

金利変動が予測できないため、住宅ローンの返済プランを立てる際には、金利変動のリスクを考慮し、将来的な金利上昇を前提としたシミュレーションが必要です。

また、金融機関との相談を通じて金利変動のリスクを把握し、適切なプランを選択・契約することが望ましいです。

3. 5年ルール&125%ルール

3章では、変動金利で使われていることの多い「5年ルール」、「125%ルール」について解説していきます。

3-1. 金利上昇しても返済額が急激に変わらないようにする仕組み

変動金利には、金利が上昇しても住宅ローンの返済額が急激に変わらないようにする仕組みとして、「5年ルール」と「125%ルール」がついていることがあります。

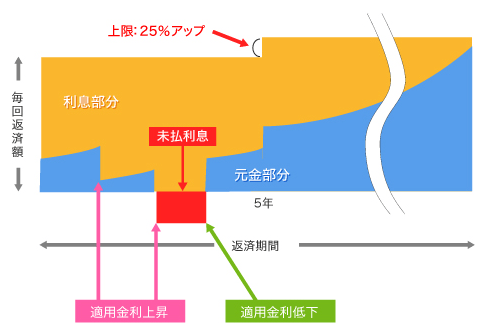

5年ルール

まず、「5年ルール」は、金利が変動することがあっても、5年間の毎月の返済額が一定で変わらない仕組み(5年ごとに見直しを行う仕組み)です。これにより、金利上昇の影響を緩和し、返済負担の急激な増加を抑えることができます。

125%ルール

また、「125%ルール」は、「5年ルール」による5年ごとの返済額見直しの際に、直前の毎月返済額の125%を上限とする仕組みです。これにより、金利上昇に伴う返済額の急激な上昇を抑制することができます。

これらのルールが適用されることにより、金利変動によって返済額が急に変わるリスクを抑えつつ、住宅ローンの返済を進めることが可能です。

ただし、金融機関やプランによっては、これらのルールが適用されない場合もありますので、契約前に確認しておくことが重要です。

3-2. 安心できるルールに見えるが、デメリットもあることに注意

5年ルールと125%ルールがあると、返済額の急激な上昇を抑えられるため安心できるルールに見えますが、デメリットもあることに注意が必要です。

例えば、問題の発見を遅らせてしまうデメリットが挙げられます。

5年ルール・125%ルールは、見方を変えると、変化があっても現状を維持してしまう仕組みです。

そのため、金利上昇のような返済計画に影響をあたえる事態が起こっても、返済額が変わらないのでこの事実を知るのが難しくなります。これにより、収支の見直しなどの対応が後手に回り、返済を予定通りに進められなくなる可能性が考えられます。

また、元金の返済が遅くなるデメリットが生じる可能性もあります。

これは5年ルール・125%ルールによって、返済額を一定以上に上げられないことが原因で起きうる事象です。最悪の場合、毎月の返済がすべて利息分の支払いに回されてしまい、元金がなかなか減らないケースが発生することも起こり得ます。

これらのデメリット・リスクを知らないと、将来的にローン返済が遅れてしまい、返済そのものや教育費など他の支出に重大な影響を与える可能性もあり得ます。

5年ルール・125%ルールの詳細や、これらのルールが持つ隠れたデメリット・リスクについて、以下の記事に詳しくまとめてみました。気になる方はぜひ参考にしてください。

4. 未払い利息

4章では、変動金利ローンで起こりうる可能性のある「未払い利息」について解説していきます。

4-1. 金利上昇した際に発生する可能性がある“払いきれなかった利息”のこと

未払い利息とは、金利が上昇した際に発生する可能性がある“払いきれなかった利息”のことです。

引用:一般社団法人 全日本銀行協会 変動金利住宅ローンの未払利息とは

変動金利の住宅ローンの返済中に金利が上昇し、5年ルールによって返済額の上昇が抑えられた時に、支払うべき利息の金額が返済額の上限を上回ってしまうと発生します。

未払い利息が発生する状況は、いまのところ起こる可能性は非常に低いと思われますが、「未払い利息を発生させないようにする仕組み」はありません。

そのため未払い利息のリスクを回避するには、まず金利動向を確認し、金利が上昇したらなるべく早く対策を講じることが重要と言えるでしょう。

4-2. 精算方法は金融機関によって異なる

未払い利息の精算方法は金融機関によって異なります。

解消のやり方として一般的に多いのは、最後に一括で返済する方式です。

未払い利息が出てしまった場合、毎月の返済とは別に支払いを行わないと解消できません。

そのため「住宅ローン返済が終わったと思ったら、追加で未払い利息の一括返済を求められた」という事態も起こり得ます。

なので、未払い利息が発生した場合は、ある程度まとまった資金を手元に用意しておく必要があると言えます。

未払い利息が発生しているかどうかに注意を払い、発生してしまった場合は精算方法はどうなるかを金融機関に必ず確認するようにしましょう。

5. 金利・返済額が変わるタイミング

5章では、金利や返済額が変わるタイミングについて解説していきます。

5-1. 金利は半年ごとに見直されるケースが多い

住宅ローンの変動金利は、多くの場合半年ごとに見直しされます。

5年ルールがあると返済額は一定期間固定されますが、実はその状態であっても、適用金利は半年ごとに見直されているのです。ただし現在は金利がほとんど変わっていないため、ずっと同じ金利のまま変わらないように見えているでしょう。

金利の見直しに伴い、返済額が大幅に変わることがあるため、住宅購入の計画を立てる際には、金利変動リスクを考慮することが大切です。また、金利の見直し時期や条件についても、契約前に確認しておくことが重要です。

金利が変わるタイミングを把握することで、家計の負担や将来のリスクを最小限に抑えることができます。

また、金利の見直し時期に合わせて、自分のローンプランを見直すことも検討してみてください。これにより、よりよい住宅ローンの選択や利用が可能となります。

5-2. ただし返済額は金利と同じタイミングでは変わらない

ただし、返済額は金利と同じタイミングでは変わらないことがほとんどです。

これは主に

- 5年ルールのように「一定期間は返済額を変えない」という仕組みがあること

- 金融機関によって「金利変更の〇ヶ月後に返済額が変わります」と独自に規定していること

が理由です。

最近は5年ルールが適用されない変動金利型の住宅ローンも増えてきています。

そのためローンの検討にあたっては「金利が上昇または下落したら、どのタイミングで返済額が変わるのか」まで漏れなく確認しておくことをおすすめします。

6.まとめ

いかがでしたでしょうか。

住宅ローンの変動金利の金利の決まり方や返済額が見直されるタイミングなど、仕組みについてご理解いただけたと思います。

人生で一番大きな買い物とも言われる住宅購入には、住宅ローンは多くの人が必ず考えなければならないものです。

住宅ローン選びで失敗しないためには、金利や返済方法に関する知識を身に付け、複数の金融機関や商品を比較検討することが大切です。

また、専門家に相談することもおすすめです。

ネット上には様々な情報がありますが、その中で自分が欲しい答えを探すのは、非常に難しいです。

当社のような専門家に相談していただければ「私の場合はどうすればいいの?」という悩みについて、明確な答えをお伝えすることができます。

これから住宅ローンを利用する予定のある方は、ぜひ一度当社FPバンクにご相談いただき、今後の収支見通しや想定されるリスクまでを踏まえた上で、最適な住宅ローンの組み方を選んでいきましょう。

コメント