「変動金利で住宅ローンを借りようと思うけど、5年ルール・125%ルールってなに?」

「安心して住宅ローンを借りたいから、5年ルール・125%ルールは良いものなのかを知りたい」

あなたはこのようなことを考えて、本コラムをお読みになっているのではないでしょうか?

一生に一度あるかないかの大きな買い物である住宅購入のためには、数千万円の住宅ローンを組むことがほとんどです。

だからこそ絶対に失敗したくないし、月々の返済で苦労しない、安心できる返済計画を立てたいと思うのは当然のことだと思います。

先にお伝えしておくと、変動金利の「5年ルール」や「125%ルール」は金利上昇時でも毎月の返済額が変わらない安全装置ではあります。しかし一方で、問題の発見を遅らせてしまうリスクもあります。

つまり、このリスクを知らないと、返済の後半で「あれ?元金が全然減っていない・・・」という事態が起こってしまう可能性もあり得ます。

本コラムでは、変動金利の5年ルール・125%ルールの仕組みや注意点をふまえて、本ルールが本当に必要なのかについて解説していきます。

本コラムが、あなたにとっての最適な住宅ローン選びの一助になれば幸いです。

※これらのルールは、変動金利タイプの住宅ローンにて、元利均等返済型を選択した際に適用されるルールです。そのため、特に断りがない場合、記事の内容はすべてこの前提で書かれています。

目次

1. 変動金利の5年ルール・125%ルールとは、返済額が急に増えるのを抑える仕組み

本章ではまず、変動金利の5年ルール・125%ルールの基本的な仕組みを解説していきます。

1-1. 5年ルールとは

5年ルールとは、住宅ローンの変動金利型で適用されるルールであり、5年間は金利が変動しても返済額が固定される仕組みです。

金融機関によっても違いますが、一般的に変動金利の適用金利は半年ごとに見直されます。金利が上がれば返済額が上がり、金利が下がれば返済額は少なくなります。

5年ルールでは、5年間は返済額が一定に保たれるので、金利が急上昇した場合でも返済額が急激に増加することを防ぐことができます。

しかし、金利が上がっても返済額が上がらないのは、毎月の返済額の内訳で、元本部分の割合を減らし、利息部分の割合を増やすことで調整しているからです。

以下に5年ルールのメリットとデメリットをまとめました。

| メリット |

|

| デメリット |

|

以上の5年ルールの特徴を踏まえ、住宅ローンを組む際は、メリットとデメリットをよく理解し、家計状況や金利状況を考慮して慎重に判断することが求められます。

また、金利の動向や返済計画に関する最新情報を入手することも重要であり、適切な検討を行うために、金融機関や専門家と相談することがおすすめです。

1-2. 125%ルールとは

125%ルールとは、同じく住宅ローンの変動金利型で適用されるルールです。

5年ごとの返済額の見直しの際に、金利上昇によって毎月の返済額が増えるとしても、変更後の返済額が前回の125%=1.25倍までしか増えないというルールです。

このルールの主な目的は、金利上昇による返済負担の急激な増加を防ぐことです。

しかし、急激な金利上昇時には元本自体の返済が遅くなることがあります。

以下に125%ルールのメリットとデメリットをまとめました。

| メリット |

|

| デメリット |

|

以上の125%ルールのメリット・デメリットを理解し、住宅ローンを組む際には自身の返済計画や金利に対するリスク耐性を考慮しながら適切な商品を選ぶことが重要です。

また、金利変動のリスクを軽減するために、固定金利を検討することも選択肢になります。最終的には、あなたの資金繰りやリスク許容度によって適切な選択が変わるため、十分な検討が必要です。

2. 5年ルール・125%ルールの注意点

本章では、5年ルール・125%ルールの注意点と、隠れたリスクについて解説していきます。

- 返済計画の見直しを先送りさせてしまうおそれがある

- 返済額は変わらなくても元金と利息の割合は変わる

- 利息の割合が多くなると、元金の返済が進まなくなる

- 支払いきれなかった利息は「未払い利息」として残る

- ローンの返済期限は変えられないので、最後に元金の一括返済を求められる可能性がある

2-1. 返済計画の見直しを先送りさせてしまうおそれがある

5年ルール・125%ルールは、返済額の急な上昇を抑えられる安全装置としての機能があります。

しかし反面、適用金利や返済額内訳の変化を把握しにくくさせてしまい、返済計画の見直しを先送りさせてしまうおそれもあります。

例えば、返済を始めて1年目に市場金利が上がったケースで見てみましょう。

| 1年目 | 市場の金利が上昇する。 これにより、返済中の住宅ローンに適用されている金利が上がり、計算上は返済額が増える。 しかし【5年ルール】があることで、毎月の返済額は上昇せず。 |

| 2年目 3年目 4年目 5年目 |

市場金利は上昇しているが、【5年ルール】により、毎月の返済額は1年目と同じまま。 |

| 6年目 | 5年毎の節目を過ぎたので返済額が上昇する。 ※ただしここでも【125%ルール】により、返済額は元の1.25倍以上にならない。 |

1年目で状況は変化しているのですが、契約者が返済額の変化を認識して「あれ?返済額が変わった。どうしたんだろう?」と疑問を持てるようになるのは、下手をしたら6年目になってしまう訳です。

このように、状況が変化してから認識するまでに数年のラグが発生するので、返済計画の見直しなどの対応が遅れることがあります。

余裕をもって住宅ローンの返済を進めるならば、変化が起こった際はなるべく早くそれを認識して、対応するのがベストです。

しかし「5年ルール・125%ルールがあるから」と油断していると、返済額が実際に変わるまで安心しきってしまいます。結果として、問題を先送りさせ、返済額が変わってからようやく計画を見直すことになってしまうのです。

2-2. 返済額は変わらなくても元金と利息の割合は変わる

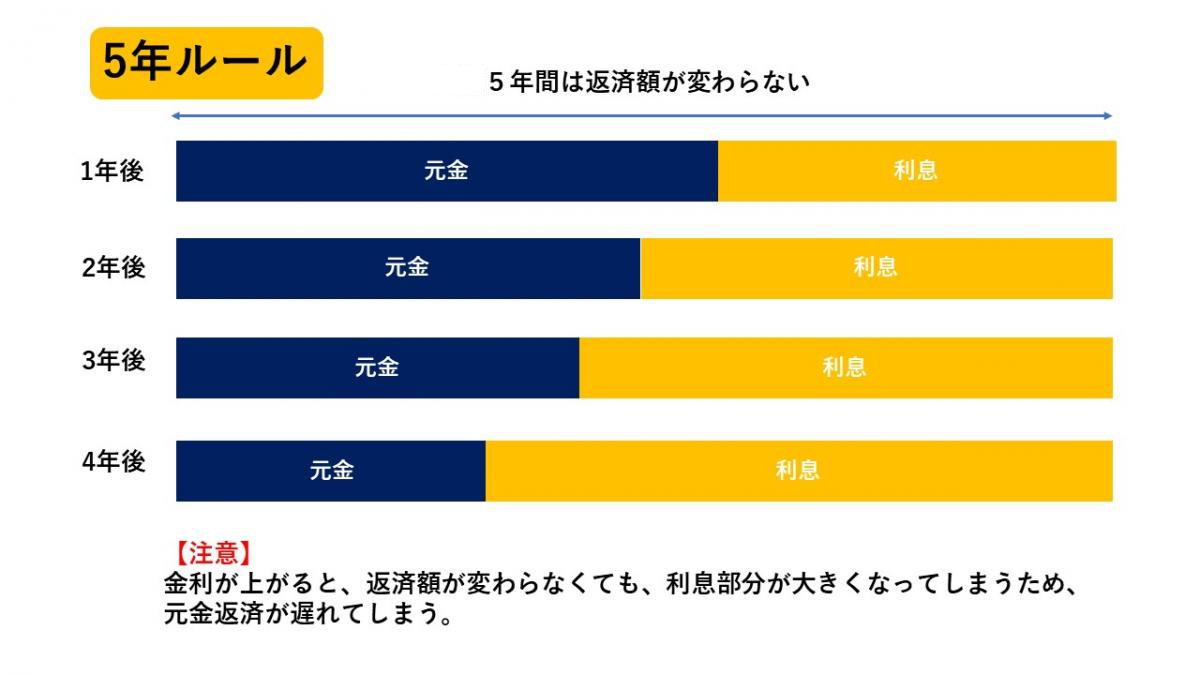

さて5年ルールが適用されている場合は、5年間は毎月の返済額が変わることはありませんが、元金と利息の割合は変動します。

まず、住宅ローンの返済額は、元金と利息の合計です。

一般的に、ローンの開始時は利息の割合が高く、元金の返済額は低くなります。

これは、元金が未返済の状態で利息計算が行われるためです。元金が多いほど、算出される利息は多くなります。

そして毎月返済を行うことで、利息計算の対象となる元金が減っていくため、毎月返済額における元金と利息の割合が逆転するのです。

ここで忘れてはいけないことが一つあります。

それは、一般的な変動金利型の住宅ローンは、半年ごとに適用金利を見直しているということです。

この見直しで適用金利が上昇すると、元金をもとに計算される利息の額は増えます。

しかし5年ルールによって「5年間は返済額が変わらない」となっています。

そうなると、「適用金利が上がったので利息は増える」「でも返済額は変えられない」ということで、元金の割合が減ることになります。

イメージ的には、下図のような感じです。

このように5年ルールが適用されていると、返済額は変わらなくても、元金と利息の割合は変わっていくのです。

2-3. 利息の割合が多くなると、元金の返済が進まなくなる

利息の割合が多くなると、元金の返済が進まなくなるという現象が発生します。

毎月の返済額が一定である中で、利息の割合が多くなった分、元金の割合が少なくなるためです。

元金の返済が進まないと、次のようなことが起こる可能性が生じます。

- 返済総額が増加する

- 返済期間が延長する

- 抵当権を外せないので住宅の資産価値が上昇しない

特に、金利が高い場合や、返済期間が長い場合には要注意です。

金利が高いほど利息が多く発生し、返済期間が長いほど利息が長期間発生するからです。

なお、この問題を避ける方法として、元金均等返済を選択することや繰り上げ返済を行うことが挙げられます。

元金均等返済の場合、元金の返済額が毎月一定になるため、利息の割合が高くなっても元金の返済が進むように計画されています。

ただし当社としては、元金均等返済はおすすめしていません。

返済額が毎月変わる・当初は返済額が大きい、といった特徴があるので返済計画が立てにくく、家計管理が難しくなりやすいからです。

金利見直しによって元金の返済が進まなくなる問題を回避するには、このリスクを理解し、柔軟な返済計画を練っておくことが重要となります。

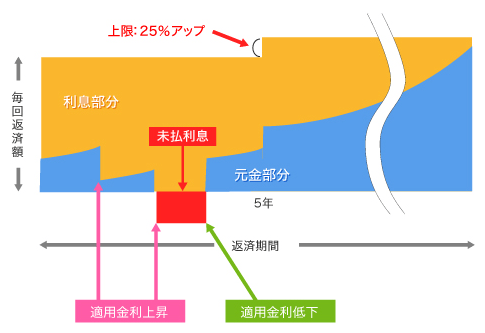

2-4. 支払いきれなかった利息は「未払い利息」として残る

利息の割合が大きくなっていた時、金利の上がり具合によっては、5年ルールで決められた返済額の上限を超えた利息が発生する可能性もあり得ます。(この場合、元金の割合は0です)

この時に支払いきれなかった利息は「未払い利息」として残ることになります。

未払い利息の分は通常の返済と別に支払わない限り、返済終了時まで蓄積されていきます。

場合によっては、通常の返済が終わっても、未払い利息分のローンが残ってしまう可能性があります。

金融機関によっても対応は違いますが、未払い利息は途中で支払うか、最後にまとめて支払うことになるのが一般的です。

「住宅ローンの返済が終わってようやく肩の荷がおりた・・・と思っていたら、数十万円のまとまった金額の一括支払いを求められた」

という事態も起こりうるわけです。

そのため、未払い利息が発生した場合には早急に対策を講じることが大切です。

借入元の金融機関に相談したり、金利タイプの変更や繰り上げ返済や借り換えなどを検討したりして、未払い利息を早めに減らし、返済計画を立て直しましょう。

2-5. ローンの返済期限は変えられないので、最後に元金の一括返済を求められる可能性がある

5年ルールが適用されると、返済額の中の元金と利息の内訳が変わっていくことをお伝えしました。

もしこれが続き、利息の割合が多い=元金の返済が進みにくい状況が長くあるとどうなるでしょうか。

一般にローンの返済期限は途中で変更できません。

つまり、元金が予定通り減っていなかったとしても、期限を延ばすことはできないということです。

そして5年ルール・125%があるため、毎月の返済額が増えたとしても、その上昇額は限定されます。

そのため残りの期間では元金を返し切れない、という状況が起こり得ます。

そうなると、残ってしまった元金は最後に一括返済するよう求められる可能性があるのです。

ただし実際のところは、このような事態になる前に、金融機関から状況説明や返済計画の見直しを促されることが考えられます。金融機関としても、貸したお金が返ってこない事態は避けたいからです。

とは言え、最悪の場合には、このような事態が起こりうるという認識は持ってもらいたいと思います。

3. 変動金利ローンに5年ルール・125%ルールをつけない金融機関も出てきている

最近では、変動金利ローンに5年ルールや125%ルールを最初から適用しない金融機関も出てきています

本章では、その効果と注意点をお伝えします。

3-1. 5年ルール・125%ルールを適用しないことの効果

5年ルールや125%ルールを適用していない金融機関は、主にネット銀行に広まってきています。

これにより、利用者は、柔軟な返済計画を立てることが可能となります。

ルールを適用しないと、金利上昇によって適用金利が上昇した場合には、翌月の返済額からその分が上昇することになるからです。

当社では住宅ローンの相談も受けていますが、この話だけをすると、「すぐに上がってしまうというのは、家計が苦しくなると思うので心配です。」という意見を頂くことがあります。

では、実際に5年ルールを適用していない場合には、どれだけの影響があるかを確認してみましょう。

前提条件は、当初借入金額が5,000万円、借入期間を35年、当初借入金利を0.4%とします。

市場の金利が上昇して、適用金利が0.5~1.0%となった時、毎月の返済額がどのくらいになるかを表にまとめました。

| 金利 | 毎月の返済額 | 0.4%との月あたり差額 |

| 0.4% | 127,595円 | |

| 0.5% | 129,731円 | +2,136円 |

| 0.7% | 134,071円 | +6,476円 |

| 1.0% | 140,754円 | +13,159円 |

5年ルールの適用がなければ、毎月返済額にすぐに反映されることになります。

いきなり1.0%まで上昇するようなことがあると、毎月返済額が1万円以上も上がることになりますが、1日あたりの負担額としては440円弱です。ワンコイン分を意識するだけで対応できることになります。

当社に相談に来られたお客様にこの話をすると、「毎日で考えれば、数百円くらいは調整できるので、その方がわかりやすくていいですね。」と5年ルールや125%ルールの適用がない金融機関を選ぶお客様が多いです。

状況が変化した時にすぐ把握できるので、対応しやすいというメリットがあると言えるでしょう。

3-2. 5年ルール・125%ルールを適用しないことの注意点

ただし、実際に決断する時にはリスクへの理解も大切です。

金利が大幅に上昇した場合には、返済額が予想以上に増えることがあります。

そのため借り入れを検討する際は、金利変動のリスクを十分に理解し、返済計画を立てることが重要です。

金融機関によっては、変動金利ローンの特徴やリスクを詳しく解説した資料を提供しているところもあります。十分な情報収集を行い、複数の金融機関と比較検討することがおすすめです。

適切なローン選択を行い、将来の返済計画に安心感を持つことができるよう、ぜひお早めにアクションを起こしてください。

4. まとめ

いかかでしたでしょうか。

変動金利の5年ルールや125%ルールは、毎月の返済額が急上昇することを抑えられる仕組みになっています。しかし、安全装置ではなく、最後には返済しなければいけないので、問題を先送りにするだけの仕組みです。

5年ルールの適用がない金融機関は、住宅ローンという数千万円の負債の変動に対して1日でも早く対応したい人にはわかりやすいでしょう。

いずれにしろ、変動金利を選ぶ際には、金利上昇リスクをどのように管理するかが重要です。

あなたに合った住宅ローンの組み方を具体的に相談されたい方は、お金の専門家であるFPに相談すると良いでしょう。弊社FPバンクでは、住宅ローンに関する相談でいらっしゃるお客様が多くいらっしゃいます。

あなたにとっての最適な住宅ローンの組み方を考えてみたいという方は、当社にご相談してみてください。

本コラムをご覧いただいたことで、あなたが自分に合った住宅ローンを安心して組むことができれば幸いであります。

コメント