「住宅ローンは完済し終えた。退職金もあるし、あとはセカンドライフを楽しむだけだ。」

そう考えていたけれど、意外と余裕のない老後生活に不安を感じている人は多いのではないでしょうか。

何か良い方法はないだろうか・・・そんなことを考えていた矢先に、自宅不動産を活用した「リバースモーゲージ」を知り、本コラムにたどり着いたという人も多いと思います。

リバースモーゲージを利用すれば、長年住み慣れた家を手放す必要がないため、安心で快適な老後生活を送れそうです。しかも、毎月利息の支払いだけで、必要な分だけ融資を受けられる・・・まさに、理想的な方法ですね。

しかし、デメリットはないのでしょうか。

確かに、魅力的な仕組みではあるものの、デメリットもあります。

そこで、本コラムではリバースモーゲージのデメリットについて解説していきます。また、リバースモーゲージ以外に自宅不動産を活用した老後資金の準備にはどんな方法があるかも解説していきます。

本コラムをご覧いただければ、老後資金の準備方法がリバースモーゲージがベストなのか、それとも他の方法が良いのかを判断できるようになります。

是非最後までご覧ください。

目次

1. リバースモーゲージのデメリット3選

まずは、リバースモーゲージの利用にあたって注意すべきデメリットについて解説していきます。

リバースモーゲージのデメリットは、主に次の3つです。

リバースモーゲージのデメリット3選

〇融資額を使い切ってしまう可能性がある

〇金利が住宅ローンより高く、上昇するリスクがある

〇不動産が資産として残らない

それぞれ解説していきます。

1-1. 融資額を使い切ってしまう可能性がある

想定よりも長生きすることになると、将来融資額(お金)が足りなくなるリスクがあるというのが、リバースモーゲージのデメリットです。

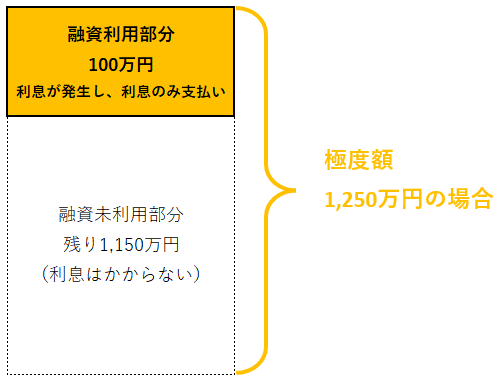

一般的に、リバースモーゲージは不動産評価額の50%程度が融資の上限額(以下、極度額)と言われます。たとえば、不動産評価額が2,500万円の場合は、1,250万円までが極度額ということですね。また、この極度額は定期的に見直されます。見直しによっては極度額が減り、当初予定していた金額まで融資を受けることができなくなります。

極度額の全額を生涯で使い切らない予定であれば良いのですが、問題は使い切ってしまい、むしろ足りなくなってしまったときです。

そのため、リバースモーゲージで老後の生活資金を全て賄うライフプランはリスクが高く、おすすめしません。従って、長生きするリスクを考えると、リバースモーゲージはあくまでも老後のゆとり資金の一部として計画することが堅実といえるでしょう。

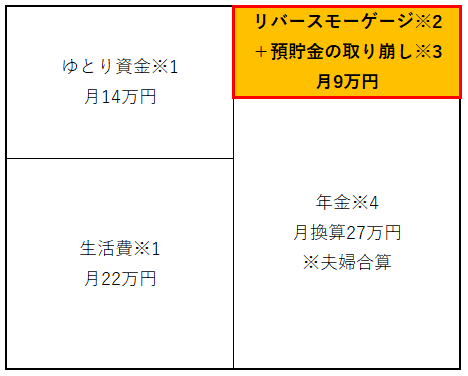

たとえば、次のようなイメージだと、長生きして融資額が足りなくなるというリスクもある程度はカバーできます。

<前提条件>

65歳~95歳の老後資金のイメージ

※1 ゆとり資金、生活費の参考

生命保険文化センター 老後の生活費はいくらくらい必要と考える?

※2 不動産評価額を2,500万円とし、その50%を融資上限額と仮定

30年間、毎月融資を受け取ると仮定

2,500万円×50%÷30年÷12か月

※3 65歳時点の貯蓄額を2,000万円とし、30年間で毎月取り崩すと仮定

2,000万円÷30年÷12か月

※4 年金額の参考

令和元年度厚生年金保険・国民年金事業の概況

このように、リバースモーゲージローンは生活費など生きていく上で欠かせない支出の補填ではなく、ある程度調整できるゆとり資金の一部として利用を検討するのが堅実なプランです。ですので、まずは年金収入と最低限必要な生活費がそれぞれいくらなのかを算出することから始めましょう。

1-2. 金利が住宅ローンより高く、上昇するリスクがある

リバースモーゲージは住宅ローンと比べると金利が高いのが特徴で、デメリットといえます。

住宅ローンの金利は変動金利の場合は0.4~0.7%前後、固定金利の場合は1~1.3%前後であるのに対し、リバースモーゲージの金利は3~4%前後です。※2021.10月時点

住宅ローンは住宅購入のために利用されるローンですが、リバースモーゲージは住宅購入以外にも利用できるため、相対的に金利は高くなります。

そのため、たとえばリタイア後に住み替えや建て替えをしたいといった場合は、リバースモーゲージではなく、住宅ローンやリ・バース60(後述)の方が適している場合もあります。どのような手段が良いのかは資産状況やお金の使い道によるため、詳しくは5章で解説していきます。

また、リバースモーゲージは変動金利のため、金利が上昇するリスクがあります。今は低金利が続いていますが、将来金利が上昇すると利息の支払いが増えるリスクがあります。

1-3. 不動産が資産として遺らない

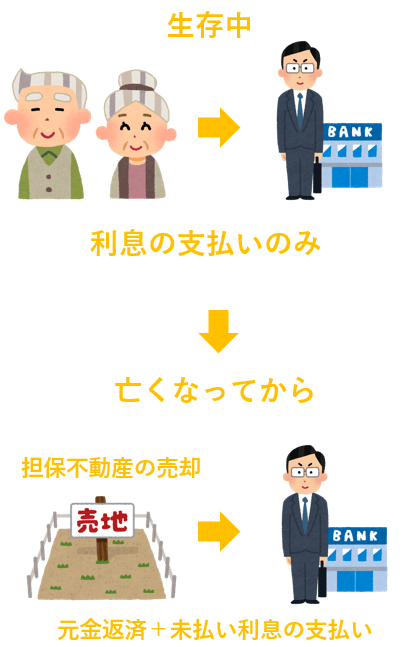

リバースモーゲージは、契約者が亡くなったあとに担保にしている不動産を売却してローンを返済させます。そのため、不動産が資産として遺族に遺らないというデメリットがあります。

生前は利息の支払いのみで、元金の返済は据え置かれます。それがメリットでもある一方で、契約者が亡くなってから自宅を売却して元金返済に充てるため、相続人との間でトラブルが生じることも想定されます。そのため、金融機関によっては、リバースモーゲージの利用に際して推定相続人全員の同意を求めるられることもあります。

ただし、不動産を売却しなくても借入金を返済できる場合は、必ずしも売却する必要はありません。契約者が亡くなってから受け取る生命保険金や、相続人が現金で残債を完済できる場合は、不動産を売却する必要はないのです。

2. リバースモーゲージのメリット3選

デメリットも多いリバースモーゲージですが、メリットもあります。

リバースモーゲージのメリットは、主に次の3つです。

リバースモーゲージのメリット

3選

〇融資を受けたお金は自由に使える

〇自宅の所有権を維持できる

〇支払い負担を軽減できる

それぞれ解説していきます。

2-1. 融資を受けたお金は自由に使える

リバースモーゲージで借りたお金は、原則自由に使うことができます。たとえば、シニア世代では次のようなことにお金を使いたい、という人が多いのではないでしょうか。

リバースモーゲージで融資を受けたお金は、こういったことに使うことができます。

目的を自由に使える融資には、フリーローンやカードローンという商品もありますが、金利も5~15%程度と比較的高めです。その点、リバースモーゲージは3~4%程度の金利のため、使い道が自由なローンの中では比較的低金利に融資を受けることができます。

しかし、いくら使い道は自由とはいえ、事業や投資用には使えません。また、リ・バース60(後述)のように、使い道を住宅にかかる費用に限定したリバースモーゲージもあります。

あくまでも、今よりも少しゆとりのあるセカンドライフを楽しむために借りるローンという位置づけであれば、リバースモーゲージは有効な手段の一つといえます。

2-2. 自宅の所有権を維持できる

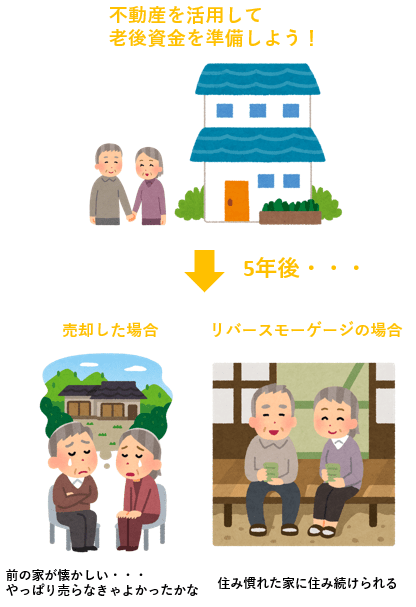

リバースモーゲージは契約者が亡くなってから自宅を売却することになるというデメリットはありますが、逆に言うと、生前中は自宅の所有権を維持できるというメリットがあると言えます。

不動産を活用して老後のゆとり資金の確保するためには、いくつか方法があります。たとえば、自宅を売却するというのも一つです。自宅を売却すると、一括でまとまったお金が手に入るというメリットがある一方で、自宅を手放すことになります。また、リースバックを利用するという方法もあります。リースバックについては5章で解説していきますが、やはり生存中に自宅を売却することになります。

その点、リバースモーゲージは生存中に自宅の所有権を残したままにすることができます。所有権を残せるため、長年住み慣れた自宅に住み続けることもできます。

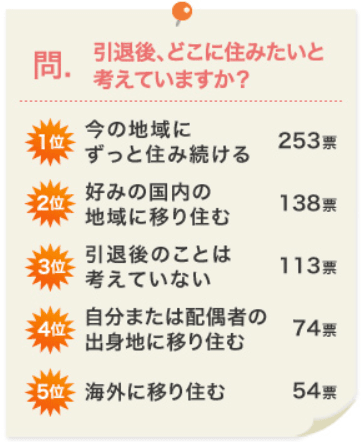

老後(引退後)にどこに住みたいか、というアンケートでも、今の地域にずっと住み続けたいという回答が首位です。やはり、老後に長年住み慣れた街を離れるというのは、心理的な負担が大きいのでしょうか。

出典:総合メディカル株式会社 全国のドクター500人に聞いた!みんなが描く老後のビジョンとは?

出典:総合メディカル株式会社 全国のドクター500人に聞いた!みんなが描く老後のビジョンとは?

また、リバースモーゲージで借り入れしても、途中で全額繰上返済して解約することもできます。

※所定の解約手数料がかかる場合があります。

契約後に、「やっぱり、子どもたちに家を遺してあげたい」と気持ちが変わることもあるかもしれません。売却してしまうとそれも叶わなくなってしまいますが、リバースモーゲージの場合は途中でライフプランが変わっても柔軟に対応できます。

仮に、契約者が亡くなってから融資が残ってしまったとしても、預貯金や生命保険金で返済できれば自宅を売却して返済する必要がなくなるため、自宅を残すことが可能です。

自宅を一度手放してしまうと買い戻すのは容易ではありません。自宅を残したまま不動産を活用したいという場合には、リバースモーゲージのメリットは大きいと言えます。

2-3. 支払い負担を軽減できる

支払い負担を軽減できることも、リバースモーゲージのメリットといえます。通常のローンは元金も返済していきますが、リバースモーゲージは生存中は利息の支払いだけでお金を借りることができます。元金の返済がないため、月々の支払負担を軽減できるというメリットがあります。

たとえば、リバースモーゲージを利用して、子どもの結婚祝い金として100万円を借りるとします。仮にリバースモーゲージの金利が3%だとすると、月々の利息の支払いは約2,500円です。

リバースモーゲージを利用

(例)

・借入額100万円

・金利3%

・月々の利息は約2,500円

≒100万円×3%÷365日×31日

極度額はあくまでも融資可能な上限額であり、全額使い切る必要はありません。極度額を限度に、借りたい分だけ融資を利用でき、しかも利息の支払いのみです。 当然、極度額の未利用分(借りていない部分)については利息はかかりません。

この仕組みにより、リタイア後の収入が年金のみの人にとっては、キャッシュフローを大幅に改善できるというメリットがあります。

3. リバースモーゲージはこんな人におすすめ~判断チェックリスト~

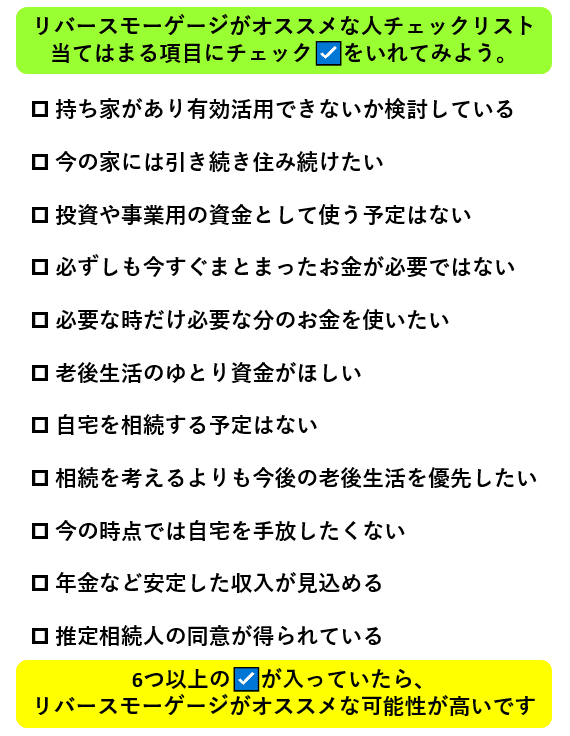

ここまで、リバースモーゲージのメリット・デメリットを解説してまいりました。それでは、メリット・デメリットを踏まえて、リバースモーゲージはどのような人におすすめなのでしょうか。次のチェックリストを参考にされてみてください。

いかがでしょうか。チェックリストのチェックが6つ以上入る人は、リバースモーゲージはおすすめかもしれません。

反対に、チェックが5つ以下の人は、リバースモーゲージ以外の方法で老後資金を準備する方が良いかもしれません。また、年齢や収入状況、物件の条件によっては、リバースモーゲージを利用したくてもできない場合もあります。

リバースモーゲージ以外に、不動産を活用した老後資金の準備にはどのような方法があるのかは、5章で解説していきます。

4. リバースモーゲージを利用するならノンリコース型がおすすめ

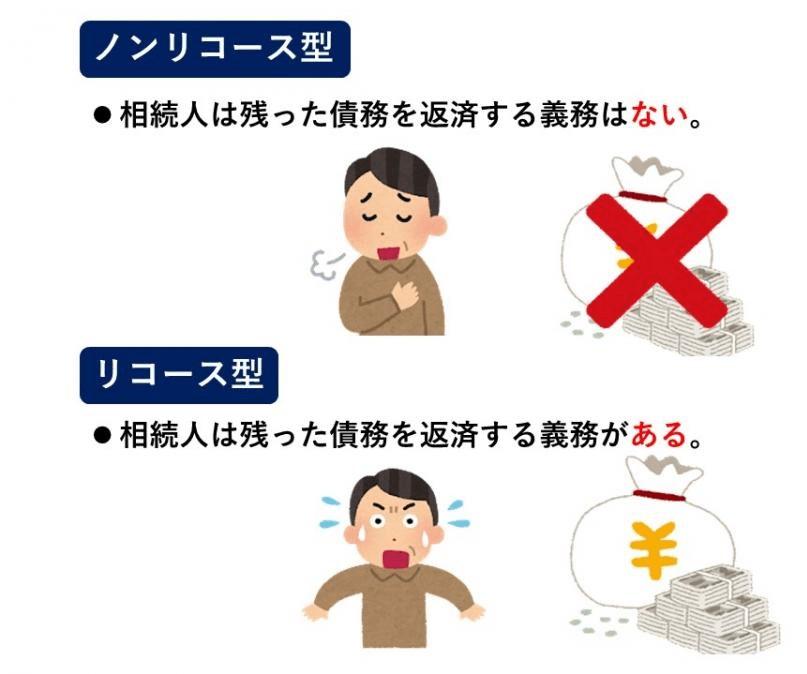

金融機関によりますが、リバースモーゲージには2種類あります。「リコース型」と「ノンリコース型」の2種類で、そのうち筆者のおすすめは「ノンリコース型」です。

両者の決定的な違いは、契約者が亡くなってから自宅を売却して返済しても債務が残るとき、相続人に残債の支払いを請求されるかされないかの違いです。相続人へ残債を請求されるのがリコース型(遡及型)、請求されないのがノンリコース型(非遡及型)です。

ノンリコース型であれば、相続人は残債を返済する義務はなく、免除されます。

※ただし、免除になったとしても、「債務免除益」として課税される可能性があります。詳しくは、税務署や税理士にご相談ください。

この仕組みにより、ノンリコース型のリバースモーゲージの場合は、不動産評価の下落リスクを回避することができます。想定よりも不動産評価が下がり残債を下回る評価になってしまっても、不足分の支払いを求められることはありません。

リコース型に比べ、ノンリコース型は相対的に融資金利が高いというデメリットがあります。しかし、デメリットを凌ぐメリットが大きいと考えられ、ノンリコース型が主流となっています。以下、ノンリコース型のメリットについて、詳しく解説します。

4-1. 不動産評価の下落リスクを回避できる

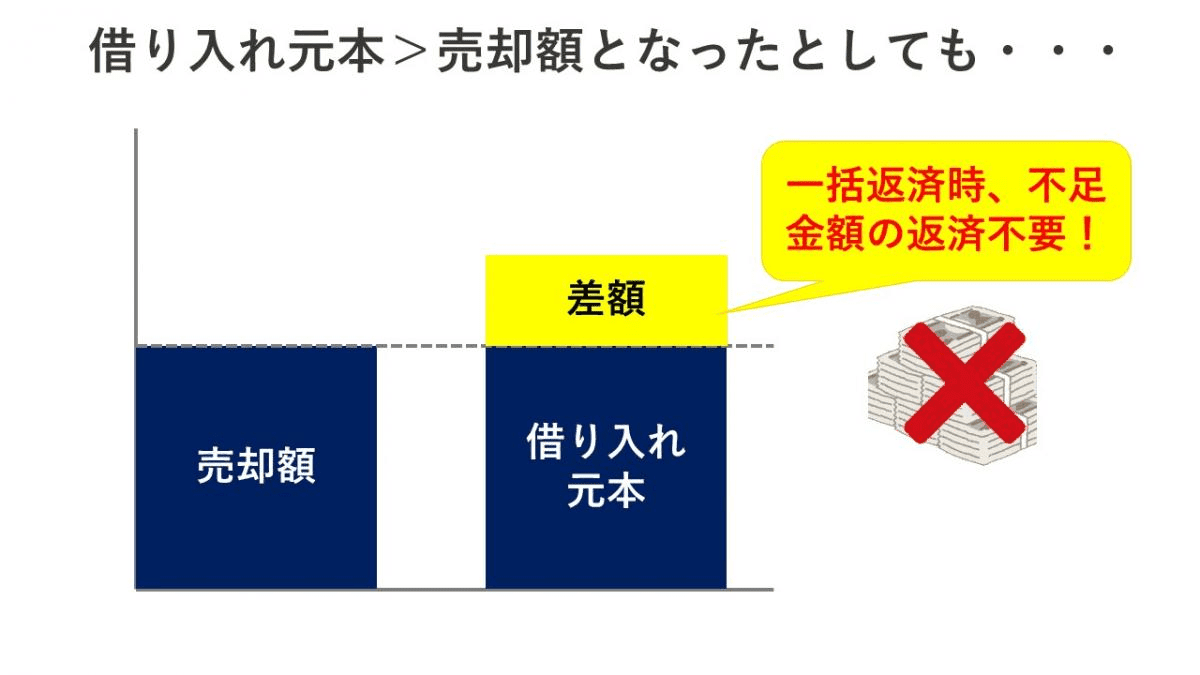

前述の通り、不動産評価額の下落リスクを回避できるのがノンリコース型のメリットです。たとえ、不動産の売却額が融資額を下回ってしまっても、その差額の返済義務はありません。

そのため、ノンリコース型を選択することで、不動産評価額の下落を気にすることなく、安心して融資を受けることができます。

4-2. 相続人に債務が残らない

不動産評価額の下落リスクを回避できることで、相続人に残債が残ることはありません。

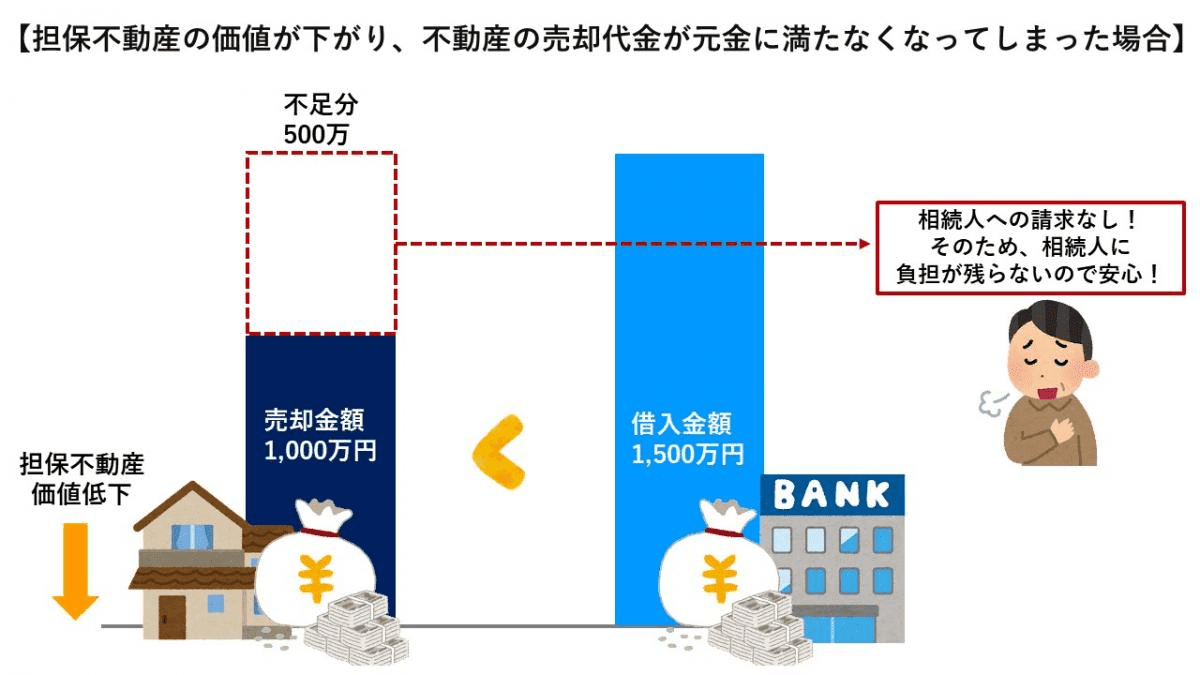

たとえば、次のようなケースでは契約者の自宅売却後に500万円の残債が相続人に残りますが、ノンリコース型であれば、その支払いは請求されません。

<契約者の生前>

1,500万円の借り入れ

<契約者が亡くなってから>

自宅の評価額が1,000万円に下がってしまった

1,000万円-1,500万円=-500万円

自宅売却費だけでは500万円不足

→相続人に支払い義務がある(リコース型)

→相続人に支払い義務がない(ノンリコース型)

たとえ不動産評価額が下がってしまっても、相続人に自宅の売却費以上の返済義務が生じないため、安心して融資を受けることができます。

5. リバースモーゲージ以外の不動産を活用した老後資金の準備方法

これまでリバースモーゲージを使う場合のことを話してきましたが、リバースモーゲージは全ての物件で必ず利用できる訳ではありません。利用条件は、金融機関によって異なりますが、少なくとも住宅ローンより厳しいです。

そのため、3章のチェックリストでチェックが5個以下であった人は、リバースモーゲージ以外の他の方法で老後資金を準備する方が良いかもしれません。

では、リバースモーゲージ以外に、不動産を活用して老後資金を準備するにはどのような方法があるのでしょうか。その点も確認しておきましょう。

この章では、リバースモーゲージ以外の老後資金の準備方法として、代表的な方法を5つ紹介していきます。

リバースモーゲージ以外の

不動産の活用方法

〇自宅を売却する

〇リースバックを利用する

〇賃貸として貸し出す

〇リ・バース60を利用する

〇子世帯と二世帯住宅に住む

順番に解説していきます。

5-1. 自宅を売却する

不動産を活用した老後資金の準備として、一番最初に思いつくのは、自宅の売却ではないでしょうか。老後になると子どもが独立して部屋が余ってしまい、広すぎる家の掃除や管理が大変になってきます。そこで、自宅のダウンサイジングも兼ねて、売却するという選択肢も検討できると思います。

自宅を売却するメリットは、一回でまとまった自由お金が手に入るという点です。一般的に、リバースモーゲージは不動産評価額の50%程度が極度額になりますが、売却の場合は市況や時価などによって価格が決まるため、実質的に使えるお金の最大値は売却の方が多くなる可能性があります。

仮に、次の条件で、実質的に使えるお金の総額を売却とリバースモーゲージそれぞれの場合で比較してみましょう。

<前提条件>

不動産評価額を2,500万円とする

<売却の場合>

・売買価格も2,500万円とする

・うち、500万円を使用する

<リバースモーゲージの場合>

・極度額は不動産評価額の50%とする

・融資金利は3%とする

・融資額は500万円とする

・融資期間は10年間とする

※売却、リバースモーゲージともに諸費用は考慮しない

| 不動産評価額2,500万円とする場合 | |

| 売却 | リバースモーゲージ |

| 2,500万円 (売却価格) |

1,250万円 (極度額) |

| ▲500万円 (使うお金) |

|

| 2,000万円 (残るお金) |

▲150万円 ※金利3%、期間10年間 (利息支払い) |

| 実質使える残りのお金 | |

| 売却 | リバースモーゲージ |

| 2,000万円 | 600万円 (極度額から利息を控除) |

また、売却することで、固定資産税やリフォーム費用といった維持費の支払いもなくなるという点もメリットといえます。

デメリットとしては、自宅を手放すことになるため、次に住む場所を決める必要があります。リバースモーゲージやリースバック(後述)と異なり、売却の場合は買い戻しは困難です。

※厳密には買い戻し特約といって、10年以内であれば売却した不動産を買い戻す方法があります。しかし、当然ながら買い戻しを前提とした売却は相応のコストが必要であり、老後資金の準備にはならないため、詳しい解説は省略します。

今すぐまとまったお金がほしい、次に住む場所は決まっている、自宅を子世帯に資産として遺すことは考えていない、こういった場合は、自宅の売却を検討されてみても良いと思います。

5-2. リースバックを利用する

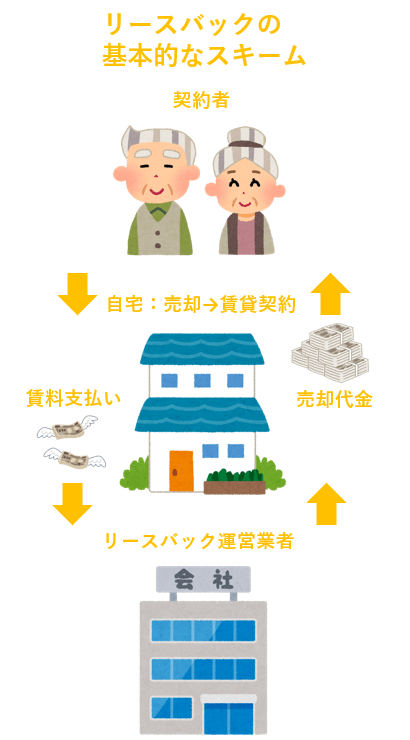

リースバックも基本的に今の家に住み続けることができる点では、リバースモーゲージと同じです。大きな違いは、自宅の所有権の有無です。

リバースモーゲージは自宅の所有権を残しつつ融資を受けるという仕組みです。一方のリースバックは、自宅をリース業者に売却した後、リース業者と賃貸借契約を結びます。自宅の所有権がリース業者になり、契約者は自宅に賃貸として住み続けるというのが基本的なスキームです。

メリットとしては、一回でまとまったお金が手に入る点です。リバースモーゲージでも極度額を限度に一括でお金を手にすることはできますが、融資のため利息が発生します。リースバックは売却のため、融資と違って利息も発生しません。自分のお金なので自由に使えるため、リバースモーゲージでは認められない事業や投資の資金として使うこともできます。また、所有権がなくなるため、固定資産税やリフォーム資金といった維持費の支払いも不要になります。

デメリットは、賃料の支払いが発生し、しかも相場より高めであることです。そのため、安定した収入が見込める必要があります。

リースバックの場合、一度はリース業者に売却しますが、買い戻すことができます。これが売却とは異なる点ですが、一般的に買い戻し価格は売却価格の1~3割増になってしまう点もデメリットといえます。

また、自宅には引き続き住み続けられるものの、長年住み続けてきた愛着ある家が他人のものになり、賃貸になることで自由がなくなるため、気を遣って生活する必要があります。それがストレスになるかは気持ちの持ち方次第なので、全く気にならない人もいるでしょう。

しかし、今すぐまとまったお金がほしい、手にしたお金は自由に使いたい、でも今の家に住み続けたい。こんな人には、リースバックは向いているでしょう。

5-3. 賃貸として貸し出す

今の家に住み続けたいという気持ちが特になければ、自宅を賃貸に貸し出すというのも良いでしょう。

自宅を賃貸化するメリットは、入居者がいれば安定した賃料収入となり、老後のゆとり資金の財源になります。

一方のデメリットは、住む場所を他に探す必要がある点です。子世帯の家に親世帯を迎える態勢、一緒に生活できる環境があるなど、次の住まいの目星がついてから検討するのが良いでしょう。

また、入居者とのトラブルもさることながら、空室リスクによる安定した賃貸収入を得られないというデメリットもあります。そのため、自宅の売却やリースバックと比べると、確実な老後資金の確保という観点では疑問が残ります。

マイホーム借り上げ制度を利用すると、空室時保証賃料が支払われるため、空室リスクを回避することができます。マイホームのあるシニア(50歳以上)向けの制度で、入居者とは定期借家契約のため、契約期間満了後に家に戻ることもできます。

(一社)移住・住みかえ支援機構 マイホーム借り上げ制度

今の自宅に住み続ける希望はない、次に住む場所は決まっている、不動産を子世帯に資産として遺したいという人には、自宅の賃貸化も選択肢に入ると思います。

5-4. リ・バース60を利用する

自宅を売却やリースバックにしたり、賃貸にする場合は新しく住む場所を決める必要があります。そんなときは、リ・バース60を検討するのも良いかもしれません。

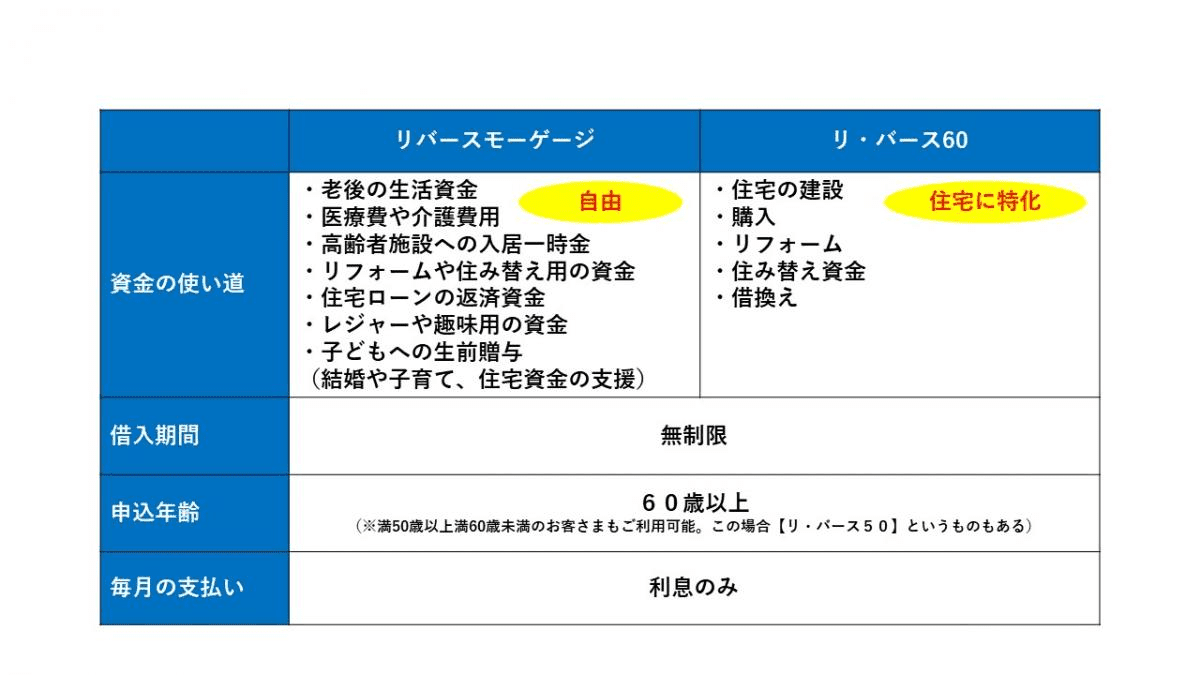

リ・バース60は、満60歳以上の方(満50歳以上満60歳未満のお客さまもご利用可能です。この場合【リ・バース50】といいます。)向けの住宅ローンです。

リ・バース60はリバースモーゲージの一種であり、月々の支払いは利息のみ、元金は契約者が亡くなってから自宅を売却することで返済するという仕組みは同じです。

一般的なリバースモーゲージとの違いは、基本的にお金の使い道に制限がないリバースモーゲージに対し、リ・バース60のお金の使い道は住宅にかかる費用に限定されています。

子どもが独立し自宅をダウンサイジングしたい、新しい家に住みたい、自宅を売却や賃貸化して有効活用したいといった場合は、リ・バース60を検討するのも良いかもしれません。月々の支払いは利息のみのため家計への負担も少なく、新居に住みながら古い家の売却費を老後のゆとり資金に充てることもできるでしょう。

リ・バース60については、こちらのコラムを参考にされてみてください。

「怖い」といわれるリ・バース60。仕組みとリスクを理解すれば大丈夫

5-5. 子世帯と二世帯住宅に住む

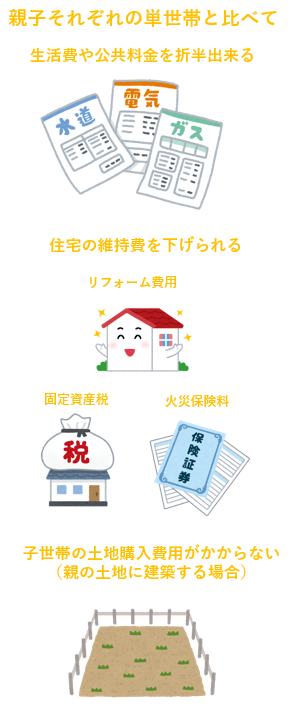

不動産を活用して老後資金の準備をする手段の一つとして、子世帯と二世帯住宅を建築するという選択肢もあります。なぜ二世帯住宅が老後資金の準備になるのかというと、経済面で次のようなメリットがあるからです。

これらのメリットを活かすことで、親子各世帯のトータルの支出を減らすことができ、結果として老後のゆとり資金を捻出できることになります。

ただし、このメリットを活かすためには、子世帯も二世帯住宅の建築に賛成している前提であり、親子の収支や資産の状況をトータルで考える視点が必要です。

二世帯住宅にすることで、経済面以外にも次のようなメリットがあります。

反面、二世帯住宅の建築にはデメリットもあります。デメリットや、二世帯住宅の建築費用については、こちらのコラムも参考にされてみてください。

二世帯住宅がデメリットだらけって本当?実態を細かくご紹介!!

二世帯住宅の相場はどのくらいか?間取り別・価格帯別での相場も解説

完全分離の二世帯住宅の費用はどれくらい?FPが独自に算出しました

6. まとめ

いかがでしょうか。リバースモーゲージにもデメリットはありながらも、メリットもあり、人によっては最良の老後資金の準備方法になるかもしれません。

また、リバースモーゲージ以外にも不動産を活用した老後資金の準備方法はいくつかあります。まずは、3章のチェックリストを使って、あなたにとってリバースモーゲージがベストプランなのかどうかを判定してみてください。その上で、リバースモーゲージを利用した方が良いのか、それとも他の方法が良いのかを判断していきましょう。

本コラムが、あなたのリバースモーゲージ利用するか否かの判断や、老後のゆとり資金準備の一助となれば幸いです。

コメント