1.ファイナンシャルプランナー(FP)相談とは?

ファイナンシャルプランナー相談とは、お金と家計の専門家であるファイナンシャルプランナー(FP)にライフプランや家計見直しの相談をすることによって、豊かな暮らしを実現することです。結婚、出産、住宅購入、ゆとりある老後など夢や目標を叶えるために人生設計(ライフプラン)に基づいてお金の面でサポートを受けることができます。

(1)ファイナンシャルプランナーってどんな人達?

金融の先進国アメリカでは、「良き人生のために3人の専門家を持ちなさい」と言われています。「医者、弁護士そしてファイナンシャルプランナー(FP)です。」このように欧米ではファイナンシャルプランナーに相談することが当たり前になってきていますが、日本ではまだ始まったばかりです。ところでファイナンシャルプランナーと一口に言っても実はいくつかの種類に分けられます。そして、すべてのファイナンシャルプランナーが相談業務に適しているとは限りません。まずは、相談業務に適したファイナンシャルプランナーとはどんな人なのか見ていきましょう。

(2)相談に適したファイナンシャルプランナーとは?

ドクターが病気を治すように、家計を診断してその課題を改善するのがファイナンシャルプランナー(FP)の本来業務です。ですから、「相談業務」を本業としているファイナンシャルプランナーでなければなりません。執筆や講演・TV出演が本業のファイナンシャルプランナーではどうしても実務経験が積めないからです。また相談業務をメインで行っていないファイナンシャルプランナーからはアフターサポートが受けづらいことも理解しておきましょう。

(3)持っているFP資格で見分けられるか?

お金と家計に関する相談は多岐に渡るため、幅広い専門知識が必要です。ファイナンシャルプランナー(FP)資格者はこれらの知識を持っていますが、FP資格自体にも種類があるので、確認しておきましょう。

①ファイナンシャル・プランニング技能士(FP技能士):「厚生労働省」の技能検定(国家試験) ②CFP・AFP資格:「日本ファイナンシャル・プランナーズ協会」が主催するライセンス

FP技能士とCFP・AFPの対応関係は以下の通りです。どちらでもほぼ同じレベルの資格と言えます。

FP技能士〔1級〕⇔日本FP協会〔CFP〕

FP技能士〔2級〕⇔日本FP協会〔AFP〕

もちろん上位資格の方が知識は豊富です。しかし、FP相談では資格の上下よりも大切なポイントがいくつかありますので、資格は参考程度に留めておいた方が良いでしょう。相談に適したファイナンシャルプランナーの分類で最も影響が大きいのが次にお伝えする、勤務先による立場の違いです。

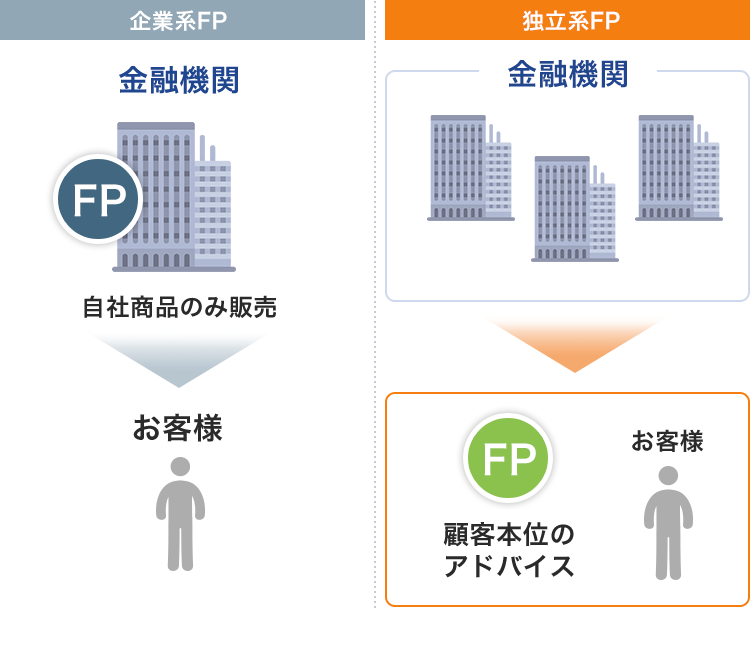

(4)企業系FP or 独立系FP どちらが相談に最適?

①企業系ファイナンシャルプランナー:銀行、証券会社、保険会社など金融機関や、住宅会社等に勤務しています。 ②独立系ファイナンシャルプランナー:FP事務所を経営または勤務しています。

例えば住宅会社に勤務しているファイナンシャルプランナーは住宅を販売するために知識としてファイナンシャルプランナー資格を取得しています。そして、売る商品はもちろん「住宅」です。一方、独立系FPは住宅購入の資金相談などについて相談を受けるためにファイナンシャルプランナー資格を取得していますので、売る商品は「相談」そのものです。

ですから家の性能について相談するならともかく、住宅購入にかかわる資金相談、特に家計からみた購入の判断といった相談内容の場合、独立系FPの方が圧倒的にお客様寄りの相談になる訳です。