新築戸建の諸費用は、何にいくらくらい必要になるのでしょうか。物件価格の予算は決めていたものの、「諸費用を含めると意外と予算オーバーになりそう・・・」なんていう人もいるのではないかと思います。

新築戸建の購入前にかかる諸費用は物件価格によって決まり、おおよそ物件価格の7~9%といわれております。つまり、物件価格+7~9%が、戸建の購入に際してかかる総額ということですね。

物件価格別の諸費用の、一般的なイメージは次の通りです。

| 物件価格別の諸費用のイメージ (物件価格と同額の住宅ローンを借りた場合) |

|

|---|---|

| 物件価格 | 諸費用 |

| 4,000万円 | 300万円~350万円 |

| 5,000万円 | 350万円~410万円 |

| 6,000万円 | 410万円~460万円 |

諸費用が分かれば、マイホーム本体の物件価格だけでなく、必要な総額が分かりますね。

しかし、それだけではマイホーム購入の準備としては不十分です。マイホームの購入では、購入の前に必要な諸費用だけでなく、購入後にかかる諸費用も把握しておくことが大切です。

そして、マイホームの購入の前後にそれぞれいくら用意しておく必要があるか、購入前後のお金の流れを把握してことが不可欠になります。

本コラムでは、戸建の購入の前後にかかる諸費用と、購入の前後でいくらあれば良いのか、について解説していきます。読者の皆様のマイホーム(新築戸建)購入の一助となりましたら幸いです。

※本コラムで扱う戸建とは、特に断りがない場合は「新築の建売住宅」を想定しております。

目次

1. 新築戸建を購入する前に必要な諸費用は物件価格の7~9%

新築戸建にかかる諸費用は、物件価格に対して7~9%をみておきましょう。諸費用といっても、マイホームの購入の前後で変わりますが、本章では購入前にかかる諸費用を解説していきます。一般的に購入前に必要になる諸費用は次の通りです。

マイホーム購入前に必要になる諸費用一覧

①仲介手数料は物件価格の3%

②住宅ローンの保証料は物件価格の2%

③火災保険料・地震保険料は30~45万円

④登記費用は30~50万円

⑤その他の費用で10~20万円

この中で特に大きなウェイトを占めるのが①仲介手数料と②住宅ローンの保証料です。この2つは物件価格や住宅ローンの借入額によって決まります。

仮に、物件価格と同額の住宅ローンを借りた場合、物件価格別の諸費用はどのくらい必要になるのでしょうか。前述の通りですが、物件価格別の諸費用のイメージは次の通りです。

| 物件価格別の諸費用のイメージ (物件価格と同額の住宅ローンを借りた場合) |

|

|---|---|

| 4,000万円 | 300万円~350万円 |

| 5,000万円 | 350万円~410万円 |

| 6,000万円 | 410万円~460万円 |

このように、新築戸建の購入にかかる一般的な諸費用は、おおよそ物件価格の7~9%の範囲になります。それぞれ何にいくらくらいかかるのでしょうか。内訳をみていきましょう。

1-1. 仲介手数料は物件価格の3%

諸費用の中で最も大きな割合を占めるのが、仲介手数料です。仲介手数料は物件価格の3%になりますが、厳密には、売買の価格に応じて次のような上限額が法令で定められています。

| 売買価格 | 仲介手数料の上限額 |

|---|---|

| 400万円超 | 物件価格の3%+6万円 +消費税 |

| 200~400万円以下 | 物件価格の4%+2万円 +消費税 |

| 200万円以下 | 物件価格の5%+消費税 |

仲介手数料とは、不動産の売主と買主の間に立ち、不動産売買の成立や事務手続きなどをしてもらうために、不動産仲介業者さんに支払う手数料です。

住宅の売買の場合、売買価格は400万円を超えることがほとんどなので、仲介手数料は物件価格の3%+6万円に消費税で計算してみましょう。

物件価格別の仲介手数料のイメージは次の通りです。

| 物件価格別の仲介手数料 | |

|---|---|

| 物件価格 | 仲介手数料 (消費税10%含む) |

| 4,000万円 | 138.6万円 |

| 5,000万円 | 171.6万円 |

| 6,000万円 | 204.6万円 |

なお、建売住宅でも新築の場合はデベロッパーやハウスメーカー直販の物件もあり、仲介手数料が不要の場合もあります。また、注文住宅の場合も、通常建物には仲介手数料はかかりません。ただし、土地は仲介になるため、注文住宅の場合は土地の購入価格に対して仲介手数料が必要になります。

土地の購入費用も400万円を超えることが大半なので、仲介手数料は物件価格の3%+6万円に消費税で計算します。注文住宅のように、土地のみの仲介の場合の仲介手数料の上限額は次の通りです。

| 物件価格別の仲介手数料 | |

|---|---|

| 土地価格 | 仲介手数料 (消費税10%含む) |

| 1,500万円 | 56.1万円 |

| 2,000万円 | 72.6万円 |

| 2,500万円 | 89.1万円 |

このように、建売住宅の場合は土地+建物の価格に対して約3%、注文住宅の場合は土地の価格に対して約3%の仲介手数料が必要になります。

1-2. 住宅ローンの保証料は借入額の2%

仲介手数料に次いで諸費用の中で大きなウェイトを占めるのが、金融機関に支払う住宅ローンの諸費用です。保証料は多くの金融機関で、住宅ローンの借入額の2%(+消費税)が目安です。住宅ローンの借入額別の保証料の目安は次の通りです。

| 住宅ローンの借入額別の保証料 | |

|---|---|

| 住宅ローンの借入額 | 保証料 (消費税10%含む) |

| 4,000万円 | 88万円 |

| 5,000万円 | 110万円 |

| 6,000万円 | 132万円 |

保証料とは、金融機関から住宅ローンを借りるのに際して、住宅ローンの契約者が保証会社に対して支払います。万が一、住宅ローンの契約者が住宅ローンを返済できなくなった際に、代わりに保証会社が金融機関に対して住宅ローンを一括で支払います。ただし、住宅ローンの返済が免除される訳ではありません。

また、最近では住宅ローンの保証料不要を謳う金融機関もありますが、保証料不要の住宅ローンは下記の点で注意が必要です。

保証料不要の住宅ローンの注意点

①事務手数料で結局保証料と同額程度必要になる

②住宅ローンの金利に内包されている

①事務手数料で結局保証料と同額程度必要になる

保証料という名目ではないものの、事務手数料が必要な場合があります。保証料不要の住宅ローンは、事務手数料で住宅ローン借入額の2%ほど必要になることが一般的で、そうなると実質保証料とほとんど変わらなくなります。

②住宅ローンの金利に内包されている

保証料相当分が金利に内包されている住宅ローンもあります。保証料の支払いがある住宅ローンに比べて、住宅ローンの金利が0.2%ほど上乗せになることが一般的です。

このように、保証料は不要でも、事務手数料や金利で等、なんらかの形で保証料相当分の費用を支払うことが一般的で、主にネット銀行に多い傾向です。ただし、通常、保証料不要を謳う金融機関では、上記の①か②を選択できるようになっています。たとえば、ある金融機関では①と②の選択条件は次の通りになっています。

| 事務手数料 | 金利 | 保証料 | |

|---|---|---|---|

| ①場合 | 借入額の2.2% | 上乗せ無し | 不要 |

| ②の場合 | 11万円(一律) | 0.2%上乗せ |

たとえば4,000万円の住宅ローンを借り入れした場合、保証料相当分の支払総額は次の通りになります。

|

(例)下記の条件で住宅ローンを借りた場合

借入金額:4,000万円 金利:0.5% 返済期間:35年間 |

||

|---|---|---|

| 支払総額 | ||

| ①の場合 | 事務手数料:88万円 金利上乗せなし 保証料なし |

88万円 |

| ②の場合 | 事務手数料:11万円 金利上乗せ0.2% 保証料なし |

161万円 |

事務手数料として支払う場合でも、金利に内包されている場合でも、いずれの場合も支払い総額がどれくらい違うのかに注目する必要があります。

1-3. 火災保険料・地震保険料は30~45万円

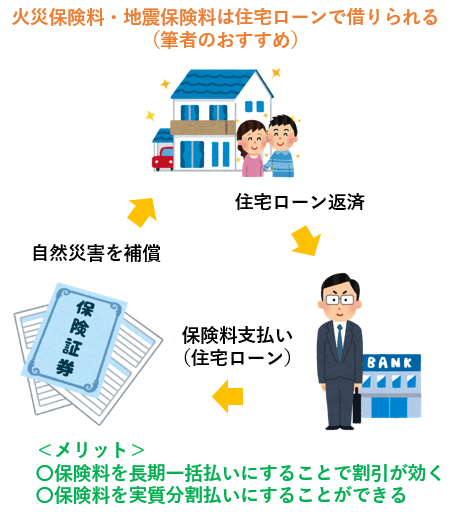

火災保険料・地震保険料は、戸建の場合は30~45万円前後が平均的です。火災保険10年間、地震保険5年間分の保険料です。

火災保険料・地震保険料は、物件の所在地(都道府県)、築年数、延床面積、構造等、様々な要件によって決まります。

特に、戸建の場合は水災補償の付帯有無によっても保険料が異なります。水災補償の必要性は洪水ハザードマップなどを使って判断できますが、最近の火災保険は水災補償の付帯が必須になっている保険会社も増えてきています。水災補償の付帯の有無によって、火災保険料も年間1~2万円ほど変わります。

なお、火災保険料・地震保険料の初年度は長期一括払いかつ住宅ローンに含めて借りて支払うのが筆者のおすすめです。保険料を一括払いにすると割引が効くことに加え、住宅ローンで借り入れることで実質分割払いにできるからです。

この方法が取れるのは引き渡し時の最初の保険料支払いのときのみで、更新など以降の保険料支払い時にはできません。保険料を分割払いにすることで手元資金を残すことができるため、引き渡し後にかかる費用に備えることもできます。この点については2章で解説していきます。

1-4. 登記費用は30~50万円

不動産の登記費用の支払いで、30~50万円程度をみておきましょう。

登記費用は、主に登録免許税と土地家屋調査士や司法書士への報酬の2つに分かれます。登録免許税は、登記をする際に課税される税金のことで、内訳は次のものがあります。

| 新築戸建購入時に必要な登記費用 | ||

|---|---|---|

| 建物表題登記 | 非課税 | 最初の不動産のを登記すること。人間でいう出生届です。 |

| 所有権保存登記 | 固定資産税評価額×0.15%※ | 所有権のない不動産に、初めて所有権を登記する登記です。 |

| 抵当権設定登記 | 融資額×0.1%※ | 住宅ローンの利用に金融機関に住宅を担保に入れるために発生する登記です。 |

※2022.3末までの軽減税率です。

上記に土地家屋調査士や司法書士への報酬が加わります。報酬費用の相場は次の通りです。

| 登記 | 平均報酬額 | 依頼先 |

|---|---|---|

| 建物表題登記 | 80,000円 | 土地家屋調査士 |

| 所有権保存登記 | 30,000円 | 司法書士 |

| 抵当権設定登記 | 40,000円 |

参考:日本土地家屋調査士会連合会 土地家屋調査士報酬に関する実態調査(建物に関する設問)

参考:日本司法書士会連合会 報酬アンケート結果(2018年(平成30年)1月実施)

登記費用は原則一括支払いとなりますが、住宅ローンの諸費用の中に含めることができるため、実質分割払いにすることもできます。

1-5. その他の費用は10万円~20万円

収入印紙や金融機関への事務手数料などが、その他の費用です。他にも、住民票や印鑑証明書など役所関係の書類を揃えたりと細々とした費用まで含めると、10万円~20万円はみておきましょう。

上記の費用は原則必要になりますが、他にも物件や住宅ローンの条件によっては、次の費用も必要になる場合もあります。

| 物件によっては追加で必要になる費用 | |

|---|---|

| 適合証明検査費用 (フラット35を利用する場合) |

5~10万円 |

| 住宅性能評価書 取得費用 |

10~20万円 |

これらの費用は必要になるのか、事前に売主さんや不動産屋さんに確認しておきましょう。

2. 新築戸建を購入した後に必要な諸費用は100万円

次に、マイホームを購入した後に必要になる諸費用をみてみましょう。マイホーム購入後に必要になる諸費用には、主に次のようなものがあります。

マイホーム購入後に必要になる諸費用一覧

①引っ越し費用で10~20万円

②家財の購入費用で0~60万円

③不動産取得税で0~20万円

④固定資産税等清算金で数万円~10万円

マイホームの購入後には、これらの費用を支払える資金は別で残せるように、住宅ローンの資金計画を立てる必要があります。なぜなら、これらの費用は基本的に住宅ローンで借りることができないからです。

※一部の金融機関では、諸費用の一部として住宅ローンに含められる場合もあります。

つまり、これらの諸費用は、原則として自己資金で支払う必要があるということです。最低でも引っ越し費用分は残しておく必要がありますし、家財を買い替える場合も含めると、最大で100万円を目安に手元のお金が残るように住宅ローンの資金計画を立てましょう。

購入後の諸費用は、物件の規模など条件に左右される面が多いです。たとえば、引っ越し費用は引っ越しの時期よりますし、家財の費用もどれくらい買い替えるのかにもよります。反面、ある程度事前の計画は立てやすい費用でもあります。

あなたの場合はどのくらいの諸費用を見積もっておけばよいでしょうか。本章をご覧いただければ、マイホーム購入後に必要な、おおよその諸費用の算出できると思いますので、ぜひご覧ください。

2-1. 引っ越し費用で10~20万円

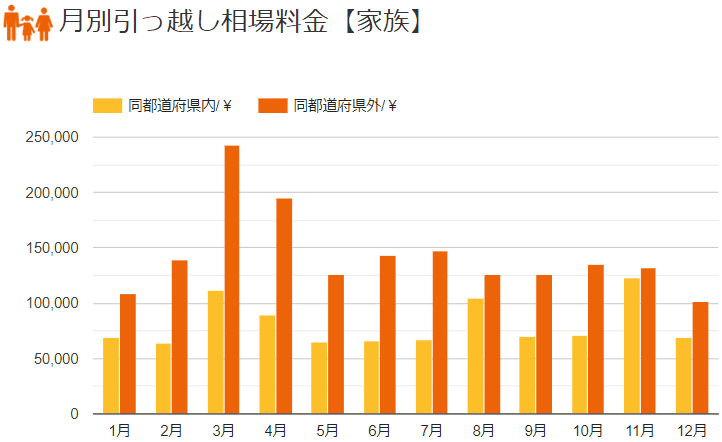

引っ越し費用は、ファミリー世帯では10~20万円前後を予算としてみておきましょう。

引っ越し費用は、家族構成(家財の量)や移動距離によって決まりますが、予算の決定要素として最も大きいものは引っ越しの時期です。

引っ越しの繁忙期である2~4月とそれ以外の時期を比較すると、繁忙期の方が1.5~2倍前後高くなり、特に3月の家族の県外への引っ越し費用は、12月と比較すると2倍以上高くなっています。

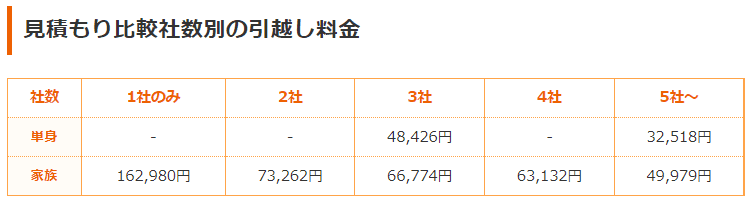

少しでも引っ越し費用を安くするためには、必ず複数社の相見積もりを取って比較するようにしましょう。LIFULUの調べによると、引っ越し費用は比較社数が多くなるほど、安くなっていく傾向にあります。

諸費用や頭金の支払いで自己資金を使い果たしてしまい引越し費用が工面できないと、最悪、引越し費用が貯められるまで新居に引っ越せないことになってしまうので、自己資金で準備しておく必要があります。

2-2. 家財の購入費用は0~60万円

家財は買い替えのタイミングや何をどこまで買うかにもよりますが、必要な費用としては60万円を目安にしましょう。

住宅金融支援機構の「住宅取得に係る消費実態調査(2014 年度)」によると、住宅購入後概ね1年以内に購入した平均消費財のTOP5は次の通りです。

| 住宅購入後1年以内に買ったものTOP5 | ||

|---|---|---|

| 1位 | カーテン | 58.2% |

| 2位 | 照明器具 | 55.3% |

| 3位 | エアコン | 37.2% |

| 4位 | じゅうたん・カーペット | 34.3% |

| 5位 | ベッド・ソファーベッド | 31.3% |

参考:住宅金融支援機構 住宅取得に係る消費実態調査(2014 年度)

お家が新しくなると、新しい家財が欲しくなりますよね。特にカーテンは部屋の雰囲気を変え、気持ちを新たにする効果が高いと思います。そして、これらの費用はどのくらいが平均なのでしょうか。同じく、「住宅取得に係る消費実態調査(2014 年度)」によると、 TOP5の費用の内訳は次の通りです。

| 購入世帯当たり平均購入額 | |

|---|---|

| カーテン | 約11万円 |

| 照明器具 | 約8万円 |

| エアコン | 約24万円 |

| じゅうたん・カーペット | 約3万円 |

| ベッド・ソファーベッド | 約13万円 |

参考:住宅金融支援機構 住宅取得に係る消費実態調査(2014 年度)

これらを全て新しく揃えるとすると、平均で約60万円必要になります。

ただし、カーテン、エアコン、照明器具などの費用で、建設する住宅の請負金額や購入する住宅の売買金額に含まれるものは対象になります。

物件本体の中にもともと含まれている場合は、カーテン、エアコン、照明器具といった費用も、物件価格の一部として含められる、ということですね。

住宅を購入すると、ライフスタイルが変わる場合もあります。新しい家でどんな生活になるのかを想定し、予め必要になる費用を計算しておきましょう。

2-3. 不動産取得税は0~20万円

マイホームを購入すると、購入後3~6か月の間に不動産取得税の納税が必要になります。ただし、2021年12月現在、所定の条件を満たした新築戸建の不動産取得税には軽減制度が設けられており、軽減制度を利用できれば物件価格によっては不動産取得税が0円になる場合もあります。

軽減制度が適用された、新築戸建における物件価格別の不動産取得税のイメージは次の通りです。

| 物件価格別の新築戸建の不動産取得税 -軽減税率適用後- |

|||

|---|---|---|---|

| 4,000万円 (土地:2,000万円、建物2,000万円) |

5,000万円 (土地:2,500万円、建物2,500万円) |

6,000万円 (土地:3,000万円、建物3,000万円) |

|

| 土地の不動産取得税 | 0円 | 0円 | 0円 |

| 建物の不動産取得税 | 0円 | 9万円 | 18万円 |

| 合計 | 0円 | 9万円 | 18万円 |

※土地の面積は180㎡、固定資産税評価額は時価の70%としています

※建物の床面積は100㎡、固定資産税評価額は時価の60%としています

参考:東京都主税局 不動産取得税計算ツール

新築戸建の場合、不動産取得税の計算は土地と建物に分かれます。土地と建物の不動産取得税の計算方法は次の通りです。

不動産取得税の計算方法

-軽減税率-

〇土地の不動産取得税

=固定資産税評価額×1/2×3%-控除額

※固定資産税評価額は通常、土地の時価の60~70%

※控除額は次のいずれか大きい方

a:45,000円

b:土地1㎡あたりの価格×1/2×住宅の床面積の2倍(200㎡が上限)×3%

〇建物の不動産取得税

=固定資産税評価額-1,200万円※×3%

※固定資産税評価額は通常、建物の時価の50~60%

※長期優良住宅の場合は1,300万円(2022.3.31までの特例)

※土地・建物ともに2024.3末までの取得の場合、不動産取得税は3%

新築戸建の場合、ほとんどのケースで不動産取得税の軽減措置は適用になります。購入予定の物件が軽減措置の対象になるかはこちらでご確認ください。参考:東京都主税局 新築未使用の住宅と土地を同時に購入した場合

軽減制度の適用には申告が必要になるので、必要書類や手順も併せてご確認ください。

2-4. 固定資産税等清算金は数万円~10万円

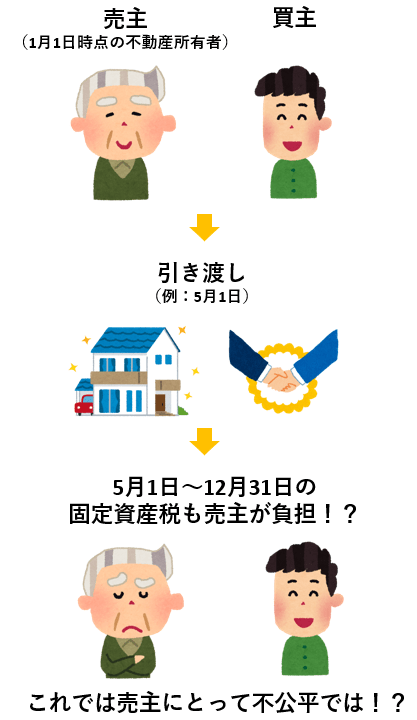

固定資産税等清算金で数万円~10万円みておきましょう。固定資産税は1月1日時点で土地や建物といった固定資産を所有する人に対して課税される地方税です。マイホームを購入するとき(引き渡し時)に、この固定資産税等清算金を支払います。

でも、マイホームの購入時にはじめて不動産を所有することになるのに、なぜ固定資産税を支払う必要があるのでしょうか。1月1日時点ではマイホーム所有していないのに、マイホーム購入時に固定資産税を支払うというのは不思議ですよね。

その答えは、「売主と買主の納税負担を公平にするため」です。

固定資産税は1月1日時点で当該不動産を所有する人に納税義務があり、1年の間で所有者が変わっても、その年の固定資産税は以前の所有者が納税するのが基本です。

しかし、それでは不動産の引き渡し後の固定資産税も売主が負担することになってしまいます。不動産を手放した後の、所有していない期間の固定資産税を、前の所有者(売主)が負担するというのは、売主にとって不公平ですよね。

そこで、引き渡し以降の固定資産税を買主の負担としてお互い気持ちの良い取引をしましょう、ということで、引き渡し時に買主が固定資産税等を清算することが一般的な慣例となっています。

清算の金額は引き渡し日を堺に日割り計算して、1月1日を起算日とすることが一般的です。(関西圏など一部の地域では、4月1日を起算日としている地域もあります)

新築戸建の場合、建物には固定資産税等清算金はかからないことが一般的です。建物は買主が決まるまでは表題登記(1章の4参照)をしないため、登記上は建物が存在しないので、建物には固定資産税がかからないのですね。

一方の土地は、所定の条件を満たした場合、200㎡以下の部分については固定資産税の軽減措置があります。軽減措置を踏まえた土地の固定資産税の計算は次の通りです。

住宅用地の固定資産税の計算

(200㎡以下の部分の軽減措置)

住宅用地の固定資産税

=固定資産税評価額×1/6×1.4%

上記で計算した住宅用地の固定資産税を、1月1日(地域によっては4月1日)から引き渡し日の前日までが売主負担、引き渡し日から12月31日(4月1日が起算日の場合は3月31日)までが買主負担となり、このうち買主負担となる部分が固定資産税等精算金です。

以上を踏まえると、マイホーム購入前に、固定資産税等清算金として数万円~10万円を用意しておきましょう。

なお、正確には固定資産税等清算金には固定資産税だけでなく、都市計画税も含まれています。そのため、固定資産税「等」清算金といいます。

3. マイホーム購入前に用意すべき資金と準備方法

さて1・2章で、新築戸建の諸費用にはどんなものがあり、いくらかかるのかを見てきました。しかし前述通り、安心してマイホームを購入するためには、それを把握するだけでは不十分です。本章では、マイホームの購入前に用意すべき資金と準備方法について解説していきます。

マイホームの購入前に用意すべき資金には、主に次のようなものがあります。

マイホーム購入前に用意すべき資金

- 手付金と仲介手数料の半分

- 生活防衛資金(目安は生活費の6か月分)

- 自己資金(住宅ローンで借りない分自己資金分)

手付金や仲介手数料は物件価格によりますし、生活防衛資金も生活費によって異なります。そのため、物件価格と生活費別に、マイホームの購入前に必要なる資金の目安をまとめてみました。物件価格別、生活費別のマイホーム購入の前に用意すべき資金は次の通りになります。

| マイホーム購入前に用意すべき資金 (物件価格別・生活費別) |

||||

|---|---|---|---|---|

| 物件価格 | ||||

| 4,000万円 | 5,000万円 | 6,000万円 | ||

| 生活費 | 月20万円 | 390~590万円 | 460万円~710万円 | 520万円~820万円 |

| 月25万円 | 420~620万円 | 490万円~740万円 | 550万円~850万円 | |

| 月30万円 | 450万円~650万円 | 520万円~770万円 | 580万円~880万円 | |

| 月35万円 | 480~680万円 | 550万円~800万円 | 610万円~910万円 | |

| 月40万円 | 510~710万円 | 580万円~830万円 | 640万円~940万円 | |

これだけの資金が用意できれば、ひとまずは手付金や仲介手数料の半分、生活防衛資金の準備はできると思います。

さらに、総額(物件価格+諸費用)のうち自己資金での支払いがある場合には、その分の資金も追加で必要になるので、その分も加算して計算しておきましょう。

取り急ぎ、まずは手付金と仲介手数料の半分の用意が必要になるので、それでは、それぞれの内訳について解説していきます。

3-1. 手付金+仲介手数料の半分は用意しよう

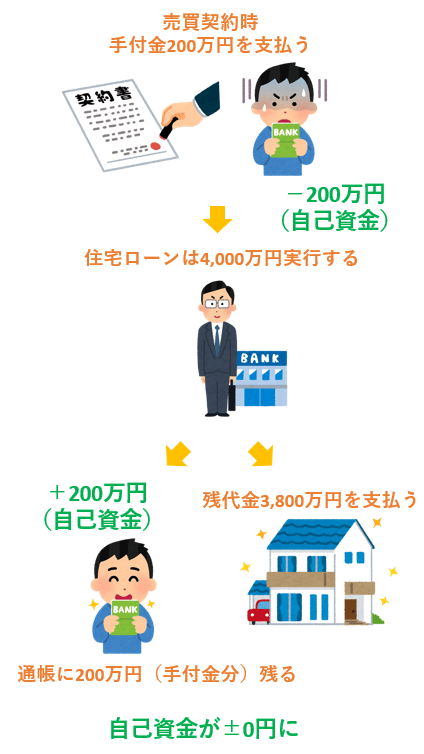

まず、マイホームを購入する前には、手付金と仲介手数料の半分の用意が必要です。手付金は物件価格の、仲介手数料は諸費用の一部であるため、どちらも住宅ローンに含めて借りることはできます。ただし、どちらも住宅ローンの実行(引き渡し時の残金決済)よりも前に支払うことになるため、一時的に自己資金での支払いが必要になるのです。

手付金は物件価格の5~10%が一般的で売買契約の締結時に支払います。仲介手数料も売買契約の締結時に半分、残りの半分は引き渡し時に支払うことが一般的です。

手付金と仲介手数料の半分を合わせた、物件価格別の用意すべきお金のイメージは次の通りです。

| 物件価格別の用意すべきお金 | |

|---|---|

| 物件価格 | 用意すべきお金 |

| 4,000万円 | 270万円~470万円 |

| 5,000万円 | 340万円~590万円 |

| 6,000万円 | 400万円~700万円 |

上記は目安ですが、この金額を用意できないと必ずしもマイホームを買えないという訳ではありません。今、それだけのお金を用意できなかったとしても、手付金と仲介手数料を一時的に用立てる方法を5選紹介します。

手付金と仲介手数料の準備方法5選

①売主・仲介業者に交渉する

②親族からお金を借りる(融資)

③親族からお金をもらう(贈与)

④勤務先の融資制度を利用する

⑤生命保険の契約者貸付を利用する

①売主・仲介業者に交渉する

まずは、売主や仲介業者に手付金・仲介手数料の減額や支払いタイミングを交渉してみましょう。これらは法的な定めがないため、交渉によって取り決めることができます。

とはいえ、手付金を完全に無しにすることは難しいのが実情です。交渉次第、物件の価格次第ではありますが、最低100万円は目安として必要になりそうです。

②親族にお金を借りる・③親族にお金をもらう

手付金の減額を交渉してもなお資金が不足する場合は、親など親族に一時しのぎのお金として借りられないか相談してみましょう。親族間とはいえ後々のトラブルを防ぐためにも、お金を借りる場合は借用書、もらう場合※は贈与契約書を作成しておきましょう。

※お金をもらう場合は贈与税にご注意ください。

※年間110万円までは非課税で贈与を受けられます。(2021.12現在の法令)

④勤務先の融資制度を利用する・⑤生命保険の契約者貸付を利用する

親族からお金を借りる、もらうことが難しい場合は、勤務先の融資制度や生命保険の契約者貸付の利用を検討してみましょう。なお、カードローンやフリーローン、消費者金融を利用する方法もありますが、これらは個人信用情報に載るため住宅ローンの審査が不利に働く恐れがあるため注意が必要です。

以上が、手付金や仲介手数料の準備方法です。なお、前述の通り、これらの資金は売買契約時に自己資金から支払う必要がありますが、住宅ローンに含めて借りることもできます。住宅ローンに含めて借りる場合、下記のように自己資金で支払った分は引き渡し時に口座に残るようになります。

このように、住宅ローンに手付金を含めて借りた場合、引き渡しの時に手付金分が口座に残り、自己資金は最終的に±0になります。金融機関に証拠として手付金の領収証の提出が必要になるので、捨てずにとっておきましょう。

3-2. 生活防衛資金を生活費の6か月分確保しよう

生活防衛資金とは、その名の通り生活を守るためのお金で、いわゆる「いざという時」に対応するためのお金です。「いざという時のお金」には、たとえば次のようなものがあります。

いざという時のお金の例

〇医療費(急な入院や手術など)

〇葬儀費用

〇家財の故障による買い替え

〇損害賠償

〇失業で収入源を失う

上記のお金は突発的で、かつ予測できない支出になります。急な支出にも対応できるように、「生活費の6か月分は確保しておきましょう。」というのが生活防衛資金の考え方です。

ここでいう生活費というのは、食費や公共料金、通信費や家賃など、毎月恒常的にかかる費用をいいます。この生活費が6か月分となると、たとえば生活費が月30万円の人は180万円、月40万円の人は240万円となり、この金額が生活防衛資金です。

ただし、必ずしも生活防衛資金が生活費の6か月分なくても、いざという時のお金に対応する方法はあります。

いざという時のお金への対応方法(生活防衛資金以外で対応する方法)

〇医療費(急な入院や手術など)

→親族に支援を求める

→医療保険

〇葬儀費用

→故人の預貯金、生命保険から支払う

〇家財の故障による買い替え

→自然故障:メーカー保証

→災害による故障:火災保険

〇損害賠償

→個人賠償責任保険

〇失業で収入源を失う

→親族に支援を求める

→雇用保険

このように、それぞれ「こうなったらどうする」という手段があるのであれば、生活防衛資金の確保は必須ではない場合もあります。生活費の6か月分のお金というのは、あくまでも目安となります。

一方で、どのくらい生活防衛資金として確保すべきかを検討することは、「自己資金(頭金)をいくらいれるべきか」を検討することと同じくらい大切です。この点は、ご家庭それぞれのお金の使い方や資産状況、ライフプランにもよるため、ぜひ私たちFPにご相談ください。

3-3. 住宅ローンで借りない分を用意しよう

住宅ローンで借りない分は、自己資金で用意する必要があります。

物件価格4,000万円の例でみてみましょう。諸費用が300万円、総額4,300万円必要だとします。一方で、住宅ローンの借入予定額がたとえば3,800万円だとすると、500万円不足することになります。

| 総額のうち用意すべき自己資金 | |

|---|---|

| 必要費用 | 調達方法 |

| 物件価格:4,000万円 | 住宅ローン:3,800万円 |

| 諸費用:300万円 |

用意すべき自己資金:500万円 |

このように、諸費用を含めて総額いくら必要なのかと、住宅ローンはいくら借りることができるのかを比べ、「総額>住宅ローン」となった場合は差額分を自己資金で準備する必要があります。

このように、マイホームの購入においては自己資金がいくら必要なのかを把握するべく、事前の資金計画がとても重要になります。そのためにも、まずは物件価格と購入前の諸費用(1章参照)の計算と住宅ローンでいくら借りられるのかを把握し、差額は自己資金でいくら用意する必要があるのかを把握しておきましょう。

4. マイホーム購入後に必要な資金を把握しておこう

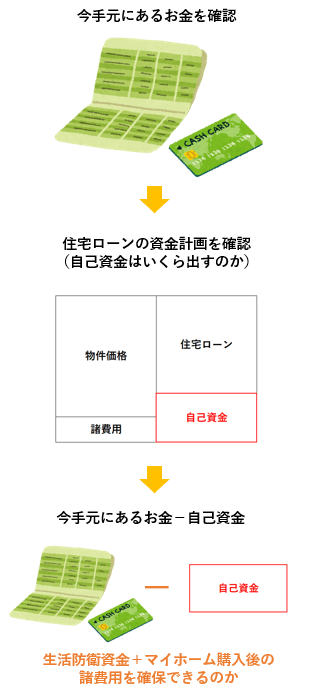

マイホームを購入した後にいくら残るかも計算しておきましょう。いくら残るかは住宅ローンの組み方によりますが、「いくら残すべきか」でいうと「生活防衛資金+マイホーム購入後の諸費用」になります。

マイホームの購入に際して手元のお金を使い果たしてしまうと、予期せぬ急な出費があった際に工面できなかったり、引っ越し費用や予定していた家具家電の購入費用を工面できなくなってしまいますよね。

従って、マイホーム購入の資金計画は「生活防衛資金+マイホーム購入後の諸費用」を確保できるような住宅ローンの組み方をしなければなりません。そのためには、総額(物件価格+マイホーム購入前の諸費用)に対して、いくらの住宅ローンを借りるのかという資金計画がとても重要になります。どのように住宅ローンの資金計画を立てるのかというと、大きく次の3つに分かれます。

生活防衛資金+マイホーム購入後の諸費用を確保できるような住宅ローンの組み方

①諸費用込みで住宅ローンを借りる

②物件価格のみ住宅ローンを借りる

③諸費用+物件価格の一部を自己資金から支払う

総額のうち、いくらの住宅ローンを借りるのかによって、購入後に手元に残る資金が変わります。そして、購入後に残る資金で「生活防衛資金+マイホーム購入後の諸費用」 を確保できるような資金計画になっているのか、住宅ローンの審査申請前に確認しておきましょう。

4-1. 諸費用込みで住宅ローンを借りる場合(オーバーローン)

諸費用の全部(または一部)を含めて住宅ローンを借りる場合は、今の手元のお金で生活防衛資金+マイホーム購入後の諸費用を支払える余力があるか、計算しておきましょう。たとえば、物件価格の4,000万円を諸費用込みの住宅ローンで借りる場合のイメージは次の通りです。

| 必要資金 | 調達方法 |

|---|---|

| 4,000万円 (物件価格) |

4,300万円 (全額住宅ローン) |

| 300万円 (諸費用) |

いわゆるオーバーローンと呼ばれる借り方で、住宅ローンで物件と購入前にかかる諸費用を賄う借り方です。諸費用の全額を住宅ローンに含める場合は、マイホーム購入によって今の手元のお金が大きく減ることはないでしょう。

そのため、マイホーム購入前に手元にあるお金が購入後に残るお金とほぼ同額となり、その額が「生活防衛資金+購入後の諸費用」以上確保されていれば、マイホーム購入後に残る必要かつ十分なお金ということになります。

| 今の手元のお金で生活防衛資金+マイホーム購入後の諸費用を支払える余力があるか (オーバーローンの場合) |

||

|---|---|---|

| マイホーム購入前に手元にあるお金 | ≧ | 生活防衛資金 (目安:生活費の6か月分) |

| マイホーム購入後の諸費用 | ||

これだけの余力があれば、たとえマイホーム購入後の予期せぬ出費(3-2.の”いざという時のお金”参照)があっても、充分対応できるでしょう。

4-2. 物件価格のみ住宅ローンを借りる場合(フルローン+自己資金)

物件価格のみ住宅ローンで借りる場合、諸費用は自己資金から支払うことになるので、今の手元のお金から諸費用相当分を差し引いていくら残るかを計算しましょう。このような住宅ローンの組み方を「フルローン」と呼び、物件価格と住宅ローンの借入額が同額になるような住宅ローンの組み方をします。

たとえば、物件価格の4,000万円を住宅ローンで、諸費用を300万円として自己資金で支払う場合のイメージは次の通りです。

| 必要資金 | 調達方法 |

|---|---|

| 4,000万円 (物件価格) |

4,000万円 (住宅ローン) |

| 300万円 (諸費用) |

300万円 (自己資金) |

この場合、マイホーム購入直後には今手元にあるお金が300万円減ることになります。今手元にあるお金から300万円を差し引いて購入直後にいくら残るのかを把握しておきましょう。

いくら残すべきかの目安は「生活防衛資金+マイホーム購入後にかかる諸費用」です。例のケースですと、300万円を差し引いても生活防衛資金+マイホーム購入後にかかる諸費用が残るのかを計算しておきましょう。

| (例)諸費用を自己資金で支払うといくら残るのか | |

|---|---|

| 今の手元にあるお金 | 800万円 |

| マイホーム購入前にかかる諸費用 | ▲300万円 |

| マイホーム購入後にいくら残るのか |

500万円生活防衛資金+マイホーム購入後の諸費用を工面できるか |

3章で解説の通り、生活防衛資金は生活費の6か月分というのは、あくまでも目安です。必ずしも必須ではないですが、生活費の6か月分が残るような資金計画であれば、安心して新生活をスタートできますね。

4-3. 諸費用+物件価格の一部を自己資金から支払う場合

総額のうち自己資金のウェイトが多く、諸費用に加え物件価格の一部も自己資金から支払う場合は、特にマイホーム購入後にいくら残るのかはよく計算しておいた方が良いでしょう。

たとえば、物件価格4,000万円+諸費用300万円として、住宅ローンの借入額を3,800万円とすると、資金計画のイメージは次の通りです。

| 必要資金 | 調達方法 |

|---|---|

| 4,000万円 (物件価格) |

3,800万円 (住宅ローン) |

| 500万円 (自己資金) |

|

| 300万円 (諸費用) |

計算の考え方は先ほどと同じで、マイホーム購入後にいくら残るのかを計算しておきましょう。

| (例)諸費用を自己資金で支払うといくら残るのか | |

|---|---|

| 今の手元にあるお金 | 800万円 |

| マイホーム購入前にかかる諸費用+物件価格の一部 | ▲500万円 |

| マイホーム購入後にいくら残るのか |

300万円生活防衛資金+マイホーム購入後の諸費用を工面できるか |

諸費用+物件価格の一部を自己資金から支払うケースは、主に次の3つのケースが考えられます。

諸費用+物件価格の一部を自己資金から支払う3つのケース

①マイホームの頭金用の貯金がある

②親族からの贈与を予定している

③住宅ローンの融資可能額が足りない

①マイホームの頭金用の貯金がある

マイホーム購入に向けてこれまで計画的に貯蓄してた人は、今手元にあるお金から生活防衛資金+マイホーム購入後の諸費用を除いた分が、自己資金として出せる上限額の目安として考えてよいでしょう。

| (例)自己資金をいくら出すか | |

|---|---|

| 今手元にあるお金 | 800万円 |

| 生活防衛資金+マイホーム購入後の諸費用 | ▲300万円 |

| 自己資金で出せる最大の額の目安 |

500万円 |

筆者は良くお客様から「頭金をいくら出したら良いか」というご相談をいただくことがありますが、一つの目安にしていただければと思います。

②親族からの贈与を予定している

親族から贈与を受けた場合は、自己資金額が増えるケースもあります。特に、住宅資金贈与として贈与を受ける場合は、その分は全額頭金に充当する必要があります。

※参考:国税庁HP No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

贈与でもらうお金以上に、さらに自分たちで自己資金を出すかどうかの判断は、①のケースと同じく今手元にあるお金から生活防衛資金+マイホーム購入後の諸費用を除いた分が、自己資金として出せる上限額の目安として考えてよいでしょう。

| (例)自己資金をいくら出すか | |

|---|---|

| 今手元にあるお金 | 800万円 |

| 生活防衛資金+マイホーム購入後の諸費用 | ▲300万円 |

| 住宅資金贈与でもらう予定のお金 | +300万円 |

| 自己資金で出せる最大の額の目安 |

300~800万円※住宅資金贈与のため、最低300万円は頭金への充当が必須 |

③住宅ローンの融資可能額が足りない

このケースは要注意です。融資可能額が足りないということは、そもそも予算オーバーである可能性が考えられるからです。

たとえば、諸費用込みの4,300万円で住宅ローンの審査をしたら、3,800万円の減額承認になるというケースもあります。減額承認になる要因には様々なケースが考えられますが、返済負担率が高いことが減額承認の要因と思われる場合は特に注意です。

※返済負担率とは、年収に占める住宅ローンの年間返済額の割合のことです。住宅ローン審査の参考にする数値の一つで、返済負担率が35%を超えると審査が厳しくなり減額承認となることがあります。

物件価格を4,000万円、諸費用を300万円として、住宅ローンで3,800万円、残り500万円を自己資金で支払う場合のイメージは次の通りです。

| 必要資金 | 調達方法 |

|---|---|

| 4,000万円 (物件価格) |

3,800万円 (住宅ローン減額承認) |

| 300万円 (諸費用) |

500万円 (自己資金) |

もちろん、①や②に該当するケースであれば心配ないかもしれませんが、差額分はなんとか出せるけど生活防衛資金が確保できない場合や、マイホーム購入後の諸費用を支払えない場合は、予算自体を見直す必要があるかもしれません。

| (例)自己資金をいくら出すか | |

|---|---|

| 今手元にあるお金 | 600万円 |

| 自己資金 | ▲500万円 出せなくはないけどギリギリ💦 |

| 生活防衛資金+マイホーム購入後の諸費用 |

100万円※200万円不足(生活防衛資金+マイホーム購入後の諸費用が300万円の場合) |

マイホームは大きなお買い物なので、今一度資金計画や予算に無理はないか、見直しておきましょう。

まとめ

以上のように、新築戸建には物件価格の7~9%の諸費用が必要になります。物件価格+7~9%を総額としてみておきましょう。

しかし、ただ諸費用の金額を把握しておくだけでなく、マイホーム購入前後の資金がそれぞれどれくらい必要なのか、その準備方法まで踏まえた住宅ローンの資金計画が大切になります。

住宅ローンの資金計画については、こちらのコラムも参考になると思いますので、ぜひご覧になさってください。

頭金なしでも住宅ローンは組める!頭金なしのマイホーム購入の注意点

頭金なしで住宅ローンを組んで後悔する人と後悔しない人

住宅ローンの頭金の目安が住宅価格の1〜2割というのは本当なのか?

また、より個別具体的な資金計画を立てるためには、しっかり現状把握をした、ライフプラン表の作成は必須になります。

弊社FPバンクでは、お客様のマイホーム購入のご相談も承っております。初回ご相談は無料ですので、お気軽にお問い合わせください。

マイホーム購入の相談をする(初回無料)

コメント