住宅ローン控除はいくら控除されるのでしょうか。住宅ローン控除額は年収や住宅ローンの借入額によって決まりますが、10年間で200~350万円の範囲になる人が多いです。

はじめてのマイホーム購入、お得に使える制度は利用したいですよね。あらかじめ住宅ローン控除の見込み額がある程度でも分かっていれば、住宅購入後のお金の計画も立てやすく、安心して購入できると思います。

しかし、住宅ローン控除額は年収や住宅ローンの借入額によって異なるので、実際の控除額はよく分からないですよね。

そこで本コラムでは、年収と住宅ローンの借入額別に住宅ローン控除の見込み額を算出してみました。

また、より詳細に住宅ローン控除の見込み額を計算したいという人向けに、住宅ローン控除の見込み額の計算方法も解説しています。

なお、住宅ローン控除がどういう制度かというのはこちらのコラムが参考になると思いますので、ご覧ください。

住宅ローン控除とはどういう制度?わかりやすくご紹介!

※本コラムは、2021.12.1現在の法令に基づく住宅借入金等特別控除(住宅ローン控除)の要件で算出します。

目次

1.住宅ローン控除はいくら控除されるのか~年収別にシミュレーション~

あなたの住宅ローン控除はいくら控除されるのでしょうか。

まずは、住宅ローン控除の控除額のイメージをつかんでいただきたいと思います。年収別の住宅ローン控除の見込み額は、次の通りです。

|

年収別の住宅ローン控除の見込み額(10年間)

消費税課税物件の場合 |

|||

|---|---|---|---|

| 年収 | 住宅ローン借入額別の 住宅ローン控除見込み額 |

||

| 3,000万円 | 4,000万円 | 5,000万円 | |

| 500万円 | 239万円 | 244万円 | 244万円 |

| 600万円 | 256万円 | 309万円 | 310万円 |

| 700万円 | 256万円 | 341万円 | 391万円 |

| 800万円 | 256万円 | 341万円 | 394万円 |

| 900万円 | 256万円 | 341万円 | 394万円 |

| 1,000万円 | 256万円 | 341万円 | 394万円 |

前提条件は次の通りでシミュレーションしてみました。

住宅ローン控除のシミュレーション

-前提条件-

<家族構成>

夫婦と、5歳と3歳の子の4人家族

共働きで、妻は夫の扶養の範囲外

住宅ローンの契約者の年収は10年間横ばいとする

<物件種別>

新築(消費税課税あり)

一般住宅

<住宅ローン>

夫の単独で住宅ローンを組む

物件価格と同額の住宅ローンを借り入れるものとする(諸費用は自己資金)

借入金利は0.5%、10年間変わらないものとする

借入期間は35年間とする

このように、住宅ローン控除額は年収(所得税額と住民税額)や住宅ローンの借入額、物件価格によって異なり、各金額に比例して控除額も増えます。

なお、中古物件で売主が個人の場合など、消費税非課税物件の住宅ローン控除の見込み額は、上記の前提条件では全ての年収・借入額で200万円になりました。 売主が個人の場合は物件価格に消費税が課税されないため、住宅ローン控除の上限額は年間20万円です。年間20万円が10年間控除されるため、住宅ローン控除額の見込み額は200万円となります。

※シミュレーションは概算のため、実際の控除額とは異なる場合がございます。※住宅ローン控除の算出期間は10年間とします。

2.住宅ローン控除額を計算する前の事前準備-5つのSTEP-

より正確に住宅ローン控除の見込み額を算出したいという人は、実際に住宅ローン控除額を計算してみましょう。

住宅ローン控除額の計算方法は複雑です。しかし、要点だけ抑えてしまえば簡単に住宅ローン控除の見込み額を算出することができます。

この章では、次の5つのSTEPに沿って、実際に住宅ローン控除額を計算していきます。

住宅ローン控除額の計算

-5つのSTEP-

①販売価格と住宅ローンの年末残高を確認し、いずれか低い方の1%の額を算出する

②消費税の課税の有無と認定住宅に該当するか確認する

③住宅ローン控除の上限額を算出する

④源泉徴収票で源泉徴収税額(所得税)を確認する

⑤住宅ローン控除額を算出する

難しそうであるかもしれませんが、簡潔に、なるべくシンプルに解説していきます。一つひとつ丁寧に計算していけば算出できるようになっていますので、ぜひチャレンジしてみてください。

2-1.販売価格と住宅ローンの年末残高を確認し、いずれか低い方の1%の額を算出する

はじめに、販売価格と住宅ローンの年末残高(12月31日時点での残高)の、それぞれの金額を確認し、いずれか低い方の1%を算出します。本コラムでは、この計算で算出した金額を「1%の額」と定義します。1%の額の算出のステップは次の通りです。

1%の額を算出するステップ

①販売価格を確認する

②住宅ローンの年末残高を算出する

③いずれか低い金額の1%を算出する

ステップ順に解説していきます。

①販売価格を確認する

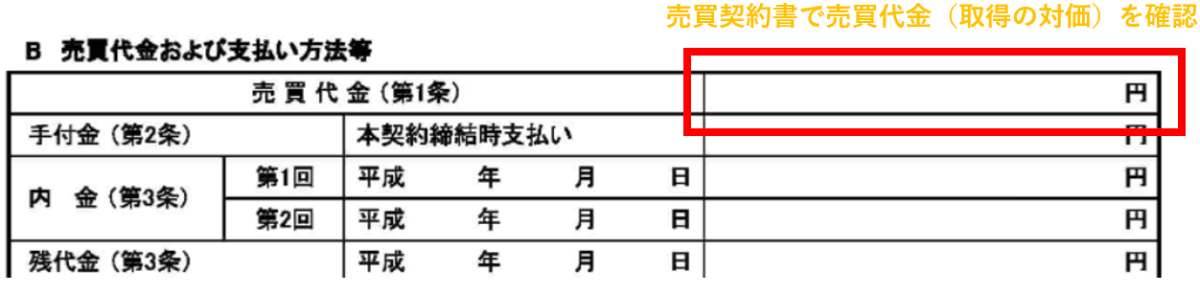

基本的に販売価格は不動産売買契約書(以下、売買契約書)の売買代金を確認してください。

たとえば、この赤枠で囲われた売買代金が4,000万円だとすると、4,000万円が販売価格となります。売買契約前であれば暫定で販売図面などで確認してください。

なお、住宅ローン控除の対象になる費用のことを「取得の対価」といい、販売価格もその一つです。どのような費用が対象になるかは、次の表の通りです。

| 取得の対価に含められるもの 含められないもの |

|

|---|---|

| 含められる=〇 含められない=× |

|

| 売買契約書等に貼付した印紙 | × |

| 不動産仲介手数料 | × |

| 不動産取得税等及び登録免許税 | × |

| 建築の請負業者以外の建築士に支払った家屋の設計料 | 〇 |

| 住宅用家屋と一体として取得した電気設備等の附属設備の取得対価 | 〇 |

出典:国税庁ホームページ 住宅用家屋の新築等の対価又は増改築等の費用の範囲

基本的には販売価格=取得の対価=住宅ローン控除の対象の費用という認識で問題ありません。

②住宅ローンの年末残高を算出する

住宅ローンの年末残高は、住宅ローンを借りた金融機関から送られてくる年末残高証明書で確認することができます。

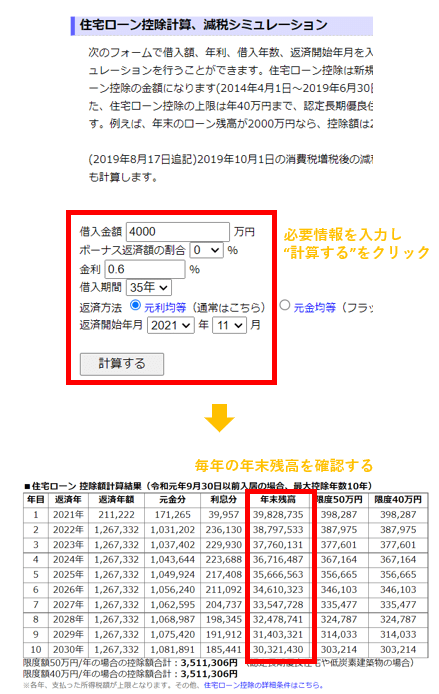

年末残高証明書が送られてくる前に住宅ローンの年末残高を調べたい場合は、下記のサイトで各年の年末残高をシミュレーションすることもできます。

住宅ローン控除計算@ローン計算

住宅ローンの借入額と金利、返済期間、返済開始年月などの必要情報を入力することで、簡単にシミュレーションすることができます。便利なサイトなので、筆者もよく利用させてもらっています。

③いずれか低い金額の1%を算出する

最後に、①と②で確認した販売価格と住宅ローン年末残高の金額を比較し、いずれか低い方の金額を算出します。

たとえば、販売価格が4,000万円で、②住宅ローンの年末残高が3,800万円の場合は、②の3,800万円がいずれか低い方の金額ということになりますね。

| (例)取得の対価と住宅ローン年末残高の比較 | |

|---|---|

| 販売価格 | 4,000万円 |

| 年末残高 | 3,800万円 |

| いずれか低い方の金額 | 3,800万円 |

このいずれか低い方の金額の1%を算出します。例の場合は38万円ですね。(3,800万円×1%)

ここまでのステップを経て算出した額が、あなたの「1%の額」です。

2-2.消費税の課税の有無を確認する

次に、対象の物件の消費税の課税の有無と認定住宅に該当するかを確認していきます。なぜこの確認の必要があるかというと、後に住宅ローン控除の上限額を算出する際の必要な情報になるからです。

消費税の課税の有無は、売主が法人(事業者)か個人かで判断します。原則として、売主が法人の場合は消費税課税、個人の場合は消費税非課税になります。

売主が法人か個人は、主に次の方法で確認できます。

売主が法人か個人かの確認方法

〇不動産の担当エージェントさんに聞く

〇登記簿で確認する

〇不動産売買契約書で確認する

最も簡単な確認方法は、不動産の担当エージェントさんに確認する方法です。検討している物件は消費税がかかるのかかからないのか、前もって確認しておきましょう。

2-3.認定住宅に該当するか確認する

また、対象の物件が認定住宅に該当するかどうかも確認しておきましょう。認定住宅には、次のいずれかに該当する住宅をいいます。

認定住宅とは

〇認定長期優良住宅

〇認定低炭素住宅

長期優良住宅は、「長期にわたり良好な状態で使用するための措置がその構造及び設備に講じられた優良な住宅」と国土交通省で定義されています。一般住宅よりグレードの高い家というイメージですね。長期優良住宅のイメージは次の通りです。

出典:SUUMO 長期優良住宅の基準や条件は? 申請するとどんなメリットがあるの?

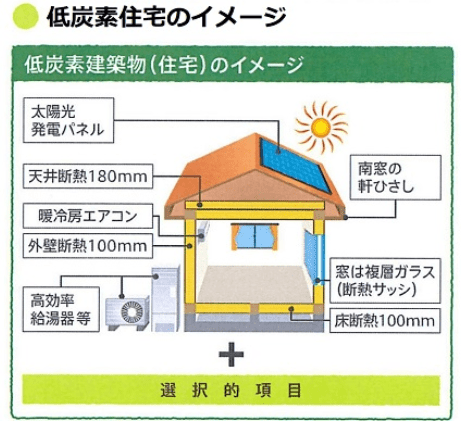

一方、認定低炭素住宅とは、二酸化炭素の排出の抑制に資する建築物で、環境に優しい建物です。低炭素住宅のイメージは次の通りです。

このいずれかに該当する物件かどうかも確認してください。次の、住宅ローン控除の上限額の算出をする際に必要な情報になります。

2-4.住宅ローン控除の上限額を算出する

続いて、住宅ローン控除の上限額を算出していきます。下の表を用いて、2-1.で算出した「1%の額」と物件ごとの上限額を比較してください。

| 「1%の額」と物件毎の上限額を比較 | ||

|---|---|---|

| 物件ごとの上限額 | 2-1.で算出 | |

| 消費税課税の 物件の上限額 |

40万円 | 1%の額 |

| 消費税非課税物の物件の上限額 | 20万円 | |

| 認定住宅の上限額 | 50万円 | |

この表で比較し、いずれか低い方の金額を算出してください。その金額が、年間の住宅ローン控除の上限額です。

たとえば、先ほどの例のように1%の額が38万円という前提の場合、各物件の住宅ローン控除の上限額は次の通りです。

| (例)1%の額が38万円の場合の 物件ごとの住宅ローン控除の上限額 |

|

|---|---|

| 消費税課税の 物件 |

38万円 |

| 消費税非課税物の物件 | 20万円 |

| 認定住宅 | 38万円 |

消費税課税の物件と認定住宅の住宅ローン控除の上限額は38万円になっています。これは、物件の上限額がそれぞれ40万円と50万円なのに対し、1%の額が38万円で後者の方が低い額なので、38万円が住宅ローン控除の上限額となります。

一方、消費税が非課税の物件である場合は上限額が20万円に対し1%の額が38万円と前者の方が低い額なので、20万円が住宅ローン控除の上限額となります。

このように、対象の物件の種別(消費税がかかるのかかからないのか、認定住宅なのか否か)によって住宅ローン控除の上限額も異なるので注意しましょう。

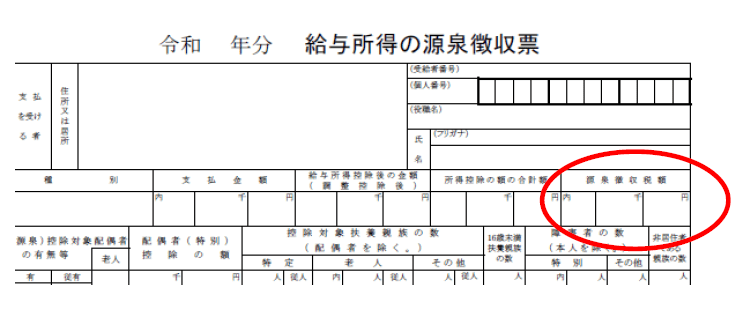

2-5.源泉徴収票で源泉徴収税額(所得税)を確認する

次に、源泉徴収税額(所得税)を確認します。源泉徴収税額は、源泉徴収票で確認できます。この源泉徴収税額が、あなたが一年間で納めた所得税額(復興特別所得税含む)で、住宅ローン控除の対象になります。 一つ前までで、住宅ローン控除の上限額を算出しましたが、あくまでも「上限額」です。この上限額から、実際に税金が控除される額を算出していきます。そのためには、まず源泉徴収税額を確認する必要があります。

一つ前までで、住宅ローン控除の上限額を算出しましたが、あくまでも「上限額」です。この上限額から、実際に税金が控除される額を算出していきます。そのためには、まず源泉徴収税額を確認する必要があります。

この源泉所得税額を次の計算で使用するので、控えておいてください。

3.住宅ローン控除額を実際に計算してみよう-3つのSTEP-

2章で住宅ローン控除額を計算する準備が整いましたね。本章では、2章で準備した金額を使って実際の住宅ローン控除額の算出方法を、3つのSTEPで解説していきます。

計算の流れは次の通りです。

3-1.住宅ローン控除額の算出方法-STEP1-

まず、STEP1では①住宅ローン控除の上限額と②源泉徴収税額(所得税額)を確認してください。

住宅ローン控除額の算出方法

-STEP1-

①住宅ローン控除の上限額を確認する

※2-4.で算出する金額

②源泉徴収税額を確認する

※2-5.で確認する金額

なお、その年の住宅ローン控除額を知りたい場合は、①と②は同じ年で計算する必要があります。今手元で確認できる源泉徴収税額が昨年のものである場合は、今年(住宅ローン控除を受ける年)も同額の源泉徴収税額だとしたらという仮定で計算していきましょう。

3-2.住宅ローン控除額の算出方法-STEP2-

次に、STEP1で確認した①住宅ローン控除の上限額と②源泉徴収税額を比較し、①の方が多い場合はAに、②の方が多い場合はBに進んでください。

住宅ローン控除額の算出方法

-STEP2-

STEP1を比較し、

①>②の場合・・・A

②>①の場合・・・B

3-3.住宅ローン控除額の算出方法-STEP3-

STEP2では、AとBどちらでしたか?AとBそれぞれで住宅ローン控除額が異なるため、次のSTEP3ではAとBどちらか該当する方の計算のみでOKです。

住宅ローン控除額の算出方法

-STEP3-

STEP2がAの場合

②=C(所得税の住宅ローン控除額)

①ー②=D(住民税の住宅ローン控除額 )

C+D=住宅ローン控除額

※ただし、Dの住民税の住宅ローン控除額は消費税課税の場合は136,500円、消費税非課税の場合は97,500円が上限

※住民税の控除は1年ずれます

STEP2がBの場合

①=住宅ローン控除額(所得税のみ)

※厳密には復興特別所得税相当分の約2%相当も控除されます。従って、実質的には①住宅ローン控除額+2%相当が還付されることになります。

たとえば、住宅ローン控除の上限額が38万円で源泉徴収税額が25万円の場合(STEP2がAのケース )は、25万円は所得税から控除される住宅ローン控除額です。差額13万円は住民税から控除されます。

反対に、住宅ローン控除の上限額が20万円で源泉徴収税額が25万円の場合(STEP2がBのケース )は、20万円が所得税から控除※される住宅ローン控除額です。こちらのケースでは、住宅ローン控除の上限額を源泉徴収税額で使い切ってしまうため、所得税の住宅ローン控除のみで住民税からの控除はできません。

※復興特別所得税を除きます

4.住宅ローン控除額の有効な使い道

住宅ローン控除は10年間で数百万円の節税効果が得られるお得な制度です。前述の通り、住宅ローン控除は10年間で200~350万円になる人が多いです。

一方で、マイホームを持つと今まで賃貸ではかからなかった、リフォーム費用や固定資産税、火災保険料といった維持費が発生します。

住宅ローン控除は住宅ローンを利用してマイホームを持つ人が得られる恩恵です。であれば、マイホームを持つことで発生する費用に充てるのが妥当な考え方ではないでしょうか。

今の家賃の支払いと住宅ローンの毎月の返済額がほぼ同じで、マイホームの維持費よりも住宅ローン控除額の方が多ければ、少なくとも10年間の住居費は実質今までと変わらないということになります。不動産屋さんの営業によくある「住宅ローン控除があるので実質今までの家賃と変わりません」という謳い文句の意味は、こういうことですね。

この章では、住宅ローン控除の有効な使い道について解説していきます。住宅ローンの控除期間は10年間※のため、10年間でのマイホームにかかる費用と住宅ローン控除を比較していきます。

※一定の条件を満たす場合は13年間です。

4-1.リフォーム費用に充てる

住宅ローン控除の最も有効な活用方法は、マイホームのリフォーム費用に充てることではないでしょうか。

マイホームを持つことで維持費が必要になりますが、維持費の中でも特に大きなウェイトを占めるのがリフォーム資金です。新築の場合、購入後数年はリフォームの必要はないですが、10年~15年後には最初のリフォームが必要になってきます。

戸建かマンションかによってかかるリフォーム資金は異なります。まずは、戸建のリフォーム費用をみてみましょう。戸建のリフォームは、10年間で280~500万円前後必要になります。

| 戸建にかかるリフォーム費用 (10年間の目安) |

||

|---|---|---|

| 工事内容 | 費用の目安 | 合計 |

| 水回り (キッチン、バスルーム等) |

130万円~250万円 | 280~500万円 |

| 屋根 | 50~100万円 | |

| 外壁 | 100~150万円 | |

リフォームの規模によりますが、ある程度は住宅ローン控除で賄える部分もありそうです。

マンションの場合はどうでしょうか。戸建と比べてマンションは屋根や外壁のリフォーム費用はかかりません。一方で、マンションでは管理費・修繕積立金が毎月かかるため、「リフォーム費用」という名目では10年間で430~610万円前後必要になります。

|

マンションにかかるリフォーム費用

(10年間の目安)

|

||

|---|---|---|

| 工事内容 | 費用の目安 | 合計 |

| 水回り (キッチン、バスルーム、トイレ等) |

130万円~250万円 | 430万円~610万円 |

| 管理費・修繕積立金 (月2.5~3万円を想定) |

300~360万円 | |

マンションの場合は全額は難しいとしても、リフォーム費用の半分程度は住宅ローン控除で賄えそうですね。

4-2.固定資産税の納税に充てる

住宅ローン控除を固定資産税に充てるのも、住宅ローン控除の有効活用の一つです。

固定資産税は物件によりますが、一般的な戸建とマンション、それぞれの固定資産税は次の通りです。

| 固定資産税の目安 | ||

|---|---|---|

| 戸建 | 10~15万円 (1年間) |

100~150万円 (10年間) |

| マンション | 14~20万円 (1年間) |

140~200万円 (10年間) |

1章の年収別・住宅ローンの借入額別の住宅ローン控除額のシミュレーションと比較していかがでしょうか。シミュレーションの範囲内であれば、住宅ローン控除でおおよそ10年間分の固定資産税を賄える計算になります。

4-3.火災保険料・地震保険料の支払いに充てる

火災保険料や地震保険料の支払いに住宅ローン控除を充てるのも、住宅ローン控除の有効活用の一つです。

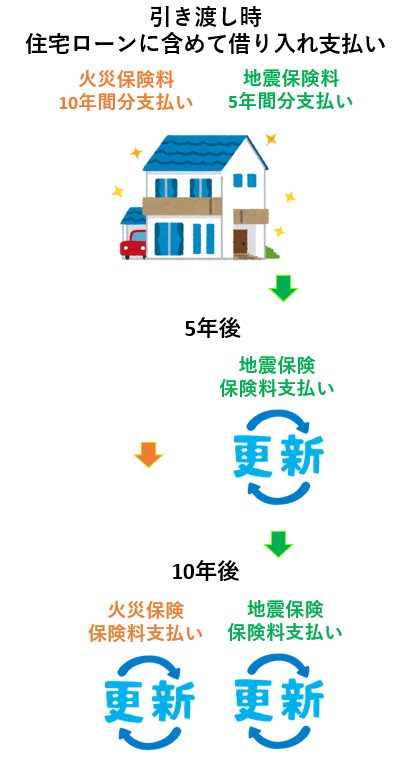

火災保険は最長10年間、地震保険は最長5年間の契約とすることができます。ただし、最初の10年分の火災保険料と5年分の地震保険料は住宅ローンに含めて借りることができます。こうすることで、火災保険料と地震保険料を実質35年の分割返済にすることもできます。

もし初回の火災保険料・地震保険料を住宅ローンに含めて支払うと、10年間では地震保険が2回、火災保険が1回、それぞれ更新時に保険料を支払うことになります。

初回だけ住宅ローンに含めて火災保険料・地震保険料を支払うとすると、引き渡しから10年間で支払う、一般的な戸建とマンションの保険料は次の通りです。

| 10年間の火災保険料・地震保険料 ※初回保険料を除く |

|||

|---|---|---|---|

| 火災保険料 (10年後更新時) |

地震保険料 (5年後、10年後更新時) |

10年間の保険料総額 | |

| 戸建 | 25万円 | 15万円 (1回分) ×2回 |

55万円 |

| マンション | 7万円 | 8万円 (1回分) ×2回 |

23万円 |

5.まとめ

住宅ローン控除はとてもお得な節税制度で、10年間で200~350万円の節税効果が得られます。これだけの節税効果が得られるので、有効活用しない手はないですよね。

マイホームを手にすると、賃貸では必要なかった維持費の支払いが発生します。しかし、住宅ローン控除を活用できれば、少なくとも10年間は、ある程度の費用は賄えそうですね。

住宅ローン控除に限らず、マイホームの購入前には様々なお金の準備、計画をする必要があります。

FPバンクでは、お客様のお金のご相談・ライフプランのご相談を承っております。初回相談無料ですので、マイホーム購入前の方はぜひ一度ご相談ください。

コメント