注文住宅を建てたい!と考えたとき、まずは土地を購入するところから、とお考えではないでしょうか。

確かに、注文住宅は土地を決めてから建築していくため、まずは土地の購入とローンの計画を立てることから始まります。

しかし、注文住宅を建てる上で最も重要なことは、土地だけでなく建物を含めた全体の資金計画を立てることなのです。

資金計画の中には、どういう方法や流れでお金を用意し支払っていくのかということも含まれますが、意外と盲点になりがちなのは税金の計画です。

このコラムでは、土地を探しから住宅を新築して引き渡すまでのお金の計画や流れ、その過程で考えるべき税金の計画について解説していきます。

本コラムが、あなたの夢のマイホーム計画の一助になれば幸いです。

目次

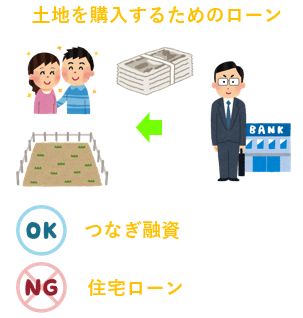

1.土地購入のローンは借りられる

住宅を建築する前提で土地を購入する場合の費用はローンで借りることは可能です。ただし、住宅ローンは利用できません。

では、先に土地を購入する場合はどのようなローンを利用するのかというと、一般的にはつなぎ融資というローンを利用して土地を購入します。

つなぎ融資とは、建物が完成し住宅ローンが実行されるまでの間に必要な支払いを、金融機関が一時的に立て替えてくれる融資です。建物完成(引き渡し、住宅ローン実行)までをつないでいく融資なので、つなぎ融資といいます。

つなぎ融資は、先に購入する土地や建物の着工金や中間金の支払いの際に利用されます。融資なので、利息の支払いが発生します。金利は金融機関によりますが、年2~3%前後が一般的です。

大まかな流れは、つなぎ融資を利用して先に土地を購入し、建物完成時に住宅ローンを実行して建物残代金支払いと同時につなぎ融資を完済させる、という流れになります。

住宅ローンは、あくまでも居住用の建物の購入や建築するために利用できるローンです。そのため、既に完成している建売住宅の場合は土地と建物を同時に購入するため、住宅ローンが利用できます。

一方、注文住宅のように土地から購入し後から建物を新築する場合は、先に土地を購入することになります。当然、土地を購入する時点では建物が存在していないため、住宅ローンを利用することはできないのです。

つなぎ融資で土地を購入してから建物完成後の住宅ローンの実行までの詳しい流れは、3章で解説していきます。

2.つなぎ融資を受けるために、まずはハウスメーカーを探すべきである理由

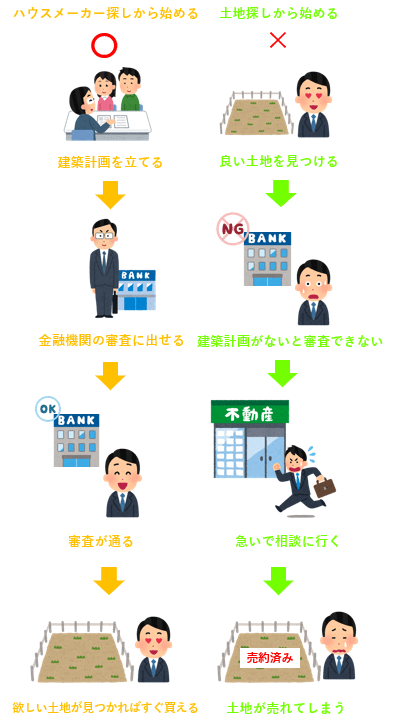

土地をローンで購入する前提であれば、土地探しのために不動産屋さんに行くよりも先に、まずはハウスメーカー(工務店等)を探すべきです。理由は、ハウスメーカーの建築計画がないと、金融機関は融資の審査をしないからです。そうなると、先に土地探しから始めて良い土地が見つかっても融資が受けられず、みすみす土地を買い逃してしまうことになります。下図をご覧ください。

例えば、まず自分の希望に合う理想的な土地が見つけられたとしましょう。購入費用を用意するために銀行に行きますが、融資承認は降りません。建物の建築計画がないからです。そこから慌ててハウスメーカーを探して、自分の希望と予算を伝えて建築計画を立てることになりますが、建築計画の策定にはおよそ2~3ヵ月程度かかってしまいます。

その間に土地が売れてしまえば、土地探しもまた振り出しに戻ってしまうのです。不動産との出会いは一期一会と言われます。同じ立地や条件の土地と再び巡り合えるかは全く分かりません。であれば、確実に気に入った土地を手に入れるためにも、正しい手順を踏んでおくべきだと思います。

また、先に土地を探してそこに家を建てたいと思っても、建ぺい率の問題などで希望通りの間取りで建築できない可能性もあります。建築計画を見直すこともできますが、どうしても希望の間取りで建てたいという場合、また新たに条件を満たせる土地を探す必要があります。建物も含めた全体の資金計画を立てておかないと、土地にお金をかけすぎて建物の資金が足りなくなるという不安もあります。

土地探しよりも前に、まずはハウスメーカー探しから始めていきましょう。

3.ハウスメーカーへの相談~建物完成の8つのステップ

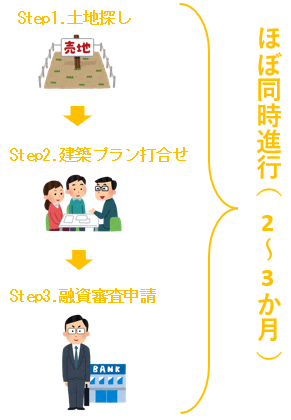

ハウスメーカーが決まり、具体的に土地探しや建築の計画を打ち合わせていきます。

当然ながら、居住用の土地の購入には建物の建築を前提としています。そのため、土地購入の資金計画だけを立てることは、いわば木を見て森を見ずになってしまいます。むしろ、本番は建物です。従って、土地だけでなく建物も含めた全体の資金計画を立てることが重要になります。

ハウスメーカーに相談に行ってから建物完成までの一般的な流れとしては、まず土地を探し、建築のプランを立て、その後に銀行の審査を申請します。ここまで通常2~3か月程度要することが多いですが、実務ではこれらのステップはほぼ同時進行で進めていくことが多いです。

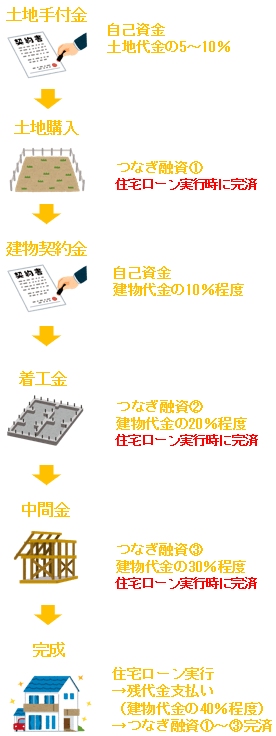

土地が見つかり、建築プランも決まり、融資の審査も内定が出ると、いよいよ建築計画がスタートしていきます。最初は、事前審査の内定と同時期に土地の契約を行い、この時点で手付金を支払います。

この流れの通り、土地と建物それぞれの契約時に支払う代金は基本的に自己資金で用意する必要がありますが、契約時に支払った自己資金分は住宅ローンに含めることができます。自己資金を住宅ローンに含めるか含めないは融資の審査申込み時に決めるため、最初に全体の資金計画を立てることが重要になります。

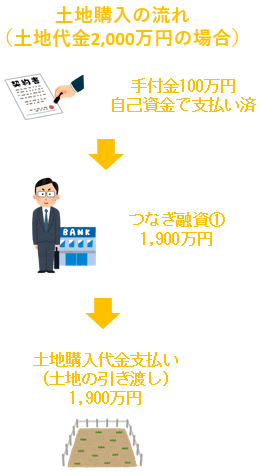

例として、土地は2,000万円で購入、建物は2,500万円(工事費込み)で新築する場合で解説していきます。

<例>

〇土地2,000万円

〇建物2,500万円

〇土地の購入資金

→手付金100万円(自己資金)

→引渡し時1,900万円(つなぎ融資①)

〇建物の建築資金

→契約金250万円(自己資金)

→着工金500万円(つなぎ融資②)

→中間金750万円(つなぎ融資③)

→残代金1,000万円(住宅ローン)

〇総額4,500万円

→住宅ローン4,150万円→自己資金350万円

まずは土地を購入していくことになりますが、その後に建物の着工から引き渡しまでどのような流れになっていくのか解説していきます。

3-1.土地を決めて間取りのプランを立てる

まずはハウスメーカーに相談に行き、どんな場所にどんなデザイン・間取りの家を建てていくか打ち合わせていきます。

土地はインターネットで探すのが簡単で効率がいいですが、実際に足を運んで周辺環境を肌で感じましょう。駅からの実際の距離はどうか、治安は良いか、騒音や異臭はしないか等々、インターネットの情報だけでは得られない情報もあります。

ハウスメーカーで土地を探す場合は、「建築条件付き土地」を紹介してもらえるメリットもあります。建築条件付き土地は、指定されたハウスメーカーでの建築が条件となる土地ですが、一般的な土地と比べて安く購入することができます。

土地が決まったら、間取りのプランを立てていきます。リビングやダイニングの広さ、水回り設備のグレード、構造やどのような素材を使用するか等の話を進めていきます。

同時に、おおよその見積書をもとに資金計画を立てます。この資金計画が金融機関に住宅ローンの審査を申し込む際に必要になるため、土地だけ先行して探すのではなく、まずはハウスメーカーに相談していきましょう。

3-2.融資の審査申請をする

土地が決まり、だいたいの資金計画が決まったら、金融機関に融資の審査の申請をします。融資の審査には事前審査と本審査の2段階あります。

事前審査では、おおよその計画と融資可能額を算出します。この時点で建物のおおまかな建築計画(見積書)は必要になります。事前審査が承認になり、融資可能額が決まります。融資可能額の範囲内であれば、事前審査の段階では土地や間取りの変更をすることは可能です。

本審査では、具体的な土地と建築の見積書、資金計画が必要になります。そのため、本審査の申請までには、土地と建築計画は決めておく必要があります。

3-3.自己資金で土地の手付金を支払う

まずは、土地の購入をしていきますが、その前に土地の購入の手付金を支払います。

手付金は土地の売買契約をする際に支払うもので、一般的に土地代金の5~10%です。今回は、仮に手付金を土地代金の5%として計算してみます。例のような2,000万円の土地の手付金は100万円になります。

〇土地の融資資金

→手付金100万円

→引き渡し時1,900万円

〇建物の建築資金

→契約金250万円

→着工金500万円

→中間金750万円

→残代金1,000万円

〇総額4,500万円

手付金は住宅ローン実行に先立って支払う必要があるため、その分の自己資金の準備が必要になります。 しかし、手付金は一般的に住宅ローンに含めて借りることは可能で、その場合は住宅ローン実行後に手付金の支払い分が口座に残ります。手付金は住宅ローンに含めるのか含めないのか、最初にしっかり資金計画を立てていきましょう。

3-4.つなぎ融資①で土地を購入する

土地の購入の契約をした後、一回目のつなぎ融資を受けて土地を購入します。自己資金で土地を買うこともできますが、土地代金は数千万円以上と高額になるため、つなぎ融資を利用することが一般的です。

例のケースですと、土地代金2,000万円のうち手付金の100万円は支払い済みのため、引き渡し時には差額の1,900万円を支払います。このとき、つなぎ融資①を利用して土地を購入します。

〇土地の購入資金

→手付金100万円

→引き渡し時1,900万円

〇建物の建築資金

→契約金250万円

→着工金500万円

→中間金750万円

→残代金1,000万円

〇総額4,500万円

土地を購入するときのつなぎ融資の流れのイメージは次の通りです。

つなぎ融資は建物の残代金を支払う際に住宅ローンを実行し、完済させます。その後に必要になる建物完成までのつなぎ融資も同様に、建物の残代金を支払う際に住宅ローンを実行して完済させます。

3-5.自己資金で建物の契約金を支払う

土地の引き渡しが終わると、次は建物の建築に移っていきます。このとき最初に必要になるのが、建物の契約時に支払う契約金です。

契約金は建設工事請負契約の代金の10%程度が一般的です。例の場合、建物代金が総額2,500万円だとすると、250万円が契約金になります。

<例>

〇土地の購入資金

→手付金100万円

→引き渡し時1,900万円

〇建物の建築資金

→契約金250万円

→着工金500万円

→中間金750万円

→残代金1,000万円

〇総額4,500万円

契約金も住宅ローンの一部として借りることができるため、その場合は住宅ローン実行後に手付金の支払い分が口座に残ります。 しかし、土地の購入のときと同じく建物の契約金も、住宅ローンの実行に先立って支払う必要があります。そのため、建物の契約金も自己資金で準備する必要があります。

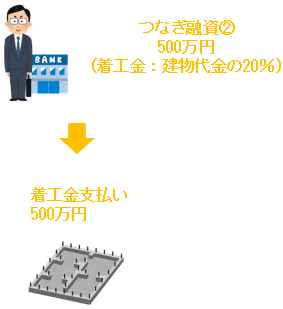

3-6.つなぎ融資②で建物の着工金を支払う

次に、建物の工事に着工していきます。まずは基礎工事からですが、この段階でまず初めの建物代金の支払いが発生します。

前提として、通常、建物の代金は最後にまとめての支払いではありません。建物の完成から引き渡しまでの間で、工事代金の一部を工期の節目毎に2~3回に分けて支払っていくのが一般的です。そのうちの一つが、建物の着工時に支払う着工金です。

着工金は建物代金の20%程度が一般的で、例の場合ですと、建物代金2,500万円の20%の500万円となります。

<例>

〇土地の購入資金

→手付金100万円

→引き渡し時1,900万円

〇建物の建築資金

→契約金250万円

→着工金500万円

→中間金750万円

→残代金1,000万円

〇総額4,500万円

着工金も自己資金で支払うことは可能ですが、建築費用の20%程度と高額になりがちです。そのため、着工金の支払い時につなぎ融資を利用し、土地の購入時のつなぎ融資と併せて住宅ローン実行時に完済させる流れが一般的です。

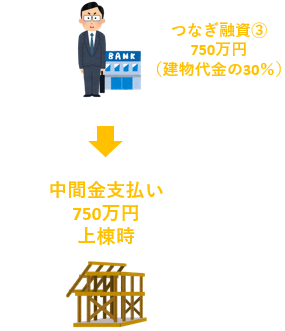

3-7.つなぎ融資③で建物の中間金を支払う

最後のつなぎ融資は中間金の支払いです。中間金は上棟時に建築費用の30%程度を支払うのが一般的です。

建築費用の30%なので、つなぎ融資を利用して支払うのが一般的です。 例のケースですと、建築費用2,500万円の30%は750万円ですね。

<例>

〇土地の購入資金

→手付金100万円

→引き渡し時1,900万円

〇建物の建築資金

→契約金250万円

→着工金500万円

→中間金750万円

→残代金1,000万円

〇総額4,500万円

ここで借り入れたつなぎ融資も住宅ローン実行時に完済させます。

3-8.住宅ローンを実行して建物の残代金を支払い、つなぎ資金①~③を完済する

いよいよ、建物が完成し、引き渡しに移ります。ここではじめて、住宅ローンが実行されます。

住宅ローンが実行されたら、まずは残代金を全て支払います。残代金は引き渡し時に最後に支払う建築費用の残り分で、建築費用総額の40%程度が一般的です。

<例>

〇土地の購入資金

→手付金100万円

→引き渡し時1,900万円

〇建物の建築資金

→契約金250万円

→着工金500万円

→中間金750万円

→残代金1,000万円

〇総額4,500万円

同時に、これまでに一時的な支払いのために借りてきたつなぎ融資を完済させます。住宅ローンを実行し、建物の残代金の支払いとつなぎ融資の完済する全体の資金計画のイメージは次の通りです。

| 引き渡し時に住宅ローンを実行 (土地手付金と建物契約金を含めない場合) |

|

| 住宅ローン実行額 総額4,150万円 |

つなぎ融資①完済 土地1,900万円 |

| つなぎ融資②完済 500万円 |

|

| つなぎ融資③完済 750万円 |

|

| 残代金支払い 1,000万円 |

|

この時、土地の手付金や建物の契約金も含めて住宅ローンを借りる資金計画を立てていた場合は、その分も融資され、最終的に口座に残ります。手付金と契約金も含めて住宅ローンを借りる資金計画を立てた場合の全体の資金計画のイメージは次の通りです。

| 引き渡し時に住宅ローンを実行 (土地手付金と建物契約金を含める場合) |

|

| 住宅ローン実行額 総額4,500万円 |

自己資金 土地手付金100万円 (融資実行後口座に残る) |

| つなぎ融資①完済 土地1,900万円 |

|

| 自己資金 建物契約金250万円 (融資実行後口座に残る) |

|

| つなぎ融資②完済 500万円 |

|

| つなぎ融資③完済 750万円 |

|

| 残代金支払い 1,000万円 |

|

このように、いくら自己資金で支払うのか、いくら住宅ローンで借りるのか、全体の資金計画を最初に立てることが重要です。

この段階で、つなぎ融資が住宅ローンで完済され、一本化されます。別途、住宅ローンの保証料や登記費用、火災保険料といった諸費用の支払いはありますが、ここでようやく全体の支払いが完了します。

ハウスメーカーや建築プランによりますが、土地の購入から建物の引き渡しまでは、おおよそ1年~1年半程度です。

4.土地購入~建物引き渡しの税金の注意点

土地を購入してから建物を引き渡すまでに意外と盲点になりがちなことが、税金の計画です。

3章で解説してきた通り、土地から探して家を建てる場合は入念な資金計画が必要になります。また、注文住宅の場合は土地を購入してから引き渡しまで1年~1年半程度要します。

そのため、資金計画も途中で多少変更になる場合もあります。たとえば、親から援助のお金をもらう場合です。はじめは親に頼らず、夫婦2人の力で建築していこうと計画していたけど、途中から親の資金援助が得られることになったというケースも少なくありません。

まさに棚からぼたもち、住宅ローンの借入額も予定より少なくなりそうですね。しかし、途中で資金計画が変更になる場合に注意すべきは税金です。

税金のどんなことに注意すべきかというと、住宅ローン控除や贈与税です。親からお金をもらうタイミングや受け取り方法を誤ると、場合によっては数百万円損してしまうこともあります。

そこでこの章では、住宅の建築に際して意外と盲点になりがちな税金の知識について解説していきます。

※本章は、2021.10.1現在の法令に基づく税制を前提に解説しております。現在の法令とは異なる場合があるため、ご注意ください。

※最新の法令は最寄りの税務署やファイナンシャルプランナーなどにお問い合わせください。

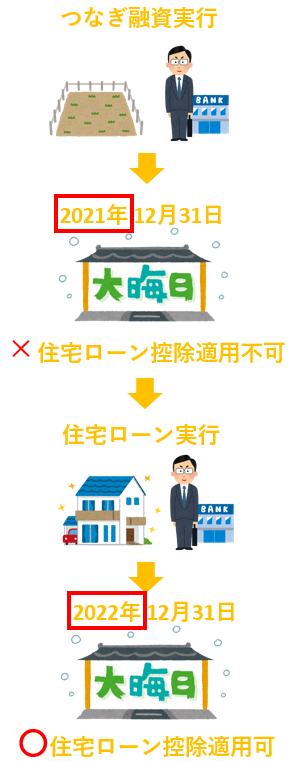

4-1.つなぎ融資のままでは住宅ローン控除は適用できない

注文住宅の建築においてまず知っておくべきことは、つなぎ融資のままでは住宅ローン控除は適用できないということです。しかし、つなぎ融資を利用して土地を購入しても、建築費用の支払いのための住宅ローンを借り入れ、一定の要件を満たす場合※は住宅ローン控除は適用できます。

※一定の要件とは:NO.1212.一般住宅の新築等をした場合(住宅借入金等特別控除)

たとえば、年末につなぎ融資を受けて年をまたぐ場合は、翌年から住宅ローン控除は利用できません。住宅ローン控除は、控除を受ける年の12月31日時点で住宅ローンの残債があることが条件の一つになっています。そのため、まだつなぎ融資の段階で住宅ローンが実行されていない状態では、住宅ローン控除は適用できないということになります。

住宅ローンが実行されると、つなぎ融資が完済されます。このとき、住宅ローンにつなぎ融資の分も含めていると、つなぎ融資分も住宅ローン控除の対象になります。あくまでも、住宅ローンが実行され所定の要件を満たし、12月31日時点で住宅ローン残債がある場合に、住宅ローン控除が適用できます。

4-2.費用を現金で支払う場合は、住宅ローン控除額が減る可能性がある

土地購入や建築の費用の一部を現金で支払う場合は、その分の住宅ローン控除は適用できないため注意が必要です。

住宅ローン控除を利用すると、12月31日時点での住宅ローン残債の1%相当分が、毎年の所得税から(所得税から控除しきれない分は住民税から)税額控除されます。住宅ローン控除の1%は、毎年12月31日時点の住宅ローン残債が元になりますが、物件の取得の対価といずれか低い方が上限額となります。

たとえば、次の2つのケースでは住宅ローン控除額が異なることがわかります。

住宅取得価格4,000万円

(土地購入、建築費用合計)

<ケース①>

住宅ローン3,500万円

現金500万円

住宅ローン控除額は年間最大35万円※

住宅ローン残債年末残債の1%

<ケース②>

住宅ローン4,000万円

住宅ローン控除額は年間最大40万円※

住宅ローン残債年末残債の1%

※住宅ローン控除は、住宅ローンの借入額と借入初年度の年末残債を同額と仮定して計算しております。

両者の違いは、住宅購入費用の一部を現金で支払っているかいないかの違いです。ケース①では現金で住宅取得費用の一部を負担しているのに対し、ケース②では現金は出さずに全額住宅ローンを借り入れして住宅取得しています。

ケース①よりもケース②の方が住宅ローンの借入額が多いため、住宅ローン控除の最大控除額も多くなっています。そのため、なるべく自己資金は出さない方が住宅ローン控除の恩恵を受けられる可能性もあります。

ただし、住宅ローン控除額は所得税・住民税が上限となります。控除額が多くなっても、全ての控除額が利用しきれるとは限りません。

どのくらい住宅ローン控除が見込めるかは、こちらのコラムが参考になるかもしれません。住宅ローン控除の見込み額を、簡易的に計算する方法が載っていますので、ぜひご参照ください。

頭金なしでも住宅ローンは組める!頭金なしのマイホーム購入の注意点

4-3.親からもらうお金で土地を購入する場合は贈与税に注意

土地の購入をローンでの購入を検討していたことを親に話したところ、親から土地の購入資金をもらえることになった、という人もいると思います。この場合は、贈与税の納税義務が発生する場合があるため、注意が必要です。

誰かからお金をもらうことになる場合、年間110万円(以下、暦年贈与)までは贈与税の納税義務は発生しません。暦年贈与を超えた分は金額に応じて贈与税が発生しますが、住宅購入や新築に際して、一定の要件※を満たす場合は暦年贈与を超えて贈与を受けても贈与税非課税で受け取れる特例があります。この特例を、直系尊属から住宅取得等資金の贈与を受けた場合の非課税(以下、住宅資金贈与)といいます。

※一定の要件とは、こちらをご参照ください。

国税庁HP No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

2021年10月現在の法令では、一定の要件を満たす住宅を新築する場合は、住宅資金贈与として1,000万円まで※で非課税で受け取れます。

※消費税10%以外の売買の場合は500万円まで

※省エネ等住宅は1,500万円まで

たとえば、次の表のように2,000万円の土地を購入した後、2,500万円の建物を建築するという計画を立てていたとします。そのうち、建物の建築費用の2,500万円の内1,000万円を親から贈与してもらえることになる場合、資金計画は次の表のようになります。

| 2,000万円の土地購入の資金計画 | ||

| つなぎ融資 | 2,000万円 | 2,000万円 |

| 2,500万円の建物建築の資金計画 | ||

| 親からの贈与(住宅資金贈与) | 1,000万円 | 2,500万円 |

| 住宅ローン | 1,500万円 | |

この場合、一定の要件を満たすと、1,000万円は非課税で受け取ることができます。

ここで注意すべきことは、贈与を受けたお金は全額住宅の取得資金に充てなければ住宅資金贈与は認められないということです。引っ越し代や家財の購入などの諸費用に充ててしまうと、暦年贈与を超えた分の贈与は贈与税の納税義務が発生してしまいます。

暦年贈与としてもらうお金の使い道は自由ですが、住宅資金贈与としてお金もらい制度を利用する場合は、全額住宅の取得資金に充てましょう。

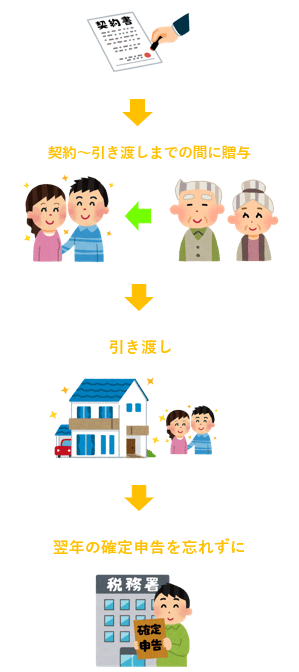

住宅資金贈与を受け取るタイミングにも注意が必要です。土地でも建物でも、引き渡しを受けてからの住宅資金贈与は認められません。そのため、契約後~引き渡しに受け取るのが堅実といえるでしょう。

また、住宅資金贈与は確定申告が必要です。仮に住宅資金贈与の利用により贈与税が0円だったとしても、制度そのものを利用するために確定申告が必要になります。翌年の確定申告は失念しないようにしましょう。

4-4.配偶者の親から住宅資金贈与を受ける場合は配偶者の建物持ち分が必須

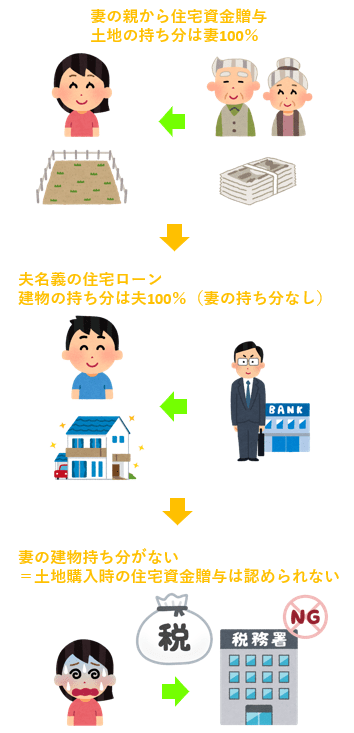

配偶者が、配偶者の父母や祖父母(以下、直系尊属 )からもらったお金で土地を購入する場合は、配偶者も建物の名義(持ち分)を持たないと、住宅資金贈与が認められません。

そのため、住宅資金贈与を利用するのであれば、住宅資金贈与を受けた人が建物の持ち分を持つ必要があります。

たとえば、次のようなケースでは、配偶者の住宅資金贈与は認められません。

<例>

〇土地の購入費用

2,000万円

→妻の親からの住宅資金贈与500万円

→妻の自己資金で1,500万円

※土地の持ち分(名義)は全て妻

〇建物の建築費用

2,500万円

→夫名義の住宅ローン2,500万円

建物の持ち分(名義)は全て夫

※妻は建物の持ち分(名義)を持たないため、500万円の住宅資金贈与は認められない

この場合、妻は48.5万円の贈与税の納税義務※が発生してしまいます。

※前提条件

2021.10現在法令(特例贈与財産)により計算

贈与税額=(贈与額-110万円)×15%-控除額10万円

もちろん、逆のケースも全く同じです。あなたの直系尊属から贈与を受け土地を購入して住宅資金贈与を利用する場合は、建物にあなたの持ち分を持つ必要があります。

住宅資金贈与を利用するのであれば、必ず建物に贈与を受けた人の持ち分を持たせるようにしましょう。

4-5.住宅資金贈与ではなく暦年贈与として受け取る方が住宅ローン控除は有利な場合がある

住宅ローン控除の控除額や所得税・住民税の額によっては、住宅資金贈与ではなく暦年贈与として受け取る方が有利な場合もあります。

住宅資金贈与として受け取ったお金は、全額住宅の取得(土地の購入費や建築費用)に充てなければなりません。そうでなければ、住宅資金贈与が認められなくなってしまいます。

しかし、住宅資金贈与で住宅の取得にお金を充てるということは、その分住宅ローンの借入額が少なくなります。住宅ローンの借入額が少なくなるということは、その分住宅ローン控除の控除額も少なくなります。

そこで、敢えて住宅資金贈与を活用せず、暦年贈与を活用して受け取るという方法があります。こうすることで、お金を受け取りつつ住宅ローン控除を最大限活用できる場合があります。

たとえば、次のようなケースは暦年贈与で受け取る方が有利な可能性があります。

<例>変更前の資金計画

〇住宅取得費用(土地購入、建築費用)

4,000万円

〇住宅ローン借入予定額

3,500万円

〇住宅資金贈与

500万円

この場合、住宅ローン控除額は最大で年間35万円になります。(住宅ローンの年末残債の1%)

この資金計画を、たとえば次のように変更します。

<例>変更後の資金計画

〇住宅取得費用(土地購入、建築費用)

4,000万円

〇住宅ローン借入予定額

4,000万円

〇暦年贈与

110万円→自分へ

110万円→妻へ

110万円→長女へ

110万円→長男へ

60万円→誰でも(贈与を受けた翌年)

この場合、住宅ローン控除額は最大で年間40万円になります。(住宅ローンの年末残債の1%)

変更前の資金計画と比べて、住宅ローン控除額が年間5万円UPしました。

暦年贈与は一人年間110万円まで(2021.10.1現在法令)です。そのため、当初500万円を一回で受け取れる予定であった計画が、60万円減ってしまうというデメリットはあります。

しかし、翌年に残り60万円を暦年贈与で受け取ることで代替可能です。しかも、住宅資金贈与と違い、暦年贈与として受け取ったお金は何に使っても自由です。そのため、住宅の取得費に充てることなく敢えて住宅ローンの借入額を増やすことで、住宅ローン控除を最大限活かせる場合もあります。

ただし、この方法は住宅ローン控除による節税見込み額を計算した上で、暦年贈与を受けられる家族構成や親世帯の資産状況によっても、効果は左右されます。

住宅資金贈与と暦年贈与、どちらで受け取った方が有利なのかは、様々な観点・要素を考慮する必要があります。あなたにとっては、どちらが有利でしょうか。親から贈与を受ける場合は、必ず事前に最寄りの税務署や私たちファイナンシャルプランナーにご相談ください。

5.まとめ

いかがでしょうか。

住宅用の土地を購入するためのローンの計画は大切ですが、それだけでなく、建物や税金まで踏まえた全体の計画を立てる重要性をお分かりいただけたかと思います。

注文住宅は引き渡しまでが長期戦です。手続きや書類の準備も大変でしょう。

しかし、内装やレイアウトを自由にカスタマイズできる等、楽しい事もたくさんあります。

全体の資金計画をしっかり立てておければ、より楽しく、安心して建築計画を進められるのではないでしょうか。

本コラムが、あなたの夢のマイホーム建築の一助になれば幸いです。

コメント