35年固定金利の住宅ローン、フラット35の諸費用は、何にいくらくらい必要になるのでしょうか。

フラット35では、物件価格の約4~9%前後の諸費用が必要になります。

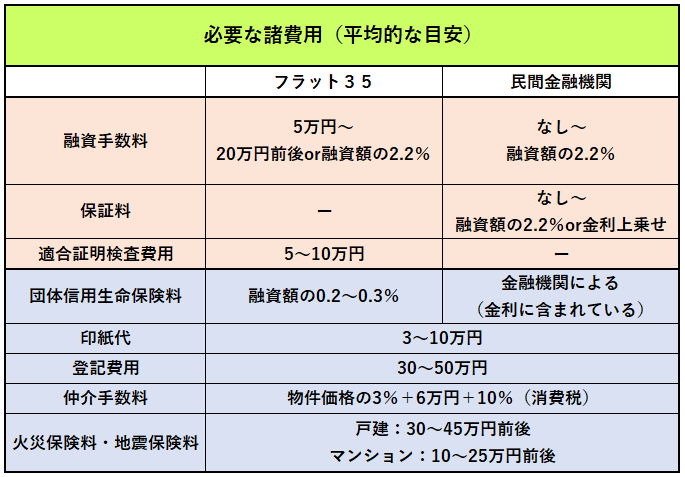

下の表は、民間の金融機関との比較を踏まえた、フラット35で必要になる諸費用の項目とおおよその費用感の目安です。

表の通り、フラット35と民間金融機関のそれぞれで比較すると、フラット35では保証料が発生しないというのが特徴です。

最近では、民間でも保証料無料の金融機関が増えてきていますが、その代わりとして、保証料相当分を融資手数料で支払う金融機関もあります。反対に、融資手数料は無料だけど、手数料相当分を金利に上乗せして支払う金融機関もあります。

つまり、保証料として支払うか融資手数料として支払うかの差であり、フラット35の融資手数料相当分は、民間の金融機関でも必要になるということです。

一方、フラット35では技術審査を受けたマンションを除いては適合証明が必要になり、検査費用5~10万円必要になります。(後述)

その他の諸費用はフラット35でも民間の金融機関の住宅ローンでもどちらでも必要になるため、比較する金融機関にもよりますが、諸費用の実質的な差はほとんどないというのが筆者の見解です。

本コラムでは、フラット35で必要になる諸費用とそれぞれの平均的な目安の費用を解説していきますので、特にフラット35をご検討中の方は是非ご覧ください。

目次

1. フラット35の独自の諸費用

まずは、フラット35独自で必要になる諸費用について解説していきます。

前述の通り、フラット35では保証料が発生しない一方で、融資手数料が必要になります。また、適合検査証明はフラット35の利用において原則必要になります。

それぞれどういうものか、いくらくらい必要になるかを解説していきます。

1-1. 融資手数料

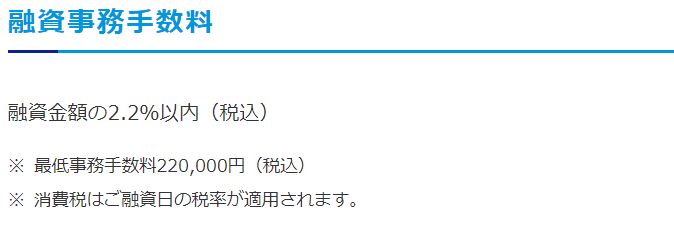

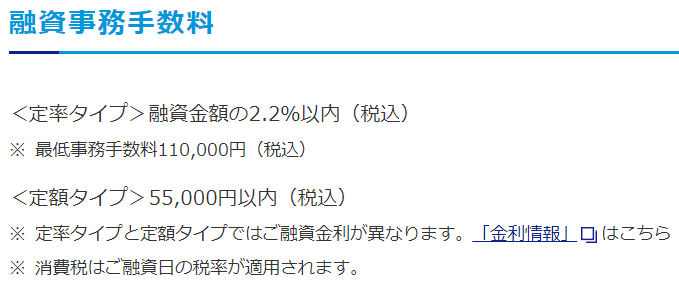

融資手数料は「定率タイプ」と「定額タイプ」の2種類があり、それぞれ金額が異なります。

定率タイプは融資金額の〇%となるため、融資金額に比例して融資手数料も高くなっていきます。

一方、定額タイプは融資金額に関わらず一定金額になります。

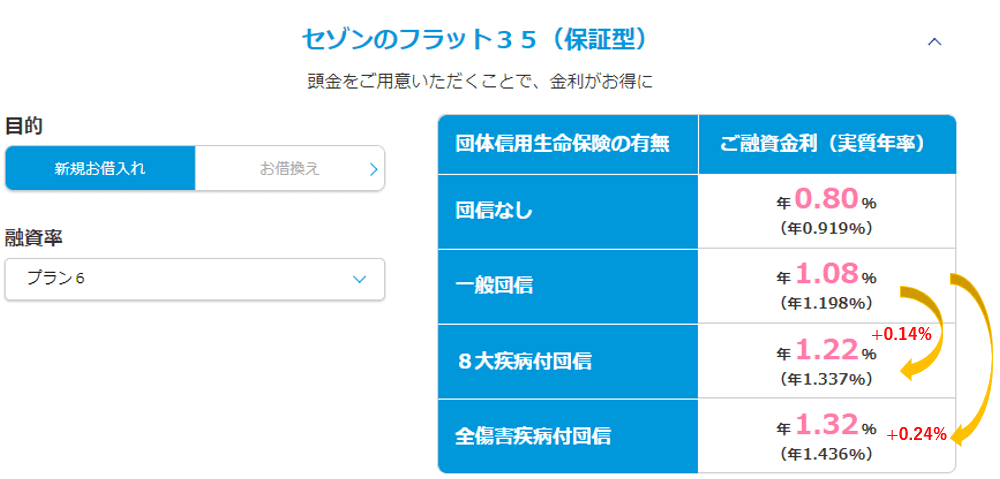

定率タイプの%の割合と定額型の金額、いずれも金融機関によって異なりますが、例としてクレディセゾンのフラット35でみてみましょう。

フラット35には「保証型」と「買取型」の2種類があり、それぞれで適用される融資手数料が異なります。

まず、「保証型」の場合は、融資手数料は「定率タイプ」のみとなります。

※保証型とは自己資金を10~40%準備できる場合に利用できます。

※自己資金を準備できることで、買取型よりも融資金利が下がります。

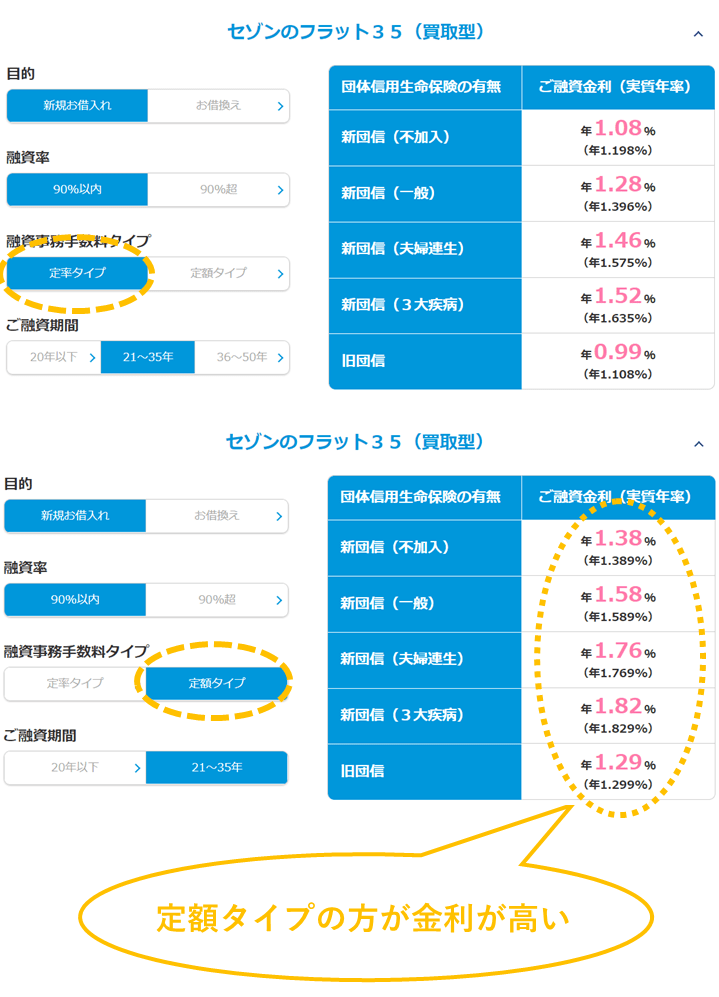

一方、「買取型」の場合の融資手数料は「定率タイプ」と「定額タイプ」の選択になります。

※買取型は、自己資金が10%未満の場合でもフラット35を利用することができます。

※保証型に対して融資金利は高くなりますが、物件価格の100%の融資を受けることができます。

なお、買取型は融資手数料を「定率タイプ」か「定額タイプ」を選択できますが、定額タイプの方が融資金利が高くなるので注意が必要です。

※2021年8月時点での金利情報です。現在の金利とは異なる場合がございます。

出典:セゾンの住宅ローン金利情報

フラット35の「保証型」と「買取型」の違いについては、こちらの記事の①と⑧が参考になると思いますので、ご覧ください。

フラット35とは?どんな住宅ローンなのか現役FPがわかりやすく解説

1-2. 適合証明検査費用

適合証明書の取得のため、検査費用に5~10万円前後必要になります。

適合証明書は、フラット35が定める技術基準に適していることを証明する書類で、フラット35を利用する際に原則必要となります。

ただし、既に技術審査に適合している物件検査を受けたマンションの場合は、適合証明の手続きが簡素化されます。

適合証明の手続きが簡素化されることで検査費用も不要になります。

購入物件が対象のマンションかどうかは、事前に下記のリンクから照会できます。

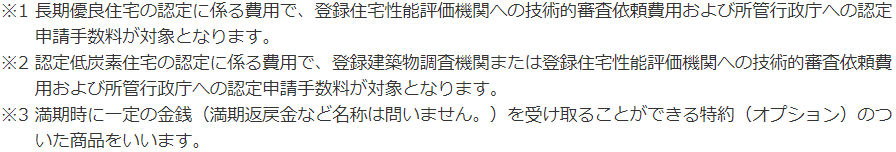

1-3. 住宅性能評価関係費用

住宅性能評価書の取得に10~20万円必要になります。

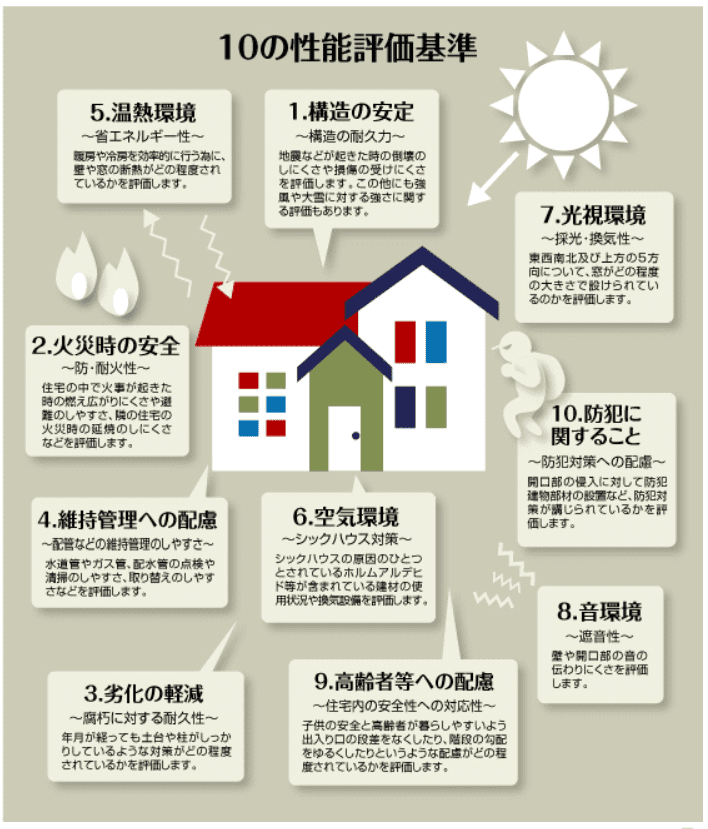

住宅性能評価書とは、国土交通大臣に認定された第三者評価機関が住宅の性能について評価したもので、次の10項目の等級や数値が示されています。

住宅性能評価書の取得は専門機関による審査や評価が必要なため、基準を満たした物件のみ取得することができます。

前述の適合証明書と違い、住宅性能評価書の取得は任意で、取得できなくてもフラット35を利用することは可能です。

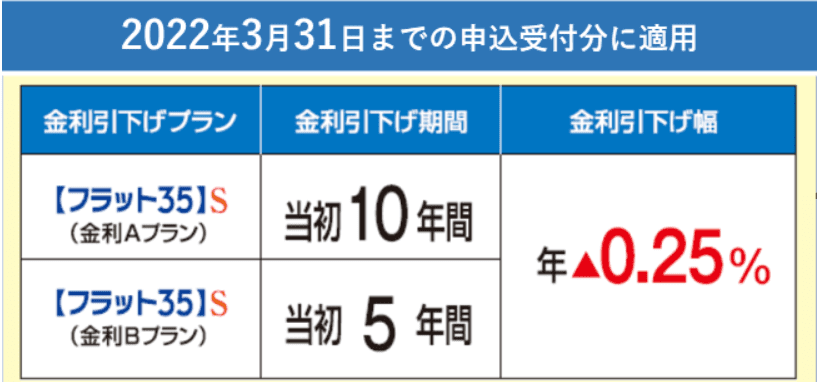

ただし、住宅性能評価書を取得できると、フラット35Sを利用でき金利優遇を受けられます。

※住宅性能評価書を取得しなくても、その他の所定の物件検査に合格すれば、【 フラット35】Sを利用できます。

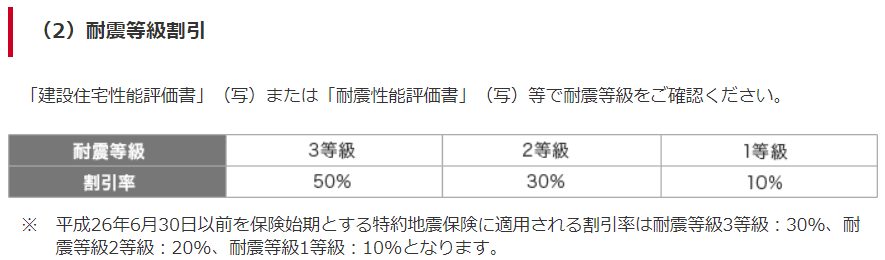

また、住宅性能評価書を取得すると、耐震等級によって地震保険料が10~50%割引になるというメリットもあります。

耐震等級とは、地震に対する建物の強さを示す指標で、1~3等級に分かれて、数字が大きくなるほど耐震性能が高く評価されます。

この耐震等級の等級によって地震保険料の割引が適用され、最大で50%割引になります。

出典:損保ジャパン 住宅金融支援機構特約火災保険 特約地震保険割引制度

出典:損保ジャパン 住宅金融支援機構特約火災保険 特約地震保険割引制度

住宅性能評価書の取得に10~20万円必要になりますが、地震保険に加入する際は耐震等級によって保険料が割引になるため、保険料と相殺できる場合もあります。

地震保険への加入を検討する際は、住宅性能評価書の取得も併せて検討してみましょう。

2. フラット35に限らず、一般的に必要な諸費用

フラット35に限らず、住宅ローンを利用するにあたって一般的に必要になる諸費用を解説していきます。

主に住宅購入に際して必要になる諸費用で、それぞれいくらくらい必要になるかを解説していきます。

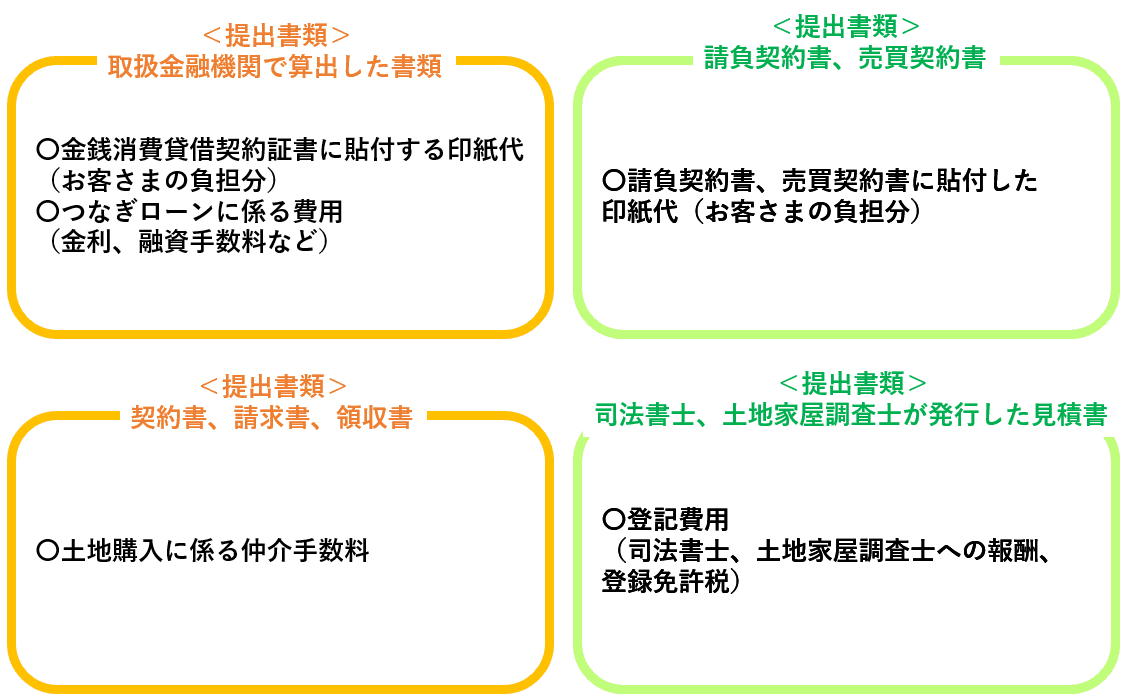

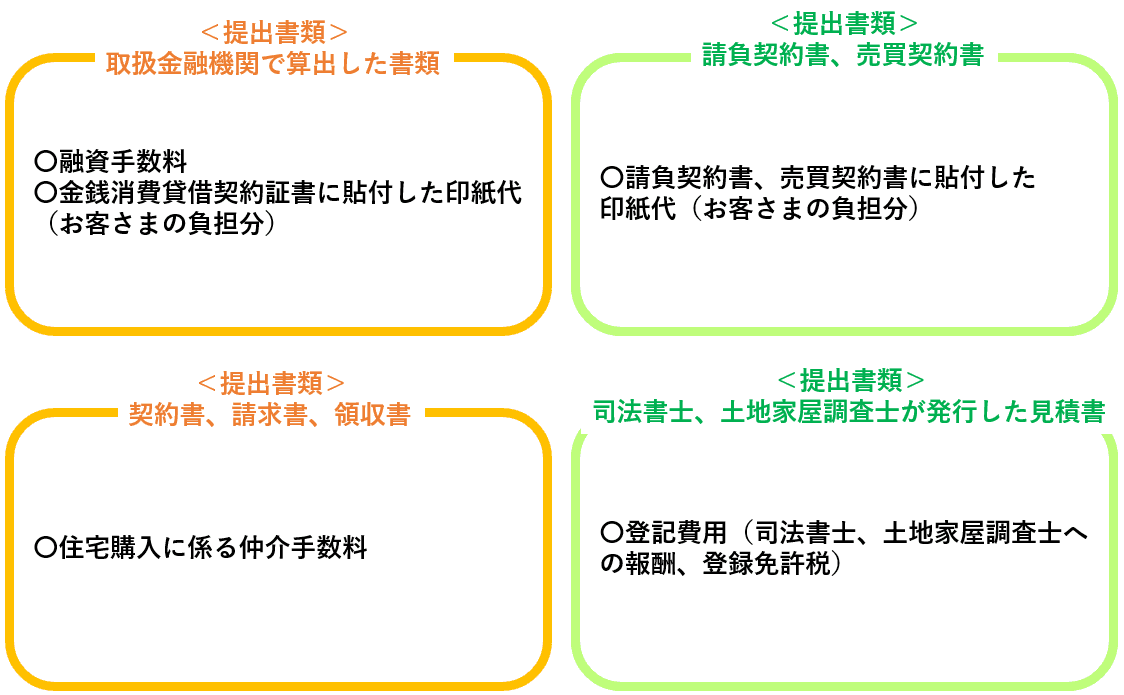

2-1. 印紙代

住宅購入にかかる印紙代は、契約金額や項目によって異なりますが、3~10万円前後になることが多いです。

印紙代は主に次の2つの契約書に必要になります。

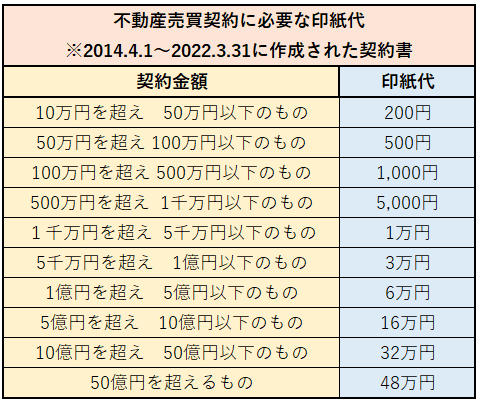

〇不動産売買契約書に必要な印紙代

土地や建物の契約をする際に必要になる印紙代です。金額の目安は次の通りです。

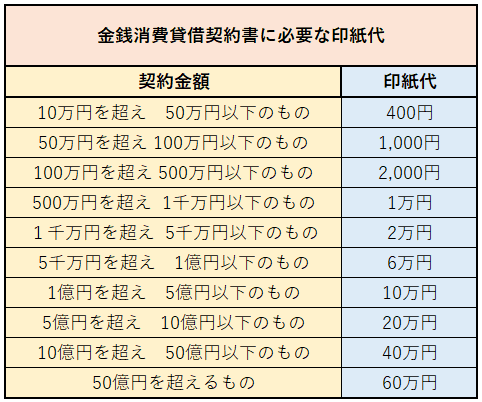

〇金銭消費貸借契約書に必要な印紙代

金銭消費貸借契約書とは、金融機関との間で取り交わす住宅ローンの契約書のことです。借入金額によって印紙代が決まります。

たとえば、4,000万円の物件を、4,200万円の諸費用込みのフラット35で借りる場合の印紙代は、3万円です。

〇不動産売買契約書の印紙代 :1万円

〇金銭消費貸借契約書の印紙代:2万円

このように、物件価格やフラット35の借入額が分かっていれば、印紙代は予め計算することができます。

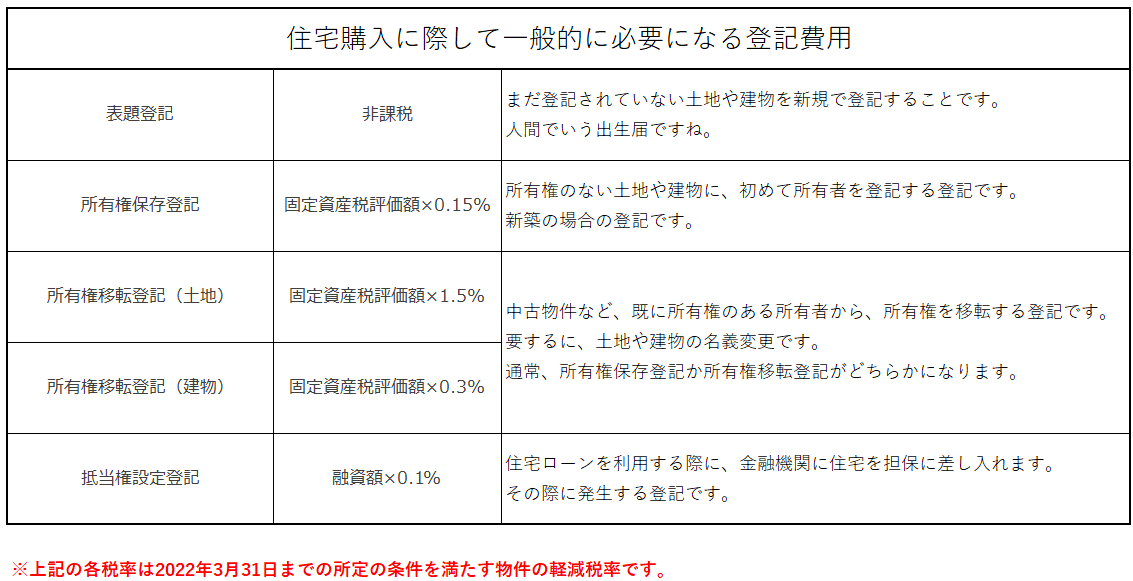

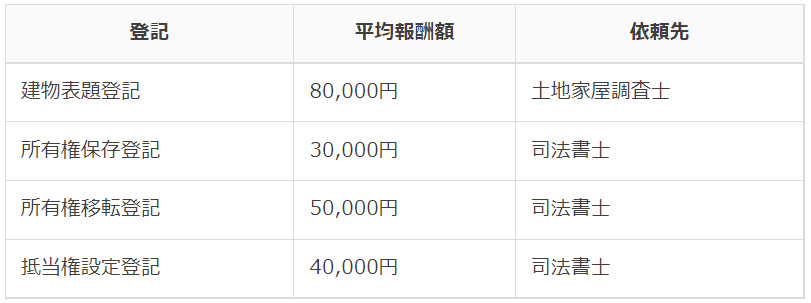

2-2. 登記費用

登記費用も物件価格や融資額によって異なりますが、平均的な目安の費用は30~50万円前後です。

登記費用は、主に登録免許税と土地家屋調査士や司法書士への報酬の2つに分かれます。

登録免許税は、登記をする際に課税される税金のことです。主に、内訳は次のものがあります。

また、土地家屋調査士や司法書士への報酬の相場は次の通りです。

出典:オウチーノニュース 新築一戸建ての登記費用の相場は?いつまでに必要?流れを解説!

登記費用は原則一括支払いとなりますが、フラット35では諸費用の対象になるため、実質分割払いにすることもできます。

詳細は3章で解説していきます。

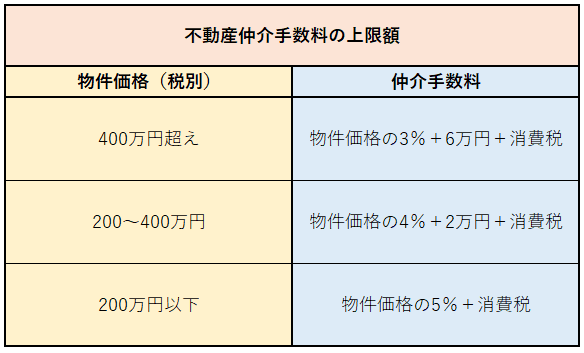

2-3. 仲介手数料

仲介手数料は、物件価格によって上限額が決められています。上限額の範囲内であれば、不動産会社が自由に設定することができます。

たとえば、4,000万円の物件の場合の仲介手数料の上限額は、138万6,000円です。

※4,000万円×3%+6万円+10%(消費税)=138万6500円(消費税込み)

なお、新築マンションは仲介手数料は発生しない場合がほとんどです。新築マンションは、売主による直販や販売代理、販売提携での販売が大半のため、仲介が生じません。

しかし、新築マンションの販売はその分の人件費や広告宣伝費に多額のコストを要するため、結果的に仲介手数料相当分の費用が物件価格に含まれて販売されます。

不動産会社に支払う報酬として必要な費用になるので、上の表をもとに計算しておきましょう。

2-4. 団体信用生命保険料

団体信用生命保険(以下、団信)の保険料は、融資金利に0.2~0.3%上乗せになります。

たとえば、4,000万円のフラット35を利用する場合、約142万円~214万円が団信の保険料ということになります。

<条件>4,000万円、返済期間35年間、0.2~0.3%で計算

団信とは、住宅ローンの返済期間中に債務者に万が一(死亡や高度障害など)があってしまった際に、生命保険金で住宅ローンの残債を返済し、以後の住宅ローン返済を免除するための生命保険です。

団信の保険料は民間の生命保険の保険料支払いと異なり、住宅ローンの金利に含まれています。

そのため、団信の保険料は、実質的には毎月支払っていくことになります。

35年間で142万円~214万円ということは、毎月3,380~5,095円という計算になります。

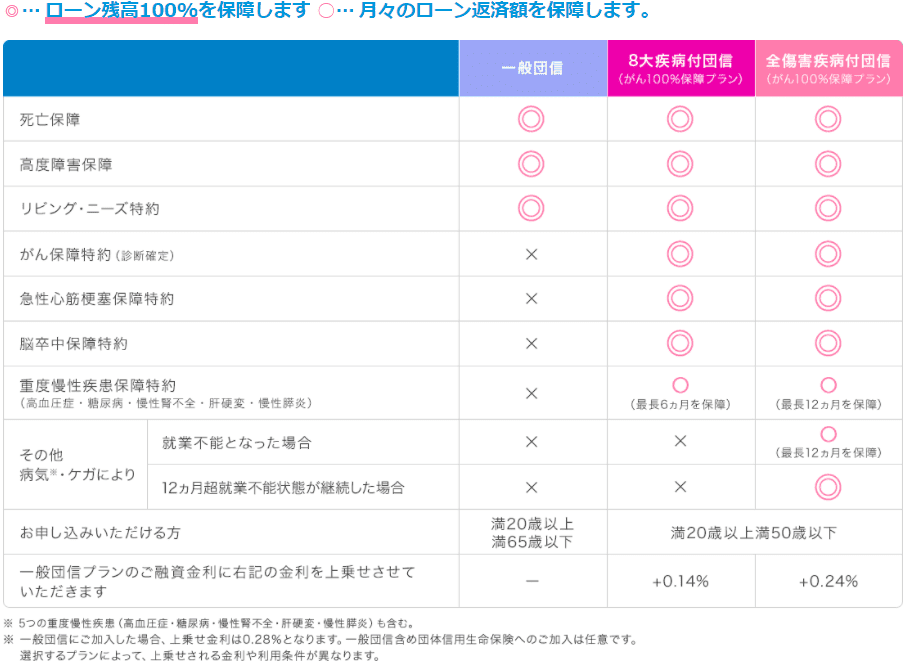

また、金融機関によっては、死亡や高度障害のみならず、がん診断や三大疾病時に団信が支払われる住宅ローンもあります。

クレディセゾンのフラット35にも、8大疾病付団信や全障害疾病付団信というプランがあります。

ただし、一般団信(死亡と高度障害)の金利上乗せ分に加え、8大疾病付団信の場合はさらに+0.14%、全障害疾病付団信0.24%、それぞれ融資金利に上乗せされます。

団信は、多くの金融機関で融資条件の一つになっています。つまり、団信に加入できないと住宅ローンを借りることができません。

一方で、フラット35の団信加入は任意です。

年齢によっては、あえて団信に加入せず民間の生命保険に加入する方が保険料が安い場合もあります。

年齢や家族構成によって、柔軟に団信のプランを選択できるのも、フラット35ならではのメリットですね。

団信の加入の検討ポイントについては、こちらの記事も参考にしてみてください。

フラット35の団信は必須ではないが加入が基本!現役FPが解説

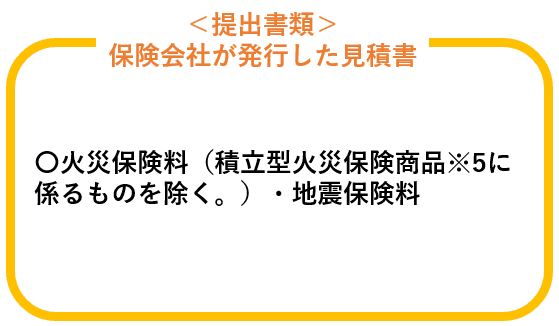

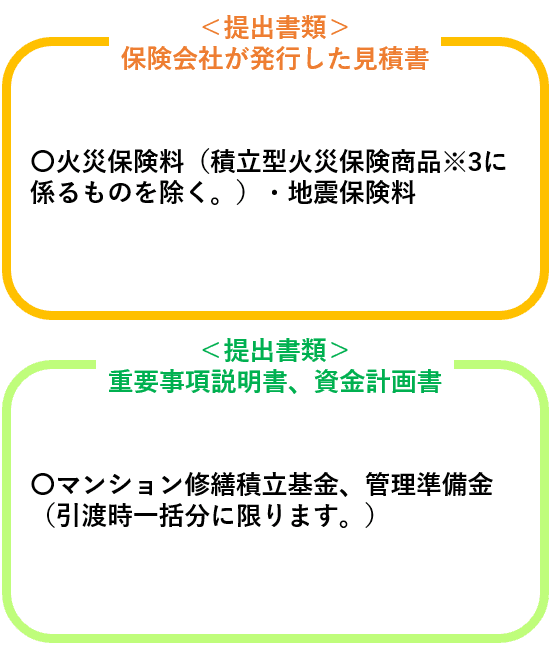

2-5. 火災保険料・地震保険料

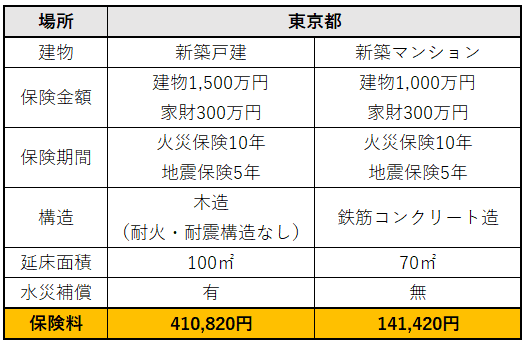

火災保険料・地震保険料は、戸建の場合は30~45万円前後、マンションの場合は10~25万円前後が平均的です。

火災保険料・地震保険料は、物件の所在地(都道府県)、築年数、延床面積、構造等、様々な要件によって決まります。

また、保険期間、保険金額、家財保障や特約の付帯の有無によっても異なります。

戸建の場合は水災補償の付帯有無によっても保険料が異なります。

参考に、戸建とマンションの火災保険料・地震保険料を見積書を作成してみました。

参考にしたのは、楽天損保の火災保険「ホームアシスト」の無料見積書作成ページです。

見積書作成参考サイト:楽天損保

多くの金融機関で住宅ローンの利用時に火災保険の加入は必須になります。

しかし、補償内容や保険会社の指定まではされません。

火災保険は、物件や家族構成等によって補償内容を自由にカスタマイズしやすい保険なので、プロの方(保険の担当者やFP等)と良く相談し、安心・納得できる設計にしていきましょう。

3. フラット35は諸費用込みで借りられる

住宅ローンは一般的に諸費用込みで借りることができます。また、フラット35でも、諸費用込みで借りることができます。この章では、

・フラット35で借りられる諸費用の一覧

・[諸費用込みでフラット35を借りる場合]と[自己資金で支払う場合]との違い

ついて解説していきます。

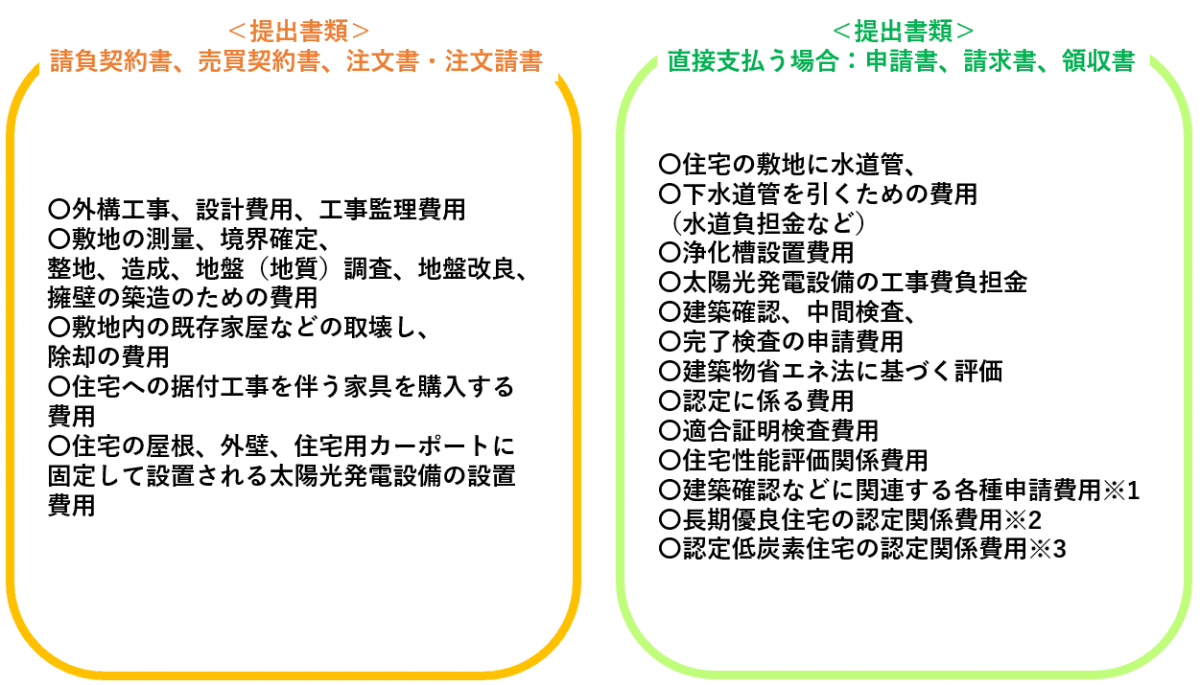

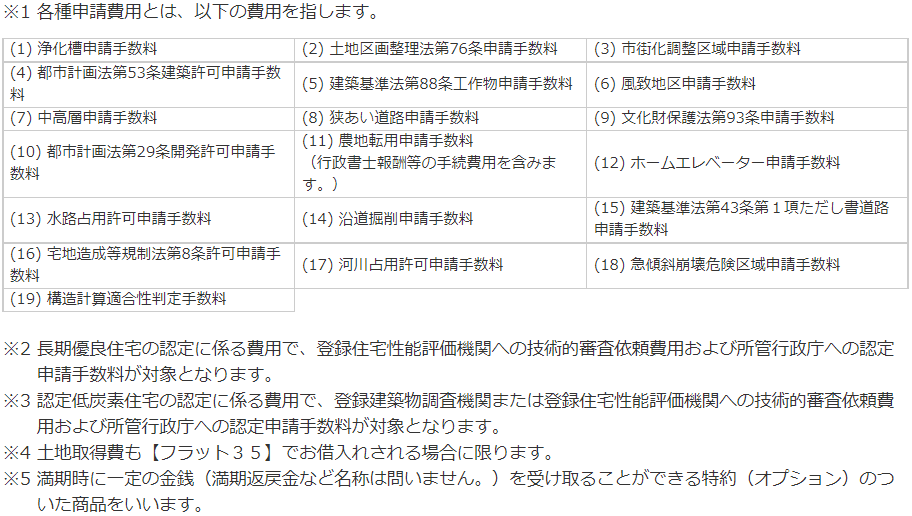

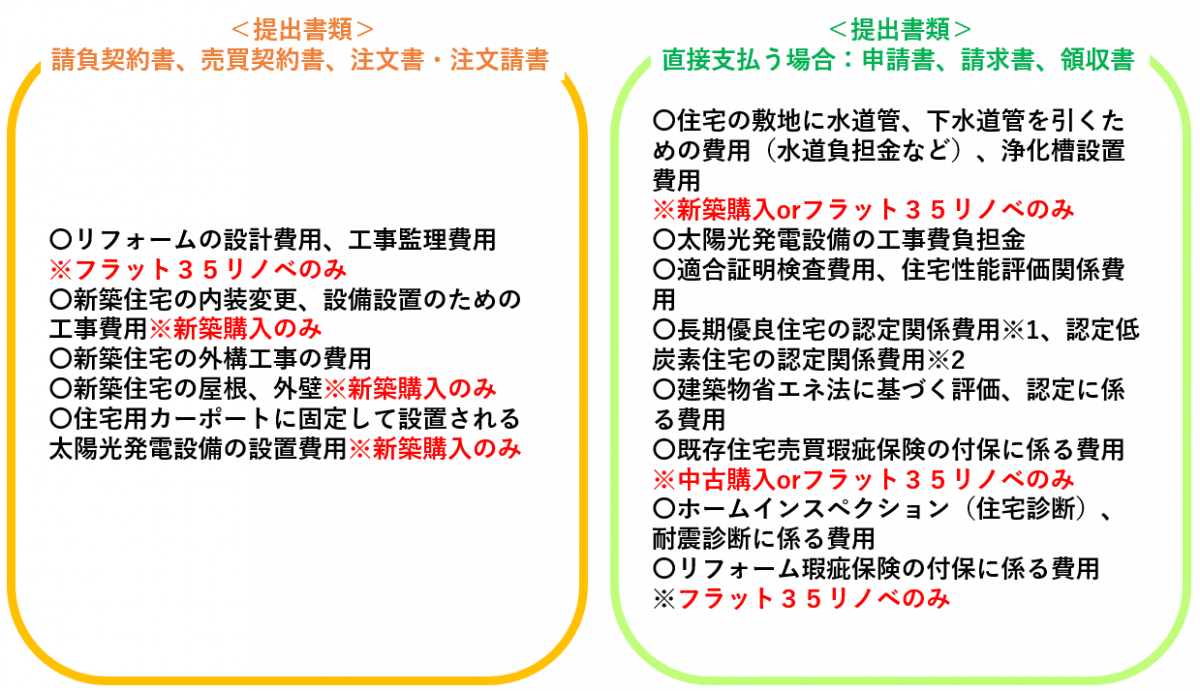

3-1. フラット35に含められる諸費用一覧

フラット35で借りられる諸費用は、どんなものがあるのでしょうか。

借りられる諸費用には、住宅を建築する場合と購入する場合で分かれます。

住宅を「建築する場合」の諸費用としては、次のものが含められます。

次に、住宅を「購入する場合」の諸費用一覧です。

こちらに記載のない諸費用はフラット35では借りられない、対象外の諸費用になります。

フラット35の対象外の諸費用については、4章でお話ししていきます。

出典:フラット35 借入対象となる諸費用とはどのようなものですか?

3-2. 諸費用を自己資金で支払うのか借りるのかの判断

諸費用を自己資金で出すのか借りるのかの判断は、次の2点を判断基準に検討していきましょう。

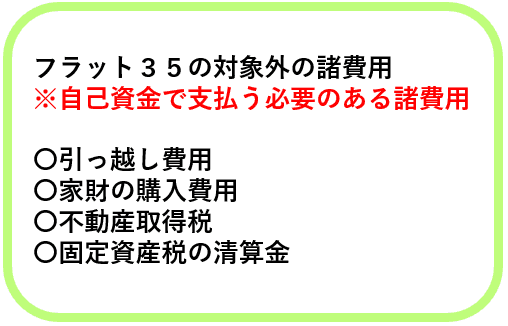

①生活防衛資金の確保ができるかどうか

②住宅購入後にかかる費用の確保ができるかどうか

まず、①生活防衛資金の確保ができるかどうかの判断について解説していきます。

生活防衛資金とは、いざというときにすぐ使えるお金のことです。いざというときというのは、たとえば、急な入院・手術、家財の故障による買い替え、離職、冠婚葬祭などです。

毎月の普段のお金の使い方とは別にかかる費用なので、こういった急な出費に備えて、念のため確保しておくべきお金が生活防衛資金です。

生活防衛資金の目安は、家計全体で支出の6~9か月分です。たとえば、毎月の支出が30万円の場合は、180~270万円が一つの目安になります。

住宅購入後に生活防衛資金(毎月の支出の6~9か月分)のお金が手元に残るかどうかは、自己資金を出すか出さないかの判断の一つになります。

次に、②住宅購入後にかかる費用の確保ができるかどうかの判断を解説していきます。

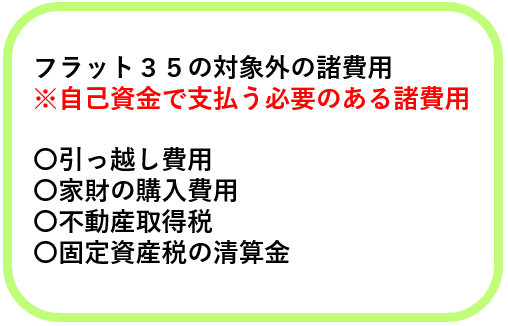

詳細は4章で解説していきますが、住宅購入後にかかる費用として、下記のものはフラット35の諸費用に含めて借りることができません。

これらの費用は自己資金で支払う必要があります。諸費用を自己資金で出し手元のお金を使い果たしてしまい、これらの費用が支払えないと、新しい生活がスタートできません。

住宅購入後にこれらの費用を支払えるだけのお金が残るように資金計画を立て、しっかり確保できるようであれば、自己資金で支払うことを検討していきましょう。

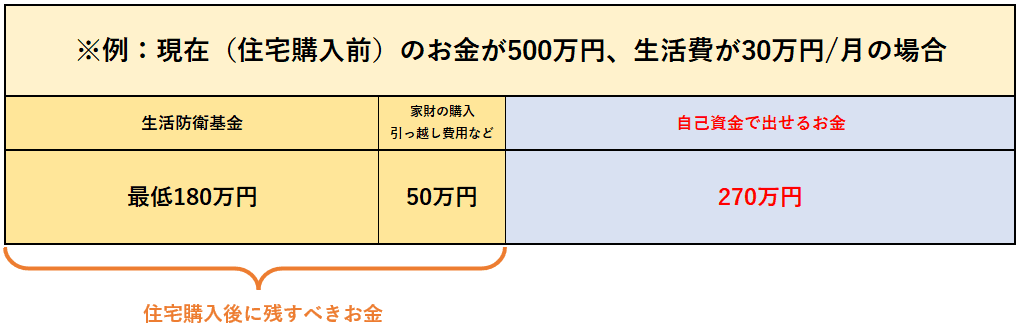

3-3. 諸費用を自己資金で支払う場合の融資率の目安は90%以下

前述の通り、フラット35の諸費用を自己資金で支払う場合は、

①生活防衛資金と住宅購入後にかかる費用の確保ができるかどうか

②住宅購入後にかかる費用の確保ができるかどうか

この2点を満たせるかどうかを第一に検討していきましょう。

その上で、諸費用をどこまで自己資金で捻出したらよいのでしょうか。

諸費用の自己資金での支払い金額は、融資率が90%以下になる金額を目安に検討しましょう。

※融資率とは物件価格+諸費用のうち、何%が住宅ローンの借入額かの割合です。

フラット35の場合、融資率が90%以下か超えるかによって、融資金利が変わります。

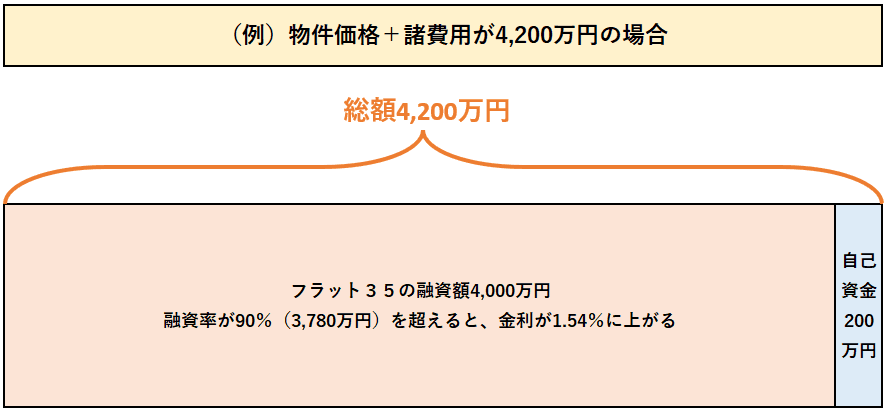

たとえば、4,000万円の物件価格と諸費用が200万円の場合、総額が4,200万円となります。フラット35の融資額が、3,780万円(4,200万円の90%)までであれば、融資金利が優遇されます。

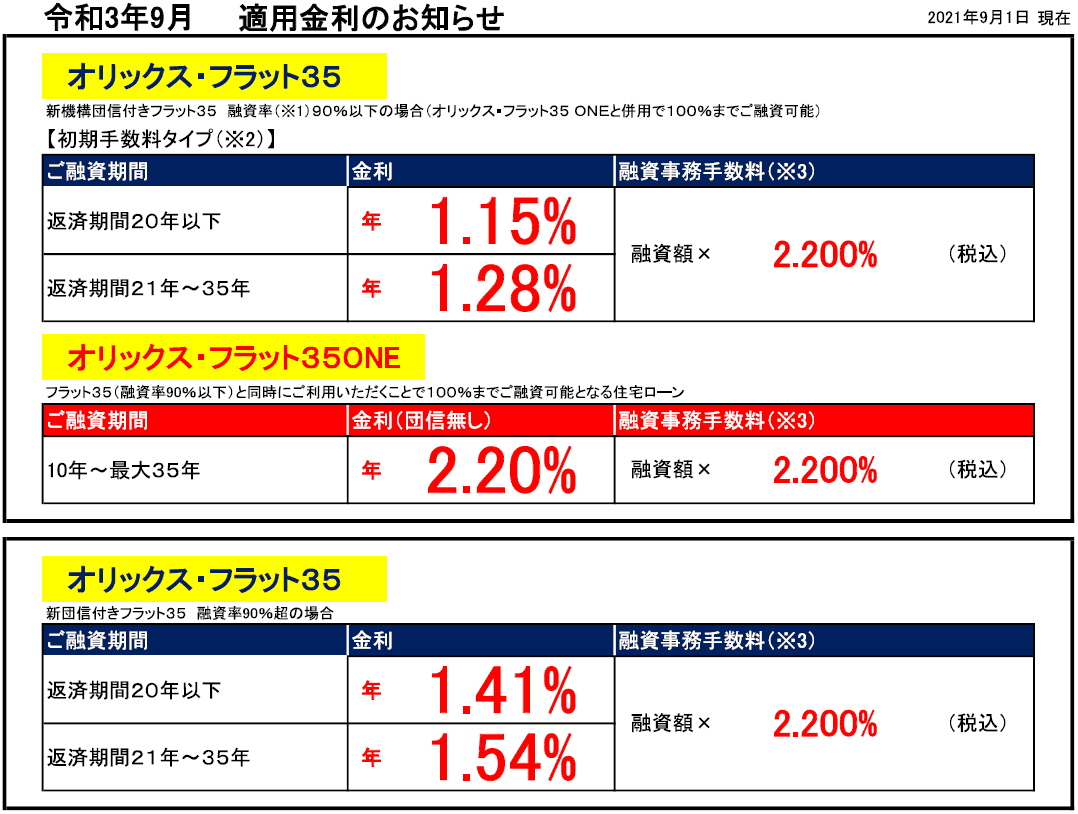

例として、A社のフラット35で解説します。

A社の初期手数料タイプ(定率型タイプ)の場合、融資率90%以下の金利は、35年で1.28%です。

| (A社) 新機構団信付きフラット35 融資率90%以下 | |||

|---|---|---|---|

| 【初期手数料タイプ】 | |||

| 返済期間 | 金利 | 融資手数料 | |

| 1 | 返済期間20年以下 | 年1.15% | 融資額×2.20%(税込) |

| 2 | 返済期間21年~35年 | 年1.28% | |

| 【金利タイプ】 | |||

| 返済期間 | 金利 | 融資手数料 | |

| 3 | 返済期間20年以下 | 年1.35% | 一律198,000円(税込) |

| 4 | 返済期間21年~35年 | 年1.48% | |

融資率が90%を超えると、金利が1.28%から1.54%に上がります。

| (A社) 新機構団信付きフラット35 融資率90%超100%以下 | |||

|---|---|---|---|

| 【初期手数料タイプ】 | |||

| 返済期間 | 金利 | 融資手数料 | |

| 1 | 返済期間20年以下 | 年1.41% | 融資額×2.20%(税込) |

| 2 | 返済期間21年~35年 | 年1.54% | |

| 【金利タイプ】 | |||

| 返済期間 | 金利 | 融資手数料 | |

| 3 | 返済期間20年以下 | 年1.61% | 一律198,000円(税込) |

| 4 | 返済期間21年~35年 | 年1.74% | |

このように融資率によって金利が変わるため、自己資金を出す場合は、融資率が90%以下になるかを目安に決めると良いでしょう。

3-4. 諸費用を借りる場合は各金融機関が定めるローンとの併用がおすすめ

諸費用をフラット35で借りる場合は、フラット35と各金融機関が定めるローンの併用がおすすめです。

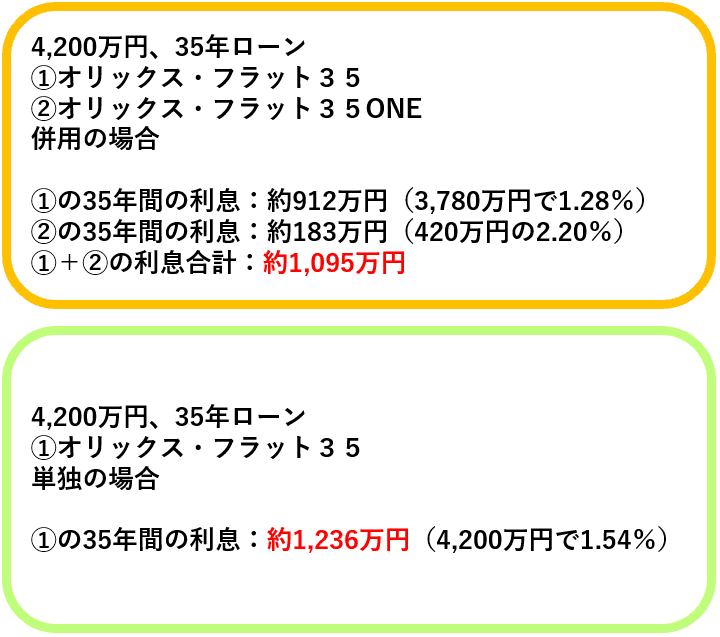

3-2.と同じく、物件価格+諸費用で総額4,200万円を例として、フラット35を35年ローンで借りた場合で計算していきます。

3-2.と異なるのは、自己資金を出さずに、全額融資を受ける場合です。

ここでも、オリックス・クレジットのフラット35で解説していきます。諸費用込みでオリックス・クレジットのフラット35の融資の方法としては、2種類あります。

1つは、オリックス・フラット35とオリックス・フラット35ONEを併用する方法です。もう一つは、オリックス・フラット35単独で融資を利用する方法です。

前者の場合、融資率90%(3,780万円)の部分を、1.28%(35年返済の場合)で借りることができます。残りの10%(420万円)の部分をオリックス・フラット35ONEの2.2%で借りることになります。

後者は、4,200万円全額をフラット35で借りることになるため、融資率90%を超えて金利が1.54%(35年返済の場合) になります。

どちらの借り方がお得なのかを比較したのが、次の表になります。

上記の通り、オリックス・フラット35ONEを併用した方が、総支払利息が少なくなっていますね。

諸費用込みで借りる場合は、金融機関の定めるローンとの併用を検討しましょう。

4. フラット35の対象外の諸費用

フラット35では住宅購入に際して発生するほとんどの費用を借りることができますが、一部、対象外の諸費用もあります。

諸費用に含められないものは自己資金として準備しておく必要があります。

この章では、フラット35では借りられない、フラット35では対象外の諸費用について解説していきます。

主にフラット35で対象外となる諸費用は次の通りです。

これらの費用は自己資金で支払う必要があるため、その分のお金の準備と確保が必要になります。

それぞれどのくらいの費用が必要になるのか、解説していきます。

4-1. 引っ越し費用

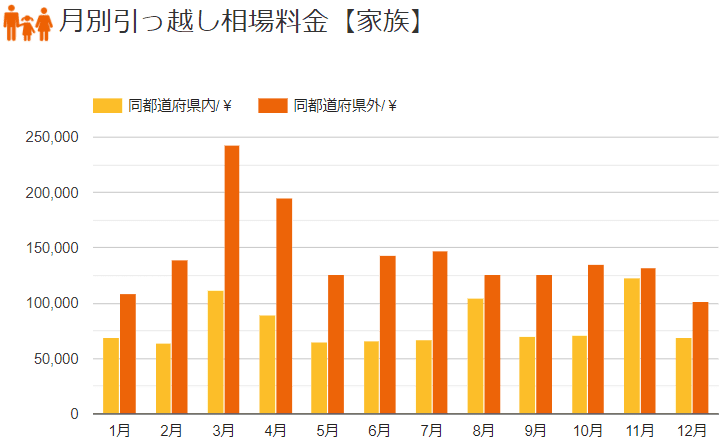

ファミリー世帯の引っ越し費用は、10~20万円前後必要になります。

引っ越し費用は家族の人数や移動距離によって異なります。

また、引っ越し費用は時期によっても異なり、繁忙期である2~4月とそれ以外の時期を比較すると、繁忙期の方が1.5~2倍前後高くなり、特に3月の家族の県外への引っ越し費用は、12月と比較すると2倍以上高くなっています。

少しでも引っ越し費用を安くするためには、必ず複数社の相見積もりを取って比較するようにしましょう。

LIFULUの調べによると、引っ越し費用は比較社数が多くなるほど、安くなっていく傾向にあります。

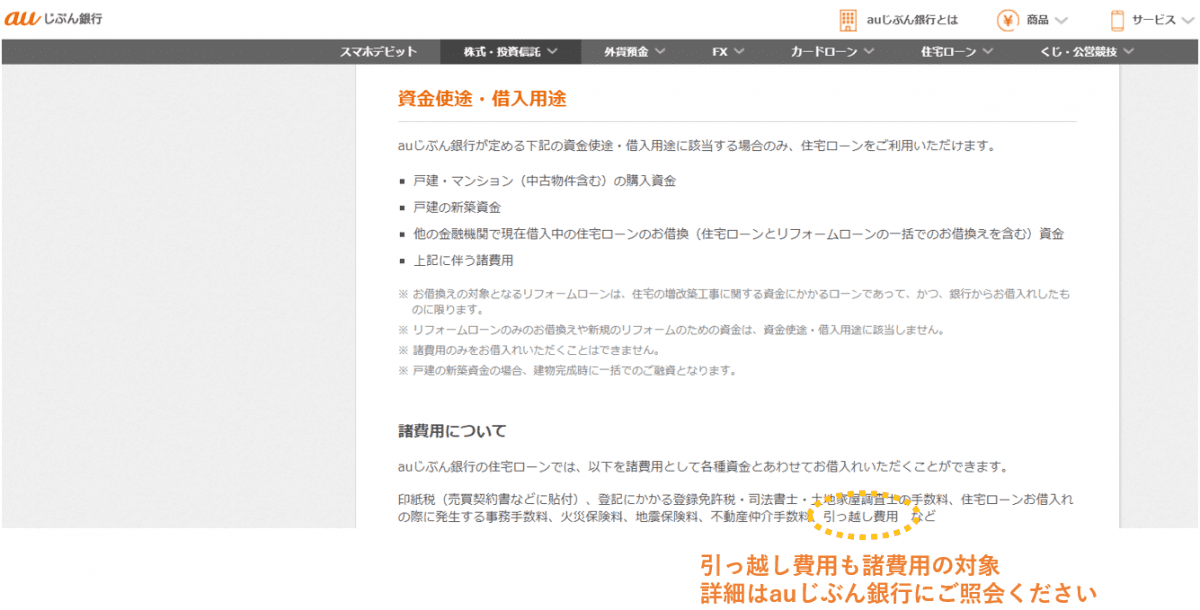

なお、例としては少ないですが、一部の金融機関では引っ越し費用も住宅ローンの諸費用として借りることができます。

auじぶん銀行では、引っ越し費用も含めて住宅ローンを借りることができるようです。

ただし、やはり引っ越し費用は諸費用の対象外としている金融機関が一般的なため、自己資金で準備するものと考えていた方が良いと思います。

4-2. 家財の購入費用

家財は買い替えのタイミングや何をどこまで買うかにもよりますが、必要な費用としては60万円を目安にしましょう。

家財の購入や買い替えの費用もフラット35には含められないため、自己資金で準備する必要があります。

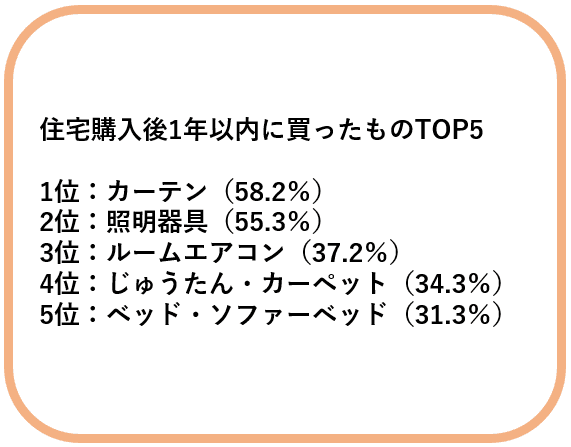

住宅金融支援機構の「住宅取得に係る消費実態調査(2014 年度)」によると、住宅購入後概ね1年以内に購入した平均消費財のTOP5は次の通りです。

参照:住宅金融支援機構 住宅取得に係る消費実態調査(2014 年度)

お家が新しくなると、新しい家財が欲しくなりますよね。特にカーテンは部屋の雰囲気を変え、気持ちを新たにする効果が高いと思います。

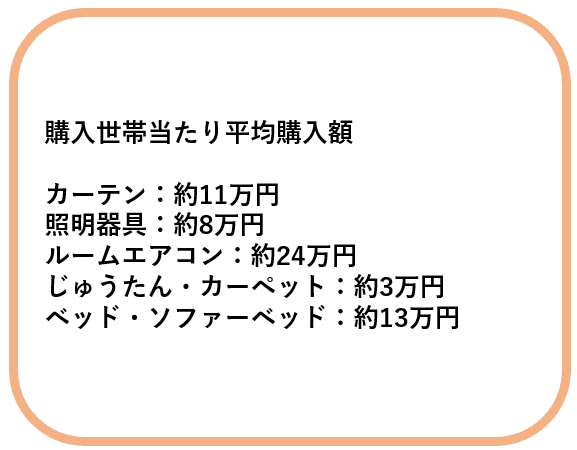

そして、これらの費用はどのくらいが平均なのでしょうか。同じく、「住宅取得に係る消費実態調査(2014 年度)」によると、 TOP5の費用の内訳は次の通りです。

参照:住宅金融支援機構 住宅取得に係る消費実態調査(2014 年度)

これらを全て新しく揃えるとすると、平均で約60万円必要になります。

ただし、カーテン、エアコン、照明器具などの費用で、建設する住宅の請負金額や購入する住宅の売買金額に含まれるものは対象になります。

物件本体の中にもともと含まれている場合は、カーテン、エアコン、照明器具といった費用も、物件価格の一部として含められる、ということですね。

住宅を購入すると、ライフスタイルが変わる場合もあります。新しい家でどんな生活になるのかを想定し、予め必要になる費用を計算しておきましょう。

4-3. 固定資産税の清算金

固定資産税の清算金は5~15万円前後に納まることが多いです。

固定資産税は、土地や家屋といった不動産の所有者に対して、不動産の所有期間中に必要になる税金です。

固定資産税の納税は、1月1日時点において当該不動産の所有者が納税義務者になるため、本来は買主に納税義務はありません。

しかし、たとえば2月1日に引き渡しを受ける場合、2月1日以降に所有していない不動産の固定資産税を売主が納税することになると、取引に不公平が生じてしまいます。

そのため、固定資産税は売主と買主との売買契約書の取り決めの中で、引き渡し時に日割りで清算するのが一般的です。

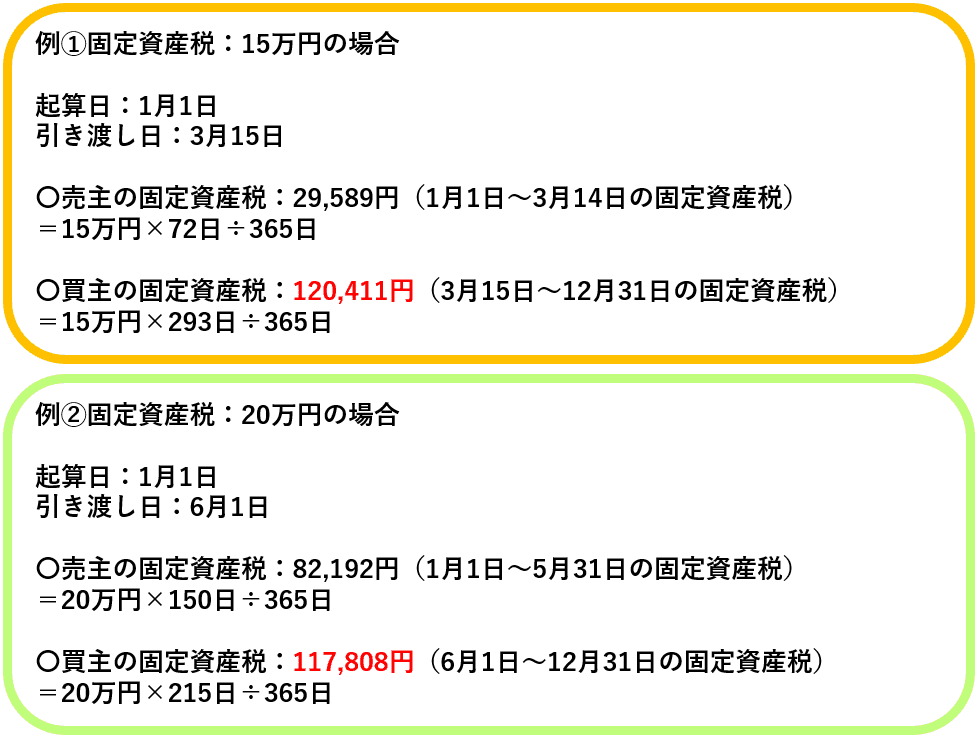

どのように日割り計算するかは、起算日を1月1日にするか4月1日にするかによって異なります。慣習的に関東地方では1月1日を、関西地方では4月1日を起算日とする傾向にありますが、最近では関西でも1月1日を起算日とするケースも増えてきているようです。

固定資産税の清算金の計算式は次の通りです。

〇固定資産税の清算金=固定資産税額×所有日数÷365(うるう年:366)

起算日を1月1日とした場合、所有期間に応じた固定資産税の清算金の金額イメージがこちらです。

固定資産税の清算金は、起算日から遠くなるほど少なくなります。

つまり、引き渡しのタイミング次第なため、引き渡し予定日から逆算し、その分の資金は手元に残しておきましょう。

5. フラット35の物件別の諸費用

ここまで、フラット35の諸費用について、何にいくら必要になるかを解説してきました。

最後に、実際にどのくらいの費用が必要になるかを事例を用いて解説していきます。

戸建、マンションなど物件によって異なりますが、概ね物件価格の4~9%前後が諸費用になります。

弊社FPバンクで採り上げさせていただいた実例になるので、是非ご参考にしてみてください。

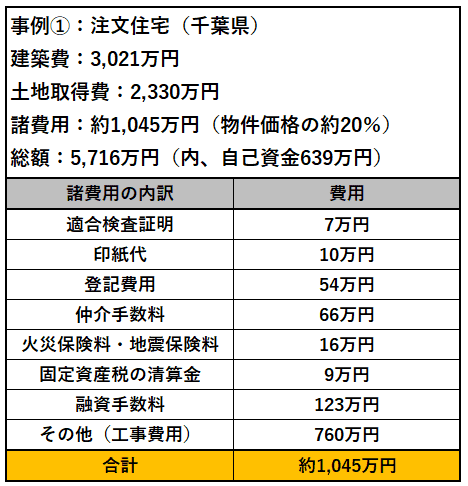

5-1. 注文住宅の場合の諸費用

まずは注文住宅にかかる諸費用の事例を解説していきます。事例の注文住宅では、建築費用対する諸費用は約20%かかっています。

注文住宅の場合は、建売やマンションと違い、建築や設計次第になります。

物件価格の20%の諸費用がかかっていますが、諸費用のうち大半(1,045万円のうち760万円)は工事に係る費用です。

工事費用を除いた諸費用は285万円で、物件価格の5%ほど

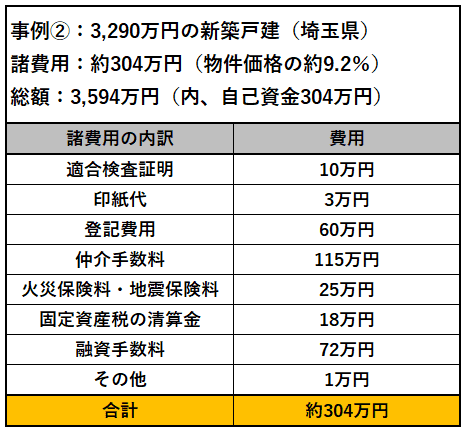

5-2. 新築戸建の諸費用

続いては、埼玉県の新築戸建の諸費用事例です。物件価格に対し、諸費用が約9%ほどかかっていますね。

物件価格分をフラット35で融資を受け、諸費用分を自己資金で支払った事例です。

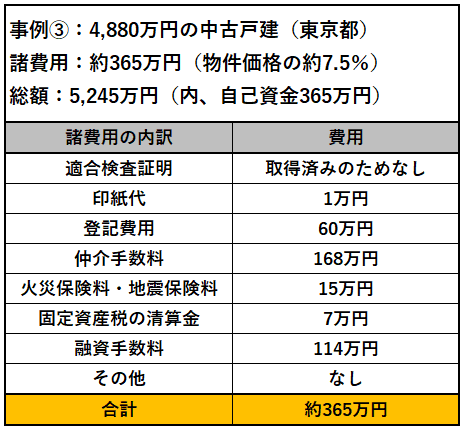

5-3. 中古戸建の諸費用

中古戸建の諸費用はどのくらい必要になるのでしょうか。新築戸建の場合と、必要になる諸費用は基本的には変わりません。事例では、物件価格に対し、諸費用が約7.5%かかっています。

こちらも物件価格分をフラット35で融資を受け、諸費用分を自己資金で支払った事例です。

実は、この事例は少し特殊で、本来必要な適合証明の提出を省略しています。

中古物件の場合、築10以内の物件かつ前の所有者がフラット35を利用していた場合は、適合証明の提出を省略することができるのです。

そのため、適合証明検査費用が0円になっております。

5-4. 新築マンションの諸費用

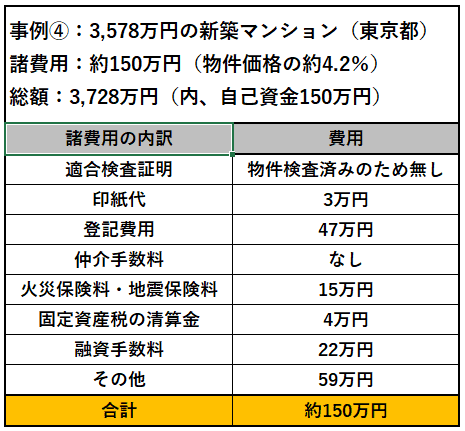

新築マンションの購入事例です。物件価格に対し、諸費用が4.2%かかっています。

新築マンションはディベロッパーからの直販になるため、仲介手数料がかかっていません。

5-5. 中古マンションの諸費用

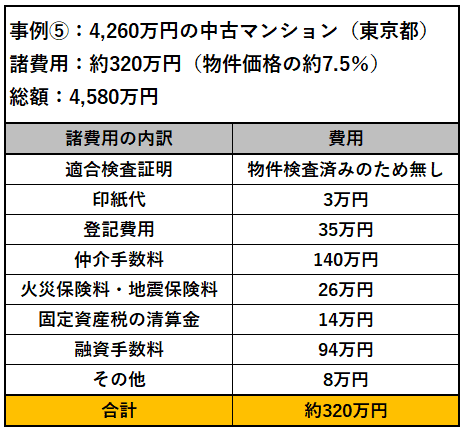

最後に、東京都の中古マンションの購入事例です。物件価格に対して7.5%ほどの諸費用がかかっています。

6. まとめ

いかがでしたでしょうか。

フラット35の諸費用は何にいくらくらい必要になるのか、イメージを掴んでいただけましたでしょうか。

前述の通り、フラット35は原則適合証明が必要になりますが、その他の諸費用は民間金融機関と大差はありません。

何にいくらくらい必要になるか予め想定することで、自己資金や資金計画も変わります。

どのような資金計画を組むべきか、自己資金はいくらまで出せるのか、本コラムを参考に計画を立てていただけたら幸いです。

コメント