あなたは、このまま一生賃貸に住み続けても良いのだろうかと漠然と不安を感じていないでしょうか。

今までずっと賃貸に住み続けてきて特に不自由を感じることはなかったはずですよね。

それなのに、このまま一生賃貸に住み続けることに不安や疑問を抱き始めたのはなぜなのでしょう?

もしかして、このような考えが浮かんできたのではないでしょうか。

「年金から生活費と家賃は問題なく捻出できるかな?」

「家賃を払うためには、何歳まで働き続けないといけないのか?」

「自分が働けなくなって家賃が払えなくなったらどうなるのだろうか?」

「65歳を過ぎたら、もう引越しはできないのだろうか?」

たしかにこれらは老後の賃貸問題として、最近よく聞くようになってきたかもしれません。

特に世間的には賃貸派は少数なこともあり、マイホームを持っている周りを見てしまうと、一生賃貸でいるのが本当にいいのかどうかが不安になってしまうのだと思います。

しかし「一生賃貸とマイホームではどちらが金銭的に得か」という話をしても意味がありません。具体的な費用は、あらゆるケースによって全く違うからです。正確な比較は非常に難しいのです。

であれば、後は「自分がなぜ一生賃貸であることを選んだか」ということに対する価値観や判断ポイントを明確にすることが重要と言えるのではないでしょうか。

このコラムでは、一生賃貸で良いのか悩んでいる人への答えを

- 一生賃貸で良いのか否かを判断するポイント

- 一生賃貸が向いている人・向いていない人

- 一生賃貸が向かない人がどうしたらいいか

の3点から解説していきます。

本コラムが、あなたの住まい選びの参考になれば幸いです。

目次

1. 一生賃貸か判断するポイントは住まいへの価値観次第

一生賃貸で住むべきか、まずはあなたの価値観で判断していきましょう。

確かに、お金の損得の話では長期的にはマイホームの方が有利な場合が多いです。しかし、単純に損得だけで決めて良いのでしょうか?損得はもちろん大事な考え方ではありますが、まずはあなたがどう考え、感じるかが最も重要なのではないでしょうか。

住まいに対する考え方、価値観はひとそれぞれです。 この章では、一生賃貸で良いのか否かを判断する前に、住まいに対するあなたの価値観と向き合っていきましょう。

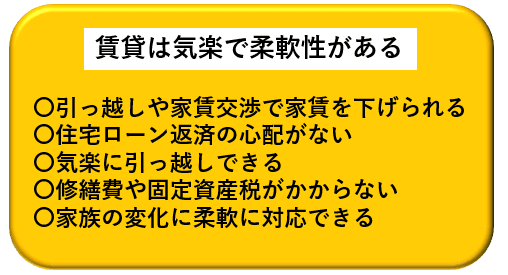

1-1. 気楽さや柔軟性を最優先に考えるか

賃貸の最大のメリットは、気楽で柔軟性がある点だと思います。住まい探しにおいて、気楽さや柔軟性を最優先するのであれば、賃貸がおすすめです。

一般的に賃貸は、持ち家と異なり下記の点において気楽さ・柔軟性があります。

引っ越しや家賃交渉で家賃を下げられる

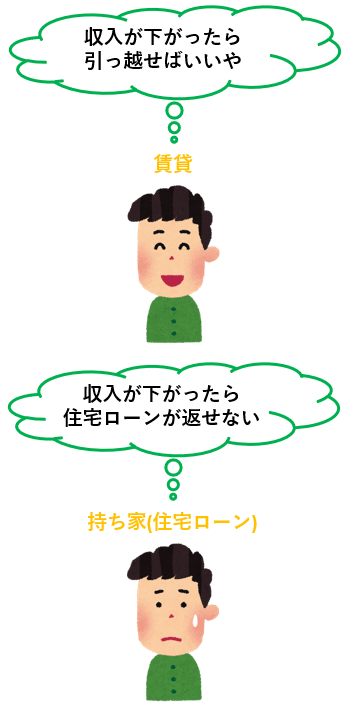

一般的に、住居費は毎月の生活費の中で最も高い支出です。しかも、毎月変えられない(コントロールできない)固定費になります。

変えづらい住居費ではありますが、賃貸は持ち家の住宅ローンと比べると、引っ越しや家賃交渉によって家賃を下げられる余地があります。一方、持ち家の住宅ローンの場合は、一度借りてしまえば返済額(住居費)を変えることは基本的にできません。

転職が当たり前になってきた時代背景や、コロナ禍をはじめとした未曽有の事態など、いつ収入が減ってしまうかは分かりません。そんな中で、大きな固定費である住居費をコントロールしやすいのは、持ち家よりも賃貸に軍配が上がるといえるため、賃貸には気楽さがあるといえます。

住宅ローンの返済の心配がない

前述の通り、賃貸の場合は持ち家と比べて比較的家賃を下げられる余地があることに加え、将来に渡る住宅ローンの返済の心配がないという点においても、気楽さがあるといえます。

住宅ローンは最長35年の返済です。35年間返済し続けていけるかという心配に加え、変動金利の場合は金利上昇の心配もあります。

その点、賃貸は住宅ローンがないため、心理的な負担は少ないと思います。

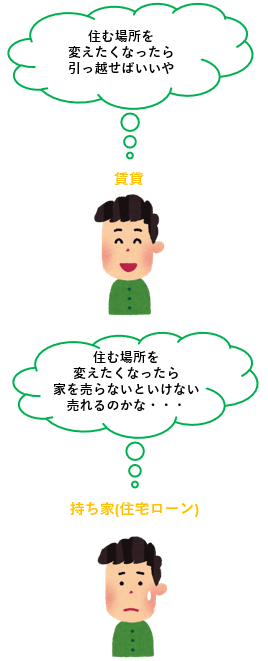

気楽に引っ越しできる

住まいの近隣環境、ご近所さんとの関係、騒音や異臭など、実際に住んでみてはじめて気付くトラブルもあると思います。

こういったトラブルが発生したとき、マイホームの場合はすぐに売却して住み替える、というのもなかなか難しい問題になります。

その点、賃貸の場合はすぐに引っ越しして比較的簡単に住環境を変えることができます。気楽に、柔軟に住環境を変えていきたいという人は、賃貸はおすすめです。

修繕費や固定資産税がかからない

マイホームの場合は必要になる修繕費や固定資産税が、賃貸だとかからないというのも、賃貸の気楽さの一つと言えます。

| 年換算費用 | 賃貸 | マイホーム |

| 住居費 | 120万円/年 | |

| 更新料 | 5万円/年 | 0 |

| 固定資産税 | 0 | 12万円/年 |

| 修繕費 | 0 | 15.5万円/年 |

※前提条件

※住居費

賃貸:家賃10万円/月を想定

マイホーム:住宅ローン返済10万円/月を想定

※更新料

2年に1回更新・賃料1か月分を想定し、年換算

※固定資産税

戸建の固定資産税の平均は10~12万円

参考:ポラスの不動産売却 一戸建ての固定資産税はいくら?

※修繕費

平均築年数35.8年 これまでに使った自宅修繕費 平均総額556万円

556万円/35.8年=15.5万円/年として算出

参考:アットホーム株式会社 2016年新築一戸建て購入後30年以上住んでいる人に聞く「一戸建て修繕の実態」調査

※マイホームは一般的な木造の戸建を想定

住居費が家賃と住宅ローンの返済額が同額である場合、年間のランニングコストは、一般的に賃貸の方が少なくなります。しかも、修繕費や固定資産税は将来上がる可能性もあります。

その点、賃貸には修繕費や固定資産税の上昇という心配もなく、そもそも費用がかからないという気楽さがあるといえます。

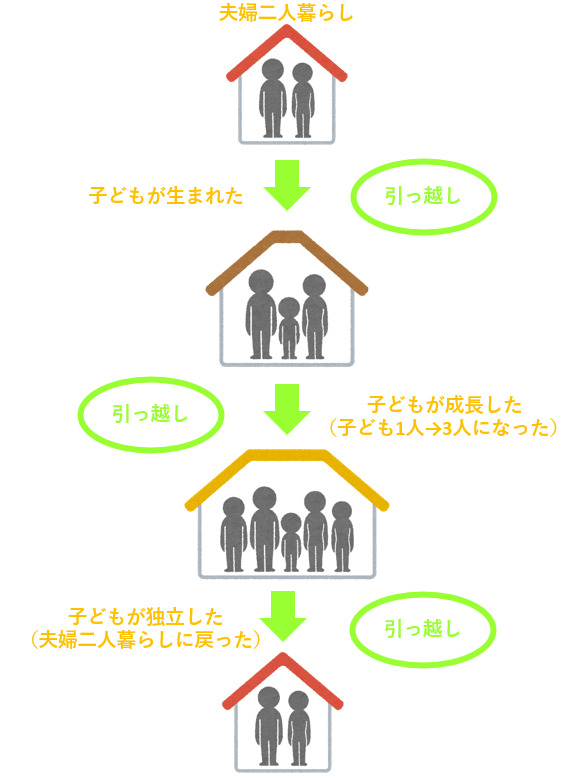

家族の変化に柔軟に対応できる

賃貸の場合、転勤による転居、子どもの成長や進学、同居する家族が増える(親と同居することになる、子どもが生まれる等)といった、家族の変化に柔軟に対応していくことができます。

このように、賃貸の場合は状況に応じて引っ越しできます。一方、マイホームを手にしてしまうと、住宅ローンの残債に対して家がいくらで売れるのかを考慮する必要が生じるため、賃貸ほどは気軽に住み替えることは難しくなります。

こういった柔軟性を最優先させるのであれば、賃貸がおすすめといえます。

1-2. 一生賃貸派は少数派であることを気にする必要はない

一生賃貸の人は少数派です。しかし、持ち家が多数派だからといって、あなたも持ち家にする必要はないのではないでしょうか。

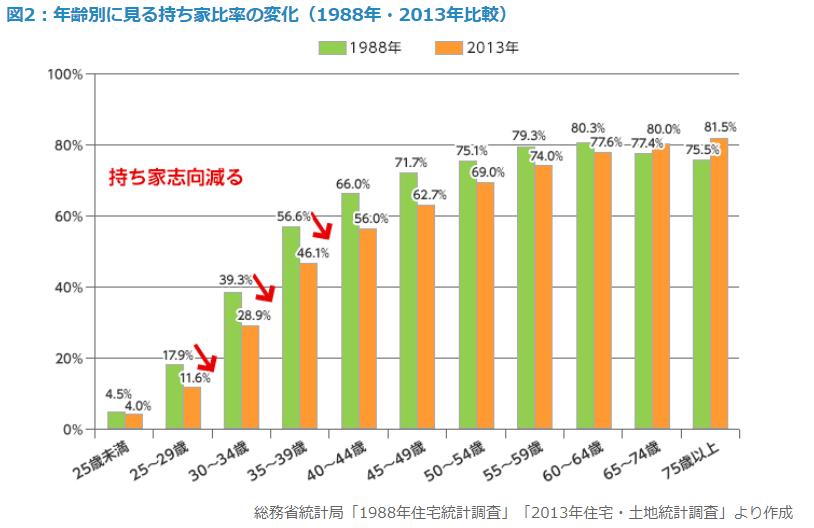

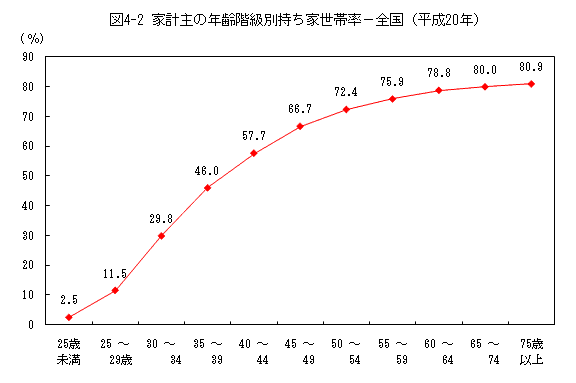

グラフの通り、確かに年齢が上がるにつれて徐々に賃貸の割合は減っていき、75歳以上では賃貸派は20%を切っています。このグラフから、一生賃貸派は少数派であるということが読み取れます。

みんなと同じでなければ心配になってしまう、というのは、日本人の国民性の一つといわれています。確かに、一生賃貸に住み続ける人が少数派であれば、少数派に属することを不安に思うこともあると思います。

一方で、今は「所有から共有へ」という時代の流れが生まれつつあります。シェアリングエコノミーという言葉に代表されるように、車や家具、衣類などを所有せず、使いたいときにレンタルで使うという流れができつつあります。

住まいに関してもその流れは例外ではなく、ここ30年弱で、若年層を中心にマイホームの志向は減ってきています。

出典:大和ハウス工業株式会社 ここ30年で50代以下での持ち家比率が大きく低下!伸びる賃貸住宅需要

今までは一生賃貸派は少数派ではありましたが、今後は少しずつ賃貸派の割合も増えてくるのかもしれません。

1-3. 一生賃貸は恥ずかしいことではない

賃貸派の人の中には、一生賃貸に住み続けることを恥ずかしいことだ、惨めだ、と考える人もいるようです。しかし、そういったことを本当に気にする必要はあるのでしょうか。

友人がマイホームを購入したという話を聞いて、どこかで比較し劣等感を感じてしまっている人もいると思います。あるいは、親に「お前もいい歳なんだから、そろそろ家でも買ったらどうだ?一生賃貸なんて格好悪いぞ?」なんて言われている人もいることでしょう。

ですが、そもそも賃貸に住み続けることは恥ずかしいことなのでしょうか。

これは価値観になるので、人それぞれの考えによると思います。恥ずかしいことだと思わなければ一生賃貸でも良いですし、恥ずかしいことと思うのであれば、もしかしたら一生賃貸に住み続けることは向いていないのかもしれません。

重要なことは、あなたはどう感じるのかの価値観で決めることです。

ちなみに、「死ぬ前に後悔すること」というもので、こういったものがあります。

- 対人関係で我慢をする

- 自分に自信がない

- 他人と自分を比較する

出典:【死ぬ前に後悔すること1位】自分らしい生き方実現するには

周りの意見や考えは参考程度に、誰かと比較することはせず、自分の価値観に合った選択をすることが幸せな人生なのではないでしょうか。

2. 一生賃貸に向いている人、向いていない人

一生賃貸で良いのか否か、前章では、まずはあなたの価値観で決めるというお話しをしてきました。この章では、価値観を踏まえて、あなたが一生賃貸に向いているのか否かの判断ポイントを解説していきます。

2-1. 一生賃貸が向いている人

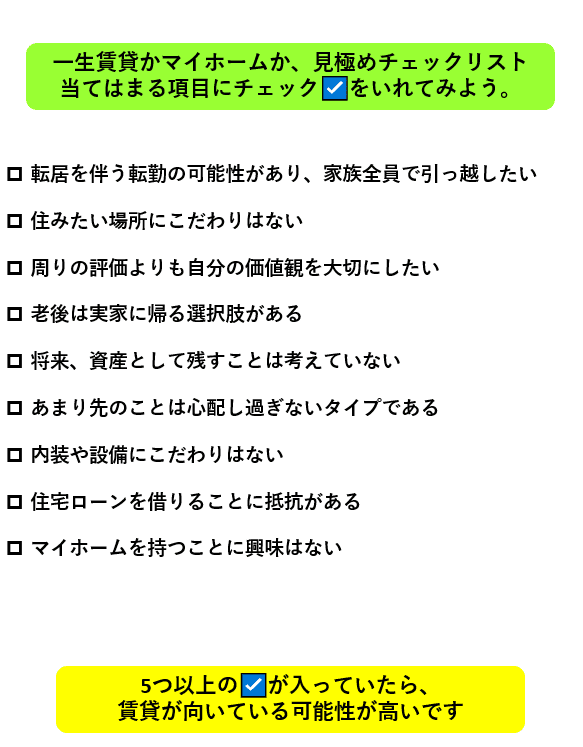

まずは、一生賃貸でも向いている人はどんな人でしょうか。チェックリストを作成しました。

このチェックリストに5つ以上該当する場合は、賃貸の方が向いていると思います。

前述の通り、賃貸の最大のメリットは「気楽さと柔軟性」です。周りからの評価が気にならない人、先のことを心配し過ぎない人、それよりも気楽さと柔軟性を大切にしたい人は、賃貸の方が向いていると思います。

2-2. 一生賃貸は向いていない人

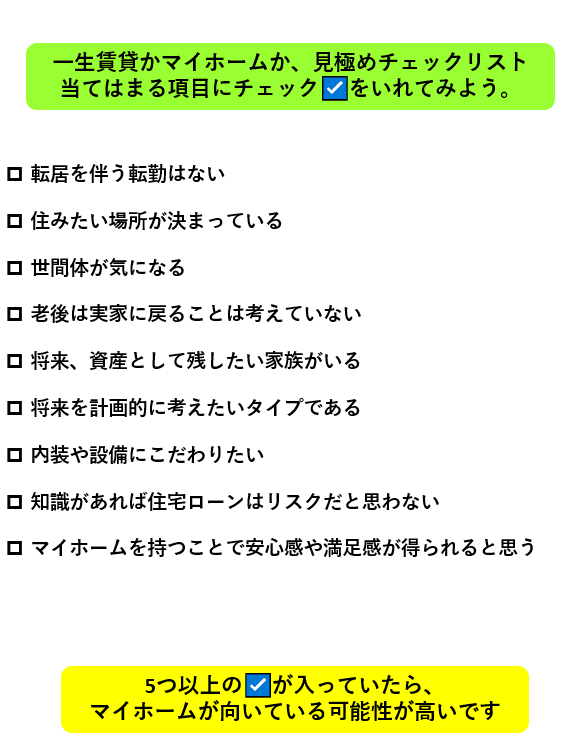

一方、一生賃貸は向いていない人はどんな人でしょうか。こちらも、チェックリストを作成してみました。

このチェックリストに5つ以上該当する場合は、賃貸ではなく、マイホームの方が向いている可能性が高いです。

3. お金の比較-今はマイホームの方がお得-

どのくらいの期間で比較するか、物件の場所や構造、築年数にもよるため単純な比較は難しいですが、今はマイホームの方がお得、というのが筆者の見解です。

長期的には、マイホームも賃貸もトータルコストは同等程度になるように集約されていきますが、今の時点ではマイホームの方がトータルコストは少なくなると考えられます。理由は、今は過去最低水準の金利だからです。

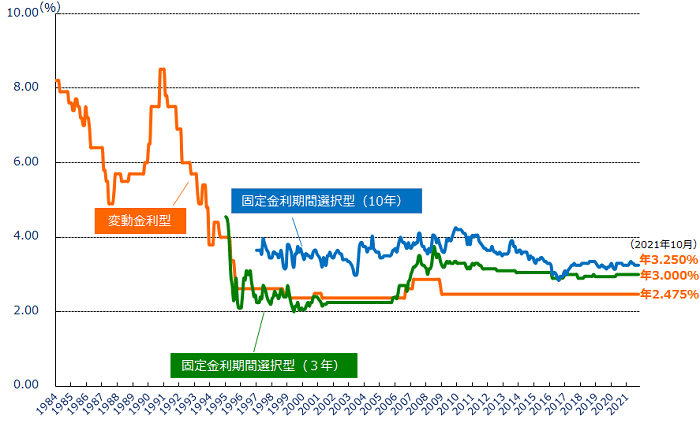

こちらは、1984~2021の住宅ローンの金利推移のチャートです。

出典:住宅金融支援機構 民間金融機関の住宅ローン金利推移(変動金利等)

1991~1992をピークに金利水準は下降していき、特にここ過去20年間は金利変動はほとんどなく、低水準を維持していることが読み取れます。マイホーム購入のタイミングは人それぞれではありますが、住宅ローンを借りるタイミングとしては今の時代は追い風といえます。

賃貸かマイホームか、総費用にどのくらいの差か出るかというと、次の表の通りです。

| 賃貸とマイホームの50年間の総費用の比較 | ||

| 賃貸 | マイホーム (戸建) |

マイホーム (マンション) |

| 約9,600万円 | 約8,400万円 | 約8,800万円 |

前提条件を揃えて、賃貸とマイホーム、それぞれどれくらいのお金の差があるのか、計算してみました。大まかな概算ではありますが、前提条件は次の通りです。

<前提条件>

・40歳夫婦。子ども2人の4名家族

・90歳までの50年間で比較

・毎月の住居費を一律15万円で統一

・賃貸は住み替えを考慮しない

・戸建は新築を想定

・マンションは中古を想定

・戸建は5,000万円の住宅ローンを想定

・マンションは4,000万円の住宅ローンを想定・住宅ローンは金利1%前後での金利変動を想定

・マイホームの諸費用は自己資金で支払い

| 賃貸 50年間の総費用 |

|

| 毎月かかる費用 | |

| 家賃 (管理費・共益費込み) |

15万円 (年間180万円) |

| 更新時にかかる費用 | |

| 更新料 (家賃1か月分/2年) |

15万円 (年間7.5万円) |

| 家賃保証料 | 年間1万円 |

| 火災保険料(1年更新) | 年間2万円 |

| 年換算費用×50年 | |

| 合計 | 9,525万円 |

| 初期費用 | |

| 仲介手数料 | 15万円 |

| 敷金・礼金 | 30万円 |

| 初回保証料 (家賃の0.5か月分) |

7.5万円 |

| 初期費用含む50年間の総費用 | |

| 総額 | 約9,600万円 |

50年間、家賃15万円の賃貸に住み続ける場合、おそよ9,600万円ほど必要になります。

一方、マイホームの場合はどうでしょうか。戸建とマンションでそれぞれ算出してみました。まずは戸建(新築)の50年間で必要な総費用はこちらです。

| マイホーム(戸建) 50年間の総費用 |

|

| 毎月かかる費用 | |

| 住宅ローン返済 (35年間) |

15万円 (年間180万円) |

| 維持費用 | |

| 火災保険料(10年分) | 20万円 (年間2万円) |

| 地震保険料(5年分) | 20万円 (年間4万円) |

| リフォーム(10年間) ※注意 |

250万円 (年間25万円) |

| 固定資産税 | 年間12万円 |

| 年換算費用×50年 | |

| 合計 | 8,450万円 |

| 初期費用 | |

| 仲介手数料 | 150万円 |

| 住宅ローン保証料 | 110万円 |

| 登記費用 | 30万円 |

| 住宅ローン控除 | ▲400万円 |

| 初期費用含む50年間の総費用 | |

| 合計 | 約8,400万円 |

※注意:修繕費の参考元より10年換算で算出

一戸建ての維持費はいくら?年間費用や内訳をマンションと比較!

続いてマンション(中古)です。

| マイホーム(マンション) 50年間の総費用 |

|

| 毎月かかる費用 | |

| 住宅ローン返済 (35年間) |

12万円 (年間144万円) |

| 管理費・修繕積立金 | 3万円 (年間36万円) |

| 維持費用 | |

| 火災保険料(10年分) | 6万円 (年間0.6万円) |

| 地震保険料(5年分) | 6万円 (年間1.2万円) |

| リフォーム(10年間) | 250万円 (年間25万円) |

| 固定資産税 | 年間12万円 |

| 年換算費用×50年 | |

| 合計 | 8,726万円 |

| 初期費用 | |

| 仲介手数料 | 120万円 |

| 住宅ローン保証料 | 88万円 |

| 登記費用 | 20万円 |

| 住宅ローン控除 | ▲200万円 |

| 初期費用含む50年間の総費用 | |

| 合計 | 約8,800万円 |

この比較は、今あなたが何歳で、何歳まで生きるのかにもよります。しかし、一生賃貸となると、やはり長期間(40~50年以上)での比較が必要になります。

さらに、賃貸の場合は実際には引っ越して家賃が変わったり、引っ越しの都度諸費用も発生するため、実際にはもう少し費用がかかる可能性もあります。また、マイホームの場合、住宅ローンを完済後に不動産を売却してそのお金で住み替える、という選択を取ることもできます。

そう考えると、やはり一般的には、お金の面では長く住むほど賃貸よりもマイホームの方がお得と考えられます。

4. 一生賃貸が向いている人は、リスクへの対策が必須

一生賃貸が向いている、とはいえ、一生賃貸にはリスクがあります。一生賃貸に向いている人は、次のリスクを考慮する必要があります。

- 現役のときに家賃を払えなくなるリスク

- 老後に家賃を払えなくなるリスク

- 老後に新しく賃貸を借りられないリスク

順番に解説していきます。

4-1. 現役中に家賃を払えなくなるリスク

たとえば、子どもがいる夫婦共働きの家庭で、夫婦どちらが万が一亡くなってしまったら、遺された家族は家賃を払えなくなってしまうかもしれないというリスクを考慮する必要があります。

マイホームの住宅ローンの場合は、団体信用生命保険(以下、団信)があります。団信は、住宅ローンの契約者が返済期間中に亡くなってしまった場合に、保険金で以後の住宅ローンを完済させる生命保険です。

一方、賃貸には団信がないため、家賃の負担者が亡くなっても賃料の支払いは免除されません。特にお子さんのいるファミリー世帯が一生賃貸を検討する場合は、団信の代わりとして生命保険の加入を検討する必要があります。

4-2. 老後に家賃を払えなくなるリスク

一般的に、老後は収入が下がったり、年金のみの収入になることが多いです。そういった状況でも、一生賃貸に住み続けるのであれば、一生家賃を払い続ける必要があることがリスクになります。

マイホームの住宅ローンは完済してしまえば、それ以降は賃貸でいうところの家賃相当分の支払いは不要になります。しかし、賃貸の場合は一生家賃を払い続けることになります。

賃貸の家賃、マイホームの住宅ローン、いずれも老後も問題なく支払いを続けていけるための計画を立てる必要はありますが、賃貸の場合は特にその計画を立てることが重要になります。

4-3. 老後に新しく賃貸を借りられないリスク

高齢になると、住まいのバリアフリー化が必要になる場合もあります。そうなった場合に、マイホームでは自由にリフォームできますが、賃貸の場合はリフォームできないため引っ越して新たに賃貸を借りることになります。

しかし、高齢になると新しく賃貸を借りられないかもしれないというリスクがあります。

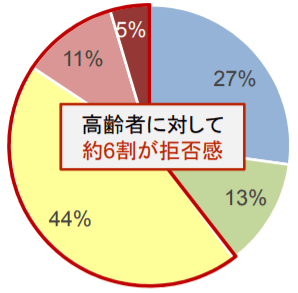

国土交通省によると、大家さんの約6割は、高齢者の入居に対して拒否感があるとの調査結果があります。

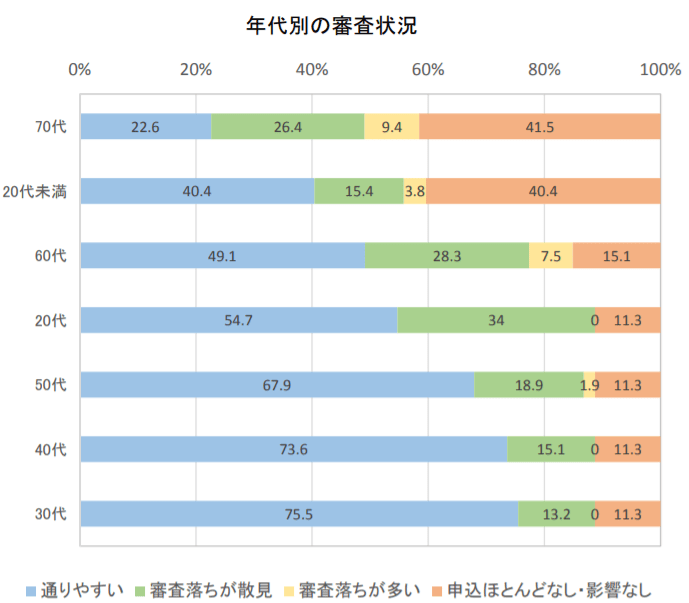

家賃債務保証会社の年代別の審査状況を見てみてると、審査が通りやすいという回答が30代は75.5%に対し、70代は22.6%と大幅に減ります。30代をピークに、以降年齢が上がるにつれて徐々に審査が通りやすいという回答の割合が漸減しています。高齢になるほど審査が通りにくくなる現状が伺えます。

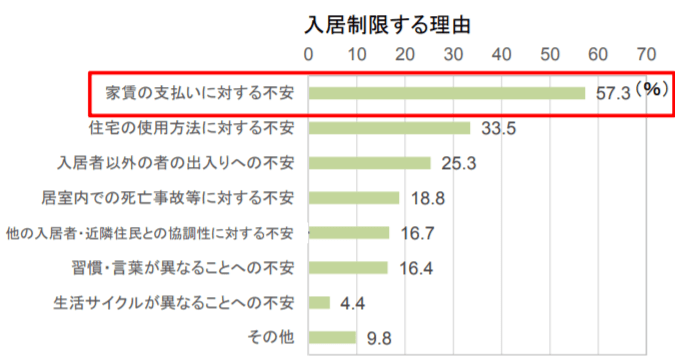

なぜ高齢者の入居は制限されるのかというアンケート結果によると、「家賃の支払いに対する不安」が最も高く、全体の57.3%となっています。

出典:家賃債務保証の現状 平成28年10月 国土交通省住宅局

賃貸の最大のメリットは、「気楽さと柔軟性」であると筆者は考えます。マイホームよりも気楽に引っ越しができる、柔軟に住み替えができる、といった「気楽さと柔軟性」が、高齢になると活かせなくなるリスクがあります。むしろ、賃貸暮らしで高齢になると、年齢に合わせた柔軟な住み替えができず、逆に柔軟性が落ちるということもあります。

引っ越しの必要があっても審査に通らない場合、最悪は住む場所を失ってしまうことも考えられます。そうなってしまわないように、様々な選択肢を検討しておく必要があります。たとえば、老後は実家に帰るという選択肢のある人は、それも一つです。

他には、老後はサービス付き高齢者向け住宅(以下、サ高住)の利用を検討する案もあります。サ高住とは、安否確認や様々な生活支援サービスを受けられるバリアフリー対応の賃貸住宅です。ただしサ高住の場合は、原則60歳以上で介護の必要がある人のみが入居対象となるため、老後に住む賃貸が見つからない人全員のセーフティーネットになり得るものとはいえません。

また、最近では高齢化に伴い高齢者専門の不動産賃貸や仲介業者も増えてきているようです。

R65不動産

いずれにしても、一生賃貸で暮らすことを選択するのであれば、老後にどのような暮らしがしたいか、できるのかを、よく考えておくことが重要です。

5. 一生賃貸が向かない人はマイホームを検討しよう

1章であなたの住まいに対する価値観を考え、2章のチェックリストを活用していただいた結果、あなたは賃貸派・マイホーム派、どちらでしたでしょうか。1章と2章を踏まえて、一生賃貸は向いていない、という判断をされた人は、マイホームの購入の選択肢も視野に入ってくると思います。

そして、多くの人はマイホーム購入と同時に住宅ローンを検討します。住宅ローンには、昨今の低金利の追い風もありますが、 住宅ローン控除や団体信用生命保険など、賃貸にはない様々なメリットがあります。

そうは言うものの、40代のあなたは「今からマイホームを買うのは遅い」なんてお考えではないでしょうか。

確かに、40代からのマイホーム購入は一般的には遅めではあります。しかし、40代からでも、マイホーム購入は決して遅いことはないと筆者は考えます。

この章では、一生賃貸と考えていた人、特に40代の人に向けて、40代だからこそのマイホーム購入のメリットについて解説していきます。

5-1. 家族構成やライフスタイルに合った間取りを選べる

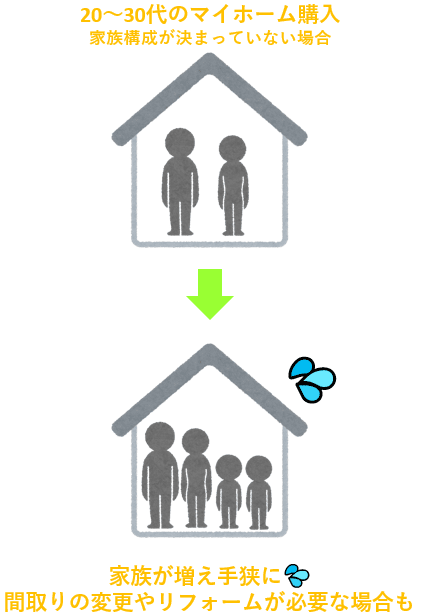

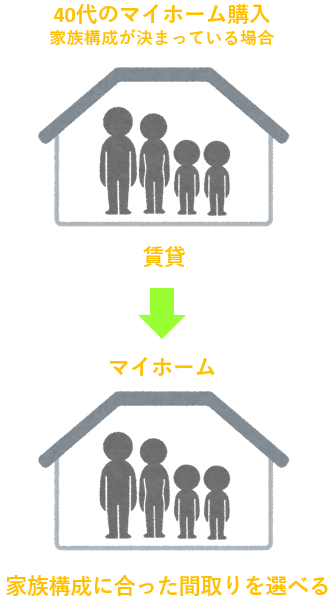

40代になると、ある程度子どもの人数や家族構成が決まってくる家庭が多くなってきます。

20~30代の場合は、まだ子どもがいない、これからという家庭も比較的多いため、将来子どもの人数や性別によっては、間取りの変更のリフォームが必要になることもあります。

一方、40代は家族構成が決まってくるため、あらかじめ家族構成に応じて間取りを決めることができます。

子ども部屋を何部屋用意するか?

ペットは飼うのか?

車は持つのか?

家族構成が決まってくる40代になると、こういったことも決まってくるようになります。こうして、ライフスタイルによってあらかじめマイホームの間取りを決められるのも、40代ならではのマイホーム探しにおいて有利な点といえます。

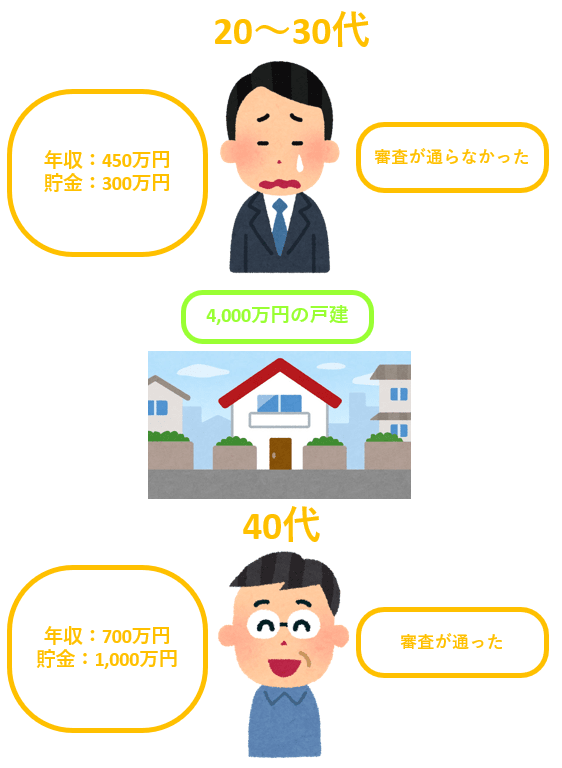

5-2. 住宅ローンを有利に借りられる場合がある

一般的に、40代の人は20~30代に比べ年収が高いです。また、しっかり貯蓄もできている人も多いのではないでしょうか。

20~30代よりも年収が高く、貯蓄も多い40代の人であれば、住宅ローンを有利に借りられることがあります。具体的には、住宅ローンの借入額を増やせたり、金利優遇が受けられるというメリットがあります。

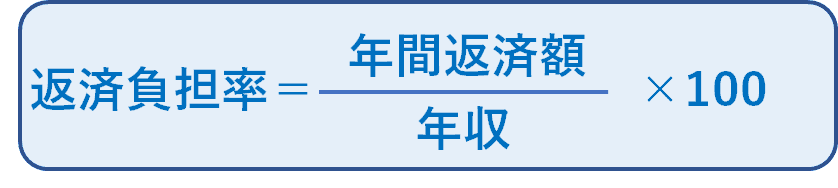

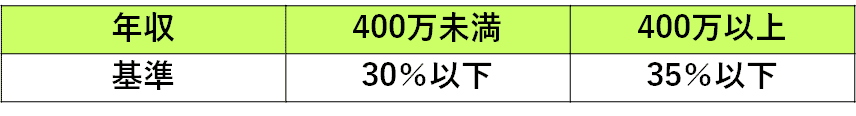

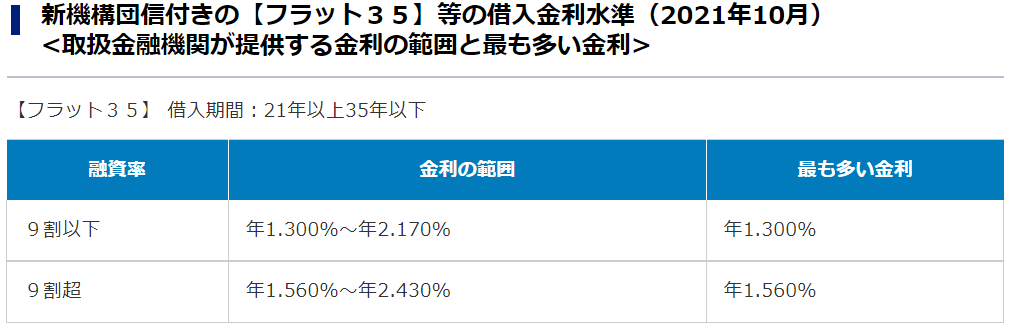

たとえば、フラット35という住宅ローンを取り扱っている住宅金融支援機構では、返済負担率という基準を定めています。返済負担率とは、年収のうち年間の住宅ローン返済額がいくら占めているかを示す割合のことです。

この返済負担率を、フラット35では年収が400万円以上の場合は35%まで上げることができます。

年収が400万円以上であれば返済負担率35%まで借りることができますし、それ以上に高くなっていれば返済負担率が下がることで住宅ローンの借入額をさらに増やすことができます。

さらに、ある程度貯蓄ができていて自己資金がある人であれば、住宅ローンの融資率を下げて金利優遇を受けられる場合もあります。融資率とは、マイホームの価格に対する住宅ローンの借入額の割合のことです。たとえば、マイホームが5,000万円で住宅ローンの借入額が4,000万円である場合の融資率は80%です。

フラット35では、融資率が90%以下であると金利優遇が受けられるという基準があり、80%、70%と融資率が下がるにつれて段階的にさらに金利優遇を受けられるプランもあります。

出典:住宅金融支援機構 金利情報より

※2021年10月資金受取分の新機構団信付きの【フラット35】等の借入金利です。現在の金利とは異なる場合があります。

20~30代の頃の年収では手が届かなかったマイホームの予算を、40代の今なら上げることができる可能性があります。

あなたの状況にもよりますが、 40代だからこそ、住宅ローンを比較的有利に借りられることもあるということです。

5-3. 団体信用生命保険の保険料が相対的にお得である

40代で住宅ローンを利用する場合、団体信用生命保険(以下、団信)の保険料が、20~30代と比較して相対的に割安というメリットがあります。

団信とは、住宅ローンの返済期間中に万が一債務者が亡くなってしまった場合、保険金から残債を完済させるという生命保険です。

下の表は、25歳、30歳、40歳の各年齢から35年間、4,200万円の生命保険に加入した場合の保険料の比較例です。

| 民間生命保険会社の月額保険料 | ||

| 25歳 | 30歳 | 40歳 |

| 1,890円 | 2,380円 | 5,410円 |

※収入保障保険・非喫煙者健康体・男性の保険料率で算出

このように、民間金融機関は年齢が上がるにつれて保険料が上がります。同じ35年間の保険料でも、25歳の人は60歳までの保障期間なのに対し、40歳の人は75歳までになります。保障する年齢が上がるにつれても保険料が上がっていくのが民間生命保険の特徴です。

一方、団信の場合は住宅ローンの金利の中に保険料も含まれているため、20代も40代も保険料が同じです。従って、40代は20~30代と比較して団信の点においてお得といえます。

5-4. マイホームが資産になり老後の選択肢が増える

よく、マイホーム(不動産)は負債だという意見を目にすることはないでしょうか。確かに、不動産、特に新築の場合は買った瞬間から価値が下がり、買ったとき以上の価格で売れないこともあります。

また、マイホームは、たとえば株式の配当のように利益を生み出すものではありません。むしろ、マイホームを持つことで固定資産税の納税や、老朽化すれば修繕費が必要になります。マイホームがこういった支出を生み出す、これがマイホームは負債だといわれる理由です。

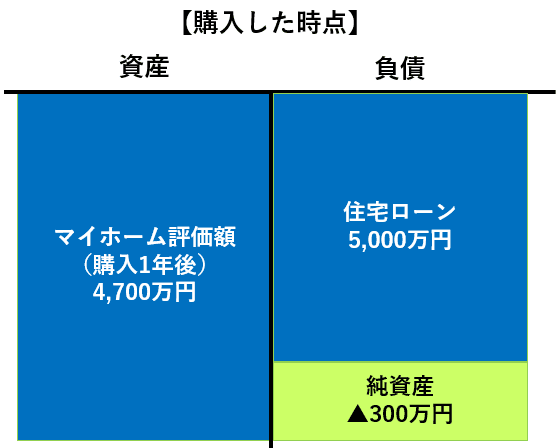

しかし、筆者はマイホームを負債ではなく資産と考えております。

まず、バランスシートで考えると、マイホーム(不動産)は資産と考えることができます。一般的に、マイホームは住宅ローンで購入します。住宅を自分の所有(資産)にする代わりに、住宅ローンという借入も所有することになります。マイホームと住宅ローンは対の関係、つまり、正しくは負債はマイホームではなく住宅ローンなのです。

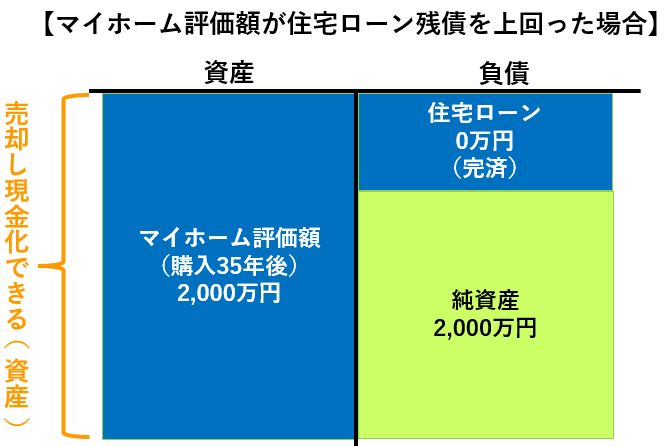

また、住宅ローンの返済が進み、マイホームの評価額が住宅ローン残債を上回ったとき、その差額は純資産になります。やがて住宅ローンを完済すれば、マイホームの評価額がそのまま純資産になります。

※不動産と住宅ローンのバランスシートのため、その他の資産は考慮していません。

下の図は、たとえば5,000万円のマイホームを住宅ローンを利用して購入した場合の、1年後と35年後のマイホームと住宅ローンの関係を表したイメージです。

固定資産税や修繕費はマイホームという資産を維持するための必要コストと考えます。賃貸の場合は固定資産税や修繕費は大家さんの負担になるので必要ないコストですが、その代わりその賃貸物件はあなたの資産にはなりません。

さらに、マイホームの場合は将来住宅ローンを完済し終えた後に売却して現金化することもできますが、マイホームを活用して様々な選択肢を持つこともできます。

代表的な例は、リバースモーゲージローンです。

リバースモーゲージローンは、マイホームを担保に金融機関から融資を受けることができる金融商品です。一般的に、契約者が亡くなってから残債の返済のためにマイホームを売却するというデメリットはありますが、融資を受けている間(生存中)に元金の返済はしません。

リタイア後に収入が年金だけになってしまっても、マイホームを活用することができるのは、マイホームという資産があるからこそできることです。

リタイア後の選択肢を広げる手段の一つとして、マイホームは資産であると考えることが重要だと筆者は考えます。

6. まとめ

いかがでしょうか。一生賃貸か否か、まずはあなたの価値観で決めるのが先であると筆者は考えます。その上で、一生賃貸に向いているのか否かをチェックシートを用いて判定していき、もちろん金銭面でも判断していく必要があります。

一生賃貸に向いているという判定が出た人であっても、リスクへの対策が必要です。一方、一生賃貸に向いていないという判定が出た人は、マイホームを検討してみても良いでしょう。特に、40代のあなただからこそ、有利にマイホームを購入できる点についても解説してきました。

そして、もう一つ、一生賃貸であってもマイホームであっても考えるべきことがあります。それは、誰のための住まいなのかということです。たとえば、独身の方であれば、基本的には自分一人の価値観次第なので、ライフスタイルによっては一生賃貸でも良いのかもしれません。

一方、ファミリー世帯の人はどうでしょうか。あなたは一生賃貸でも良いと考えている。しかし、ご家族はどう考えているのでしょうか?妻は?夫は?子どもたちは?

もしかしたら、奥様は「お友達を気兼ねなく呼びたい。」と考えているかもしれません。子どもたちは、広い庭で走り回ることができたら喜ぶでしょう。

そして、あなた自身も、マイホームを持つことで安心感や自尊心といった、人生の満足感を満たせるようになるのかもしれません。

筆者自身は、マイホームの購入は高級車を購入する感覚に似ていると考えています。車は走ればいいと考える人にとっては、軽自動車でも充分なのかもしれません。しかし、あえて高級車を買う人もいますよね。同じ車で、走るという機能的な側面は一緒なはずです。高級車を購入する人の心理とは、どういうものなのでしょうか。

高級車は誰かに自慢できるかもしれません。でも、値段は高いです。軽自動車は安くてコスパはいいですよね。でも、自尊心は満たせないかもしれません。

軽自動車、高級車、どちらが良い悪いというお話ではありません。 一生賃貸かマイホーム購入かというお話も、似ている面があると思います。

一生賃貸か否か、もう一度、家族みんなで話し合ってみてはいかがでしょうか。

コメント