「変動金利は今後も上がらないからとお勧めされているけど、本当に大丈夫かな?」

「変動金利は毎月の住宅ローンの返済額が少ないと言われたけど、それってずっと続くの…?」

「ほとんどの人が変動金利を選択しているっていうけど、我が家もみんなと一緒なら安心?」

あなたはこんな疑問を持って、本記事に辿りついたのではないでしょうか。

上記のようなことを思ってしまうのは、変動金利が今後も上がらないか、見通しをどう考えたらいいか分からないからではないかと思います。

そんな中で、自分よりも遥かに住宅購入やローンについて詳しいであろう業者の人から、

「変動金利はずっと上がっていない」

「変動金利で組んだ方が、毎月の返済額が少なくて済む」

「ほとんどの人が変動金利を選択している」

なんて言われたら、月々の支払いが安くできる変動金利にしようかな…と思っちゃいますよね。

変動金利が今後上がらないというのは、正直に言って、可能性は非常に低いと思います。

そのため、変動金利が上がった場合の対策は必須です。

本記事では、「変動金利は本当に今後上がらないの?」「変動金利の住宅ローンで大丈夫?」と疑問に思っている人向けに、以下の3点をまとめました。

- 「変動金利は今後上がらない」と断言できない理由

- 金利が上がったとしても、変動金利を借りてもいいか

- 変動金利の上昇への対策

これらが分かれば、冒頭で示したような不安や疑問は解消することができ、変動金利で住宅ローンを借りていいのかが明確になります。

これから住宅ローンを組む人が安心して住宅を購入できる助けになればと思います。

【2022年12月22日追記】

2022年12月20日、日銀が長期金利の許容変動幅を0.5%に拡大することを決定しました。実質的な利上げと考えられると思います。

ただしこれによって、すぐに住宅ローンの変動金利が上昇することはないでしょう。

とは言え、日銀が実質利上げに動いたということは「金融緩和を縮小する方向に実際に動き始めた」とも考えられます。いままで「日銀がいつ金融緩和の縮小に動くか」が全く見えなかったのが、少しだけ、その巨体が動く兆候が出てきたと言える訳です。

それを踏まえても、やはり変動金利が上がる場合に備えた対策は必要であると言えるでしょう。(詳しくは3章で解説しています)

目次

1.「変動金利は今後上がらない」とは断言できない

「変動金利は今後上がらない」とは断言できないです。

しかし筆者の考えでは、変動金利は急激に上がることもないのではないかとも推測します。

その理由について、変動金利の動きに影響を与える要因や今後の金利上昇の見通しなどの観点から、3つのポイントに分けて説明します。

- 変動金利は景気が良くなれば上がるもの

- 急激に変動金利が急激に上がる可能性は低い

- 変動金利の動向を予測するのは非常に難しい

1-1. 変動金利は景気が良くなればが上がるものだから

変動金利は、景気が良くなれば上がっていきます。

そのため「変動金利は今後上がらない」というのは、「景気は今後も良くなることはない」と言っているようなもの、ともいえるかもしれません。

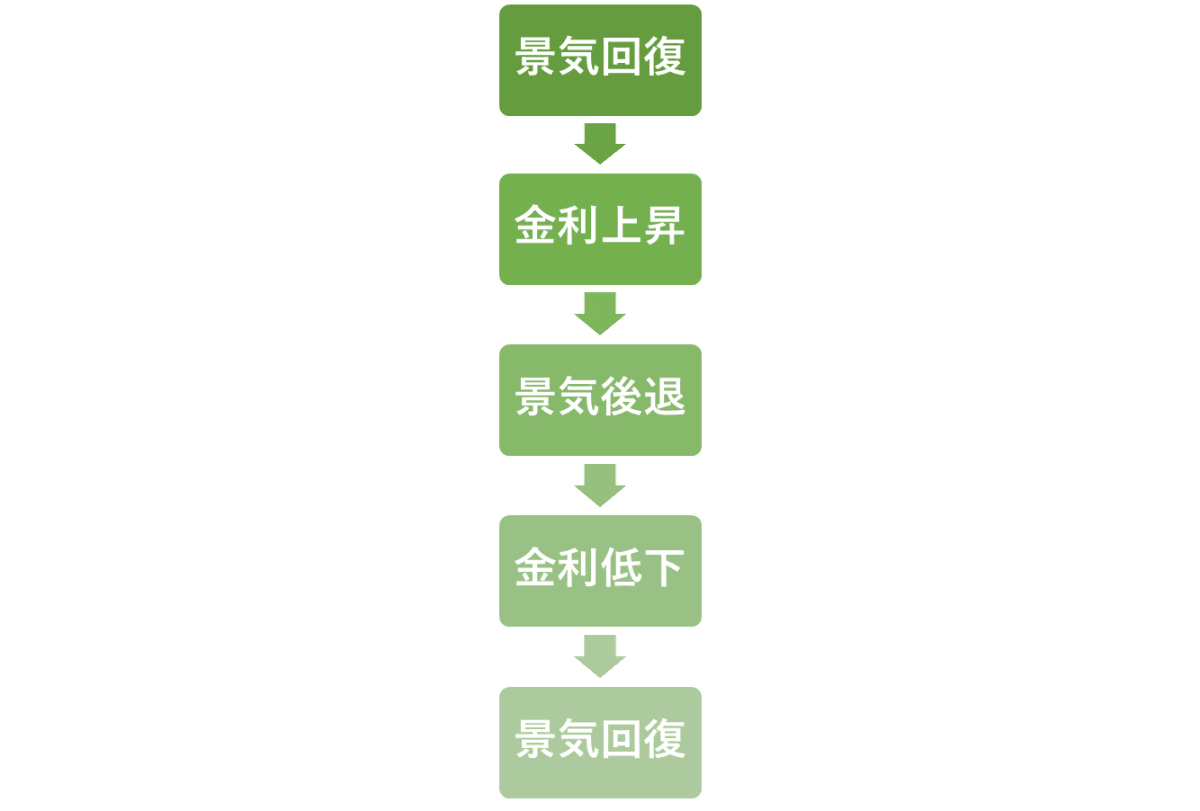

一般的に、金利が上下するサイクルは景気と密接に関係しています。

現在の日本は景気が悪く、超低金利の状況と言えます。

現在の日本は景気が悪く、超低金利の状況と言えます。

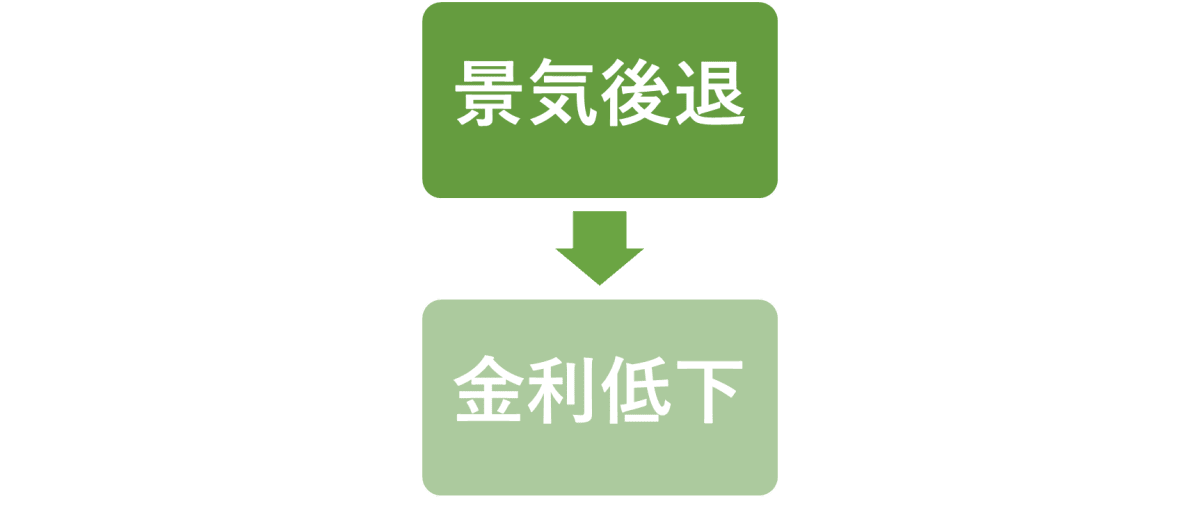

このサイクルの中のどの位置にいるかというと、「景気後退⇒金利低下」にいると考えられます。

そのため金利が低い状態から金利が上昇するには、まず先に景気回復が必要と言えるのです。

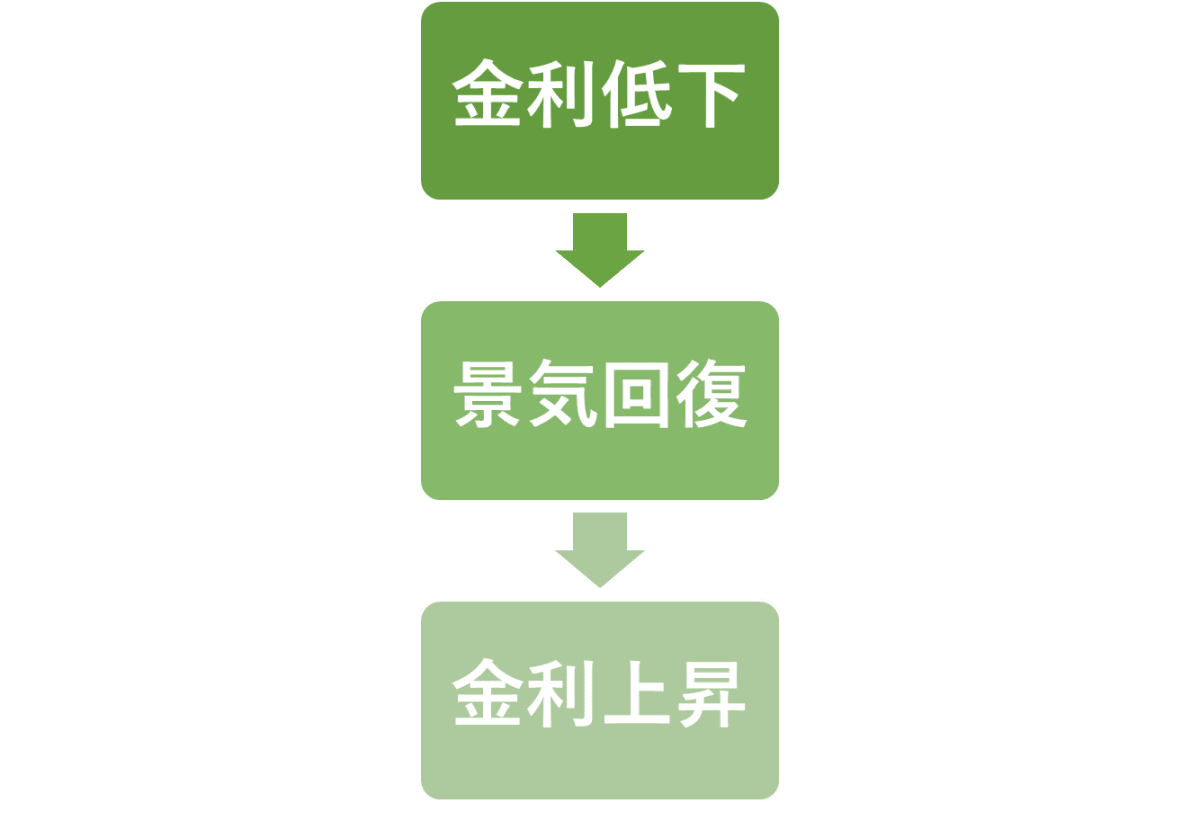

金利低下⇒景気回復⇒金利上昇の流れはどのようになっていくか具体的に見ていきましょう。

- 金利の低下により、企業は銀行からお金を借りやすくなるため設備投資を活発に行うようになります。企業の利益が増え、従業員の給料を上げるようになります。

- 結果的にモノを買う人が増え、景気が良くなっていくといえます。

- 景気が良くなると引き締めるために金利を下げて、お金を借りにくくして経済活動を抑制してバランスを取るように動きます。

このように、景気サイクルによるお金の需要と供給のバランスにより、金利は上昇と下降を繰り返していきます。 よって「変動金利は今後上がらない」とは断言できないのです。

1-2. 少なくとも現在の状況で、変動金利が急激に上がる可能性は低い

筆者の見解としては、少なくとも現在の状況で変動金利が急激に上がる可能性は低いと考えます。

なぜなら変動金利は、その大元の基準になる政策金利について、日銀が「金利を低く誘導する」という政策方針をとって、そもそも上がらないように圧力をかけているからです。

いわゆる「マイナス金利政策」ですね。政府はこの政策によって、国内の景気を良くしようとしています。

現在、日本国内の景気はどうなっているのでしょうか。残念ながら、まだ良くなったとは言えない状況です。

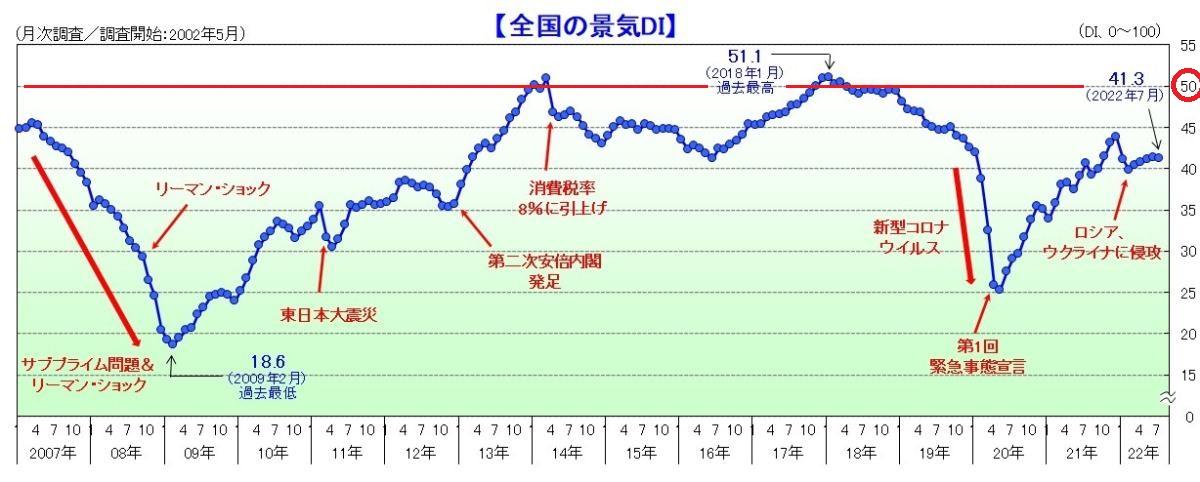

以下の図は、内閣府が毎月発表している国内の景気動向指数(DI)です。

グラフが50を上回っていれば景気は拡大局面、50を下回っていると景気は後退局面であることを意味します。

(出典:TDB Economic Online 2022年7月の景気動向調査)

2022年7月時点で、指数は41.3。2020年の第1回緊急事態宣言時に比べればだいぶ回復してきましたが、まだ目安となる50を超えられていません。

このように、マイナス金利政策などの経済政策を行っているものの、まだ日本経済は良くなっていないのです。

そのため政府としても、「金利を低く誘導する」政策を止めることができません。

したがって、政策金利を上げられないことから、変動金利が急激に上がる可能性は低いのではないかと考えています。

1-3. ただし変動金利がどうなるかを正確に予想するのは非常に難しい

ただし変動金利が今後どうなるかを正確に予想するのは非常に難しいです。

「今は少なくとも変動金利が急激に上がる可能性は低い」と言いましたが、いつ頃になれば上がるのか、それとも上がらないのかは正直わかりません。

なぜかというと、変動金利およびその大元になる政策金利の動きには、国内外の経済や為替の動向、消費者の心理的な思惑によるマーケットの変動など、様々なものが複雑に絡んでいるからです。

そのため将来の動きを正確に予想するのは、専門家でも困難なのです。

とは言え、「こんな風に金利が動いたら、自分はどうしたらいいのか?」を考えておくことはとても大事です。

例えば、日本やアメリカの経済状況・政治動向などのニュースを普段からチェックしてみたり、新聞や経済誌を読んだりすることによって、「そろそろこんな風に動くかもしれない」という予想を持てます。また、金融機関の窓口に行ってみたり、ファイナンシャルプランナー(FP)に相談してみたりすることで、プロの見解を聞くことができます。

「金利の先行きを正確に予測しようとするのは非常に難しい」ということをしっかり認識して、いざという時に相談できる先を作っておくようにしましょう。

2. でも「変動金利を今後借りてはいけない」わけではない

1章でお伝えした通り、「変動金利は今後上がらない」とは断言できません。

しかし筆者は、今後は金利が上がるかもしれないから変動金利を借りてはいけない、とは思いません。

なぜなら、変動金利タイプの住宅ローンについて、他のタイプに比べると金利が圧倒的に低いことは無視できないメリットだからです。

仮に4,000万円の住宅ローンを返済期間35年で組んだ場合、金利が違うとひと月あたりの返済額はどうなるか、当社で取り扱いのある2種類の住宅ローンで比べてみます。

- 変動セレクト住宅ローン(ソニー銀行)…変動金利タイプ

- フラット35(住宅金融支援機構)…全期間固定金利タイプ

| 4,000万円借入・返済期間35年の場合 | ||

| 住宅ローン | 金利 (2022年9月時点) |

ひと月あたり返済額 |

| 変動セレクト住宅ローン (ソニー銀行) |

0.397% | 10.3万円 |

| フラット35 (住宅金融支援機構) |

1.52% | 12.3万円 |

ご覧の通り、ひと月あたりの返済額で2万円もの差が出るのです。

もちろん変動金利という名前の通り、これから金利が変わってしまう可能性はあります。

そのため、将来的な返済総額までは現時点では比べられないことには注意が必要です。

固定金利は金利が高いものの、借入期間中は金利が変わらないというメリットがあるので、この差の2万円は安心料や保証料と考えることもできます。

ですが「毎月の返済額がこれくらいならマイホームが買えるかも…」という人にとっては、現在の変動金利の低さは、購入の後押しをしてくれる大事なポイントになりうるでしょう。

とは言え、変動金利タイプの住宅ローンを選ぶ際に、将来の上昇の可能性を全く考えなかったり、営業マンに言われるがままに選んだりすることはお勧めしません。

金利が上昇したら返済額はどう変化するか、その時に返済できないなんてことにならないか、他の支出に影響がないか等を、あらかじめ考えておくようにしましょう。

ひとりで考えられないなら、金融機関やファイナンシャルプランナーなど、住宅ローンについて専門知識を持つ人に相談してみましょう。

そういった準備ができれば、変動金利を借りても、金利が上がったとしても、大きな問題が起きる可能性は低いでしょう。

(変動金利が上がった時の対策については、詳しくは3章で解説します。)

| 変動金利タイプの住宅ローンについて相談したい方は、こちらよりご予約をどうぞ。 ▶ファイナンシャルプランナーに相談する(初回無料) |

3. 変動金利が今後上がった時のための4つの対策

本章では、変動金利が今後上がった時のための4つの対策についてお伝えしていきます。

ここでお伝えする4つの対策を取ってもらえれば、これから変動金利の住宅ローンを借りようとしている人、もしくはすでに借りている人でも、「変動金利の金利が上がったら…」という不安を減らすことができるでしょう。

- 困った時に相談できる先を持っておく

- 計画的に繰上げ返済をする

- そもそもの借入額を少なくする

- そもそもの返済期間を短くする

詳しく解説していきます。

3-1. 困った時に相談できる先を持っておく

1つ目は、困った時に相談できる先を持っておくことが挙げられます。

ただ不安な気持ちを聞いてくれる人ではなく、有効な解決策や対処法を明確に示してくれる人です。

相談先の候補としては、

- 住宅ローンを借入した金融機関の担当者

- 住宅ローンに強いファイナンシャルプランナー(企業に所属していない人も可)

以上のような、普段から金利や住宅ローンに関連した業務を行っている人がおすすめです。

なぜなら、変動金利や住宅ローン返済額の変化、それに伴うお金のやりくりについてアドバイスをもらうなら、一定の知識や実務経験があった方がより実用的なアドバイスをくれる可能性が高いからです。

この2つの中で、一般的に相談しやすいと思われるのは「住宅ローンを借入した金融機関の担当者」でしょう。

ただしネット銀行等を利用した場合は、担当者がつかないので注意が必要です。

ネット銀行の場合は、金融機関が設置している相談窓口やオペレーター等への問合せを案内されると思います。

そこでは金利が上がる仕組みや返済額の確認方法なら教えてくれると思います、「あなたはどうするべきか?」という具体的なアドバイスはもらえないことに注意しましょう。

ファイナンシャルプランナーは、第三者的な立場から、あなたの家計に合った話をしてくれる可能性が高いです。

しかし、住宅ローンに関する知識や実務経験のレベルは人によって大きく違いますので、相談前にしっかり調べておく必要があります。口コミ等は参考になります。

良い相談先がすぐ見つかるとは限らないので、実際に変動金利が上昇して困った事態に陥る前に、相談できる先を見つけておくようにしましょう。

なお当社FPバンクは、フラット35およびソニー銀行の代理店として固定金利・変動金利どちらのローンも取り扱っており、数多くのローン相談を受けています。

もし変動金利型ローンの借入や今後の見通し、金利上昇時の対策について話を聞いてみたい方は、お気軽にご相談ください。

初回(90分)は料金無料でご相談いただけます。

3-2. 計画的に繰上げ返済をする

2つ目は、計画的に繰上げ返済をしていくことが挙げられます。

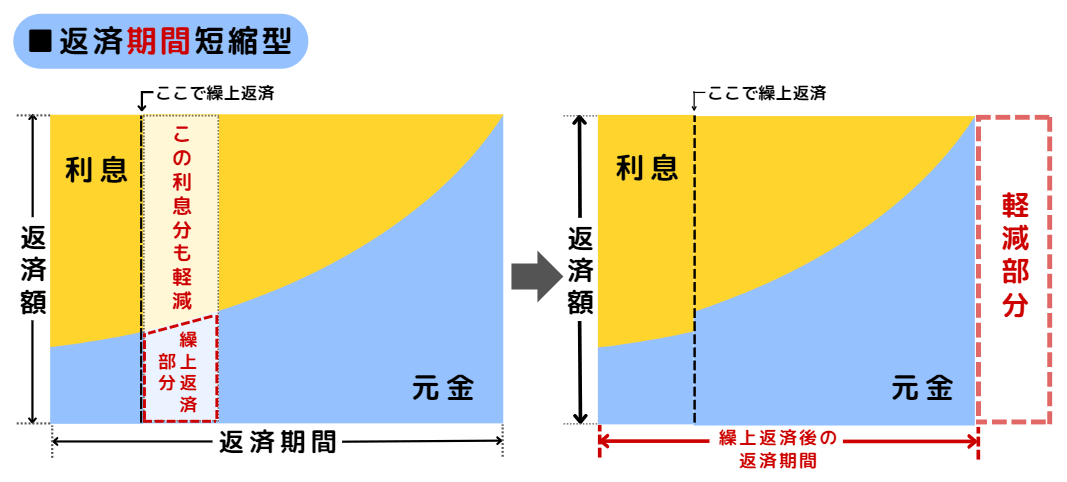

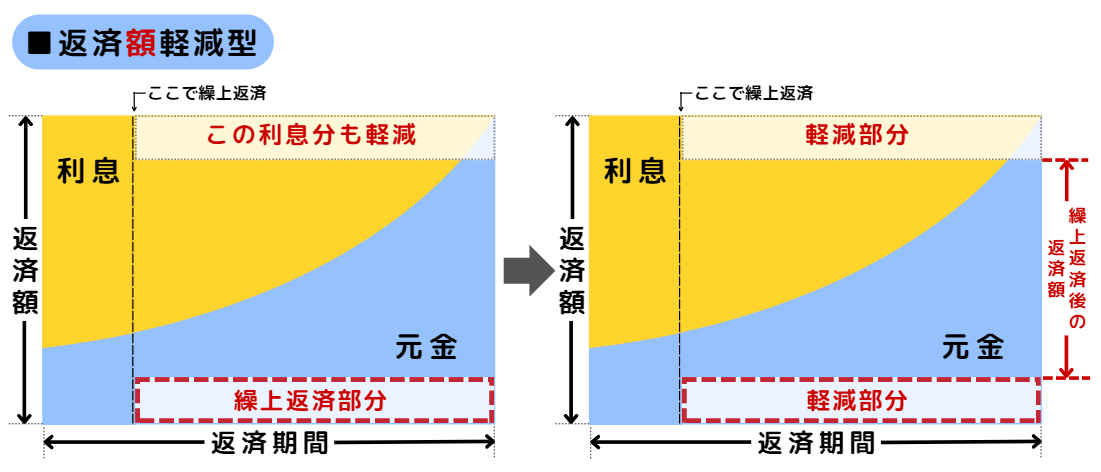

繰上げ返済には、

- 返済期間短縮型

- 返済額軽減型

の2種類がありますが、変動金利タイプの住宅ローン向きなのは「返済期間短縮型」です。

なぜかというと、返済期間短縮型は、変動金利の一番の難点である「金利変動リスク」の対策に最適だからです。

金利変動リスクとは、金利が変動することによって返済額や支払総額が変わってしまうリスクです。このリスクは、ローンを借りている期間が長いほど、発生する可能性が高いのです。

そのため、返済期間を短くできる「返済期間短縮型」の繰り上げ返済は、リスク軽減に直結するというわけです。

仮に5年に一度金利が変動するとしたら、返済期間が35年の場合と20年の場合では、どちらが金利が変わる回数が多いかは一目瞭然ですよね。

なお「返済額軽減型」は、期間を短くするのではなく、毎月の返済額を減らす方式です。

こちらの方式では返済期間は短くならないので、繰上げ返済前と比べても、金利変動リスクを受ける期間は変わらないことに注意しましょう。

どちらも最終的な支払総額を減らせるという点では効果はありますが、「返済期間短縮型」の方が変動金利タイプの住宅ローン向きと言えるでしょう。

このような話を聞くと「すぐ繰上げ返済したい!」と思ってしまうかもしれませんが、忘れてはいけない注意点があります。

それは、手元に現金があるからといってすぐ繰上げ返済に充ててはいけない、ということです。

手元の現金がなくなってしまうと、現金が必要なことに対応できなくなる恐れがあります。

例えば金額の大きなものだと、税金、医療費、子どもの入学金など学校関連のお金、何かしらの契約の手付金などが挙げられます。

ですので変動金利対策として繰上げ返済を考えたいなら、まずは準備として、繰上げ返済を含めた今後の資金計画を作っておくことをおすすめします。

| 繰上げ返済を行うにあたっての資金計画の作り方については、こちらの記事で詳しく解説しています。 ▶現役FPが解説!住宅ローンは繰上返済しない方がいいのか(2章) |

自分で作成するのが難しい場合は、ファイナンシャルプランナーなどに相談しても作成してもらえるでしょう。

3-3. そもそもの借入額を少なくする

2つ目は、そもそもの借入額を少なくすることです。

当然ながら、借入金額を多くするほど毎月の返済額も大きくなります。

そのため、そもそもの借入額を少なくすることは、金利が上がることを見据えた対策として有効と言えます。

これから住宅ローンを借りようと考えている人は、ぜひ検討してみてください。

借入額を少なくするには、主に以下の3つの方法が取れます。

- 両親等に資金援助を頼んでみる

- 頭金を入れる

- 住宅予算を下げる

それぞれの詳細は関連記事をご覧ください。

| 両親からの住宅購入資金援助については、こちらの記事をどうぞ。 ▶マイホームの購入に頭金はどのくらい必要なのか?現役FPが解説(4-2) |

| 頭金の目安額については、こちらの記事をどうぞ。 ▶住宅ローンの頭金の目安が住宅価格の1〜2割というのは本当なのか? |

| 住宅予算の決め方については、こちらの記事をどうぞ。 ▶coming soon… |

3-4. そもそも返済期間を短く借りる

4つ目は、そもそも返済期間を短く借りることが挙げられます。

住宅ローンは、早く返し終えた方が支払う利息が少なくて済むので、返済総額も少なくなります。

3-2では変動金利の金利変動リスクを軽減する方法として、繰上げ返済の「返済期間短縮型」をあげました。

同じように、ここで取り上げる「そもそも最初から返済期間を短くしておきましょう」という方法も有効です。

ただし住宅ローンを一旦短く組んでしまうと、後から期間延長するのはかなり厳しいです。

また、返済期間を短くすると、その分毎月の返済額が多くなるという注意点もあります。

教育費等のまとまった出費のかかる時期でも無理なく返済していける金額で住宅ローンを組むためにも、全体の家計のバランスを考えて住宅ローンを組みましょう。

4. まとめ

「変動金利は今後上がらない」とは断言できないのです。

しかし変動金利は急激に上がることもないのではないかとも推測します。

変動金利は圧倒的に金利が低いことが魅力です。

事前に対策をすることにより返済額を抑えることができるメリットもあるのです。

賢く変動金利と向き合うためにも、変動金利が今後上がっても対応できるような資金計画を家族で立てましょう。

本記事が、これから変動金利でローンを組もうとしている人に対する不安や悩みを解決する助けになれば嬉しいです。

コメント