「住宅ローン控除はいつまで利用できるのだろう?」

「住宅ローン控除が利用できるうちに住宅を購入したい」と思っていませんか?

住宅ローン控除自体は日本の景気が回復するまで継続されると考えられます。(住宅ローン控除は「住宅ローン減税」とも言われています。また、正式名称は「住宅借入金等特別控除」。)

なぜなら、住宅ローン控除の目的は私たち国民の「住宅購入を後押し」し、大きなお金を動かすことで低迷している日本の景気を回復させることだからです。そのため、景気低迷が続いている今、しばらくは制度が続くと考えられるでしょう。

しかし、住宅ローン控除は有効期限を設けて制度を定めることから、そのときの情勢(たとえば、消費税増税や新型コロナウイルスにより景気低迷など)により控除率や控除期間が異なります。つまり、入居の年により控除率や控除期間が異なるということです。

現在は2025年12月末までに入居すると利用できます。

そのため、「住宅ローン控除の控除額が多くなるときに住宅を購入しよう」と考える人もいるかもしれませんが、住宅ローン控除の控除額が多くなるときに住宅を購入しようと焦って住宅を購入すると失敗する可能性があります。

住宅購入の失敗とは、月々の家計の支出に対して住宅ローンの割合が多く趣味や娯楽・子どもの教育資金にお金が使えなくなり窮屈な思いをしたり、住宅ローンの返済が滞りせっかく購入した家を手離なすことになってしまうことなどです。

そうはいっても、住宅ローン控除は税額控除のため節税効果が高く住宅を購入しようと思う人は気になるでしょう。

そこで、本記事では住宅ローン控除がいつまで利用できるかという観点から現行制度の確認と、併せて住宅購入のタイミングの考え方についてお伝えします。

- 住宅ローン控除(減税)は景気が回復するまで続く

- 住宅ローン控除は2025年末までに入居すると利用できる

- 住宅ローン控除を利用しようと焦って住宅購入をすると失敗する

- 住宅ローン控除は確定申告までに申請する

目次

1.住宅ローン控除(減税)は景気が回復するまで続く

前述したとおり、住宅ローン控除自体は景気が回復するまで続くと考えられるでしょう。なぜなら、 住宅ローン控除の目的が私たち国民の「住宅購入を後押し」し大きなお金を動かすことで日本の景気を回復させることだからです。

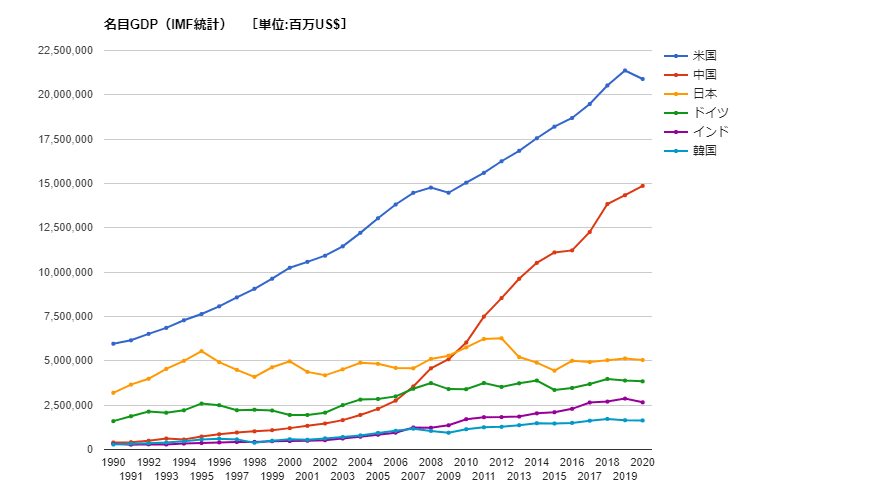

下の図は過去30年(1990~2020年)の名目GDPの推移グラフです。米国や中国は上昇しているのが分かりますが、経済大国3位の日本は1994年から約25年間ほぼ横ばいで推移しています。

家を買うということは、家をつくる建築費や人経費が掛かり不動産会社や工務店に収益が出ます。また、太陽光パネルなどの住宅設備を乗せればその関連会社に収益が出ますし、購入者が住宅ローンを借り入れれば金融機関に手数料が入り、新生活を送るための家電や家具を購入すれば家電量販店などに収益が出ます。さらに、火災保険や地震保険に加入もするでしょう。

そのため、たくさんのお金が動く「住宅購入」の後押しは景気対策と相性がいいのです。

経済が低迷している今、たくさんのお金が動く「住宅購入の後押し」は景気が回復するまで続くと考えられるのです。

<関連記事>住宅ローン控除は夫婦ともに使える!借入や利用時のポイントを解説

2.住宅ローン控除は2025年12月末までに入居すると利用できる

先日公表された2022年度の税制大綱で住宅ローン控除は2025年12月末まで延長することとなりました。1章では住宅ローン控除自体は景気が回復するまで続くと考えられるとお伝えしましたが、住宅ローン控除はその時々の情勢により有効期限を設けて制度を定めることから 「控除率」や「控除期間」は主に入居した年で変わるので注意が必要です。

そのため、2章では次の3つをとおして現行制度の確認をしておきましょう。

・2021年12月末までの入居は「控除率1%・控除期間10年」

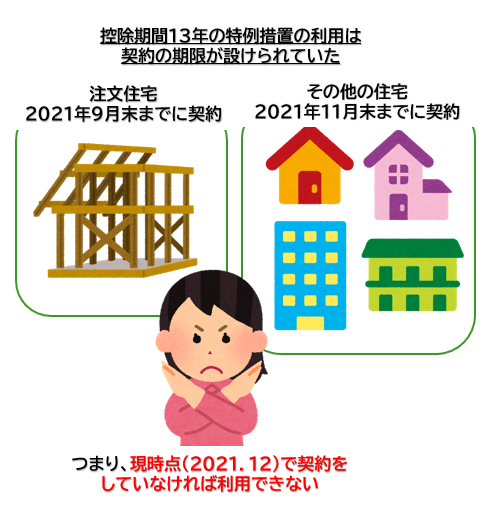

・消費税10%の特例措置 「控除期間13年」は2021年11月末までに売買契約をしていないと利用できない

・2025年12月末までの入居は「控除率0.7%・控除期間13年(中古10年)」

2-1.2021年12月末までの入居は「控除率1%・控除期間10年」

2021年12月末までの入居は「控除率1%・控除期間10年」が利用できます。

2021年度の主な利用条件

- 控除を受ける年分の合計所得が3,000万円以下である

- 住宅ローンの返済期間が10年以上である

- 床面積が50㎡以上であり、その2分の1以上が居住用である

- 新築又は取得の日から6か月以内に入居し、各年の12月31日まで居住している

- 勤務先から借入している場合は【利率0.2%以上】で借り入れている

- 親族からの借入ではない

出典:国税庁 認定住宅の新築等をした場合(住宅借入金等特別控除)

2-2.消費税10%の特例措置 「控除期間13年」は2021年11月末までに売買契約をしていないと利用できない

残念ながら、消費税8%から消費税10%に増税した措置として、控除期間が10年から13年となった特例措置は【新築注文住宅は2021年9月末】、【その以外の住宅は2021年11月末】までに契約をしていないと利用できません。つまり、現時点(2021.12)で契約をしていないと利用できません。

注文住宅:2021年9月末、その他住宅2021年11月末までに契約をしている人は、2022年12月31日までに入居すると13年の特例措置が利用できます。

注文住宅:2021年9月末、その他住宅2021年11月末までに契約をしている人は、2022年12月31日までに入居すると13年の特例措置が利用できます。

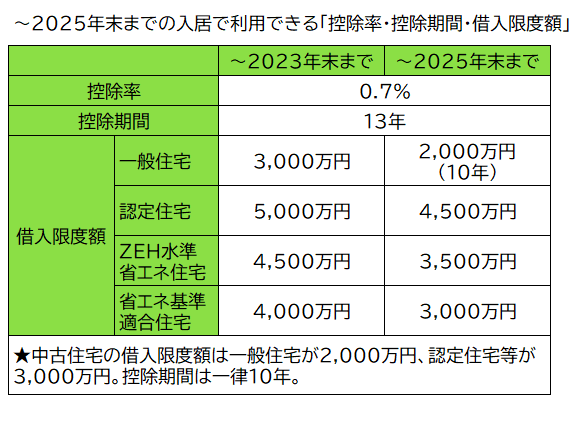

2-3.2025年12月末までの入居は「控除率0.7%・控除期間13年(中古10年)」

2022年1月から2025年12月末までの入居は「控除率0.7%・控除期間13年(中古10年)」となります。2022年度の税制改正が施行されるのは4月ですが、通年さかのぼって適用されるため、2022年1月以降に入居した方は0.7%が適用されるでしょう。

2025年12月末までの入居は、2023年末までに入居した場合と2025年末までに入居した場合に借入限度額が異なりますので、注意が必要です。

2022年度の主な税制改正

- 省エネ性能の高い認定住宅等は借入限度額に上乗せがあり

- 所得上限は3,000万円から2,000万円へ引き下げ

- 新耐震(登記簿上の建築日付が昭和57年1月1日以降)の住宅であれば利用可。(築25年以内という築年数の要件の廃止)

3.住宅ローン控除を利用しようと焦って住宅購入をすると失敗する

住宅ローン控除は節税効果が高いので住宅購入をした時にはお得に利用したいものですが、住宅ローン控除を利用しようと焦って住宅購入をすると失敗します。なぜなら、住宅ローン控除は総額で何百万円に対し、住宅価格自体は何千万円と桁が違いその影響が大きいからです。

住宅購入を失敗するとは、月々の家計の支出に対して住宅ローンの割合が多く趣味や娯楽・子どもの教育資金にお金が使えなくなり窮屈な思いをしたり、住宅ローンの返済が滞りせっかく購入した家を手離なすことになってしまうことなどです。

そうならないために、3章では住宅ローン控除より優先して考えておきたい2つのことをお伝えします。

・住宅ローン控除よりあなたのライフイベントを優先する

・住宅ローン控除より資金計画を優先する

3-1.住宅ローン控除よりあなたのライフイベントを優先する

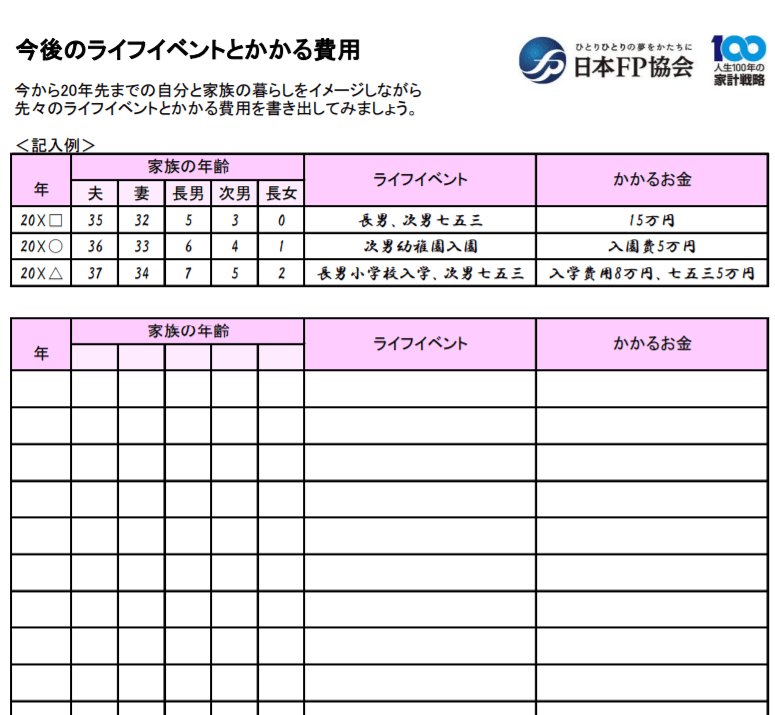

住宅購入のタイミングは「住宅ローン控除の控除額が多くなるときに住宅を購入しよう」と考えるのではなく、あなたと家族のライフイベントに合わせましょう。ライフイベントとは就職・結婚・子どもの誕生・転職・子どもの進学・退職など人生の出来事のことです。

住宅ローン控除を優先して、

「せっかく保育園に入園できたのに引っ越すことになりまた保活をしなくてはならない」

「卒業間際なのに引っ越すことになった」

なんてことは避けたいものです。

下の表は日本FP協会のサイトから出典して来たものですが、家族のライフイベントを書き出してみると、おのずと住宅購入のタイミングが見えて来ます。

お客様と面談していてよくあるライフイベントに合わせた住宅購入のタイミングは、次の2つです。

・お子さまの誕生

・お子さまが小学校に入学する前

「お子さまの誕生」は家が手狭になるからとか、出産後慌ただしくなる前に家を購入したいなどの理由から、「お子さまが小学校に入学する前」は子ども部屋を確保するため、子どもの学区が決まる前に住宅を購入して小学校入学してからの引っ越しを避けたいなどの理由からです。

住宅ローン控除に合わせて慌てて住宅を購入するのではなく、大きな買い物の住宅だからこそ、じっくりゆっくりと住宅と向き合い自分のタイミングで住宅を購入しましょう。

3-2.住宅ローン控除より住宅購入の資金計画を優先する

そして、住宅購入の資金計画も住宅ローン控除を優先するのではなくあなたの収入や資産から計画を立てましょう。住宅ローン控除は「おまけ」として考え、住宅ローン控除で約200~350万円返って来るからと言ってその還付金を住宅購入の予算に入れるのではなく、住宅ローン控除が無くてもきちんと成り立つ資金計画を立てましょう。

住宅購入の資金計画とは、住宅購入予算を知りその資金を調達し長期で返済し責任を持って完済するという長期の計画のことです。

住宅購入の資金計画は次のステップで立てることができます。

【ステップ1】住宅購入予算を知る

【ステップ2】住宅費以外の大きなお金「教育費」や「老後の生活費」の計画も立てる

【ステップ3】住宅ローンの返済計画を立てる

【ステップ4】リスクについて考える

詳しくは、「頭金なしで住宅ローンを組んで後悔する人と後悔しない人」の3章で述べていますのでご覧ください。

自分のライフイベントと資金計画を独立系FPと一緒に作る(初回相談無料)

4.住宅ローン控除の1年目の申請は入居した翌年の3月15日までにしよう

住宅ローン控除の1年目の申請は入居した翌年の3月15日(確定申告の期日)までに申告しましょう。

会社員の方は申告を1月から行えます。2年目以降は年末残高証明書と住宅ローン控除申告書を年末調整時に提出します。

毎年確定申告をしている自営業者の方などは毎年の確定申告と併せて住宅ローン控除の申請をしましょう。

4章では、

・確定申告に必要な書類一覧

・還付金は申告から1~2か月程度で振り込まれる

・申告期限を過ぎてしまった場合は還付申告をする・住宅ローンの借換えをした場合は控除の対象となる金額がこれまでと異なる場合がある

についてお伝えします。

4-1.年末調整に必要な書類一覧

1年目の申請に必要な書類はこちらです。2年目以降は「年末残高証明書」と「住宅ローン控除申告書」を年末調整時に提出します。 (今後はデジタル化に伴い、「年末残高証明書」は不要となり金融機関から直接税務署へ送られ申請者は税務署から送られて来た「控除申告書」のみを年末調整時に提出します。)

| 書類 | 入手先 |

|---|---|

| 確定申告書 | 税務署や国税庁のサイト |

| 住宅借入金等特別控除額の計算明細書 | 税務署や国税庁のサイト |

| 本人確認書類(aまたはb)の写し a マイナンバーカード b マイナンバー通知カードまたはマイナンバーが記載されている住民票 + 運転免許証やパスポートなどの本人確認書類 |

市町村役場等 |

| 建物・土地の登記事項証明書 | 法務局 |

| 建物・土地の不動産売買契約書(請負契約書)の写し | 不動産会社 |

| 源泉徴収票 | 勤務先 |

| 住宅ローンの残高を証明する「残高証明書」 | 住宅ローンを借入した金融機関 |

| (一定の耐震基準を満たす中古住宅の場合) 耐震基準適合証明書又は住宅性能評価書の写し |

不動産会社 |

| (認定長期優良住宅・認定低炭素住宅の場合) 認定通知書の写し |

不動産会社 |

出典:住宅支援機構 会社員が住宅ローン控除を受けるための「はじめての確定申告」

4-2.還付金は申告から1~2か月程度で振り込まれる

確定申告で申告した1年目の還付金は申告してから1~2ヵ月程度で指定した銀行口座に振り込まれます。e-Taxで申告した場合はそれよりも早く3週間程度です。ただし振り込まれるのは所得税の控除分のみで住民税の控除分は翌年の住民税から差し引かれます。

2年目以降の年末調整で申告した場合は、12月や1月の給与と一緒に還付金が支払われます。

4-3.申告期限を過ぎてしまった場合は「還付申告」や「更正の申請」をする

1年目の確定申告を忘れる人は少ないと思いますが、もし忘れてしまった人は「還付申告」や「更正(こうせい)の申請」をしましょう。

会社員の方で1年目の確定申告期限を過ぎてしまった場合は「還付申告」をします。入居した年の翌年1月1日から5年間は申告ができます。

自営業者の方などで毎年確定申告をしている人は、収める税金が多すぎたとして 「更正(こうせい)の申請」をしましょう。こちらは法定申告期限から5年以内ですので、入居した年の翌年3月15日から5年以内は申請ができます。

いずれにしてもやり方がよくわからない場合は所轄の税務署へ相談してみましょう。

5.まとめ

住宅ローン控除は2025年12月末入居まで利用できます。

節税効果の高い税額控除ですが、住宅ローン控除は住宅購入の「おまけ」と考え 、「住宅ローン控除はいつまで?」と焦り住宅購入をするのではなく、あくまでもあなたのライフプランに合わせたタイミングで住宅を購入し、住宅ローンの還付金を含めずに住宅購入の資金計画を立てましょう。それが、幸せな住宅購入に繋がります。

コメント