マイホームの購入で住宅ローンを組もうとしているものの、頭金はどのくらい入れたらいいのか分からない、とお悩みではありませんか?

頭金は、入れれば住宅ローンの借入額を減らすことができて最終的な支払総額も抑えられる効果がある反面、これから新しい生活が始まるというタイミングで一気に貯蓄を減らしてしまうことにもなるので、金額の判断が難しいですよね。

私がファイナンシャルプランナーとして相談を受けていても、頭金についての相談は多く寄せられます。そこで今回は「住宅ローンの頭金はいくら入れればいいのか」について、解説していきたいと思います。

本記事を読んだ方が頭金の金額について明確な答えを得られるよう、一般的に言われている事柄から、実際にファイナンシャルプランナーとしてお客様へ回答している内容まで、余すところなくまとめました。

マイホーム購入は、ゴールではなく新しい生活のスタートです。頭金の悩みを解決することは、引いては新生活のお金の不安を減らすことにも繋がります。ぜひ役立ててください。

目次

1. 一般的には住宅ローンの頭金の目安は住宅価格の1~2割

まず一般的には、住宅ローンの頭金の目安は住宅価格の1~2割と言われています。この目安は、もともと金融機関が担保割れリスク(※)を回避するために住宅価格の1~2割の頭金を融資の条件にしていたことから定着しました。現在ではこの条件は必須では無くなりましたが、目安としてよく使われます。

頭金をいくら入れればいいのか分からない、という時はまずこの目安に当てはめてみましょう。加えて、頭金を入れた時に住宅ローンに関連する他の数字がどのくらいになるかも知っておけば、頭金の違いによる金額の変化もイメージが掴めるでしょう。

ということで、頭金の金額を住宅価格の1~2割とした場合での、物件価格ごとの住宅ローンの借入額・毎月のローン返済額・支払総額をまとめてみました。

(借入条件は、全期間固定金利1.3%・返済期間35年とする)

| 物件価格 | 頭金の金額 | 住宅ローンの借入額 | 毎月のローン返済額 | 支払い総額 | ||||

| 頭金1割 | 頭金2割 | 頭金1割 | 頭金2割 | 頭金1割 | 頭金2割 | 頭金1割 | 頭金2割 | |

| 3,000万円 | 300万円 | 600万円 | 2,700万円 | 2,400万円 | 8.1万円 | 7.2万円 | 3,363万円 | 2,989万円 |

| 4,000万円 | 400万円 | 800万円 | 3,600万円 | 3,200万円 | 10.7万円 | 9.5万円 | 4,483万円 | 3,985万円 |

| 5,000万円 | 500万円 | 1,000万円 | 4,500万円 | 4,000万円 | 13.4万円 | 11.9万円 | 5,604万円 | 4,981万円 |

| 6,000万円 | 600万円 | 1,200万円 | 5,400万円 | 4,800万円 | 16.1万円 | 14.3万円 | 6,725万円 | 5,978万円 |

| 7,000万円 | 700万円 | 1,400万円 | 6,300万円 | 5,600万円 | 18.7万円 | 16.7万円 | 7,845万円 | 6,974万円 |

| 8,000万円 | 800万円 | 1,600万円 | 7,200万円 | 6,400万円 | 21.4万円 | 19万円 | 8,966万円 | 7,970万円 |

例えば、上の表で物件価格4,000万円の場合を確認してみましょう。

ローン金利1.3%とした時、頭金を1割(400万円)入れると住宅ローンの借入額は3,600万円となり、毎月のローン返済額は10.7万円、元本と利息額を合わせた支払総額は4,483万円となります。

頭金を2割(800万円)入れると毎月のローン返済額は9.5万円、支払総額は3,985万円になります。

支払総額だけを見ると約500万円の差がありますが、頭金2割のケースの方が当初に400万円多く入れているので、実質的な利息の差は約100万円と言えます。

この金額を多いと思うか少ないと思うかは人それぞれだと思います。

ですが、機械的に頭金は1~2割と考えるのではなく、毎月のローン返済額や最終的な返済額の差も併せて確認しましょう。

(※)担保割れとは、不動産の担保価値が融資金額を下回っている状態を指します。住宅関連で言えば、住宅の売却代金がローン残高を下回っていて返済し切れないということです。こうなると金融機関は貸したお金を回収できず、大きな損失を被ることになります。

2. 住宅ローンの頭金の参考になる3つの基準

さて、住宅ローンの頭金の参考になる基準ですが、他にも以下の3つがあります。

・毎月のローン返済額

・購入する物件の種類

・額面年収

なお、これら3つの基準を参考にした頭金の目安は、住宅購入に関して希望が具体的になってきてから使うのが良いです。例えば「毎月のローン返済額をどのくらいにしたいか」や「どんな物件が欲しいか」などが挙げられます。これらを使えば、1章でお伝えした住宅価格の1~2割という目安に比べて、より自分に合った頭金の金額を知ることができます。

2-1.毎月のローン返済額を基準にした頭金の目安

毎月のローン返済額を基準にした頭金の目安は、私が実際に相談を受けていて「毎月のローン返済額を今の家賃と同じくらいにしたい」という希望が出た時に使っている目安です。

毎月のローン返済額を現在の家賃と同程度にできれば、住宅購入後のお金のやり繰りが想像しやすいですからね。この方法で頭金の目安を計算する際には、購入したい物件の価格がポイントになります。

毎月のローン返済額からは住宅ローンのおおよその借入可能額を計算出来るので、購入したい物件の価格が分かればその差額が頭金の目安になる、という次第です。

下に今回の話をまとめた表を作りました。この表を見れば、「毎月のローン返済額をX万円にしたい時、Y万円の物件を買うには、少なくともZ万円の頭金を入れればいい」ということが分かります。

例として、まず赤い矢印の流れを追っていきます。毎月の支払額を10万円にしたい場合、ローン金利を1.3%とするなら最大で約3,372万円を借入することができます(※)。

3,000万円の物件を購入したいなら頭金なしでも可、3,500万円の物件なら約128万円、4000万円の物件なら約628万円、4,500万円の物件なら1,128万円の頭金を用意する必要があると分かります。ここで示した頭金の金額は「少なくともいくら入れる」という金額なので、もちろん、この金額以上を入れても構いません。

次は、青い矢印の流れも見てみます。こちらは4,500万円の物件について、1,128万円も頭金は入れたくない・入れられないと考えたパターンです。であれば、頭金は450万円程度にして、住宅ローンは約4,047万円借入する選択肢が生まれます。すると毎月のローン返済額は約12万円にしないとね、といったように考えられる訳です。

もしこの表に載っていないローン返済額で知りたい場合は、こちらのサイトを使って住宅ローン借入可能額を計算してみてください。この手の計算サイトは多数ありますが、ここは入力も計算結果の確認もシンプルで分かりやすいです。

出典:フラット35 ローンシミュレーション 毎月の返済額から借入可能額を計算より

(※)借入可能額はローン金利によって変わり、金利を下げると借入額を上げられます。例えば、先ほど挙げた月10万円の場合では、ローン金利を0.5%にすると借入可能額は約3,852万円となり、約500万円多くなります。

しかし、現在の変動金利型ローンの金利は歴史的に見ても非常に低く、「異常」とさえ言われています。後々金利が上昇する可能性は十分に考えられるので、毎月のローン返済額での計算基準にするのはお勧めしません。それでも変動金利を基準にしたい場合は、資金計画を作って「金利が上がっても問題なくローン返済していけるか」まで確認してからにしましょう。

2-2.物件の種類を基準にした頭金の目安

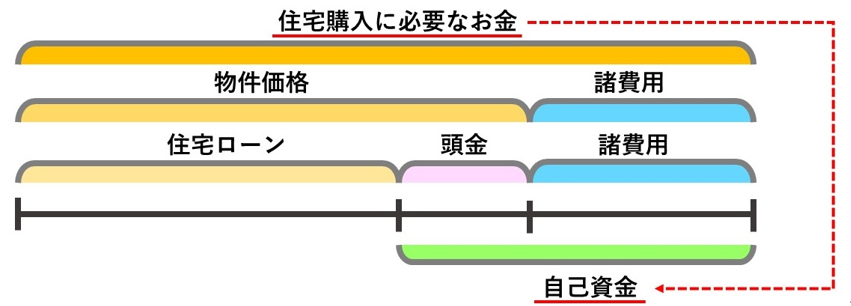

物件の種類に応じた頭金の目安は、物件の種類別の自己資金比率から知ることが出来ます。購入したい物件の種類がもう決まっている又は候補を絞れている人は、2-1に加えて、この目安も参考になるでしょう。ちなみに、自己資金比率とは、図のように住宅購入に必要なお金(平均購入金額)のうちの自己資金の割合を指します。

自己資金は頭金と諸費用の合計なので、諸費用に当たる部分を引けば、頭金を出すことができる訳です。諸費用は物件の種類によって違いますが、一般的には注文住宅なら土地+建物価格の10~12%、新築戸建て・マンションなら7~10%、中古戸建て・マンションなら5~7%が目安と言われています。これらを踏まえて、国土交通省の調査報告書を計算し直した物が下の表です。

例えば表の一番上、新築の注文住宅であれば、平均購入金額(住宅購入に必要なお金)は約4,606万円、その内訳は借入金(住宅ローン)が約3,409万円、頭金が約704万円、諸費用が約493万円です。頭金の割合は約17%であることが分かります。戸建て・マンションは新築中古ともに三大都市圏での調査結果となりますが、これを見ると頭金の割合はやや高めに推移しているようです。

2-3.額面年収を基準にした頭金の目安

額面年収を基準にして頭金の目安を出すには、返済比率という指標を使います。返済比率とは、年収に占める年間のローン返済額の割合のことで、一般的には30%~35%が目安と言われています。

額面年収に返済比率をかければ年収に応じた年間のローン返済額が分かり、そこから住宅ローンの借入可能額が出せるので、買いたい物件の価格との差が頭金の目安となります。

なお、返済比率は金融機関が住宅ローンの審査をする時に用いる指標であり、金融機関によって基準値は異なります。ただ、返済比率は低ければ低いほど良いとされています。ここでは、返済比率30%で計算してみました。

例えば年収400万円の場合、返済比率30%だと、住宅ローンの借入可能額は3,372万円です。買いたい物件の価格が4,000万円・5,000万円・6,000万円なら、それぞれ頭金を628万円・1,628万円・2,628万円は入れるべき、と計算できます。

3. 住宅ローンの頭金をより多く入れた方がいいケース

3章では、より多くの頭金を入れた方が良いケースを3つご紹介します。

・フラット35を利用するケース

・住宅ローン控除を利用できないケース

・十分な貯蓄があるケース

このケースに該当する場合、1章・2章で見てきた目安額を超えて頭金を入れると、適用される金利や将来的な支払額などを有利にできることがあります。

3-1.ケース①:フラット35を利用するケース

1つ目は、住宅ローンにフラット35を利用するケースです。

フラット35は頭金が多いほど適用金利を下げることが出来ます。しかも、借入期間中はずっと金利が変わらない全期間固定金利タイプの住宅ローンでもあるので、収支計画が立てやすいなどのメリットもあります。

ただし、借入可能額は最大でも住宅価格の90%となっているので、10%は自分で資金を用意しないといけない点には注意が必要です。

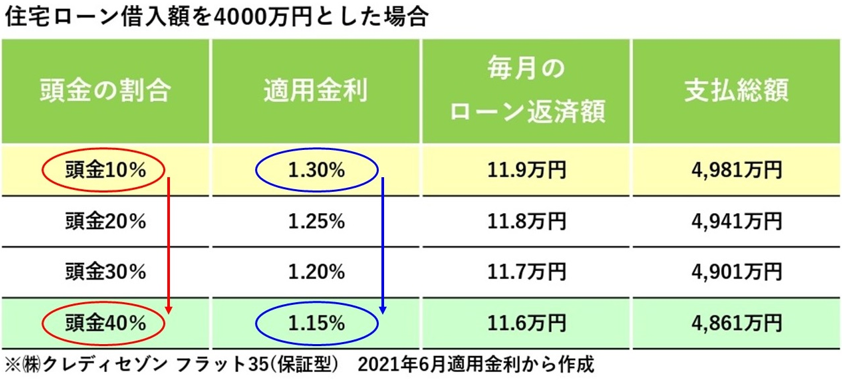

例えばクレディセゾンが提供するフラット35(保証型)は、頭金を40%入れると頭金10%の時に比べて金利を0.15%も引き下げられます。適用金利が変わった時、毎月のローン返済額や支払総額がどうなるかを試算したものが下の表です。

表はクレディセゾンが提供するフラット35(保証型)を使って計算してみました。頭金を10%入れて住宅ローンを4,000万円借入する場合と、頭金を40%入れて4,000万円借入する場合を比べてみます。

頭金10%の場合では、適用金利は1.3%となり、毎月のローン返済額は11.9万円、35年間の支払総額は4,981万円です。次に頭金40%の場合を見てみると、適用金利が1.15%まで下がるので、毎月のローン返済額は11.6万円に、35年間の支払総額は4,861万円となります。

借入した住宅ローンの返済では約120万円の差が生まれました。この差が多いと感じるか少ないと感じるかは、頭金+支払総額で考えるか支払総額のみで考えるかによって変わると思われます。しかし、頭金を多めに入れることが金利面での明確な有利さに繋がるケースと言えるでしょう。

3-2.ケース②:住宅ローン控除(※)を利用できないケース

2つ目は、住宅ローン控除を利用できないケースです。なぜなら、住宅ローン控除は年末時点の住宅ローン残高に応じて納めた税金の一部が還付される制度なので、この制度を利用できないとなると住宅ローン残高を多く持つ意味がないからです。

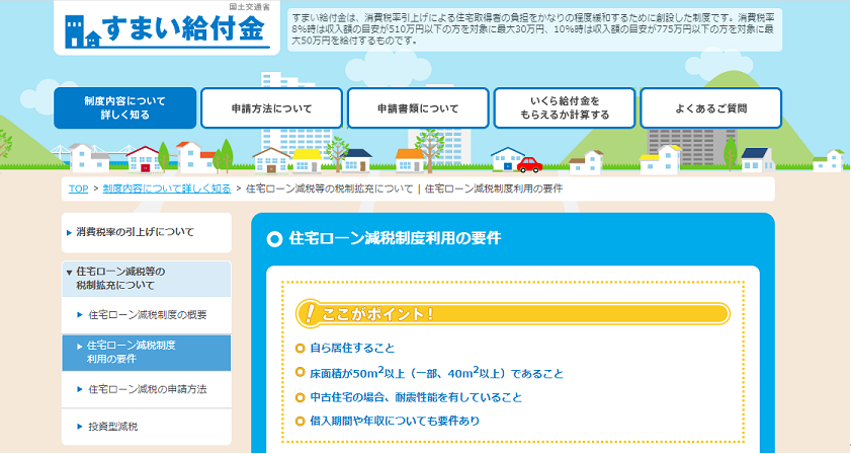

この場合に入れるべき頭金は、冒頭で述べたように1章・2章で示した目安額以上としてしまっていいでしょう。ちなみに、住宅ローン控除を利用するためにはいくつか要件をクリアする必要があり、その詳細はこちらのサイトに分かりやすくまとまっています。購入する前に必ずチェックしておくようにしましょう。

出典:国土交通省すまい給付金 住宅ローン減税制度利用の要件より

(※)住宅ローン控除は、住宅ローン減税とも言います。

3-3.ケース③:十分な貯蓄があるケース

最後に、十分な貯蓄があるケースが挙げられます。このケースで言う十分な貯蓄とは、「頭金を入れた後に不測の事態が起こっても資金繰りに支障が出ないくらいの貯蓄」です。

具体的な金額はその人のライフスタイルによって異なりますが、事前に資金計画を練っておき、頭金をいれても大きく崩れないことを確認するのが肝心です。

なお、資金計画には住宅購入した後の生活や重要なライフイベントも盛り込み、これからの人生にかかるお金全体の流れを把握できるものにしましょう。

このレベルの資金計画を作るには、ファイナンシャルプランナーなどの専門家の手を借りるのが確実です。そこで十分な貯蓄があると判断できれば、頭金を最大限入れることを選択してもいいです。

頭金を入れる最大のリスクは、手元資金が無くなることです。手元の資金が無いと不測の事態に対応することは困難でしょう。そうならないために、「いくらまでなら頭金として入れて良いのか」を把握しておくことは非常に重要なのです。

4. 実は住宅ローンの頭金は入れなくてもいい

さて、ここまでは頭金を入れる前提でお話ししてきましたが、実は住宅ローンの頭金は必須ではありません。多くの人が頭金ありきで考えがちですが、現在は金融機関側の条件が緩和されたこともあり、頭金を入れなくても住宅ローンを組めるようになりました。

頭金を入れないからこそできることもあるので、「頭金は入れなくてもいい」という選択肢があることをぜひ知っておいてもらいたいと思います。頭金を入れないと以下の3つのことができるようになります。

・住宅ローン控除の恩恵を最大限受けられる

・好きな時に繰上げ返済ができる

・リスク回避やチャンス獲得にお金を回せる

4-1.住宅ローン控除の恩恵を最大限受けられる

まず、頭金を入れなかったら、住宅ローン控除の恩恵を最大限受けられる可能性があるのです。住宅ローン控除が利用できると、最大10年間(※)、年末時点の住宅ローン残高×1%の税金還付を受けられます。

ここで注意したいのが、制度利用できる住宅ローン残高は上限額4,000万円と決められていることです。つまり、頭金を入れたことで住宅ローン残高が4,000万円を切ってしまうと、還付金額が少なくなってしまいます。

普段の生活において毎月のローン返済額が大きな負担にならないのであれば、10年後の住宅ローン残高が4,000万円になるように調節できることがベストでしょう。そのためには頭金を入れずにおくのもありだと思います。

(※)購入時期や消費税などの条件によっては13年になる場合もあります。

4-2.好きな時に繰上げ返済ができる

また、頭金を入れず手元に資金を残しておくと、自分にとって良いタイミング・無理のない金額で繰上げ返済をすることができます。

以前は繰上げ返済をするにも、その都度返済手数料がかかっていましたが、現在では返済手数料なしにしている金融機関が多いのでこの方法が取り易くなりました。

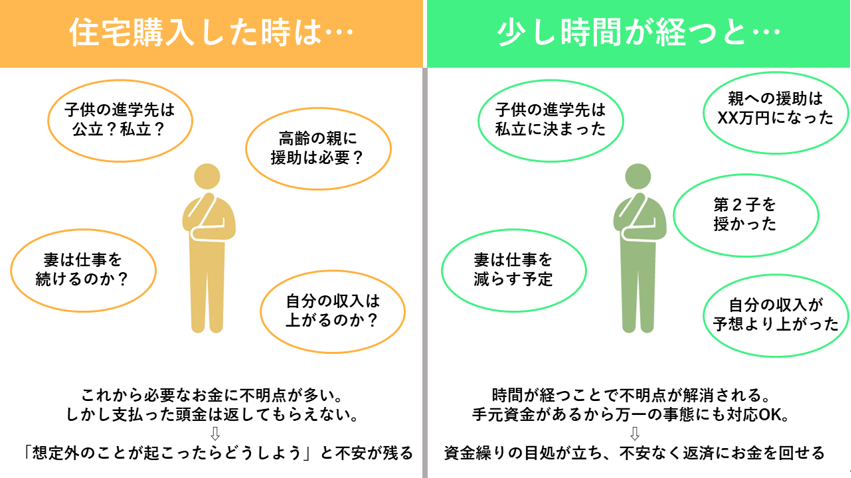

頭金は一度入れると返ってきません。住宅を購入する時点で、住宅を購入して以降の生活やライフイベントも見据えた資金計画を立てているとは思いますが、あくまで計画です。

予定していなかったことが起こる可能性は十分にあります。頭金で手元のお金を減らしてしまった上に、予定外の事態が起こったら、どこかに大きなしわ寄せが生じるかもしれません。

しかし、最初に頭金を入れずに手元に残しておけば、しわ寄せを生じさせずに対応できる可能性が高いでしょう。加えて、その後のライフイベントにかかるお金を見極めた上で無理のない返済が実現できるのです。

4-3.リスク回避やチャンス獲得にお金を回せる

頭金を入れず手元資金を残せば、リスク回避やチャンス獲得のために自由にお金を回せます。これから色々なライフイベントが控える現役世代にとっては、手元に現金があることが特に重要です。普段あまり意識していないかもしれませんが、現金は“何にでも自由に使えるお金”とも言い換えられます。

そして、人生はいつ・どんなことが起こるか分からないからこそ、何か起こっても大丈夫なようにする金銭的な備えは不可欠です。であれば、変化が起こりやすい現役世代は、頭金を入れずにより多くの現金を手元に残しておくべきでしょう。

例えば、回避すべきリスクとしてはこんな事柄が挙げられると思います。

・会社の倒産、リストラによる収入減

・自身や家族の病気による支出増と収入減

・自然災害の発生

・住宅ローン金利の上昇

一部は生命保険などの金融商品で備えられるかもしれませんが、全部カバーするのは無理です。そこで手元資金がなかったら、あなたの生活を壊してしまう可能性すらあると言えます。

次に、手元にお金があったら掴めるチャンスとしてはこんな事柄が考えられるのではないでしょうか。

・自分や家族の夢の応援

・お子様の教育関連(習い事の充実、進学留学の選択、兄弟姉妹も機会平等にできるなど)

・生活の質を向上させられるような物品やアイテムの入手(家具家電など)

リスクもチャンスも、ここで挙げたもの以外にも思いつくことがある人もいるでしょう。頭金を入れずに手元にお金を残すと、こういった住宅以外の事柄に活用できるのです。

5. 頭金なしで住宅ローンを組んではいけない人もいる

5-1.貯蓄がない人は頭金なしで住宅ローンを組んではいけない

ただし、頭金なしで住宅ローンを組んではいけない人もいます。それは、貯蓄がない人、つまり「頭金も自己資金も用意できない人」です。(頭金と自己資金の関係は【2-2】参照)。

この場合は、一部の例外を除いて、住宅を購入するのは一旦見合わせた方がいいでしょう。頭金も自己資金も用意できないとは、言い換えれば、住宅購入に必要なお金の全てを借入するしかないという状況です。

ここで重要になってくるのが、「借りられる金額≠返せる金額」という点です。金融機関は“その人が借りられる金額”を職業や年収から審査します。一方、“その人が返せる金額”については、返済比率(2-3参照)を参考にするものの、その人の収支状況などを調べることは当然しません。あくまで既定の物差しで判断しているのです。それを分かっておかないと、頭金なしで住宅ローンを組めたとしても、返済が出来ないという事態にもなりかねないので注意してください。

返済が出来なくなったら、最悪の場合、自宅を手放すことになってしまいます。頭金および自己資金を用意できるかどうかは、住宅ローンを組む上での試金石になると言えます。どちらも用意できないなら、住宅ローンを組むこと、そして住宅を購入することはひとまず考え直しましょう。

5-2.ただし、資金計画があれば頭金なしで住宅ローンを借りていい

けれども、資金計画を立てられているなら、頭金も自己資金も用意できなくても頭金なしで住宅ローンを借りていいです。

ここでいう資金計画とは、3-3で出てきた“住宅購入した後の生活や重要なライフイベントも盛り込み、これからの人生にかかるお金全体の流れを把握できるもの” です。

この資金計画の出来が今後の人生を大きく左右しますので、自分で作るよりお金のプロであるファイナンシャルプランナーなどに作成を依頼すべきでしょう。

これを作り、現時点で手元資金がなくても、将来的には問題なくお金を貯められると分かれば、もしくはそうなるための明確な筋道が立てられれば、頭金なしでも住宅ローンを借りて大丈夫です。詳しくは「頭金なしで住宅ローンを組んで後悔する人と後悔しない人」で解説していますので、そちらを読んでみてください。

6. まとめ

住宅ローンの頭金は、一般的によく言われる住宅価格の1~2割の他にも、色々な目安があることを知っていただけたかと思います。また、より多く入れた方がいい場合もありますし、全く入れなくてもいい場合もあります。

「頭金の金額はこれ!」と全ての人に共通する絶対の答えがないのが、住宅ローンの頭金の難しいところですよね。ただ忘れないでほしいのは、頭金を入れるために無理をする必要はないということです。

皆さんにとって住宅を購入することは、ゴールではなく新しい理想の生活を手に入れるためのスタートであるはずです。それを忘れなければ、自分が頭金をいくら入れるべきなのかという答えは出せるでしょう。皆さんの住宅購入がより良いものになることを願っています。

コメント