「共働きをしている家庭は、年収どのくらい稼いでいるんだろう?」

「我が家は共働きしているけどあまり余裕がない…他の家庭もこのくらいなもの?」

「子供2人いる家庭の年収ってどのくらいなのかな?やっぱり正社員で共働きしないと無理?」

あなたは普段共働きする中で、上記のようなことを考えたことはないでしょうか?

こういった疑問を持つのは、

- 今は生活できているけど、これから教育費等の支払いが始まっても同じようにやっていけるかな?

- このまま家計に余裕がない状態が続いたら、将来もっと困ったことになりそう…

- もし働き方を変えて収入が減ったら、やり繰りができなくなっちゃう?

というように、たとえ共働きをして2人分の収入があったとしても、将来のことに対する不安が消せないからではないかと思います。

そこで本記事では、共働き世帯の年収について疑問や不安を持っている方向けに、最新のの統計や私たちFPが普段の相談で使用しているライフプランシミュレーションを用いて、3つのヒントにまとめてみました。

本記事を読んで分かる3つのヒント

- 世の中の共働き世帯の人は、どのくらいの年収があるのか

- 年収によって、共働き世帯の生活設計にどんな違いがでるか

- 共働き世帯になろうと考えた時に目指すべき年収を知る方法

この3つのヒントは、共働きをしていく中での、あなたのお金の不安を消す上で必ず役に立ちます。ぜひご活用ください。

目次

1. 共働き世帯の平均年収は831万円(2022年度)

まず、世の中の共働き世帯はどのくらいの年収があるのかを確認してみましす。

筆者の調べでは、共働き世帯の総平均年収は831万円でした。

(※「2022年総務省 家計調査 家計収支編 表番号3-11 妻の就業状態, 世帯類型別」より、共働き世帯の実収入692,664円/月を12ヵ月換算して算出)

しかしここでは総平均よりも、次の2つの観点でみた平均年収に注目したいと思います。

- 子供の人数別

- 都道府県別

なぜかというと、政府が算出している統計は本当に様々なカテゴリで出されていますが、この2つの観点は私たちの家庭に照らし合わせやすいと言えるからです。

ただし平均を確認する上で、注意してほしいこともあります。気になる方はこちらを読んでから本文にお進みください。

1-1.【子どもの人数別】共働き世帯の平均年収

子どもの人数別で、共働き世帯の平均年収を調べた結果は以下の通りでした。

| 子ども0人 | 子ども1人 | 子ども2人 | |

| 2022年 | 743万円 | 856万円 | 851万円 |

| 2021年 | 772万円 | 840万円 | 860万円 |

| 2020年 | 763万円 | 820万円 | 861万円 |

| 2019年 | 735万円 | 811万円 | 823万円 |

| 出典:2022年総務省 家計調査 家計収支編 表番号3-11 妻の就業状態, 世帯類型別より ※筆者が月収を12ヵ月換算して算出 |

|||

子どもの人数別共働き世帯の平均年収では基本的に、子供0人の世帯に比べ、子供の人数が増えると年収も上がっていくことがわかりました。

また子どものいる世帯は、2019年に比べると、2022年は30万円~40万円も世帯年収が増えています。この点も注意しておきたいものです。

1-2.【都道府県別】共働き世帯の平均年収

都道府県別の共働き世帯の平均年収については、各都道府県ごとに、夫と妻それぞれの平均年収を調べました。

表をご覧の通り、平均年収の高い県と低い県があり、都道府県別で平均年収に差があります。

しかし平均年収の低い県に居住することで、生活も厳しくなるとは必ずしも言えません。

なぜなら、生活費の水準もそれに見合ったものとなっているからです。

例えば、平均世帯年収の一番低い県は沖縄県ですが、毎月の平均生活費も他の県に比べて低くなっています。

| 東京都 | 沖縄県 | |

| ひと月あたりの平均生活費 | 32万円 | 23万円 |

| ひと月あたりの平均世帯収入 | 64万円 | 34万円 |

東京都は収入が高くても、その分生活水準も高いのです。

ここでは主に生活費を取り上げましたが、生活費等の支出が多いと、給与水準もそれに見合ったものになっていると推測できます。

よって【都道府県別】データを参考にするなら、自分の住むエリアを踏まえて比較しましょう。それを考えずに、給与水準の高い県と同等に年収を上げようとする必要はないと言えます。

その地域の生活水準にあった収入を共働きで作り出すことができれば良いのです。

共働きならより高い年収を稼ぎたいと思う人もいるかもしれませんが、その地域の生活水準やライフスタイルに合った年収を年収を目指していきましょう。

| ▼各地域の平均生活費については、家族構成ごとに分けて詳しく解説しています。 夫婦2人の生活費の平均は22.5万円!夫婦にとって適正な生活費の考え方 4人家族の生活費平均額29万円!全国、年収別、年齢別、地域別でまとめてみた |

2.【年収別シミュレーション】共働き世帯の生活設計

平均年収を見ることで、自分たちの稼ぎが全体の中でどの程度の水準なのかは把握してもらえたと思います。でも「そのくらいの収入だとこれからどんな生活を思い描けるの?」という疑問が残るのではないでしょうか。

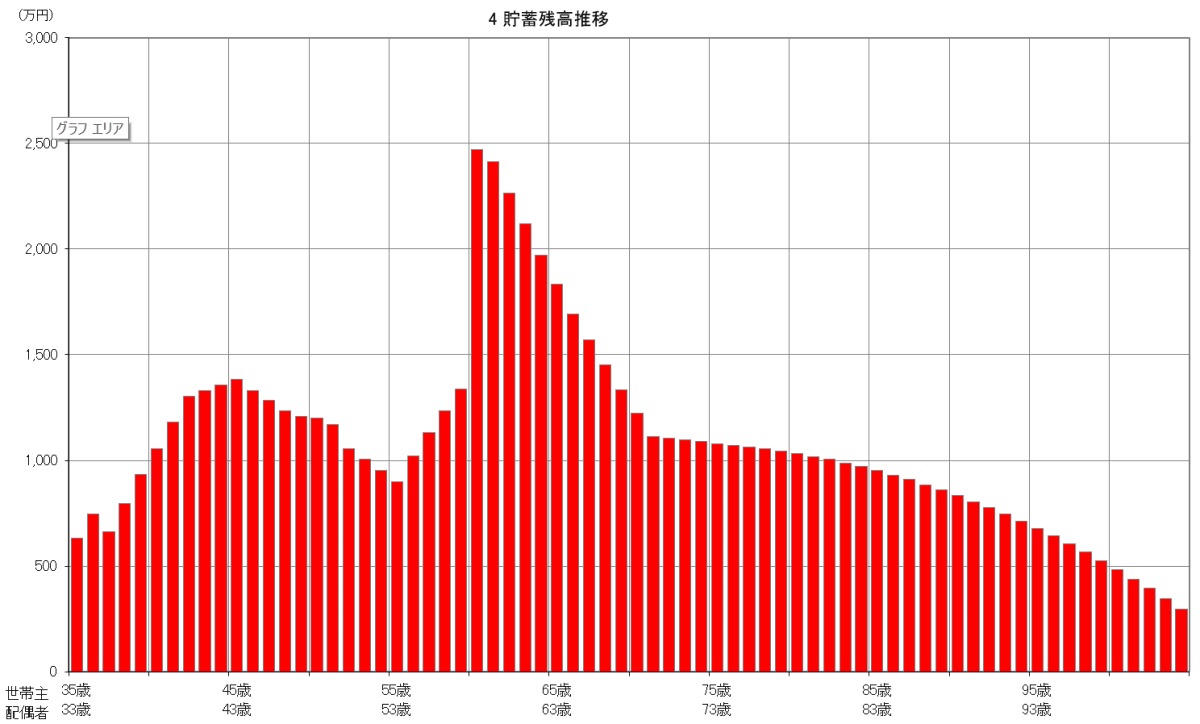

そこで本章では、当社がこれまで受けた相談事例を参考に、世帯年収別に共働き世帯の生活設計をシミュレーションしてみました。

これにより、「どのくらい年収があれば、どんな生活設計ができるのか」という具体的なイメージを掴んでもらえるでしょう。

今回は、

- 世帯年収600万円

- 世帯年収900万円

- 世帯年収1,200万円

以上の3通りのシミュレーションを用意しました。

2-1. 世帯年収600万円の場合

主な条件

- 家族構成:30代夫婦、子1人

- 世帯年収:600万円(夫400万円・妻200万円)

- 退職金 :夫1,200万円、妻なし

- 生活費17万円、住宅ローン8.9万円/月、管理費・修繕積立金2.5万円/月。その他費用として年20万円を確保。

- 中古マンション3,000万円を35年ローンで購入。

- 子は私立中・高・大(理系)。小学4年生から塾通い。

この世帯年収600万円のシミュレーションでは、夫の退職金と住宅購入がポイントです。

退職金がない場合、老後資金が不足する恐れがあります。また、住宅を購入せず毎月8万円の賃貸住宅で住み続けた場合も、老後資金が不足する可能性が高いという結果になりました。

このケースでは、あらかじめ勤め先の退職金制度の有無や、どれくらい退職金を受け取れるのかどうかを確認する必要があります。

退職金の額によって、老後の生活や住宅購入資金、もしくは賃貸で住み続ける場合の家賃も変わってしまうからです。

もし退職金制度がないのであれば、60才または65才までにその分を貯めなければいけません。そのための貯蓄計画の設定や資産運用等をはじめとした取り組みが重要です。

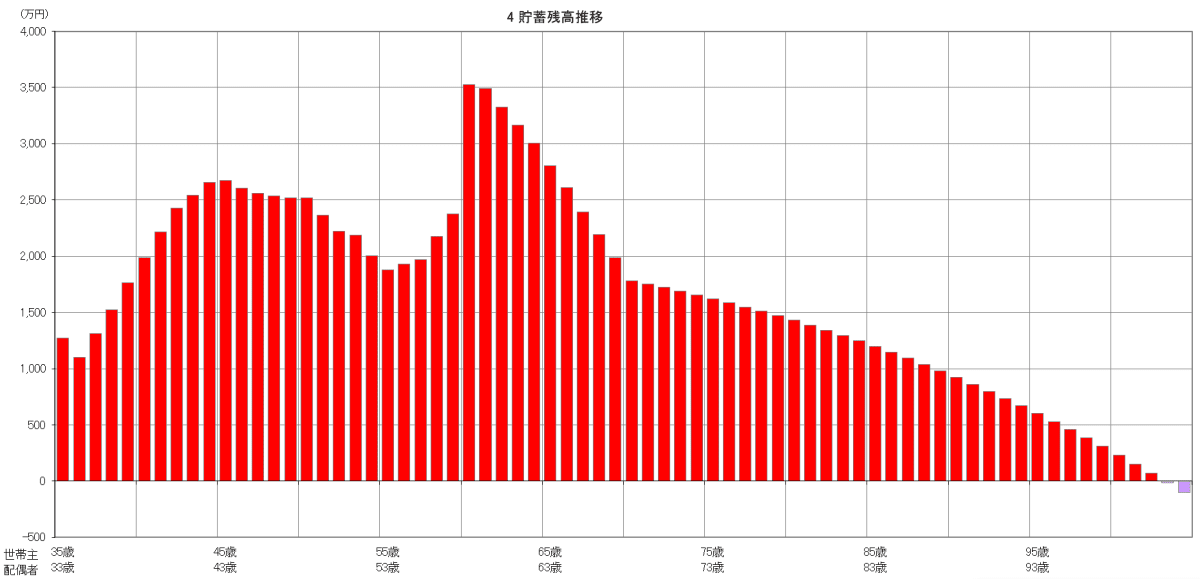

2-2. 世帯年収900万円の場合

主な条件

- 家族構成:30代夫婦、子2人(2才・0才)

- 世帯年収:900万円(夫600万円・妻300万円)

- 退職金 :夫1,200万円、妻なし

- 生活費21万円/月、住宅ローン14.8万円/月、管理費・修繕積立金2.5万円/月。その他費用として年20万円を確保。

- 新築マンション5,000万円を35年ローンで購入。

- 子2人は私立中・高・大(理系)、小学4年生から塾通い。

この世帯年収900万円のシミュレーションでは、夫の退職金と子供が大学生になるまで現在の世帯年収を維持できるかがポイントになります。

退職金がない場合は、老後資金が不足する恐れがあります。また、子供2人を小学校4年生から塾に通わせ、中学校から私立に通わせるとなると、夫婦共働きで65歳まで働く必要があります。

もし片方が働けなくなるなどで収入が減った場合にはライフプランが計画通りにいかないので、対策が必要となってきます。 例えば、住宅購入費を下げたり、お子様の進路を公立にするなどが挙げられます。

退職金によって、老後の生活や住宅購入資金も変わってきます。

今後の働き方を夫婦で話し合い、また退職金制度がないのであれば、老後資金を貯めるための計画をつくって資産運用等に取り組んでいくことをお勧めします。

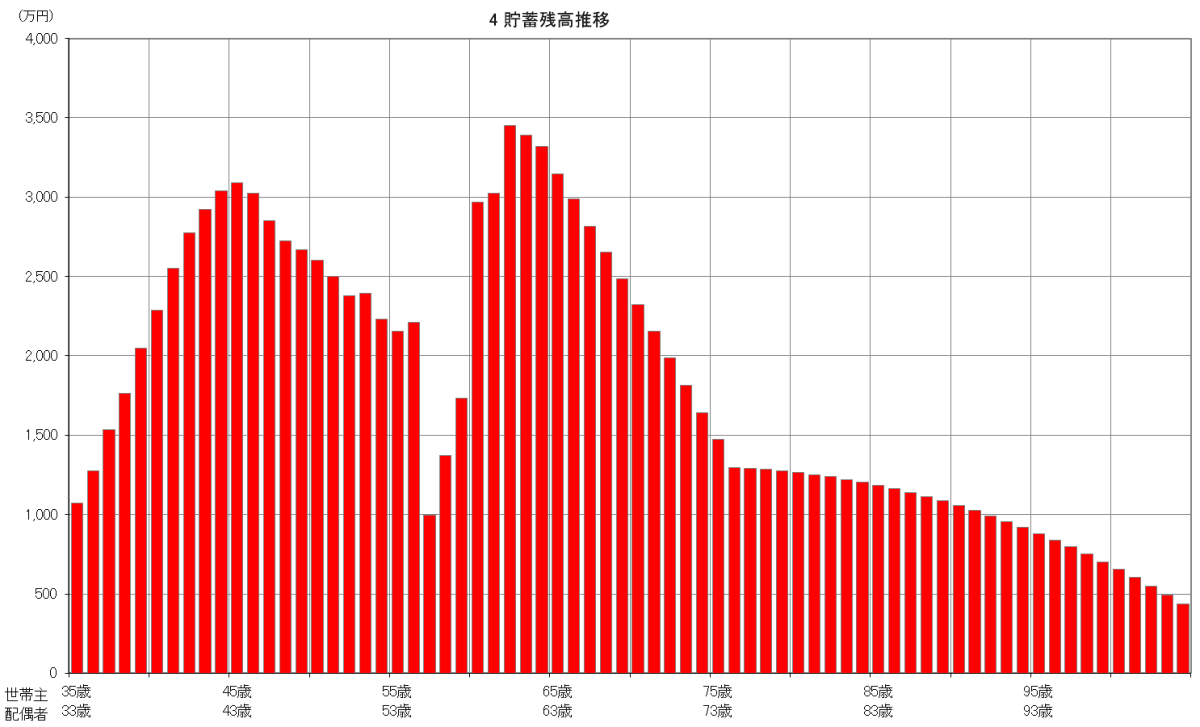

2-3. 世帯年収1,200万円の場合

主な条件

- 家族構成:夫婦、子2人(2才・0才)

- 世帯年収:1,200万円(夫900万円・妻300万円)

- 退職金 :夫1,200万円、妻なし

- 生活費22万円/月、家賃25万円/月。住宅購入後は住宅ローン14.2万円/月、管理費・修繕積立金2.5万円/月。その他費用として年20万円確保。車1台保有の維持費もあり。

- 中古マンション4,000万円を、子が独立後に20年ローンで購入予定。

- 子2人は私立中・高・大(理系)、小学4年生から塾通い。

この世帯年収1200万円のシミュレーションは、子供が独立するまでは賃貸住宅で住みたい意向がポイントです。

世帯年収が高いため、子2人の塾通い・私立への進学・自動車の所有もできています。

子供が独立した後は、夫婦の余生を楽しむために利便性の高い立地でマンションを購入しました。この生活水準を維持しリタイア後の住居を確保するためにも、現役時代は夫婦で働き続ける必要があります。

ただし世帯年収が高いほど、片方が働けなくなってしまった場合に生活が崩れるリスクが高まりますので、対策は必須と言えるでしょう。

また退職金によっても老後の生活や住宅購入資金も変わってきます。

収入は多いのですが90歳で貯蓄残高1,000万円となり、貯蓄を切り崩して生活していくことになるため、資産運用等の対策は必須となるでしょう。

3. 共働き世帯が自分たちの目指すべき年収を知るための方法

3章では、共働き世帯が、自分たちの家庭に合った世帯年収の目安額を知るための方法について解説していきます。

子供の人数や住んでいるエリアによって分けられた世帯年収の平均を見ることで、自分たちの世帯がどのくらいの年収を目安にできるのかを知ってもらえたと思います。

ですが、それはあくまで目安であり、本当に目指すべき年収ではありません。

当たり前のことですが、各家庭が目指すべき年収は、それぞれの家庭によって異なります。

自分たちにどのくらいの世帯年収が必要かを知るためには、今後起こりうるライフイベントを知ることや、家庭でどの支出を優先したいのかという夫婦の価値観の共有が重要となってきます。

本章ではその方法を3つのステップに分けました。

- パートナーとこれからの「ライフイベント」について話し合う

- 現在~将来の「収入」と「支出」を書き出す

- 「キャッシュフロー表」をつくる

それぞれ詳しくお伝えしていきます。

Step.1 パートナーとこれからの「ライフイベント」について話し合おう

まず必要なのは、パートナーとこれからの「ライフイベント」について話し合っておくことです。

自分たちがこれから経験するライフイベントはどんなものがあって、いつ頃それが起こるのか、お金はどのくらいかかるのか等を具体的にイメージするということです。

ライフイベントには、例えば以下のようなものが考えられます。

| ライフイベント | およその費用 |

| 結婚 | 約350万円 |

| 出産 | 約50万円 |

| 住宅購入 | 約3,000~6,000万円 |

| 教育 | 約1,000~2,000万円 |

| 老後生活 | 月27万円 |

| 介護 | 約490万円 |

これらのイベントの中でも、最もお金のかかるものは三大資金と言われる「教育」・「住宅」・「老後」の費用です。

特にこういった大きなお金が動くものについて話し合えば、数年~数十年先にどんなことが起こり得るのかをイメージしやすくなります。

ライフイベントについて話し合うということは、どんな人生にしていきたいかというビジョンを夫婦で共有するということでもあるのです。

その上で、それぞれのライフイベントではいくらお金がかかるのかを上記に上げた平均値等を参考にし、将来自分の家庭ではいくら必要なってくるのかを見てみましょう。

Step.2 現在~将来の「収入」と「支出」を書き出してみよう

現在~将来の「収入」と「支出」を書き出すことで、現在のお金の使い方の実態や、将来必要となるお金が把握できるようになります。

「収入」には、

- 現在から退職までの収入(※額面収入にする場合は、支出で税金も考慮する)

- 退職金

- 給与以外の副収入

など、人生100年時代と言われる100歳までの予定年金額を上げてみましょう。

「支出」には、

- 生活費

- 住宅費

- 保険料

- 教育費

- 税金

- その他費用

などを書いてみましょう。また、Step.1で挙げたライフイベントにかかる支出も忘れてはいけません。

なるべく抜け漏れがないようにすることが大事です。

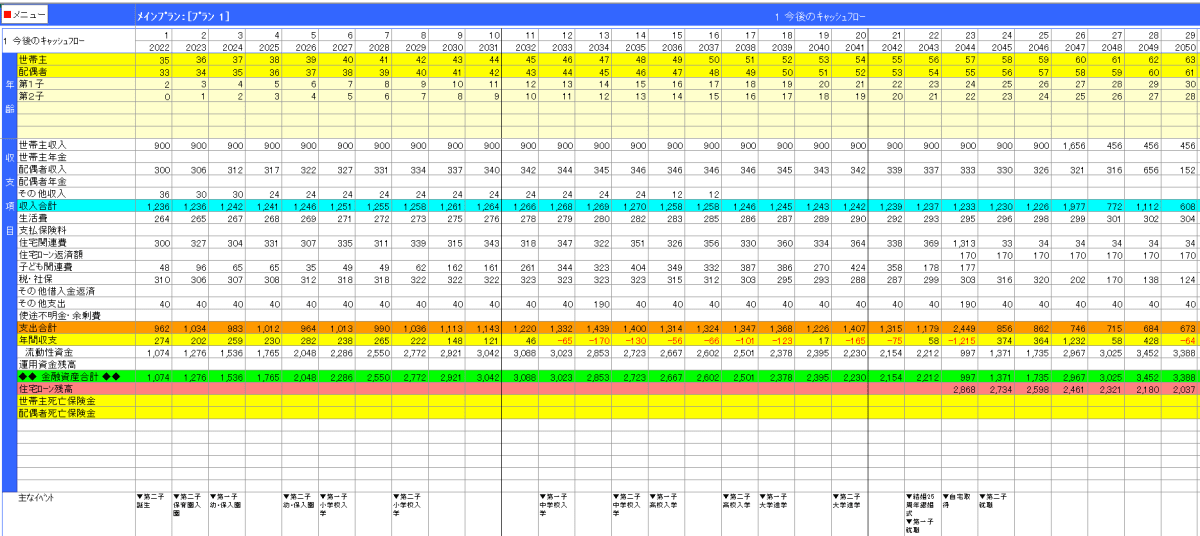

Step.3 「キャッシュフロー表」を作成してみよう

最後は、Step.1と2で具体化した収入と支出の金額を使って「キャッシュフロー表」を作成します。

これには、次の2つの効果があります。

- イベントごとにピンポイントでいくらお金がかかるかではなく、全体の流れが把握できる→長期の資金計画を立てやすくなる

- 家計が赤字になる時期と黒字になる時期が分かりやすくなる→収支をコントロールするイメージが掴みやすくなる

キャッシュフロー表とは、例えば以下のような表のことです。

キャッシュフロー表を作ることで、「収入」と「支出」から「年間収支」がわかり、更に最終的には「金融資産残高」を把握でき長期の資金計画を立てることができます。

そこで世帯年収に変化があった場合にも将来のお金の流れを把握できるため、金融資産が枯渇しないよう対策できるようになるのです。

キャッシュフロー表の作成に役立つ無料・有料サービス

なおキャッシュフロー表は、自分でExcelに打ち込むことでも作成できますが、最近は無料で使えるウェブサービスも充実してきています。そういったもので作成すると、児童手当などの公的補助や税金が自動で入力されるので、より精度の高いものを作成することができます。

例えば以下のサービスが無料で利用できます。

- 日本FP協会:便利ツールで家計をチェック(※Excel表がダウンロードされます)

- FP-UNIV(※無料会員登録が必要です)

- Financial Teacher System8(※無料会員登録が必要です)

無料・有料は気にしないということであれば、ファイナンシャルプランナーなどの、キャッシュフロー作成のプロ(ライフプラン作成のプロ)の手を借りるのもいいでしょう。

料金の有無のどちらがいいとは一概には言えませんが、事務所のHPなどを見て、キャッシュフロー表を作ってから先のサービスも確認して総合的に決めることをお勧めします。

4. まとめ

共働き世帯の平均年収は高いように見えますが、それが必ずしも自分たちの世帯に必要な年収であるかは分かりません。

大事なのは、自分たちがどのような生活を思い描いていて、それが実現できる年収になっているかどうかです。平均年収を参考にしたり、目指すべき年収を知るためのステップを実践してみたりして、より具体的なビジョンを持っていただけたらと思います。

本記事が、あなたが持つ年収に対する不安や悩みを解決する助けになれば嬉しいです。

コメント