あなたは今、「なぜリバースモーゲージはやばいと言われるのか?」の答えを知りたいと思っているのではないでしょうか?

リバースモーゲージを利用する前に色んな評判を聞いて不安になってしまったり、利用したけどやっぱり本当に大丈夫なのかと思ってしまったり。あるいは、リバースモーゲージで借りられたお金の使い方や住宅の行く末のことなど、考えればキリがありませんね。

確かに「リバースモーゲージはやばい 」と言われているのは事実です。

しかし近年、高齢者の増加や核家族化の観点から子供が実家に戻る可能性が低くなってきたことで、リバースモーゲージの需要は高まっており、利用者は増加傾向にあります。

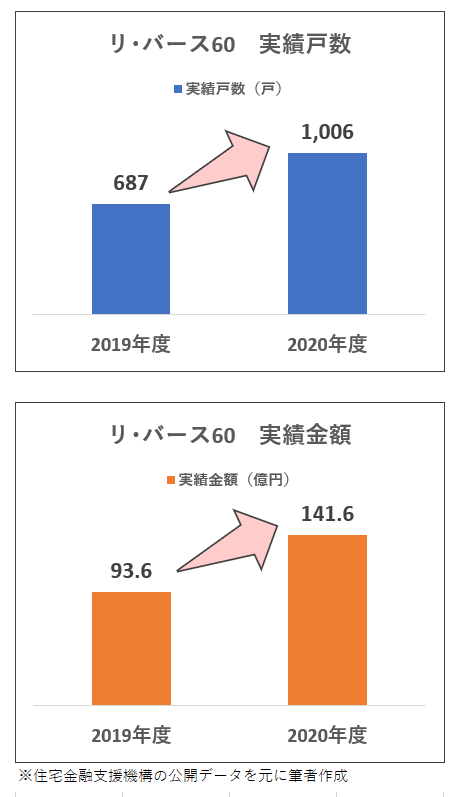

例えば下のグラフは、住宅金融支援機構という政府系金融機関が提供するリバースモーゲージ、「リ・バース60」の2019年と2020年における利用状況(実績戸数・実績額)です。

実績戸数・実績金額ともに前年比約1.5倍の右肩上がりをしているのがお分かりいただけるでしょう。

なぜ「やばい」と言われているのに、利用者が増えているのか?

それはリバースモーゲージに、利用していいと言える理由があるからです。

「やばい」と言われていることに対し商品としてどこまで対応できているのか、リバースモーゲージの中での選択肢をどう捉えるか、利用前に策を講じれば「やばい」を回避することができるかどうかなど。

これらを確認することができれば、そもそも「リバースモーゲージはやばくない」ということが理解できると思います。

そこで今回は、「やばい」と言われる理由と「やばくない」と言える理由を、各章で個別にお伝えしていきます。その上でどうしたらリバースモーゲージを上手に使えるかを紹介します。

この中には、私が銀行員時代に実際に対応した事例も含まれています。

実際のところは、本当に様々な状況の中で検討したいという話があるもので、「こういう事情(お金の使い道が該当するか微妙なケース・借り換えの金額に満たないケース等々)でどうしてもお金が必要なんだけどリバースモーゲージは活用できませんか?」などという難易度が高い相談も非常に多かったのを覚えています。

そのような経験を踏まえて、分かりやすくお伝えしていきます。

この記事を読んで頂ければ、果たしてリバースモーゲージを活用していいのか?ということが分かります。

より良い人生を送るために、適切な選択ができることを願っています。

目次

1.「リバースモーゲージはやばい」と言われる6つの理由

なぜリバースモーゲージはやばいと言われるのか?その理由を見ていきましょう。

この章では、

・子供に借金が残る

・家を取られる

・契約者が亡くなると配偶者が住み続けられない

・毎月の支払だけが残る

・金利が上昇する

・不動産評価が下落すると一部返済になる

について説明していきます。

1-1. 子供に借金が残る

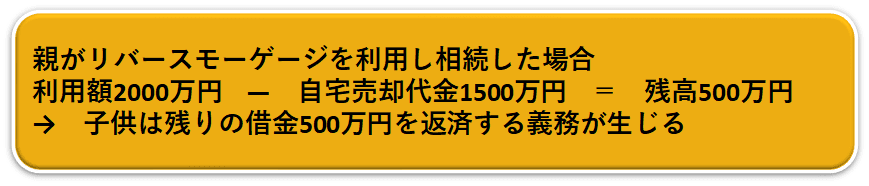

親が亡くなった後、子供に借金が残る可能性があることがやばいと言われる点です。

自宅を売却した金額が借金の残高を下回る場合、借金が残ってしまうことにより、相続人である子供に返済義務が発生する可能性があります。

リバースモーゲージは「リコース型」と「ノンリコース型」がありますが、「リコース型」で利用した場合は、相続人が借金の残りを返済する必要があります。

例

このように、親の残した借金を子供が負うことになる可能性が「やばい」です。

1-2. 家を取られる

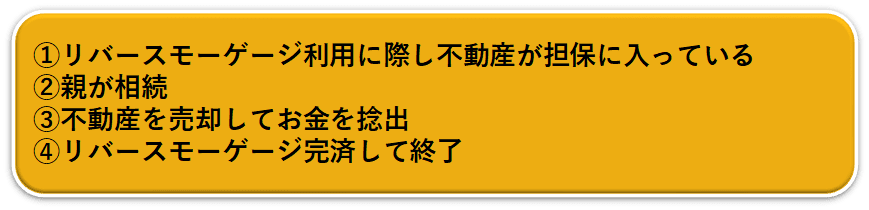

親が亡くなった後、 必ず家を売却しなければならないことがやばいと言われる点です。

リバースモーゲージの仕組みは、利用に際し土地建物を担保に取られ、相続時に返済にあてるお金を土地建物の売却によって作るというものです。

例

家を担保に取られているので、相続後は確実に自宅の売却となってしまうと言われていることが 「やばい」です。

1-3. 契約者が亡くなると配偶者が住み続けられない

契約者が亡くなった後、 1人残った配偶者は引き続き住めない可能性があることがやばいと言われる点です。

借入の当事者が亡くなったらリバースモーゲージを返済しなくてはならず、そのために不動産を売却する必要があることより、残った配偶者は引き続き同じ家に住むことができなくなる可能性があります。

例

夫死去後

①不動産売却によりリバースモーゲージ完済だが、住む家がなくなった

②アパート借りようとしたが年齢と収入で無理

③娘夫婦を頼る

④同居をお願いするが部屋数が足りない

⑤兄弟を頼るが断られる

⑥再度娘夫婦に依頼し同居することになるが肩身の狭い思いをする

⑦やはり狭いので、子供に保証人になってもらいアパートを借りてもらう

いずれにしても、高齢で住むところが不安定な状況になる可能性が「やばい」です。

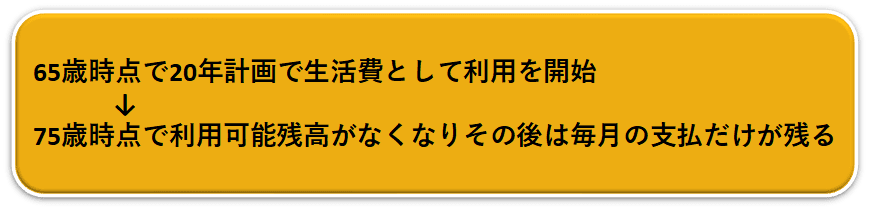

1-4. 毎月の支払いだけが残る

リバースモーゲージ利用可能額を使い切り、毎月の支払いのみが残ることがやばいと言われる点です。

資金使途が比較的自由であり、生活費として日々使っていくということも可能であるため、場合によっては使い過ぎることにより、利用できる上限に達してしまうというケースも少なくありません。

例

手元に使えるお金があると、お金がたくさんある錯覚に陥り、気がついた時には思った以上にお金を浪費していることにもなりかねません。

利用可能額がなくなり、利息の支払いだけが残ってしまう可能性が「やばい」です。

1-5. 金利が上昇する

今後金利が上がることがやばいと言われる点です。

リバースモーゲージは変動金利を採用しています。基準の金利に調整幅を上乗せしたものが適用金利となりますが、住宅ローンの金利変動リスク同様に、市場金利の動向により基準の金利が上昇する可能性があります。ここ数年は低い水準で推移していますが、長期的に見た場合、絶対に金利水準が上がらないとは言い切れません。

このことにより、毎月の支払額が増えることになります。

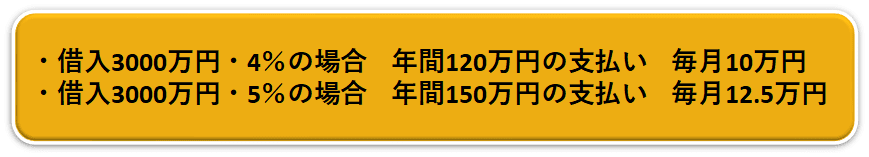

例

一括で利用した場合、住宅ローンと違い基本的には借入残高(元金)が変わらないため、純粋にこのような比較となります。

金利水準自体が高いため、日々の生活の重しになってくる可能性が「やばい」です。

1-6. 不動産評価が下落すると一部返済になる

担保になっている不動産の価値が下落すると返済の必要性が出てくることがやばいと言われる点です。

不動産の評価が大幅に下がることによって、融資枠の減額となることから一部返済を求められることがあります。

リバースモーゲージ取り扱い金融機関の例

- 融資極度(借入枠)は1年に1回見直しする

- 融資極度(借入枠)の見直しは、金融機関所定の担保評価にて行う。

- 前年度比較で下回る場合、見直し後、担保評価額と同額まで融資極度(借入枠)を縮めることがある。

- 融資極度(借入枠) を縮めることにより、借入残高が融資極度(借入枠) を上回った場合には、超過額について1年以内に一括または分割で返済する必要がある。

リバースモーゲージの利用可能額を全て使い切った状況で、あまり自己資金がない場合に、そのような事態が発生すると「やばい」と言わざるを得ません。

2. 実は「リバースモーゲージはやばくない」と言える6つの理由

1章では「リバースモーゲージはやばい」と言われる6つの理由についてお話ししました。

確かに、このようなデメリットがあったら「やばい」と言わざるを得ません。

一時的にお金を手に入れられるものの、時が来たら家は取られ、まだ健康な配偶者は追い出され、しかも子供に借金を背負わせてしまう。

高齢になってお金の不安があったとしても、そんな金融商品は絶対に使いたくありませんね。

しかし、実はここまでで取り上げた「やばい理由」というのは、リバースモーゲージへの理解不足や誤解によるものが多いです。しっかりと商品性を確認してみると、1章で取り上げている問題はほぼ解決できるというのが分かるはずです。

つまり、「リバースモーゲージはやばくない」ということが言えます。

この章では、

- 子供がリバースモーゲージの借金を返済しなくていい

- 「絶対に家を取られる」ということはない

- 夫死亡後の妻が住み続けるための方法あり

- 長生きリスク対策には借入後の資金計画を作る

- 毎月の支払いは利息のみ

- 使い方次第では不動産評価の下落による一部返済は起きにくい

について説明していきます。

2-1. 子供がリバースモーゲージの借金を返済しなくていい

親が亡くなった後、 子供がリバースモーゲージの借金を絶対に返済しなくてはならないわけではありません。

なぜなら、子供に借金が残らないタイプでの利用ができるからです。

前章でも触れましたが、リバースモーゲージは「リコース型」と「ノンリコース型」という2つのタイプがあります。このうち「ノンリコース型」で利用した場合は、相続人が残った借金を返済する必要はありません。

それでは2つのタイプの特徴とメリットデメリットを比べてみましょう。

この比較から分かる通り、ノンリコース型で利用することにより、適用金利は高くなりますが、相続時に不動産価格が幾らであるかは関係なく、リバースモーゲージを完済することができるということになります。

結果として、相続人が残りを返済するということはありません。

2-2.「絶対に家を取られる」ということはない

親が亡くなった後、リバースモーゲージの完済のため、絶対に家を取られる、ということはありません。

なぜなら、手持ちのお金があれば一括で返済をすることができ、引き続き保有することができるからです。

手持ちのお金というのは色々な形が考えられます。親の現預金がほとんどない前提でどういうものが考えられるかというと、親が加入していた保険金、子供が貯めた預金、子供が住んでいる住宅を売却して資金を捻出などが挙げられます。

そもそも、リバースモーゲージは基本的には相続が絡むローン商品です。

ケースバイケースではありますが、あらかじめ子供の意向や考えを確認し、その後の子供の生活設計を考えておくという手順を踏んだうえでリバースモーゲージの利用をすることが大切です。

実際には以下のようなケースがあります。

例(親85歳・子供60歳のケース )

①子供は若いうちにマンション購入し、住宅ローンも終了

②親がリバースモーゲージを利用する際に子供も立ち会っており、場合によってはゆくゆく実家に戻ること

も考えていて、その時にはマンション売却と想定していた

③60歳の子供の息子達の独立と本人の退職を機にマンション売却と住み替えを検討し始める

④退職金などの資金もあり、マンション売却も含めると住み替えの資金面での問題なし

⑤検討中にリバースモーゲージを利用していた親が亡くなる

⑥ここで選択肢として、マンションを売却して手頃な物件を購入して移り住むか、実家のリバースモーゲー

ジを完済して実家に移り住むかという2拓となる

⑦結果として、今まで住んでいたマンションを売却して手持ち資金を捻出し、実家のリバースモーゲージを完済して実家に戻って暮らすことになる

この例のように手持ち資金の作り方は人それぞれですが、手持ち資金があれば親が亡くなった際に絶対に家を取られるということはないと言えます。

2-3. 夫死亡後の妻が住み続けるための方法あり

リバースモーゲージを申込した夫が死亡後、引き続き妻が住み続けるための方法はあります。

それは、リバースモーゲージの借り換えをするという方法です。

残された配偶者が新しくリバースモーゲージを契約して、今までのリバースモーゲージを完済すれば、新しい方の利息の支払いだけで自宅に住み続けられるのです。

どのくらいの金額が借りられるかは金融機関によりますが、この手法自体は認めてくれるところが多いです。

リバースモーゲージの基本的な趣旨は「高齢夫婦がともに自宅に居住(申込人相続後も配偶者が引き続き居住)しながら、生活に必要なお金を捻出できること。貯蓄の不安を解消して、現金所得が少ない高齢者が年金代わりに活用することができること」であり、残った配偶者が引き続き住める仕組みがない場合、そもそもの趣旨に合わないということが理由です。

注意点としては、リバースモーゲージを利用している夫が長生きをして、妻が高齢により体調を崩して自宅療養生活をしている場合があります。

その状況の中で夫が急死すると、妻の借り換え手続きが必要となりますが、妻の状況として物理的に申込ができないということが考えられます。

もちろんこの場合でも、妻もしくは子供の手持ち資金によりリバースモーゲージを完済することができるならば、妻は引き続き家に住み続けることが可能となります。

一般論としてということになりますが、 夫が死去した後、妻が引き続き住み続ける仕組みはあります。

2-4. 長生きリスクの対策には借入後の資金計画を作る

長生きリスクに対しては、しっかり借入後の資金計画を立てることで回避することが可能です。

なぜなら、生活の資金繰りを考えて途中で資金が枯渇せずに長期で使っていけるようなプランニングをして、その通りに使っていくことにより問題を解消することができるからです。

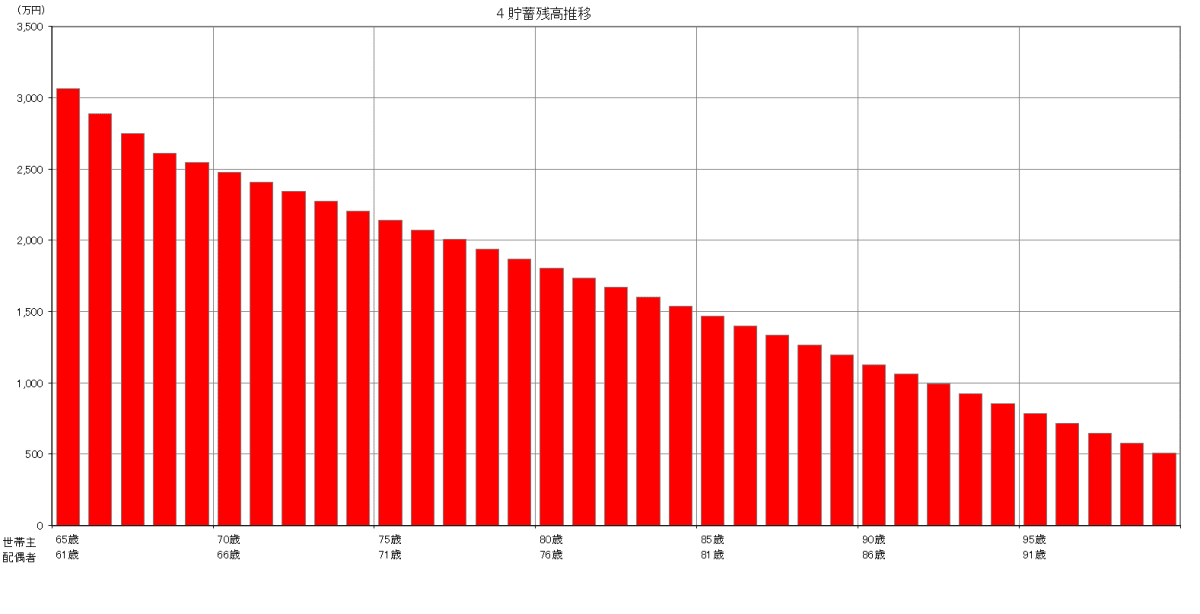

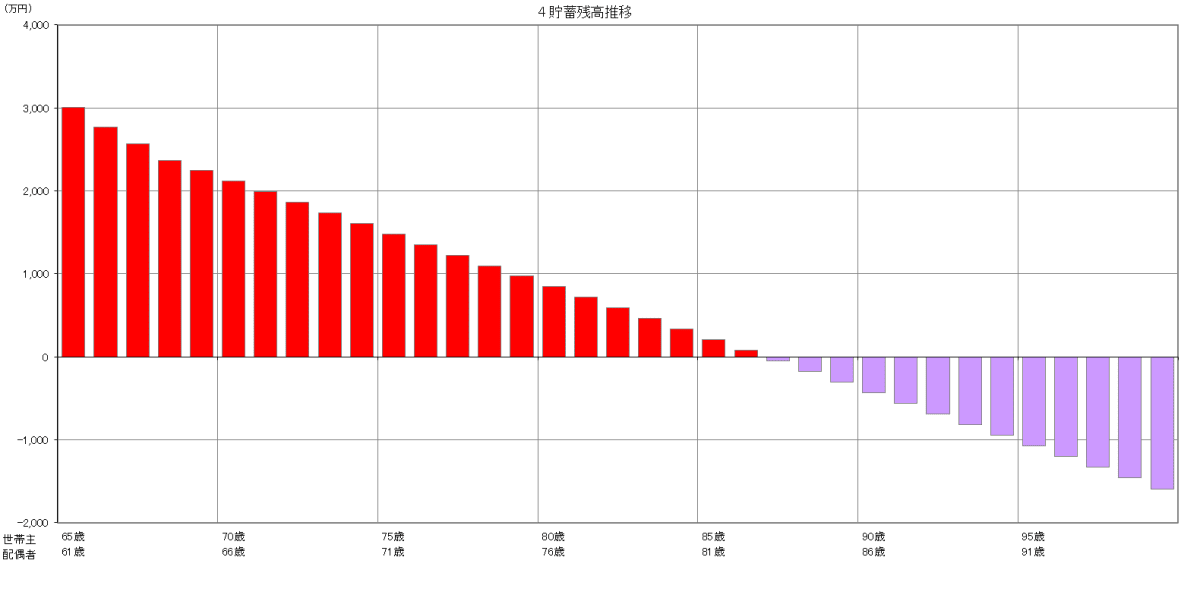

例

問題ないケース

問題があるケース

*当社シュミレーションより

医療の発達や食生活により年々平均寿命が伸びている中で、長生きすることに対するリスクというのは避けては通れません。お金の悩みを気にすることなく、元気に長生きして楽しく過ごすためにもお金を使うプランを立てることがとても大切です。

2-5. 毎月の支払いは利息のみ

住宅ローンとの決定的な相違点であり、リバースモーゲージ特有の利点は、毎月の支払いが利息分のみであるということです。

なぜなら、商品の仕組みとして、元金は相続時に一括で返済するというものだからです。

元金と利息を毎月返済する通常の住宅ローンに比べ、毎月の支払負担が少なく済みます。これを「利払いあり型」と言います。

また、一般的ではありませんが、一部の金融機関では条件によっては元金も利息も支払しなくていいものもあります。相続時に元金と利息を一括で返済するというものですが、これを「利払いなし型」と言います。

金利水準は住宅ローンと比べて高くなりますが、毎月の支払が利息のみというのは、リバースモーゲージの仕組み自体が、極力老後生活の負担にならないようにとの配慮の現れということも言えます。

2-6. 使い方次第では不動産評価の下落による一部返済は起きにくい

使い方次第では、不動産評価額の下落(担保割れ)による一部返済を起きにくくできます。

リバースモーゲージの本来の性質は、セカンドライフの生活資金の補填的な役割を目的としています。

生活資金とは少しずつ使っていくものであり、初めから大きな金額を必要とするものではないので、一度に利用可能額を上限まで利用することはないのです。

例えば、リバースモーゲージの利用可能金額(極度額)が1800万円だったとします。

ケース①今後の生活資金として300万円を利用

→ 残りの利用可能額 = 1500万円

1年後の不動産評価の見直しにより200万円の利用枠が縮減された場合

→ 残りの利用可能額 = 1300万円 → 一部返済はしなくていい

ケース②住宅ローンの借り換え資金として1800万円を利用

→ 残りの利用可能額 = 0円

1年後の不動産評価の見直しにより200万円の利用枠が縮減された場合

→ 200万円を返済する必要あり

①のケースでは不動産評価額が下がり利用可能金額が少なくなったものの、実際の借入額が少ないことより一部返済はしなくていいということになります。

②のケースでは、初めから利用可能金額を全額使っている状況のため、一部返済の必要性が出てきます。

このように、使い方次第ではありますが、セカンドライフの生活費として活用していく場合においては、不動産評価の下落によって、即時に返済を求められるということはありません。

3. 使うならノンリコース型が最適

リバースモーゲージを活用する場合、ノンリコース型を選択することが最適です。

なぜなら、利用者が亡くなった後、担保となっている住宅の売却代金でリバースモーゲージを完済できなかったとしても、不足分を相続人が返済しなくてもいいからです。

ただし、その分リコース型と比べ金利が高く、審査も厳しくなってしまっています。

利用者から見れば、相続人である子供にリバースモーゲージの残りの借金を代わりに払ってもらうなどの心配がなくなるので、多少金利が高くても先々の安心感は大きいと言えます。

では、ノンリコース型とリコース型を比較することにより、具体的な違いを見ていきましょう。

前提条件

年齢60歳

総資産

・現金 1000万円

・不動産 4000万円

合計 5000万円

「リバースモーゲージ1000万円を申込」

*試算年数30年=年齢90歳で死去した場合

*年金収入は全て生活費に充てるものとする

*不動産価格が下落した場合の比較のため、リバースモーゲージの使い方は考慮せず

ノンリコース型4%の場合

1.1000万円の借入について、利息は30年で合計1200万円かかる

2.15年後に1200万円を再度リバースモーゲージにて申込

3.これにより、トータルで初めの借入1000万円分の金利が賄える

4.1200万の借入について、利息は15年で合計720万円かかる

5.720万円を現金で賄うと、現金は残り280万円になる

6.30年後の相続時、不動産評価が下落

→ 当初の不動産評価4000万円が1305万円になった

7.リバースモーゲージ利用額は2200万円であり、返済に895万円足らない

8.895万円の返済をする必要がなく、現金280万円は手元に残る

リコース型3%の場合

1.1000万円の借入について、利息は30年で合計900万円かかる

2.15年後に900万円を再度リバースモーゲージにて申込

3.これにより、トータルで初めの借入1000万円分の金利が賄える

4.900万の借入について、利息は15年で合計405万円かかる

5.405万円を現金で賄うと、現金は残り595万円になる

6.30年後の相続時、不動産評価が下落

→ 当初の不動産評価4000万円が1305万円になった

7.リバースモーゲージ利用額は1900万円であり、返済に595万円足らない

8.595万円の返済をする必要があり、現金で賄うか相続人が負うことになる

2つのパターンを比較した結果、希望に沿った生活ができ、相続時に不動産価格が下がってしまった場合でも相続人が借金を返済する必要がない「ノンリコース型(返済義務なし)」が適切であると言えるでしょう。

4. リバースモーゲージを上手に活用すれば、老後のお金の悩みを解消できる

リバースモーゲージを上手に活用することにより、老後のお金の悩みを解消することができます。

リバースモーゲージの資金使途は比較的自由です。とは言え、フリーローンのように何にでも使えるわけではありません。

各金融機関ごとに利用可能な資金使途(お金を使う目的) の違いがありますが、例えば住宅関連のみ利用可能なものもあります。

老後の生活資金として活用したい、という目的が一般的ですが、住宅の住み替えやリフォーム、また住宅ローンの借り換えなど目的は多岐に渡ります。

金融機関や商品によりますが、資金使途(お金を使う目的)は比較的自由度が高いことが特徴です。

目的に合わせて上手に利用することをお勧めします。

資金使途に自由度がありますが、よくある使い道を6例挙げたので見ていきましょう。

なお、共通の大原則として事業目的・投資目的での利用はできません。

①医療費・介護費

【使い方】

いつでも医療費や介護費用に使える状況を作っておき、必要に応じて引き出して使う。(*便宜的に利用開始時に一部利用するとしても、まずこちらから使うのが基本)

【考え方】

体況面などの不測の事態に弾力的に対応可能であり、資金面を心配することなく治療に専念することができる。一部活用後、余剰資金の用意の必要がなくなった場合は自己資金で完済することも可能。

②生活資金

【使い方】

いつでも生活資金のためのお金を自由に使える状況を作っておき、必要に応じて引き出して使う。(*便宜的に利用開始時に一部利用するとしても、まずこちらから使うのが基本)

【考え方】

生活資金の一部として定期的な活用ができる。一部活用後、余剰資金の用意の必要がなくなった場合は自己資金で完済することも可能。

③有料老人ホーム入居資金

【使い方】

有料の老人ホームに入居する際、入居一時金やその後の毎月の賃料支払のお金として用立て。初めに一時金を一括で払い込み、その後は都度の支払に応じて引き出す。

【考え方】

基本的には、本人または夫婦で住宅に居住することが条件だが、 老人ホーム入居については相談に応じてくれる。

⑤住宅の改築

【使い方】

家のリフォームをして快適な生活をするため、リフォーム資金として支払う。

【考え方】

一般的なローンは年齢的に借りられない場合でも、リバースモーゲージの活用によりリフォーム資金を捻出することが可能。リフォームに全額使わなければ、生活資金としての活用もできる 。

⑥住宅ローンの借り換え

【使い方】

リタイア後、住宅ローンの返済負担を減らし生活を楽しむため、利用中の住宅ローンの借り換え資金として支払う。

【考え方】

気に入っている自宅を手放さすことなく、毎月の支払い額が利息分のみとなって支出を抑えることに繋がる。そのため、生活水準を極力下げずにセカンドライフを楽しむことが可能。借り換えに全額使わなければ、生活資金や今後の修繕費などに充てることもできる。

6つに分けて例を見て頂き、目的ごとの具体的な活用方法をご理解頂けたと思います。

これからのセカンドライフをどのように過ごしていくのか? あなたの状況に合わせて、またあなたの希望を叶えるために、リバースモーゲージをどのような目的でどのように活用するのがいいのか?

あなたにとって一番効果的な使い方を選択して、豊かなセカンドライフを送りましょう。

5. まとめ

いかがでしたでしょうか?

リバースモーゲージがやばいと言われている理由を個別に確認したうえで、ノンリコース型の利用については他の方法と比べて利点があることをお伝えしました。

また、リバースモーゲージについての理解を深めていくうえで、実はリバースモーゲージはやばくないことを様々な観点から確認することができたと思います。

そして、この仕組みによって色々な使い方が可能であることをお分かり頂けたのではないでしょうか?

ほぼ共通することとして、ゆくゆくの自宅のことを見据えた計画を子供と一緒に考える必要があり、この工程がとても大切であることは言うまでもありません。

今後の生活設計として、相続人である子供と先々の住宅ことを踏まえた計画を立てていきましょう。

リバースモーゲージを有効に活用することで、充実したより良い生活を送れることを祈っています。

コメント