40代のあなたは、家の購入にあたって頭金を入れるべきか悩まれているのではないでしょうか?

結論からお伝えすると、もしあなたが以下の2つのケースに該当するのであれば頭金を入れない方が良いです。

- 教育資金が足りなくなるケース

- 老後資金が足りなくなるケース

反対に、これらに該当しないのであれば頭金を入れることを検討すると良いでしょう。教育資金や老後資金が潤沢であれば、頭金を入れることによるメリットを享受できるからです。

ただし、これらはあくまでも一般論であり、本当にあなたが頭金を入れるべきか入れないべきかを判断することは不可能です。

なぜなら、40代といっても人それぞれの状況が大きく異なりますし、これから先の人生設計もまた大きく異なるからです。

あなたにとって適切な結論を導き出すためには、あなたのライフプランを設計する必要があります。

そこで今回は、40代のあなたが頭金を入れるべきか入れないべきか判断できるような情報をまとめました。

具体的には、頭金を入れない方が良い2つのケース、頭金を入れることによる4つの効果、住宅購入にかかる頭金の相場などの「頭金」に対する基本的な考え方や知識をつけて頂くとともに、「あなたにとって最適な頭金」を見つけ出す方法を3つのステップでお伝えします。

このコラムを読んで頂き、実際に行動に移すことができれば、『頭金を入れ過ぎて失敗した。』もしくは『もっと考えてから「頭金」を入れるべきだった。』などの後悔をするような事態は起こらないでしょう。

マイホームを購入した後に思い描いているハッピーライフを実現するためにも、ぜひ最後まで読んでみてください。

目次

1. 40代で家を購入する際に頭金を入れない方が良い2つのケース

ここでは、40代のあなたが頭金を入れない方がいい2つのケースをご紹介します。

ケース①:教育資金が足りなくなるケース

教育資金が足りなくなるケースは、頭金を入れない方が良いです。

一般的に1人あたりの教育費は公立の場合1人当たり1000万円程度、私立の場合は2000万円程度と言われますが、頭金を入れることによって、これらの資金が不足してしまう可能性があるからです。

出典:文部科学省・平成30年度子供の学習費調査について

出典:独立行政法人日本学生支援機構・平成30年度学生生活調査結果

また、以下のような条件によってはさらに教育費がかかる可能性があります。

- 子どもが2名以上いる

- 塾に通わせる

- 留学する

- 私立理系や大学院に進む

これらを想定したうえで、教育資金が足りなくなってしまうのであれば、頭金は入れない方が良いでしょう。

ケース②:老後資金が足りなくなるケース

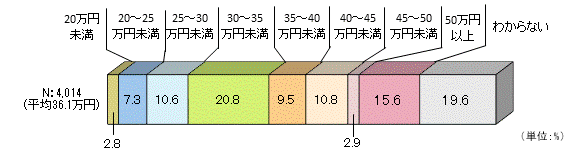

「ゆとりのある老後生活」を送るために必要な金額は月に36.1万円と言われています。

その資金の用意ができないのであれば、頭金は入れないほうがいいと考えます。

ゆとりある老後生活費は平均36.1万円

ゆとりある老後生活を送るための費用として、最低日常生活費以外に必要と考える金額は平均14.0万円となっています。

その結果、「最低日常生活費」と「ゆとりのための上乗せ額」を合計した「ゆとりある老後生活費」は平均で36.1万円となります。 なお、ゆとりのための上乗せ額の使途は、「旅行やレジャー」が最も高く、以下「趣味や教養」、「日常生活費の充実」と続いています。

出典:老後データ・生命保険文化センター「生活保障に関する評価」

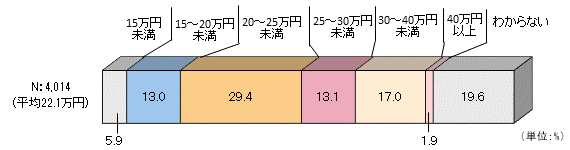

また、日常生活を送るためには最低でも平均22.1万円が必要という試算もあります。この資金の目途が立っていないのであれば、なおさら頭金は入れるべきではありません。

老後の最低日常生活費は月額で平均22.1万円

生命保険文化センターが行った意識調査によると、夫婦2人で老後生活を送る上で必要と考える最低日常生活費は月額で平均22.1万円となっています。

分布をみると「20~25万円未満」が、29.4%と最も多くなっています。

出典:老後データ・生命保険文化センター「生活保障に関する評価」

また、次のような理由から、ゆとりある老後生活が送りにくくなる可能性があります。

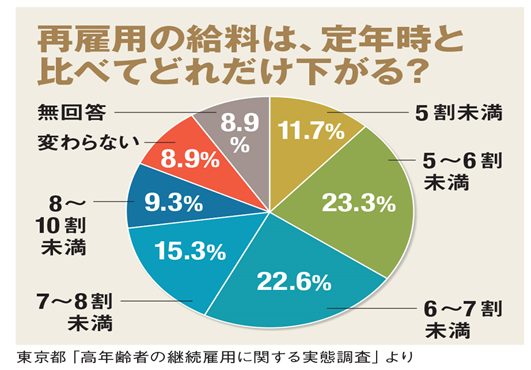

- 再雇用や体調面により収入が下がる

- 年金だけでは収支のバランスが取れない

もしこれらを考慮した上で老後資金が足りなくなるようでしたら、頭金を入れない方が賢明でしょう。それぞれの詳細を解説していきます。

・再雇用や体調面により収入が下がる

60歳以降働き続けるとしても、ほぼ確実に収入は下がるでしょう。なぜなら再雇用や体調面などでの収入減に繋がる要素は確実にあるからです。最近の傾向としては再雇用で65歳まで、もしくは70歳まで何らかの形で働くのが当たり前になってきました。

今まで元気だった方でも体調面について懸念が出てくる可能性があります。今までと比べ収入が下がる反面、生活は続きます。また住宅ローンの返済も待ってはくれません。そのような時にいつでも使うことが可能な余剰資金を持っているかどうかは非常に重要なポイントとなります。

・年金だけでは収支のバランスが取れない

老後生活をする中で毎月・毎年の収支のバランスが取れなくなる可能性があります。

なぜなら老後の収入源は公的年金と企業年金、私的年金(以前より利用していれば)だけだからです。その他は今までに貯蓄してきた金融資産が頼りとなります。

一般的には「ゆとりのある老後生活」を送るために必要なお金は月に36.1万円程度(最低日常生活費は月に22.1万円)と言われていますが、老後のためのお金を頭金として使った場合手持ちのお金が不足する事態に陥ってしまう可能性があります。

決してお金がなかったわけではないのに、頭金として入れ過ぎてしまうと、先々の生活に支障をきたす恐れがあるということになるので最大限の注意が必要となります。

2. 40代で家を購入する際に頭金を入れることによる4つの効果

住宅購入の際に頭金を入れた場合どのような効果があるのか?4つの効果を紹介します。

- 効果①:住宅ローン利用額の圧縮

- 効果②:借入期間短縮による金利負担軽減

- 効果③:60歳完済計画の実現

- 効果④:住宅ローン減税制度の有効活用

これらによりそれぞれの効果がイメージできると思います。

効果①:住宅ローン利用額の圧縮

金利はローン残高に対してかかるものであり、ローンの利用額自体を減らすことができれば、自ずと金利負担を少なくすることができます。

諸費用含む住宅購入費5000万円(ローン利用額+頭金)・金利1.5%・期間35年の場合

| ローン利用額 | 頭金 | 総返済額 | 金利負担額 |

| 5000万円 | 無 | 6430万円 | 1430万円 |

| 4000万円 | 1000万円 | 5144万円 | 1144万円 |

| 3000万円 | 2000万円 | 3858万円 | 858万円 |

効果②:借入期間短縮による金利負担軽減

住宅ローン利用額5000万円・金利1.5%の場合

| 期間 | 総返済額 | 金利負担額 |

| 35年 | 6430万円 | 1430万円 |

| 30年 | 6213万円 | 1213万円 |

| 25年 | 6000万円 | 1000万円 |

| 20年 | 5791万円 | 791万円 |

借入期間を短くすることにより、金利負担を軽くすることができます。

なぜならローン残高が減るスピードが速くなるからです。通常より期間を短縮できるので、今後金利上昇をする前に返済を終えてしまうという考えもできます。

変動金利については、一般的に固定金利より金利水準が低いというメリットがある反面、デメリットとしては金利上昇時には負担が増える(5年後に金利が大幅に上がっていると、最大25%毎月の返済額が増える可能性)ということがありますが変動金利での利用も可能ということです。

なお、余剰の資金ができた際には都度一部繰上げ返済ができれば更に金利負担軽減の効果がアップします。いずれにしても借入期間の短縮により金利負担軽減に繋がります。

効果③:60歳完済計画の実現

退職金を使わずに60歳でローン完済が可能ならば、思っている以上に長いセカンドライフをローンの負担なく送ることができます。

60歳という節目で考えた場合、仮に退職金が出ると分かっている場合、退職金を使って残りの住宅ローンを全て返済しようと考えている人が多いのは事実です。

ですが頭金を入れることによって、通常の毎月返済のみで60歳で返済を終了することが可能ならば、と考えるといかがでしょうか?

その後のセカンドライフについて考える上では大切なポイントになります。

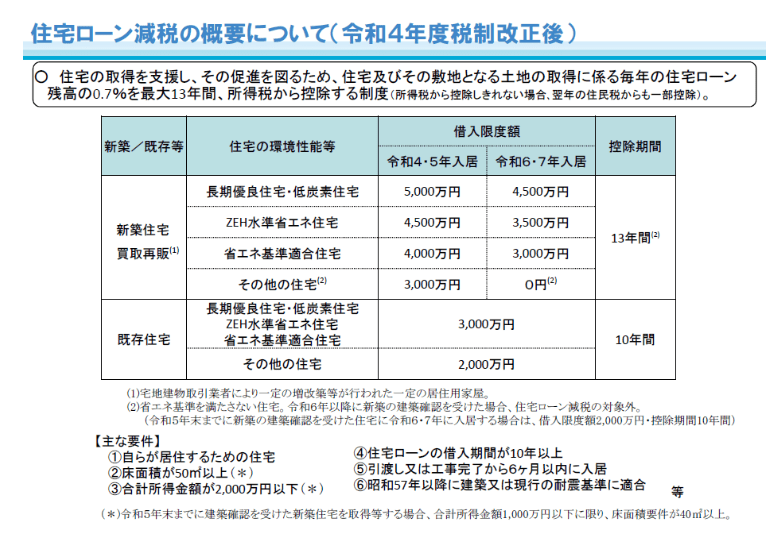

効果④:住宅ローン減税制度の有効活用

住宅ローン減税制度は対象の住宅(条件あり)であれば活用できる制度です。

毎年の住宅ローン残高の0.7%を10年間または13年間、所得税から控除できる制度です。

ただし、基本的にはローン残高3,000万円(条件によって2,000万円~5,000万円)が上限となっており、それを超える金額についての控除はありません。

この観点から見ると、超過分については特典がないため、頭金を入れて対応したほうがいいと思われます。

(出典:国土交通省 住宅ローン減税)

3. 一般的な40代の住宅購入にかかる頭金の相場

一般的な40代の住宅購入にかかる頭金の相場をご紹介していきます。

3-1. 一般的にはどの世代でも1~2割程度

どの世代でもあまり変わらない現状があります。以前は購入価格の8割までの金額を融資する金融機関が多く、2割程度の自己資金を用意する必要がありました。

現在ではフルローンもありますが、先々の売却時に、不動産評価が下がることにより、売却代金でローンの残り残高を全て返済することができず、別に資金を用意しないと完済できなくなり、結果として売却できない状況に陥る可能性があります。

そのような理由もあり、実態としては世代を問わず1~2割程度の頭金を用意する傾向があります。

3-2. 人によって最適な頭金は大きく異なる

例えば下記のように住宅種別で見た場合、種別によって頭金の比率が違うのが分かると思います。同じように1人1人についても置かれている状況は全く異なるわけで、当然のことながら最適な頭金は1人1人違いがあることはお分かり頂けると思います。

様々なケースについては「住宅ローンの頭金の目安が住宅価格の1〜2割というのは本当なのか?」にて紹介しています。

4. あなたにとって最適な頭金を見つけ出す3つのステップ

ご自身に見合った「頭金」を出すにあたり、3つのステップを踏んで考えていきましょう。

- ステップ①:借入可能額を把握する

- ステップ②:手元に残したい金額を計算する

- ステップ③:家計の収支を確認する

分かりやすいようにAさんのケースについてステップごとにご紹介しましょう。

Aさん(40歳・年収600万・借入希望期間35年)の場合 *金利は仮で1.5%とする

ステップ①:借入可能額を把握する

住宅金融支援機構のHPを活用しましょう。

これにより、手軽に借入可能額が算出できます。個別の状況は抜きにして、一般的な金額を知ることは大切なプロセスです。

Aさん・・・シュミレーションを使い試算してみた → 借入可能額が5,715万円だと分かる

ステップ②:手元に残したい金額を考える

次に、自分が手元に残しておきたいと思う金額を考えましょう。

なお、FPとしては「最低でも手取り月収の6か月分程度」は残しておくことを強くおすすめします。

なぜなら、不測の事態が起きた時に「十分なお金がない」というのは非常に良くないプレッシャーになるからです。

「お金もないし、早く何とかしなければ…」と焦ってしまうと、判断を誤ったり、体調が悪くなってしまったりということが起こり得ます。

重い病気や交通事故などにより大きな出費が生じることもあれば、リストラや倒産などで職を失う可能性もある世の中ですから、突然収入がなくなるというリスクにしっかり備えておくことがとても大切です。

体況面で仕事に支障が出た場合は、公的な制度として高額療養費や傷病手当金(会社員のみ)及び公的年金はありますが、仮に収入が途絶えてしまい再度働きに出るまでと考えた場合、一般的には、手取り月収の6か月程度の余剰資金があれば安心できる最低ラインと言われています。

尚、体況面については別途就業不能保険に加入しておくのも有効な手段といえるでしょう。

Aさん・・・手取り年収を算出する → 額面年収600万円×80%=480万円

手取り月収の6か月分を算出する → 手取り月収40万円×6か月=240万円

手元に残すべき金額が240万円だと把握できた

ステップ③:家計の収支を確認する

家計の収支の確認は長期的に見てとても大切です。

なぜならこれがマイナスになるということは、手元資金を減少させることに繋がるからです。

長期的な収支状況の確認には、下記のツールを活用することをお勧めします。

- 無料のライフプランソフト Financial Teacher System

- 日本FP協会 ライフプラン診断

- 松井証券 松井FP~将来シミュレーター~

いずれどこかで手元資金がなくなる状況とは生活が破綻していることを指しています。現在及び今後の「月単位・年単位・長期間」における家計の収支は確認できているでしょうか?

生活費や住宅ローンの返済がある中で、年単位で一定の貯蓄ができる程度の収支になっていることが最低条件です。先々の具体的な見通しを立てて、長期的に見て生活に支障がないことが確認できれば「ご自身にとっての最適な頭金」が分かります。

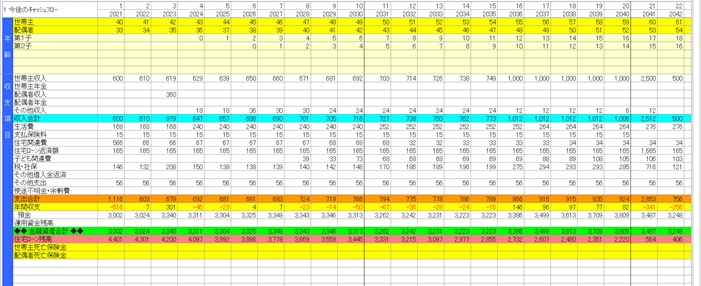

Aさん・・・無料のライフプラン作成ツールを使い、自分なりに作成してみた

筆者がライフプランソフトを利用し作成

Aさん・・・作成してみたが、専門知識のある第三者に聞いて、その上で長期のライフプランを作ってもらった方が正確なものが作れると思い、再度検索することにした

5. より正確に知りたい場合はプロに依頼しよう

一番の近道は「未来の家計図」と言われているライフプランを作ることです。なぜなら長期的に見て生活に支障があるかないかを確認できるからです。

5-1. プロに依頼すべき理由は人によってライフプランが異なるから

百人いれば百通りの生活設計があるということをご認識ください。

なぜなら40代とは言っても人それぞれ置かれている状況や背景などが同じ人はいないからです。

5-2. プロに依頼すれば質の高いライフプランが作成可能

ライフプランを作るためには、現状の収支を把握しておくことが必須です。

- 月毎・年毎の収入と支出、保有の金融資産などを書き出す

これにより、直近1年の収支と金融資産残高が分かります。

- 今後の住宅購入(頭金の予算含む)やお子様の状況、夢、イベント事などをしっかり盛り込んだ人生計画を金額として表示する

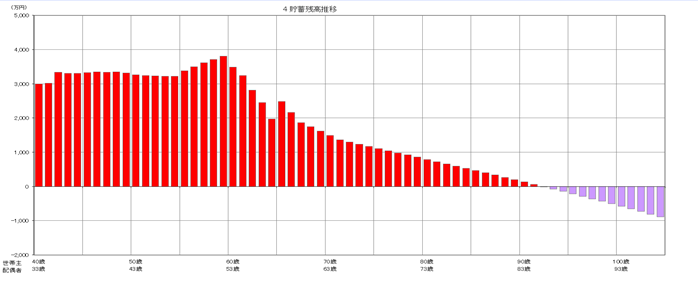

これにより、現在から老後までの1年毎や長期で見た場合の収支、金融資産残高の推移などを確認することができます。

1年毎の収支はイベントにより変わってきますが、最も大事な部分は長期的に見て金融資産の増減の推移がどうなっているのか?を確認できることです。

5-3. 質の高いライフプランがあれば適切な頭金の算出が可能

ライフプランを確認することにより、「自分にとっての最適な頭金は幾らか?」にお答えすることが可能となります。

プロに依頼することで、客観的な意見やその他周辺情報なども聞けるので是非活用することをお勧めします。

6. まとめ

「自分にとっての最適な頭金」を知るためには、住宅購入後の生活設計まで確認する必要があります。まずは、頭金に対する基本的な考え方や効果や一般論を知って頂くことが重要です。

そのうえで、ご自身の現状や今後の希望などを網羅したライフプランを作ることが唯一の解決策です。正確な答えを求めるのであれば、いいFPを探しましょう。

コメント