住宅購入に当たって利用するローンの候補に、フラット35を考えている方へ。

「金利条件や月々の返済額がどうなりそうか?」というのは当然気になることと思いますが、もうひとつ、団体信用生命保険(以下、団信)はどのような内容になっているか知っていますか?

住宅ローンのことを考え始めた時、つい見落としがちになってしまうのが団信に関する事柄です。

団信は、万一の事態が起こった時に大切な家族を守るためにも非常に重要なものです。

ところがファイナンシャルプランナーとして相談を受けていると、住宅ローンについて金利や商品性について質問を受けることは多くありましたが、団信について相談を受けることはほとんどないのです。

そこで今回は、加入するかどうかも自分で選択することができるフラット35の団信を取り上げ、全体像から加入の是非までまとめてみました。本記事を読んでもらえれば、フラット35の団信を選ぶときに考えるべきポイントを把握し、自分にとってベストな選択をすることができるようになります。

それでは見ていきましょう。

目次

1.フラット35の団信とは?

団信とは、住宅ローンの契約者に万一のことがあった時、保険会社が残ったローン残高を全て肩代わりしてくれるという生命保険の一種です。そのため住宅ローンを選ぶ際は、団信の内容まで併せて確認してもらうことが大事です。

ということで、まずはフラット35の団信がどのようなものかを見ていきましょう。

1-1. 加入は必須ではない

フラット35の団信は、加入が必須ではありません。

フラット35の団信に加入しなかったとしても、フラット35を借りることができます。ちなみに民間の住宅ローンは、その住宅ローンに付随する団信に加入できないと借りられません。

フラット35で団信に加入しない選択をした場合、借入金利から団信の分の金利0.2%差し引くことができます。例えば、借入金利が団信付きで1.3%ならば、団信に加入しなければ1.1%になります。金利が下がるとどのくらい月々の返済額や総支払額が変わるか、を試算したものが下の表です。

| フラット35(新機構団信付き) 金利1.3%・借入額4,000万円・借入期間35年の場合 | ||

| 新機構団信付き | 団信なし | |

| 金利 | 1.30% | 1.10% (-0.2%) |

| 月々の返済額 | 11.9万円 | 11.5万円 |

| 総支払額 | 4,981万円 | 4,822万円 |

月々の返済額と総支払額を抑えられるので一見するとお得なようにも見えます。しかし団信に加入しないままで万一のことが起きてしまうと、それまで通りに住宅ローンが払えず、最悪家を手放すしかなくなったといった事態になりかねません。

そういった事態を避けるためにも、団信に加入しなかったとしても、他の手段で万一の備えはしっかりと準備しておくようにしましょう。

1-2. 引受条件緩和型がない

フラット35の団信には、引受条件緩和型(通称:ワイド団信)がありません。

その理由はおそらく、フラット35は団信への加入が必須ではないことにあるのではないかと思われます。

引受条件緩和型とは、持病や入院経験がある人向けに、通常よりも保険加入の条件を緩くしたタイプのことです。その代わり、保険料が通常よりも高く設定されています。民間の住宅ローンは団信への加入が必須であり、通常の条件で団信に加入できない場合にも対応する必要があったため、引受条件を緩くしたタイプが用意されたのでしょう。

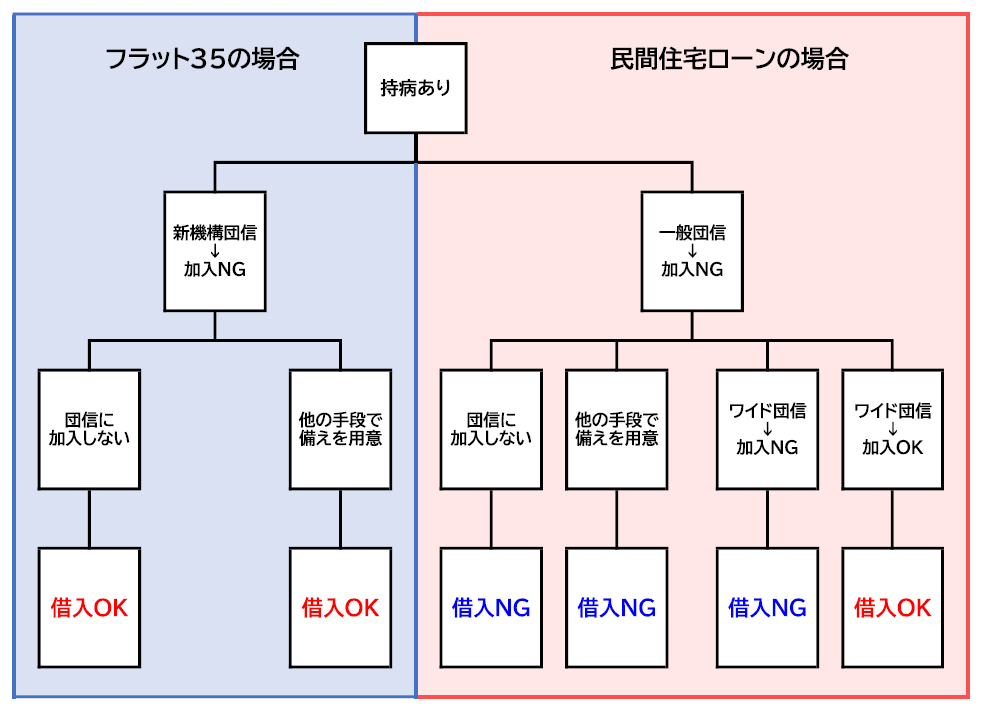

フラット35も民間住宅ローンも、団信加入に当たっての診査の厳しさは同じくらいです。ただし下図を見てもらえれば分かるように、借入に対する間口はフラット35の方が広いと言えます。

民間の場合、ワイド団信にも加入できなかったらローン借入は諦めるしかありません。しかしフラット35の団信は加入が必須ではないため、団信をそもそも付けない・他の手段で用意するという選択肢を取っても加入できます。

民間住宅ローンで一般団信・ワイド団信ともに入れなかったら、フラット35も選択肢に入れてみてください。しかしその場合は、繰り返しになりますが、他の手段で万一の対策を準備しておくようにしましょう。

1-3. 加入できるプランが3つある

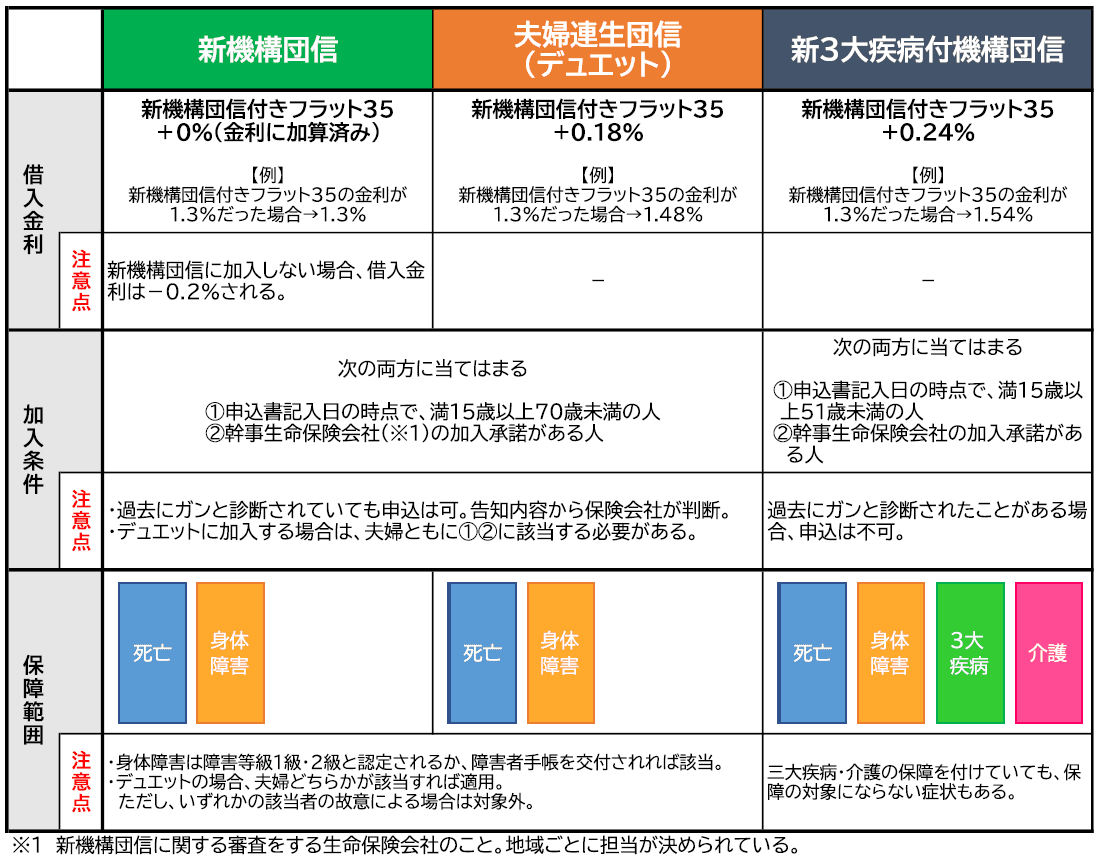

フラット35の団信では、加入できるプランが3つあります。

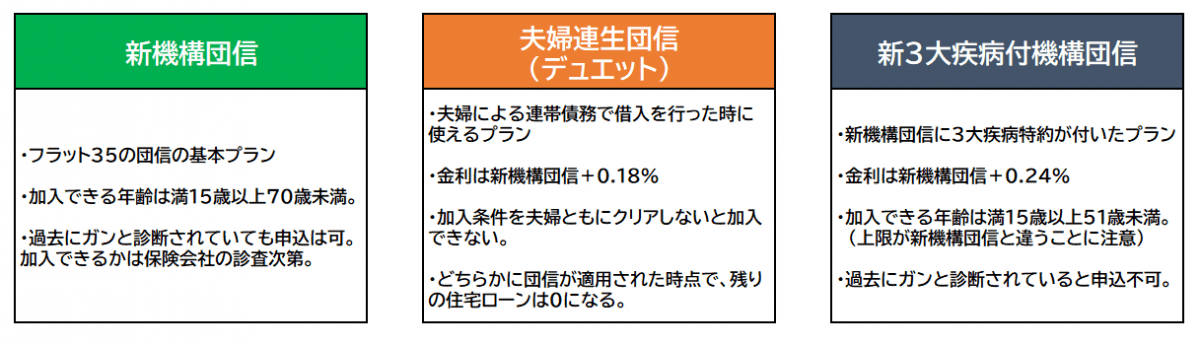

- 基本となる“新機構団信”

- フラット35を夫婦による連帯債務で借りた場合に選択できる“夫婦連生団信(デュエット)”

- 新機構団信の保障範囲を広くした“新3大疾病付機構団信”

民間の住宅ローンにおける一般団信に相当するのが新機構団信、連生団信に相当するのが夫婦連生団信、3大疾病保障特約に相当するのが新3大疾病付機構団信となります。

見てもらって分かるように、プランのバリュエーションは多いとは言えず、民間でも同じような団信が取り扱いされています。しかし、民間のものより金利が低めになっていたり、保障範囲が広くなっていたりするなどの特色がありますので、商品内容までしっかり比較検討した上で判断することをおすすめします。

2.民間の住宅ローン団信との比較

民間の住宅ローン団信とも比較してみましょう。以下の3点について確認してみました。

- 上乗せ金利

- 保障内容

- 特約の種類

個別に詳細を解説していきます。

2-1. 上乗せ金利は比較的低め

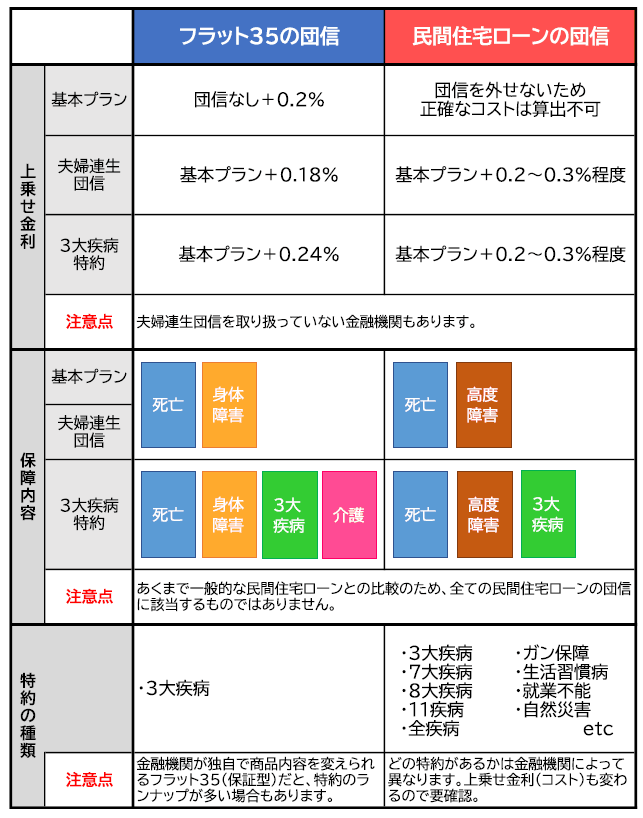

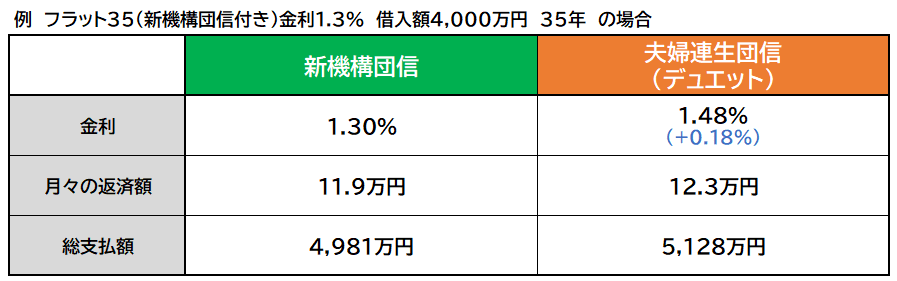

フラット35の団信の場合、保障を拡充させるために上乗せする金利は、民間住宅ローンのものに比べて比較的低めでした。

例えば、夫婦連生団信では、フラット35が基本プラン+0.18%なのに対して、民間住宅ローンでは+0.2~0.3%程度でした。

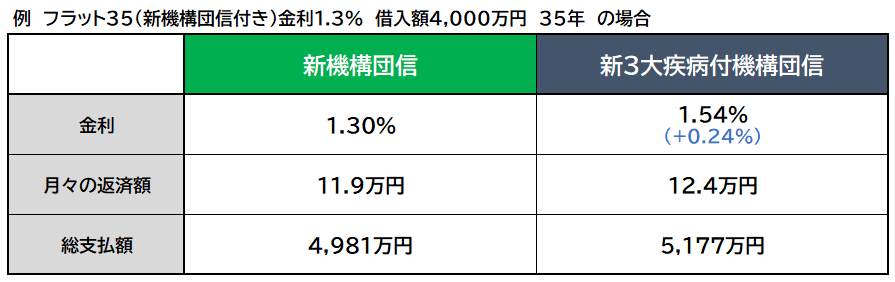

3大疾病特約を付けると、フラット35が基本プラン+0.24%なのに対して、民間住宅ローンでは+0.2~0.3%程度でした。一見、フラット35よりも低い上乗せ金利のところがあるように見えます。

しかしここで確認しておきたいのが、保障範囲です。

名前には入っていませんが、フラット35の3大疾病特約は、3大疾病だけでなく要介護までカバーしています。そのため内容の充実度も加味すると、フラット35の団信の上乗せ金利は比較的低めと言えます。

したがって、金利コストを抑えつつなるべく広めの保障範囲を取りたいという人には、新3大疾病付機構団信はおすすめです。

2-2. 保障範囲は比較的広め

フラット35の団信の保障範囲は、民間住宅ローンのものと比べると、基本プランからして比較的広めに設定されています。

まず基本プランの場合、フラット35では死亡または身体障害になった時が対象です。対して民間住宅ローンでは、一般的には死亡または高度障害になった時が対象です。身体障害の方が高度障害よりも対象の範囲が広くなっています。 (1-1参照)

また3大疾病特約についても、フラット35では3大疾病+要介護までカバーしていますが、民間のものは多くが3大疾病だけしかカバーしていません。ただし民間のものは、特約のラインナップを多数用意することでその点を補っています。

ラインナップが多くてもどれがいいのか選ぶのが難しいと思う人、あまり悩みたくないという人には、シンプルなフラット35の団信の方が考えやすいかもしれません。

しかし本当に大事なのは、住宅ローンを組んだ後の長期的な不安を解決できるか、コストパフォーマンスは妥当かといった要素だと思いますので、難しくてもしっかり比較しましょう。

自分だけで検討するのが不安ならば、住宅ローンアドバイザーやファイナンシャルプランナーなどの専門家に相談してみてください。

2-3. 特約の種類は1つのみ

フラット35の団信には、特約の種類が新3大疾病特約という1種類しかありません。

対して、民間住宅ローンの団信だと、特約の種類は豊富でした。

例えば、8大疾病特約は、3大疾病に加えて、5つの重度の障害(高血圧症・糖尿病・慢性腎不全・肝硬変・慢性膵炎)までカバーしています。他にユニークなものを挙げると、自然災害(地震・噴火・津波)を対象として家屋全壊の認定を受けたらローン残高の50%相当を免除する自然災害時返済一部免除特約などもあります。

住宅ローンに関する心配がたくさんある、なるべく幅広くカバーしたいという人は、民間住宅ローンの団信を比較検討してみることをおすすめします。

ただし、保障が広いとその分上乗せ金利が高くなりますので、月々の返済額・総支払額も試算しておきましょう。

3.フラット35の団信は加入すべきか否か

フラット35の団信は、加入するかどうかを任意で選ぶことができます。これは、団信への加入が必須な民間の住宅ローンとは決定的に違う点です。

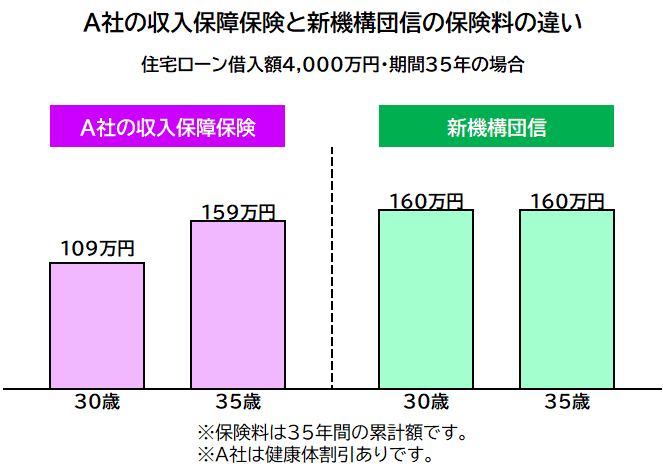

団信に加入しないことで借入金利を0.2%引き下げられます。仮にフラット35を4000万円・35年ローンで借入した場合、加入した時に比べて支払総額を約160万円少なくすることができると試算できるのです。

しかし本当に、加入しないという選択肢をとってもいいものなのでしょうか?

3-1. 基本的には加入すべき

まず結論としては、フラット35の団信は基本的には加入すべきです。

なぜなら団信には、万一のことがあった場合に、残りのローンを全て返済することで残された家族の今後の生活を守る役割があるからです。

万一のことがあると、住宅に関する事柄はもちろん、他にもお子様の学費やこれからの生活費などへの心配がたくさん出てくると思います。家族の心身への負担は計り知れません。そういった厳しい状況の中で、住宅に関する心配をしなくてよくなる点は非常に安心できるでしょう。

また、税金面でのメリットもあります。通常、生命保険の死亡保険金は受取人の違いで、相続税や贈与税なってしまうことがあります。

多くの場合、保険金の受取人は配偶者になると予想されます。配偶者は相続税に対して1億6000万円の非課税枠(配偶者特別控除)を持っているので、他の相続資産との合算で1億6000万円を超えない限りは課税されることはありません。とは言え、貴重な非課税枠を使ってしまうことになります。

しかし団信の場合は、保険金の受取人は貸主である住宅金融支援機構が直接受け取るため、そういった課税対象になることなく、住宅ローンの返済に充てることができます。

こういったメリットを受けるためにも、基本的には団信には加入する方向で考えるようにしましょう。

3-2. ただし、加入しなくてもいいケースもある

ただし、団信に加入しなくてもいいケースもあります。主に挙げられるのは、次の4つです。

- 既に家族が困らないくらいの保障の用意がある

- 同じ保障内容でコストが低い民間の生命保険に入れる

- 借入額を完済できるだけの現金がある

- いざとなったら住宅を売却してもいいと思っている

-

既に家族が困らないくらいの保障の用意がある

団信に入らずとも既に家族が困らないくらいの保障の用意があるケースでは、団信に入る必要はないと言えます。

なぜなら契約者に万一のことがあっても、既に加入している生命保険から保険金が支払われて、それによって住宅ローン残高を返済できるからです。

ファイナンシャルプランナーとして相談を受けていると、時折、必要保障額(※)を遥かに超える金額の保険に加入してしまっている人を見かけます。その理由は「勧められるままに加入してしまった」「不安だったからたくさん入っておきたかった」など色々です。

結果論ではありますが、それが住宅ローン団信の代わりに使えるのであれば、わざわざ追加のコストを支払って新たに団信に加入する必要はないと考えられます。なお、必要保障額の具体的な金額は世帯によって異なるので、この方法を使うなら、まずは自分もしくは専門家に依頼して必要保障額を試算してみましょう。

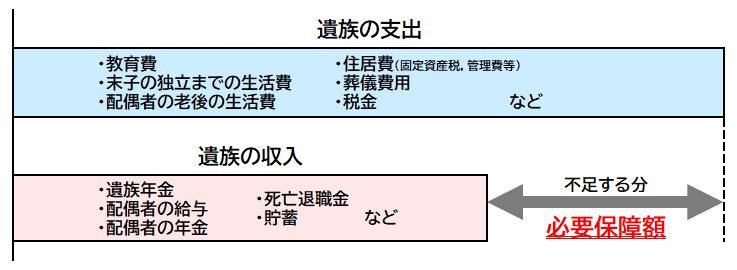

【※】必要保障額とは、収入の主体になっている人(例:世帯主)が亡くなった後に、遺族に必要となるお金(遺族の支出)から、遺族が得られるお金(遺族の収入)を引いた差額のことです。これを過不足なく用意するのが、生命保険の基本かつ効率的な考え方です。

-

同じ保障内容でコストが低い民間の生命保険がある

団信と同じ保障内容で、かつ団信よりも総コストが低い生命保険に入れるケースも、団信に加入しなくていいでしょう。

団信の代わりにできて、なおかつ保険料を安くできる可能性がある民間の生命保険としては、収入保障保険が挙げられます。

一般的に生命保険は、加入する年齢が若いほど保険料が安くなり、支払総額も抑えることができます。加えて収入保障保険には健康体割引(※)が付いていることが多いです。

それに対して団信は、年齢に関わらず保険料に相当する金利が一律で、割引制度はありません。つまり、年齢が高い人にとっては割安な保険料で加入できてお得なのですが、年齢が若い人にとっては割高な保険料になってしまうのです。

ちなみに保険会社によって異なりますが、収入保障保険を使って団信よりも保険料の支払総額を低くできる年齢のボーダーラインはおよそ34~35歳程度です。

フラット35の借入を考えていて、この年齢に近いか下回っている人は、一度保険料の試算をしてみるといいでしょう。

【※】健康体割引とは、喫煙の有無/BMI値/血圧などが保険会社の定めた基準をクリアしていれば、保険料を割引いてくれるという制度。

-

借入額を完済できるだけの現金がある

フラット35を借入した時点で、借入額を完済できるだけの現金を持っている場合も、団信に加入しなくてもいいと言えます。

考え方としては、上記の「既に家族が困らないくらいの保障の用意がある」と似たものになります。団信以外で、万一の時に住宅ローンの借入を完済できるものを用意できていればいい訳です。ただし万一の事態はいつ起きるか予想できませんので、ローンの借入を行った時にはもうお金を準備しておく必要があるでしょう。

相続などで大金が手に入るなどの特殊なことがない限りは、貯金計画を立てて長期的に取り組みましょう。

-

いざとなったら住宅を売却する考えがある

いざとなったら住宅を売却する考えがある人も、団信に入る必要はないでしょう。

住宅ローンの返済を行うのは、その住宅に住み続けるためだからです。住み続ける考えがないのであれば、住宅の売却代金で残りの住宅ローンを一括で返済してしまうやり方も取れるでしょう。

このケースはが該当するのは、例えば子供のいない夫婦などが考えられます。

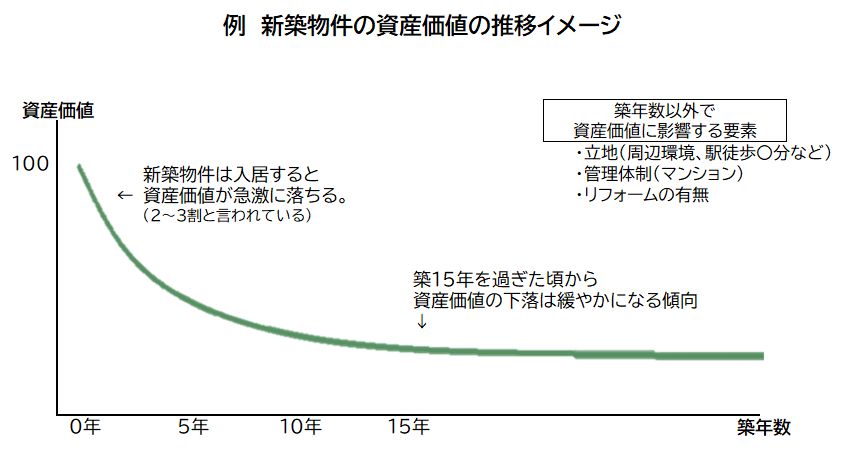

ここで重要なのは、売却の時点でその住宅が、ローン残高を超えるだけの資産価値を持っていることです。したがって、住宅を購入する段階から売却を視野に入れた物件選びをする必要があります。

戸建て・マンションの別、立地条件などで資産価値は変わりますので、この考えがある旨もまとめて業者に伝えておくようにしましょう。

4.フラット35の団信に加入しない場合にやるべき対策4つ

では、フラット35の団信に加入しない場合にはどんな対策をとるべきなのか、具体的に考えてみましょう。方法としては4つ考えられます。

- 対策①:民間の生命保険に加入する

- 対策②:住宅ローン残高相当の現金を用意しておく

- 対策③:資産価値が落ちにくい物件を購入する

- 対策④:ファイナンシャルプランナーに相談する

個別に詳細を確認していきます。

4-1. 対策①:民間の生命保険に加入する

1つ目の対策は、民間の生命保険に加入することです。

団信の代わりになる生命保険としては、収入保障保険と逓減定期保険があり、より適しているのは収入保障保険です。

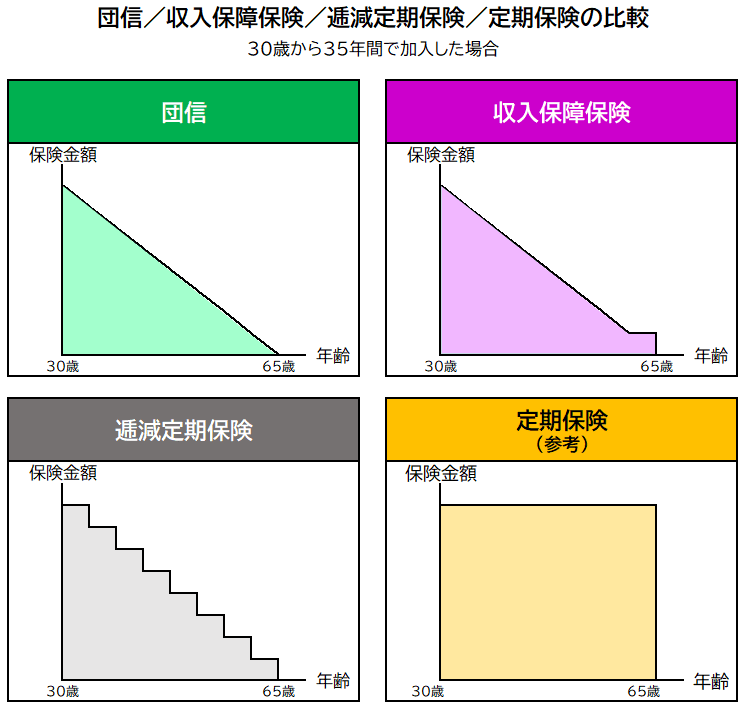

団信は住宅ローンの肩代わりをするための保険のため、住宅ローンの元金の減少に応じて保険金も減っていきます。

同じように収入保障保険と逓減定期保険も、理由は異なるものの、「支払われる保険金が年月の経過とともに減っていく」という特徴をもっています。したがって、満期になるまで常に一定の保険金が用意される定期保険などに比べ、保険料を抑えることができます。

団信・収入保障保険・逓減定期保険について、時間経過と保険金の推移のイメージは次のようになります。(参考に定期保険も入れています。)

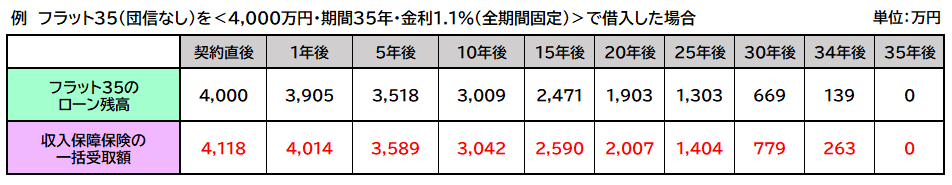

図を見ると分かるように、団信の形に一番似ているのが収入保障保険です。つまり、保険金の額の推移が団信の保険金=住宅ローン残高と近いのです。実際の数字を比較してみたのが下の表です。

注意点は、保険金の受取方法を一括にすると、相続税の課税対象になってしまうことです。ただし保険金の受取人が配偶者になっていれば1億6000万円の非課税枠(配偶者特別控除)を使えます。

忘れないで欲しいのは、この保険は住宅ローンの返済に充てる用だという点です。保険金の額は住宅ローン相当にするので、あくまで住宅ローンという借金(マイナス)をゼロにする効果しかなく、残された家族の今後の生活まではカバーしきれません。そちらも考えるのであれば、また別に生命保険を用意しておくようにしましょう。

4-2. 対策②:現金を用意しておく

2つ目の対策は、住宅ローン残高相当の現金を用意しておくことです。

団信に加入するのも、他の生命保険に加入するのも、突き詰めれば万一の時にも住宅ローンを返せるだけの現金を用意するためです。したがって、現金を用意するための手段は何でもいいと言えます。現金を用意する方法としては、財形などによる貯金が最も適しています。

資産運用なども考えられますが、運用状況によっては必要になった時に十分な金額を用意できない可能性も考えられるため、財形などを活用した元本割れリスクの少ない手段が理想的です。

ポイントは、とにかく早くから取り組むことでしょう。貯金は得てして時間がかかります。

現金を用意するためには、相続などで一挙に取得できるケースを除いては、家計の貯金体制を早めに作り、長期的な貯金計画を作っておくようにしましょう。貯金計画の作成は、ファイナンシャルプランナーなどの専門家の手を借りることも視野に入れてください。

4-3. 対策③:資産価値が落ちにくい物件を購入する

3つ目の対策は、資産価値が落ちにくい物件を購入することです。

これは万一の事態が起こった時には、住宅を売却してローンを返済したい場合の対策方法です。小さい子供がいる家庭では難しいかもしれませんが、例えば、もうすぐお子さんが就職して独り立ちする可能性のある家庭や夫婦2人だけの家庭などは、一考の余地があるかもしれません。

ポイントは、最初の購入段階から、「資産価値が落ちにくい」というのを条件に入れて物件探しをすることです。

不動産の資産価値は、立地条件や築年数など様々な要素が影響します。

例えば、

- 立地…駅から徒歩10分圏内、ターミナル駅へのアクセスが良い

- 築年数…築20年以内

- 階数…2階以上

などの条件の物件は資産価値が落ちにくいと言われています。10年先、15年先、あるいはさらにその先の資産価値まで予想するのは難しいかもしれませんが、不動産の専門家に相談した上で検討していきましょう。

4-4. 対策④:ファイナンシャルプランナーに相談する

4つ目の対策としては、ファイナンシャルプランナーに相談することが挙げられます。

多くの人にとって、住宅ローンを組んで住宅購入をするのは人生に1回程度しかありませんが、金額はとても大きくなってしまいます。だからこそ、自分にとってベストな選択をしたいとは誰しも思うことです。

であれば、全てを自分で判断するのではなく、専門家の意見を聞いてみるのも手でしょう。

お金の相談についての専門家としては、ファイナンシャルプランナー(FP)が挙げられます。

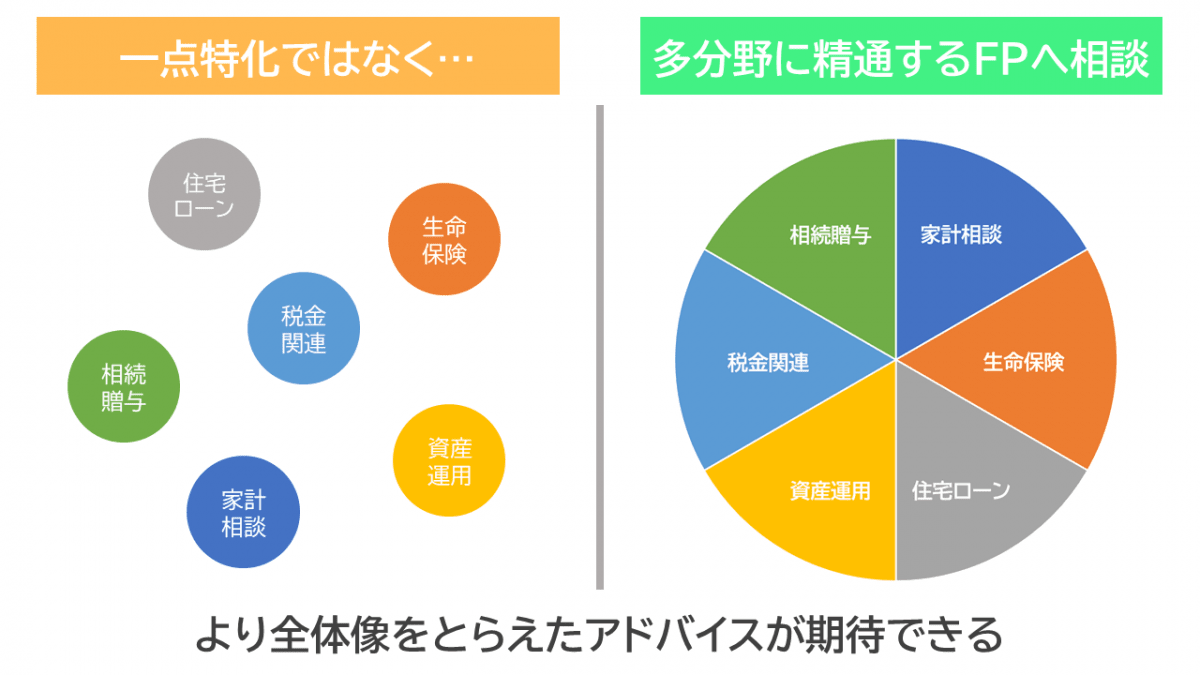

相談に当たってのポイントは、一点特化ではなく、なるべく多分野に精通するFPを選ぶことです。その方が、より全体像をとらえたアドバイスが期待できます。

今回は、住宅ローンの団信に加入しないという少し特殊なケースですが、可能であれば住宅購入を考えた時点で、適正な予算額の把握などのために一度相談してみることをおすすめします。広い視野を持っているからこそ、相談者自身が気づけない潜在的なリスクやメリットなどを指摘してもらえる可能性が高いでしょう。

住宅購入をより良いものにするためにも、悩んだらファイナンシャルプランナーに相談してみましょう。

5.フラット35の団信に加入したい場合に選ぶべきプランとは?

では、フラット35の団信に加入したい時に選ぶべきプランはどれなのでしょうか?

下にフラット35の団信3つのプランの特徴を、より詳しくまとめてみました。

それぞれのプランで押さえたいポイントを確認していきましょう。

5-1. コストパフォーマンスを重視するなら“新機構団信”

新機構団信はフラット35の団信の基本となるプランであり、団信のコストパフォーマンスを重視したい人におすすめです。

新機構団信の分の金利(0.2%)はフラット35の借入金利にすでに含まれた状態で表記されることが多いので、後から自分で足して考える必要はありません。(まれに団信を除いた金利で表記しているところもありますが、その場合は但し書きなどに「団信不加入」「団信を除く」などが書いてあります。団信ありの金利にしたかったら、逆に0.2%足しましょう。)

加入条件は、年齢が満15歳以上70歳未満であること、告知や健康状態に問題がなく保険会社から団信への加入を承諾されていることです。そして、加入者が死亡した時、または身体障害福祉法で規定された身体障害状態になった時に、残りの住宅ローンは全て肩代わりしてもらうことができます。

新機構団信のポイントは、基本の保障範囲にあります。

一般的な金融機関の団信のものと比べると、新機構団信の方がカバー範囲が広いです。

新機構団信の保障範囲は「死亡時または身体障害状態になった時」であり、一般的な団信は「死亡時または高度障害状態になった時」となっています。比べると似ているように見えますが、実は身体障害の方が、 高度障害よりも保障範囲は広くなっています。

つまり何かあった時は、フラット35の団信の方が、利用できる可能性が高いと言えます。民間の住宅ローンでも全疾病特約などを付ければ対応できるかもしれませんが、コストパフォーマンス的には、新機構団信に軍配が上がります。

団信のコストパフォーマンスを重視したい人・特約なしでも保障を充実させたい人は、ぜひ確認してみてください。

5-2. 共働き世帯なら“夫婦連生団信(デュエット)”

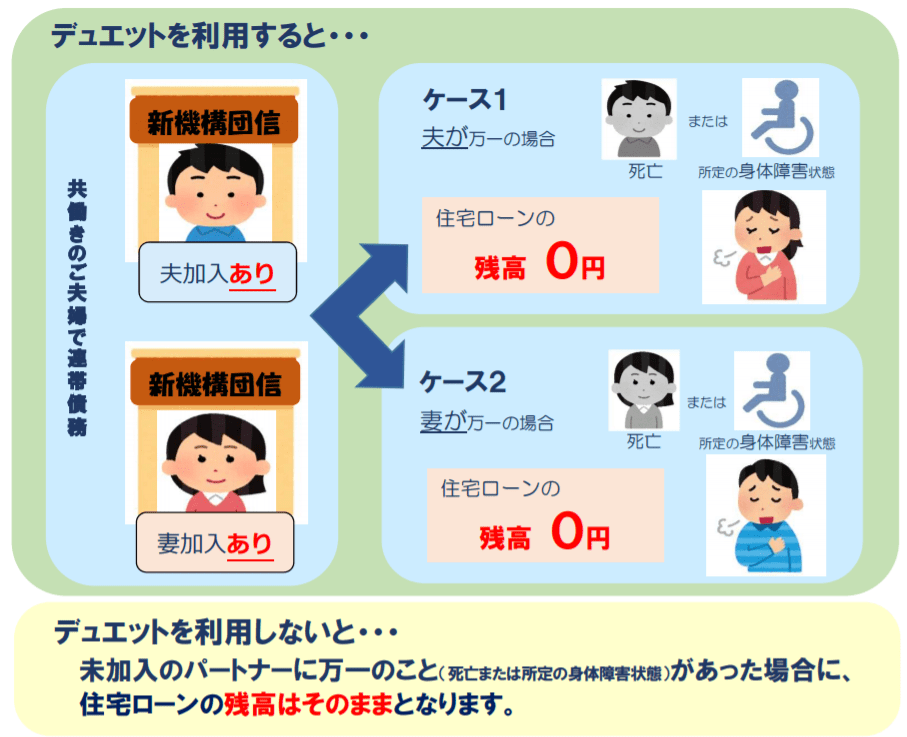

夫婦連生団信(デュエット)は、フラット35を夫婦による連帯債務(※)で借りた場合に加入できるようになるプランなので、共働き世帯におすすめです。

加入すると、新機構団信に0.18%金利を上乗せすることになります。保険の適用は、新機構団信と同じく死亡または身体障害状態になった場合です。

このプランのポイントは、「夫婦による連帯債務」という点です。

「夫婦」とは、戸籍上の夫婦・婚姻関係にある方・内縁関係にある方を指し、加入条件には夫婦どちらも該当している必要があります。そして上記のように、夫婦による連帯債務でフラット35の借入を行うことが条件となります。

そして「連帯債務」とは、1つの借入に対して複数人がそれぞれ同レベルの返済義務を負うという借り方です。例えば、夫がローン契約者・妻が連帯債務者の場合、返済の請求は夫にも妻にも同じように行われます。この連帯債務が団信においても適用されるのが、夫婦連生団信(デュエット)です。

先ほどの例(夫がローン契約者・妻が連帯債務者の場合)で考えてみると、通常の団信であれば、団信に加入した当人=ローン契約者である夫に万一のことがあった場合にのみ、保険が適用されます。しかし夫婦連生団信であれば、妻に万一のことがあっても、夫と全く同じ保障が適用されるという訳です。

(出典:【フラット35】 https://www.flat35.com/files/400348790.pdf)

また、適用に当たり夫婦間でのローンの負担割合は関係しません。そのため、どちらかが団信を使った時点で残りの住宅ローンは0となります。

注意点としては、新3大疾病付機構団信を選ぶと夫婦連生団信にすることはできなくなることです。また、返済の途中で変更することもできないので、フラット35を借入するときに加入するかを決めることになります。

共働きをしている人、金利が少し高くなっても万一に備えたい人は検討してみましょう。

【※】連帯債務とよく比較・混同されるのが連帯保証です。連帯保証の場合、まずは契約者が主体となって返済していき、その人が返済不能になった時に初めて連帯保証人に請求がいくというものになります。

5-3. 万一の事態にしっかり備えたいなら“新3大疾病付機構団信”

新3大疾病付機構団信は、新機構団信に三大疾病(ガン・心筋梗塞・脳卒中)と介護に関する特約を付与したプランです。フラット35の団信のプランの中では一番保障範囲が広いので、万一の事態にしっかり備えたい人におすすめです。

加入すると、新機構団信に0.24%金利を上乗せすることになります。死亡した時・身体障害状態になった時・三大疾病で所定の状態になった時・所定の要介護状態になった時に適用されます。

このプランのポイントは、新3大疾病の特約のカバー範囲です。

特に、三大疾病に加えて介護まで保障の対象になっている点は、フラット35の団信ならではの特徴です。

なお、民間金融機関の住宅ローンにも三大疾病の特約はあります。しかしほとんどが三大疾病のみのカバー、かつ上乗せ金利は0.2~0.3%となっています。新3大疾病付団信の方が、保障範囲だけでなく金利でも有利と言えるでしょう。

注意点としては、過去にガンになった経験がある人は加入できないことです。また、新3大疾病の特約は夫婦連生団信には付けられません。

万一の事態にしっかり備えたい人、介護状態になるのが不安だと思う人は検討する価値ありでしょう。

6.まとめ

いかがでしたでしょうか?

フラット35の団信は、民間の住宅ローン団信と比べても見劣りしない商品性を持っています。

また、加入するか否かを選べる、それによって借入金利が変わるなど、契約者の考えに合わせて独自のカスタマイズをすることもできます。

より良い住宅購入、より良い住宅ローンの借入をするためにも、万一の事態への備えである団信に関する情報収集は、自分が納得できるまでしっかりと行うようにしましょう。

本記事が皆さんの役に立てば幸いです。

コメント