あなたは資産運用を始めてみたいけど、始める踏ん切りがつかず、悩んでいるのではないでしょうか。

自分では決められなくて、相談をしてみたら「資産運用はやめとけ」と言われてしまい、やっぱりやめた方がいいのか…なんて状況ではありませんか?

ですが老後2000万円不足問題という話も聞きますし、最近は新NISAも話題になっています。

本当なら資産運用を始めて、将来お金の心配をしない生活をしたいと思っているはずです。

FPとしても、資産運用はやるべきと考えています。

ただし、資産運用には損することもあります。

もしあなたが明確な目標・目的を持たず、なんとなくやろうとしているのであれば、手痛い失敗をする危険があるため、FPとして「やめとけ」と言います。

では、あなたに「資産運用はやめとけ」と言う人は、どうしてそのように言ってくるのでしょうか。

本コラムは、証券会社で9年間勤務した後、独立系FPに転職した筆者自身の知識や経験を踏まえ、「資産運用はやめとけ」と言われる理由から、そう言われた時に使える決め事まで、3章に分けて解説していきます。

- 「資産運用はやめとけ」と言われてしまう6つの理由

- 「資産運用はやめとけ」をそのまま信じることが良くない3つの理由

- 「資産運用はやめとけ」と言う相手を説得できるの8つの決め事

また記事には、私が実際に体験してきた金融機関の裏で行われているやりとりも盛り込みました。あなたの大切なお金を守る上で、役に立つと思います。

本コラムには、あなたが不安なく、自信をもって資産運用を始める上で大事なポイントが載っていますので、ぜひ参考にしてください!

1.「資産運用はやめとけ」と言われる6つの理由

本章では、「資産運用はやめとけ」と言う人たちは、どうしてそのように言うのでしょうか。

お金の相談をするくらいですから、相談相手は両親やかなり親しい友人だと思います。

そんな人に言われたら、「やっぱりやめとこうかな」と思ってしまうことでしょう。

「やめとけ」という忠告は、必ずしも何か明確な根拠があるというわけではないため、気にしなくていい場合もあります。

それでも、あなたを心配して言ってくれているのだと思うので、その点は頭に留めおいてほしいと思います。

「資産運用はやめとけ」と言われる理由として考えられるものを、6つ解説していきます。

1-1. 相談をされても責任とれないから

相談相手が銀行員や証券会社に勤めているなどのプロでない場合、責任とれないので、資産運用はやめとけと言われることがあります。

なぜなら、相談相手がプロでない場合、何かがあっても会社や上司が守ってくれるといったことはないからです。

責任がとれないので、不用意なことは言いたくなくて、やめとけと言います。

例えば、あなたが友人から資産運用の相談をされたとします。

不用意に勧めてしまって、友人が損することになったら罪悪感とか申し訳ない気持ちになってしまうのではないでしょうか。

気の小さい人であれば、勧めてしまった後にどうなったのかなと気が気がじゃなくなると思います。

そんな思いをするくらいだったら、やめとけと言うでしょう。

逆に、「損になっても、私が勧めたから損した分を穴埋めしてあげるよ」なんて勧めた責任を取ってくれるなんて人はほとんどいないでしょう。

だから相談をされても、責任をとれないと相手が思ったのであれば、資産運用はやめとけという答えが返ってきます。

1-2. かつては銀行預金だけで問題なかったから

一昔前の日本では、1991年までは銀行金利が6.0%ついており、銀行預金をしているだけでお金が増えていました。そんな時代を経験した人に資産運用の相談をすると、やめとけと言われます。

なぜなら、その時代を過ごした方々は銀行預金をしているだけで、10年で倍に増えるくらいの利息が付いたので、銀行預金をしているだけで困ることはなかったからです。

それだけ増えてくれれば、わざわざ資産運用を行って余計なリスクを取る必要はありません。

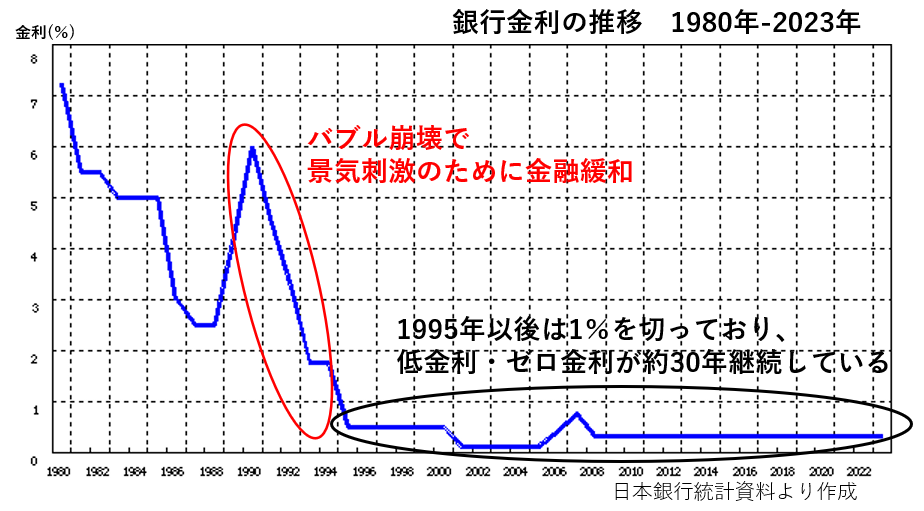

下のグラフは1980年から2023年現在までの銀行預金金利の推移です。

一番高かった時は1980年の9%です。1992年までは3%~6%の間で推移していました。

しかし、バブル崩壊後は景気の低迷を打破できるように金利の下落が続き、1995年以後の約30年間ずっと1%を切っている、低金利・ゼロ金利の水準が継続しています。

つまり、銀行に置いていてもお金が増えなくなってしまったのです。

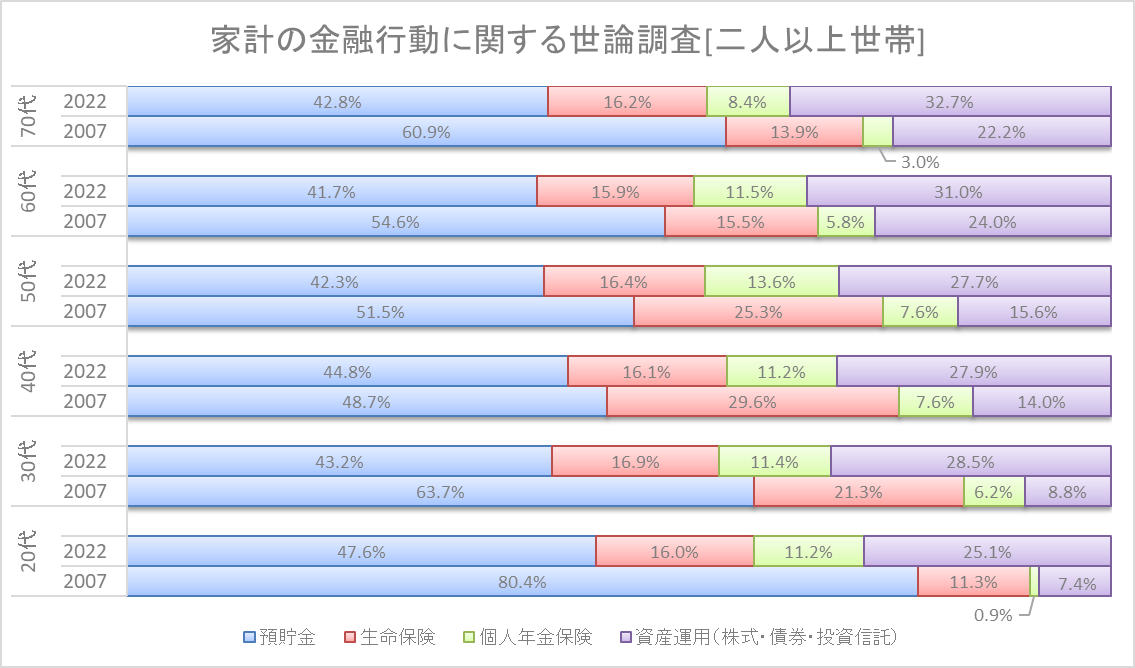

2007年と2022年の「家計の金融行動に関する世論調査」を見比べてみます。

すると、この15年間でどの世代でも預貯金の割合が減少して、債券・株式・投資信託の投資商品、資産運用に資金を振り向けていることが読み取れると思います。

参考:家計の金融行動に関する世論調査[二人以上世帯調査](平成19年、令和4年)

世の中はこのように変化していますが、全員が同じく行動しているわけではありません。

相談相手が15年前と同じ考え方のままであった場合、預貯金をしておけばいいという答えが返ってくるのではないでしょうか。

ましてや、銀行金利がよかった時代を過ごしていた方が相談相手であった場合、「余計なことはしないで、一生懸命働いて銀行に預けておきなさい」と言われてしまいます。

だから、銀行預金だけで問題なかった人に相談をした時には、資産運用はやめとけという答えが返ってきます。

1-3. 損をする可能性があるから

資産運用には損をする可能性があるため、相談をした場合に、資産運用はやめとけと言われることがあります。

なぜなら、金銭的な損失は人間関係のトラブルの原因になる可能性が高いからです。

資産運用は必ず利益がでるものではありません。しかし、それを理解していない人もいます。

そういう人に資産運用を勧めてしまったら、損した時に「あなたが勧めたのに損したじゃないか、どうしてくれるんだ」と、トラブルに発展してしまうおそれがあります。

トラブルまでいかなくても、関係にひびが入る可能性があるでしょう。

例えば、資産運用の話ではないですが、友人からお勧めの料理屋を紹介してもらっても、あなたの口に合わなかったら「変なお店を紹介されたな…」程度で終わると思います。

ですが、資産運用の場合はもっと深刻です。大切なお金が減ってしまうんですから。

あなたが友人に資産運用を勧める時に、どれだけ丁寧に損する可能性があることを説明したとしても、結果的に損してしまった時には、友人は「変なものを勧めてきやがって…」と思います。

得をしたら多少の感謝はされるかもしれませんが、損した時には、比べものにならないくらい非難されるでしょう。

実際、筆者は証券会社に勤務していましたが、何回も利益を出しているお客様であっても、1回の損失で、ものすごくお叱りを受けたことがあります。

人は得することよりも、損したくないと思う気持ちの方が強いですから。

だから、筆者はプライベートで友人から資産運用の相談をされても、自分で判断するように答えていました。

なので、資産運用には損をする可能性があるので、トラブルにならないように、相談をした相手は「資産運用はやめとけ」と言うことがあります。

1-4. ギャンブルだと思われているから

資産運用のことをギャンブルだと思っている人に相談をすると、「資産運用はやめとけ」と言われます。

なぜなら、その人たちにとって「資産運用をしたい」という相談は、「ギャンブルをしたい」と言われているようなものだからです。

ギャンブルの危険性を知っている人ほど、強く「やめとけ」と言ってくるでしょう。

一般的にギャンブルには、

- 中毒性が高い

- 依存性が高い

- 金銭感覚が狂いやすい

- 借金を繰り返しがちになる

といった特徴があります。

ギャンブルにハマったせいで借金地獄、一家離散、財産差し押さえ、破産との話も少なくないです。

例えば、消費者庁のギャンブル等依存症対策推進本部には、ギャンブル等依存症に陥った人の体験談が多数掲載されています。

その中には、まだ30代で1歳の子がいるにも関わらず、借金・横領・使い込みを繰り返し、最終的には自殺未遂を起こしてしまった人の体験談もありました。

(参考:ギャンブル等依存症を克服された方の体験談)

このように、ギャンブルに熱中しすぎたら身の破滅を招く、といっても過言ではないでしょう。

もちろん資産運用とギャンブルは全く違います。

しかし、資産運用とギャンブルを同じものと認識している人からしてみれば、「資産運用をしたい」というのは「ギャンブルがしたい」と言っているも同然のです。

そうなれば、あなたの話を聞くことなく、心配する気持ちから「やめとけ!」と言ってくることになるのでしょう。

1-5. 自身が失敗した経験があるから

自分自身が失敗した経験がある人に資産運用の相談をしていたら、やめとけと言われます。

なぜなら、大切な家族や友人に自分と同じ失敗をしてほしくないからです。

例えば、バブル期の象徴とされる株式にNTTがあります。NTTは元々、日本電信電話公社(通称、電電公社)という国営企業で、日本の電気通信業を一手に担っていた国策会社でした。

そんなNTTが1985年に民営化されて、87年に株式を購入できるようになってからは、国策会社だから業績も安定していて値崩れしないと信じられ、数多くの人が購入していました。

一番高い時(1987年4月)の株価は、318万円です。下の図でその後の値動きを確認してみましょう。

(※NTTの株式は分割を行っているため、図は分割を考慮した修正株価で作成)

一番高い時は318万円になりましたが、バブル崩壊から下落を続けて1992年には44万円、2011年には32.2万円まで値下がりしてしまいました。

2011年以降は株価を戻してはいるものの、それでも、まだ170万円の価値で、一番高い時に購入した人はいまだに40%以上の損失を抱えたままになっています。

そんな経験をした本人の立場になってみてください。

30年経っても元の金額に戻らないかもしれないのだから、やめておけと言うのではないでしょうか。

だから、自分自身が失敗した経験がある人に資産運用の相談をしていた場合、やめとけと返ってきます。

1-6. 投資詐欺などで騙される危険性があるから

資産運用のことを詳しくわかっていない人に相談をすると、投資詐欺で騙される危険性があるから、やめとけと言う人もいます。

なぜなら、誰だって自分の大切な家族や友人が詐欺の被害にあうことからは守りたいからです。

「投資詐欺」と検索すると数多くの被害事例が出てきます。

資産運用は詐欺とはまったく違います。ですが、資産運用のことを詳しくわからない人からすると、資産運用と投資詐欺の違いがわかりません。

そのため、とりあえず、やめとけと言う人が多いです。

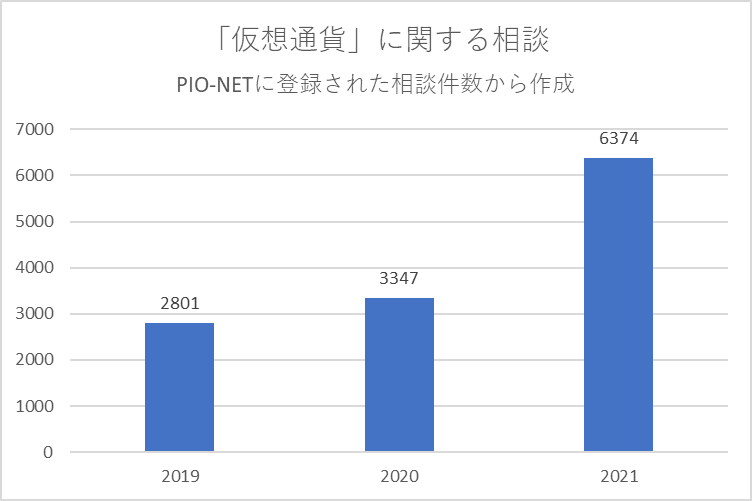

例えば、独立行政法人国民生活センターによると、最近ではSNSを通じた仮想通貨の購入に関わる被害事例が増えており、注意喚起がされています。

「必ず値上がりする、必ず儲かる」といった誘い文句に乗ってしまい、お金を振り込んだものの、お金が戻ってこないとか、解約できないといった投資詐欺があるようです。

正直、話に乗ってしまう方にも問題はありますが、このような被害は年々増えていっているのが実情です。

だから、資産運用を詐欺などで騙される危険性があるからと考えている人に相談をすると、やめとけと言われることになります。

2. しかし「資産運用はやめとけ」をそのまま信じるのも良くない

「資産運用はやめとけ」と言ってくる人たちが、どんな思いや気持ちで、そのように言ったのかは理解していただけたかと思います。

ですが、FPとしては「資産運用はやめとけ」をそのまま信じるのも良くない、と考えています。

その理由について、以下の3つの観点からお伝えしていきます。

- 現代は資産運用が必須の時代になっている

- 思い込みで出された意見の可能性もある

- 損する可能性はあっても、損する可能性を低くできる方法はある

2-1. 現代は資産運用が必須の時代になっている

資産運用が必須の時代になっているので、「資産運用はやめとけ」と言われるのをそのまま信じることは良くないです。

なぜなら、長い老後生活を年金だけでは支えきれなくなっているにも関わらず、低金利により預貯金も増やせないため、です。

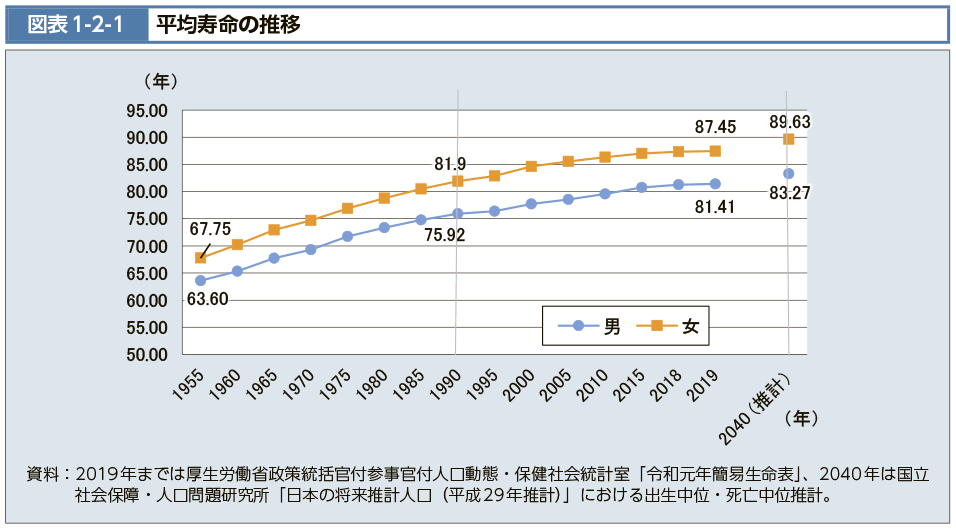

人生100年時代といわれるようになって久しいですが、実際に日本人の平均寿命がどれだけ延びているかの推移を見てましょう。

出典:令和2年版厚生労働白書-令和時代の社会保障と働き方を考える- p.13

- 1955年時点 男性63.60歳 女性67.75歳

- 2019年時点 男性81.41歳 女性87.45歳

- 2040年(推計) 男性83.27歳 女性89.63歳

1955年から2019年までの間で、男性が17.81歳、女性が19.7歳も平均寿命が延びていることがわかります。20年近くも人生が長くなると、それだけ必要となるお金は増えてしまいます。

例えば、日本年金機構が令和4年度に公表した65歳以上の夫婦二人(夫が会社員で妻が専業主婦あるいは夫の扶養範囲内で働いてきた場合)の年金額の平均は月額21万9593円です。

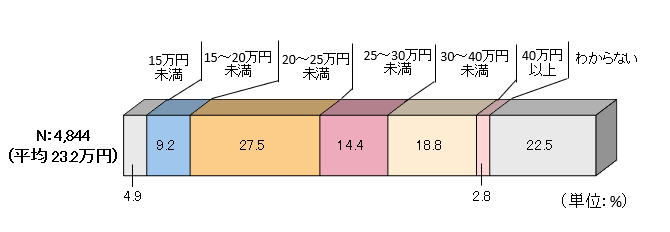

しかし、公益財団法人生命保険文化センターが行った調査によると、夫婦二人で老後生活を送る上で必要と考える最低限の生活費は平均で月額23.2万円です。

参考:生命保険文化センター「生活保障に関する調査」/2022(令和4)年度

参考:生命保険文化センター「生活保障に関する調査」/2022(令和4)年度

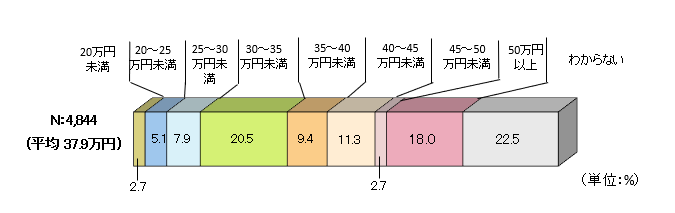

さらに、旅行やレジャー、趣味などを含めた「ゆとりある老後生活費」を送るためには平均で月額37.9万円が必要となっています。

参考:生命保険文化センター「生活保障に関する調査」/2022(令和4)年度

参考:生命保険文化センター「生活保障に関する調査」/2022(令和4)年度

「ゆとりある老後」を過ごすためには、月額16万円が不足し、最低限の生活を送る場合でも月額1.2万円が不足することになります。

これを年間に換算して男性の平均余命までで計算すると、「ゆとりある老後」のためには約3070万円、最低限の生活でも約230万円不足する計算になります。

この差額を自分で用意する必要があります。

この差額をどうやって用意していくかは、FPの観点では3つの方法があります。

- 収入を増やす(転職、長く働く)

- 支出を減らす

- 資産運用をする

しかし、収入を増やすには、あなた一人では変えられないこともありますし、70歳や80歳まで働くというのは現実的ではないと思います。

支出を減らすことはできるかもしれませんが、限界があるでしょう。

この中で、知識さえあれば誰でも取り組める方法が資産運用なのです。

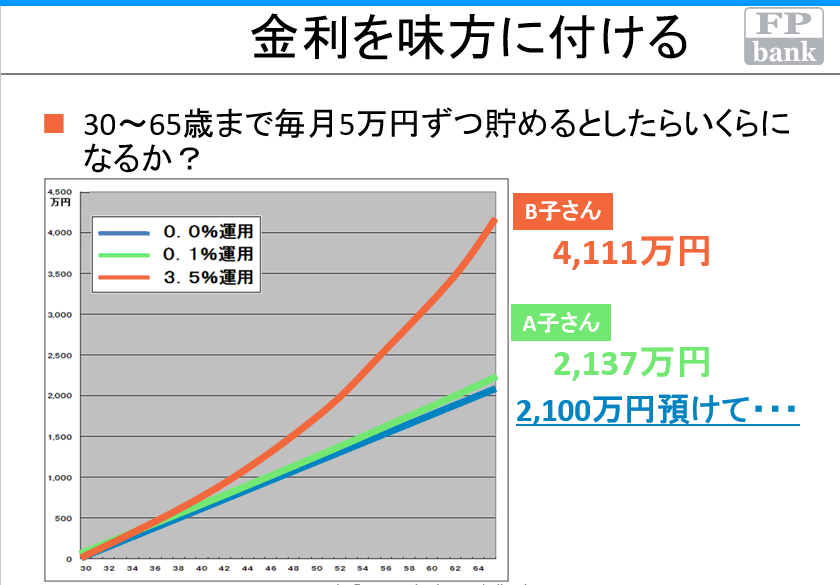

これは、30歳から65歳まで毎月5万円ずつ貯めていくA子さん、B子さんの二人を比べたものです。

タンス預金の場合は、金利がつかないので、5万円×12ヵ月×35年=2,100万円になります。

A子さん、B子さんは、別々の場所で毎月同じ金額5万円を貯めていきます。

A子さんは、金利0.1%のところ、銀行預金に積み立てた結果、65歳時には2,137万円になりました。

次にB子さんは、金利3.5%のところに積み立てました。

その結果は…4111万円。A子さんの約2倍です!

つまり、預け先を変えるだけで、あなたの持っている資産が働いてくれて、働き方を考える必要もないですし、節約して生活を切り詰める必要もなくなるのです。

1-2.で書いたように昔は銀行金利が高かったので、銀行預金だけでお金が増えてくれていましたが、今は低金利時代で預貯金ではお金が増えてくれません。

なので、長い老後生活を支えるためには、資産運用が必須の時代になっているので、「資産運用はやめとけ」と言われることをそのまま信じてしまうのも良くないです。

2-2. 思い込みで出された意見の可能性もある

「資産運用はやめとけ」と言う人の中には、思い込みで出された意見の可能性もあるので、そのまま言われた通りに「資産運用はやめとけ」と信じるのは良くありません。

なぜなら、第1章で書いたように、不用意なことは言いたくないから「やめとけ」と言う人もいますし、ギャンブルだと勘違いしているから「やめとけ」と言う人もいるからです。

本当のところはよくわかっていないので、思い込みで言っているだけの意見の可能性もあります。

なので、そのまま言われた通り「資産運用はやめとけ」と信じるのは良くありません。

2-3. 損する可能性はあっても、損する可能性を低くできる方法はある

資産運用には損する可能性、リスクがあるのは当然ですが、その可能性を低くする方法はあるので、「資産運用はやめとけ」と言われるのをそのまま信じるのも良くありません。

金融庁のHPにも投資の基本として、リスクを減らす方法が紹介されています。

https://www.fsa.go.jp/policy/nisa2/knowledge/basic/index.html

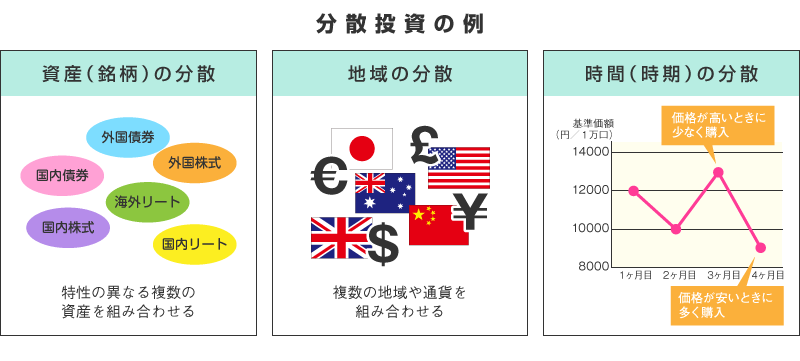

例えば、金融庁のHPでは、リスクを減らす方法の一つとして分散投資が紹介されています。

分散投資は、「資産・銘柄」の分散や「地域の分散」などのほか、投資する時間(時期)をずらす「時間(時期)分散」という考え方があります。

出典:投資の基本:金融庁

昨年から今年にかけて、私たち日本人が分散をしていなかったために大きな影響を受けてしまっているのが通貨です。

わかりやすく日本円と米ドルの関係を取り上げます。

円安が進んだということをニュースでご存知のことかと思いますが、円安ということは’日本円’の価値が’安く’なってしまったということですが、円安と同時に聞くのは’ドル高’です。

逆に、米ドルを持っている人は、’米ドル’の価値が’高く’なったということです。

なので、海外の方からすると、安くなっている日本(円)に旅行に来れば、手頃な値段で日本旅行を楽しめるという素晴らしいタイミングということです。

逆に、2010年頃は円ドルが90円台だったので、海外旅行を楽しんだ日本人も多かったでしょう。

日本円しか持っていない人の場合は、持っている日本円=資産が安くなっていくのを見守るしかないですが、日本円と米ドルを半分ずつ持っていたらどうなるでしょうか。

一方で日本円の価値は下がっても、もう一方の米ドルの価値は上がってくれているので、上がった分と下がった分で、持っている資産の価値は変わっていないです。

これが日本円という一つの資産を持っている場合よりも、米ドルという他の資産に分散した方がリスクを減らすことができる分散投資の考え方になります。

なので、資産運用には損する可能性は当然ありますが、その可能性を低くする方法はあるので、「資産運用はやめとけ」と言われるのをそのまま信じるのも良くありません。

3.「資産運用はやめとけ」と言われないようにするための8つの決め事

「資産運用はやめとけ」という意見をそのまま信じるのは良くないことがわかれば、「じゃあ、今すぐ資産運用を始めよう」と思う人もいるでしょう。

ただ、資産運用を始めた後にも「だからやめとけって言ったのに」と言われることが考えられます。

自分なりの考えがあったとしても、「やめとけ」と言われ続けたら、嫌な気分になったり自信が無くなったりしてしまいますよね。

そうならないために、これまで私がお客様からの資産運用相談を受けてきた経験を踏まえ、「資産運用はやめとけ」と言われないようにするための8つの決め事を作りました。

- 金融機関の言いなりにならない

- 「そんなに儲かるのか!」と思う話には警戒する

- 説明を聞いても理解できない商品には手を出さない

- 積立てで資産運用をする

- 複数の商品に分けて資産運用をする

- 長期間の資産運用を続ける

- 損しても生活に影響が出ない金額で資産運用をする

- 人に説明できる方針を持っておく

もし「資産運用はやめとけ」と言われそうになったら、この8つの決め事があることを伝えましょう。

そうすれば「やめとけ」と言われることはなくなります。

また、実際にこの通りに運用してもらえれば、資産運用での失敗も防ぐことができます。

ぜひ参考にしてください。

3-1. 金融機関の言いなりにならない

「資産運用はやめとけ」と言われないために大切なことは、金融機関の言いなりにならないことです。

なぜなら、金融機関が勧めてくる投資商品は、お客様の利益になる良いものだと、必ずしも限らないからです。

資産運用をしたことがない人からすると、「CMなどで聞いたことがある銀行や証券会社に相談すれば安心」と思うかもしれません。

ただ、ある証券会社では、資産1億円以下の人はお客様として見ていない、なんて話もあります。

資産家の方は取引金額が大きいので、長く取引を続けてもらえるようにお客様が利益になるように懸命に対応するのでしょう。

金融機関がどうやって会社の利益をあげているのかというと、それは手数料です。

金融機関がお客様から手数料をもらう方法の一つは、金融商品の売買手数料です。お客様が金融商品を買う時や売る時に手数料が発生します。

例えば、金融商品を買う時の手数料が1%だとします。

資産100万円のお客様がある商品を購入しても、手数料はたったの1万円。

一方、資産1億円のお客様が同じ商品を購入すると、手数料は100万円です。

同じ商品を購入してもらった場合で、これだけの差があるので、資産家の方だけをお客様として大切にするのです。

金融機関は、こういった資産家のお客様には長く取引を続けてもらえるように、利益が出そうな本当に条件の良い話ばかりを届けます。

一方で、資産の少ないお客様には商品の購入回数を増やしてもらうことで、少しでも手数料を稼げるようにします。

少し利益が出ただけで、持っている商品を売ってもらって、そのお金で新しい商品を買ってもらって…を繰り返して、無駄に手数料が多くかかるように投資商品を勧めてきます。

実際、筆者の前職の証券会社では、上司から出される指示もお客様によって違いました。

売ったり買ったりの取引をしてもらわないと手数料が入りませんが、預り資産の多いお客様に対しては上司も「この人には無理をしなくていいからな」という指示がありました。

一方で、預り資産の少ないお客様で少しでも利益が出ている人がいれば、「どうしてこの人に売らせないんだ」と言われることもありました。

証券会社、金融機関の裏ではこのようなやりとりが行われているのです。

そんな中、前職での経験上、しっかりと利益を出していたお客様の共通点は、証券会社からの連絡に出ない、連絡が繋がらないお客様でした。

連絡が繋がらないので、証券会社からの話に振り回されて、必要のない取引に対応してしまって、無駄に手数料を払うようなことをしていないので、しっかりと利益が出ていたのです。

なので、「資産運用はやめとけ」と言われないためには、金融機関の言いなりにならないようにしましょう。

そうすれば、あなたの思い描く資産運用をできる可能性が高まります。

ただし「自分は知識がないから不安」「どうやったらいいかわからない」という不安もあるでしょう。

その場合は、ファイナンシャルプランナーやIFAに相談してみることをおすすめします。

特に、金融機関から独立した立場にいる人が最適です。

こういった人たちは、金融機関の営業方針の影響を受けないため、お客様第一の提案をしてくれる可能性が非常に高いのです。

お客様第一の提案ができる理由や、どの程度の相談ができるか、など詳しくはこちらの記事で解説しています。ぜひ参考にしてください。

3-2. 「そんなに儲かるのか!」と思う話には警戒する

「資産運用はやめとけ」と言われないために大切なことは、「そんなに儲かるのか!」と思う話には警戒することです。

なぜなら、そういった話は損する可能性も高いからです。

リスクとリターンは比例するので、ハイリターンのものすごく儲かりそうな話にはハイリスクが隠れています。

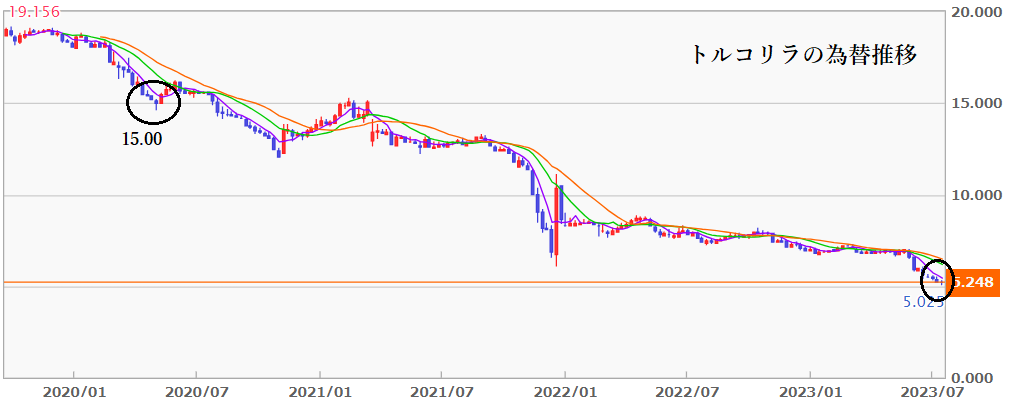

例えば、一つの具体例としてトルコリラ建ての債券を取り上げたいと思います。

このトルコリラ建ての債券は2020年に発行されて、2023年に償還(払い戻し)される予定です。

毎年の金利は、固定金利でなんと11.40%!

1000万円分購入したら、毎年114,000円の利息(税引き前)がもらえるということです。

…為替が変わらなければ、ですが。

これが円建てであればすごい話なんですが、そんなに良い話はありません。

トルコリラの為替リスクがあります。

引用:外為どっとコム トルコリラ/円(TRY/JPY) 為替チャート・FXチャート

引用:外為どっとコム トルコリラ/円(TRY/JPY) 為替チャート・FXチャート

トルコリラの為替は、2020年5月は1リラ当たり15.0円だったのですが、2023年5月には1リラ当たり5.20円まで下落しています。

3年間での下落率は65.33%です。つまり、為替は半額以下になりました。

為替の下落は、元本だけでなく、受け取る利息も下がってしまっています。

これでは、11.40%の高い金利がついていても、単純計算をすると▲53.47%のマイナスです。

このように、ものすごく儲かりそうな話には、ハイリスクな要素が隠されているということです。

なので、「資産運用はやめとけ」と言われないためには、第一印象で儲かりすぎだと思う話には警戒するようにしてください。

3-3. 説明を聞いても理解できない商品には手を出さない

「資産運用はやめとけ」と言われないために大切なことは、説明を聞いても理解できない商品には手を出さないことです。

なぜなら、資産運用で利益が出たとしても、損が出たとしても、それは全てあなたの責任だからです。

すでに書いてきたように、資産運用で損が出たとしても、誰も損した分を埋めてくれたり、助けてなんかくれません。

それなのに、自分でよく調べずに、友人に勧められたからとか有名人のあの人が宣伝しているから…とかの理由で選ぶようなことはしてはいけません。

利益が出ても、損をしてしまっても、全ては自分の責任ですから、自分で理解して納得した商品にだけ投資をするようにしてください。

例えば、筆者個人の意見としては仮想通貨への投資はしないです。私が仮想通貨を理解できていないからです。

仮想通貨の技術は素晴らしいものだと思います。

ただ、実物があるわけでもないものがお金の代わりになる仕組みが理解できません。

それに、1日で20%以上も下落する可能性があるものを誰もが実際の買い物に使うような世界なんて来ないのではないかと思うからです。

さらに言うと、たまにニュースで”仮想通貨の○○が盗まれました”と報道がありますが、まったく意味がわかりません。

資産運用をしていて、株式や投資信託が盗まれましたなんて話は聞かないですから。

ただ、実際に仮想通貨に投資している人は多いと思います。

一方で、1-6.で取り上げたように仮装通貨に関する投資詐欺やトラブル事例は実際に増えています。

これは、よくわからないけど友人に勧められたからとか有名人が言っているから…とかの理由で始めた人が被害にあっているのです。

なので、「資産運用はやめとけ」と言われないためには、説明を聞いても理解できない商品には手を出さないということを忘れないでください。

そうすれば、投資詐欺にあう可能性もなくなりますし、友人との金銭トラブルが起こることもありません。

3-4. 積立てで資産運用をする

「資産運用はやめとけ」と言われないために大切なことは、一度にまとまった金額で資産運用を始めるのではなく、少しずつの積立てで資産運用=積立投資をすることです。

なぜなら、積立投資は投資の基本である「時間(時期)の分散」になるからです。

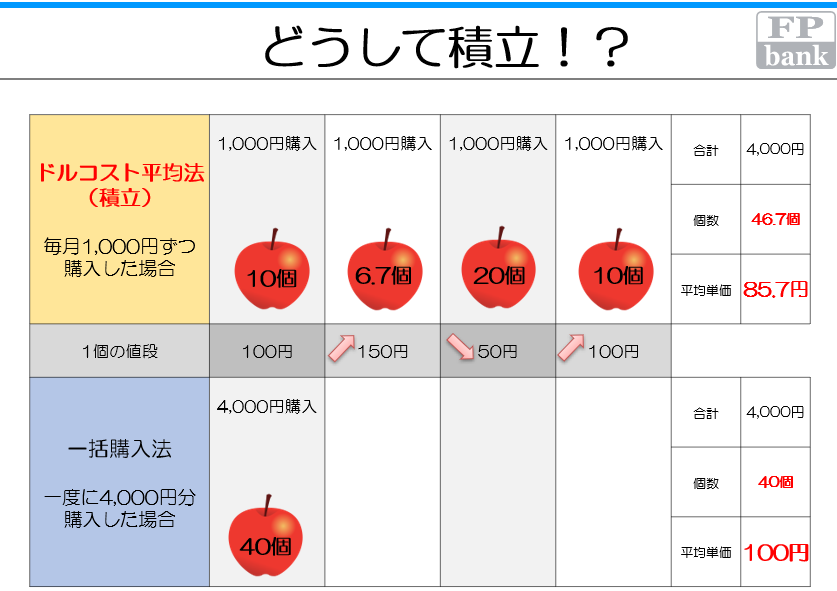

それでは、なぜ積立投資が良いのかを、資産運用をリンゴに見立てて考えていきます。

これは、同じ4,000円という予算で、リンゴを一括で買ったケースと積立てで買ったケースの結果になります。

一括で購入したケースは、1個の値段が100円だったので、40個買えた結果になります。

一方、積立で買った場合は、4回に分かて1000円ずつ買ったとすると、

- 100円の時は10個、

- 150円の時は6.7個、

- 50円の時は20個、

- 最後の100円の時は10個

合計で46.7個買えたことになります。

つまり、積立というのは、安い時に沢山買って、高い時は少しだけ買うという方法です。

その結果、積立の方が一括より6.7個多く買えたことになります。

その後、このリンゴを100円の時に売ると、一括で買ったものは、100円×40個=4,000円ですが、積立で買った時は100円×46.7個=4,670円になります。

仮に、90円の時に売ると、一括で買ったものは、▲400円の損失ですが、積立で買った時は200円の利益になります。

もちろん、一括投資でも150円の時に売っていれば、50円の時に買っていれば利益を得られますが、そのタイミングを見極めることはプロでも難しいです。

なので、資産運用はやめとけと言われないためには、積立投資も取り入れた資産運用をおすすめします。

そうすることで、資産運用が成功する確率がぐっと高まります。

こちらの記事では、積立投資のメリット・デメリット、取り組む上でのポイントについてまとめています。こちらも参考にしてください。

<関連記事>

積立投資とは?FPが初心者向けにわかりやすくポイント解説

3-5. 複数の商品に分けて資産運用をする

「資産運用はやめとけ」と言われないために大切なことは、複数の商品に分けて資産運用をすることです。

なぜなら、複数の商品に分けることは、投資の基本である「資産(銘柄)の分散」になるからです。

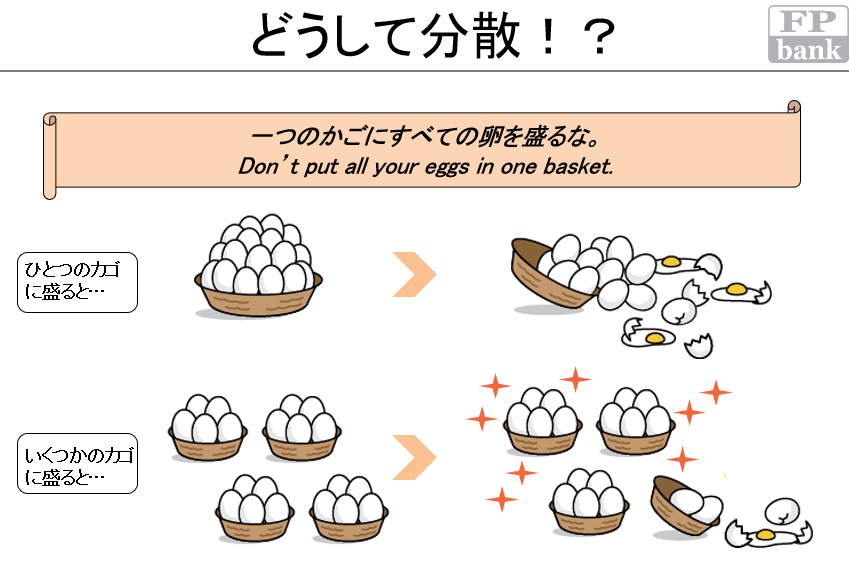

資産運用の世界の格言に、「ひとつのカゴに全ての卵を盛るな」という言葉があります。

卵を積み立てたお金、カゴは投資先を意味しています。

ひとつのカゴに全ての卵を盛ると、そのカゴがひっくり返ったら全ての卵が割れてしまいます。

そこで、卵をいくつかのカゴに分けて盛ることで、ひとつのカゴがひっくり返っても、他のカゴは割れないですみます。

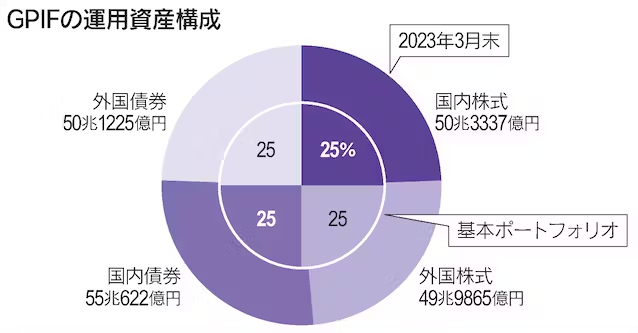

例えば、私たちが将来受け取る年金もGPIF(年金積立金管理運用独立行政法人)というところが、年金積立金を運用しています。

参考:日本経済新聞-GPIF理事長に聞く運用方針「資産再配分、週次で調整も」-2023年7月18日

私たちの年金は、そのまま大切に保管されているのではないんです。

一番安全な資産の守り方を考えて、国内株式:外国株式:国内債券:外国債券をそれぞれ25%ずつになるように配分を考えて調整されています。

このように、私たち日本国民の大切な資産を管理している、いわば失敗が許されない投資家であるGPIFも、リスクとリターンを考えて分散投資をしているということです。

なので、「資産運用はやめとけ」と言われないために、複数の商品に分けて資産運用をしてください。

そうすることで、比較的安定的な資産運用をしていくことができます。

3-6. 長期間の資産運用を続ける

「資産運用はやめとけ」と言われないために大切なことは、長期間の資産運用を続けることです。

なぜなら、長期間の資産運用をすることで、失敗する可能性が低くなるからです。

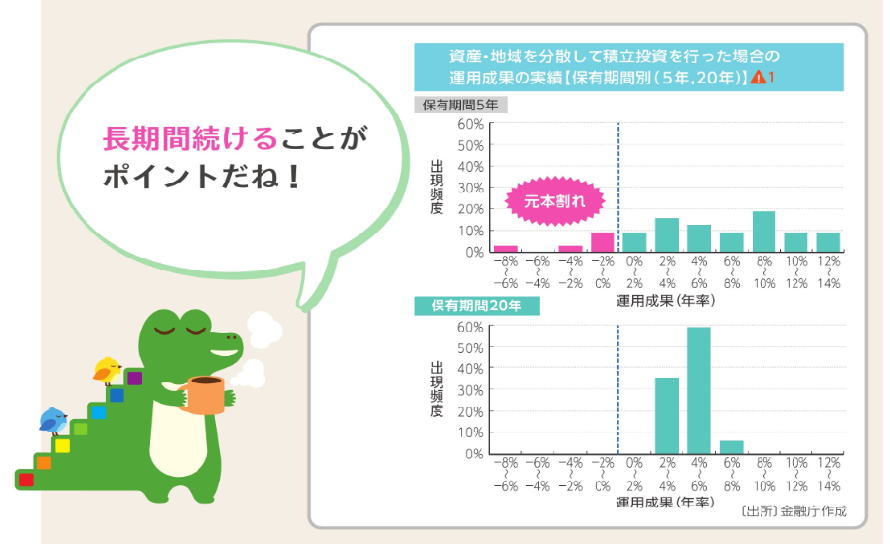

こちらの図は、金融庁が公表している、1985年以降「毎年」、「同じ条件」で分散・積立投資をした結果を表したグラフになります。

図内、上のグラフは投資期間が5年の収益率、下のグラフは投資期間が20年の収益率です。

※縦軸の出現頻度というのは確率のこと

上のグラフはピンクと青色の棒が左右に散らばっています。投資期間が5年という短期間だと運用結果がばらついたということになります。

一方で、下のグラフは、真ん中に青色の棒が集中しています。一番成績の良い高い棒は4~6%の収益率を示しています。

つまり、投資期間が20年もの長期になると損にならなかったという結果が出ています。

ただし、途中で売ったりして、資産運用をやめてしまうと、この効果は弱くなってしまいます。

なので、資産運用はやめとけと言われないためには、資産の価格が上がったり下がったりしますが、そういった動きに惑わされることなく、長期間の資産運用を続けることが大切です。

そうすれば、損する可能性を低くできるので、理想の資産形成を達成できる可能性が高くなるでしょう。

3-7. 損しても生活に影響が出ない金額で資産運用をする

「資産運用はやめとけ」と言われないために大切なことは、損しても生活に影響が出ない金額で資産運用をすることです。

なぜなら、資産運用は損する可能性があるからです。

将来、明確に使う予定があるものの、目先の数年間は使わないからという理由で資産運用に回してしまうと、増えるかもしれないですが、損することになった場合には大変なことになってしまいます。

例えば、今年生まれた我が子の教育資金を運用で増やしていこうと考えたとします。

目標を子どもが18歳の大学入学時に教育資金を用意できるようにと考えて、資産運用に回したとします。

18年あれば今までの平均的としては、18年の運用期間ではある程度増えるかと思います。

ただ、子どもが18歳の大学入学時にリーマンショックやコロナショックのような大暴落がきたらどうでしょうか。

せっかく、コツコツと貯めながら運用してきましたが、大暴落で3割安とか5割安になったらどうしましょうか。

まさか、子どもに大学入学を1年、2年待ってもらうなんて親として絶対にできないと思います。

ショックというのは、いつ来るかわからないからショックなんです。

それなのに、将来必ず使うことが決まっているお金を資産運用に回してしまうと、生活設計が崩壊してしまいます。

なので、「資産運用はやめとけ」と言われないためには、無理のない、損しても生活に影響が出ない金額で資産運用をすることが大切です。

そうすることで、資産運用がうまくいかずに損していることがあっても、ストレスを感じずに資産運用を続けることができます。

3-8. 人に説明できる方針を持っておく

「資産運用はやめとけ」と言われないために大切なことは、人に説明できる方針を持っておくことです。

なぜなら、人に説明できる方針を持っている人は、どんなことがあっても資産運用を継続できるからです。

資産運用は長期で続けていくことが大切ですが、それを邪魔するのが、周りからの意見です。

資産運用の結果はすべて自分一人の責任です。

上がっている時も下がっている時も自分で判断しなければいけません。

例えば、「なんか周りの人もやっているみたいだし」なんて周りの意見に流されて、資産運用を始めたとします。

上げ下げをしながらも順調だったある日、リーマンショックが起きてしまいました。

リーマンショックの時に日経平均株価は2007年7月末(17,248円)から2009年3月末(8,109円)までの2年弱の間下がり続け、株価は53%下がりました。

このような下がり続けている時に、家族から「最近ずっと下がってるって聞くけど大丈夫なの?まだ下がるなんて言ってる人もたくさんいるよ。」なんて言われたらどうでしょうか。

周りの意見を聞いて、なんとなく始めた人は、周りの意見に振り回されて怖くなって、資産運用をやめてしまうでしょう。

一方で、将来の老後資金を作るために、65歳で定年を迎えるまでは何があっても取り崩さずに長期投資を続けるという方針を持って始めた人の場合は、慌てることなく、資産運用を続けることができるでしょう。

実際、2009年3月末時点の日経平均株価は8,109円でしたが、その時にやめずに続けている人は、2023年7月現在で、32,304円まで上昇してくれています。

資産運用を続けることの大切さがわかると思います。

※もちろん、持ち続けていれば必ず上がってくるということではないので、誤解しないでください。

なので、「資産運用はやめとけ」と言われないために、人に説明できる方針を持って資産運用をしてください。

そうすれば、周りの意見に流されて下がっている時に売却してしまうようなことがなくなり、資産運用で成功する可能性が高くなります。

4. まとめ

いかがでしたでしょうか。

「資産運用はやめとけ」と言ってくれる人の優しさや気持ちもわかったと思います。

ただ、2章で書いたように時代は変わっているので、資産運用は必要になってきています。

「資産運用はやめとけ」と言われないための約束を3章で述べましたが、資産運用をするにあたっての大切な考え方も書いていますので、資産運用をこれから始めたいと思っている方は参考にしていただけると思います。

資産運用に今一歩踏み出せなかった方が、本コラムをご覧いただいたことで、自信を持って、楽しく資産運用を始められることを祈っています。

もし「やっぱり不安…」ということでしたら、お気軽にFPバンクまでご相談ください。

参考:

参考:

コメント