夫婦2人の時は順調に貯蓄ができていたのに、 子どもが生まれて3人家族になってから、予想以上に生活費が増ていると思うことはありませんか?

毎月お金があまる予定が、月末になってみると収支がトントンだったり、月によっては赤字になり、別の口座からお金を取り崩して補填している状況になっていないでしょうか?

一時的であればいいのですが、赤字の月が連続すると不安になってしまうでしょう。

そうなると、

周りの子供のいる家庭はもう少し余裕がありそうに見えるし、他の家庭は毎月の給与だけでやりくりできているのだろうか?

それとも私達の生活費は一般的な家庭より多いのだろうか?

色んな考えがよぎることと思います。

本記事ではそういった悩みを解決してもらうべく、3人家族の生活費の平均について調査するとともに、3人家族の毎月の収支が赤字になりやすい原因、黒字に転換させるためのコツ、そして適正な生活費で過ごすために必要なステップについてまとめてみました。

本記事を読んでもらえれば、これから3人家族になる方も、3人家族になったので生活費を見直していきたいと思っている方も、どうすれば不安やストレスなくお金のことを考えていけるかを掴んでいただけるでしょう。

1. 3人家族の生活費の平均は30万円

まず1章では総務省の統計データから、3人家族の生活費の平均はいくらなのか、また【世帯年収別】と【子供の教育ステージ別】での生活費の平均もみていきたいと思います。

1-1. 3人家族の生活費の平均は約30万円

総務省の家計調査報告(2021年10月)から、3人家族の月の生活費の平均を計算すると約30万円になりました。

支出の内訳は以下になります。

| 食費 | 75,550円 |

| ガス・水道・光熱費 | 18,951円 |

| 家具・家事用品 | 12,485円 |

| 被服・履物 | 9,832円 |

| 設備修繕 | 10,792円 |

| 医療 | 12,821円 |

| 交通・通信 | 54,271円 |

| 教育 | 21,613円 |

| 教養・娯楽 | 25,705円 |

| 雑費・お小遣い・交際費 | 56,369円 |

| 合計 | 298,399円 |

※ただし、家賃・住宅ローンの住居費と保険料を除く

(出典:総務省家計調査報告2021年10月)

1-2. 【世帯年収別】3人家族の生活費

総務省家計調査報告では、2人以上世帯の生活費の平均は約29万円(※ただし、家賃・住宅ローンの住居費と保険料を除く)です。

年収別にみると下記になります。3人家族以外の世帯も含まれた統計ですが、傾向は見えてきます。世帯年収が上がるにつれ、生活費も上昇傾向にあります。

3人家族で生活費を考える際も、年収によって大きくバラツキがありますから、自分達の世帯と他世帯の生活水準を単純に比べないようにしましょう。

| 世帯年収 | 生活費(月単位) |

| 400万円以上 ~450万円未満 |

219,473円 |

| 450万円以上 ~500万円未満 |

228,258円 |

| 500万円以上 ~550万円未満 |

223,867円 |

| 550万円以上 ~600万円未満 |

241,395円 |

| 600万円以上 ~650万円未満 |

248,316円 |

| 650万円以上 ~700万円未満 |

265,766円 |

| 700万円以上 ~750万円未満 |

289,386円 |

| 750万円以上 ~800万円未満 |

301,980円 |

| 800万円以上 ~900万円未満 |

325,072円 |

| 900万円以上 ~1,000万円未満 |

407,139円 |

| 1,000万円以上 ~1,250万円未満 |

376,633円 |

| 1,250万円以上 ~1500万円未満 |

484,417円 |

| 1,500万円以上 | 486,313円 |

1-3. 【子供の教育ステージ別】3人家族の生活費

子供の教育ステージ別の生活費を確認すると、以下のように、子供の教育ステージが上がるごとに生活費は増え、大学を卒業すると大きく下がることが確認できました。特に大学在学中は幼少時の頃に比べて、生活費が1.5倍以上になります。

3人家族の生活費は子供の学業が終了するまでは、一定の状態は維持できず、上昇していくことに注意しましょう。

(出典:平成26年全国消費実態調査 52 世帯類型別1世帯当たり1か月間の収入と支出) 3人家族の収支は赤字になりやすいです。 総務省の家計調査報告から計算をすると、夫婦2人から、子どもを含む3人家族になると月の生活費が約3万円上がります。つまり、一般的な家庭では支出が増え、収入に変化がなくても、赤字化する可能性が出てきます。 この2章では、赤字の発生につながる2つの原因について解説していきます。これらをあらかじめ、把握し、しっかり対策できるようにしておきしょう。 子どもが1人増えることに伴い、食べ物・被服の購入量や水道・ガスなどの利用料が増えます。これらは最低限の生活をする上で必要になるもので、全体的に増加することはイメージしやすいでしょう。 (出典:平成26年全国消費実態調査 52 世帯類型別1世帯当たり1か月間の収入と支出) 総務省の家計調査をみると、夫婦2人世帯と3人家族世帯を比較するとこの教育費の項目が約2万円程度増加し、支出項目の中で最も大きく増えます。子供にかかる教育資金は大学卒業までの総額で約1,500万円かかり、また、子供の教育ステージが上がるにつれ、徐々に金額が増加するという特徴をもっています。 (出典:平成26年全国消費実態調査 52 世帯類型別1世帯当たり1か月間の収入と支出) 教育費のピークとなる大学在学中は収支は赤字になりやすくなります。この期間は、支出が増加する中でも特に注意が必要です。 子供が生まれた後、車の購入を検討する人もいるでしょう。子供が小さい時は移動手段として、非常に便利なのですが、車の維持費は大きなコスト増になります。車の維持費の主なものとしては以下のようなものがあり、都内で車を保有する場合、年間で60万円程度は確保する必要があるでしょう。ガソリン代、駐車場代、車税、自動車保険、車検などがあります。 子供が1人増えると今まで2人で居住をしていた住居では手狭になってきます。このタイミングで多くの方が、広い部屋への引っ越しや住宅の購入をすることになります。 これまでの夫婦2人の部屋よりも広い部屋になりますから、家賃や住宅ローンの返済などの住居に係るお金が増加し、その後も長期に渡り増加した金額が継続することになります。 (出典:平成26年全国消費実態調査 52 世帯類型別1世帯当たり1か月間の収入と支出) 子供が生まれてから保険に新たに加入する人は多いです。万が一世帯主が亡くなってしまった場合でも、その後の子供の生活費や教育費を準備できるようにしておくためです。また、自分が病気やケガで働けなくなった場合でも、治療期間中の家族の生活費をカバーできるようにするために加入する人もいるでしょう。 一般的に子供が1人立ちするまでは保険は加入し続けることになりますから、こちらも長期に渡る支出増になります。 子供が1人生まれると女性の働き方は大きく変わります。産休・育休・時短勤務などで当初はフルタイムで働いていたものの、子育てのため、子供が小さいうちはどうしても働く時間を減らすことになります。 出産~時短勤務の間は世帯の年収が下がり、収支が赤字になりやすくなるため、注意が必要な時期です。 では、どのくらいの収入ダウンが発生するのか解説していきます。 産休中の約3ヵ月間は通常の給与は支払われませんが、出産手当金が支給されます。支給額はおおよそ月額給与の3分の2になります。 例えば月額給与が20万円の場合、産休中の給与は となります。 育休期間中は育児休業給付が支給されます。育休は、原則として子が生まれてから1歳になるまでの期間取得できます。 例えば、月額給与が20万円の場合、育休中の給与は となります。妻の収入が減少する中では、特に注意が必要な時期と言えるでしょう。 時短勤務の場合、一日の労働時間は6時間以内と定められています。 例えば、フルタイムの8時間労働時の月額給与が20万円で6時間働いた場合、時短勤務中の給与は になります。 2章で3人家族は赤字化しやすいことをお分かりいただけたかと思います。では、3人家族の場合はどのような家計戦略を立てるのがいいのでしょうか。 一応、総じて家計を黒字化させやすい時期というものもあります。 しかし、この2つの時期の黒字化だけを頼みにするだけでなく、やはり毎月の収支から黒字にさせていくことが重要と言えます。 3章では毎月の収支を黒字化する方法について解説していきます。 住居費は住宅ローンや家賃などで世帯の中で最も多い固定費です。 無理なく支払いできる水準は、一般的には世帯年収(額面)の20%~25%以下の範囲とされていますので、まずはその金額を基準にしましょう。 賃貸住宅に住んでいる方は、低い家賃の場所に引っ越すことで実現できます。住居費を下げる方法の中では最もシンプルで、実行しやすいものになります。 通勤時間が長くなる、利便性が落ちる、築古物件などストレスも増えてしまうデメリットはありますが、家賃が上記の目安を超えている場合、引っ越すことも検討しましょう。 現在は住宅ローンの金利が非常に低金利です。払っている家賃よりも、住宅ローンの返済の方が下回るケースもあります。 ただし、賃貸と違い、固定資産税・管理費・修繕積立金・火災保険など家を保有すためのランニングコストが追加で発生しますから、それらを含めた総コストが現在の支出よりも下がるのか検討しましょう。 現在借りている銀行の住宅ローン金利よりも金利の低い住宅ローンで借り直すことです。 よって、現在の住宅ローン金利と比べて0.4%以上高い金利で借りている人が対象になるので、マイナス金利導入といった政策を踏まえると、2016年よりも前に住宅ローンを借りている人ではないかと考えられます。 現在返済している自分の住宅ローン金利を確認し、他銀行と比べて0.4%程度の差がある場合は、借換シミュレーションをしてみましょう。借換シミュレーションは各銀行のHPで簡易に行うことができます。もしくはファイナンシャルプランナー等に試算を依頼してみましょう 月々の収支が赤字になってしまうケースとして、住宅ローンの返済方法が自分達に合っていないケースがあります。 例えば、毎月の住宅ローンの返済金額が同じでボーナス返済なしの条件で以下の2つのケースで比較します。 同じ年収にもかかわらず、月々の収支では①の方が、②に比べて10万円余裕があることになり、①のほうが月々の収支は黒字になりやすいです。 では②の収支を①と同じように余裕があるようにするにはどうすればいいか。 つまり、住宅ローンの返済を現在の給与と賞与の支給条件の割合と同じにするということです。 しかし、ボーナス返済ありに変更する場合は、ボーナスがある程度安定してもらえる方に限ります。ボーナスが会社の業績や自分の営業成績により、大きく変動してしまう方はこの方法はお勧めしません。 変更の仕方は住宅ローンを借りている銀行に相談しましょう。 子どもが生まれると保険料も家計の固定費の中で大きな部分を占めるようになります。 あくまで、参考程度ですが、生命保険文化センターによると一世帯当たりの年間保険料の平均は38万円(学資保険など貯蓄タイプ含む)と言われています。 子供が生まれた後に保険に加入する人は多いですが、当初加入時のまま放置している方は見直すことも検討しましょう。再度、今の状況で確認をし、過剰に保険をかけているような方は保険を変更して保険料を下げるという検討もいいです。 見直すときのポイントは、そもそもその保険は必要なのかという観点から考えることです。 ただ、3人家族の場合、どんな保険が妥当なのか、自身だけで判断するのは難しいです。コストを下げることを優先し、本当に必要なものまで削ってしまう可能性もあるので、迷う場合は加入時の担当者に相談してみるのが解決の近道です。 担当者から保険勧誘を受けることに抵抗のある方はセカンドオピニオンを活用したり、独立系のファイナンシャルプランナーに依頼するのもいいでしょう。 保険の支払方法は毎月だけでなく、年2回払い、年1回払いという選択も可能です。 しかし、年2回払いや年1回払いに変更する場合は住宅ローンの返済方法を変更するのと同じく、ボーナスが会社の業績や自分の営業成績により大きく変動してしまう方はこの方法はお勧めできません。ボーナスを充てにしすぎて、険料の納付そのものができなくなる可能性も出てくるからです。 実際にこの方法を導入して効果のありそうなのは、公務員や一部の大手企業に勤務している方になってきます。 車は自分たちの日常生活に必要不可欠なものなのかという観点で検討し、必要不可欠でなければ保有しないことが第一選択になります。その上で、以下の対策を検討しましょう。 車の利用頻度が低い人はカーシェアを利用しましょう。 例えば、週に2回、買い物等で2時間利用、1回5㎞利用するケースを考えます。 =1,600円 =12,800円 =75円 =600円

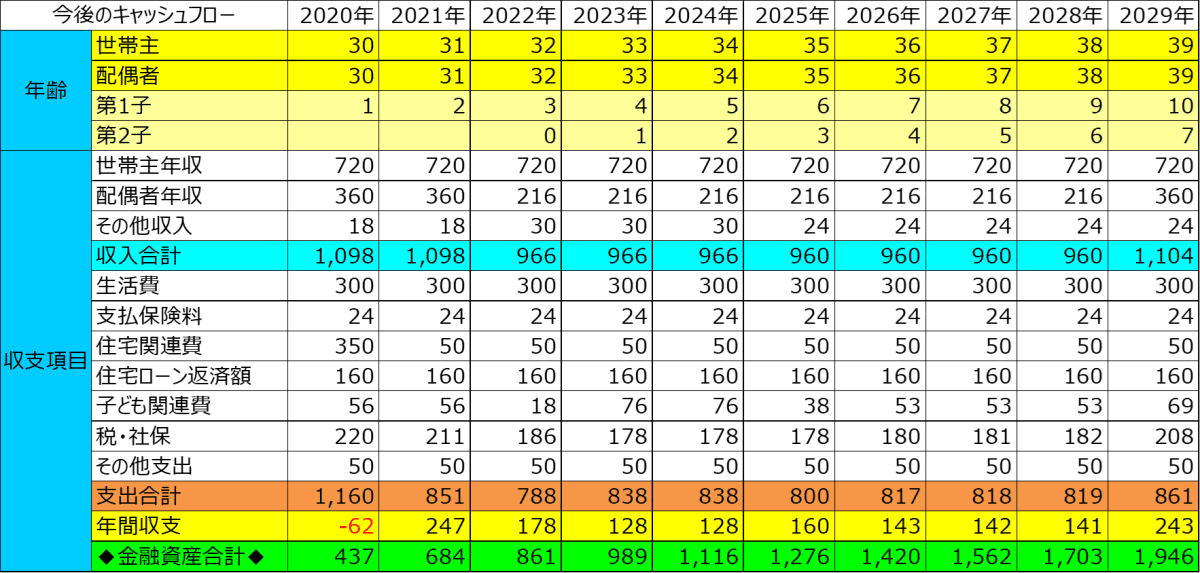

車を所有している際の維持費は都内で年間50万円程度、月で考えると4万円程度のランニングコストがかかることになります。車の利用頻度が少ない方はカーシェアを利用してランニングコストを落とすことを検討しましょう。 3人家族の場合、子供が小さいうちは移動手段としては利便性が高いです。車を保有したい方は使う時期を限定する選択を検討しましょう。 例えば、子供が中学校に上がったら、車の所有を辞めるということです。車の維持費は都内では年間で60万円程度になるので、手放すことで、大きく収支は改善してきます。 教育費を落とすことは中々難しい項目です。習い事や私立進学などに子供が意欲を示している場合、コストダウンのために諦めてもらうのは気持ち的に難しいでしょう。 日本学生支援機構の奨学金制度である第1種奨学金(無利息)、第2種奨学金(有利息)は大学在学中に毎月5万円などの形で援助してくれるものです。 世帯年収による利用制限があり、例えば3人家族で子供1人の場合、 となります。 子供の教育費が最も大きくなる大学進学中は収支は赤字になりやすいので、奨学金を利用しながら収支改善を図り、大学卒業後、教育費が減ったところで、ゆっくり返済をすると黒字化しやすくなります。 子供が生まれると生活費・住居費が上がる一方、稼ぎ手であった妻が産休・育休・時短勤務になることにより世帯収入が下がります。子供の産休・育休中は難しいですが、その後、どのタイミングで職場復帰するかは収支の大きな改善を図る上で非常に重要です。 しかし、子育ての状況により、職場復帰が難しく、止む無く退職しなければならないケースもあるでしょう。そうした場合でも、アルバイトやパート勤務などでも収支は改善します。 所得税のかからない年収は103万円以下ですから、仮に会社員の夫の扶養に入りながら、月8万円程度のパート勤務をすると、税金・社会保険等の給与天引きもないため、月8万円、単純に収支改善します。 3章では月単位で収支を黒字化する方法を解説してきました。しかし、3人家族の場合は大幅な収入減と支出増となるライフイベントがいずれやってきますから、月単位の黒字化は上手くいっても、年単位では赤字化してしまう年があります。よって、3人家族の場合は目先ではなく、先の将来を見据えたうえで、年単位の戦略を立てておくと上手くいきます。 その戦略とは赤字の続く年に備えて黒字の続く年に必要な貯蓄を積み上げるということです。 この4章では具体的にどのように進めていけばいいのか4つのステップに分け、順序立てて解説します。 まずキャッシュフロー表を作り、自分たちの家庭の収支が赤字になる年・黒字になる年の事前予想を立てましょう。キャッシュフロー表とは将来の家計の収入と支出、その年の収支や金融資産残高を時系列で並べたものです。 (以下図表参照)

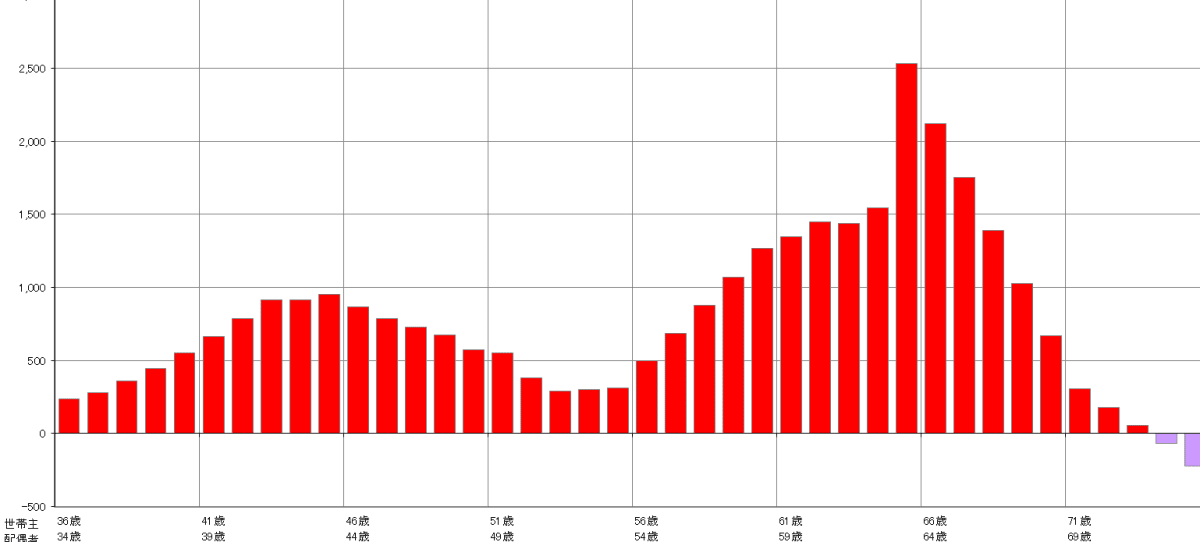

この時に大事なことは、夫婦のうち家計を管理している人だけで作らず、必ずお互いで話し合って、2人でキャシュフロー表を作ることです。そうしないとそもそもの予想がずれ、次のステップに出てくる「将来に必要な貯蓄の金額」も変わってきてしまう恐れがあります。 キャッシュフロー表で収支が赤字になる年・黒字になる年の予想を立てたら、同時に、自分たちの将来に必要な貯蓄額もあわせて確認しましょう。 キャッシュフロー表を作るといまのまま現状を維持した場合、赤字の続く年にどのくらいの累積赤字が積みあがりそうなのかがわかります。この累積赤字の金額が必要貯蓄額になります。つまり、累積赤字以上の金額をそれまでに積み上げておく必要があるわけです。一般にキャッシュフロー表にはその年の年末にいくらの累積貯蓄額があるのかも見通すことができ、グラフにすると以下のようになります。 累積貯蓄額がマイナスになってしまった場合、いまの生活のままでは乗り切れないということがわかりますし、仮に累積貯蓄額がプラスのまま維持できそうなら、大きく今後の生活に変更がない限り、乗り切れるという判断できます。3人家族の場合、赤字の年に備え、いくらの貯蓄額が必要なのかを事前に知っておくことが大事になります。 必要貯蓄額がわかったら、毎月の貯蓄額を設定します。難しく考える必要はなく、例えば、必要貯蓄額が子供が3歳で大学入学時までに500万円の場合、大学入学までは15年ありますから500万円÷15年÷12ヵ月≒2.8万円となります。 ただし、3人家族の場合、妻が育休や時短などの時期の場合は世帯年収が低下しており、設定した金額の貯蓄が難しい場合があります。その場合は一時的に低く貯蓄額を設定し、職場復帰後に挽回するような貯蓄額を設定をしてもいいです。

上と同じ例で考えてみます。子供が小学校に入学するまでは妻が時短勤務のため、月1万円と低く設定し、妻がフルタイムに戻った後は3.5万円に引き上げるという計画にすると、1万円×12ヵ月×4年(時短期間)+3.5万円×11年×12ヵ月(フルタイム)=510万円になります。

決められた時期までに、必要な貯蓄額があればいいので、毎年一定の貯蓄額ができなかったとしても、そこは割り切ることも大切です。キャッシュフロー表で計画が立てられていれば、心配する必要はありません。 ステップ3で毎月の貯蓄額の設定まで終了したら、次はいよいよ実行に移すステップになります。月の貯蓄額がわかっても、どうやってやればいいのかわからず、意外にもここで暗礁に乗り上げてしまうケースが最も多いです。 例えば、貯蓄額を毎月3万円に設定したとします。収入ー支出=貯蓄だから、毎月3万円が口座に残るように頑張って生活しよう!と考えたりしていませんか?このやり方だと、実際に3万円が口座に残るケースは稀です。 確実に貯蓄額3万円を残す方法は、収入ー貯蓄=支出という仕組みをつくることにあります。解説すると給与が入った日に3万円を違う口座に移し代えてロックをかけ、既に3万円を抜かれた状態の口座残高で月の生活をするということです。 どうしても口座に残高があると心理的に使ってしまうのが人間の性です。そうした感情をコントロールするための方法です。またロックのかけ方も重要です。最近はスマホで定期預金の解約が簡単にできてしまいますから、ロックをかけたつもりでも、すぐにロックの解除ができてしまうこともありますから、実際の解約は金融機関に足を運ばないとできないような方法を取っておくとよりいいです。 3人家族の生活費の平均は年収や居住地域によって大きく変わります。平均を知ることは一つの物差しになるものの、平均に近づけることがその家庭にとって幸福とは限りません。 希望する将来はそれぞれのご家庭で違いますし、自分達にあった家計の管理ができていれば、あまり平均にこだわる必要は本来ないはずです。 まずはご家族の希望盛り込んだキャッシュフロー表を作ってみましょう。 その上で、家族の希望は金銭的に叶えられそうか、それとも改善が必要なのか自分達の物差しで判断できるようにしましょう。2. 3人家族の収支は赤字になりやすい

2-1. 原因①:子が増えることによる支出の増加

① 食費・家事用品・被服・水道光熱費

夫婦のみの世帯

夫婦と子1人の世帯

食費

67,466円

72,329円

ガス・水道・光熱費

17,001円

19,422円

被服・履物

13,344円

14,743円

② 教育費

夫婦のみの世帯

夫婦と子1人の世帯

教育費

56円

17,525円

③ 車の維持費

ガソリン代

5,000円~6000円

駐車場代

30,000円~40,000円

車税(年間)

30,000円~45,000円

車検(2年に1回)

120,000円~150,000円

自動車保険(年間)

30,000円~60,000円

④ 住居費

夫婦のみの世帯

夫婦と子供が1人の世帯

住居費

21,963円

23,139円

⑤ 保険料

2-2. 原因②:妻の収入の減少

① 出産の前後

② 育休中

支給額は、最初の6ヵ月はおおよそ月額給与の67%、その後は50%になります。

③ 時短勤務

3. 毎月の収支を黒字にするコツ

それは「子供の幼稚園(保育園)~小学校時」「子供の大学卒業後~リタイアまで」の2つです。3-1. 対策①:住居費を見直す

家賃を下げる

住宅を購入する

住宅ローンを借換する

ただし、借換えにともない、住宅ローン手数料、繰上げ完済手数料、抵当権の抹消・設定などの諸費用が発生します。諸費用分を吸収できる程度の金利差が必要なため、現在の住宅ローンと借り換えする住宅ローンの金利差は一般的には0.4%程度はあると良いと言われています。

住宅ローンの返済方法を変更する

①年収600万円

(賞与なし)②年収600万円

(うち賞与120万円)

月収50万円

月収40万円

答えはボーナス返済を有りにし、毎月返済:ボーナス返済=4:1に変更することです。

仮に借入金額5,000万円なら月々返済を4,000万円、ボーナス返済を1,000万円というように変更します。ボーナス時の返済額は増加しますが、その分、月々の返済は下がり、収支に余裕がでます。

実際にこの方法を導入していい人を挙げると、公務員や一部の大手企業の方などが対象になってきます。

また、最近はネットで変更できる銀行も増えており、「毎月返済のみ」→「毎月返済+賞与」への変更、反対に「毎月返済+賞与」→「毎月返済のみ」の切替えも無料でできるようになっています。3-2. 対策②:保険料を見直す

保険を見直す

不必要な保険はそもそも辞めてしまえばいいので、この選択が最もコストを下げてくれることになります。まずは自分がどんな保険に加入しているか、保険証券で確認をしてみましょう。

保険の支払い方法を変更する

年収に占める賞与の割合の高い方はどうしても、月々の給与の額が少なめになり、月々の収支に余裕がなくなりがちなので、検討するといいでしょう。3-3. 対策③:車の維持費を見直す

カーシェアの利用

カーシェアは車の維持費であるガソリン代・保険料・自動車税・車検などがかかりません。月々のコストは利用なしでも発生する基本料金と時間・距離に応じて加算される利用料金・距離料金を合算したものです。利用する会社にもよりますが、おおむね以下のような値段設定です。

基本料金を2,000円、利用料金を15分200円、距離料金を1㎞あたり15円とすると、

1回当たり

ひと月あたり

基本料金

–

2,000円

利用料金(1回あたり)

120分/15分×200円

1,600円×週2回×4週間(1ヵ月)

距離料金

5km×15円

75円×週2回×4週間(1ヵ月)

合計金額

–

15,400円

子供が成長したら車を手放す

3-4. 対策④:大学在学中に奨学金を利用する

ここで検討したいのは奨学金の活用です。

返済が始まるのは大学卒業後で、返済期間は最長20年~25年程度です。3-5. 対策⑤:世帯の収入を増やす

妻の職場復帰

4. 3人家族が適正な生活費で過ごすために必要な4ステップ

5-1. STEP1:キャシュフロー表を作り、収支の赤字・黒字の事前予想を立てる

キャッシュフロー表の作り方は今後の年収や自分達の世帯は今後どんな項目にいくらお金がかかるのかまたはどのくらいお金をかけたいのかなど、自分たちの価値観なども反映させながら作ります。社会保険や年金の計算も必要なので、自分で作成するのが難しい場合は専門家に作ってもらうのがいいです。

キャッシュフロー表の作り方は今後の年収や自分達の世帯は今後どんな項目にいくらお金がかかるのかまたはどのくらいお金をかけたいのかなど、自分たちの価値観なども反映させながら作ります。社会保険や年金の計算も必要なので、自分で作成するのが難しい場合は専門家に作ってもらうのがいいです。5-2. STEP2:同時に、自分達の将来に必要な貯蓄額を確認する

5-3. STEP3:毎月の貯蓄額を設定する

5-4. STEP4:収入ー貯蓄=支出ができる仕組みを作る

5.まとめ

コメント