もしあなたが住宅購入を考えているとしたら、このような疑問を持ったことはないでしょうか。

「自分の年収だと、住宅ローンはどのくらい借りられるのだろうか?」

家の購入は、数千万円ものお金がかかる、一生に一度の大きな買い物です。

なかなか現金一括で購入するのは難しいと思うので、いくらか住宅ローンを借りることになる人が多いでしょう。

この時に特に大事なのは、「自分の年収で借りられる住宅ローンの金額」ではなく「自分の年収で借りていい住宅ローンの金額」を正確に把握することです。

実は、金融機関から借りられる住宅ローンの金額は、あなたが無理なく返済できる金額ではない可能性があるのです。

ここを誤解していると、借入はできたけど返済が厳しい、という困った事態になりかねません。

そこで本記事では、住宅購入で住宅ローンを利用することを考えている人向けに、「あなたの年収ではどのくらいの金額の住宅ローンが借りられるのか?」そして「あなたの年収で借りていい住宅ローン金額の決め方 」について解説していきます。

無理なく返済できる金額を借りて、お金の不安のない、満足のいく理想の住宅購入を成功させましょう!

本コラムで解説していること

- 年収から分かる、借りられる住宅ローン金額の目安

- 金融機関から借りられる住宅ローンが、必ずしもあなたが返済できる金額ではない理由

- あなたの年収で借りていい住宅ローン金額の決め方

- 無理なく住宅ローンを返済するために取り組むべき4つの工夫

目次

1. 借りられる住宅ローン額の目安は、年収の5~7倍が一般的である

借りられる住宅ローン額の目安は、年収の5~7倍が一般的と言われています。

この「5~7倍」という目安の出所は、実ははっきりとは分かっていません。

しかし、筆者はおそらく「“審査金利”を基準にした借入可能額」ではないかと考えています。

審査金利とは、住宅ローン借入の審査で使われる金利のことであり、通常よりも高めの金利になっています。

例えば、最近の変動金利型住宅ローンの実行金利は約0.5%程度ですが、審査金利は3~4%が主流です。

当然、金利が高くなれば毎月の返済額も多くなりますし、最終的な返済総額も多くなります。

現時点の0.5%という金利で返済できていても、将来金利が上がった時に返せなくなっては金融機関としては非常に困ってしまいます。

そうならないように、審査の時点で高めの金利を使って、現時点で一定の基準を満たさない人にはそもそも貸さないようにするのが狙いです。

そして3~4%の審査金利で、それぞれの年収に応じた借入可能額を計算すると、年収のおよそ5~7倍に収まります。

そのため「借りられる住宅ローン額の目安は年収の5~7倍が一般的」と言われているのではないかと考えられるのです。

以下に、年収別に「金利が変わると借入可能額がどのように変わるか」を一覧にまとめてみました。

なお、借入条件は次のように設定しています。

- 【返済方法】元利均等返済

- 【返済期間】35年

- 【支払方法】毎月払い

| 金利 | 借入可能額(万円) | ||

| 年収400万円 | 年収500万円 | 年収600万円 | |

| 0.5% | 4,494 | 5,617 | 6,741 |

| 1.0% | 4,132 | 5,166 | 6,199 |

| 1.5% | 3,810 | 4,762 | 5,715 |

| 2.0% | 3,521 | 4,402 | 5,282 |

| 2.5% | 3,263 | 4,079 | 4,895 |

| 3.0% | 3,031 | 3,789 | 4,547 |

| 3.5% | 2,822 | 3,528 | 4,234 |

| 4.0% | 2,634 | 3,293 | 3,952 |

| 4.5% | 2,465 | 3,081 | 3,697 |

| 金利 | 借入可能額(万円) | ||

| 年収700万円 | 年収800万円 | ||

| 0.5% | 7,865 | 8,988 | |

| 1.0% | 7,232 | 8,265 | |

| 1.5% | 6,668 | 7,620 | |

| 2.0% | 6,163 | 7,043 | |

| 2.5% | 5,711 | 6,526 | |

| 3.0% | 5,305 | 6,062 | |

| 3.5% | 4,940 | 5,645 | |

| 4.0% | 4,611 | 5,269 | |

| 4.5% | 4,314 | 4,930 | |

例えば、年収400万円の場合を見てみましょう。

金利0.5%の借入可能額は4,494万円、金利4.5%まで上がると2,465万円となります。

年収400万円の借入可能額は2,465万円~4,494万円まで幅があります。

金利次第では、年収の約6倍から約11倍まで借入できるという結果になりました。

しかし審査金利である3~4%で借りられる住宅ローン額を確認してみると、どうでしょうか。

金利3~4%であれば、おおむね年収の5~7倍にあたる金額になっているようです。

以上の理由から、「借りられる住宅ローン額の目安は、年収の5~7倍が一般的」という話は、自分が借りられる住宅ローンの目安額を知る上で参考にしていいと考えられます。

「自分の年収だとどのくらい住宅ローンを借りられるのだろう?」と思ったら、まずは年収を5~7倍してみましょう。

2. ただし金融機関から借りられる住宅ローンの金額は、あなたが無理なく返済できる金額とは限らない

ただし金融機関から借りられる住宅ローンの金額は、あなたが無理なく返済できる金額とは限りません。

この点を認識しておかないと、住宅ローンの返済が思うようにいかず、大変な事態になってしまう危険性があります。

本章では、「借りられる金額≠返済できる金額」となってしまう理由を解説した上で、検証シミュレーションを確認します。

2-1. 住宅ローンの審査において、住宅購入者の家計の収支や将来的な年収の変化は確認されないから

金融機関は住宅ローンを貸すときに行う審査において、住宅購入者の家計の収支や将来的な年収の変化は確認しません。

それが「金融機関から借りられる住宅ローンの金額が、あなたが無理なく返済できる金額とは限らない」と言える理由です。

金融機関が住宅ローンを貸すときに行う審査では、主に次のような項目を確認します。

- 購入者の年収

- 勤務先

- 勤続年数

- 他のローン返済の有無

- 過去に滞納した記録の有無

しかし、その人の家計状況や貯金額は調べません。

つまり、家計の収支の実態を踏まえた審査はしないのです。

企業に例えれば、決算書や今後の事業展望を確認せずに、売上高や設立年数で融資額を決定していると言い換えられるかもしれません。

年収が高く、1つの職場に長く勤めていて、他に借金をしていないようであれば、毎月収支が赤字になっている人でも年収に応じたローンを貸してくれるということです。

2-2.【検証シミュレーション】将来の収入に変化があったケース

では、実際にシミュレーションで確認してみましょう。

例えば下記のようなAさんご夫婦の条件で、将来の収入に変化があった場合、住宅ローンの返済は問題なくできるのかをシミュレーションしてみます。

条件

- 家族構成:夫(年収720万円)、妻(年収216万円)、子1人

- 購入物件:4,500万円

- 借入額 :4,000万円(期間35年・金利1.3%固定)

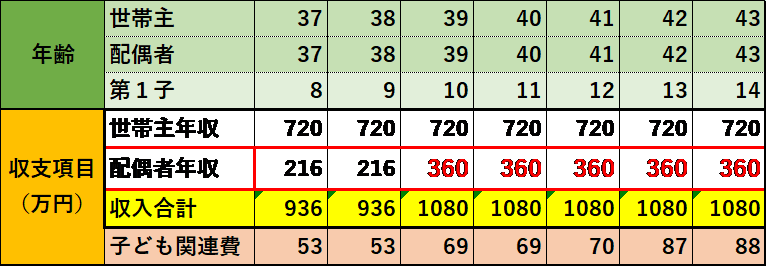

ケース1:配偶者の年収が上がった

まずは配偶者の年収が216万円→360万円に上がったケースをみてみます。

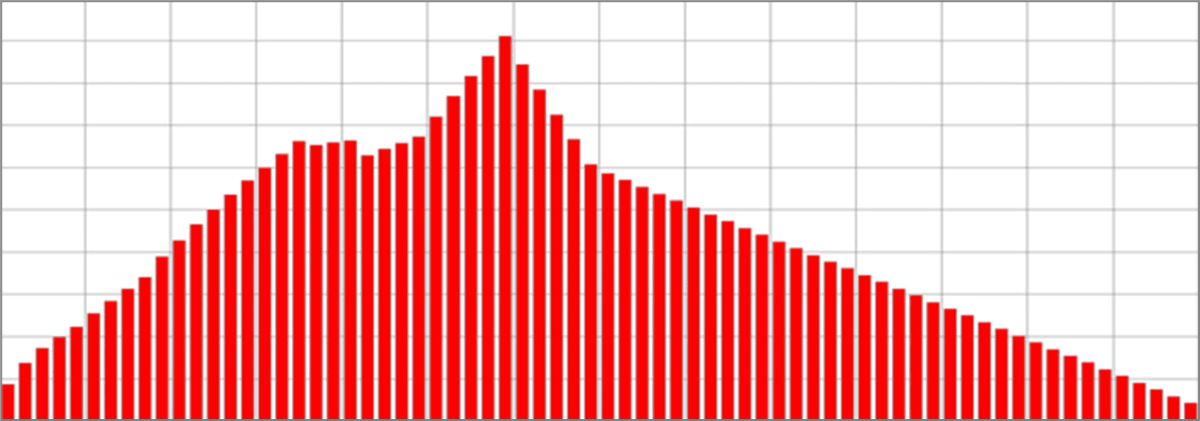

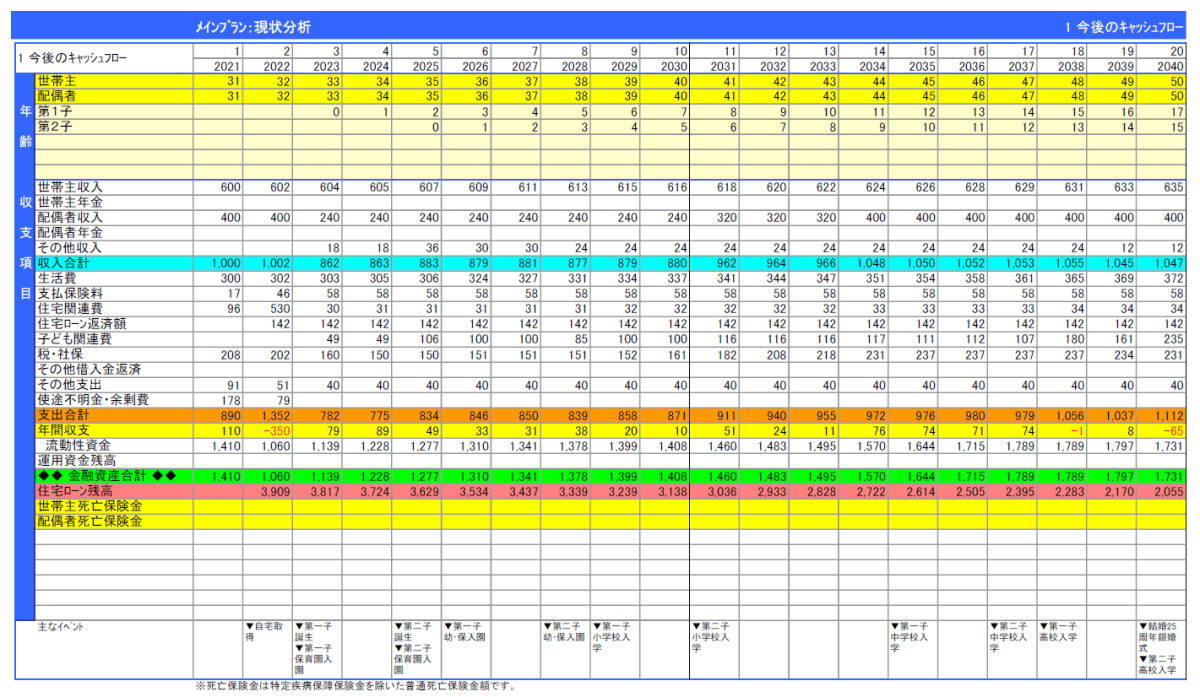

上図はキャッシュフロー表、下図は貯蓄残高グラフです。

年収が上がったことにより、子の成長に伴う生活費や子ども関連費等の増加も負担にならず、貯蓄残高グラフは常に黒字(赤色の棒グラフ)で推移する結果となりました。

このケースであれば、住宅ローンの返済は問題なくできると言えるでしょう。

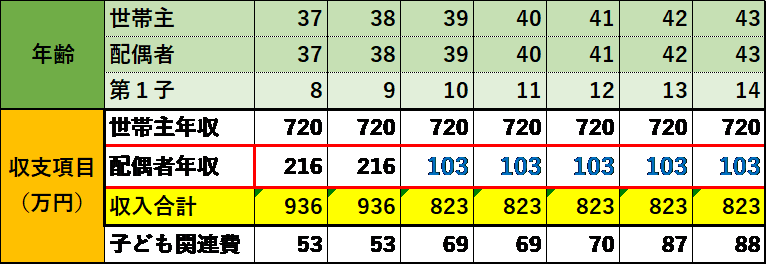

ケース2:配偶者の年収が下がった場合

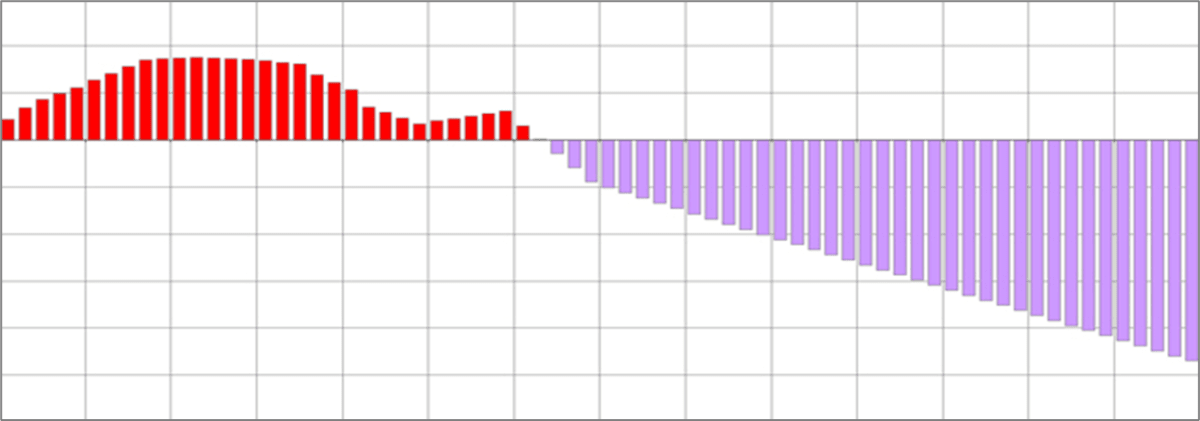

次に、配偶者の年収が216万円→103万円に下がったケースをみてみます。

こちらも同じく、上図はキャッシュフロー表、下図は貯蓄残高グラフです。

貯蓄残高グラフはケース1に比べると、赤色の棒グラフの割合が少なく、途中からは完全に紫色の棒グラフに変わってしまいました。つまり、貯蓄がマイナスになっているのです。

このケースだと、途中で収支が成り立たなくなっているということになります。

何らかの対策を打たないと、住宅ローンの返済ができず、住宅を売却しなければいけない事態に陥ってしまう可能性があると言えます。

このように、わずかな年収の差で生涯のキャッシュフローは大幅に悪化する可能性があります。

住宅ローンを契約した時点で家計の収支が安定していても、その後、年収が減額になることも十分にあり得ます。

しかし金融機関は、借入時点の状況だけで住宅ローンの金額を決めます。住宅購入者の今後のライフイベントに伴う家計状況の変化は見込みません。

このように金融機関が貸してくれる住宅ローンの金額は、あなたが確実に返済できる金額とは限らないという認識を持つことが大切です。

3. あなたの年収で借りていい住宅ローン金額の決め方4ステップ

住宅ローンの借入は、あなたの年収で借りていい住宅ローンの金額を確認し、返済計画を立てた上で行うことが望ましいです。

そこで、あなたの年収で借りていい住宅ローンの金額を決め方としては、人生のお金の長期計画であるライフプランを作ることをお勧めします。

あなたには住宅購入に限らず、叶えたい夢、これからやりたいことがたくさんあるでしょう。

ライフプランは、そういったライフイベントを、お金と時間の両方の側面から具体化するためのツールです。

これを作成することにより、そのイベントがいつ起こるのか/いつ行いたいのか、どれくらいのお金を準備するべきか等を明らかにすることができるのです。

そこで本章ではライフプラン作成を、以下の4ステップに分けて解説していきます。

- 老後までのライフイベントを想定して費用を確認する

- ライフイベントを時系列で並べる

- 一生涯にわたる収入と支出を書き出す

- キャッシュフロー表を作成する

これらのステップを参考に、ぜひ一度あなたのライフプランを具体化してみてください。

【ステップ1】老後までのライフイベントを想定し、費用を確認する

まずは、老後までのライフイベントを想定し、それぞれにかかる費用を確認しましょう。

ライフイベントとは、一般的には結婚・出産・転職など、人生で起こる様々な出来事を指します。

ですが、ここで行うステップ1では、あなたがこれから実現したい目標・ビジョン・家族で叶えたい夢などのことも取り上げます。

この時のコツは、お金がどれくらいかかるかは考えないことです。

例えば次のようなものが挙げられます。

- 大きな家に住みたい

- 子供には好きなことを自由にやらせてあげたい

- 老後は、趣味のガーデニングを楽しみたい

金額を考えるのは、具体的なイベントを挙げた後です。

なぜなら、具体的なイベントを考えると「これはそこまで重要じゃないかな」というように優先順位をつけられるからです。

本当に自分や家族がやりたいと思うことについて、どのくらい金額がかかりそうかを確認するようにしましょう。

【ステップ2】ライフイベントを時系列で並べる

次にライフイベントを時系列に並べて整理します。

なぜなら時間軸で整理することで、ライフイベントの現実味が増し、実際にお金が必要なタイミングも見えてくるからです。

ライフイベントがいくつも重なる場合は、その中で改めて優先順位をつけることをおススメします。

優先的に取り組みたいイベントはお金に余裕がある時に早めに取り組むなど、時期をずらしても構いません。

大事なのはライフイベントを想定して、年ごとに具体的な金額を洗い出すことです。

いつ、どれくらいの費用が必要になるのか計算しましょう。

【ステップ3】一生涯にわたる収入と支出を書き出す

そしてライフイベントとは別に、現在の資産、生涯にわたる収入と支出を洗い出していきましょう。

資産には、例えば下記のようなものがあります。

- 預貯金

- 外貨預金

- 貯蓄型保険(学資保険など)

- 有価証券(株、投資信託など)

- 不動産

- 金、銀、プラチナなど

また、生涯にわたる収入と支出についても確認します。

まず生涯収入は、今から生涯で得られる見込みのある収入を指します。

- 年間の手取り収入×退職までの残り年数

- 退職金

- 夫婦それぞれの年金見込み額×35年間(65歳~100歳の年金受給期間)

- その他の収入(副業、不動産収入など)

生涯支出は、主に下記のものがあります。(100歳までの生涯として仮定)

- 毎月の生活費×12×(100歳までの残りの年数)

- 教育費(子が経済的に独立するまで)

- 住居費(住宅ローン、リフォーム費用、マンションの場合は管理費修繕も考慮)

- 自動車買替(100歳までの買替回数)

- 年間の趣味の費用(旅費など)×(100歳までの残りの年数)

- 介護、老後費用(500万円~1,000万円)

細かくて面倒なように思えてしまうかもしれませんが、ここでしっかり収支項目を確認しておくと、より現実味のあるライフプランを作成することができます。

無理なく返済できる住宅ローンの金額を把握するためにも、この部分はしっかり取り組んでいきましょう。

【ステップ4】キャッシュフロー表を作成する

最後に、お金を軸にライフイベントの費用、現在の資産、生涯の収入と支出を時系列に並べます。

これがキャッシュフロー表となり、ライフイベントを実現させるお金の計画表の出来上がりです。

(※この表はライフプランツールを用いて作成しました。Excelでも作成可能ですが、なるべく、ライフプランツールを利用することをおすすめします。)

一時的に費用が大きくなった場合は、ライフイベントそのものを見直したり、タイミングをずらして費用を平準化することを試してみてください。

キャッシュフロー表によって日々の生活とライフイベントを踏まえたうえで、住宅ローンの支払いが続けられるか、見極めることができます。

4. 無理なく住宅ローンを返済するために取り組むべき4つの工夫

3章にて、あなたの年収で借りていい住宅ローンの金額を知る方法として、ライフプランを紹介しました。

しかし注意してほしいのは、ライフプランを基に算出した「借りていい住宅ローンの金額」だからといって、返済が楽だという訳ではないという点です。

そこで本章では、住宅ローンを無理なく確実に返済していくためにできる4つの工夫をお伝えしていきます。

- 返済負担率をできるだけ小さくする

- 返済期間をできるだけ長くする

- ボーナス払いでなく、毎月払いにする

- 借入する住宅ローンの金額を小さくする

すべての工夫を実行できると完璧ですが、1つだけでも効果はあるので試してみてください。

4-1. 返済負担率をできるだけ小さくする

返済負担率(返済比率ともいう)は、できるだけ小さくすることが望ましいです。

なぜなら返済負担率を低くすることは、家計への負担を小さくすることに直結するからです。

返済負担率とは、年収に占める住宅ローン年間返済金額の割合のことです。

返済負担率は住宅ローンの審査項目の1つで、ローンの種類や金融機関、年収によって審査の基準は異なります。

一般的に返済負担率の基準は30~35%と言われています。仮に返済負担率が大きい状態で審査に通ったとしても、住宅ローンの支払いで注意が必要です。

それは、ライフイベントや企業の業績などで、将来的に収入が減る可能性があるからです。

その場合、住宅ローン支払い額が、家計に大きな負担をかける可能性があります。

住宅ローンの支払いができなくなると、最悪の場合は住宅ローン破産となり、せっかく購入した住宅を手放すこともあり得ます。

将来的な収入減によるマイナスの影響が最も大きいのは、住宅ローンを「ペアローン」で申し込んだ場合です。

ペアローンとは、同じ物件に対して2本の住宅ローンを2人それぞれが借りて支払うという、ローンの組み方の1つです。

つまり自分が借りた分は、責任もって自分で返していかないといけません。

つまり自分が借りた分は、責任もって自分で返していかないといけません。

出産などのライフイベントで夫婦の収入が少なくなった状態で返済負担率を計算すると、返済負担率が大幅に大きくなるかもしれません。

つまり住宅ローンの支払いが家計や普段の生活に大きな負担となる可能性があります。

ペアローンを組むときでも収入の変化が起きたケースを想定して、返済負担率をできるるだけ小さくすることを意識しましょう。

では、どのような手法で返済負担率を小さくできるでしょうか?例えば次のような方法があります。

返済負担率を下げる手法

- 頭金を多めに入れる

- 他の借入ローンを完済する

借入ローンに、あらかじめ現金を投じることがポイントです。

このように無理のない住宅ローン返済のために、返済負担率を低くして家計への負担を小さくすることを心がけましょう。

4-2. 返済期間はできるだけ長くする

住宅ローンの返済期間は、できるだけ長くすることが望ましいです。

なぜなら、住宅ローンは返済期間を長めにするほど、ひと月あたりの返済額は少なくなります。そして、繰り上げ返済で期間短縮が可能です。

一方で、返済期間を短めにした場合、長めに契約した場合よりもひと月あたりの返済額が高くなりますが、後から返済期間を延長することはできないのです。

家計の状況が変化して返済が苦しくなると、支払いの負担を減らしたいと考えるかもしれません。

しかし先に述べた通り、後から返済期間を延ばしてひと月あたりの返済額を下げることはできません。

返済額を下げる方法としては、金利が低い住宅ローンに借換をすることが挙げられます。

しかし「当初借りたローン契約後に体調を崩して団信に入れなかった」「以前より収入が減った」等のマイナス要因があると、借換えできない可能性もあります。

最悪の場合、住宅ローン破産となり、家を手放すことになりかねません。

そういった最悪の場合を避けるためにも、返済期間を長めに契約しておくのがいいです。

月あたり返済額を少なくしておけば、収支に余裕が生まれて、支払いをコントロールしやすくなるというメリットもあります。

そうすれば、ライフステージに合わせて貯金を優先したり、余裕がある時に繰り上げ返済したりと、柔軟に対応できます。

そのためにも、返済期間はできるだけ長くすることで余裕のある家計を目指しましょう。

4-3. ボーナス払いではなく「毎月払い」を選ぶ

住宅ローンの支払い方法は、ボーナス払いではなく「毎月払い」を選びましょう。

なぜなら毎月払いの方が、住宅ローンにおける支払いのコントロールがしやすいからです。

住宅ローンは、毎月払いとボーナス払いの2種類の手法で支払いができます。

毎月一定の住宅ローンを返済する方法を毎月払いと言います。

一方で毎月の返済額に加えて、年に2回ボーナスが出た月に増額してローンを払う手法がボーナス払いです。

住宅ローンの支払い以外に、出産や車の購入など大きなお金が必要となるタイミングがあります。

ボーナスは、そのような大きな支出にまわした場合、住宅ローンの支払いが滞る可能性が懸念されます。

さらに企業の業績によって、ボーナスが支給されないというリスクも抱えています。

つまり住宅ローン返済をボーナスに頼ることは危険だと言えます。

一方で毎月払いの場合は、ボーナスという余剰資金を安心して別の支出に充てることができます。

余裕がある場合は、ボーナスを住宅ローンの繰り上げ返済として使うことも有効です。

このように毎月払いの方が、住宅ローンの返済を含めて柔軟にお金を支払うことができます。

4-4. 借入する住宅ローンの金額を小さくする

基本的な考え方として借入する住宅ローンの金額を少なくするは、無理のないローン返済の実現のためには有効です。

住宅ローンの借入金額を小さくするために、例えば下記の方法が挙げられます。

住宅ローンの借入金額を小さくする方法3選

- 諸費用は自己資金から捻出する

- 住宅購入の資金援助を親に依頼する

- 頭金を多めに用意する

どの方法でも事前に現金で一部を支払い、住宅ローンの借入金額を少なくすることで利息の負担を減らすことができます。

しかし手持ちの現金が少ない場合は注意が必要です。実際に車のローン払いや、子どもの高校や大学の学費を払えなくなるケースが発生しています。

手元にどれくらいの現金を持っておいた方が安心なのか、ライフプランを作ることで見えてきます。

5. まとめ

自分の年収で借りられる住宅ローンに正解はありません。

大切なことは、あなた自身が安心して返せる住宅ローンを組むことです。

人生の最も大きな買い物であろう住宅購入。

分からないことばかりで、初めは不安になると思います。

そんな時はライフプランやキャッシュフロー表を作成してみてください。

ライフイベントによる大きな支出があっても、十分に住宅ローンの支払いができるでしょう。

一方で自分だけでライフプランを作ることは、難しいと感じるかもしれません。

その場合は、ライフプラン作成に長けているファイナンシャルプランナーなど、

専門家に相談してみてくださいね。

みなさまが素敵なマイホームを買えますように。

心よりお祈り申し上げます。

コメント