あなたは「投資を始めてみたいけどなんだか怖いな」とか、自分には絶対に耐えられない金額を損をした話を見聞きして、「やっぱり投資は怖いものなんだ」と考えてはいないでしょうか?

老後資金2000万円問題や昨年からの物価高も気になる中、最近は新NISAも話題になっています。

本当は投資を始めて、子供の教育費や将来のお金の心配をしなくていい生活をしたいと思っているはずです。

ですが「投資は怖い」という不安があって、なかなか投資に対する一歩を踏み出せないのではないかと思います。

本コラムは、9年間の証券会社での勤務を経て、独立系FPに転職した筆者自身の知識や経験をもとに、「投資は怖い」と思わなくなる方法についてまとめました。

「投資は怖い」と思うことなく自信を持って投資をして、あなたの資産形成を成功させるための大切なポイントが書かれていますので、ぜひ参考にしてください!

本コラムでわかること

1.「投資は怖い」と思ってしまう5つの理由

1章では、「投資は怖い」と思ってしまう理由として考えられるものを5つ解説していきます。

これらは、私が証券マンや独立系FPとして働く中で実際にお客様とお話し、直接見聞きしたものがほとんどです。

- 知識や経験がないから

- 元本割れのリスクがあるから

- 投資で失敗した人の話を聞いているから

- 投資をギャンブルだと思っているから

- 「金融機関に騙されるかも」という不安があるから

まずは、あなたがどうして怖いと思ってしまうかをはっきりさせましょう。

1-1. 知識や経験がないから

「投資は怖い」と思ってしまうのは、そもそも投資に対する知識や経験がないことに原因があります。

なぜなら、多くの人がわからないものに手を出すのは怖いと思うからです。

最新スマホなどの物は手に取って比較できますが、投資=金融商品は手に取って比較ができません。

つまり、実感を持ちにくいのです。

それなのに、失敗したら自分のお金が減ってしまいます。

なので、よくわからなくて怖いものだから手を出さない人が多いのです。

実際、幼少期から資産形成の教育を受けたことがあるかないかで、投資に対する考え方は大きく変わります。

また、投資経験があるかないかも、投資に対する考え方に大きな差を生みます。

例えば、欧米では幼稚園から高校までの各課程のレベルに合わせた金融教育が行われています。

一方、日本ではようやく2022年度から高校授業で「資産形成」が必修科目となり、金融教育が始まりました。

また、投資経験の有無という点では、日経新聞に興味深い記事がありました。

参考:資産運用立国に挑む(4)気がつけば資産家に 米英豪、制度が背中押す

この記事によると、自分の運用次第で受給額が変わる確定拠出年金(企業型DC)の標準商品の違いが大きな差を生んでいるとのことです。

自分で投資先を選ばない時に自動選択される標準商品が、日本(企業型DC)は元本確保型ですが、アメリカ(401k)ではターゲット・デート・ファンド(TDF)が指定されています。

※ターゲット・デート・ファンド(TDF)…投資家の年齢に応じて株式比率を変える投資信託。

アメリカでは元本確保型を原則認めず、401kの資産全体の1割に過ぎませんが、日本の企業型DCでは元本確保型が4割を占めています。

アメリカでは、投信を持つのは全世帯の半数で、その8割が401kなどDC経由で保有しており、DCでの成功体験がDC以外での株や投信の保有も促したという見方があります。

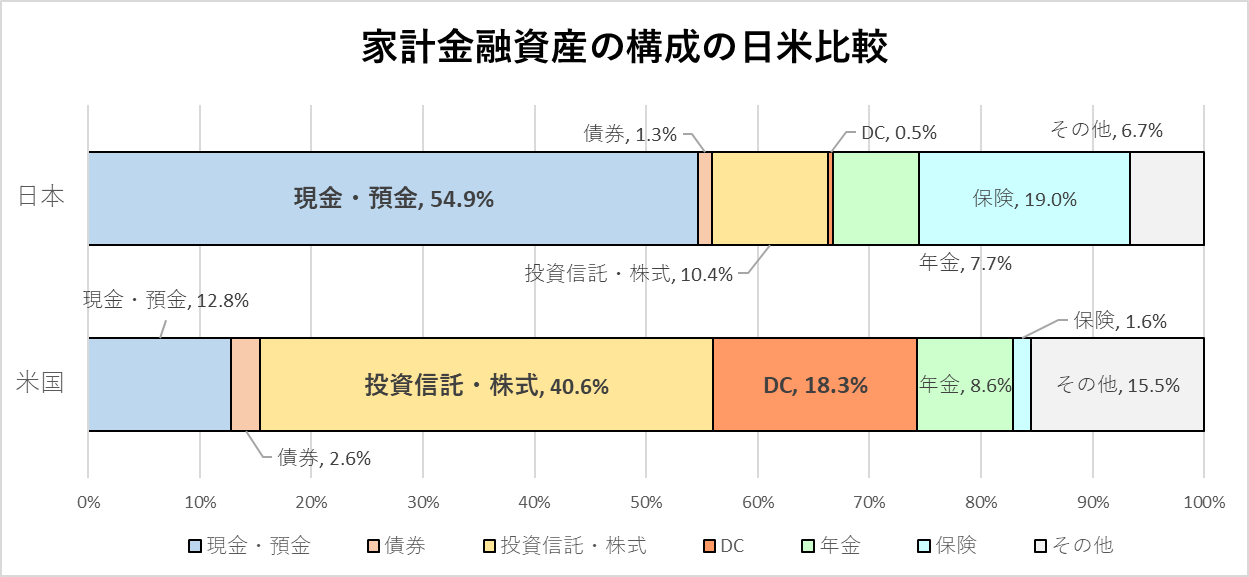

実際に、「資産形成」の教育や投資経験の有無がどのような効果を生むかを見るために、欧米の代表としてアメリカと日本の家計金融資産の構成比を見てみましょう。

参考:内閣官房 新しい資本主義実現本部事務局「資産所得倍増に関する基礎資料集 令和4年10月」

日本は半分以上が現金・預金となっていますが、アメリカでは様々な金融資産にバランスよく投資されていることがわかります。

中でも、投資商品(債券、投資信託、上場株式)を比べると、日本は合計11.7%ですが、アメリカは合計43.2%と3倍以上の差になっています。

アメリカでは幼少期から「資産形成」の教育を受け、社会人になってからも投資を経験する制度があるので、人生設計の選択肢に投資を組み入れられているのだと考えられます。

一方で、日本は「資産形成」の教育や制度は最近ようやく整えられてきましたが、資産形成を学んだことがない・経験がない人の多くは、及び腰になっているのではないでしょうか。

なので、そもそも投資に対する知識や経験がないので、「投資は怖い」と思ってしまいます。

1-2. 元本割れのリスクがあるから

「投資は怖い」と思ってしまうのは、元本割れのリスクがあるからです。

誰だって損をすることは嫌だと思います。

特に投資初心者の場合、自分が何もしていないのに大切なお金が減っていくことに耐えられない可能性があります。

何かを買うためにお金を使って、預金残高が減ることは誰でも納得できると思います。

しかし、投資では値上がりする時もあれば、値下がりしてしまう時もあります。値下がりした時に、最悪の場合は投資金額がすべて無くなることもあります。

例えば、洋服を買う時やレストランで食事をする時は、支払ったお金に対しての物を手にしたり、サービスを受けられます。

一方で、投資では100万円投資して20万円損すると、20万円を失ったという結果だけが残ります。

最悪の場合は、100万円全額を損することもあります。

リスクがあるのはわかっていても、大切なお金が減るのを見るのはなかなか耐えられるものではないと思います。

なので、元本割れのリスクがあるので、「投資は怖い」と思ってしまうのです。

1-3. 投資で失敗した人の話を聞いているから

「投資は怖い」と思ってしまうのは、投資で失敗した人の話を聞いてしまったせいです。

なぜなら、他人の失敗談を聞くと、自分も同じようにはなりたくないと思うからです。

投資に興味が出てくると、経験のある知人から話を聞いてみようと思う人は多いでしょう。

話を聞いてみた人が、数十万円とか数百万円損したなんて話を聞かされたら、投資は怖いものだと感じてしまうでしょう。

例えば、投資の失敗談をネット検索してみると、数々の失敗談や借金地獄に陥ったなんて話も出てきます。

そんな話を実際に聞いたり、読んでみると投資は怖いと思ってしまうのは当然だと思います。

しかし、こういった事例は、投資ではなくて投機です!

| 目的 | 具体例 | |

| 投資 | 長期間かけて投資対象の将来の成長や価値の上昇に期待して出資すること | ・若手社員への先行投資 ・世界経済全体への長期投資 |

| 投機 | 短期間の価格変動を狙って利益を得ようとする行動。一時的なニュースでの大きな値動きを見極めてする取引。 | ・為替取引(FX) ・商品先物取引(金、原油など) |

投機をする人は、短期間で大きな利益を出すために、自分の出しているお金以上に取引ができるようにお金を借りて取引(レバレッジ取引)をしています。

※レバレッジ取引に対して、自分の出しているお金の範囲内で取引するのが現物取引です。

レバレッジ取引では、自分は100万円だけ出して、例えばその10倍の1000万円分の取引をすることができます。

この場合は、10倍の取引をしているので取引結果も10倍になります。

つまり、自分の買った商品が1%値動きするだけで、その10倍の±10%の値動きの結果を得られます。

仮に、元手100万円を出して、レバレッジ10倍で取引をした時の例を見てみましょう。

| 変動幅 | 現物取引 | レバレッジ10倍 |

| 1% | ±1万円の 利益or損失 |

±10万円の利益or損失 |

| 10% | ±10万円の 利益or損失 |

±100万円の利益or損失 損失だと元本なくなる |

| 20% | ±20万円の 利益or損失 |

±200万円の利益or損失 損失だと元本なくなる その上で、100万円の支払いが必要 |

うまく値上がりすれば、短期間でかなり利益を得られるのも事実です。

十分な元手がない人には、元手以上の取引ができるので魅力を感じる人もいるでしょう。

元手以上…厳しい言い方をすると、身の丈に合わない取引ということです。

身の丈に合わないことをしていると、失敗した時のダメージが大きいです。

失敗談で借金地獄になる人は、損失を取り返すために、借金してさらに身の丈に合わない取引をして、また損失が膨らんで…を繰り返しています。

ただ、このような投機と正しい投資の違いを理解している人は少ないです。

自分の周りで数十万円とか数百万円損したなんて話を聞かされたら、怖いものだと感じてしまうでしょう。

なので、投資で失敗した人の話を聞いているから、「投資は怖い」と思ってしまうのです。

1-4. 投資をギャンブルだと思っているから

「投資は怖い」と思ってしまうのは、投資をギャンブルだと思っているからです。

投資とギャンブルの違いがわからなければ、どちらも上がるか下がるかの予想にお金を賭けてお金を増やそうとするものという印象を持ってしまいます。

日本人には「お金は額に汗して稼ぐもの」という考えがあるので、投資とギャンブルの違いがわからなければ、投資に対してもネガティブな印象を持ってしまうでしょう。

しかし、投資とギャンブルは全く違います。

例えば、ギャンブルは丁半博打のようなどうなるかわからないものに対してお金を賭けるものです。

| 目的 | 具体例 | |

| 投資 | 将来への成長予測や期待が持てるものに資金を投じるもの | ・世界経済全体への長期投資 |

| ギャンブル | 予測のできないことにお金を賭けて運が良ければ勝てる | ・競馬 ・宝くじ ・ルーレット |

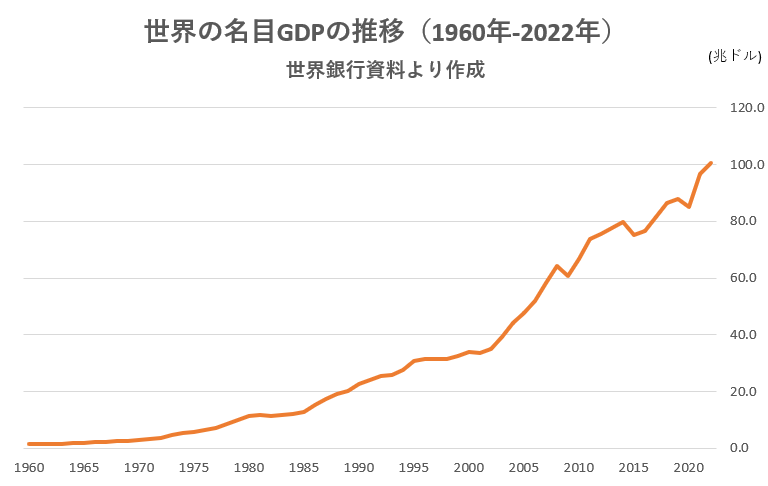

一方で、投資は、例えば世界経済全体は平均すると毎年2~4%ほど成長していることを世界銀行や国際通貨基金(IMF)が発表しています。

経済規模が拡大しているかどうかはGDP(国内総生産)が伸びているかどうかで判断できます。

世界全体の名目GDPは、2022年時点で100.5兆ドルで、1960年と比較すると約70倍の規模に成長しています。

参考:世界銀行

世界経済全体が大きくなっているので、世界経済に投資をしていれば、あなたのお金もその分増えてくれることになります。

もちろん、今後も必ず上がり続けるというわけではありません。

ただ、世界全体の人口が増え続けているので、経済成長は期待できると予想できます。

このように、ギャンブルは不確定要素に賭けるものですが、投資は何かしらの根拠や理由を持って、将来への成長期待にお金を出すものです。

なので、投資をギャンブルだと思っていると、「投資は怖い」と思ってしまいます。

1-5. 「金融機関に騙されるかも」という不安があるから

「投資は怖い」と思ってしまうのは、「金融機関に騙されるかも」という不安があるからです。

一般の方とプロである金融機関とでは、持っている情報の量が圧倒的に違います。それにより、金融機関に勧められたものを「自分ではよく分からないし、プロが勧めるなら良いものなのだろう」と信じて購入してしまうという話がよくあります。

しかし、金融機関が勧めてきたものが、あなたにとってベストな商品とは限りません。

その金融機関、あるいは担当者が売りたい商品を勧めているだけということがあるのです。

例えば、最近あった事例では「仕組債」という商品で、顧客にリスクについて十分な説明をしないまま販売を行い、新聞沙汰になった証券会社や銀行があります。

仕組債の詳しい内容は割愛しますが、「利益は限定的だが、損失は無限大」になる可能性がある高リスク商品です。実例として、わずか3ヵ月で元本の8割が失われたケースもあります。

このような高リスク商品ですが、実は金融機関にとっては販売手数料が非常に高く、積極的に買ってもらいたいと思う商品なのです。

しかし高リスクであることを詳しく説明してしまえば「結構です」と断られてしまう可能性があります。

このため、リスクを十分に説明しないままの販売が横行するようになってしまったのです。

仕組債で被害を受けた顧客の多くは、銀行からの紹介で購入しています。

一般的なイメージで、銀行が勧めてくる話なら手堅い、安全性が高いイメージがあると思います。

まさか銀行がハイリスクの商品を勧めると思っていないので、正しく内容を理解していないままに購入してしまったというケースが多いようです。

こういった事例から、「(金融機関に騙されるかもしれないから)投資は怖い」と思ってしまうのです。

2. 「投資は怖い」と思わなくなる3つの動き方

1章にて、「投資は怖い」と思ってしまう理由がわかったと思います。

ですが、怖いと思う理由がわかっただけでは、まだ実際に始めるにあたっての不安は消えないでしょう。

そこで本章では、「『投資は怖い』と思わなくなるにはどのように動いたらいいか」という実際の具体的な動き方について解説していきます。

その動き方とは、次の3つです。

- 長期・積立・分散投資を行う

- なくなっても大丈夫と思えるお金(余裕資金)の範囲で投資を行う

- 専門家に相談しながら投資を行う

これは実際に当社に資産運用の相談に来られた方に提案している方法であり、金融庁が「投資の基本」として挙げているやり方でもあります。この通りに投資を実践してもらえれば、「投資は怖い」と思うこともなくなりますし、投資で失敗することを防ぐこともできます。ぜひ参考にしてください。

2-1. 長期・分散・積立で投資を行う

最初に取り上げる動き方は、「長期・分散・積立で投資を行うこと」です。

なぜなら、長期投資・分散投資・積立投資を組み合わせると、投資で失敗する可能性をかなり低くすることができるからです。

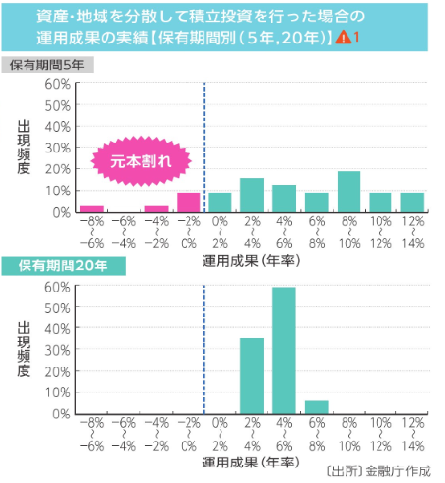

この図は金融庁が公表している、1985年以降に「資産・地域を分散して、異なる保有期間(5年・20年)で、積立投資を行った場合の運用成果の実績」です。

上図が【5年間行った結果】、下図が【20年間行った結果】です。

5年間だけ行った場合では、運用成果が幅広くばらつき、中には元本割れしているケースもあります。

一方、20年間投資を行った場合では、2~8%の部分に運用成果が集中しています。

つまり投資期間が短いと、安定した運用成果は期待できないということがわかります。

この結果から分かるように「投資は怖い」と思わないためには、「長期投資」「積立投資」「分散投資」を組み合わせて投資を行うことが重要なのです。

各投資方法のやり方や成功のコツについては、以下の記事でさらに詳しく解説しています。

初心者でも手軽に取り組める手法ですが、やみくもに取り組んでもあまり効果をあげることはできません。ここで気になった手法について、しっかりと確認してください。

<関連記事>

積立投資とは?FPが初心者向けにわかりやすくポイント解説

長期・分散・積立を取り入れて、「投資怖い」という思いをなくしましょう。

2-2. なくなっても大丈夫と思えるお金で投資を行う

次にあげる動き方は、「なくなっても大丈夫と思えるお金で投資を行うこと」です。

なぜなら、なくなっても大丈夫と思えるお金であれば、値下がりすることがあっても、慌てて売ってしまうようなことにはならずに、投資を続けられる可能性が高いからです。

使い道が決まっているお金を投資に回してしまうと、値下がりを続けた時に怖くなって、耐えられずに売却してしまう可能性が高いでしょう。

実際に、株式市場は数年下げ続けて、元の水準に戻るのに数年かかることもあります。

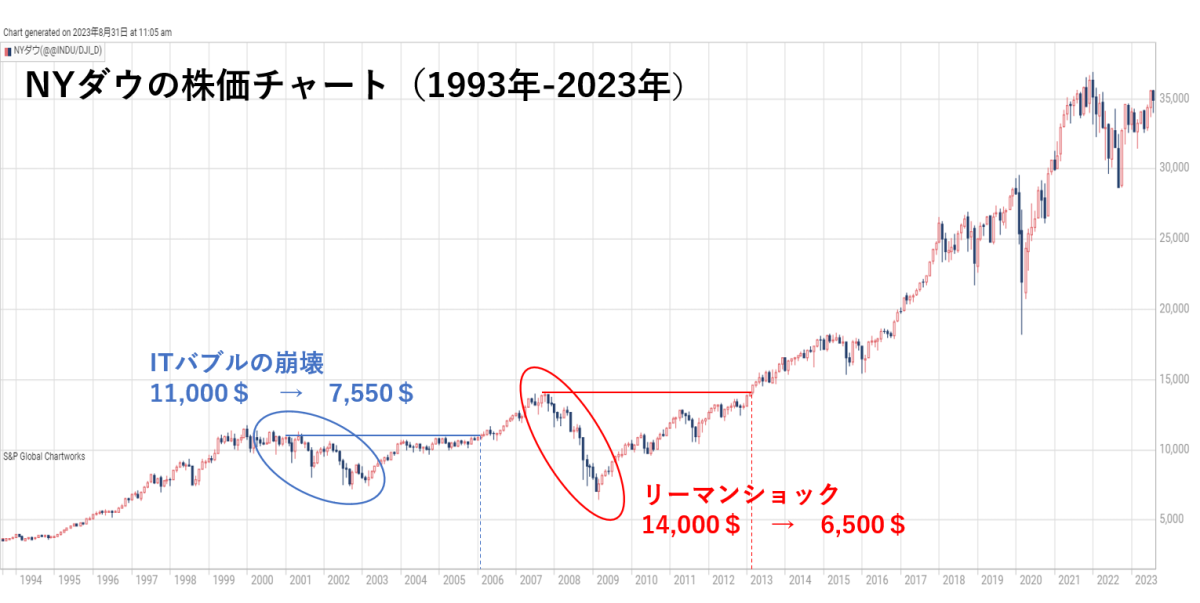

NYダウ(アメリカの株式市場の代表的な株価指数)の過去の値動きを確認してみましょう。

参考:日本経済新聞 Smart Chart PLUSから作成

- 2001年~2003年にかけての約2年間で約30%の下落(ITバブルの崩壊)→元の水準に戻ったのは2006年なので、3年かかった。

- 2007年後半~2009年にかけての約1年半では50%強の下落(リーマンショック)→元の水準に戻ったのは2013年なので、4年かかっています。

このように、かなり大きな下落と上昇をしていることが読み取れると思います。

下落している時に「このお金は減らてはダメなお金なんだ!」と焦って売却すると、大変な損失を出してしまうでしょう。しかし、値下がりをしても怖がらずに持ち続けることができた人は、損することはなかったという見方もできます。

なので、「投資は怖い」と思わなくなるには、なくなっても大丈夫と思えるお金の範囲で投資を行うことが大切です。

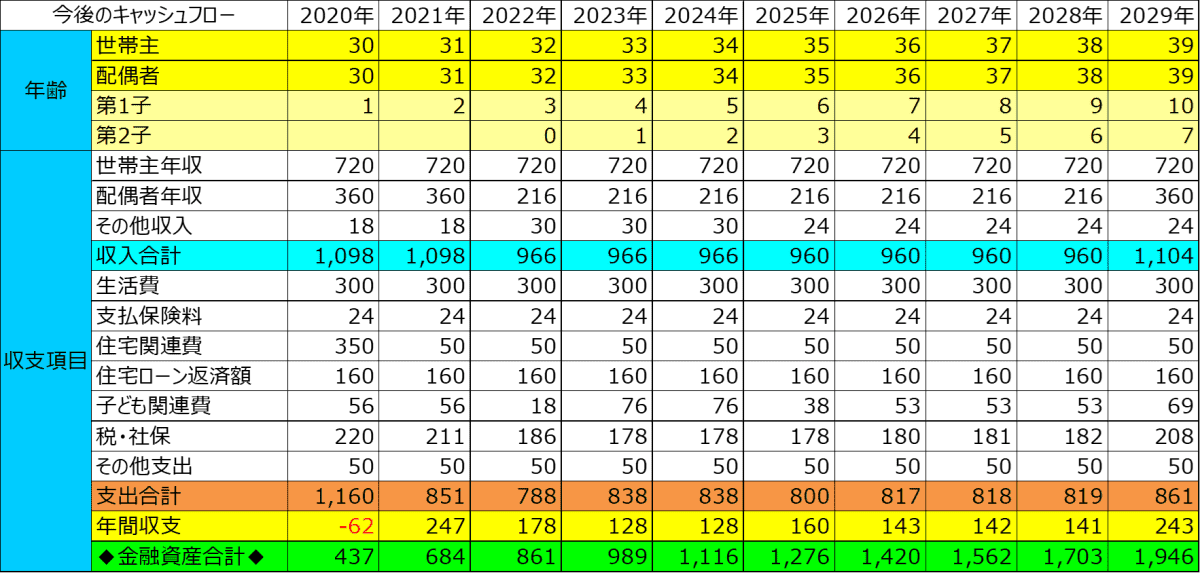

「なくなっても大丈夫と思えるお金」と「使い道が決まっているお金」とを判別する方法としては、家計のお金の流れを見える化できる【キャッシュフロー表】を作ることをおすすめします。

以下がキャッシュフロー表の例です。

これを作ることで、「使い道が決まっているお金(=投資に回してはいけないお金)」と「なくなっても大丈夫と思えるお金(=投資に回せるお金)」がいくらなのかがはっきりとわかります。

そうすれば、安心して投資を行うことができます。

キャッシュフロー表の作り方やその効果については、こちらの記事で詳しく解説しています。

「投資は怖い」と思わないようにする方法は「使い道が決まっているお金」と「なくなっても大丈夫と思えるお金」を把握し、なくなっても大丈夫な方で投資を行いましょう。

そうすると、長期投資を続けられるので、投資で成功する可能性がかなり高くなるでしょう。

2-3. 専門家に相談しながら投資を行う

最後の一つは、専門家に相談しながら投資を行うことです。

筆者としては、これが一番のおすすめです。

なぜなら、専門家であれば、お金に関する幅広い知識を持っているので、あなたと伴走しながら投資が成功する手助けをしてくれるからです。

専門家は、あなたの専属アドバイザーとして、最適の投資手法を考えてくれたり、何に投資すればいいか、いくら投資すればいいかなどを明確に教えてくれます。

さらには、金融市場のみならず、税制の変更などのお金にまつわる最新の情報も教えてくれるので、あなただけで調べる手間を省くこともできます。

専門家に相談しながら投資を行うことのメリットは以下の通りです。

- 迷った時のアドバイスをもらえる

- わからないことは何でも聞けるので、悩みや不安を抱えなくて良い

- 投資に限らず、全般的なお金に関する相談ができる

- あなた専用の資金計画を立てられる

専門家に相談しながら投資を行うことで、「投資は怖い」と思ってしまう5つの理由であげたことを心配しなくてよくなります。その上で、投資で失敗するリスクも小さくすることができます。

専門家というのは、FP(ファイナンシャルプランナー)のことです。

FPへの相談は最寄りの金融機関で(銀行や証券会社など)できます。

または、インターネットで”FP相談”と検索したり、日本FP協会のHPから検索することができます。

しかし、すべてのFPが上記のメリットを与えてくれるわけではないので、注意が必要です。

相談するFP(金融機関)選びに失敗しまうと、取り返しのつかない悲劇が生まれることがあるので、慎重に選びましょう。

相談するFP(金融機関)選びに失敗してしまうと、「金融機関に騙されるかも」という不安が起きてしまいます。

例えば、筆者は証券会社でFPをしていましたが、証券会社にとってお客様が損するか得するかは関係ありませんでした。

とにかく、会社の勧める商品を買ってもらうことが最優先です。

社内でも会社の勧める商品をよく買ってくれるお客様を「良いお客様」、逆に営業の言うことを聞いてくれないお客様は「この人は面倒な客だからな」という会話が普通にされています。

お客様が何を目的に投資をしたいのかも全く関係ないので、損してお客様の人生が崩れることを気にしている営業担当などいませんでした。

筆者は、そのような証券会社のあり方に疑問を感じて、現在は独立系FPとして仕事をしています。

今は、お客様のライフプランを確認した上で、資産運用相談のアドバイスをしているので、お客様からも「相談して良かった」と言っていただいています。

なので、「投資は怖い」と思わないためには、正しい専門家に相談しながら投資を行うことが大切です。

そうすれば、不安を抱えながら投資をすることがなくなります。

そして、あなた専用の投資計画を立てることができるので、思い描く理想の人生設計を叶えることができるでしょう。

3.「投資は怖い」と思い続けることの3つのリスク

「投資は怖い」と思わなくなる方法がわかったでしょうか。

3章では、「それでも、やっぱり怖い」というあなたへ、「投資は怖い」と思い続けることの落とし穴を解説していきます。

「投資は怖い」と思い続けることは、老後の生活資金が足りなくなったり、子供の教育資金を貯められず希望の進路を選ばせてあげられないことになるリスクがあります。

その理由について、以下の3つの観点からお伝えしていきたいと思います。

将来、お金の心配をしなくていい生活をできるように、「投資は怖い」と思い続けることのリスクを理解しておきましょう。

3-1. 欲しい物や必要な物がどんどん買えなくなる

「投資は怖い」と思い続けて、何もしないで銀行預金に置いたままだと、欲しい物や必要な物が買えなくなっていくリスクがあります。

なぜなら、銀行預金ではご存知の通り金利は付かないからです。

銀行預金に置いたままの状態で、物価上昇(=インフレ)が起こってしまうと、実質的にあなたのお金の価値は減ってしまいます。

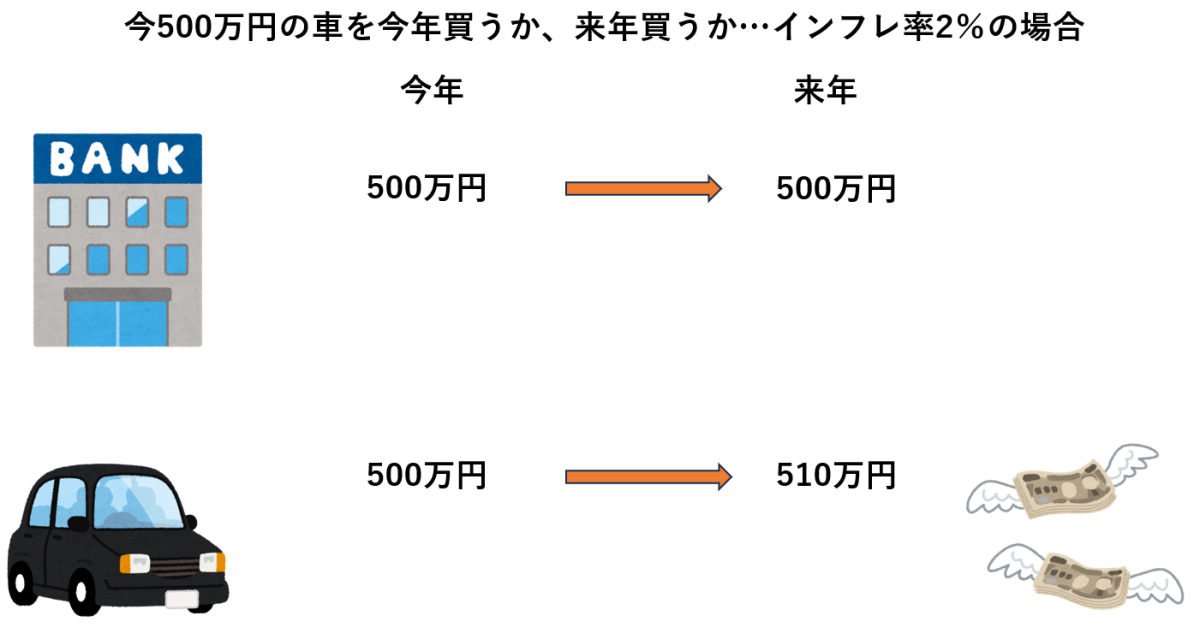

例えば、今500万円で買える車を今年買うか、来年買うかを考えます。

1年間の銀行金利は大手銀行で0.001%なのでほぼ付きません。

それに対して、インフレ率が2%とします。

来年買うことにすると、1年間銀行に置いたままの500万円にはほとんど金利が付きません。

一方で、車の価格は今は500万円ですが、1年すると510万円出さないと買えなくなってしまいます。

この2%のインフレ分を銀行金利で補えないのが日本の現状です。

そして、日本政府や日本銀行のインフレ目標は毎年2%です。

実際、昨年からは目標を上回るインフレが続いています。

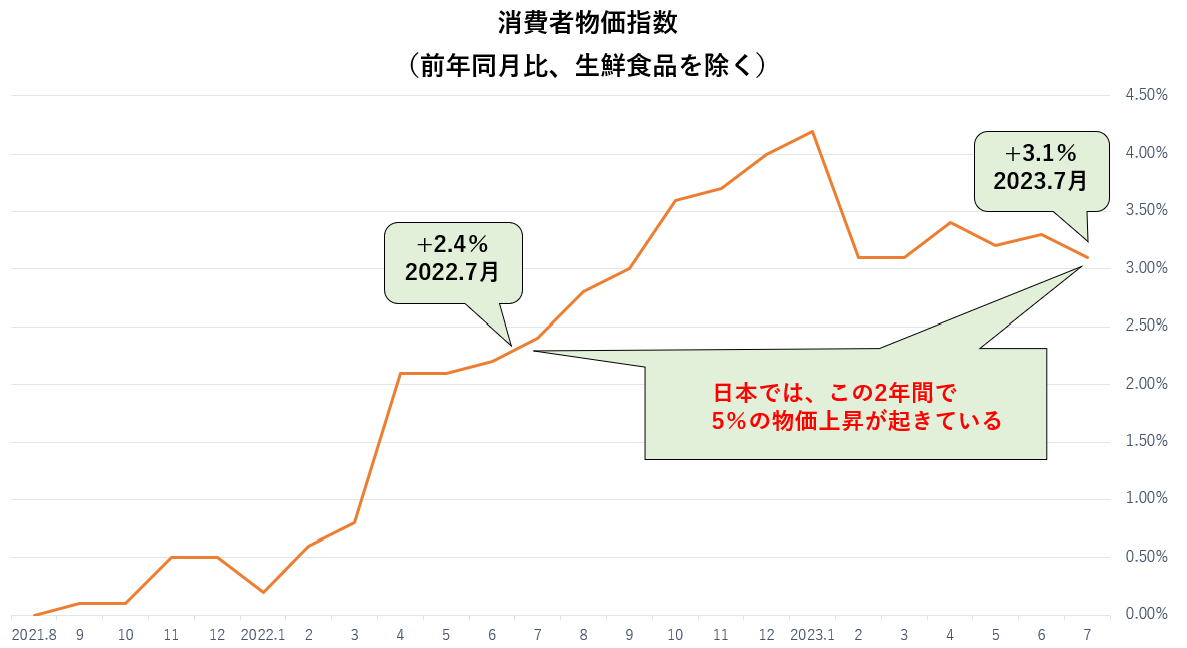

下の図は、毎月発表されている消費者物価指数(前年同月比)の推移です。

消費者物価指数とは、全国の世帯が購入する家計に関わる財やサービスの価格などを総合した物価の変動を指数で表したものです。

これを見れば、今日本がどのくらい物価上昇しているかが明確にわかります。

消費者物価指数は、前年同月比での伸びを表しているので、

- 2022年7月は2021年7月(1年前)と比べて2.4%上昇

- 2023年7月は2022年7月(1年前)と比べて3.1%上昇

つまり、2021年7月から2023年7月の2年間で5.57%上昇(1×1.024×1.031)しているのがわかります。

これを先程の車購入の例で考えると、2年間で車の価格は500万円から525万円に上がってしまったということです。

銀行預金だと、インフレが起きた時には実質的なお金の価値がどんどん目減りしていきます。

なので、「投資は怖い」と思い続けて、何もしないでいると、欲しい物や必要な物が買えなくなるリスクがあります。

3-2. 老後資産の準備が難しくなる

「投資は怖い」と思い続けてしまうと、老後資産の準備が難しくなります。

なぜなら、時間や金利を味方につけた資産形成ができないからです。

資産形成は早くから準備した方が良いのは当然のことです。

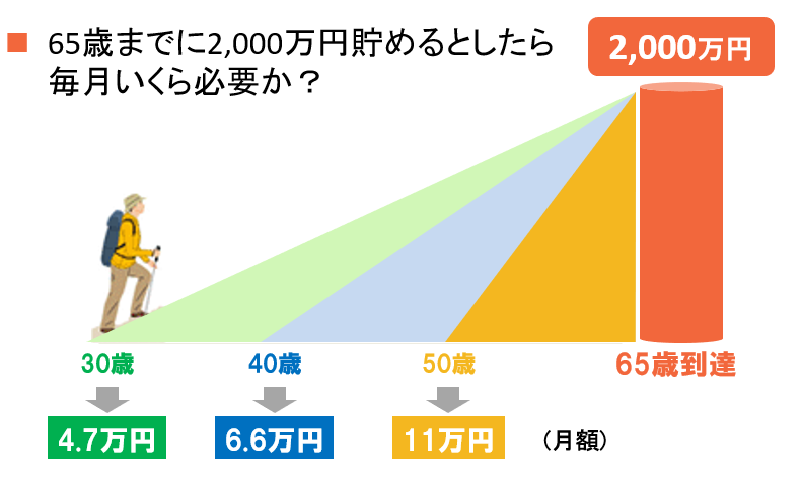

例えば、老後資金として2,000万円を65歳までに貯める場合を考えてみます。

30歳の人と50歳の人が準備するのでは、毎月で6.3万円の差、年間では75.6万円の差があります。

ただ、これを銀行預金だけでするには、厳密な計画と途中で絶対に取り崩さない断固たる意志が必要です。

一方で、毎年の貯蓄の一部だけでも投資に回すことで、資産形成に金利を味方につけることができます。

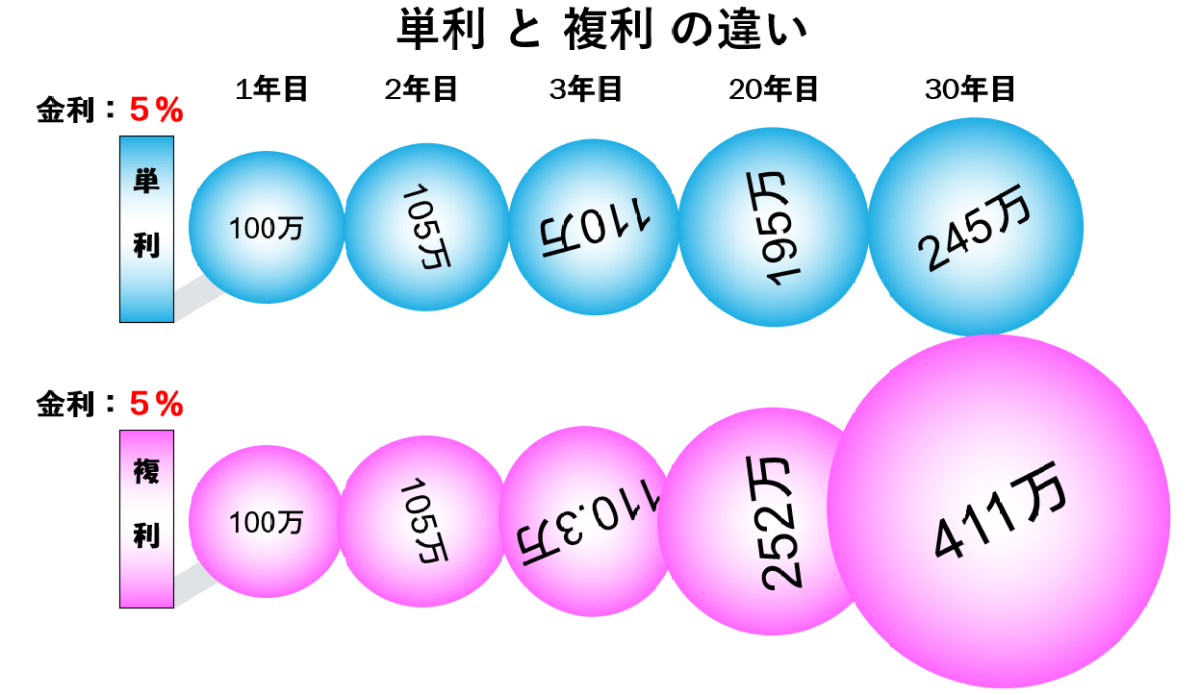

投資を行うことで、「利息が利息を生む」複利の効果を得ることができます。

※複利効果…投資で得た利益を再投資して、その利益がさらに利益を生むということ。

※単利…利益は再投資せずに、最初の元本に対してだけの利息を受け取ること。

例えば、元本100万円で利回り5%の商品に30年間投資したとします。

単利の場合、毎年の利息は5万円で変わりません。

なので、30年後には元本との合計で245万円になります。

一方で、複利の場合を見ていきます。

1年後の利益は5万円で単利と変わりません。

翌年はその利益を含めた105万円に対しての5%なので、利益は52,500円になります。

その翌年は、1,102,500円で投資をして…というのを繰り返していきます。

このまま再投資をしていくと、30年後には約411万円になります。

同じ30年間ですが、金利を味方につけたことで1.67倍もの利益が出ました。

以下は一つの例ですが、30歳の方が老後資金2,000万円を65歳までに準備するには、銀行預金では毎月4.7万円(年間56万円)を貯めないといけません。

一方で、投資による資産形成を組み入れれば、35年間の平均利回りが5%だった場合、毎月1.7万円(年間20万円)の投資で資産形成ができるという計算になります。

なので、「投資は怖い」と思い続けていると、老後資産の準備が難しくなるリスクがあります。

3-3. 国から受けられる税金面の優遇が少なくなる

「投資は怖い」と思い続けてしまうと、国から受けられる税金面の優遇が少なくなります。

税金面の優遇というのは、NISAやiDeCo(個人型確定拠出年金)のことです。

なぜなら、これらの制度は投資をしていないと恩恵を受けられない制度だからです。

参考:金融庁 新しいNISA

参考:iDeCo公式サイト iDeCo(イデコ)の仕組み

| メリット | デメリット | |

| NISA |

|

|

| iDeCo |

|

|

NISAやiDeCoをもっと詳しく知りたい方はこちらへ。

どちらも共通しているのは運用益が非課税ということです。

通常、投資で利益が出た場合、その利益に対して20.315%の税金が引かれます。

それがNISAやiDeCoを通じた運用の場合、非課税、税金が引かれません。

例えば、100万円の利益があった場合。

通常の投資では、約20万円(100万円×20.315%)の税金が引かれるので、実際の利益は80万円になります。

NISAやiDeCoでは非課税なので、100万円がそのまま利益となります。

NISAやiDeCo、どちらの制度も投資をしている人しか恩恵を受けられない制度です。

投資にはリスクがありますが、国としてこのような制度で後押ししているのが現実です。

なので、「投資は怖い」と思い続けていると、国から受けられる税金面の優遇が少なくなってしまいます。

4. まとめ

いかがでしたでしょうか。

「投資は怖い」と思ってしまう理由がわかったと思います。

2章には「投資を怖い」と思わなくなる方法が書かれています。

この通りに実践していただければ怖いと思うこともなくなりますし、成功する確率もかなり高まるので、参考にしてください。

3章で書いたように「投資は怖い」と思い続けてしまうと、思い描く通りの生活を送ることができなくなったり、国の制度を活用できないことになってしまいます。

投資は怖いものだと思っていた方が、本コラムをお読みいただいたことで、自信を持って、投資を始めて、理想の資産形成に踏み出せることを祈っています。

それでも、どうしても不安で…という方は、FPバンクまでご相談に来てください。

あなただけの投資計画を一緒に考えていきましょう!

コメント