住宅ローンの返済を行っているのなら、一度は住宅ローンの借り換えについて考えてみたことがあるのではないでしょうか。

住宅ローン借り換えに成功すれば、月々の返済額を引き下げて家計の負担軽減を実現できたり、返済額はそのままで団信の保障内容を手厚くできたりと、色々なメリットが見込めます。

ですが、どんな条件で借り換えしてもが必ずメリットが出るという訳ではありません。メリットが出る借り換えを行うためには、知っておいて欲しい注意点があるのです。

これを押さえておかないと、メリットが出ないばかりか、むしろ手間と費用でマイナスということにもなりかねません。

今回は、私がFPとしてお客様の住宅ローン借り換えをお手伝いしてきた中で必ずお伝えしている、借り換えの5つの注意点と、それぞれに応じた対策について解説していきます。

本記事を読んでもらえれば、あなたの住宅ローン借り換えが成功する可能性を、ぐっと高められます!

メリットの出る借り換えを行って、ローン返済の負担・不安を確実に減らしていきましょう。

ぜひ最後までお読みください。

| 注意点 | 対策 | |

| 1 | 諸費用を含めると総支払額が減らないことがある | 諸費用を含めた上での総支払額が減るかまで確認しておく |

| 2 | 住宅ローン控除が受けられなくなることがある | 借入期間は10年以上で組む |

| 3 | 団信の保障範囲や内容がランクダウンすることがある | 団信の保障内容をどうするか予定しておく |

| 4 | 諸費用の支払いを現預金でやらない方が良い場合もある | 諸費用の支払いはローンに含める |

| 5 | ペアローンから単独ローンへの借り換えは難しい | ペアローンの借り換えは連帯債務も検討する |

1. 住宅ローン借り換えでの5つの注意点

では早速、住宅ローン借り換えを行うにあたっての5つの注意点について、詳細を確認していきましょう。

注意点は、私なりに、見落としによって借り換え失敗の可能性が大きくなると考えられる順に並べました。

- 諸費用を含めると総支払額が減らないことがある

- 住宅ローン控除が受けられなくなることがある

- 団信の保障範囲や内容がランクダウンすることがある

- 諸費用の支払いを現預金でやらない方が良い場合もある

- ペアローンから単独ローンへの借り換えは難しい

1-1. 諸費用を含めると総支払額が減らないことがある

1つ目の注意点は、「諸費用」を含めると総支払額が減らないことがある点です。

借り換えには、融資事務手数料、抵当権設定・抹消登記の登録免許税、印紙税、司法書士報酬などの諸費用がかかります。

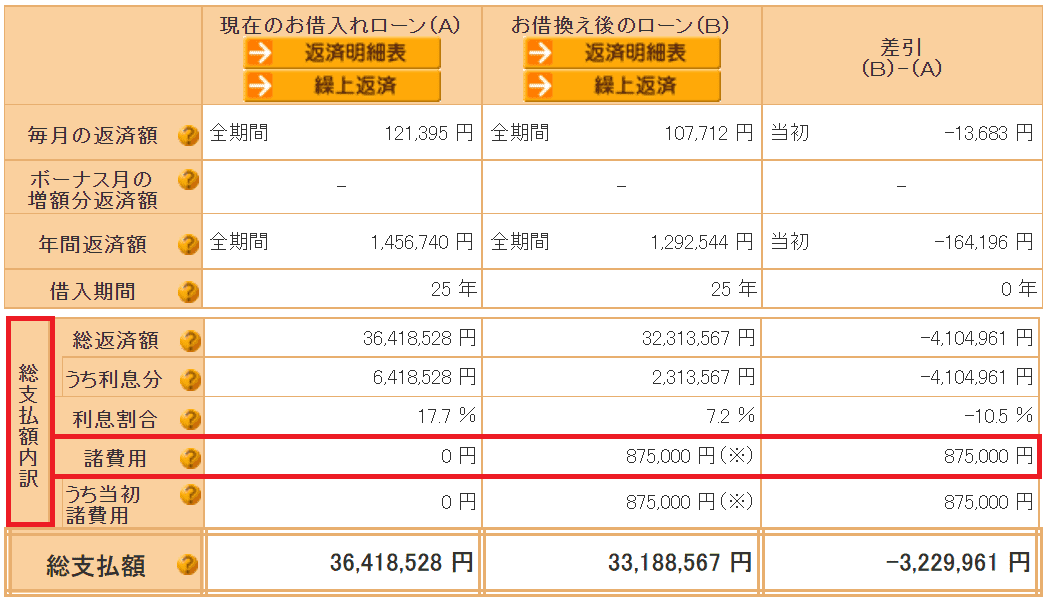

よくある失敗としても取り上げられることが多いのですが、借り換えシミュレーションをする際に、シミュレーション結果の中で諸費用を見落としてしまうのです。

そのため「総支払額が減ると思ったら、実は諸費用を含めるとむしろ増えていた」という事態になります。

これは「諸費用は支払総額に含まれているのだろう」という思い込みや確認不足が原因です。

実際のところ、総支払額と諸費用が別々に記載されているシミュレーションも少なくないので、利用の際は注意が必要なのです。

対策は「2-1. 諸費用を含めた上での総支払額が減るかまで確認しよう」へ

1-2. 住宅ローン控除が受けられなくなることがある

2つ目の注意点は、住宅ローン控除を受けられなくなることがある点です。

実は、住宅ローン控除を受ける要件のひとつに「10年以上のローンを組む」というものがあります。

つまり借り換え後の返済期間を10年未満にしてしまうと、住宅ローン控除を受けられなくなるのです。

住宅ローン控除が受けられなくなるケース例をみてみましょう。

- 当初借入額5,000万円

- 当初返済期間25年

- 残りの返済期間20年

- 残りの控除期間5年

当初返済期間25年で借入しているため、住宅ローン控除の対象になっています。

返済を5年行い、残りの返済期間20年・控除を受けられる期間5年となりました。

ここで借り換えを行って、残りの返済期間20年あるところを10年未満にしてしまうと、控除要件である「10年以上のローンで組む」を満たさなくなり、本当は受けられるはずだった残り5年分の控除がなくなってしまうという訳です。

対策は「2-2. 住宅ローン控除を受けるなら、借入期間10年以上で組もう」へ

1-3. 団信の保障範囲や内容がランクダウンすることがある

3つ目の注意点は、団信の保障範囲や内容がランクダウンすることがある点です。

団信には、

- 死亡保障(死亡時に残りのローン返済100%免除)

- がん保障(所定のがんと診断確定すると残りのローン返済100%または50%免除)

- 三大疾病保障(三大疾病に罹患して所定の状態になると残りのローン返済100%免除)

といった様々なラインナップがあります。

しかしどんな団信を扱っているかは金融機関によって異なるため、元の団信と同じ保障のものに加入できない可能性もあるのです。

保障内容がランクダウンしてしまう例としては、どんなものがあるのでしょうか。

例えば、三大疾病保障のある団信から、がん50%保障のみの団信へ借り換えする場合は保障範囲が狭くなった、と言えるでしょう。この場合、不足する保障を民間の保険でまかなうことも考える必要があるかもしれません。(預貯金等でカバーできるようであれば必須ではありません。)

または同じ保障内容にするには金利上乗せが必要、となると、元よりも割高になったと言えますね。

ですが逆に、元よりも保障内容を良いものに変更できた、というケースもあります。

借り換えでは金利条件等を見るだけでなく、現在あなたの加入している団信の保障内容を理解し、保障がどうなるかを確認することも重要なのです。

対策は「2-3. 団信の保障内容をどうするかは事前に計画しておこう」へ

1-4. 諸費用の支払いを現預金でやらない方が良い場合もある

4つ目の注意点は、諸費用の支払いを現預金でやらない方が良い場合もある点です。

なぜ現預金で支払わない方が良い場合もあるかというと、キャッシュレスが普及してきたとはいえ、現金でないと支払えないような大きな出費がまだあるからです。

大きな出費には、例えば医療費、納税、保険料などが挙げられます。

もし諸費用の支払いを現金で行った後に、こういった大きな出費があったら、どうなるでしょうか。

支払いができない、滞納する、親戚や知人から借金する、キャッシングを利用する、などの状況になる可能性が考えられます。利息がついたり、後からトラブルになったりする場合もありますし、なるべくなら避けたいところです。

諸費用を現金で支払ってもまだ十分な余裕がある、というのであれば、現金支払いしても問題ないです。

ですが余裕が全くなく、諸費用を支払ったら手元現金がほとんどなくなり、急な出費に対応できなくなる恐れがあるのでしたら、現金払いは止めた方がいいでしょう。

対策は「2-4. 諸費用の支払いはローンに含めよう」へ

1-5. ペアローンから単独ローンへの借り換えは難しい

5つ目の注意点は、ペアローンから単独ローンへの借り換えは難しいという点です。

なぜなら、ペアローンを単独ローンに借り換えると、金融機関から「信用力が落ちる」と判断されるからです。

原因は、債務者(ローンを返す義務のある人)の数が減ることにあります。

ペアローンでは2人いた債務者が、単独ローンでは1人になってしまいます。債務者の人数が減るのは、金融機関からしてみれば「ローンをきちんと返済してもらえる可能性が低くなった」と考えられるので、信用力が落ちたと判断されるのです。

実際に、ペアローンから単独ローンに借り換えできなかった事例をみてみましょう。

- 借入れ当初は、借入総額5,000万円

- 夫婦それぞれ2,500万円ずつのペアローンを組んだ

10年前の借入れ当初は、妻も正社員で仕事をしていました。しかし10年の間に子どもが2人誕生し、仕事と子育ての両立が難しくなったため、妻はパートになりました。一方で、夫は転職し年収がアップしました。

借入当初と10年後の、ご夫婦それぞれの年収を比較すると、次のように変わっていました。

| 借入れ当初(10年前) | 現在 | |

| 夫 | 年収500万円 | 年収850万円 |

| 妻 | 年収500万円 | 年収150万円 |

ご夫婦はまずペアローン→ペアローンの借り換えを検討しましたが、妻の年収ダウンにより、できませんでした。

そこで夫単独での借り換えしようとしましたが、先ほど述べた通り、債務者が2人から1人へと減ってしまうため、金融機関から「信用力が落ちる」と判断され、単独ローンでも借り換えできませんでした。

このケースのように、ペアローンからの借り換えでは単独ローンにするのは基本的に難しいことを理解し、それ以外の選択肢を検討しておくことが必要です。

対策は「2-5. ペアローンからの借り換えは連帯債務も検討しよう」へ

2. 住宅ローン借り換えの注意点への5つの対策

本章では、1章で取り上げた借り換えの注意点への5つの対策をお伝えしていきます。

- 諸費用を含めた上での総支払額が減るかまで確認しよう

- 住宅ローン控除を受けるなら借入期間は10年以上で組もう

- 団信の保障内容をどうするかは事前に検討しておこう

- 諸費用の支払いはローンに含めよう

- ペアローンからの借り換えは連帯債務も検討しよう

2-1. 諸費用を含めた上での総支払額が減るかまで確認しよう

借り換えは、諸費用を含めた上での総支払額が減るかまで、しっかり確認しましょう。

この対策のポイントは、次の2点です。

- 借り換えには諸費用がかかることを認識しておく

- シミュレーションを利用したら、諸費用が総支払額に含まれているかどうかを確認する

諸費用がかかることを知らなければ、シミュレーションに表示されていても見落としてしまう可能性があります。なので、まずは「諸費用がかかる」という事実を押さえておきましょう。

そして、金融機関等のウェブサイトで借り換えシミュレーションを利用した際は、必ず上から下まで目を通して、諸費用が総支払額に含まれているかをチェックしましょう。

例えば、住宅支援機構の借り換えシミュレーションであれば、総支払額に諸費用分を含んで結果が表示されます。

総支払額を減らせたなら、その借り換えは成功と言えます。

そのためにも諸費用がかかることを認識しておき、シミュレーションでも、諸費用を含めた上で総支払額が減ることを確認してから動くようにしましょう。

2-2. 住宅ローン控除を受けるなら借入期間は10年以上で組もう

借り換え後も住宅ローン控除の対象になるようにしたいなら、借入期間は10年以上で組むようにしましょう。

この対策のポイントは、次の2点です。

- 住宅ローンの返済期間は、借入した後に延長することはできない。

- 返済期間を短くするのは、繰上げ返済(期間短縮型)によって実現できる。

返済期間をはじめから短くしてしまうのは「なるべく早く返済を終わらせたい」という気持ちがあるからだと思います。しかし住宅ローンの返済期間は、繰上げ返済で短くすることはできるのですが、延ばすことはできません。

ですので住宅ローン控除の適用期間が残っているなら、まずは10年以上で借り換えておいて、ローン控除を受けきったら期間短縮型の繰上げ返済を行っていくとよいでしょう。

1-2の事例で考えるとするなら、残り返済期間が20年となっているので、借り換え後もいったんは返済期間20年でローンを組むのがベターです。

住宅ローン控除を受けたい場合は、借り換え後も返済期間10年以上あることが要件だと認識しておきましょう。

2-3. 団信の保障内容をどうするかは事前に計画しておこう

借り換えによって団信がランクダウンする可能性があるのでしたら、その分の保障をどうカバーするか等は事前に計画しておくようにしましょう。

例えば、借り換えによって三大疾病保障のついている団信から、がん50%保障のみの団信へ変更する場合は、足りなくなった保障を民間の生命保険で補うことが考えられます。

現在あなたの加入している団信の保障内容を理解し、現状と同等の保障内容でいくか、もっと保障内容を充実させたいのかを考えてみましょう。

そこで、団信の変更や全体的な保険の見直しをする場合、保障が不足することがないように注意することが必要です。

必要な保障内容や保険の見直し方法がわからない場合は、ファイナンシャルプランナー等の専門家に相談してみましょう。

2-4. 諸費用の支払いはローンに含めよう

当社では、基本的に諸費用はローンに含めて支払うことをおすすめしています。

なぜなら、諸費用込みで借り換えをすることで、手元の預貯金を減らさずにすむため、教育費といった大きな金額を支払えなくなることが避けられるからです。

したがって、預貯金に余裕のない人は、諸費用込みで借り換えをしましょう。

詳しくは、<関連記事>【一覧表付】住宅ローン借り換え費用はいくらかかる?費用の抑え方まで解説(3章)にて解説しています。

2-5. ペアローンからの借り換えは連帯債務も検討しよう

ペアローンからの借り換えは、連帯債務だとできる場合があります。

連帯債務は、夫婦や親子等の2人の収入を合算して借入する方式です。2人のうち、いずれかが主債務者となり、もう1人が連帯債務者として借入を行います。

どうして、ペアローンでの借り換えが難しい場合でも連帯債務であれば可能な場合があるのでしょうか。

それは、連帯債務であれば、夫婦または親子等の2人の収入を合算して審査ができるからです。ローンを組んだ2人のうちの一方の年収が下がったとしても、合算した2人の年収が審査基準を満たしていれば、借り換えできる場合があるのです。

1-5の事例で、連帯債務で借り換えしたパターンを解説していきます。

| 借入れ当初(10年前) | 現在 | |

| 夫 | 年収500万円 | 年収850万円 |

| 妻 | 年収500万円 | 年収150万円 |

| 合計1,000万円 | 合計1,000万円 |

本ケースでは、

- ペアローン→ペアローン:妻の年収ダウンにより不可

- ペアローン→単独ローン:債務者の減少が金融機関に認められず不可

という状況でした。

しかし収入合算をする連帯債務で考えてみると、世帯年収1,000万円は借入当初と変わりません。妻の年収は下がった一方で、夫の年収は上がっているからです。

そのため、ペアローンでは審査が難しかった場合でも、連帯債務で審査が通る場合があるのです。

したがってペアローンからの借り換えでは、状況にもよりますが、連帯債務も検討してみましょう。

3.【事例】注意点への対策を行って当社で借り換えしたケース

1章と2章で借り換えについての注意点と対策について解説してきました。そこで、注意点への対策を行った上で、当社で借り換えした事例をみてみましょう。

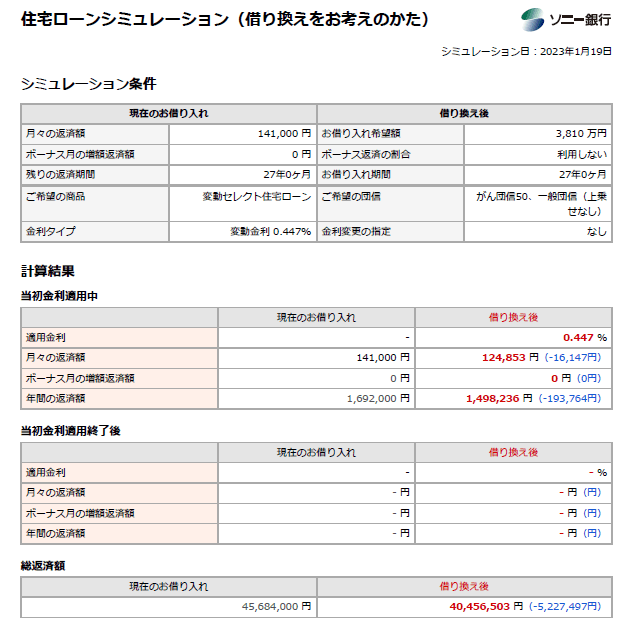

10年固定金利から変動金利に借り換えをしたお客様のケース

40代ご夫婦、夫の単独ローンで借入しています。夫の年収は800万円です。

2年後に10年固定金利の期間が終了するため、今の銀行で固定金利または変動金利を選択するか、他の銀行で借り換えをした方がいいのかというご相談でした。

固定金利から変動金利に借り換えしたことで、諸費用を織り込んでも、毎月の返済額は141,000円から124,853円になり、16,147円の軽減となりました。さらに、総返済額も523万円の軽減となりました。(金利が変わらなかった場合)

ただし、すんなり借り換えをした訳ではなく、しっかりと注意点を確認し対策を取りました。

どんな注意点と対策であるかは以下の通りです。

注意点

- 金利上昇のリスク

- 団信の保障内容が変わる

対策

- 預貯金残高が現在の住宅ローン残高よりもあるため、金利上昇時にも繰り上げ返済が可能であると判断した

- 長期の資金計画であるライフプランを作成し、金利が4%に上昇しても問題ないかどうかを確認した

- 団信の保障内容が死亡保障のみから、がん50%の保障付き団信へと変更したため、民間のがん保険を見直しした

借り換え前の条件

- 返済残高3,700万円

- 残りの返済期間27年

- 現在の10年固定金利1.35%

- 毎月の返済額141,000円

- 総返済額4,568万円

借り換え後の条件

- 諸費用込みの借り換え額3,810万円

- 返済期間27年

- 借り換え後の変動金利0.44%

- 借り換え後の毎月の返済額124,853円

- 総返済額4,045万円

シミュレーションは以下の通りとなります。

このように、借り換えする場合にはしっかりと注意点を把握し、対策することが重要です。借り換えで迷う場合はファイナンシャルプランナーに相談しましょう。

4. まとめ

借り換えする際には、5つの注意点があり、それぞれの対策を取ることで、安心して借り換えができることをお伝えしてきました。

自分では対策の判断が難しい場合もあるでしょう。特に金利上昇時の対策や団信・その他の保険の見直しは判断に迷うかもしれませんね。そんな時は、借り換えや資金計画に強いファイナンシャルプランナーに相談してみましょう。

本記事が、これから借り換えをしようとしている人に対する不安や悩みを解決する助けになれば幸いです。

コメント