この記事にたどりついたあなたは、

「投資信託で損することってあるのだろうか」

「損しないためにはどんなことに気をつけたらいいのだろう」

と悩んでいないでしょうか。

将来のために投資信託はやりたいけれど、失敗するのは怖いな、と思うと、始められない気持ちはよく分かります。

本コラムでは、独立系FPとして働く筆者が、これまで見て来た失敗している方々の例を踏まえて書いています。

そんなあなたは是非この記事から、どんな人が損してしまうのかを学んでみて下さい。

そうすることで、不安を解消して、やりたい投資信託をスタートさせましょう。

目次

1. 投資信託で損が出たケースでやっている6つの失敗

本章では、投資信託で損が出たケースでやってしまっている6つの失敗をご紹介します。

- 目標がなく、運用計画を立てていない

- 口座開設する金融機関は“お得さ”で選んでいる

- 投資先や投資時期の一点集中にしている

- すぐに成果が出ないからと短期で解約している

- 分配金ありの投資信託を選んでいる

- どんな商品内容か確認しないままで購入している

1-1. 目標がなく、運用計画を立てていない

まず、「いつまでにいくら」という目標がないと、運用計画が立てられません。

運用計画がないままだと、損する可能性が高くなります。

多くの人は、なんとなく投資信託を始めているのではないでしょうか。

投資信託の経験がある周りの方に聞いてみて下さい。

「目標を決めてから投資信託を始めたか」と。

おそらく、目標を決めてからスタートした人は少ないと思います。

目標がない状態=ゴールがないままで、なんとなく始めるとどうなってしまうでしょうか。

今いくら投資すべきなのか、運用期間はどのくらいを考えればいいのか、いくらになったら解約すべきなのか等、投資において必要なことが全く決められず、いくらやっても成果を上げられない事態に陥る可能性が高いでしょう。

例えば、ある人が投資信託で運用を始めたとします。

運用計画がないと、今、投資すべき金額が5,000円なのか50,000円なのかが分かりません。

5年後に100万円になっていればいいのか、10年後に100万円になっていればいいのかも分かりません。

本当に100万円で解約してよいのか、1,000万円で解約すべきなのか、1億円なのかも判断できません。

何も分からないので、もしかしたらその時の気分やネットでたまたま見た情報、ただの噂などで物事を決めてしまう可能性もあるでしょう。

このように考えると、十分な運用の成果が得られない可能性が高いことが、お分かりいただけるのではないかと思います。

対策

繰り返しになりますが、まずは目標を立てましょう。

目標を立てる上で役に立つのが、ライフプラン作成です。

ライフプラン(=人生計画)をつくると「自分が将来に思い描く生活をするにはどのくらいのお金がかかるか」を知ることができます。

つまり「いつまでにいくら必要か」を、明確な根拠をもって確認できるのです。また、目標に向けた運用計画が実現可能なのかも分かります。

したがって、安心して投資信託が始められるのです。

せっかく「投資信託を始めたい」と思って、この記事を読んでいる方には、運用に失敗して欲しくありません。ですので、最初にしっかりと目標を定め、計画を立てて運用に取り組んでいきましょう。

ライフプランの効果や作り方は、以下の記事で詳しく解説していますので、ぜひ読んでみてください。

1-2. 口座開設する金融機関は“お得さ”で選んでいる

口座開設する金融機関は”お得さ“で選んではいけません。

お得さよりも、自分の目的や、やりたい資産運用がかなえられる、とか、コストが抑えられる、といった自分にとってのメリットで選ぶべきです。

例えば、つられやすい“お得さ”というと、キャンペーンなどがあります。

口座開設時、商品購入時にキャンペーンを実施している金融機関もあり、現金やポイントがもらえる、手数料が0円になったりキャッシュバックされたりする、など様々です。

ついつい“お得さ”につられてしまいがちですが、1回のみの“お得さ”で決めてはいけません。

口座開設する際は、金融機関の”お得さ”で決めずに、自分にとってのメリットを考えて選びましょう。

対策

キャンペーン情報などを検索して調べるのはやめましょう。

自分の目的や、やりたい資産運用がかなえられたり、コストがおさえられたり、といった、自分にとってのメリットを優先するようにしましょう。

1-3.投資先や投資時期の一点集中は避ける

投資信託を始める際、投資先(資産・地域)、投資時期の一点集中は避けましょう。

なぜなら一点集中をすると、一度の失敗で運用資金がほとんどなくなるといった事態が起こりやすくなってしまうからです。

例えば、国内株式の投資信託だけを保有していたとします。

すると日本国内の景気が悪くなったら、その投資信託の評価額はどんどん減ってしまいます。

資金を全部それに回してしまっていたら、他の投資信託を購入することもできず、日本の景気が良くなるまでずっと耐えるしかありません。

そのため、長い時間をかけてもあまり成果が得られなかったり、耐えられずに売って大きな損失を出してしまったり、という結果になりやすいのです。

対策

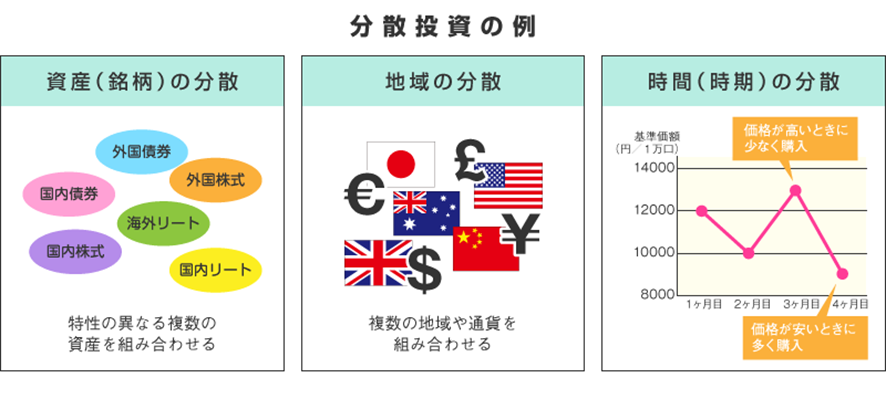

投資先(資産・地域)、投資時期を分ける「分散投資」を行いましょう。

金融庁では、3つの分散投資の例を挙げています。

参照:金融庁『投資の基本』

資産(銘柄)の分散

「資産の分散」は、株式と債券とリートのように、資産の異なる組み合わせで持つことを言います。

一般的に、株式と債券とリートはそれぞれ異なる値動きをするため、資産を分散することで、資産価格の変動に影響されにくくするのです。

地域の分散

「地域の分散」は、国内と国外、あるいは国外でも異なる地域や通貨を組み合わせることを言います。

一般的に、国外の投資信託を購入する場合、受け取るタイミングで為替相場が円安であれば為替差益が、円高であれば為替差損が発生するので、異なる通貨を分散して保有することで為替リスクをおさえる、などが当てはまります。

時間(時期)の分散

「時間の分散」は、積立投資信託をイメージして考えてみて下さい。

毎回、同じ金額を投資すると考えましょう。

その場合、図のように価格が高いときに少ない口数を、安いときに多くの口数を購入できるので、購入価格が平均化されることを言います。

仮に、一括購入の場合であっても時間の分散は必要です。

ある程度すでに貯まっている資金で購入する際にも、時期をずらすことは、分散効果が得られる大事なポイントになります。

運用予定のお金について、仮に資金的に余裕があったとしても、一回で使い切ることは考えず、投資先や時間を分散して購入するようにしましょう。

1-4. すぐに成果が出ないからと短期で解約している

すぐに運用の成果が出ないからといって、短期で解約すると失敗します。

なぜなら、投資信託は基本的にはすぐに利益が出るようになっていないからです。

個別株のように短期で売り買いするイメージの人もいるかもしれません。

けれども、投資信託はリスクを抑えるために分散して運用しているので、個別株と同じような値動きはそもそも期待できません。

投資信託はリスクを分散しながら、長期運用を目標に資産を積み上げていく、という考え方なのです。

購入時手数料がかかる商品であれば、なおさら成果が出るのに時間がかかります。

日本の投資信託の平均保有期間は、2~4年程度と言われています。

が、金融庁から「短すぎるので改善するように」と金融業界全体に指示が出ているという実情があります。

そのため少なくとも、平均保有期間の「2~4年」で成果が出ないからといって解約してしまう、ということがないようにしましょう。

対策

投資信託を購入した後は、運用状況を頻繁に見る必要はありません。

思い切ってブックマークから消してしまうくらいがちょうど良いでしょう。

1-5. 分配金ありの投資信託を選んでいる

初心者の方は、分配金ありの投資信託は選ばないように、もし分配金があっても再投資にするようにしましょう。

なぜなら投資信託は分配金を出さない方が、運用によって得られた利益を資産に積み上げて増やしていけるからです。

分配金とは、投資信託の運用によって得られた利益や元本の一部を、投資家に配分するお金のことをいいます。たしかに定期的に利益を受け取れると、じっと成長を待つより楽しめるかもしれません。しかし利益を吐き出してしまう分、資産成長が遅れてしまう面もあります。

| △ 分配金あり(受取型) |

◎ 分配金あり(再投資型)・分配金なし |

|

| 収入 | 定期的に利益分を受け取る楽しみがある | 利益を受け取る楽しみがない |

| 資産 | 資産が増えにくい | 利益が新たな元手となり資産が増えていく |

また分配金が出る投資信託では、利益が出ていなくても、分配金が払われることがあります。

その月は利益の部分からではなく、元本の取り崩しで支払われるため、さらに資産が思うように積み上がらない、というデメリットがあります。

対策

分配金が欲しいと思っている人は、まずその考えをやめましょう。

そして購入する際は、最初から分配金なしの投資信託を選ぶ、もし分配金ありなら「分配金受け取り」ではなく「再投資」を選ぶようにしましょう。分配金とともに資産を積み上げ、将来に備えましょう。

1-6. どんな内容か確認しないままで購入している

投資信託がどんな内容かを確認しないまま購入していけません。

なぜなら、購入した商品の内容が合っていないと、せっかく立てた自分の目標が達成できなくなってしまうからです。

投資信託を始める前に、「いつまでにいくら必要か」という目標を設定しました。

その自分の目標に合った運用期間、投資金額、リスク、目指すべき利回りかどうかを、確認してから購入するということです。

例えば、自分の目標は、中長期に安定的な運用を目指せば達成できるとします。

ところが、新興国を投資対象地域としたファンドを購入しようとしていたら、どうなるでしょうか。

新興国ファンドには大きな成長の期待がありますが、その反面、金融危機などさまざまな波乱の影響を受けやすいので、一般的にハイリスク・ハイリターンに分類されます。

自分の投資方針である「中長期に安定的な運用を目指す」とは異なるファンドを保有することになってしまい、運用中の変動が大きいことで色々不安を抱えてしまうことになるかもしれません。

自分の購入する投資信託の内容を確認しないままで購入すると失敗します。

焦らず、購入商品の内容をしっかり理解して、自分の目標に合う商品かどうかを見極めてから購入しましょう。

対策

自分の購入した商品の内容に興味を持ちましょう。

購入ボタンを押す前に出てくる目論見書等の資料に目を通しましょう。

投資信託の相談はFPバンクへ

失敗の事例について書かせていただきましたが、いかがでしたか。

投資信託で損する人がやってしまいがちな失敗をお伝えすることができたでしょうか。

特に、運用計画を立てていなくて失敗してしまった方のご相談を、筆者は多く受けています。

運用計画なくスタートした方は、少しでも損したら解約してしまう人がとても多いのです。

しっかりとした成果を出すためにも、是非、計画にはしっかり時間を作りましょう。

運用計画を自分で作るのは心配だな、という方はぜひFPに相談してみてください。

相談いただいた方ひとりひとりのライフプランに合わせて、しっかりとした運用計画を立て、不安なく運用を行うサポートをご提供できます。

コメント