あなたは今、「頭金がなく、貯金もない状況でマイホームを購入することはできるのだろうか?」と思っているのではないでしょうか?

諸々の費用まで含めてローンを借りることができるから、手持ちのお金がなくても大丈夫というようなことを聞いたのかも知れませんね。

では実際のところ、本当に自己資金がなくてもマイホームを購入することができるのでしょうか?

一生に一度と言われていて非常に高い買い物であるマイホームの購入。

安易に考えていいのかというと当然そんなことはありません。

貯金がなく、頭金がないという場合、マイホームの購入をすることは基本的には不可能と言わざるを得ません。

そこで今回は、「頭金がなく貯金がない」という状況は、マイホームを購入するにあたってどのような状態を指すのか?また、金融機関からどのような見方をされるのか?更に具体的な方法や対策はあるものなのか?について分かりやすくお伝えしていきます。

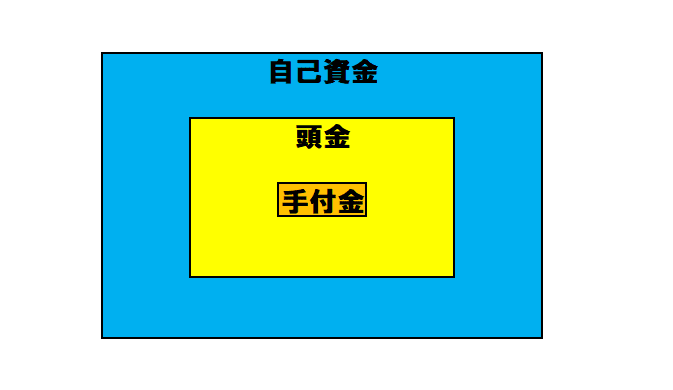

そのために、幾つかの基本的な言葉の定義をお伝えしておきます。それは「手付金」「頭金」 「自己資金」についてです。

| 手付金 | 購入代金の一部。住宅ローン借入前に支払う。 |

| 頭金 | 購入代金の一部 (頭金=手付金もOK) |

| 自己資金 | 購入代金のうち、住宅ローン以外で自分で用意するお金 (購入代金=住宅ローン+自己資金) |

手付金・頭金・自己資金の関係をあらわしたものが、下の図です。

この定義を踏まえて見ていきましょう。

この記事を読んで頂ければ、夢のマイホームを購入するためにあなたが考えるべきこと、またどうすればいいのかが分かります。

夢の実現に向けて次の1歩を踏み出せることを願っています。

目次

1.「頭金なし貯金なし」で購入することは基本的には不可能!

「頭金なし貯金なし」でマイホームを購入することは、基本的には不可能です。

明確な理由として、住宅ローンでお金を借りる前に支払うべきものがあるからです。

ただし、ここには基本的な考えと例外が存在するので、現実的に自分にとってはどうなのかを確認する必要があります。

では、その違いを見ていきましょう。

1-1. 手付金は自分が払わなければならないから

マイホームを購入しようと考えた時、頭金なし貯金なしの場合は購入不可能と言わざるを得ません。

なぜなら、頭金の一部である手付金は自分が払わなければならないからです。

→ 売買代金の5%から10%が相場と言われている

例 売買代金5000万円の場合 250万円から500万円

確かに、住宅ローンで手付金までを含めて借入することはできます。

しかし、売買契約を結んだ後に、住宅ローンの申込という基本的な流れからすると、一旦は自己資金で支払いをすることになりますので現実的ではないということです。

現金がゼロで、かつ自分で払う選択肢しかない人は、マイホームの購入は不可能となります。

そのため、まずしばらくお金を貯めてから再度検討することをお勧めします。

1-2. 手付金以外にもお金が必要

マイホーム購入時または直後で考えた場合、手付金の他にもお金がかかります。

具体的には、税金や家具家電、引っ越し代などが挙げられます。これらのお金は住宅ローンで用意することはできないため、自己資金が必ず必要ということになります。

個別に確認していきましょう。

①固定資産税

・ここでは売主が支払済の当年分の税金を経過月数によって支払うものを指す

*次の年から毎年支払あり

また、直後ではないが、一般的には3か月から半年の間に「不動産取得税」の納税通知書が送られてくる。これは不動産を取得した時に1回だけかかるものだが、こちらについてもお金の用意はしておく必要あり。

②家具家電

・戸建てやマンションなどによる違いあり

・今まで使っていたものを引き続き使うなど人それぞれ

→ 一般的には30万から50万円程度はかかると考えておいたほうがよさそう

③引っ越し費用

【引っ越し費用の一般的な相場】

・「通常期(3~4月繁忙期以外の時期)3人家族で移動距離50㎞以内」の条件では6万円程度

・ただし繫忙期では10万円程度に値上がりするため4万円程度の差が出る

・また土日祝日の場合は平日と比べ割高になる

→ 時期についての違いもあり一定のお金の用意は必要

実際にはこのような費用もかかることとなります。

もちろん、このようなお金は住宅ローンでは借入できないので用意が必要ですね。

1-3. 例外的に購入できる可能性

頭金がなく貯金がない人が例外的にマイホームを購入することができる可能性はあります。

それは何らかの形で「手付金が用意できる場合」です。

具体的には「両親や祖父母からの資金援助がある場合」が考えられます。

これは、マイホーム購入にあたり親から「住宅資金贈与」「暦年贈与」などの援助を受けるということです。

これらは併用が可能であり、どちらも限度額まで活用が可能です。

毎年の税制改正で内容が変わる可能性はありますが、どちらも一般的には相続前に親のお金を贈与税なしの非課税で子供に渡すことができ、もちろん親の相続財産を減らすことになるため、税金対策としては非常に有効な手段の1つです。

また、それ以外には「利用中の保険からの貸付」や「勤務先からの借入」という選択肢もありますが、「借入」という観点からお勧めはしません。

自分達に貯金がない場合でも、お勧めしないケースも含めてではありますが、例外的にマイホームを購入することができる可能性があると言えます。

2.「頭金なし貯金なし」は実際どんな状況になる?

「頭金なし貯金なし」とは実際にはどのような状況なのか?またどのような見方をされるのか?

具体的なケースを見ていきましょう。

2-1. 売買契約を結べない可能性がある

売買契約を結べない可能性があります。

なぜなら、「頭金なし貯金なし」のケースでは、売買契約を結ぶ際に必要とされる手付金を払うことができないからです。

実際のところ、「貯金なし」でマイホームを購入しようとした場合、最大の難関となるのが手付金の支払をどうやって用意するのかということになります。

そもそも、手付金の性格は解約手付という意味合いになります。

解約手付とは、支払うことにより、契約後に双方から契約を解除することができるようにするためのものです。

もちろん双方合意のもと契約を交わすわけですが、想定外の事情により契約を解除せざるを得ない可能性に対しての押さえの仕組みということになります。

この支払いがないと契約後はどちらからも契約を解除することができなくなります。

なので、お互いのリスクヘッジの意味合いがとても強いものということになります。

また、不動産売買における手付金の支払いについては法律での決まりごとがなく、また手付金の金額についても法律で縛りがないので、買主売主間で決めることができます。

とは言っても、特に売主から見た場合、簡単に契約をキャンセルされても困るので、手付金は少なくてもいいということは現実的には考えにくいです。

そのため、相応の金額を手付金として支払う必要があるということです。

場合によっては手付金が用意できなければ契約を断られることもあるでしょう。

基本的には、手付金の支払いは売買契約の当日に現金で支払うものです。

そのため、何らかの形で現金を用意できなければ、売買契約を結べない可能性があるということです。

2-2. 審査に通らない可能性がある

住宅ローンの審査に通らない可能性があります。

なぜなら、例外的に親などからの資金援助があった場合でも、自分達だけで自己資金を捻出できない「頭金なし貯金なし」のケースでは、

・年収高めで安定して推移、勤務している会社の安定感や将来性など

→ 「設立間もない企業や中小企業」と比べ「実績豊富な大企業」のほうが見通しが良好と判断

・年間の収入から見た返済額の割合である返済比率が低い

→ 理想の返済比率は20%程度、超える場合でも25%程度に収めるのがベター

など諸々の条件が良くないと金融機関としての審査上は厳しくなると言わざるを得ないからです。

*物件価格が高く住宅ローンの返済比率が高めであれば審査は厳しくなるため、一概に年収が高ければいい

というわけではありません。

*一般的な返済比率の上限

「年収400万円以下は30%まで」

「400万円以上は35%まで」

金融機関としては、「マイホームを今から購入しようとしているのに自分でお金を貯められないような人が、本当に毎月の返済が滞ることなくできるのだろうか?」といった不安が出てくるのは当然のことだと思います。

住宅ローンの審査には、過去の借入履歴の確認などもあり、今までの借入で一時的に返済できなかったことはないかなど、「頭金なし貯金なし」というケースにおいては通常以上に審査の目が厳しくなる可能性は十分にあります。

高収入や安定した勤務先であったとしても、恒常的に返済が可能かどうかという視点などにより審査に通らない可能性を否定できません。

3. 手付金+諸費用が払えればフルローンで借りられる

フルローンとは、頭金を入れずに物件購入額の全額を金融機関から住宅ローンで借り入れをするものです。

手付金の工面ができて、諸費用が払えればフルローンを使うことによりマイホームを購入することができます。

ただし可能とは言っても、実際のところ全く問題なく利用してもいいのかどうか、もしくは問題なく借りることができるのか?

このような点について見ていきましょう。

3-1. 手付金の工面と諸費用の支払いが可能ならフルローンはOK

手付金が用意ができて、諸費用の支払いができるならば、フルローンでの利用は可能です。

物件により差はありますが、諸費用についてはしっかり事前に確認しておくべきポイントです。

なぜなら諸費用については、新築マンションの場合では物件価格の3~5%程度、建売住宅や中古住宅は6~8%程度、注文住宅は土地・建物の総額の10~12%程度が目安とされているからです。

例 売買代金5000万円の場合 5%程度 → 250万円 ・ 10%程度 → 500万円

一般的には、不動産取得税・登録免許税・印紙税などの税金関係から、司法書士報酬を含む登記費用、業者に支払う不動産仲介手数料、火災保険料や住宅ローン関係費用、また家具家電や引っ越し代など、色々と諸費用はあるものです。

また、諸費用については実際に使うタイミングが若干違ってくる部分もあり様々です。

このような観点から資金繰りには注意する必要があるでしょう。

そのため、諸費用については個別に確認して十分に用意しておくことができていればフルローンで利用することはOKです。

3-2. フルローンで実際に借りられる可能性は?

手付金と諸費用の用意ができたとして、実際にフルローンは通常のローンと比べで同等に借りることができるのか?

実態としてフルローンというのは、手付金を払っているとはいえ、手付金分も含めてローンを組むということになります。

通常のローンより借入が多くなるため、特有のポイントを気にしておく必要があります。

①通常のローンと比べて条件が悪くなることがある

フルローンを組む場合、通常のローンと比べて条件が悪くなることがあります。

なぜなら、手付金を含む頭金の金額により金利優遇があるローン商品で見た場合、金利の優遇が全く受けられないからです。

例えば、固定金利型の住宅ローン「フラット35」では、融資率が9割を超えた場合には金利が高くなります。

住宅の購入価格に対する住宅ローンの借入額の割合のことを「融資率」といいますが、融資率が高くなると適用金利が上がるということです。

明確な金利の差があり、ローンの条件が悪くなるということになります。

②通常のローンと比べて住宅ローンの審査は厳しくなる

フルローンを組む場合、住宅ローンの審査は通常のローンと比べて厳しくなります。

なぜなら、「頭金なしで住宅購入をするということは、いざという時にお金が用意できない人」と捉えられる可能性があるからです。

そのため、一般的には金融機関からの審査が厳しくなることが考えられます。

その結果として、審査で落ちてしまうリスクが高まるということです。

また、住宅ローン利用から完済に至るまでは土地や建物を担保に入れることになりますが、具体的には抵当権というものが設定され、もしも住宅ローンが返済できなくなった場合には、金融機関がその物件を売却することになります。

このような場合、物件の売却価格が住宅ローンの残高よりも安くなってしまうリスクが高まるため、やはり住宅ローンの審査に通りにくくなるということです。

これにより、頭金なしの場合では、審査が厳しくなるということになります。

フルローン利用可否の審査については金融機関の判断になりますが、このようなポイントは踏まえたうえで検討する必要があります。

4. 頭金の他に諸費用も借りられるオーバーローンの実態

頭金の他に諸費用まで借りることができるオーバーローンというものがあります。

マイホームの購入価格を超えて借りることができるため、初期費用を限りなく抑えることができることになりますが、その実態はどうなのでしょうか?

資金計画の見通しが立つならば例外的に購入は可能と言えますが、特有のリスクはあることは理解しておくことが大切です。

リスクも踏まえて大丈夫ということであればオーバーローンを活用してもいいという判断になります。

安易に考えずに、充分に確認したうえで検討していきましょう。

4-1. 資金計画の見通しが立っているならOK

例外的ですが、長期的な資金計画の見通しが立っているということならば、オーバーローンを活用しても大丈夫です。

なぜなら、先々の収支計画がしっかりできていて、オーバーローン利用による負担が生活の重しにならなければ問題なしと判断できるからです。

資金計画のポイントとしては、どれだけ現実的なものを作れるかどうかです。

緩め過ぎでも厳し過ぎでも本当のところは見えてきません。

例えば、夫の今後の年収の上昇率や妻の退職など、現実的な想定をシュミレーションして総合的に判断することが大切です。

また、収支計画の中で予定されている大きな出費により、単年で見た場合に収支がマイナスになるケースがありますが、それまでの貯蓄計画で賄うことができていれば、これについては想定内ということになり問題にはなりません。

現実的で実行に移せるような資金計画の見通しが立っているならば、オーバーローンの利用は問題ないと言えます。

4-2. ただしリスクは理解しておくことが必要

自己資金を用意している人と比べ、当然リスクはあるという認識は持っておくことが必要です。

なぜなら、全てローンで賄う場合、その後の生活の中で2つの気にしておくべき点が考えられるからです。

どういうものがあるのか見ていきましょう。

①返済負担が増える

・頭金ありの場合と比べて毎月の返済負担が多くなる

・具体的には、毎月の返済額が増えて利息の負担も増えるということ

先々において収入が下がったり支出が増えたりした場合、毎月の返済金額が多いと貯蓄がなかなか予定通り進まない状況になります。

目先20年程度で考えた場合、教育資金が予定通り貯蓄できないと子供の進学の希望に全て叶えることができなくなる可能性が出てきます。

そしてゆくゆくのことを考えると、介護状態になった場合の費用などがかかる可能性があり、支出が発生するタイミングで必要な資金を確保できなくなるおそれがあります。

また、収入に対して住宅ローンの返済割合が多い場合は、生活にかかるお金、使っていいお金が少なくなり、生活の質が下がってしまうことになります。

一般的には、住宅ローンの年間返済額が年収の25%を上回る場合、生活に支障が出やすいと言われています。

当たり前ではありますが、住宅ローンの利息は借入残高に対して発生するものです。

借入額が増える場合、返済期間が長期になりやすく、利息の総支払額が増える傾向があります。

②売却がしづらい

・住宅の価格が下がると売却ができなくなるリスクあり

→ ローン残高の減少に対し住宅価格の下落のほうが速く進む

→ 売却時のローン残高が住宅価格を上回るリスクが高くなる

一般的には住宅ローンの利用により、土地建物に担保として借入先の金融機関などの抵当権が設定されることになります。

住宅ローン返済中にマイホームを売却する場合、返済していないローンの残高分について売却したお金で一括返済し、抵当権を解除して買い手が受け取るという流れが一般的です。

しかし、売却価格よりもローンの残高が多く、売却したお金のみでローンを完済できなければ、不足額は自己資金で賄う必要があります。

この状況で自己資金を用意できないということであれば、抵当権を解除することも住宅の売却をすることも物理的にできなくなるということになります。

このような特有のリスクを十分に考慮、理解しておくことは非常に大切です。

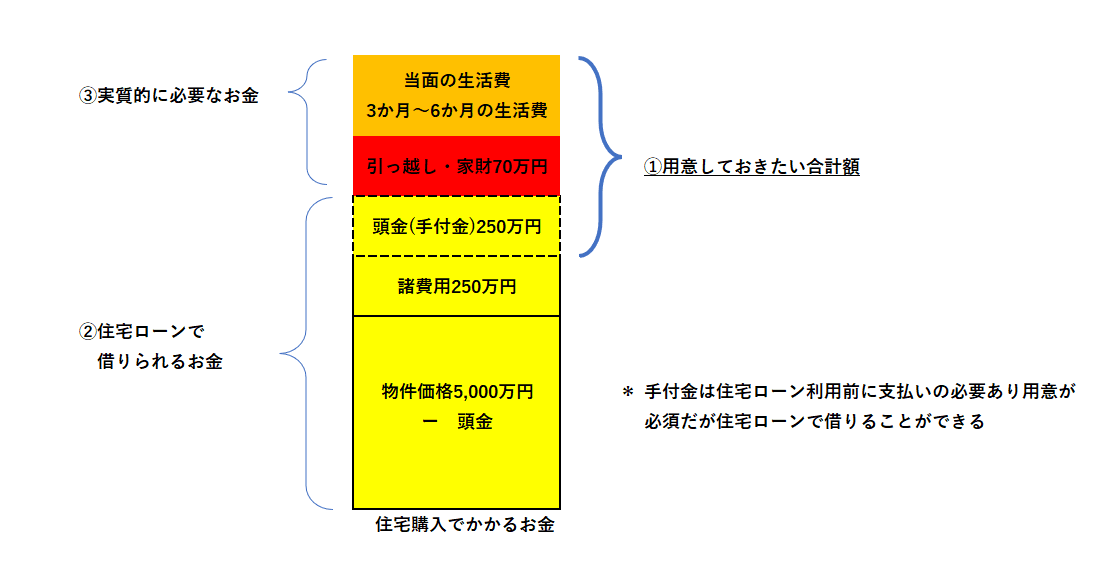

5. 最低限準備すべき資金は3つある

住宅購入にあたり、最低限準備すべき資金は3つあります。

最低限必要な資金を確認していきましょう。

5-1. 手付金・ローン利用不可の諸費用・当面の生活費

契約時に払う必要がある手付金とローンで利用できない諸費用分、そして当面生活するうえでの生活費については、用意が必要です。

- 物件の手付金5%~10%(物件価格による)

- ローン利用不可の諸費用70万円程度

- 当面生活していく上での資金3か月~6か月分

手付金は売買契約時に支払うものであり、住宅ローンで借りる前に支払いが発生するため、基本的には自己資金から用意することになります。

最終的には住宅ローンから借入できる部分ではありますが、一旦先に支払いが必要なことも考えると、物件の5~10%を準備しておくべき金額と考えておきましょう。

ローン利用不可の諸費用(税金・家具家電・引っ越し代 )については、状況にもよりますが50万円から70万円程度は用意しておきましょう。

また、当面の生活費については各家庭の事情や考え方によって異なるのが実情ですが、3か月から6か月程度は確保しておいたほうが安心です。

住宅購入後、不意な出費にもある程度対応できる余力は持っておくべきです。

5-2. 3つの資金が用意できれば大丈夫?

本当に3つの資金が用意できれば大丈夫といえるのでしょうか?

条件つきで大丈夫ということになります。

その条件とはオーバーローンの利用が可能ならばということになります。

図で解説します。

一番自己資金が少なくできる、諸費用も含めて借りることが可能なオーバーローンであれば成り立つということです。

一般的には、これ以上の対策は考えにくいということになります。

結論として、この3点にかかるお金は少なくとも最低限用意しておく必要があると言えます。

6. ライフプランを考えよう

長期的目線でライフプランを考えていきましょう。

そのために、まずはマイホームを検討する際の基本の考え方を押さえることが大切です。

具体的にはマイホームを「買えるとはどういうこと?」と「買ってもいいとはどういうこと?」この2つの違いに触れなければなりません。

その違いを理解した上で、先々の生活まで考えた自分に合ったプランニングをしていくことが重要です。

6-1. 住宅購入はその後の長期的な資金計画が必須

住宅購入については、その後の長期的な資金計画が非常に大切であり必須といえます。

ここでは「単純にマイホームを買えるかどうかの視点」と「先々を見通したうえでマイホームを買ってもいいかどうかの視点」の違いを考えていきましょう。

なぜなら、住宅を購入する上で非常に重要なポイントだからです。

「買えるかどうかの視点」とは?

「買ってもいいかどうかの視点」とは?

決定的な違いとしては、先々の生活設計や資金計画に対して事前に確認できて対策まで立てているかどうかということになります。

住宅購入のその後の長期的な資金計画は間違いなく必須と言えますね。

6-2. 長期的な資金計画で総合的に判断

住宅を購入するにあたり、長期的な資金計画を作り、総合的に判断することが大切です。

なぜなら、住宅購入の目的は「これから快適で楽しく生活していくこと」に他ならないからです。

住宅購入の資金繰りをどうするか?から、フルローン・オーバーローンの選択肢がありました。

また、最低限用意しておくべき自己資金についてもお伝えしました。

では、あなたの場合は?どの選択が一番正しいのか?

この答えを握るカギは「これから生活していくうえでの金銭的な見通し」です。

具体的にはライフプランの作成をお勧めします。

ライフプラン作成の効果としては、「現状の確認」と「今後の家計の未来予想」ができることになります。

これにより、本当に自分に合った選択肢が導き出されます。

では、どこでどうやってライフプランを作るのか?

インターネットを開けばライフプラン用のツールは出てきますが、「現状の確認」と「今後の家計の未来予想図」の作成を行うには、中立的な立場で検証し的確な意見が聞けるFP事務所へ行ってみるといいと思います。

FP事務所では、ライフプランの作成だけでなく、住宅に関する情報も多数あり、マイホーム購入に対し、多角的な意見も聞くことができます。

ちなみに弊社FPバンクでもライフプランは作成ができます。私たちは、日々様々なお金の悩みを持つお客様に対応しており、ライフプランによる現状の分析から解決策の提示まで行っています。

今はインターネット検索で簡単に調べることができるので、一度話を聞いてみてはいかがでしょうか?

目的は、先々の生活面や資金面の見通しを立て、自分に合った選択肢を知ることに他なりません。

7. まとめ

いかがでしたでしょうか?

マイホームを購入するにあたって「頭金がなく貯金もない」という状況についての実態が理解できたのではないかと思います。

また、フルローンやオーバーローン活用の可能性や注意するポイントなども確認できたと思います。

そして、最低限準備する必要のあるお金についても理解が深まったことと思います。

最後に、あなたにとって何が最良の選択なのかを判断するための方法を提示しました。

あくまでも、自分にとってはどうなのか?自分の家庭にとってはどうなのか?という視点が非常に重要になります。

これからの思い描く生活設計を考える上で、金銭的な見通しを十分に確認する必要があります。

中立的なFP事務所で「今後の家計の未来予想図の作成」をして今後の検証を依頼することが判断の近道になるでしょう。

コメント