「リバースモーゲージはマンションでも使えるのか?」

「マンションでは使えないと聞いたけど本当なのか?」

いまこれを読んでいる方は、上記のような疑問や懸念を持ち、色々調べる中で本記事に辿り着いたのではないでしょうか。

先に結論をお伝えすると、リバースモーゲージはマンションでも使えます。

ただし利用にあたっての条件が、戸建てに比べると厳しいことは否定できません。それでも「全く使えない」と「条件は厳しいが使える」は大きく違います。

なぜなら、リバースモーゲージは「家はあるけど手元にお金がない」という人に対して、住み慣れた家を手放すことなくすぐに使える資金を提供してくれる商品だからです。

リバースモーゲージの利用対象になってくる60歳前後は、お金だけでなく体力面でも不安が出てくるでしょう。そんな時に、もう家を手放してお金を得るか、家は手放さないけどお金がない、という選択肢しかないのは酷だと思います。

であれば、家を手放すことなくお金も得られるという選択肢を用意できるリバースモーゲージは、ぜひ使えるかどうかは確認しておきたいところです。

今回はマンションでのリバースモーゲージ利用について、

- リバースモーゲージはマンションでも使える

- リバースモーゲージを使えるマンションか判断するための3つのポイント

- マンションのリバースモーゲージで調達した資金は計画的な利用が必須

- マンションでも利用できるリバースモーゲージ商品例

以上の4章で解説していきます。

目次

1. リバースモーゲージはマンションでも使える

リバースモーゲージはマンションでも使うことができます。

しかし実際には、リバースモーゲージで担保にできる不動産を戸建てのみとしている金融機関が多いです。マンションを担保にできるリバースモーゲージを取り扱っている金融機関もありますが、数が少なく、戸建てよりも審査や融資条件が厳しくなってしまうのが実情です。

これを知らず、マンションでのリバースモーゲージの利用を戸建てと同じように考えて計画してしまうと、「融資が受けられなかった」 「想定よりも少ない金額しか融資してもらえなかった」等の事態が起きてしまい、その後の生活設計も狂う可能性も出てしまうので注意しておきましょう。

本章では、リバースモーゲージをマンションで使うことについて、

- リバースモーゲージはマンションも担保にできる

- ただし、戸建てに比べると借りにくく融資額も少ない傾向にある

以上の2点に分けて解説していきます。

1-1. リバースモーゲージはマンションも担保にできる

リバースモーゲージはマンションも担保にすることができます。

基本的な使い方は、戸建てを担保にリバースモーゲージを利用した場合と全く変わりません。

そもそもリバースモーゲージは「自分が居住用に使っている物件を担保に融資を受ける」という仕組みの商品です。

そのため、マンションでも戸建てでも、自分が住んでさえいれば担保の対象になると言えます。余談ですが、金融機関によるものの、常時住んでいるわけではない別荘やセカンドハウスも担保できる可能性があります。その場合もマンションか戸建てかは問われません。

しかし「自分が居住用に使っている」が条件であるため、例えばマンションでも他人を住まわせている賃貸物件や、最初から居住用の建物がない土地は担保にできないことは覚えておきましょう。(ただし、金融機関によっては“共同担保”という形式を取れば土地も担保にできる場合があります。)

調達できた資金の使い道は、申し込んだリバースモーゲージの商品内容次第となります。

「マンションが担保になっているから○○はできない」といったことはなく、そのリバースモーゲージが資金の使い道を自由としているか、もしくは住宅関連のみとしているかによって決まります。

最終的な元金の返済は、マンション・戸建てどちらともに、まずは現金一括での返済を求められます。それができなければ、担保にしていた不動産を売却もしくは金融機関へ引き渡すことで完了します。

このようにリバースモーゲージは、マンションでも戸建てと変わりなく使うことができます。

「マンションだから」ということで、利用上の制限を受けるといったことはありませんので安心してください。

1-2. ただし、戸建てに比べて融資条件が厳しく金額も少ない傾向にある

リバースモーゲージはマンションでも利用できますが、戸建てに比べて融資条件が厳しく金額も少ない傾向にあります。

なぜなら、リバースモーゲージの担保評価において、マンションは、戸建てに比べると担保としての価値が低いとみなされてしまうからです。

これには、日本における住宅の価値の考え方が関係しています。

端的に言うと、建物より土地の方が価値が高いという考え方です。そしてマンションは戸建てに比べ、保有できる土地の割合が少ないです。

これらの要素がリバースモーゲージの担保評価で不利に働いてしまうことになります。

日本では住宅の価値を算出する時、土地と建物は分けて考えます。

建物には耐用年数という基準が設けられており、「年数が経てば価値がなくなる」とされています。耐用年数は、マンションの方が戸建てよりも長く設定されていますが、それでも最終的には0となります。故に、建物に担保としての価値をつけるのは難しいです。

しかし土地に耐用年数という考え方はありません。

どれだけ時間が経ったとしても土地がなくなることはありませんので、土地の価値は維持されることになり、土地の方が担保としての価値が高いとなります。

したがって、戸建てよりも保有できる土地の割合が少ないとされるマンションの方が、担保としての価値が低いとされてしまうのです。

金融機関からしてみれば、担保の価値が低いと、たくさんお金を貸したとしてもそれを回収できるかが危ぶまれてしまいます。そのため、マンションは戸建てよりもリバースモーゲージを利用するにあたっての条件が厳しくなり、そもそも融資してもらえる金額も少なくなってしまうのです。

マンションでのリバースモーゲージ利用を検討しているのでしたら、この点は頭に入れておいてほしいと思います。

2. リバースモーゲージを使えるマンションか判断するための3つのポイント

1章にて、リバースモーゲージはマンションでも使えるものの、実際には担保価値が低めになるので融資を受けにくい傾向があるとお伝えしました。

それでもリバースモーゲージという商品は、お金の不安が少なからずあるであろう老後においては心強い味方になってくれると思います。

したがって本章では、リバースモーゲージを使えるマンションかどうかを判断するための3つのポイントをお話ししていきます。

そのポイントとは以下の通りです。

- 物件の所在地

- 築年数

- 市場価値

全ての金融機関がこのポイントだけで判断しているとは言えません。またそれぞれ、評価基準も異なるでしょう。しかし当社が調査した限りでは、この3つは見られている可能性が高いです。

個別に解説していきます。

2-1. 所在地が1都3県または主要都市

リバースモーゲージを使えるマンションかどうかを判断するためのポイント1つ目は、物件の所在地です。

1-2で解説したようにマンションでは現物の土地を保有できないので、建物に価値を見出すしかありません。そうなると、時間経過で建物の価値が低くなったとしても、高く売ることができそうなエリアにあることが重要になってくる訳です。

したがって、多くは以下の様に対象エリアを定めています。

- 1都3県(東京都、神奈川県、千葉県、埼玉県)

- 東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県

- 全国主要都市(首都圏、関西圏、中京圏)

ただし例えば東京都だったとしても、さらに4~5つの地域に区分して確認しているという情報もありますので、これらのエリアに該当しているといってもまだ安心するのは早いです。また、駅から徒歩10分圏内であるなどの利便性の高さも考慮されると言います。

それでも、担保にしようとしているマンションが上記のエリア内にあれば、ひとまず審査対象になれると言えるでしょう。

2-2. 契約時点で築15~20年以内

リバースモーゲージを使えるマンションかどうかを判断するためのポイント2つ目は、物件の築年数です。

リバースモーゲージの担保にした物件を売却することになるのは、万一のことがない限り、十数年~数十年後になると考えられます。その時点でも建物の価値を維持できる物件となると、なるべく新しい物件がいいということになるのでしょう。

築年数に関して、マンションのリバースモーゲージをやっている金融機関をひと通り調べたところ、主に次の2パターンがありました。

- 契約時点で築15~20年以内

- 契約者の年齢が100歳になる時点で築年数40~45年以内

この2パターンで比較すると「契約時点で築15~20年以内」の方が条件は緩いと言えます。

「契約者の年齢が100歳になる時点で築年数40~45年以内」だと、例えば60歳の時に新築で購入したマンションが対象ということになるからです。

金融機関がどのような基準を使っているかは商品説明ページに載っていないことも多いですが、築年数に関しては、まずはリバースモーゲージの契約時点で築15~20年以内に当たるかを確認してみるようにしましょう。

2-3. マンションの中古売り出し価格が、基準となる担保評価額を超えているか

リバースモーゲージを使えるマンションかどうかを判断するためのポイント3つ目は、そのマンションの中古売り出し価格です。

金融機関がリバースモーゲージの担保とするのに必要な評価額(担保評価額)の基準を公開している場合、中古売り出し価格がこの基準を超えていれば、審査をしてもらえる可能性があると言えます。

なぜこれで判断できるかというと、金融機関は中古売り出し価格を参考に、その物件のリバースモーゲージでの担保評価額を決めるからです。

金融機関は独自に「担保物件にするには最低このくらいの評価額が必要」という基準を設定しています。なお、この基準は全ての金融機関が公開しているわけではありませんので、この方法が使えるのは必要な担保評価額を公開している先のみです。

例えば、東京スター銀行のリバースモーゲージである「充実人生」では、「担保評価額がマンションの場合2,000万円以上の物件が対象」としています。中古売り出し価格が1,500万円なら対象物件にはなりませんが、2,500万円なら対象になる可能性があるということです。

なお、中古売り出し価格は、不動産会社等のホームぺージで確認できるもので大丈夫です。

ただしあくまで「審査してもらえる可能性がある」だけであり、超えているから確実に融資してもらえるという訳ではないことに注意してください。

もし申し込みをしようとしている先がそれを公開しているなら、リバースモーゲージを利用しようとしているマンションの市場価値を自分で調べてみると良いでしょう。

3. マンションのリバースモーゲージで調達した資金は計画的な利用が必須

マンションのリバースモーゲージで調達した資金は、戸建ての場合以上に、計画的な利用が必須と言えます。

なぜなら1章で伝えたように、戸建てよりも調達できる資金が少なくなる傾向があるからです。

リバースモーゲージは使いすぎると、利用期間中に一部返済を求められることがあります。つまりそもそも調達できる金額が少ないと、この事態に陥る可能性も高くなってしまうと言えるのです。

もちろん、ただ使うだけでこのリスクが発生するわけではありませんので、まずはどういった場合に一部返済を求められる可能性があるのかを知っておきましょう。

本章では、

- 使いすぎると担保割れリスクが発生しやすい

- 担保割れリスクを発生させない使い方

の2点についてお伝えしていきます。

3-1. 使いすぎると担保割れリスクが発生しやすい

リバースモーゲージで調達した資金を使いすぎると、担保割れリスクが発生しやすくなってしまいます。

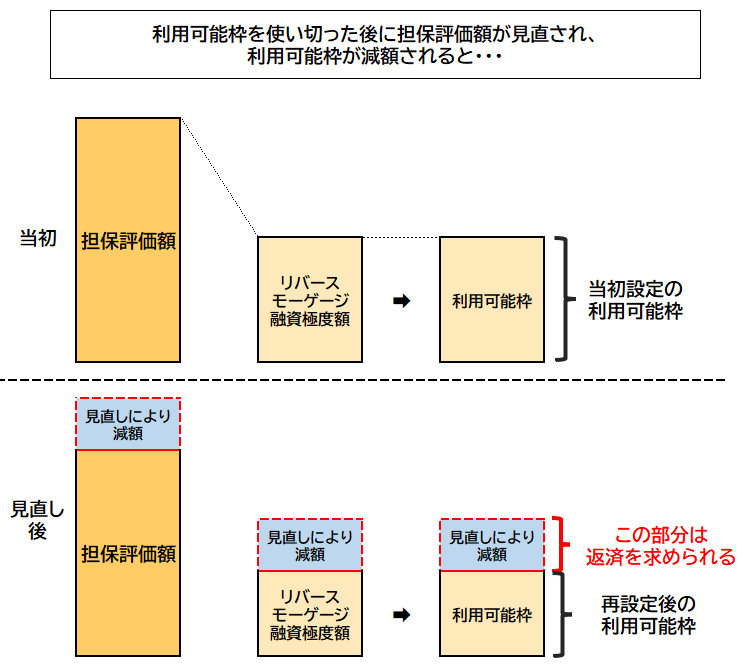

担保割れリスクとは、担保にしたマンションの担保評価額が見直された結果、利用可能枠も減額されることになってしまい、見直された後の利用可能枠以上にお金を使ってしまっていたら超過分の返済(一部返済)を求められるというリスクです。

見直し自体は多くの金融機関で年1回行われますが、手元に資金がない状態で一部返済することになったら大変です。

自分たちで用意できればまだいいかもしれませんが、最悪の場合、家族に迷惑がかかることになってしまいかねません。それを防ぐためにも、利用可能枠の管理は慎重に行うべきでしょう。

このリスクは戸建てもマンションも同じようにあります。

しかし冒頭で述べたように、そもそも調達できる資金が少ないと、このリスクが発生する可能性が高くなってしまうと言えます。

だからこそ、マンションを担保にした場合は戸建て以上に、調達した資金の計画的な利用が必須なのです。

3-2. 担保割れリスクを発生させない使い方をしよう

では、担保割れリスクを発生させないような使い方の例をみていきましょう。

担保割れリスクは、担保評価額の見直しによって利用可能枠が減った時に、利用可能枠を使い切っていたら発生します。つまり、利用可能枠を全額使い切ることがないようにすれば、このリスクを回避できると考えられます。

そうなると、一度に大きな金額を必要とする使い方ではなく、少しずつ出していくような使い方が向いていると言えるのではないでしょうか。

一度に大きな金額を必要とする使い方というと、例えば、住宅リフォーム、ローンの借換、老人ホームの入居一時金などが挙げられます。

少しずつ出していく使い方は、生活資金や医療費・介護費などが挙げられます。

生活資金は年金だけでは足りない分の補填とし、医療費・介護費はその時が来たらいつでも引き出せる状態を作っておくことに使えるでしょう。

実際に利用計画を立てる際は、自分たちの生活費がどれくらいか、利用可能枠はいくらになったか、といった要素を踏まえて総合的に考える必要があります。その際は、リバースモーゲージを申し込んだ金融機関の担当者やお金の専門家であるファイナンシャルプランナーに相談しましょう。

4. マンションでも利用できるリバースモーゲージ商品例4つ

では、実際にマンションでも利用できるリバースモーゲージは、どのような商品内容になっているか確認してみましょう。

本章では、マンションでも利用できるリバースモーゲージから以下の4つを比較しました。(それぞれリンクあり)

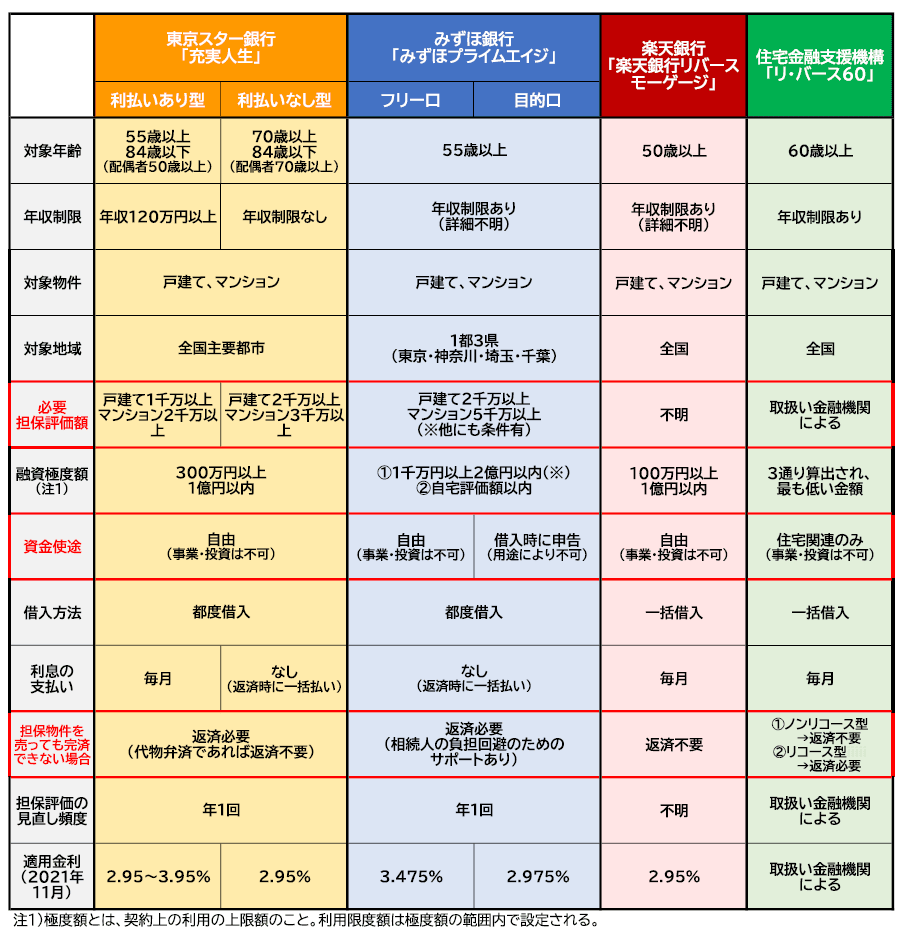

この表で取り上げている項目は、リバースモーゲージを検討する上で可能な限り比較してほしいものです。そしてさらに、その中でも大事なものは赤枠で囲いました。

これらを踏まえながら解説していきます。

4-1. 東京スター銀行「充実人生」

東京スター銀行のリバースモーゲージ「充実人生」は、本記事のテーマであるマンションに焦点を当てて考えてみた場合、今回取り上げた4つのリバースモーゲージのうちでは、最もマンションを担保にして借りやすいのではないかと思われます。

その理由は、担保にどのくらいの評価額が必要かという点において、条件が判明しているものの中では一番基準が低いからです。

- 東京スター銀行:2千万円以上(利払いあり型)、3千万円以上(利払いなし型)

- みずほ銀行:5千万円以上

- 楽天銀行:不明

- 住宅金融支援機構:取扱い金融機関による

2章でお伝えしたように、マンションの審査では所在地と築年数と中古価格(市場価値)が重視されます。東京スター銀行の場合も同様とすれば、この条件さえクリアできれば融資までのハードルは比較的低いと言えるのではないでしょうか。

マンションでも使えるリバースモーゲージを探しているという時には、選択肢に含めてみるべきでしょう。

他、本商品で特徴といえるところは2点あります。

1つ目は年齢の条件はあるものの、利息の支払いを毎月行うか、毎月の支払いはしないで元金返済時に一括で行うかを選べる点です。他のリバースモーゲージは一方しかできないので、1つの商品内でどちらか選べるのは強みと言えます。

2つ目は元金返済の時に現金で全額返し切れなかった場合、代物弁済を認めてもらえれば、相続人が返済義務を負わなくて済むことです。この代物弁済とは、担保不動産を同行に引き渡す、というものです。

一般的にリバースモーゲージの返済方法は現金一括払いが基本であり、現金で返しきれなければ担保不動産を自分で売却し、それでも返し切れないと相続人が返済しなければならないというリスクがあります。しかし近年、返し切れなくても相続人に返済義務が発生しない「ノンリコース型」という仕組みができたことで、この点は改善されています。

同行のリバースモーゲージは「ノンリコース型」という訳ではないのですが、代物弁済がその機能を果たしているので、実質的にはノンリコース型と言えると考えられます。

例えば、融資額2,000万円に対して担保不動産が1,000万円でしか売れなかった場合、代物弁済にしてしいれば不足する1,000万円を支払う必要はありません。

ただし代物弁済を選ぶと利益を取り損ねる可能性があることには注意が必要です。

例えば、融資額2,000万円に対して担保不動産が3,000万円で売れた場合、代物弁済にしてしまっていると差額1,000万円は受け取ることができないのです。

代物弁済を認めてもらえるかどうかは同行の判断次第になりますので、まずは現金による一括返済と不動産の自己売却で考えておくようにしましょう。

4-2. みずほ銀行「みずほプライムエイジ」

みずほ銀行で申し込めるリバースモーゲージは「みずほプライムエイジ」と「みずほリ・バース60」がありますが、ここでは「みずほプライムエイジ」について解説します。

みずほ銀行は3大メガバンクの中で唯一、マンションを担保にできる自社開発のリバースモーゲージを持っています。

特徴は、資金使途が決まっているかどうかによって、適用される金利が変わることです。

フリー口は資金使途が自由となっており、借入時点で何に使うかを決めておく必要はありません。一方、目的口は借入時点で何に使うかをみずほ銀行に申告する必要があります。

2.目的口

老人ホームへの入居保証金、自宅購入資金、自宅の増改築・改装資金、入院・医療・介護費用、納税資金等、資金使途があらかじめ確認できる資金

(資金使途が分かる資料をご提出いただき、みずほ銀行が認める場合に限ります)

この違いにより、2021年11月時点の金利はそれぞれ、フリー口では3.475%、目的口では2.975%となっています。

注意点は2つあります。

1つ目は、マンションも取扱い可能となっているものの、条件が他行より厳しいと思われることです。同行は担保物件をマンションにする場合の基準を以下のように定めています。

<担保物件がマンションの場合>

原則、以下の基準をすべて満たす物件(*3)、もしくは別途指定(みずほ銀行所定の方法により選定)する個別の物件が対象となります。

- お客さまの年齢が100歳の時点で、築年数45年以内となる物件

- 専有面積が50㎡以上の物件

- ご自宅の評価額(みずほ銀行所定の方法による評価)が1坪当たり250万円以上かつ総額5,000万円以上となる物件

特に「1. お客様の年齢が100歳の時点で、築年数45年以内となる物件」とは、55歳以降に新築で購入したものということになりますので、リバースモーゲージの契約時点で築15~20年以内という条件より厳しいと言えます。

2つ目は、本商品は元金返済の際に担保売却額が元金総額を下回ってしまった場合には、相続人による返済が必要となることです。

しかしその事態をなるべく発生させないよう、リバースモーゲージの利用計画について契約者と年1回以上の面談を行うなどのサポート体制を整えています。

また、同行は2021年10月末から、住宅金融支援機構の「リ・バース60」をもとにした「みずほリ・バース60」の取扱いも開始しました。こちらは、上記の注意点が解消できるノンリコース型というタイプを申し込むことができます。ですが、資金使途が住宅関連のみに限定されていることをはじめとした違いが多数あります。

同行でリバースモーゲージを検討する際は、両方を比べるようにしましょう。

4-3. 楽天銀行「楽天銀行リバースモーゲージ」

楽天銀行のリバースモーゲージである「楽天銀行リバースモーゲージ」は、今回取り上げた4つの商品の中で対象者年齢が最も若く、50歳以上から申込が可能となっています。

一般的にリバースモーゲージは年齢が若いほど調達できる金額が少ないという商品性になっています。しかし申込にあたっての年齢基準が低ければ、申込しやすいとも考えられます。そうなると「家(不動産)はあるけど手元にお金がない」という人にとっては、助けになると言えるでしょう。

また、本商品の特徴としてノンリコース型のリバースモーゲージであることも挙げられます。

ノンリコース型とは、3-1にも記述しましたが、元金返済の際に担保売却額が元金総額を下回ってしまったとしても、足りなかった分の返済義務が相続人に発生しないというものです。

注意点を上げるとしたら、借入方法が一括のみとなっていることです。

資金の使い道は自由となっていますが、借入は一括で行わなければならないため、あまり深く考えず上限いっぱいに借りると使いすぎてしまう可能性が考えられます。そうすると、2章で取り上げたような担保割れによる一部返済が起こってしまうかもしれません。

それを防ぐためにも、借入をする前に、どんな用途か・どのくらい使うかの2点は明確にしておくべきと思います。

4-4. 住宅金融支援機構「リ・バース60」

住宅金融支援機構によって提供されるリバースモーゲージである「リ・バース60」は、民間の金融機関で申し込めます。

特徴は、申し込み先の金融機関によって商品内容が変わることです。

利用条件や資金使途などの基本的な商品内容は「リ・バース60」として共通なのですが、金融機関によって対象年齢や適用金利が異なり、さらに独自の要素が加えられて差別化が図られています。

※リ・バース60の基本的な商品内容については、こちらの記事(「怖い」といわれるリ・バース60。仕組みとリスクを理解すれば大丈夫)で詳しく解説しています。

例えば、

| 金融機関 | 商品名 | 特徴 |

| みずほ銀行 | みずほリ・バース60 | 500万円以上利用すると、2つの保険(個人賠償責任保険・弁護士費用補償保険)が自動付帯。 |

| 三菱UFJ銀行 | リバース・モーゲージ型住宅関連ローン | 用途によって借入可能額が異なる。 ①リフォーム資金、サービス付き高齢者向け住宅の入居一時金の場合→最高1,500万円まで ②自宅の建設・購入の場合→最高5,000万円まで |

| 三井住友銀行 | 借り換え新時代 住み替え新時代 |

50歳から申込可。 対象地域が比較的広い→東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県、滋賀県大津市・草津市・守山市・栗東市・野洲市、福岡県福岡市 |

といった具合です。

注意点としては、資金使途が住宅関連のみとなっている点および年収制限がある点が挙げられます。

しかしノンリコース型が選べるため、相続人に負担をかける心配なく利用できるでしょう。

5. まとめ

マンションでリバースモーゲージを利用した場合、融資条件が厳しかったり調達できる資金が少ないかもしれなかったりと、戸建てに比べると使いにくいと思える部分があるかもしれません。

しかしリバースモーゲージを使うことができれば、住み慣れた自宅を手放すことなく、お金の不安を解消できる可能性があります。

「マンションだからリバースモーゲージは使えないのか」と最初から諦めてしまわず、まずは金融機関に相談してみましょう。

コメント