こんにちはFPバンク編集部です。

住宅ローンを組む時、変動金利と固定金利どっちにするかで悩む人は多いと思います。

金利の低さが魅力的な「変動金利」と、金利が一定で安心感のある「固定金利」、どちらにもメリットがあり、またデメリットもあります。

皆さまが安心して選択でき、安心して返済していけるよう、資金計画に必要な住宅ローンの基本、メリット・デメリット、選び方を分かりやすく解説します。

目次

1. 固定金利型・変動金利型・固定金利選択型・金利ミックス型、それぞれの金利タイプの特徴

(1)全期間固定金利型

全期間固定金利型とは、借入当初から完済までの金利が決まっているものを言います。その中でも大きく2種類のタイプがあり、最初から最後まで金利が「一律金利」のものと当初10年間と11年目以降などで金利が異なる「段階金利」のものがあります。段階金利は、途中で金利が変更されますが、借り入れ当初から変更後の金利が決まっています。

完済までの金利が決定しているので、将来の金利動向に一喜一憂することなく、将来にわたって家計の見通しが立てやすいのが、この全期間固定金利。また、総返済額も決まっているので、繰り上げ返済の計画や、教育資金、老後資金などの資金計画も立てやすいです。

低金利の時に借入れすれば、長期間にわたって低金利のメリットを享受できます。一方、高金利の時に借入れすれば、金利が下降した時にはそのメリットを享受できなくなりますので、金利動向に注目が必要になります。

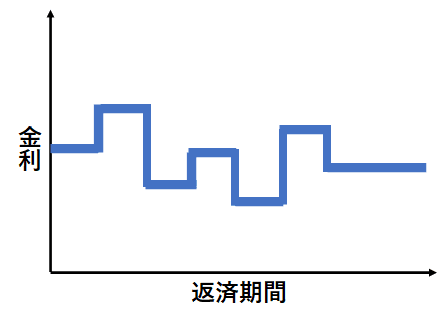

(2)変動金利型

変動金利は、借入期間中、半年(6か月)ごとに適用金利が見直しされるものをいいます。例えば、借入期間35年の場合は、70回適用金利が見直しされることになります。1995年頃から低金利が続いていますが、この先「金利は上がらない」保障はありません。

仮に、半年ごとに金利が上昇し続けてしまうと、返済額も増加し続けることになってしまいます。適用金利が半年ごとに上昇しても、返済額が急激に増加しないように、返済額については、5年ごとに見直しされ、その変動幅は当初の返済額の1.25倍までとしています。

返済額は5年ごとに見直しされますが、金利は半年ごとに見直しされます。金利が上昇し続けると、利息の割合が増えてしまい、元金がなかなか減らず利息ばかり支払うことになりかねません。

また、一定以上に金利が上昇してしまうと、利息が毎月の返済額を超えてしまい、「未払利息」が発生することもあります。変動金利を利用する場合には、今後の金利動向を読む必要もありますが、借入当初の金利と毎月の返済額だけに目を向けるのではなく、今後どれくらいまで金利が上がっても支払っていけるのか?まで検討するのも忘れずに。

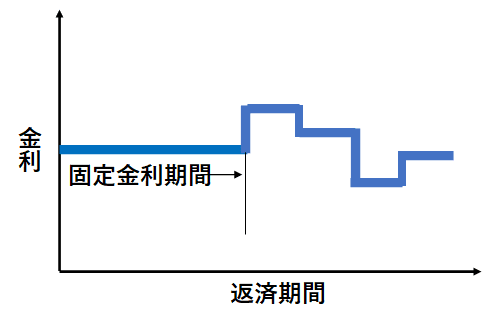

(3)固定金利選択型

固定金利選択型は、当初から一定期間の金利が固定されるものをいいます。借入後、金利が固定される期間には、2年、3年、5年、7年、10年、15年、20年、25年などがあります。

固定期間が終了後は、その時点での金利で改めて、変動金利型や固定金利選択型を選ぶ仕組みになっています。固定金利期間が短いほど金利が低めで、各金融機関の金利引き下げ対象の代表的な商品となっています。

固定金利期間が終了し、金利が改定された後は、適用される金利次第で返済額が変わります。変動金利型の場合は、返済額上限125%という条件が設定されていますが、この固定金利選択型には上限が設定されていません。

固定金利期間が終了し、金利が改定された後は、適用される金利次第で返済額が変わります。変動金利型の場合は、返済額上限125%という条件が設定されていますが、この固定金利選択型には上限が設定されていません。

金利が上昇すれば、その分毎月返済額も増加しますので、注意しましょう。当初の金利の低さのみに注目せず、仮に途中で金利が上がったとしても返済できる範囲かどうかを考慮することも大切です。

(4)金利ミックス型

金利ミックス型とは、金利タイプが異なるものを組み合わせて借入することです。住宅ローンは、全額を同じ金利タイプで借入れするだけではなく、一部を全期間固定金利型、残りを変動金利型のように異なる金利タイプで借入れすることも可能です。

なお、住宅金融支援機構では、ミックスローンとして利用できる「ダブルフラット」があります。

【金利ミックス】

組み合わせる場合には、金融機関によって、2つの住宅ローンを借入れすることになる場合と、1つの住宅ローンの中で組み合わせる場合があります。1つの住宅ローンとみなされる場合は、事務手数料が1つで済みますが、2つの住宅ローンとみなされる場合は、2つの事務手数料が発生します。

2. 選ばれている住宅ローン金利タイプは?

前項では、金利タイプの種類と特徴をご説明しましたが、実際に住宅ローンを組む時、どの金利タイプが選らわれているのでしょうか?

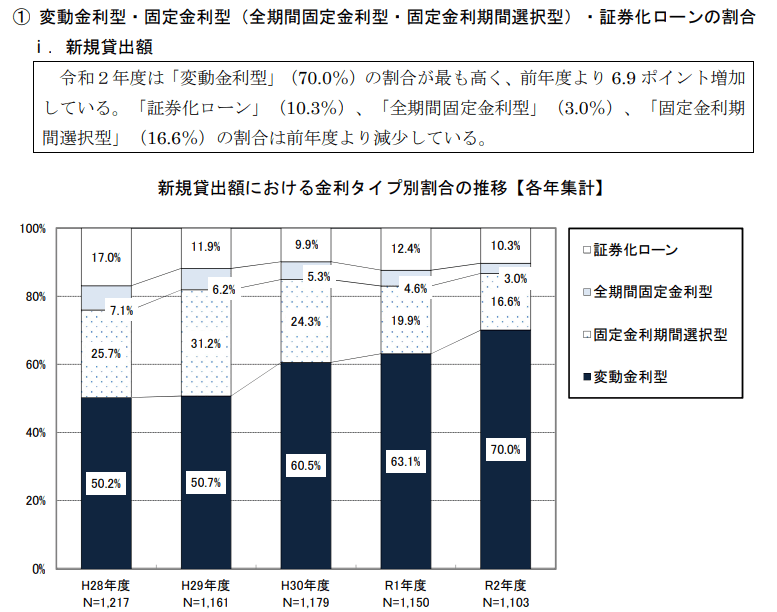

(1)選ばれている金利タイプは「変動金利型」が最も多い

国土交通省の「令和3年度民間住宅ローンの実態に関する調査」です。

これによると、令和2年度の新規住宅ローン借入の内、選ばれたのは「変動金利型」が70%で最も割合が多く、前年度より唯一増加していました。

(出典:国土交通省 住宅局 令和3年度民間住宅ローンの実態に関する調査結果報告書)

ただ少し気になる部分もあります。

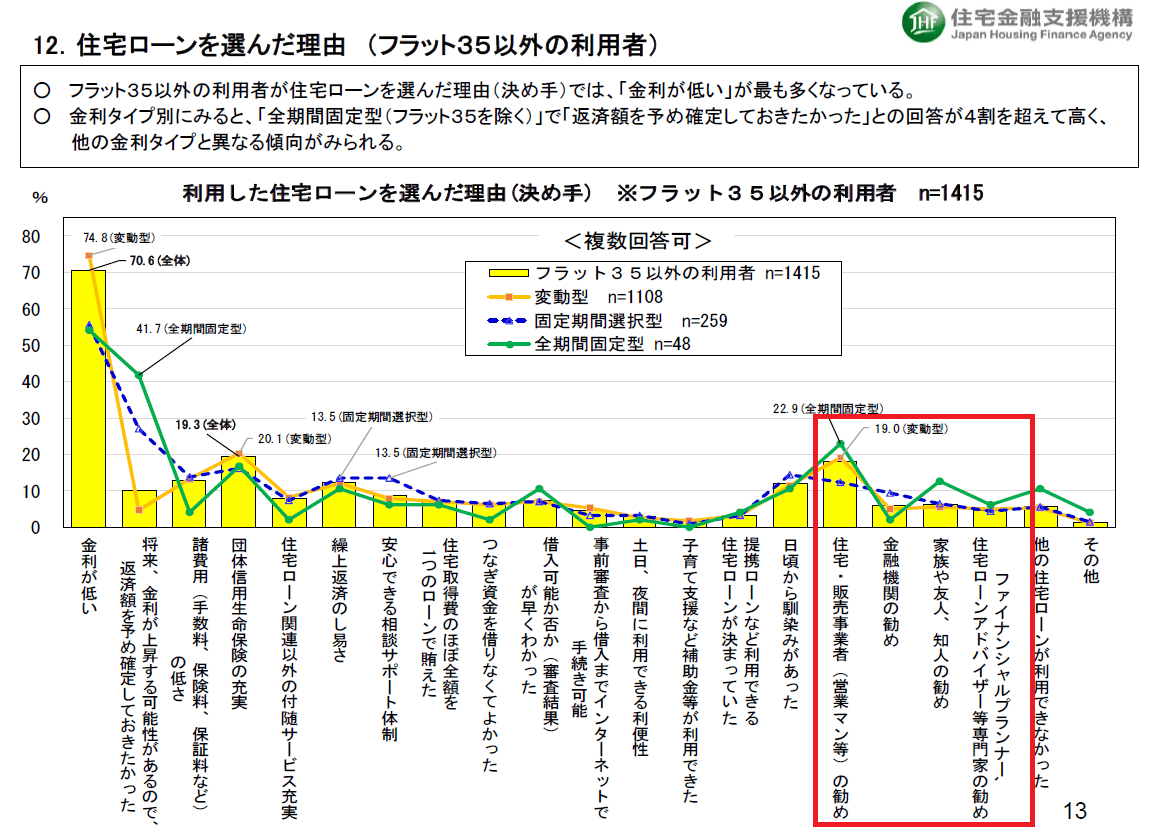

一方こちらは、住宅金融支援機構がフラット35以外の住宅ローン利用者に対して調査した「住宅ローンを選んだ理由」をまとめた資料です。

図中で赤枠で囲った部分は、「誰に勧められたか?」を示しています。

ご覧の通り、「住宅・販売事業者(営業マン)の勧め」が最も多いことから、「変動金利を勧められたから選択した」という人も多いという傾向が読み取れます。

(出典:住宅金融支援機構 住宅ローン利用者調査(2022年4月調査)P.13)

住宅・販売事業者の勧めが多いのは当然と言えば当然かもしれませんが、金利の低さを強調した勧め方をしていないか等が少し心配です。

(2)「希望する金利タイプ」と「実際に利用した金利タイプ」が大きく変わってしまう傾向がある

住宅ローンの金利タイプ別データをもう一つご紹介します。

同じく住宅金融支援機構が行った住宅ローン利用実態調査のうち、すでに住宅ローンを利用している人が対象の「住宅ローン利用者調査」と、まだ利用していない人が対象の「住宅ローン利用予定者調査」です。

ここで注目したいのは、「利用予定者が希望する金利タイプ」と「利用者が実際に利用した金利タイプ」の割合です。

| 希望する金利タイプ | 実際に利用した金利タイプ | |

| 変動型 | 37.6% | 73.9%(↑) |

| 固定期間選択型 | 34.7% | 17.3%(↓) |

| 全期間固定型 | 27.7% | 8.9%(↓) |

(参照:住宅ローン利用予定者調査(2022年4月調査)・住宅ローン利用者調査(2022年4月))

この調査結果を見ると、住宅ローンを借りる前は「全期間固定金利型」がいいと考えている人が多いいものの、実際に住宅ローンを決定する時は、見た目の金利が低い「変動金利」を選択する人が多いことが分かります。

この心変わりには、上記でご紹介した「住宅・販売事業者からの勧め」も少なからずあるのではないでしょうか。

3.将来の返済負担で予測 「あなたはどのタイプ?」

マイホームの購入にあたり、住宅ローンの選び方で悩まれて、相談にいらっしゃった実例を2つご紹介します。

(1)将来返済額が増やせそうな人の住宅ローン実例

【アドバイス実例】 ①住宅ローン借入れの検証※根拠の詳細は割愛します。

- 頭金1500万円(+諸費用500万円)、借入額2500万円、返済期間35年で試算

- 民間住宅ローンの一般的な審査基準金利4%で年間返済額を試算すると約133万円/年間

⇒年間返済額約133万円は、年収に対する返済負担率は約19.6%です。一般的に理想とされている返済負担率は25%~35%以下と言われています。ご相談者の場合は、問題のない返済負担比率になります。

- 比較的幅広い選択肢から住宅ローン選択可能

⇒ご相談者の勤続年数は26年、信用情報や健康状態、物件状況も問題ないので、選択肢の幅は広いです。

②ご相談者におススメの住宅ローンタイプは?

- 「返済額を抑えたい」のであれば、「金利の低い住宅ローンを選ぶ」「返済期間を長くする」の2つの方法を検討できます。

- 「教育費がかかっている間は返済額を増やしたくない」のであれば、少なくとも7年間は金利上昇による返済額上昇は避けられるようにする必要があります。金利の低いものを選びたいところですが、ある程度の固定金利期間は必要です。

- 「教育費がかからなくなれば返済額が増やせる」。金利上昇リスクを避けた上で、返済額を抑えるためには、返済期間を長くするしか方法はありせん。 この場合、返済が退職後の80歳まで及んでしまいます。教育費の支払いが終わってから、繰り上げ返済によって返済期間を短縮すれば、定年退職までに完済も可能です。

【おススメの住宅ローンタイプ候補】 ★全期間固定金利型 フラット35をアドバイスしました。 ★固定金利期間選択型 ご相談者のお嬢様が大学を卒業するまでの7年間、余裕を見て10年間金利を固定することをアドバイスしました。

【注意点】 将来確実に返済額を増やせる場合はいいのですが、「将来妻が働く」「将来は給料がもっと上がる」などの不確実な見通しは、実現しなかった場合に大きな痛手となります。その点は、充分に理解しておきましょう!

(2)将来、返済負担が重くなりそうな人の住宅ローン実例

【アドバイス実例】 ①住宅ローン借入れの検証※根拠の詳細は割愛しまう。

- 頭金800万円(+諸費用350万円)、借入額2700万円、返済期間35年で試算

- 民間住宅ローンの一般的な審査基準金利4%で年間返済額を試算すると約143万円/年間

⇒年間返済額約143万円は、年収に対する返済負担率は約22%です。上述にもある通り、一般的に理想とされている返済負担率は25%以下、限度は35%以下と言れています。ご相談者の場合も問題のない返済負担比率になります。

- 比較的幅広い選択肢から住宅ローン選択可能

⇒ご相談者の勤続年数は12年、信用情報や健康状態、物件状況も問題ないので、選択肢の幅が広いです。

②ご相談者におススメの住宅ローンタイプは?

- 「将来の教育費と住宅ローン返済の負担が不安」。確かに何よりも優先しなければならないのは、12年後の教育費負担が重くなる時期の住宅ローン返済額が無理のない住宅ローンであることです。「金利上昇リスクのないもの」を中心的に検討することが重要です。

- ご相談者は、当面の間は、住宅ローン返済と繰り上げ返済に年間180万円まで充てられ、並行して貯蓄もできることが分かりました。繰り上げ返済を行うことと返済額もある程度高くても大丈夫なことも選択肢に入れられます。

【おススメの住宅ローンタイプ候補】 ★全期間固定金利型 フラット35をアドバイスしました。 ★金利ミックス型 全期間固定金利型をベースに、教育費負担が重くなる前までに返済し終えられる分だけを変動金利型で組み合わせることをアドバイスしました。変動金利型は、繰り上げ返済で12年後に完済する計画です。

【注意点】 子どもの教育費負担が重くなる前に繰り上げ返済をする条件として、子どもの教育費を並行して貯蓄できることが必須です。並行して貯蓄ができない場合は、資金不足となり、教育ローンを利用することになりかねないことに注意が必要です!

<初回相談無料>住宅購入の資金計画と住宅ローンの相談はFPへ

4.まとめ

金融商品の一つである、住宅ローン。金利の種類も色々あり、特徴も様々です。現在の経済状況では、低金利の変動金利型が魅力的ですが、住宅購入は生活の安定があって夢のマイホームとなります。

今後、住宅ローンの金利が上がっていくのか?低い水準のままなのか?は分かりません。物件価格やローンの選択などの経済的合理性、そして生活の安定が重要な要素であることを忘れずに、時間をかけて、納得のいくマイホーム購入を実現させてください!

2020年6月15日 text by 久保田 正広 FPバンク