年末調整は、会社員にとって最も身近な税金の見直しのタイミングです。

月々の給与から差し引かれている源泉所得税は“概算”で計算されているため、年末に正しい控除を申告することで税金の還付を受けられます。

一方で、控除証明書の提出漏れや配偶者控除と配偶者特別控除の判定の誤り、申告漏れや記入漏れがあると、翌年の確定申告で修正申告の手続きが必要になります。

慣れない確定申告作業は手間がかかり、煩わしいものです。

税金の仕組みは一見、複雑に見えますが、会社員が使える控除の基本的な枠組みを理解すれば、実はそこまで複雑ではありません。

本記事では、「まずその枠組みを理解するのに何を押さえればよいか」を順を追って整理していきます。

目次

1. 年末調整で見直す控除の基本

1-1.年末調整と確定申告の違いをまずは理解する

「年末調整」と「確定申告」はどちらも1年間の正しい所得税額を計算し、精算するための手続きですが、大きな違いは「誰がするのか」です。

年末調整は、会社員の代わりに税額計算を会社が行います。

確定申告は、給与以外の収入や追加の控除を、自分自身で税務署に申告を行う手続きです。

ただし、会社員であっても控除の種類によっては、年末調整ができず、確定申告が必要になる控除もあります。

1-2.確定申告が必要な控除とは?

所得税法では、15種類の所得控除が定められています。

その内、確定申告でしか申告できない所得控除は次の4つです。

| 控除名 | 特徴 | 注意点 |

| 医療費控除 | 1年間の医療費が「10万円」 もしくは「総所得金額の5%」の少ない方を超えた分が医療費控除に使える。 また、2017年から始まったセルフメディケーション税制は、一般的な医薬品も所得控除の 対象になる。 |

額面収入の5%ではなく「総所得金額」の5%であるという点に注意。 また、医薬品をよく買う人なら セルフメディケ―ション税制を確認しましょう。 |

| 医療費を支払ったとき(医療費控除)(国税庁ホームページ) | ||

| 寄付金控除 | ふるさと納税や特定の団体への 寄附金がある場合の控除。 |

ふるさと納税は、控除限度額の範囲内なら「ワンストップ申請」 控除限度額オーバーなら「確定申告」がお得。 |

| 一定の寄附金を支払ったとき(寄附金控除)(国税庁ホームページ) | ||

| 雑損控除 | 住宅や家財に災害・盗難・横領等による損失が 生じた場合に利用できる。 |

周知の控除ではないため、見逃されがち。 損害保険が支払われた場合は、その金額を覗いて雑損控除を計算する。 少々複雑な計算になるため、税務署に相談するのがいい。 |

| 災害や盗難などで資産に損害を受けたとき(雑損控除)(国税庁ホームページ) | ||

| 住宅ローン控除 | 住宅購入1年目は確定申告が必要 | 確定申告忘れに注意 |

| 住宅ローン控除を受ける方へ(国税庁ホームページ) | ||

「医療費控除」

医療費控除は、医療費が10万円を超えた人だけが対象だと思っている人は多いかと思います。

正式には医療費が「10万円」もしくは「総所得金額の5%」の少ない方を超えた分が医療費控除に使えます。

会社員の場合、給与支払いの総額から給与所得控除など各種控除を差し引いた所得金額となります。

例えば、年収300万円なら総所得金額は約200万円となり、医療費が10万円以下であっても医療費控除を受けられるケースも十分に考えられます。

また、医療費控除の申請は生計が同じ家族分も合算できますし、治療が目的の鍼灸治療なども医療費控除の対象になります。

「寄付控除」

寄付控除で身近なものと言えば、2008年に開始された「ふるさと納税」

です。

ふるさと納税は、確定申告をするか、ワンストップ特例制度を適用するかで、「所得税の所得控除」の利用の可否が変わります。

本来、寄付控除を受けるには確定申告が必要になりますが、「ワンストップ特例制度」を適用するとふるさと納税の納付先自治体が、ふるさと納税者の住所市区町村に税務関係の情報を連絡してくれます。

適用条件は以下の通りです。

- 給与所得者であること(もともと確定申告が不要な人)

- 1年間の寄付先が5自治体以内であること

- 各自治体に「寄附金税額控除に係る申告特例申請書」を提出すること

(ふるさと納税を行った翌年の1月10日まで)

ワンストップ特例制度の利用は、確定申告の手間は省けるものの、本来は使える「所得税の所得控除」は利用できなくなります。

ふるさと納税は、「所得控除」と「税額控除」の組み合わせです。

そして

①所得税分

②住民税分

③住民税の特例分

の3つの控除に分かれます。

ふるさと納税は、税の還付金があるわけではなく、その金額分だけ住民税額から直接差し引いてくれる制度です。

よく使う日用品や食品をお礼品に選べば、生活費の節約につながるかもしれませんね。

「雑損控除」

災害や盗難などによる被害を受けた時に使えるのが「雑損控除」。

当事者本人はもちろん、同一生計の配偶者、親族が受けた損害額や、修理費用も、雑損控除で申告できます。

損額保険金が支払われた場合は、その金額を除いて雑損控除を計算するので、やや複雑な計算となっています。

申告の際は、税務署に相談する方がいいでしょう。

「住宅ローン控除」

住宅ローン控除は、1年目だけ確定申告が必要です。

確定申告時に提出が必要な書類が複数ありますので、事前に準備しておきましょう。

必要書類は、以下の国税庁ホームページのURLより提出書類等をご確認ください。

![]()

「住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

1-3.年末調整で申告できる控除

続いて、年末調整で申告できる控除についてです。

11種類ありますが、その中でも年末調整で申告を済ませると楽な控除は以下の通りです。

| 控除名 | 特徴 | 注意点 |

| 生命保険料控除 | 一般・介護医療・個人年金の 3区分に分かれる |

証明書提出の漏れ 新旧制度区分の混同 |

| 生命保険料控除(国税庁ホームページ) | ||

| 地震保険料控除 | 地震保険が対象 (火災保険は対象外) |

長期契約の扱い |

| 地震保険料控除(国税庁ホームページ) | ||

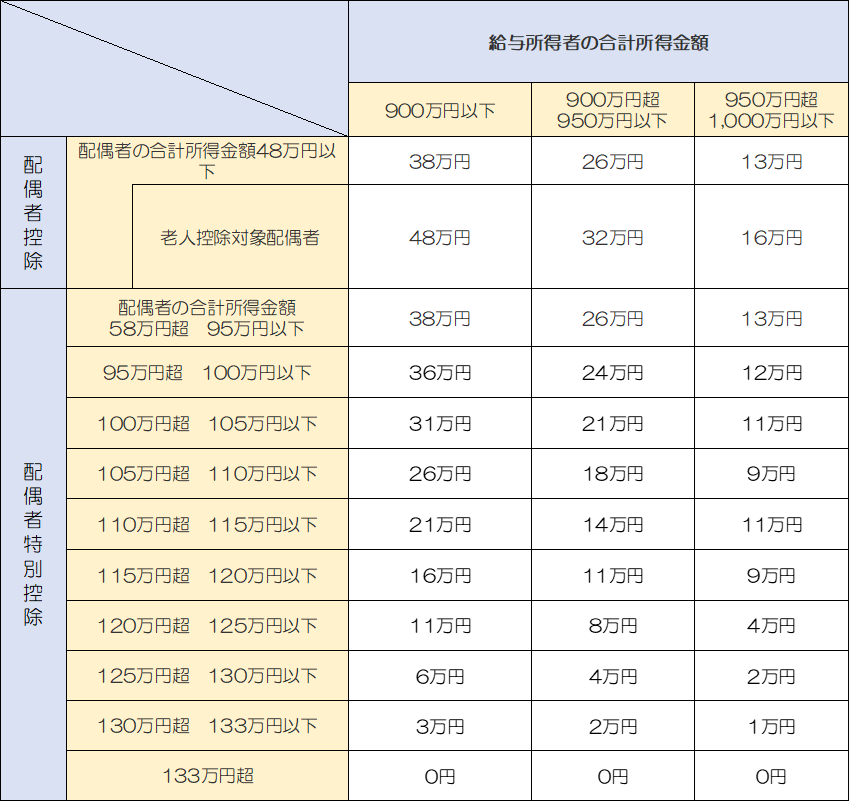

| 配偶者(特別)控除 | 配偶者の“所得”で判定される | 社保の扶養と混同しやすい |

| 配偶者控除(国税庁ホームページ) | ||

| 配偶者特別控除(国税庁ホームページ) | ||

| 扶養控除 | 対象親族の所得・年齢で 控除額が変動 |

「収入」で判定してしまう誤り |

| 扶養控除(国税庁ホームページ) | ||

| 社会保険料控除 | 国民年金などの自己負担分 | 証明書整理の漏れ |

| 社会保険料控除(国税庁ホームページ) | ||

| 小規模企業共済等 掛金控除 |

iDeCoの掛金 | 名称違いで申告忘れ |

| 小規模企業共済等掛金控除(国税庁ホームページ) | ||

| 住宅ローン控除 | 2年目以降は年末調整で可 | 初年度は確定申告が必要 |

| マイホームを持ったとき(国税庁ホームページ) ※現行制度は2025年12月まで ※※2026年以降については税制改正大綱にて明らかになる予定 |

||

先に年末調整と確定申告で、申請できる所得控除が一部異なることを理解していると手続きで迷うことがなくなります。

2. 代表的な控除制度の仕組み

2-1. 生命保険料控除

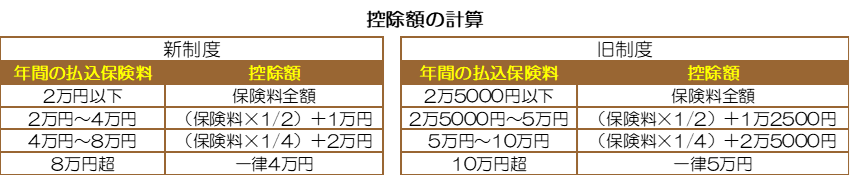

生命保険料控除とは支払った保険料の額に応じて、所得税、住民税が軽減される制度。

ただし、保険料の種類ごとに上限額は決まっています。

新旧混在で保険に加入されている方も多いのではないでしょうか。

新旧によって控除額の計算式も異なりますので、生命保険料控除証明書で新旧制度の確認、年末調整書類で控除額の確認、何よりも控除証明書の破棄や提出漏れには気をつけましょう。

「契約しているだけでは控除にはならない」という最も大事な前提をお忘れないように!

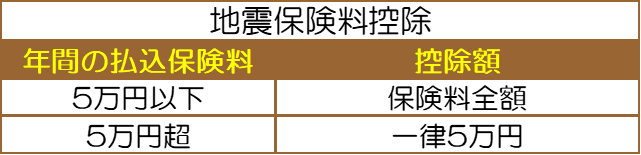

2-2. 地震保険料控除

火災保険とセットで加入している地震保険は、1年間に支払った保険料が地震保険料控除の対象となります。

火災保険料は控除対象ではありません。

火災保険の満期まで、地震保険は自動更新継続されることが殆どですが、

保険期間によっては自動更新継続がされない場合もあります。(※2025年9月1日以降始期契約の一部)

地震保険に加入していると思っていたら、実は継続更新していなかった……とならないように気をつけましょう。

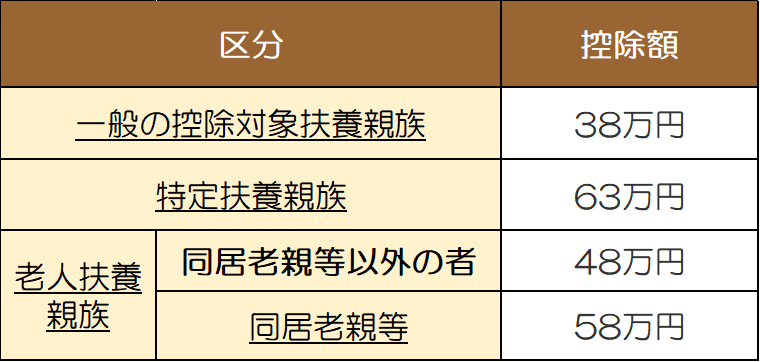

2-3. 扶養控除・配偶者(特別)控除

令和7年12月1日から基礎控除額、所得控除についての改正や、特定親族特別控除が新たに創設されたことに伴い、扶養控除や配偶者控除の所得要件なども変わりました。最新の要件も併せて、扶養控除と配偶者(特別)控除について見ていきましょう。

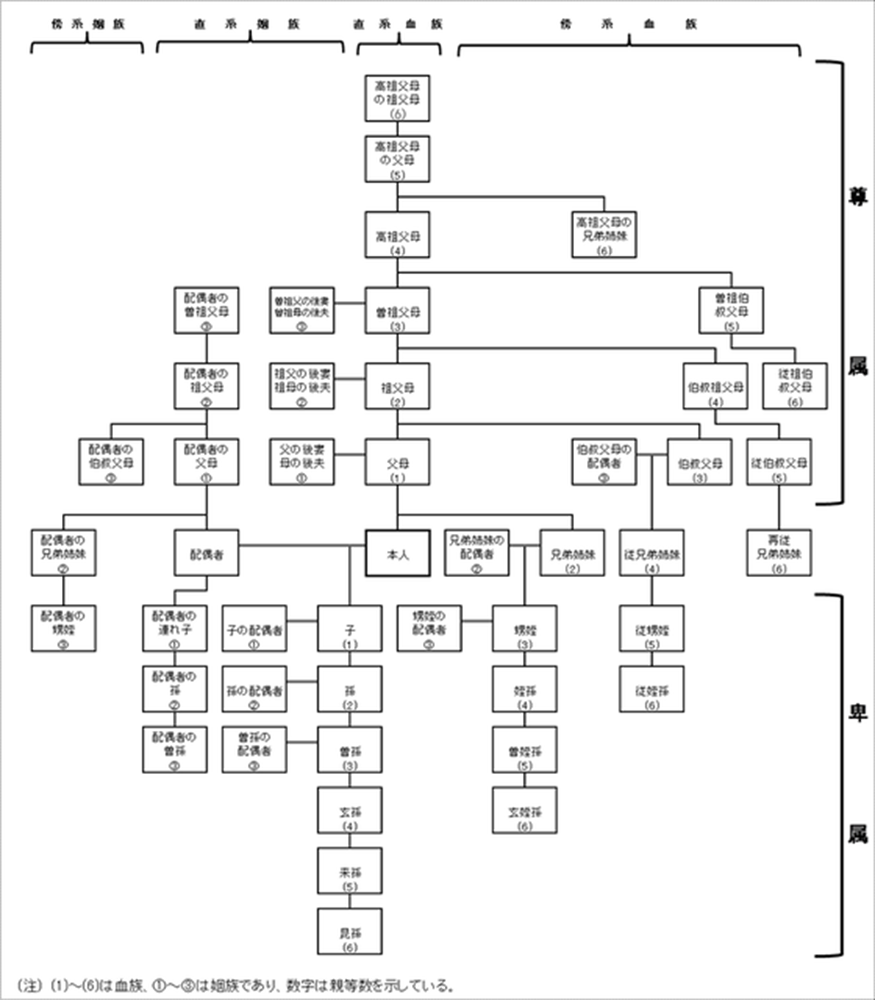

もっとも誤解が多い「扶養」の概念

扶養控除の対象は配偶者や子どもだけと考えている人も多いと思います。

しかし、扶養控除の範囲は、配偶者と子どもに限らず「6親等内の血族および3親等内の姻族」と規定されています。

甥っ子や姪っ子、孫、父母や祖父母も含まれますので、親族と一般的に考えられる人は、扶養控除の対象です。

出典:国税庁ホームページ【確定申告書等作成コーナー】-親族の範囲-

扶養親族に該当する人の範囲

(1)配偶者以外の親族(国税庁ホームページ)(6親等内の血族および3親等内の姻族をいいます。)

または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

(2)納税者と生計を一にしていること。

(3)年間の合計所得金額(国税庁ホームページ)58万円以下

(注)(改正前は48万円以下)であること。(給与のみの場合は給与収入が123万円以下)

(4)青色申告者の事業専従者(国税庁ホームページ)としてその年を通じて一度も給与の支払を受けていないこと。

または白色申告者の事業専従者(国税庁ホームページ)でないこと。

上記の要件4つすべてに該当する人が条件となることは確認を!

特定親族特別控除の創設

特定親族特別控除が創設されました。この改正は、令和7年分以後の所得税について適用されます。

特定親族とは、居住者と生計を一にする年齢19歳以上23歳未満の親族(配偶者、青色事業専従者として給与の支払を受ける人および白色事業専従者を除きます。)で合計所得金額が58万円超 123万円以下の人を言います。

配偶者控除のポイント

配偶者の収入が一定以下の場合「配偶者控除」か「配偶者特別控除」のいずれかの所得控除が使えます。

令和7年12月1日から基礎控除額、および給与所得控除額の改正があり、配偶者控除と配偶者特別控除の所得要件も変更となりました。

配偶者特別控除は、配偶者の所得金額が増えるにしたがって、控除額が減っていきます。

配偶者がパートを始める時は所得金額に注意しましょう。

3. 年末調整を“家計の棚卸し”の機会にする

年末調整は、家計を見直す絶好の機会となります。

還付金(戻ってくる税金)や徴収金(追加で払う税金)の金額を確認することで、自身の税金や社会保険料がどれだけ給与から差し引かれているかを把握でき、家計全体における「固定費」「変動費」を意識するきっかけになります。

固定費(保険料、iDeCoの掛金、通信費、住居費)

毎月の支払額が適切か、削減できる余地はないかを確認。

変動費(食費、交際費、娯楽費)

節税によって浮いたお金を、自己研鑽に振り向けて、人的資産を高めるために投資することを、資産形成層のお客様にはよくお話しています。

人的資産(スキルや知識)を高めることで、年収が上がり、年収が上がれば貯蓄や投資の金融資産を形成していく強力な基盤を作ることもできます。

年末調整は単なる事務手続きではなく、自身の働き方やお金の流れを把握し、より良い未来のために家計を見直すための重要なツールです。ぜひこの機会を活用し、賢い家計管理の第一歩を踏み出してください。

4. まとめ

年末調整は、会社員にとって最も効果的に手取り収入を見直せる機会です。

また、控除の仕組みを原則から理解しておけば、毎年の迷いがなくなります。

制度には細かい変更が続きますが、本記事は“構造と原則”に基づいて整理しているため、年度が変わっても活用できます。

将来の安心づくりのために、まずは身近な年末調整から一歩踏み出してみましょう。

制度を深く理解していなくても、

とくに働き方の多様化が進む今、税金の仕組みを味方につけることは大きな力になります。

今後の年末調整が、家計と向き合う最初の一歩になれば幸いです。