あなたは今、住宅購入に向けて動きだしているかもしれませんね。

しかし住宅購入を考えているけれど、

「転職したばかりで住宅ローンを借入できるのか不安」

「住宅ローンの審査中に転職をしてしまったらどうなるんだろう」

そんな不安や疑問を持つ人もいるでしょう。

結論から言えば、転職は住宅ローン融資実行後(ローン借入額が自分の銀行口座に入金された後)に行うのがおすすめです。

※本コラムでは、「前の会社の退職が完了した時点」を「転職」とします。

金融機関はその人が安定して住宅ローンを返していけるかどうかを重視しますので、一般的に転職直後であると住宅ローンは借りにくくなります。

さらにタイミングによっては、住宅ローン審査のやり直しや、不動産売買契約の時に支払った手付金(売買代金の約1割程度の前金)の放棄をしなければならないこともあるのです。

こういった事態を防ぐためにも、転職が住宅ローンの借入にどのように影響するのかをしっかりと確認し、転職と住宅ローン借入のベストなタイミングを知っておくのが大事です。

本コラムを読んで、転職も住宅ローンの借入も成功させましょう!

本コラムで解説していること

- 転職すると住宅ローンが借りにくくなる理由

- 転職するなら住宅ローン融資実行後がおすすめ

- 転職後すぐでも住宅ローンを借り入れできるケース

- 転職と住宅ローン借り入れの考え方

目次

1. 転職すると住宅ローンは借りにくくなる

転職すると住宅ローンは借りにくくなります。

転職して間もない人やこれから転職しようとしている人は、住宅ローンの審査に影響がでる場合があるので注意が必要です。

転職すると住宅ローンを借りにくくなる理由と注意点を見ていきましょう。

- 住宅ローン審査は、1年以上の勤続を条件としているところが多い

- 借りられたとしても、借入可能額が低くなる可能性がある

1-1. 住宅ローン審査は、1年以上の勤続を条件としているところが多い

住宅ローン審査は、1年以上の勤続を条件としているところが多いです。

どうして1年以上の勤続が必要なのかというと、金融機関は住宅ローンの審査において、その人が今後も長く勤務し安定して収入が得られる人かどうかを判断しているからです。

金融機関が最も困るのは、住宅ローンを返済できなくなり貸し倒れになってしまうことです。

令和二年度の国土交通省 民間住宅ローンの実態に関する調査(P.19 ,32)によると、「住宅ローン審査において勤続年数を考慮する」と回答した金融機関は、調査対象の95.3%もいます。そして、そのうち約6割もの金融機関が「1年以上の勤続」を条件としているのです。

このデータから、多くの金融機関が勤続年数を重要視していることがわかります。

もし住宅購入と転職を同時に考えている場合に、住宅購入を優先するのであれば、1年以上の勤務を経てから借入れするといいでしょう。

1-2. 借りられたとしても、借入可能額が低くなる可能性がある

もし住宅ローンを借りられたとしても、借入可能額が低くなる可能性があります。

なぜなら、金融機関が借入可能額を審査する場合は年収を基に計算しますが、勤続1年未満の人は賞与がでない可能性があるため、賞与を含まない推定年収で借入可能額を計算することになるからです。

勤続1年以上の場合と勤続1年未満の場合で、金融機関がどのように年収を計算するか、例をみてみましょう。

勤続1年以上の場合

例えば月収50万円+賞与200万円の人の場合は、年収800万円です。

審査では、賞与も含まれた「源泉徴収票」を提出できるので、年収800万円として審査を受けられます。

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月+賞与 |

| 50万 | 50万 | 50万 | 50万 | 50万 | 100万 |

| 7月 | 8月 | 9月 | 10月 | 11月 | 12月+賞与 |

| 50万 | 50万 | 50万 | 50万 | 50万 | 100万 |

勤続1年未満の場合

賞与をまだもらっていないと、審査に出せる書類は「月の給与明細」のみとなるため、年収の計算に賞与を含めることができません。したがって、勤務先から賞与込みの推定年収800万円を提示されていたとしても、 月収50万円×12ヶ月で推定年収600万円として借入額が審査されてしまいます。

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月+賞与 |

| 50万 | 50万 | 50万 | 50万 | 50万 | × |

| 7月 | 8月 | 9月 | 10月 | 11月 | 12月+賞与 |

| × | × | × | × | × | × |

このように審査における提出書類や借入可能額の計算の観点からも、勤続1年未満であると、住宅ローンを借りられたとしても借入可能額が低くなる可能性があるのです。

自分の借入可能額が低くなった場合には、1年以上の勤務を経て借入可能額を増やすか、物件価格を下げるなど、対策をしていきましょう。

| 転職しても条件を落とさずローン借入する方法について詳しく聞きたい方は、まずは初回無料相談をどうぞ。 ▶ファイナンシャルプランナーに相談する(初回無料) |

2.【図解あり】転職するなら住宅ローン融資実行後がおすすめ

転職するなら住宅ローン融資実行後(ローン借入額が自分の銀行口座に入金された後)がおすすめです。

むしろ、基本的に、住宅ローン借入手続きが進んでいる最中の転職は避けるべきと言えます。

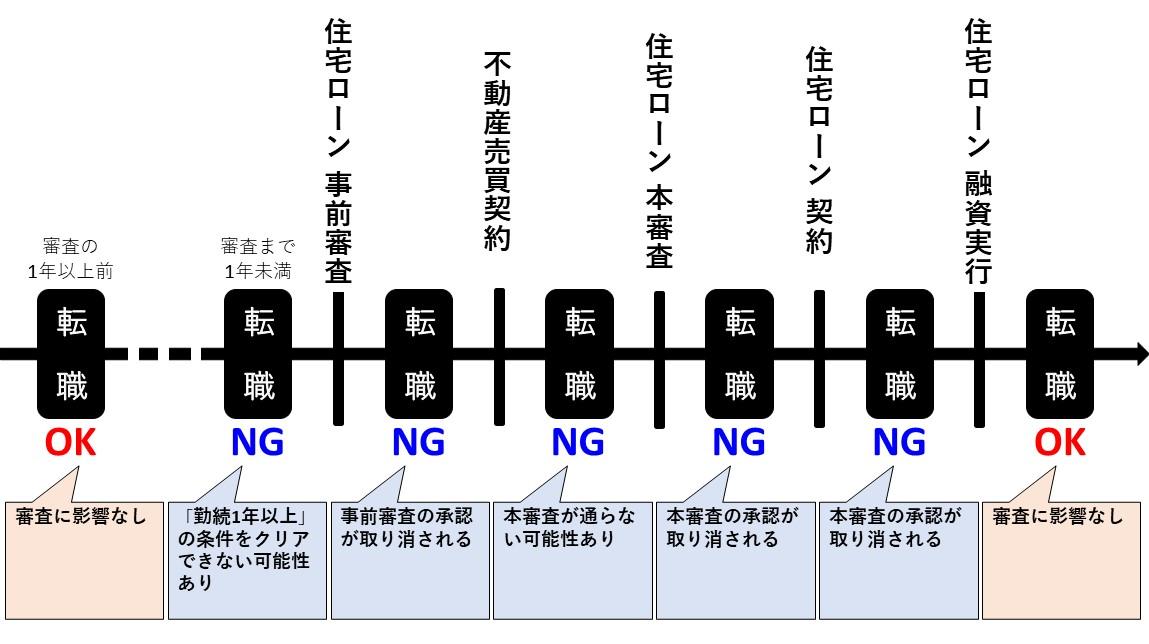

「住宅ローン借入手続きが進んでいる最中に転職する(前の会社からの退職が完了する)とどうなるか」をまとめたものが、下図です。ちなみに、住宅ローン融資実行は一番最後のステップとなります。

見てもらうと分かるように、住宅ローン借入の手続きを進めている中で転職してしまうと、せっかく通った審査が無効になってしまうのです。また、不動産の売買契約に関しても、違約金が発生する場合もあります。

個別に詳しく解説していきます。

2-1. 転職するなら住宅ローン融資実行後がおすすめ

転職するなら住宅ローン融資実行後がおすすめです。

なぜなら住宅ローン借入にあたっての審査や手続きがすべて完了しているので、転職しても何の影響もないからです。

実際、不動産会社や担当者からも「手続きが終わるまで転職はしないでください」と念押しされます。

手続きの最中に転職してしまうと、事前審査・本審査の承認が取り消されることになります。そうなれば住宅ローンは借りられません。

住宅ローンが借りられなければ、住宅を購入するのは非常に難しくなるでしょう。購入を諦めないといけなくなることも考えられます。

また住宅ローンを借りられないとなると、「買い手の都合により不動産売買契約が無効になった」とみなされて、手付金の放棄をしなければならない場合もあります。

このように、

- 欲しかった住宅を購入できない

- 手付金が戻ってこない

という二重の損失になる可能性があるので、それを避けるためにも、手続き中ではなく融資実行後に転職することをおすすめします。

2-2. 事前審査前の転職→時期によってはNG

事前審査前の転職については、転職しても良い時期と悪い時期があります。

事前審査の1年以上前の転職であれば、特に問題はありません。

ですが転職後1年未満だと、1章でお伝えしたように「勤続1年以上」の融資条件をクリアできません。

そのため、事前審査で承認が出なかったり、承認が出たとしても借入可能額を少なく提示されてしまったりする可能性があります。

2-3. 事前審査の承認後~不動産売買契約までに転職→NG

事前審査の承認後~不動産売買契約までに転職すると、事前審査の承認が取り消されてしまいます。

理由は、事前審査の際に申告した収入が無効とみなされてしまうからです。そのため、住宅ローンの事前審査の申請からもう一度やり直す必要があります。

しかし、もう前職の収入は使えませんので、新しい会社の収入で申請を出すことになります。つまり、新しい会社の給料が出るまでは、事前審査を出すこともできなくなってしまうので注意しましょう。

2-4. 不動産売買契約後~本審査までに転職→NG

不動産売買契約後~本審査までに転職すると、本審査の承認が出ない可能性があります。

前職の収入が無効になるので事前審査の承認が取消されてしまうからです。

本審査の承認が出なければそのローンは借りられませんので、別のローンに事前審査を出すところからやり直しになります。

しかし、転職したばかりで1度も給与をもらっていない状態だと「収入0」とみなされてしまい、事前審査の土台にすら乗ることができません。

また2-4以降は、すでに結んでいる不動産の売買契約についても、「手付金の放棄」というペナルティが発生する可能性も出てきます。

2-5. 本審査承認後~住宅ローン契約までに転職→NG

本審査の承認後~住宅ローン契約までに転職すると、本審査の承認が取り消されてしまいます。

ここでも2-4と同じく、「住宅ローンを借りられない」=「買い手の都合により不動産売買契約が無効になった」とみなされて、手付金の放棄をしなければならなくなる場合があります。

2-6. 住宅ローン契約後~融資実行までの間に転職→NG

住宅ローン契約後~融資実行まで転職すると、本審査の承認が取り消されてしまいます。

また、2-4・2-5と同じく、手付金の放棄も発生する可能性があります。

| 借入に失敗しない転職タイミングについて詳しく聞きたい方は、まずは初回無料相談をどうぞ。 ▶ファイナンシャルプランナーに相談する(初回無料) |

3. ただし転職後1年未満でも住宅ローンを借入れできるケースもある

ただし転職後1年未満でも住宅ローンを借入れできるケースがあります。

金融機関は、その人が安定して継続的に返済していける人かを判断するために審査をします。

安定して返済できる見通しがあるのであれば、勤続1年未満でも住宅ローンを借入れできる可能性はあるのです。

転職後1年未満でも借入れできる可能性があるケースは、以下の5つです。

- 大企業・公務員へ転職する

- 非正規から正社員へ転職する

- 同職種で転職する

- 転職して収入アップする

- 勤続年数が1年未満でも借りられる住宅ローンを借りる

3-1. 大企業・公務員へ転職する

大企業・公務員へ転職すれば、転職後すぐでも住宅ローンを借入れできる可能性があります。

なぜなら、大企業や公務員は安定性があると金融機関に判断してもらえる可能性があるためです。

大企業は、資本金・従業員数・創業年数など、企業として盤石であればあるほど永続性や安定性があると判断され、審査上有利にはたらきます。大企業の定義は難しいのですが、ひとまず「世間一般的に大企業と言われる会社」と考えてもらえればいいかもしれません。

公務員は言うまでもないでしょう。

金融機関は、その人が住宅ローンを今後安定的に返していけるかを見ているため、大企業であることが高評価になり、転職後すぐにでも審査に通る可能性もあるのです。

3-2. 非正規から正社員へ転職する

住宅ローンの審査では雇用形態も影響するため、転職直後でも非正規から正社員への転職により借入できる可能性もあります。

なぜなら現在、非正規雇用で働いている人が正社員になる場合は、雇用が安定し継続的な収入が見込まれると金融機関から判断してもらえる可能性があるからです。

また金融機関によっては、正社員でないと申し込めない住宅ローンもあります。

転職による非正規から正社員への雇用の安定が、審査にプラスにはたらくこともあるのです。

3-3. 同職種で転職する

転職前と同職種で転職する場合は、住宅ローンを借入できる場合があります。

なぜなら、金融機関は継続して勤務していけるかどうかの観点からも審査しているので、すでに経験のある同職種への転職の方が「続けやすいだろう」と判断してくれるからです。

また、同職種であれば安定収入を確保できる可能性も高いと考えられるため、金融機関の貸し倒れリスクも低いと判断してもらえることもあるのです。

そういった審査に通りやすいかどうかの観点から見ても、未経験職種よりも同職種の方がお勧めです。

3-4. 転職して収入アップする

転職して収入アップすれば、転職後1年未満でも借り入れできる可能性があります。

どのくらいの金額であれば収入アップと言えるかというと、「転職後の平均月収×12ヶ月で算出した推定年収」が「前職の年収」を超えればOKです。これは、審査時に雇用契約書や直近の給与明細を提出することで証明できます。

例えば、月収50万円+賞与200万円の人で年収800万円の人がいたとします。

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月+賞与 |

| 50万 | 50万 | 50万 | 50万 | 50万 | 100万 |

| 7月 | 8月 | 9月 | 10月 | 11月 | 12月+賞与 |

| 50万 | 50万 | 50万 | 50万 | 50万 | 100万 |

その人が転職した結果、月収70万円になったとすると、賞与をもらっていなかったとしても月収70万円×12ヵ月=推定年収840万円になります。

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月+賞与 |

| 70万 | 70万 | 70万 | 70万 | 70万 | × |

| 7月 | 8月 | 9月 | 10月 | 11月 | 12月+賞与 |

| × | × | × | × | × | × |

この場合、年収800万円→年収840万円に上がっているので、収入アップした転職となります。

そうなると、住宅ローン借入の審査でプラスに見てもらえる可能性があります。

収入がアップする分、借入可能額も希望通りの金額で、金融機関から貸し出してもらえる可能性もあるでしょう。

したがって転職して収入アップする場合は、転職後すぐにでも住宅ローンを借入できることもあるのです。

3-5. 勤続年数が1年未満でも借りられる住宅ローンを探す

勤続年数が1年未満でも借りられる住宅ローンもあります。

例えば、住宅金融支援機構のフラット35や、ソニー銀行の住宅ローンが該当します。

フラット35(固定金利)

フラット35は、1ヵ月分の給与明細があればローン審査の申込みが可能です。

全期間固定金利タイプのため、返済している間に金利が変わることがなく、支払い計画が立てやすいという特徴があります。

金利は2022年8月時点で金利1.5%前後(借入期間35年の場合)です。

ただしフラット35は、

- 購入する物件が政府の定める「質の高い住宅」に該当するか

- 自己資金をどのくらい入れられるか

によって、約0.1~0.4%は金利を引き下げられるケースがあります。

ソニー銀行の住宅ローン(変動金利)

ソニー銀行の住宅ローンも、1ヵ月分の給与明細があればローン審査の申込みが可能です。

取り扱う金利は変動金利タイプ、かつネット銀行系のため、2022年8月時点では0.397%~(新規購入・自己資金10%以上)と業界最低水準の金利提供が可能です。

また、住宅ローンに付帯する団体信用生命保険(団信)の保障が手厚く、

- 上乗せ金利なしで「がん団信50」:所定のがんになった場合ローン残債の50%を支払い免除

- 上乗せ金利+0.1%で「がん団信100」:所定のがんになった場合ローン残債の100%を支払い免除、給付金100万円、通算1000万円のがん先進医療

をつけることができるという特徴があります。

転職直後にどうしても欲しい家が見つかった場合は、これらのような勤続1年未満でも借りられる住宅ローンを探すといいでしょう。

上記2つの住宅ローンは当社FPバンクでも取り扱いがありますので、気になる方はぜひご相談ください。

| 転職直後でも借りられる住宅ローンについて詳しく聞きたい方は、まずは初回無料相談をどうぞ。 ▶ファイナンシャルプランナーに相談する(初回無料) |

4. 転職と住宅ローン借入れのどちらを先に優先したいかを決めよう

転職と住宅ローン借入については、事前にどちらを優先したいかを決めておくことが重要です。

なぜなら転職と住宅ローン借入れを同時期にやることは、基本的に難しいからです。

ですが、転職も住宅購入も人生に何度かあるかないかの大きな決断となりますし、タイミングを逃して後悔したり、逆に決断しなかったことを悔やんでほしくもありません。

勤続1年以上の壁が大きいことはお伝えしてきました。

たとえ大企業や同職種の転職だとしても、勤続1年未満であると借入可能額が下がってしまったり、希望通りの金利で住宅ローンを借りることができない可能性もあるでしょう。

その場合には住宅ローンの借入額が足りず、希望の家を諦めてしまうことにもなりかねません。

ご自身の家庭のタイミングにあった良い選択を、ご家族またはご自身でじっくり考えていただければ幸いです。

5. まとめ

転職すると住宅ローンは借りにくくなります。

住宅ローン審査において、勤続1年以上が必須である金融機関が多いことにより、勤続1年という壁が存在するからです。

勤続1年未満でも借入できる住宅ローンを探す方法もありますが、転職するタイミングによっては審査不承認のリスクが上がったり手付金放棄などの事態になってしまう場合もあるため注意が必要です。

一般的に、転職と住宅ローン借入れを同時期にやることは基本的に難しいのです。

その家庭のライフスタイルのタイミングに合った選択ができるよう、優先順位を考えていきましょう。

この記事が、これから転職と住宅購入で迷われている人の手助けとなれば幸いです。

コメント