定年を迎え、現役時代より収入が下がる60歳から新たに一般の住宅ローンを組むことは難しい中、リ・バース60は60歳から組むことができる住宅ローンです。

子どもが独立し、夫婦二人では広すぎるために、夫婦二人の生活に合わせた家への転居を考える人、長年自宅に住んでいると老朽化で、水回りが悪くなり入れ替えたり、バリアフリーとして手摺やスロープにしたりと家を住みやすくリフォームする必要が出てきた人もいることでしょう。

リ・バース60なら、高齢の夫婦でも住み替え資金やリフォーム資金を借りることができるため、検討する方も多いことでしょう。

しかし、インターネットでリ・バース60について検索をすると、「リ・バース60 評判」「リ・バース60 怖い」といった評判を目にします。

一般的な住宅ローンは、金利と元本を決められた期間を通じて返済しますが、リ・バース60は利息だけの返済が債務者が生きている限り続きます。そして、借りた人が亡くなった後に、相続人が元本を返済しなくてはなりません。

リ・バース60の利用には相続人の同意が必要なため、「勝手に借金をつくられた」わけではありません。しかし、相続人が元本を返済するにあたって、元金は、物件を売却等することによって精算できるのが前提です。

相続人の立場からしても、親の持ち家というのは、相続人である子にとっては自分が生まれ育った「実家」ですから、物件を売却等するということで、実家が無くなってしまうと感じる方もいるでしょう。

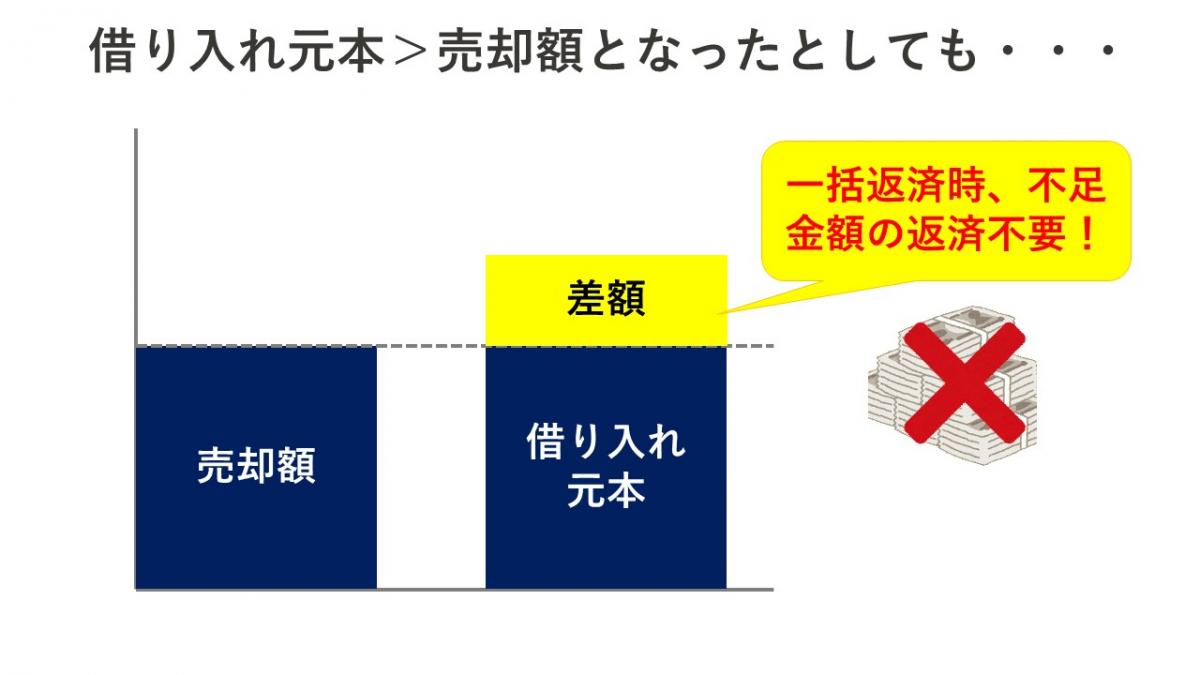

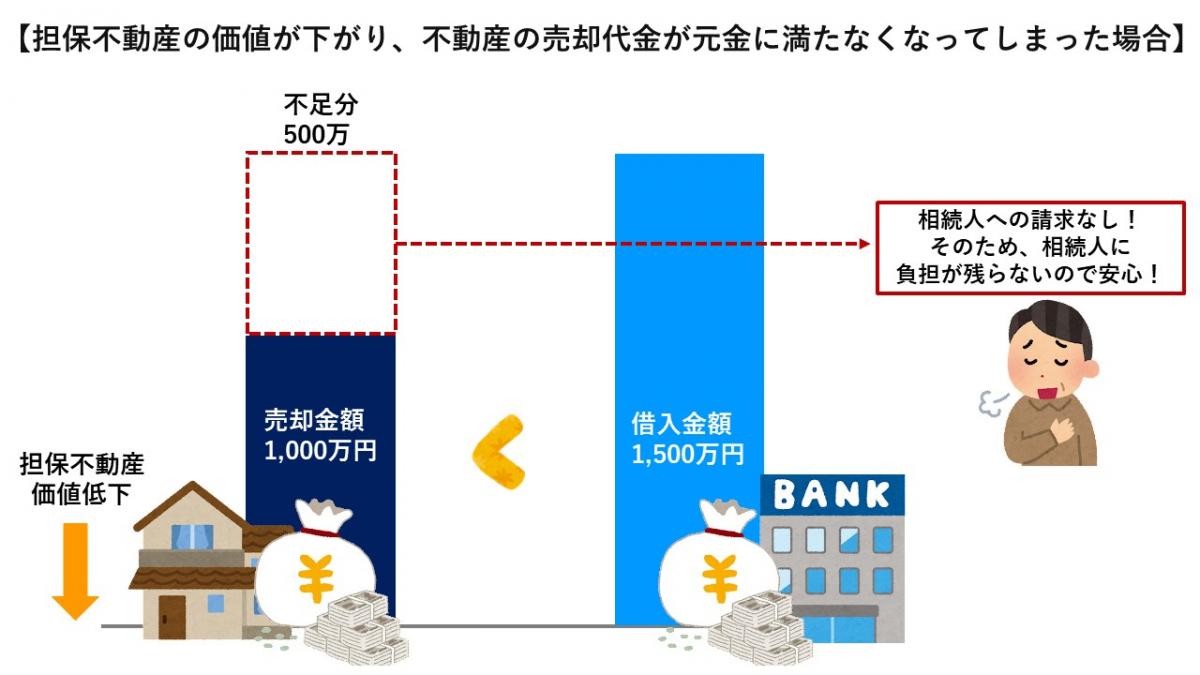

特に物件を売却したとしても、売却額が元本よりも少なく、残債が残ってしまう場合です。

「親が借金を残し、実家を手放すはめになったのに、それでもまだ借金が残った」といえるような事態になります。

これだけでみると、「確かにやばい」「リ・バース60って怖い」と思う方もいるでしょう。

しかし、ちゃんと仕組みやメリット・デメリットを理解すれば、「リ・バース60って怖い」という気持ちはなくなるでしょう。

そもそも、リ・バース60の利用は、相続人である子も同意したうえで行うものです。さらに、もちろん審査もあれば、金融機関の担当者による説明もきちんとあります。

よく誤解される点ですが、物件を売却することは実は義務ではないのです。元本が返済されさえすればよい為、生前に繰り上げ返済も可能です。

相続人が家を売りたくないと希望した場合、現金などで一括返済して、家を手元に残すことも可能です。

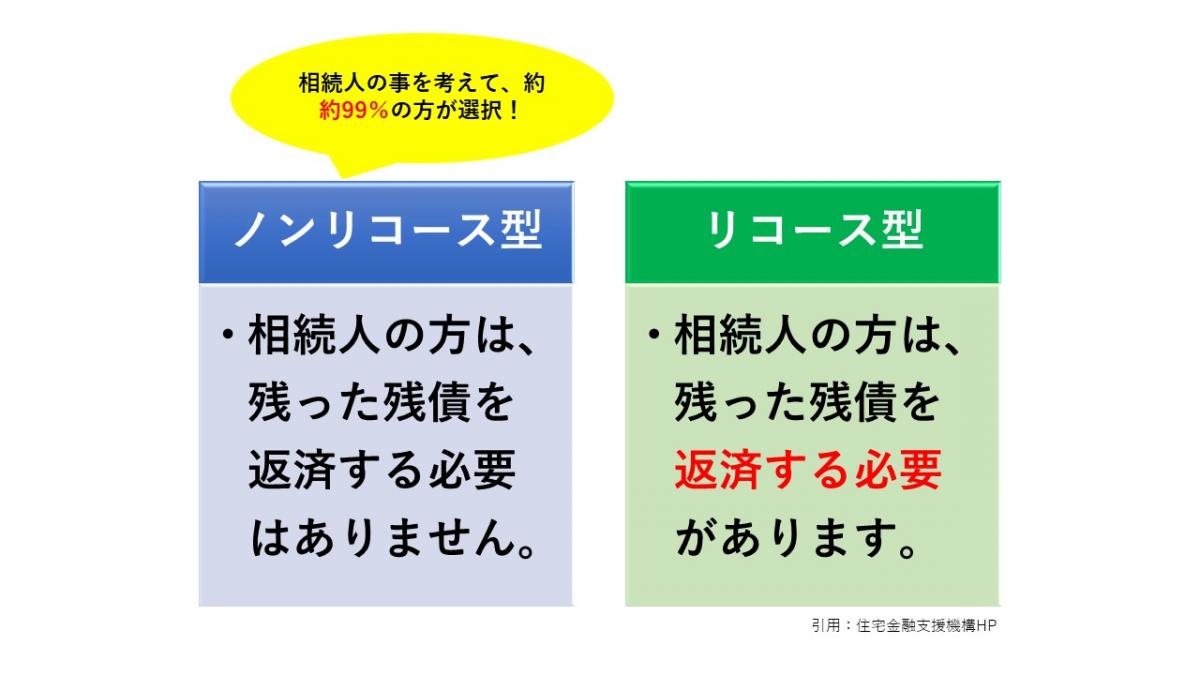

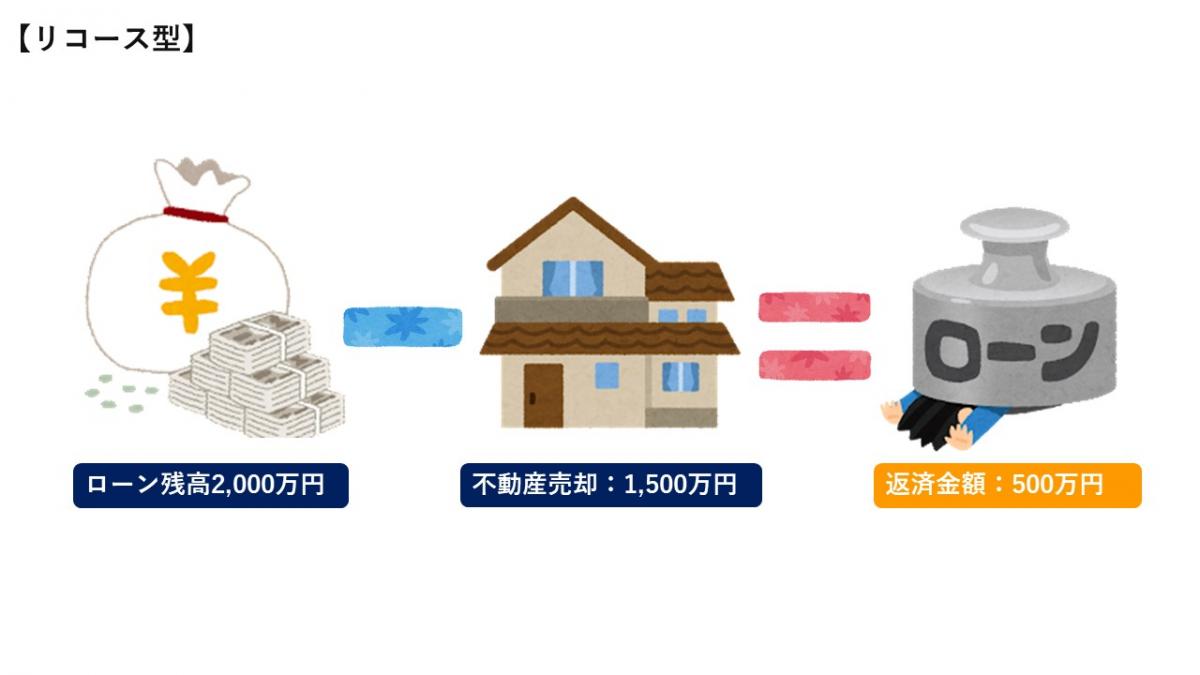

また、不安の大きい売却後の残債ですが、これについても、リ・バース60には、リコース型とノンリコース型があります。

ノンリコース型を選択すれば、金利が高くなる代わりに、売却後の残債は返済しなくてよいのです。

今回はリ・バース60についてご紹介していきます。

目次

1. リ・バース60はリバースモーゲージの一種である

リ・バース60は、リバースモーゲージの一種です。

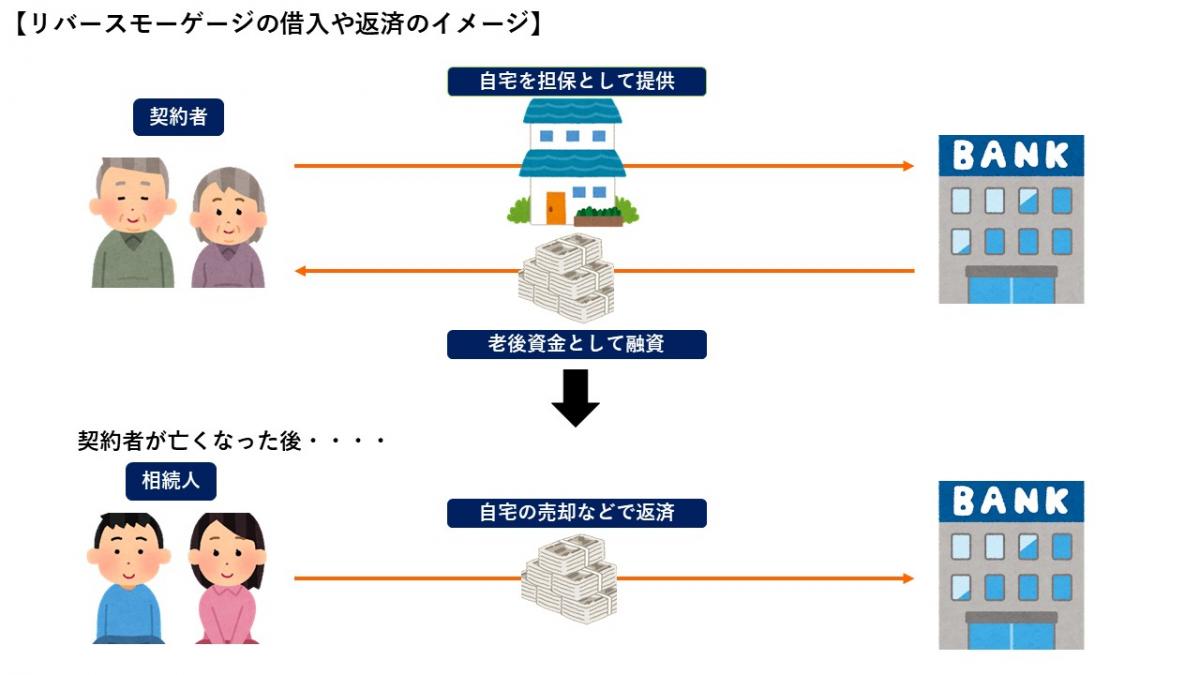

リバースモーゲージとは、マイホームで暮らし続けながら自宅を担保に入れることと引き換えに、資金を借りられるというシニア向けの住宅ローン商品のことです。

老後の生活資金の不足や、子に引き渡せない自宅が空き家になってしまう問題を同時に解決できる仕組みであり、高齢世帯には特に注目されているのです。

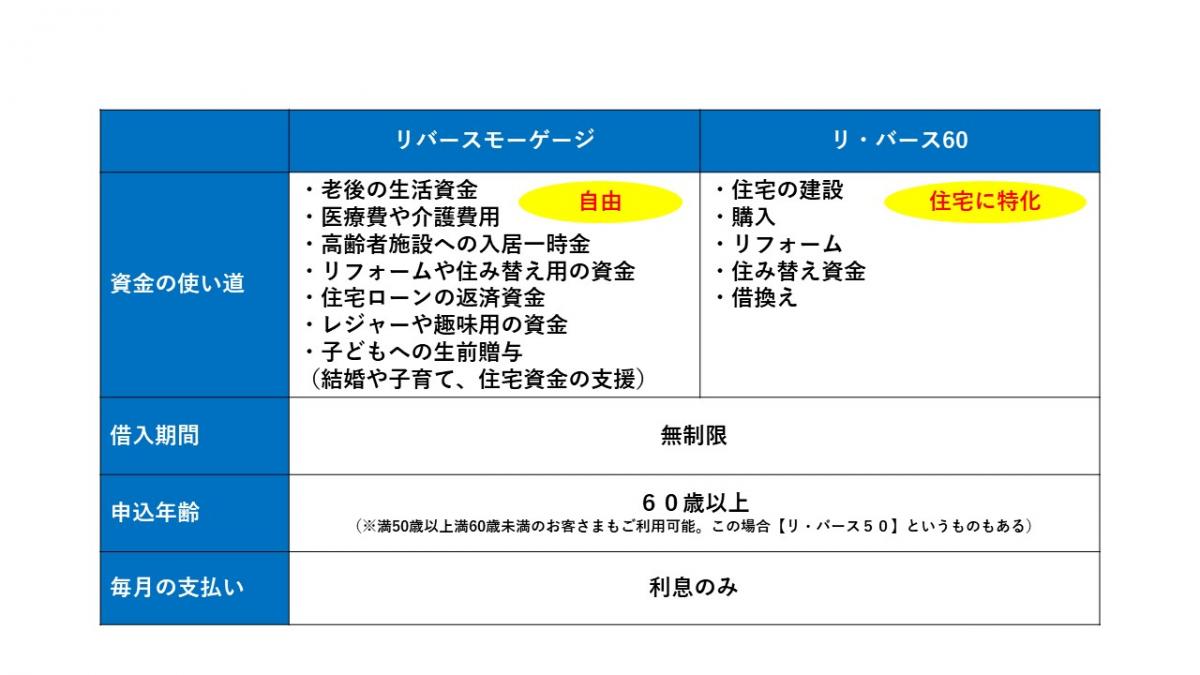

リバースモーゲージとリ・バース60はよく似ていますが、資金使途などがよく見ると違います。

本章では、リ・バース60の基本的な商品性について解説していきます。

1-1. リ・バース60は「住宅金融支援機構が提供しているリバースモーゲージ」

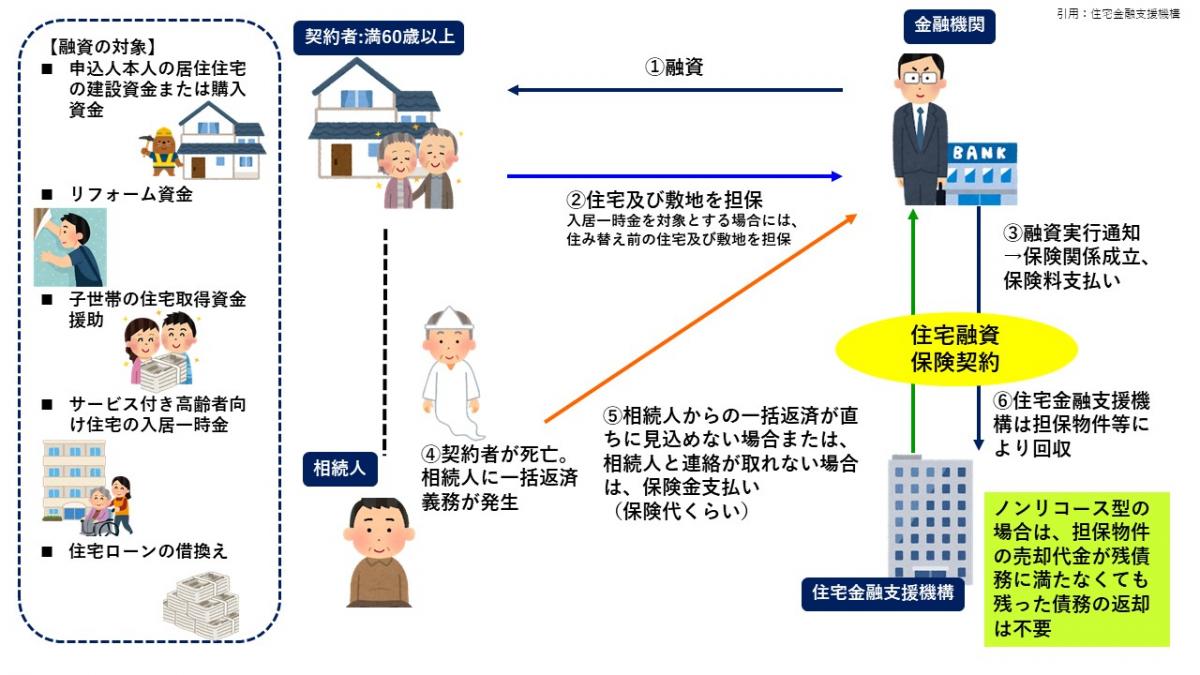

リ・バース60は「住宅金融支援機構が提供しているリバースモーゲージ」であり、契約できるのは満60歳以上の方のみです。(満50歳以上満60歳未満のお客さまもご利用可能ですが、この場合【リ・バース50】といいます。)

申し込みは、通常の住宅ローンと同じように、銀行などの金融機関から可能です。

ですが、支払いに関しては住宅ローンとは違うところがあり、「月々の支払いは利息分だけ」となっています。

また元金は、契約者が亡くなった時に、担保にしていた土地・建物を売却して完済する仕組みになっています。

1-2. 自宅を担保に資金を借り入れ、生きている間は利息のみを返済するので負担が少ない

リ・バース60の仕組みについて、もう少し詳しくみてみましょう。

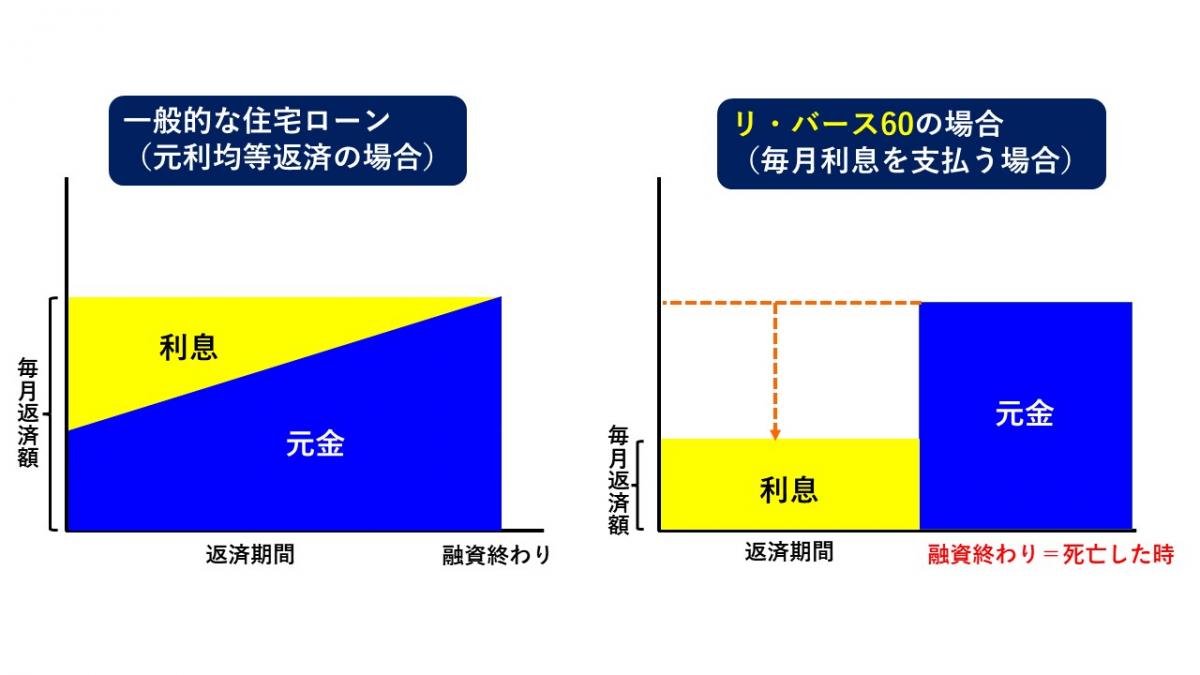

まず、一般的な住宅ローンとリ・バース60の返済を図解すると、以下の図のようになります。

一般的な住宅ローンの場合、毎月の返済は利息+元金です。

返済が進むにつれて返済額における利息と元金の割合が変わっていく、という特徴があります。そして元金を払い終わったら、完全に自宅が自分のものになると言えるでしょう。

一方リバース60の場合、毎月の返済は利息だけです。

返済額は、変動金利タイプで金利が変わらない限りは一定である、という特徴があります。そして契約者が生きている間は元金を返済する必要はなく、契約者が亡くなった時に自宅を売却することで元金を完済します。

現役時代にくらべ、収入が減ってしまう高齢者にとって、自宅を担保に資金を借り入れ、生きている間の毎月の返済が利息のみで済むというのは、非常に大きなメリットになります。

まだ住宅ローンの残債務が残っている方が、リ・バース60に借り換えると、元金の分だけ毎月の支払額が減ることになります。つまり、生活費に回せるお金が増える効果があります。

1-3. 金利は変動金利のみ

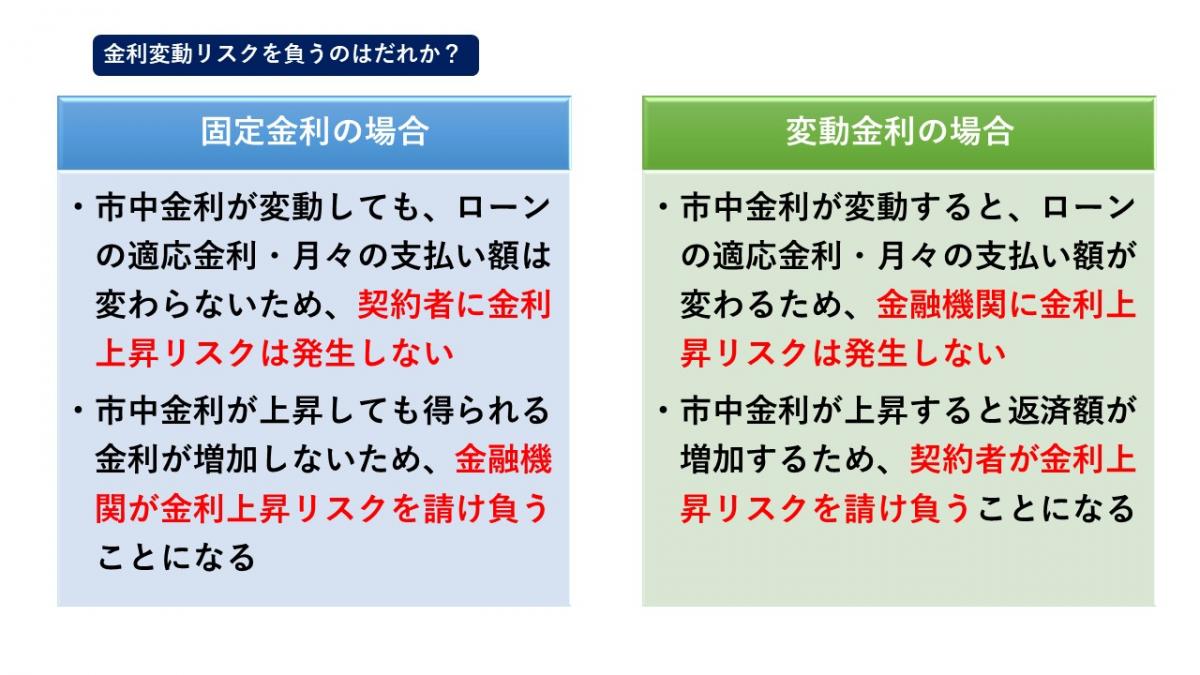

一般的にリ・バース60は変動金利が採用され、住宅ローンのような固定金利の選択肢はありません。

なぜなら、変動金利なら金利変動リスクは住宅ローン利用者がおっているので、金融機関がカバーする必要もないので金融機関は身軽でいられるからです。特に通常のローンに比べ、契約者が高齢ということもあり金融機関としてはリスクを極力負いたくないという側面もあるからです。

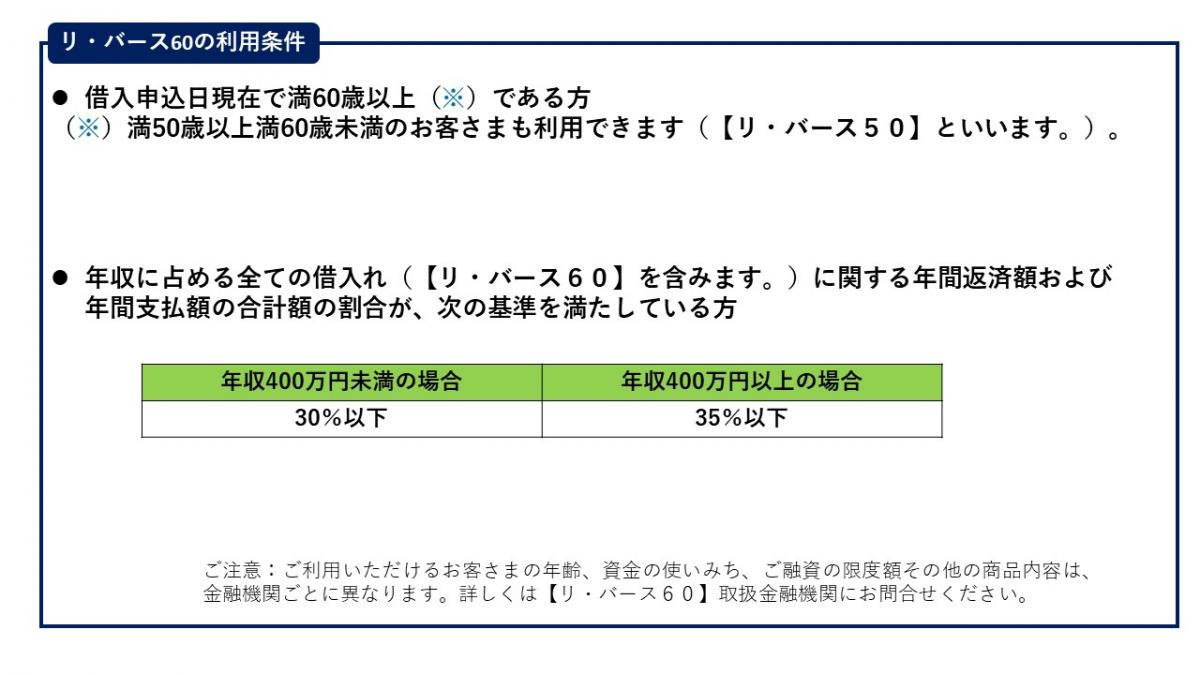

1-4. リ・バース60の利用条件

リ・バース60の利用条件を見てみましょう。ただし、金融機関によって条件を調整している可能性もあるので、ご利用になられる金融機関でも確認することをおススメします。

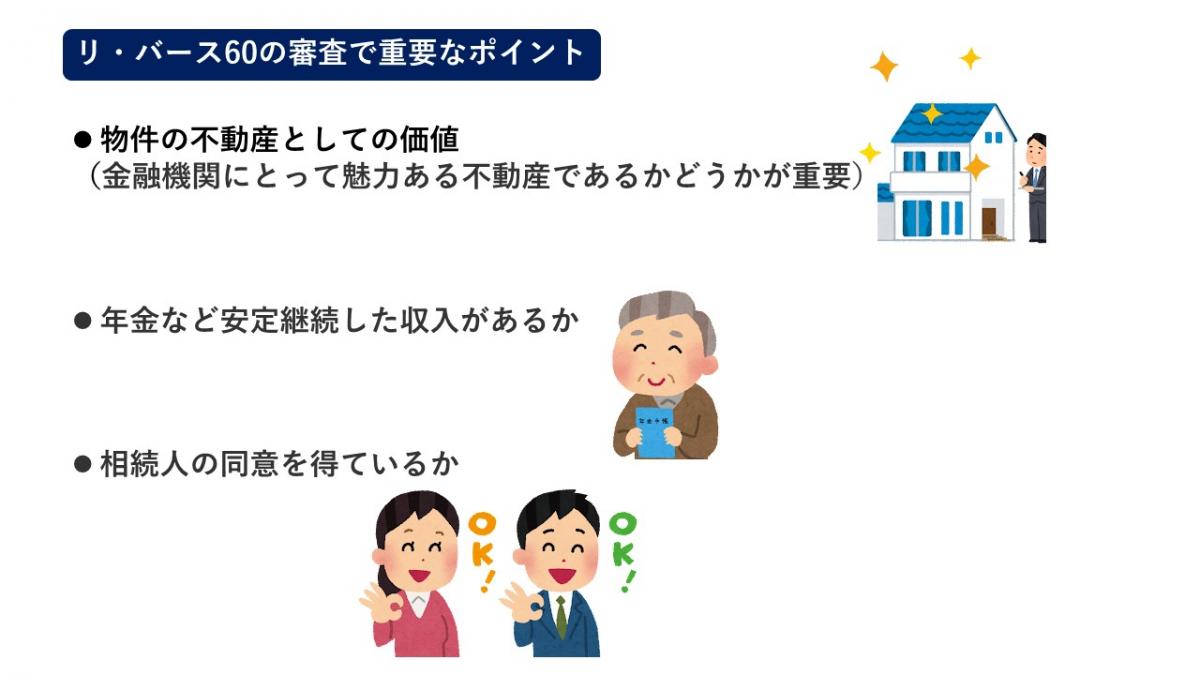

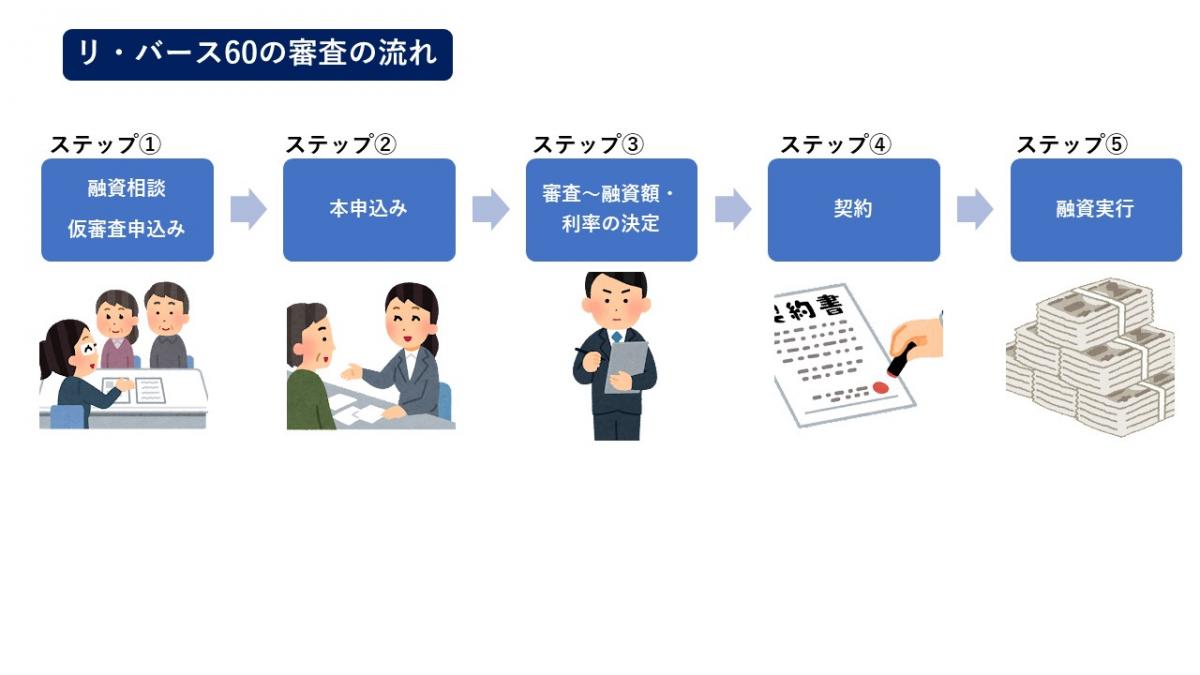

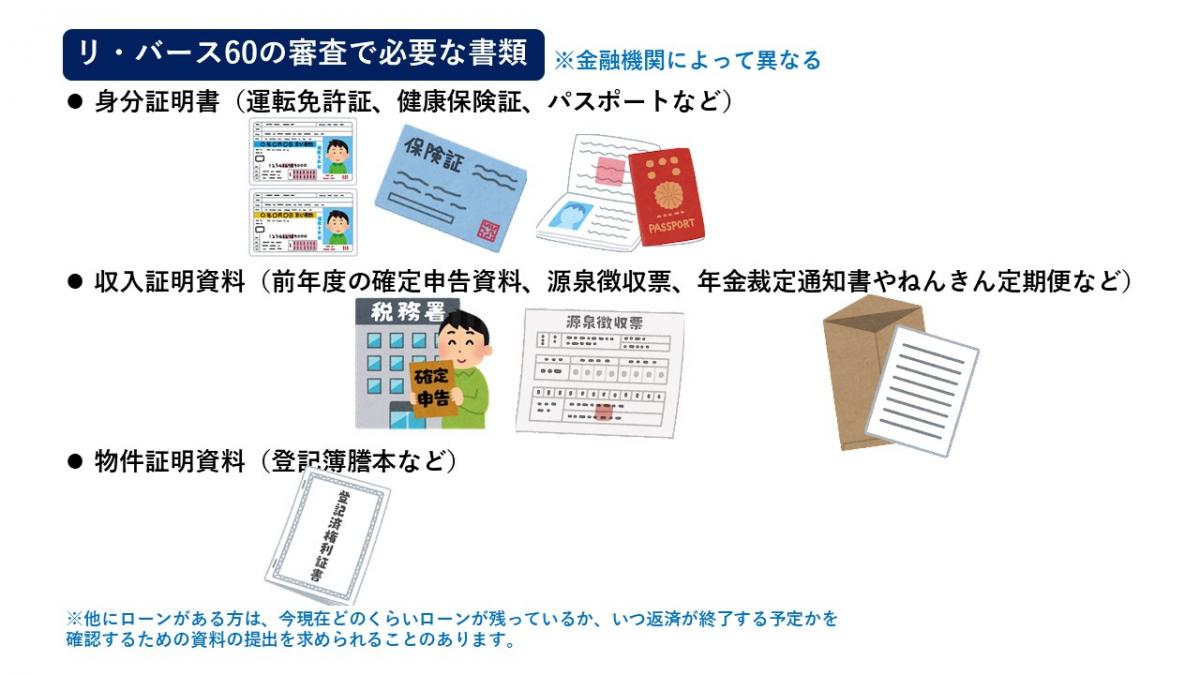

1-5. リ・バース60の審査と審査期間

審査期間は、およそ2週間程度です。

審査が下りれば、一度金融機関へ来店し、融資限度額や毎月の借入額などについて説明を受けてから、契約書へ署名・捺印します。

以下のポイントや審査の流れ、必要書類を押さえておきましょう。

リ・バース60の審査を受ける前には、まず、不動産の評価額を事前に知っておくことが大切です。

リ・バース60の融資限度額は金融機関や商品によって違いますが、評価額のおよそ50から60%が一般的です。

そのため、あらかじめ不動産の評価額を知っておくことで融資額のシュミレーションができます。

これにより、おおよその融資額がわかれば、契約の判断基準にもなります。

なお、不動産の評価額は、専門の不動産会社などでも調べることが可能です。

また、リ・バース60の審査前に、想定される相続人にリ・バース60について説明し、同意をもらっておきましょう。

せっかく、審査が通っても、相続人の同意が得られなければ契約できない場合もあります。

契約者が亡くなった場合、返済の手続きなどを行うのは相続人です。そのため、相続人の理解を得ておくことは重要です。

2. リ・バース60のメリット

「リ・バース60」には、主に以下4つのメリットがあると言えます。

2-1. 毎月の支払いは利息のみなので、老後生活中の支出を減らすことができる

リ・バース60は利息のみを返済する仕組みなので、月々の返済負担が小さいのがメリットです。そのため、毎月の生活費も含めた家庭の支出には大きな差が出ます。

これは、収入が減少する高齢者にとっては大きなメリットであり、年金収入へ依存している家庭の場合は特に利用価値が高いでしょう。

リ・バース60では、据え置いている元金の返済は、債務者が亡くなった際に担保不動産の売却か現金一括返済のどちらかを選択できます。

また、夫婦が連帯債務者として借り入れをする場合は、主債務者たる夫が亡くなっても、連帯債務者たる妻は、利息のみを支払い続けることで、自宅に住み続けることが可能となります。

2-2. 元金の返済は、借入人が死亡した際に現金一括または、自宅の売却のいずれかを選べる

元金の返済は、借入人が死亡した際に現金一括または、自宅の売却のいずれかを選べます。

また、リ・バース60の特徴として、「ノンリコース型」と「リコース型」の2種類どちらかを選択できます。

「ノンリコース型」と「リコース型」 の特徴は以下の通りです。借入時にどちらか選ぶことができます。

約99%と圧倒的支持があるのは、「ノンリコース型」です。

ノンリコース型をよく知ることで、リ・バース60の良さも理解できるでしょう。

なお、ノンリコース型の取り扱いの有無は金融機関によって異なるため、事前に確認してください。

ノンリコース型の特徴は以下の通りです。

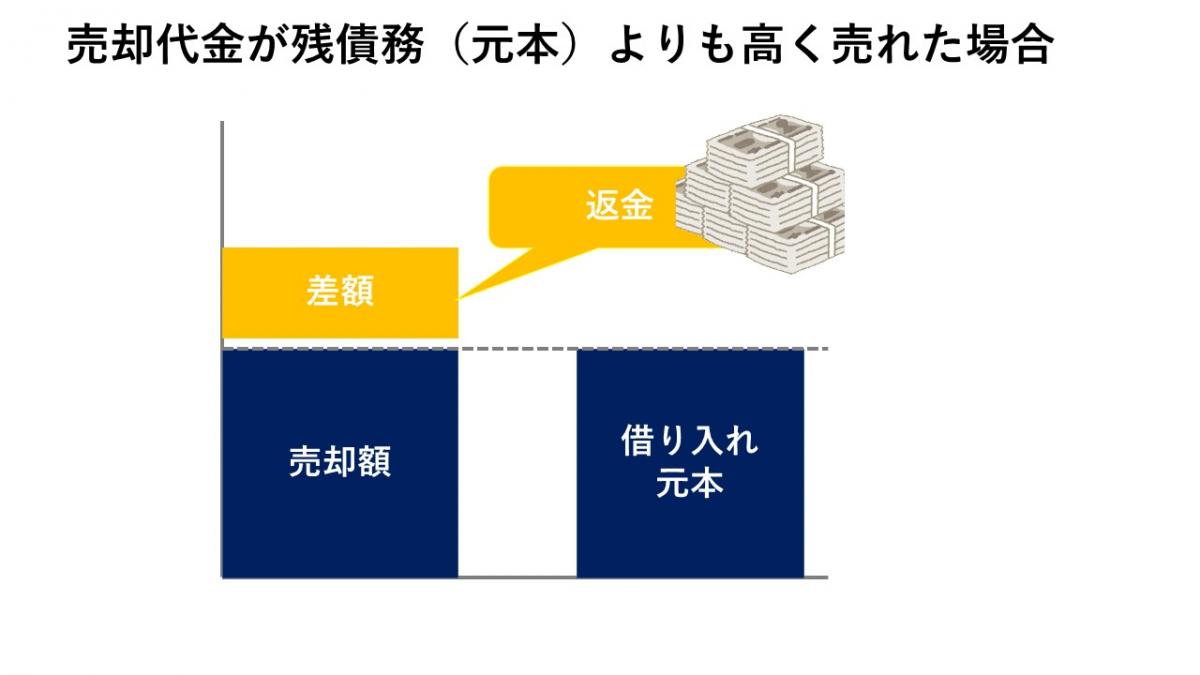

また、次の図のように、売却代金が残債務よりも高く売れた場合は差額を相続人に返金もしてくれます。

【補足】

リ・コース型のメリットは金利がノンリコース型に比べて、低いこと。少しでも月々の負担を押さえたい場合は金利が低いリコース型を選ぶという考え方もあるが、残債が多く残るリスクが高くなる。2017年以前はリコース型のみだったが、2017年以降はノンリコース型が創設されたことにより、主流はノンリコース型に移行している。

2-3. 年齢の上限なく年金暮しの高齢者でも借りられる

一般的な住宅ローンとは違い、借入時の年齢に上限がないので、住宅ローンを借りるのが難しい高齢の方でも融資を受けることができます。また、収入が公的年金のみでも利用できるのも大きなメリットです。

そのため、自分たちの長い人生のため、快適な家で暮らしたいという方、「もうこの年齢では住宅ローンを借りられないのでは?」と考え、新しい住まいを諦めていた方におすすめです。

2-4. ノンリコース型を選べば、不動産価値の下落リスクを負わないで済む

「ノンリコース型」を選択すれば、担保不動産の価値が下がり、不動産の売却代金が元金に満たなくなってしまった場合でも、相続人は残った債務を返済する必要がありませんので、不動産の下落リスクを回避することができます。

3. リ・バース60のデメリット

一方で、「リ・バース60」には、主に以下5つのデメリットがありますので、ご家族を交えてしっかりと検討する必要があります。

3-1. 住宅関係費以外に利用できない

リ・バース60は基本的に住宅関係の費用にしか利用できません。そのため、老後の生活資金などに充てることはできません。

なお、住宅関係とは以下をいいます。

リ・バース60でも、取り扱う金融機関によって幅広いお金の使い道に対応しているところがありますが、他の制限が設けられていることもあるので、各金融機関の情報をよくチェックしましょう。

3-2. 借入限度額が担保評価額の50%~60%である

借入限度額は、担保不動産の評価額の50~60%程度となっていますので、住宅の購入や建築資金を借り入れする場合、購入価格・建築予算の50%程度の頭金が必要となる可能性があります。

また、リフォーム資金や住宅ローンの借換を想定している場合は、住宅ローンの残債が担保評価の50%程度残っていると、担保余力が無いとして融資を受けられない可能性もあります。

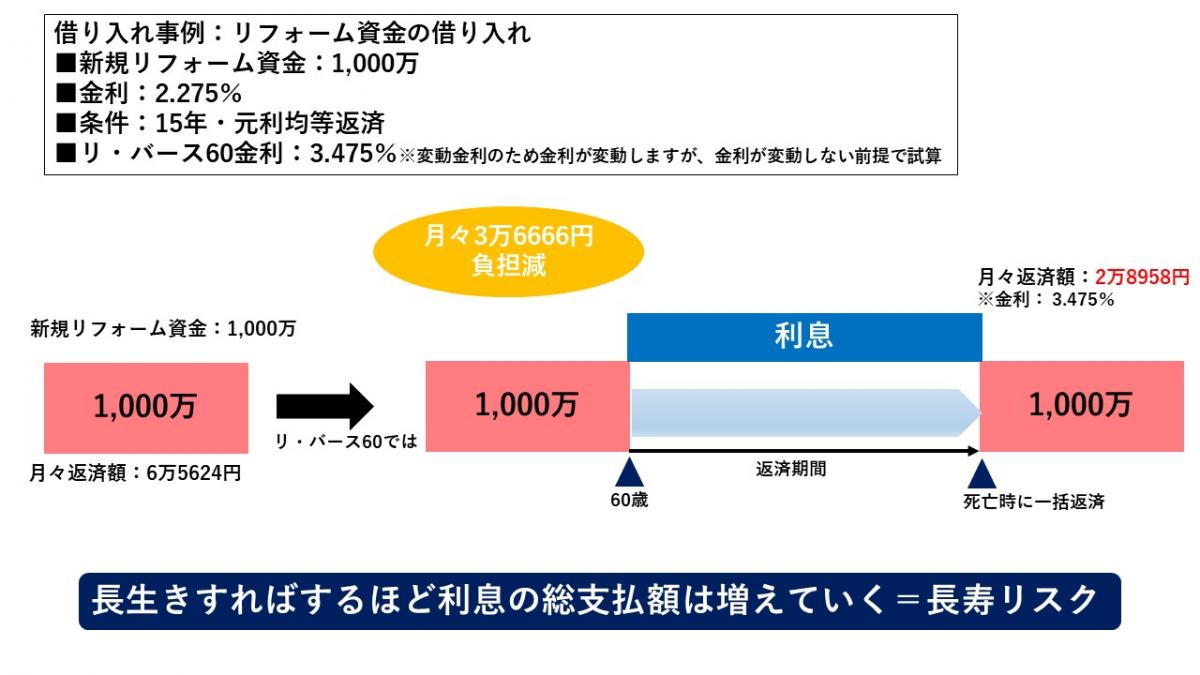

3-3.元金が減らず返済が終わらない

「リ・バース60」は、毎月の返済負担が小さい半面、元金が減りません。つまり、元金を繰上返済しない限り、返済は生涯続きますので、長生きすればするほど利息の支払総額は膨れ上がることになります。いわゆる“長寿リスク”とも言える事態になります。

3-4.変動金利型のため金利上昇リスクがある

変動金利型は、適用金利が定期的に見直されますので、将来において金利上昇リスクを負うことになります。なお、リ・バース60の利率は年3%~4.5%が相場になっています。

現在は、超低金利が続いていますが、今後市場金利が上昇することがあれば、月々の返済額が想定外に増えて支払いが困難になってしまうかもしれません。

リ・バース60を変動金利で利用するなら、金利が上昇したとしても一定のゆとりがあるようにしておく必要があります。 毎月の返済額が増えて生活を圧迫しないように、余裕のある生活設計・資金計画(返済計画)を立てることが重要です。

3-5.リコース型を選ぶと、借りた人が亡くなった後に、相続人が元本を返済する必要がある

「リコース型」を選択した場合、売却代金がご返済時のお借入残高に満たないときは、差額を相続人が支払う必要があります。

金融機関によっては、リコース型のほうが、ノンリコース型より金利が安いため、金利が安いからといってリコース型を安易に選ぶことがないようにしましょう。

なお、リバースモーゲージのデメリットについてまとめた記事もあります。

興味がある方はこちらも読んでみてください。→リバースモーゲージのデメリットとは?メリットと比較した判断ポイント

4.リ・バース60の具体的な活用方法

ここではリ・バース60の具体的な活用方法についてご紹介いたします。

4-1.夫妻2人で暮らしやすいコンパクトな家への転居するための住み替え資金を用意したい

【リ・バース60】であれば、高齢の夫婦でも住み替え資金を借りることができます。

子どもが独立し、夫婦二人だけの生活になると、今まで住んでいた家が広く感じることもあるでしょう。夫婦二人の生活に合わせた家への転居を考える人も多いです。

高齢になると住宅ローンもなかなか借りれないということもあります。だからといって、大切な老後資金を取り崩して購入するのは、今後の生活に大きく支障が出てしまいます。

そのような場合に、リ・バース60なら、高齢の夫婦でも住み替え資金を借りることができ、毎月の返済負担も小さく済みます。

4-2.シニア向け分譲マンションを購入したい

【リ・バース60】は、看護師の常駐や健康管理のための施設が備え付けられているなど、快適な老後を想定したシニア向けの分譲マンションへの住み替えにも利用できます。

4-3.老朽化した自宅をリフォームしたい

長年自宅に住んでいると老朽化で、水回りが悪くなり入れ替えたり、バリアフリーとして手摺やスロープにしたりと家を住みやすくリフォームする必要が出てきます。

預金を使ってリフォームするというのも手ですが、大切な老後資金に手を付けることに抵抗感を持つ方もいることでしょう。

預金を使ってリフォームするというのも手ですが、大切な老後資金に手を付けることに抵抗感を持つ方もいることでしょう。

その場合には、このリ・バース60なら、大切な老後資金に手を付けることなく毎月の返済は利息のみで済むので、毎月の返済負担が少ない上、預貯金を残しながらリフォームができます。

4-4.定年を迎えて収入が減ったが住宅ローンが残っており、住宅ローンの借換えで毎月の支払を減らしたい

定年を迎えて収入が減ったが住宅ローンが残っており、住宅ローンの借換えで毎月の支払を減らしたいと考えている方も多いことでしょう。

まだローンの残債が残っている場合は、民間の金融機関の住宅ローン、フラット35、住宅金融支援機構の融資、旧住宅金融公庫の融資が対象になりますが、リ・バース60を活用して住宅ローンの借換えをし、毎月の支払を減らすこともできます。

5.リ・バース60に関するよくある質問

ここでは、リ・バース60に関するよくある質問をご紹介いたします。

5-1.リ・バース60とリバースモーゲージとの違いは何ですか?

リ・バース60は、住宅ローンであるため、住宅に関することのみ使うことができます。

それに対して、リバースモーゲージは、資金の使い道に縛りがないため、生活資金としても使うことができます。

とはいうものの、リ・バース60もリバースモーゲージも、使い道に違いがありますが、住宅を担保にしてお金を貸すということは同じです。

リバースモーゲージについて知りたい方は、こちらの記事もどうぞ。

リバースモーゲージを徹底解説!【利用事例あり】

リバースモーゲージのデメリットとは?メリットと比較した判断ポイント

なぜリバースモーゲージはやばいと言われるのか?その理由を徹底解説

リバースモーゲージはマンションでも使える!利用できるマンションと資金使途のヒント

5-2.担保物件(住宅および土地)の売却代金で返済した後に債務が残った場合は、どうなりますか?

担保物件(住宅および土地)の売却代金で返済した後に債務が残った場合は、選んだコースによって変わってきます。以下の図の通りです。

取り扱いは金融機関によって違いますので、金融機関に必ずご確認ください。また、免除になったとしても、「債務免除益」として課税される可能性がありますので、税理士に相談しましょう。

5-3.債務者の死後、必ず担保物件は売却されますか?

必ず、売却されるわけではありません。

相続人が残った債務を一括で返済する場合には、担保物件を引き継ぐことが可能です。また、債務者が生前に繰上げ返済で元金を返済して、売却を防ぐこともできます。

ただし、一括で残った債務を返済しない場合は、担保物件を売却することで残った債務を返済することになるため、担保物件を引き継ぐことはできません。

死後に物件の売却を希望しない場合は、資金を準備して、あらかじめ残った債務を一括返済するか、もしくは死後に一括返済できるように準備をしておくことが大切です。

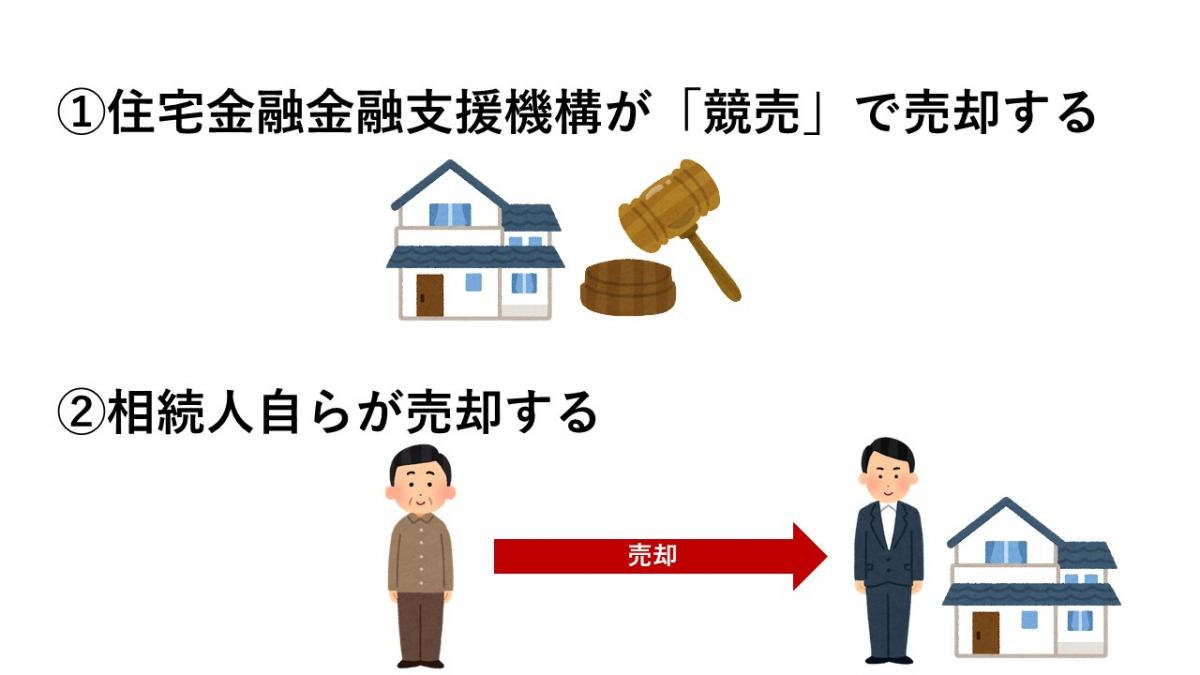

5-4.債務者の死後、担保物件の売却はだれがどのような方法で行うのですか?

担保物件の売却は次の方法で行います。

5-5.担保物件が残債務以上の金額で売却できた場合はどうなりますか?

担保物件が残債務以上の金額で売却できた場合は、余ったお金は相続人が受け取ることができます。

しかし、注意すべき点もあります。

それは、売却金額が担保物件の価格を上回ったときに、売却益が譲渡所得となり、所得税などが課税される可能性があるということです。(詳しくは税理士にご相談ください)

6.まとめ

定年を迎え、現役時代より収入が下がる60歳から新たに一般の住宅ローンを組むことは難しい中、リ・バース60は60歳から組むことができる住宅ローンです。

夫妻2人で暮らしやすいコンパクトな家に住み替えたい、自宅の設備が古くなってリフォームをしたい、けれども手持ちの老後資金を使うのは不安といった人が多い中、大切な老後資金を減らすリスクを軽減したり、ノンリコース型を選択すれば、子どもや孫に迷惑をかけずに死ぬまで住み続けることができるのもメリットです。

ただ、あくまでも住宅ローンであるため、誰でも融資が受けられるのではなく審査があること、金融機関によって金利や事務手数料が異なること、連帯保証人が必要な場合があるので事前に調べることが必要です。

メリットデメリットはもちろんのこと、相続人とも話し合い、ベストな選択をし、充実した老後生活を送れるよう祈ってやみません。

コメント