カードローンは銀行や消費者金融から提供されており、それぞれ特徴が異なります。

「どの商品が低金利でおすすめなの?」

「銀行や消費者金融ではどんな審査があるの?」

このように悩んでいる方もいるのではないでしょうか?

そこで本記事では、銀行と消費者金融でおすすめのカードローンをご紹介します。

低金利なローンをさらに安くする方法や、銀行・消費者金融カードローンの審査内容まで踏み込んで紹介するので、気になる方はぜひ読み進めてみてください。

おすすめ消費者金融&銀行カードローンの金利比較一覧表

消費者金融・信販系カードローン

| 貸金業者名 | 金利(実質年率) |

|---|---|

| プロミス | 4.5~17.8% |

| SMBCモビット | 3.0~18.0% |

| レイク | 4.5~18.0% |

| アイフル | 3.0~18.0% |

| アコム | 3.0~18.0% |

| ORIX MONEY | 2.9~17.8% |

アイフル注釈

※公式HPで貸付条件の詳細をご確認いただけます

銀行カードローン

| 銀行名 | 金利(実質年率) |

|---|---|

| 三井住友銀行カードローン | 年1.5%~14.5% |

| 楽天銀行スーパーローン | 年1.9~14.5% |

| みんなの銀行Loan | 年1.5~14.5% |

| イオン銀行カードローン | 年3.8~13.8% |

| セブン銀行カードローン | 年12.0~15.0% |

消費者金融・信販会社系カードローンのおすすめランキング|2022年の人気な7社を解説

消費者金融は銀行と比べると馴染みもなく、商品を絞り込むのが難しいものです。

そこで今回は、数ある中でも特におすすめ度の高い消費者金融や信販会社のカードローンについて、7社に厳選してご紹介します。

「プロミス」24時間いつでも最短10秒で即日振り込み

- 24時間いつでも最短10秒で振込み

- 上限金利が17.8%と消費者金融としては低めWEBからの申し込みなら最短3分※融資も可能

プロミスは、24時間いつでも最短10秒で振込が完了するカードローンです。インターネット振込を選択することで、対応金融機関に最短10秒で振り込むことができます。

加えて上限金利が17.8%と、競合の消費者金融よりも低く設定されている点もメリットです。

他社よりも0.2%低い金利で借りられるので、長期で借りた場合も利息額を抑えることができます。

| 融資までの最短時間 | 最短3分※ |

| 金利(実質年率) | 4.5〜17.8% |

| 融資限度額 | 1〜500万円 |

| 無利息期間 | 最大30日間 |

| 自宅への郵送物なし | 可能 |

※お申込み時間や審査によりご希望に添えない場合がございます。

「SMBCモビット」在籍確認の電話連絡なしで借りられる

- 在籍確認の際の職場への電話連絡を避けられる

- 返済の利息でTポイントを貯められる

SMBCモビットは、WEB完結に申し込みすることで「電話連絡なし」「郵送物なし」を実現したカードローンです。

職場への電話連絡なしで在籍確認ができるので、職場バレ・同僚バレを避けたい方におすすめできます。

また、借り入れ金を返済する時の利息200円につきTポイントを1ポイント貯めることができ、1ポイント=1円相当で返済に利用できるメリットもあります。

| 融資までの最短時間 | 最短30分 |

| 金利(実質年率) | 3.0~18.0% |

| 融資限度額 | 1〜800万円 |

| 無利息期間 | なし |

| 自宅への郵送物なし | 可能 |

「レイク」最長180日間の無利息あり

- WEB限定の最長60日、5万円まで最長180日の無利息期間などから選択できる

- インターネットで申し込み後、最短15秒で結果が分かる

レイクは、大手消費者金融のなかでも特に長期間の無利息期間が設定されたカードローンです。

60日間無利息(Web申込み限定)か、5万円まで180日間無利息、30日間無利息から条件によって好きなタイプを選択できます。

インターネットでお申込み完了後、そのまま画面にて審査結果を確認できるのも魅力です。すぐに結果が分かるので急いでいる人に向いています。

| 融資までの最短時間 | Webで最短25分融資も可能※ |

| 金利(実質年率) | 4.5〜18.0% |

| 融資限度額 | 1〜500万円 |

| 無利息期間 | 5万円まで最大180日間WEB限定で最長60日間 |

| 自宅への郵送物なし | 可能 |

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

「アイフル」最短20分で融資が可能

- 最短20分融資が可能※

- 無利息期間のサービスによって、はじめての方なら最大30日間は利息なしで借り入れOK

アイフルは「価格.com」のカードローンカテゴリの人気ランキングで2021年の下半期総合1位に輝いたカードローンです。

24時間365日いつでもPC・スマホから申し込みができ、最短20分融資にも対応※しています。

はじめて利用する方は無利息期間のサービスもあり、契約の翌日から30日間は利息0円で融資を受けられます。

| 融資までの最短時間 | 最短20分※ |

| 金利(実質年率) | 3.0~18.0% |

| 融資限度額 | 1〜800万円 ※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です |

| 無利息期間 | 最大30日間 ※はじめての方 |

| 自宅への郵送物なし | 〇 |

アイフル注釈

- ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

- お申込の状況によってはご希望にそえない場合がございます。

- 公式HPで貸付条件の詳細をご確認いただけます

「アコム」楽天銀行への振込なら最短10秒

- 楽天銀行口座なら最短10秒振込みが可能

- クレジットカード「ACマスターカード」も申し込める

アコムは、楽天銀行との相性が良いカードローンです。受付時間は「0:10~23:49」とほぼ24時間で、いつでも最短10秒で振込が完了します。

また、クレジットカード「ACマスターカード」を提供しているのも、他社にはない特徴です。最短即日で発行でき、利用金額の0.25%が自動的にキャッシュバックされます。

バーチャルカードにも対応しているので、クレジットカードを持ちながら財布をスッキリさせられます。

| 融資までの最短時間 | 最短30分 |

| 金利(実質年率) | 3.0~18.0% |

| 融資限度額 | 1〜800万円 |

| 無利息期間 | 最大30日間 |

| 自宅への郵送物なし | 可能 |

「ORIX MONEY」会員限定の優待サービスがある

- スマホ・パソコンから24時間いつでも申し込みが可能

- オリックスレンタカーなどのグループ会社の優遇が受けられる

ORIX MONEYは、2022年2月14日にリリースされたカードローンです。スマートフォンやパソコンから24時間365日いつでもお申し込みが可能で、入会金・年会費はかかりません。

契約枠は10万円~800万円までと十分な金額があり、返済方法も「インターネット返済」「スマホATM」「口座振替」「銀行振り込み」の中から選択できます。

「オリックスレンタカーの基本料金が優待価格で利用できる」といった特典も充実しているため、付帯特典を充実させたい方におすすめです。

| 融資までの最短時間 | 最短即日 |

| 金利(実質年率) | 2.9〜17.8% |

| 融資限度額 | 10〜800万円 |

| 無利息期間 | 最大3ヶ月間 |

| 自宅への郵送物なし | 可能 |

低金利で借り入れするなら銀行カードローン|おすすめ銀行カードローン比較ランキング

消費者金融カードローンは即日融資ができるという強みがありますが、一方の銀行カードローンのほとんどは、消費者金融と比較して上限金利が低く設定されているため金利が抑えられます。

ここでは、数あるなかでも低金利でおすすめの銀行カードローンについて紹介します。

「三井住友銀行 カードローン」カードレス契約でスピーディーに利用可能

- 借入や返済はカードレスでも利用可能

- 審査の回答は最短当日※でスピーディーな対応

三井住友銀行のカードローンは、同行の普通預金口座がある人はもちろん、口座がない人でも申込可能です。

契約後は同行の普通預金口座があればお手持ちのキャッシュカードで、同行の普通預金口座がない人はローン専用カードか、カードレスで取引できます。

カードレス契約の場合は、カードが発行されるのを待たずにすぐ利用できることや、自宅への郵送物が発送されないことなどのメリットがあり便利です。

申込後は審査回答まで最短当日※なので、急いで利用したいと考えている人におすすめです。

| 融資までの最短時間 | 最短当日※ |

| 金利(実質年率) | 年1.5〜14.5% |

| 融資限度額 | 10万円〜800万円 |

| 無利息期間 | なし |

| 自宅への郵送物なし | カードレス契約の場合は可 |

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もあります。申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

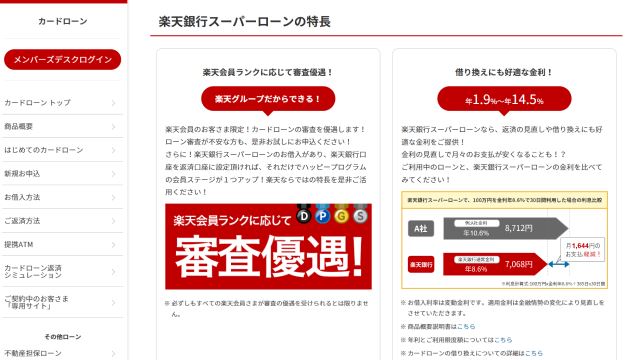

「楽天銀行スーパーローン」ネット銀行ならではの低金利が特徴

- 最短「翌日」のスピード融資に対応

- 楽天会員ランクによって審査の優遇もあり

楽天銀行スーパーローンの金利は1.9~14.5%!ネット銀行ならではの低金利が魅力です。即日での融資には対応していませんが、最短「翌日」融資に対応しているのもメリットです。

銀行カードローンの低金利とスピード融資を実現しているので、「低金利もスピード融資も両方ほしい」という際には選択肢になります。

さらに楽天ユーザーは楽天会員ランクに応じて審査優遇も実施されます。(必ず楽天ユーザーのすべてが審査の優遇を受けられるわけではないです)

| 融資までの最短時間 | 最短翌日 |

| 金利(実質年率) | 1.9〜14.5% |

| 融資限度額 | 10〜800万円 |

| 無利息期間 | なし |

| 自宅への郵送物なし | 不可 |

「みんなの銀行Loan」最短2分で借り入れ情報が開示される

- 一次審査から最短2分で借り入れ条件が提示

- 申し込みから契約まではアプリ内で完結

みんなの銀行Loanは、一次審査から最短2分で借り入れ条件が提示されるローンです。

銀行カードローンは審査の結論が出るまでに1週間以上の時間がかかることもありますが、借り入れ条件だけでも先に知れるのは嬉しいポイントでしょう。

また申し込みから契約まで全てアプリで完結するのもメリットです、契約後は即時利用が可能で、みんなの銀行アプリさえあれば手続きが完了します。

| 融資までの最短時間 | 最短翌日 |

| 金利(実質年率) | 1.5〜14.5% |

| 融資限度額 | 10〜1,000万円 |

| 無利息期間 | なし |

| 自宅への郵送物なし | 可能 |

「イオン銀行カードローン」|郵送無しではじめられるカードローン

- 郵送不要・口座不要で利用できる

- イオン銀行普通預金口座を持っていれば、振込融資も可能に

イオン銀行カードローンは、郵送不要・口座不要で利用できるカードローンです。

申込から契約まで完全WEB完結で利用できるほか、ATM手数料が0円というメリットもあります。

イオン銀行普通預金口座を持って入れば振込融資も可能で、より便利に利用できるでしょう。

| 融資までの最短時間 | 最短翌日 |

| 金利(実質年率) | 3.8%~13.8% |

| 融資限度額 | 10万円~800万円 |

| 無利息期間 | なし |

| 自宅への郵送物なし | 可能 |

「セブン銀行カードローン」|限度額に応じて12.0~15.0%の低金利になる

- 最短2日で借り入れが可能

- 限度額が250万円・300万円になると金利が12.0%まで下がる

セブン銀行カードローンは、最短2日で借り入れが可能なカードローンです。

借入利率は、利用限度額に応じて異なり、限度額が250~300万円なら12.0%まで引き下げられます。

全国のセブン銀行ATMを使えば、原則24時間いつでも借入可能です。

| 融資までの最短時間 | 最短2営業日 |

| 金利(実質年率) | 12.0%〜15.0% |

| 融資限度額 | 300万円 |

| 無利息期間 | なし |

| 自宅への郵送物 | すでに口座があれば郵送物は不要 |

低金利カードローンを選ぶために知っておきたい金利の基本知識

カードローンを選ぶべきポイントはさまざまですが、お金を借りる立場からすれば誰であっても「金利が低い=返済総額が安くなる」というのは重要なポイントです。

そこで、低金利なカードローンを選ぶために知っておきたいポイントについて紹介します。

「金利」とは何か|借入金額に対する利息の割合のこと

カードローンを比較するうえで知っておきたいのが、「金利」の仕組みです。

【金利とは】

金融機関や貸金業者から借り入れした場合に支払う利息の割合

たとえば10万円を金利10%で1年間借りた場合、支払うべき利息は1万円です。

一方、金利が5%の場合、同じ金額を同じ期間だけ借りても支払う利息は5,000円で済みます。

つまり、借りる側からすれば少しでも金利が低い商品を選んだ方が返済総額が安くなってお得です。

金利を比較するなら「上限金利」を比較するのがおすすめ

カードローンの金利を見てみると、以下のように幅がある表記をされているのが普通です。

| 消費者金融 | 金利 |

|---|---|

| プロミス | 4.5~17.8% |

| アコム | 3.0~18.0% |

金利を比較する場合、下限ではなく、上限を比較しましょう。下限の金利が適用されるのは、融資限度額の満額付近の借り入れができた場合です。

初めて借りる人は返済した実績もなく、金融機関からすれば本当に完済してくれるか分かりません。よって融資額は少額になり、金利も高めに設定されます。

初めての借り入れの場合は特に、下限は無視して上限の金利を比較したほうがおすすめです。

低金利でカードローンを使う条件は厳しい

もしアコムのカードローンを利用するとして、下限金利が適用されれば金利はわずか3.0%です。

利用者としてはぜひ適用してほしいものですが、残念ながら条件は簡単ではありません。

下限金利に近い低金利で利用するためには、契約したローンの限度額が高額であることが前提です。

それだけの限度額が適用されるには、アコム等の貸金業者から優良な顧客と判断されなければいけません。

また「総量規制」の問題もあります。アコムやアイフル等の貸金業者の場合、年収の3分の1までしか借りることができません。

アコムの場合、利用限度額は800万円で、そこまで借りれば下限金利が適用されるでしょう。ただ、消費者金融で800万円を借りるには、最低でも2,400万円の年収が必要です。

「優良顧客と認められる」「総量規制に抵触しない」の2つの意味で、下限に近い低金利でカードローンを利用するのは厳しいといえるでしょう。

消費者金融と銀行カードローンのメリット・デメリット

カードローンの発行元として、主になるのは「消費者金融」「銀行」の2つがあります。

ただ、それぞれの発行元でメリットもデメリットもあるので、申し込む前に確認しておくことが重要です。

ここでは、消費者金融と銀行に分けてメリット・デメリットを紹介します。

消費者金融のメリット・デメリット

消費者金融カードローンのメリット・デメリットを表にまとめると、以下のようになりました。

消費者金融は銀行と違い、即日融資が可能です。

最近は「WEB申し込みなら申し込みから最短25分で融資」という消費者金融も増えており、スピードにますます磨きがかかっています。

また、一部を除いた多くの消費者金融では、初回の利用に関して無利息期間が設定されています。期間中に完済できれば、何度借り入れしても利息がかかりません。

短期間で完済できる方なら、銀行より返済総額が安く済むこともあるでしょう。

その代わり、金利が高いことや、借入金額に総量規制の影響を受けるなどのデメリットもあります。

銀行カードローンのメリット・デメリット

銀行カードローンのメリット・デメリットを表にまとめると、以下のようになりました。

銀行カードローンのメリットとデメリットは、ちょうど消費者金融カードローンの反対のイメージです。

銀行カードローンの大きなメリットは「金利が低いこと」。長期間の借り入れなら、銀行の方が返済総額を安く抑えやすくてお得です。

また、総量規制の対象ではありません。

デメリットとしては、審査期間が長くて厳しい傾向という点があります。

2017年以前は銀行による即日融資も可能で、今よりも積極的に融資をしていましたが、多重債務者を多く産んだのではないかという懸念から、2018年以降は審査が厳格に行われる方向になっています。

参考:金融庁|銀行カードローンのフォローアップ調査結果について

即日融資は難しい場合がほとんどなので、急ぎの方には向いていないでしょう。

おすすめのカードローンの選び方

カードローンには「銀行」「消費者金融」をはじめ、さまざまな金融機関・貸金業者から発行されています。

ただ、「あまりに数が多くて絞り切れない」とお悩みの方も多いのではないでしょうか?

ここでは、数ある中から自身にピッタリのカードローンを選ぶための、おすすめの方法について紹介します。

・低金利なカードローンほど金利の負担が少ない

・職場への電話連絡がなしのカードローンなら職場バレの心配はない

・無利息期間が長いカードローンなら初回限定で元金のみで完済できる

低金利なカードローンほど金利の負担が少ない

どのカードローンにしようか迷ってしまったとき、真っ先に確認したいのが「金利」です。

金利が低いほど利息額を安く抑えることができるので、迷ったら低金利なカードローンを選びましょう。

たとえば金利18.0%のカードローンと15.0%のカードローンで10万円を1年間借りた場合、支払う利息は以下の通りです。

・金利18.0%:10万円×0.18=18,000円

・金利15.0%:10万円×0.15=15,000円

上記の計算ではたった3,000円の差ですが、「借り入れする金額」が大きくなったり「返済期間」が長くなったりすれば、さらにその差は広がるでしょう。

職場への電話連絡がなしのカードローンなら職場バレの心配はない

「職場にカードローンの利用がバレるのだけは、絶対に避けたい!」

このように考えている人は、電話による在籍確認を回避できるカードローンを候補にしましょう。

そもそも在籍確認は、申告した勤務先に本当に在籍しているかを確認する作業のことです。在籍確認では原則として会社への電話連絡が行われます。

「〇〇(個人名)ですが、△△(申込者)さまはいらっしゃいますか?」

このようにカードローン会社から電話をかけ、本人が出たり「外出している」など本人が在籍している事実が分かったりすれば在籍確認は完了です。

一方、電話ではなく書類をもとに在籍確認を行うケースもあります。在籍確認をしない、ということはできませんが、書類での在籍確認にしてもらうことで、職場に電話がかかることがなくなります。

書類での在籍確認に対応するかは金融機関・貸金業者によって異なりますが、消費者金融のなかに書類での在籍確認が可能なところが多いです。

申込みの時に、自宅や勤務先(在籍確認)へ確認の電話がかかってくるのですか?

原則として、お申込みの際に自宅・勤務先へのご連絡は行っておりません。

引用元:アイフル|よくあるご質問

申込みしたときに、自宅や会社に連絡が入るのですか?

お電話でのご連絡の際、男性か女性かなどの担当者のご希望がありましたら、できる限り考慮します。また、お電話でのご連絡が難しい場合は、書類を提出いただくことで代替の確認とするご相談も承っております(以下略)

引用元:レイク|よくあるご質問

無利息期間が長いカードローンなら初回限定で元金のみで完済できる

カードローンを利用したい人でも、「いつ頃完済できそうか?」というのは人によって違うでしょう。

・すぐには完済できないから、長期で借りて毎月の返済額を抑えたい

・来月には全額返せるけど、今だけお金を借りたい

前者の場合は、金利が低い銀行カードローンがおすすめです。後者の場合、金利が高くても「無利息期間」の仕組みがある消費者金融のほうが適している場合があります。

無利息期間は消費者金融の初回利用で適用されることがあるサービスです。お金を借りても当該期間中の利息は0円になります。

期間中に完済すれば、利息が発生しないため、短期で完済できる人は銀行よりも安く完済できます。

低金利なカードローンの金利を更に下げる方法

消費者金融にはない銀行カードローンならではのメリットに、「金利の低さ」があるのはすでに紹介したとおりです。

加えて、銀行カードローンでは条件を満たすことで更に金利を引き下げることも可能です。

ここでは、低金利な銀行カードローンを更に低金利するコツ・ポイントについて紹介します。

借り入れ先の別のローン商品を利用する

別のサービスを一緒に利用することで金利が優遇される場合があります。

たとえば一部の銀行の場合、同銀行の住宅ローンを利用している場合に金利優遇が受けられるケースがあります。

たとえば「三井住友銀行カードローン」の場合、通常の金利は年1.5~14.5%です。同銀行の住宅ローンを利用していれば、年1.5~8.0%まで金利を下げることができます。

返済を続けて良い顧客と認めてもらうことで金利が下がることもある

カードローンを提供している金融機関・貸金業者にとって、定期的に借りて真面目に返済してくれる人は優良な顧客です。

他社に申し込まないよう引き留める意味もあって、金利を優遇してもらえる場合があります。

長期目線でコツコツ返済を続けることで金利が下がる可能性がありますから、毎月の返済を遅らせないように細心の注意を払って利用しましょう。

金利優遇・キャッシュバックキャンペーンを行っている金融機関を探す

金融機関によっては、定期的に金利優遇やキャッシュバックのキャンペーンを実施している場合もあります。

金利優遇課キャンペーン中に契約できれば、下がった金利の分だけお得に借り入れできるでしょう。

たとえば楽天銀行カードローンでは、2022年11月7日(月)まで、新規にカードローンの申込をして条件を達成すると現金1,000円が進呈されるキャンペーンを実施しています。

参考:楽天銀行スーパーローン

キャンペーンの内容次第では、普段よりもかなりお得に借り入れできる可能性もあります。申し込む期間に適用されるキャンペーンまで比較して、もっともお得と思われるサービスに申し込みましょう。

複数のローンがあるなら「おまとめローン」という方法も

すでに複数の金融機関から借り入れしている場合、「おまとめローン」を利用することで金利を安くできる場合があります。

【おまとめローンとは】

「複数社の借り入れ残高に相当する額を借り入れて完済し、おまとめローンに借換えを行うローン」

おまとめローンを利用することで、以下のように返済金額を安くすることができます。

複数のローンで借り入れ

A社:借入残高:60万円

金利18.0%

毎月の返済金額:15,000円

B社:借入残高:50万円

金利:16.0%

毎月の返済額:12,000円

おまとめローンに借り換え

借入残高:110万円

金利:15.0%

毎月の返済額:25,000円

上記の例ではおまとめローンで1社にまとめることで、借入残高が100万円を超えました。

貸金業法では100万円以上の借入の金利上限が15.0%に定められているため、自動的に金利が下がります。

低金利な銀行カードローンの審査は厳しいのか?厳格化された内容を紹介

平成30年(2018年)の1月から、銀行カードローン審査の厳格化の動きが始まっています。

「厳格化」と聞くと想像もつかないかもしれませんが、これから銀行カードローンに申し込むなら全体像を理解しておく必要があります。

ここでは厳格化された以下の2つの内容について、詳細を紹介します。

警視庁へのデータベース照会

2018年1月から、銀行カードローンの審査では警察庁のデータベースに申込者の情報照会をすることが義務付けられました。

参考:反社会的勢力との関係遮断に向けた対応について|一般社団法人全国銀行協会

目的はずばり、暴力団への融資を阻止するためです。

従来の審査においても「申込者が暴力団関係者か」を確認する手順はありました。それに加えてデータベース照会を行うことで、資金流入を確実に防ごうとする狙いがあります。

銀行独自の審査体制の構築

従来の銀行カードローンの審査では、実質的に消費者金融が保証業務の委託を受けていました。

しかし、「銀行も審査体制を構築すべきだ」という風潮から、銀行独自の審査体制を構築する動きもあるようです。

銀行が独自審査も含めたダブルチェックに踏み切った場合、さらに審査基準が厳しくなることもあるでしょう。

銀行・消費者金融カードローンの審査で見られるポイント

カードローンに限った話ではありませんが、金融商品の審査基準は公開されていません。

ただ、「どんな情報がチェックされるのか」というポイントは各社で似通った部分があり、そこを対策することが可能です。

ここでは銀行や消費者金融のカードローンの審査で、主にチェックされるポイントを解説します。

その銀行に口座があることが求められる場合もある

銀行カードローンの場合、以下のような前提条件が設定されている場合があるので注意が必要です。

申込時に口座が不要だとしても、返済用の口座として口座開設が必要な場合もあります。

申込時に同時に口座開設ができる銀行も多いので心配は無用ですが、そのような条件が設定されている可能性があるという点には注意が必要です。

収入状況

カードローンでは、必ず収入状況は確認されます。ポイントになるのは「収入額そのもの」ではなく、安定して収入を得ているかということです。

カードローンは1回で完済する商品ではなく、毎月1回の返済を長期にわたって行う商品なので、安定した収入が重視されます。

よって、「高年収だけど転職したて」の人よりも、「平均的な月収でも勤続年数が数年以上ある」という人の方が審査で有利になるケースもあります。

カードローン・クレジットカードの利用履歴(信用情報)

カードローンの審査では信用情報機関にアクセスし、過去の金融商品の利用状況を確認します。

過去のカードローン・クレジットカードの利用で「延滞」の事実が記録されている場合、「また同じことを繰り返す」という懸念から、審査に悪影響を及ぼす可能性があります。

他社からの借り入れ状況

他社からすでに借り入れをしているかどうかも、審査では重要なチェックポイントです。

すでに何社からも借りているのに新しく申し込んだ場合、審査担当者からは「計画的に返済できていない」「返済できなくなるのではないか?」といった疑念を持たれ、審査で悪影響になる可能性があります。

なお、他社からの借入額で嘘をつくことはできません。信用情報機関に記録が残されているため、虚偽の申告をしてもすぐにバレます。

申し込みフォームに「他社からの借入状況」を申告する欄がありますが、不利になると思っていても嘘をつかずに正直に申告しましょう。

銀行・消費者金融カードローンの審査に通る人と落ちる人の違い

銀行でも消費者金融でも、カードローンの申し込みを受けると厳格な審査を実施します。

なかには「どこを何度受けても審査を通過できない……」とお悩みの方もいるのではないでしょうか?

そこで、銀行や消費者金融の審査を通過できる人・通過できない人の特徴をそれぞれまとめました。

- 高年収でなくても、収入が安定していて勤続年数が長い

- 過去5年以内に目立った金融事故がなく、返済の延滞もない(自己破産は最長10年)

- 他社の借り入れ金額が年収3分の1よりも少ない

- 他社借り入れ件数が2~3件以内

- 高年収であっても、勤続年数が短いなど何らかの懸念点がある

- 過去5年以内に債務整理や強制解約などの金融事故や返済の延滞の事実がある(自己破産は過去10年以内)

- 他社ですでに年収の3分の1以上の借り入れをしている

- 他社借り入れ件数が4件以上

カードローンの審査基準は明確に発表されていないので、上記はあくまでも「傾向」です。

ただ、審査を通過できない人の特徴に多く当てはまるなら、審査通過は難しいでしょう。

1つずつ課題を解決して、審査を通過できる人の特徴を持つことで審査通過できる可能性が高まります。

まとめ

カードローンには「銀行カードローン」「消費者金融カードローン」などの種類があり、メリット・デメリットもそれぞれ異なります。

迷った時は、最初に「どれが低金利で借りられるのか」という視点で考えて見るのがおすすめです。

無利息期間を活用すると銀行よりも消費者金融の方が安い場合もあるので、サービスを総合的に比較してみましょう。

Webで最短25分融資も可能

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。審査結果によってはWebでのご契約手続きが行えない場合があります。

レイク無利息サービス条件

※Web以外の無人店舗やお電話で申込むと、お借入額全額30日間無利息またはお借入額5万円まで180日間無利息のどちらかになります。

※60日間無利息(Webでのお申込み限定)、180日間無利息それぞれ契約額1~200万円まで。

※30日間無利息、60日間無利息(Webでのお申込み限定)、180日間無利息それぞれの併用はできません。

※無利息開始日は初回契約日の翌日からとなります。

※無利息期間経過後は通常金利適用。

レイクの商品概要(貸付条件・利息について)

【融資額】1万円~500万円【貸付利率(実質年率)】4.5%~18.0%※貸付利率は契約額および利用残高に応じて異なります。【利用対象】満20歳~70歳(国内居住の方、日本の永住権を取得されている方、ご自分のメールアドレスをお持ちの方)【遅延損害金(年率)】20.0%【返済方式】残高スライドリボルビング方式・元利定額リボルビング方式【返済期間・回数】最長5年・最大60回※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は借入れ及び返済計画に応じて変動します。【必要書類】運転免許証等※収入証明(契約額に応じて新生フィナンシャルが必要とする場合)【担保・保証人】不要【商号】新生フィナンシャル株式会社【貸金業登録番号】関東財務局長(10) 第01024号 日本貸金業協会会員第000003号