2018年にスタートして、投資家に人気となっているのが少額投資非課税制度(NISA)のひとつ「つみたてNISA(ニーサ)」です。

日本では貯金をしている人の割合が多く、投資は一部の人しか利用していない状態が続いています。

しかし、超高齢化社会に進みながら人口も減少傾向になり、年金などの不安も広がりつつあり、若年層の将来への不安も高まっています。

そこで政府が、初心者でも安心して資産運用や投資ができるように「厳選した投資信託」を活用して、資産形成を行えるように税制優遇制度を整えたものが「つみたてNISA」です。

資産形成のために、より高い利回りが期待できる株式や投資信託への投資も注目されています。そのような投資による資産形成を助けるために、少額投資非課税制度「NISA(ニーサ)」が設けられています。皆さんも、「NISA」を活用して、投資や将来の資産形成を始めてみませんか。

出典元:資産づくりの第一歩に、投資優遇制度「NISA(ニーサ)」があります。-政府広報オンライン

つみたてNISAの口座を開設して、いざ積み立て投資を始めようと思っていても、実際にどんな投資信託を購入したらいいのかで悩む方が多いようです。

このページでは、投資初心者の方でも、つみたてNISA口座を有効活用できる金融商品の選び方を紹介し、それぞれの投資スタイルに合わせたおすすめ銘柄・ファンドを紹介しています。

つみたてNISA(ニーサ)の特徴

投資といえば、「プロが何台ものパソコン画面を見ながら、売買を繰り返す」ようなイメージがありませんか?

つみたてNISAは、そのような短期トレードとは全く違う仕組みです。最初の設定さえ済ませれば、大体はほったらかしでも資産形成ができます。

また、通常は利益に対して約20%の税金が課されるのが非課税なる等のメリットも大きいです。

つみたてNISAの具体的なメリットを見てみましょう。

1.利益が非課税

通常、貯金や投資で得た利益には、20.315%の税金が発生します。

例えば、1年で10万円の利益が出た場合、税金で20,315円がひかれ、手元に残るのは79,685円となります。

つみたてNISAの口座で利益が出た場合、この税金が引かれませんので、10万円がそのまま利益として手元に残るのです。

2.少額から積立投資できる

つみたてNISA口座では投資金額の上限が決まっていますが、必ず使わなければならない訳ではありません。

証券会社によっては、最低の積立金額が「100円」からでも購入が可能です。

| 証券会社 | 最低投資金額 |

|---|---|

| SBI証券 | 100円 |

| 楽天証券 | 100円 |

| マネックス証券 | 100円 |

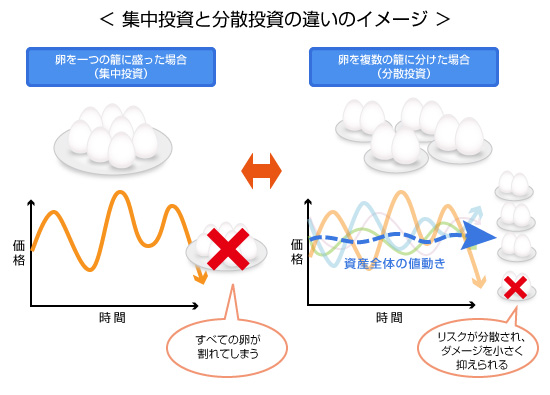

3.分散投資でリスクを低くできる

株式投資の場合は、1銘柄の購入単価が最低でも数万円以上と高くなっているので、ひとつの銘柄に投資資金が集中してしまいます。

すると、購入した銘柄の価格が下落した場合は、資産全体が値下がりすることになります。

投資信託は、複数の銘柄に分散した商品なので、下落してしまった銘柄があっても、他の上昇した銘柄で損失をカバーすることができます。

また、複数の資産や複数の国に投資することで、リスクを軽減できる効果があります。

つみたてNISAと一般NISAの違い

| – | つみたてNISA | NISA |

|---|---|---|

| 投資金額上限(年間) | 40万円 | 120万円 |

| 非課税運用期間 | 20年間 | 5年間 |

| 制度終了予定 | 2042年 | 2023年 ※2024年から新制度のNISAに移行 |

| 投資対象 | 金融庁の条件を満たした一部の投資信託・ETF | 株・投資信託・ETF・REIT |

| 購入方法 | 継続的な積み立て | 一括購入 |

| 資産の引き出し | 自由 | 自由 |

つみたてNISAを活用する商品選びのポイント

つみたてNISAは、金融庁の厳しい審査基準をクリアした、長期的な資産運用に適した投資信託とETFのみが投資の対象となっています。

1.投資対象と運用手法

市場平均を目標とするインデックスファンドと、市場平均を上回る事を目標とするアクティブファンドから、自分が取れるリスクと希望するリターンを考えながらファンドを選びましょう。

インデックスファンドの特徴

アクティブファンドの特徴

インデックスファンドとアクティブファンド

インデックスファンドとアクティブファンドのどちらが成績が良いのでしょうか?

株価等の値動きを予測することはプロでも至難の業です。スタンダード・アンド・プアーズ・グローバル社の調査で「2001年~2016年では、アクティブ運用の約92%がインデックス運用に負けている」というデータが発表されています。

「アメリカ大型株に投資するアメリカ国内のアクティブファンド」と、アメリカの大型株の「インデックス S&P500」を比較した場合は、以下のようになっています。

| 運用期間 | 負けたアクティブファンドの割合 |

|---|---|

| 5年 | 88.30% |

| 10年 | 84.60% |

| 15年 | 92.15% |

コストが高く、さらに運用成績も負けているアクティブファンドですが、一部には高いリターンを生み出しているアクティブファンドも存在します。

日本株に関しては米国株よりもアクティブファンドの勝率が高いとされているので、分散投資の投資先として検討できる可能性があります。

アクティブファンドで運用する場合には過去のリターンをインデックスファンドと比較して、商品の選択を慎重に行いましょう。

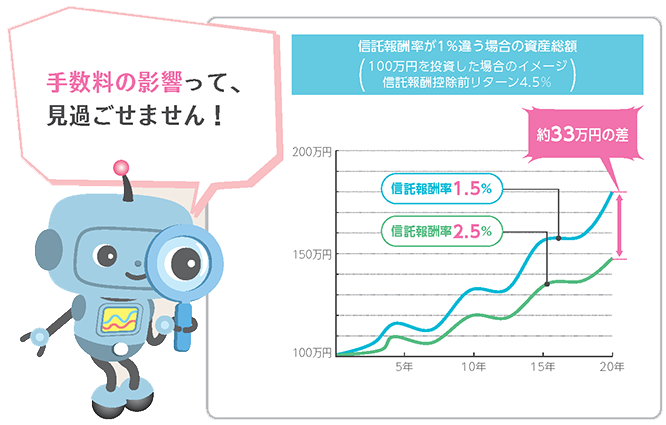

2.手数料、コストの考え方

つみたてNISAで購入できる投資信託は、購入手数料が無料のノーロードのファンドが厳選されています。

また、毎月発生する信託報酬も、低水準のファンドが選ばれています。

しかし、最長20年に渡って運用する商品に発生する手数料なので、少しでも安い手数料のファンドを選びましょう。

上記の場合、100万円の資金を1.5%と2.5%の「1%」違う信託報酬で20年運用したケースでは、約33万円の違いが発生しています。

では、毎月積立する「つみたてNISA」の場合はどうでしょうか?

まず、つみたてNISAで選ばれる銘柄は金融庁が指定する条件をクリアすることが必要であり、信託報酬にも上限が設定されています。

国内株式のインデックスファンドを例に取ると、上限は「0.5%」です。

前提として、0.5%が上限なので、そもそものコストは安く抑えられています。ただ、実際には信託報酬が0.1%違うだけでも、長期間ではかなりの違いになることが分かります。

編集部で独自に試算してみたところ、結果は以下のとおりになりました。

毎月3万円を積立投資した場合に発生する信託報酬の概算

| 信託報酬(年率) | 1年間の信託報酬 | 10年間の信託報酬 | 20年間の信託報酬 |

|---|---|---|---|

| 0.1% | 360円 | 19,800円 | 75,600円 |

| 0.2% | 720円 | 39,600円 | 151,200円 |

| 0.5% | 1,800円 | 99,000円 | 378,000円 |

信託報酬0.5%と0.1%を比較すると5倍の開きがあるため、つみたてNISAの非課税期間である20年ずっと3万円ずつ積み立てた場合、30万円以上の差になってしまいます。

リターンが同じであれば、手元に残る金額に30万円以上の違いがでるというのは大きいです。

20年も非課税で運用できるつみたてNISAだからこそ、全員にかかる信託報酬というコストについては慎重に検討したいものです。

3.過去の実績は良好か

特に「アクティブファンド」を選択する場合、ファンドによって過去の成績は明らかに変わります。

日本株を投資対象にしたアクティブファンドのうち、代表的な商品のリターンを以下にまとめました。

| アクティブファンド | 過去5年の騰落率 |

|---|---|

| フィデリティ・日本優良株・ファンド | 14.80% |

| ひふみプラス | 2.19% |

| SBI-SBI中小型割安成長株ファンド ジェイリバイブ | ▲10.84% |

| 厳選投資[スパークス・新・国際優良日本株ファンド](スパークス) | 11.61% |

| 日興-年金積立 Jグロース | 23.08% |

日本株といっても、それぞれの投資信託ごとに投資対象はさまざまです。

信託報酬も異なり、数多くの要素によって過去のリターンは変わります。

将来も全く同じリターンになるとは限りませんが、今後の参考として利用できます。

4.期待リターンで目標金額を達成できるか

長期投資での資産形成を狙うためには、その投資商品で目標額を達成できるかを計算することが重要です。

たとえば過去のリターンが1%と5%では、毎月3万円のつみたてを20年続けると以下のように元利合計に大きな差が生じます。

| 期待リターン1% | 期待リターン5% |

|---|---|

| 元金800万円 ↓ 想定リターン885.34万円 | 元金800万円 ↓ 想定リターン1356.82万円 |

たとえば老後までに投資で貯める目標金額が1,000万円なら、期待リターン1%では不足してしまいます。

投資ではさまざまな商品を組み合わせて「ポートフォリオ」を作成しますが、期待リターンが目標を超えているか十分に検証が必要です。

つみたてNISAの銘柄・種類

ひとくちに「つみたてNISA」といっても、投資信託の銘柄にはさまざまな種類があります。

ここでは投資信託の中でも、代表的な種類について紹介します。

株式100%の投資信託

投資家から預かった商品について、全て株式で運用するタイプの投資信託です。

株式は後述する「債券」と比較してリスクもリターンも高い特徴があり、市場が好調な際には大きなリターンを期待できます。

ただし、「●●ショック」といった市場が混乱するタイミングでは大きく値を下げることもあります。

たとえば2020年に発生したコロナショック。米国の代表的な指数であるダウ平均は2020年2月から3月にかけて、1ヵ月そこそこの間に30%以上も下落しています。

コツコツと価格を上げても市場環境の悪化で一気に値下がりを続けるリスクがあることから、後述する債券と組み合わせてリスクをコントロールする投資家もいます。

なお、株式100%のタイプには大きく「国内株式型」「海外株式型」の2種類に分かれるので、それぞれの特徴も知っておきましょう。

国内株式型

国内株式型は、文字通り「日本国内の株式のみに投資する投資信託」です。

日本は先進国の一角として、成熟した経済を持っています。

かつての高度経済成長期のような高成長はもはや望むことは難しいのですが、その反面として「安定している」「手堅い」と評価することもできます。

また、トヨタやソニーなど日本人に馴染みのある大企業の比率が高めであり、決算書も日本語で書かれていることで読むのも苦になりません。

新聞やネットニュースなどを通じて日経平均株価の情報はひんぱんに報道されているため、臨機応変な対応が可能という点も魅力といえます。

ただし、日本は地震大国という側面があり、ほかの先進国よりも災害リスクが大きいのがデメリットです。

今後、東日本大震災クラスの地震が発生すると、株価が大きく値下がりする可能性もあることは覚えておきましょう。

海外株式型

海外株式型は、海外の株式に投資するタイプです。

人気があるのが「米国株」であり、たとえば「S&P500」という指数に連動した値動きを目指す投資信託があります。

S&P500は米国株式市場の代表的な株価指数で、ニューヨーク証券取引所やNASDAQに上場している代表的な500銘柄の時価総額で算出されます。

米国を代表する銘柄が揃っており、構成上位10銘柄はいずれも世界的な企業ばかりです。

構成銘柄の比率トップ10

| 銘柄 | ティッカー |

|---|---|

| Apple Inc. | AAPL |

| Microsoft Corp | MSFT |

| Amazon.com Inc | AMZN |

| Berkshire Hathaway B | BRK.B |

| Alphabet Inc A | GOOGL |

| Unitedhealth Group Inc | UNH |

| Alphabet Inc C | GOOG |

| Johnson & Johnson | JNJ |

| Exxon Mobil Corp | XOM |

| JP Morgan Chase & Co | JPM |

S&P500に連動する投資信託に投資することで、間接的にこれら世界的な大企業に投資することが可能になります。

そのほか、「全世界株」と呼ばれるタイプも人気です。

米国を中心に中国、インド、日本、イギリスなど世界中の国と地域に投資するタイプで、1国に投資する商品よりも分散が効いているという特徴があります。

1国のパフォーマンスが落ち込んだとしても、他の国の成長によって利益を得ることもできるでしょう。

海外株式は日本よりも高い成長が見込めることも多いのですが、以下のような欠点もあります。

- 日本企業よりも情報が得にくい

- 世界中の情勢で大きな影響を受ける

たとえば2022年、ロシアがウクライナに軍事的侵攻を開始したあと、ロシアの主要株価指数である「RTS」は前日比で約38%も下落しています。

ロシアに関する投資信託のなかには買付が停止したものもあり、今後は別の国でもこのようなリスクが発生する場合があります。

海外株式を利用するなら、このような世界情勢も細かくチェックできる時間を毎日作ることが望ましいといえるでしょう。

債券100%の投資信託

こちらは集めたお金を国や企業が発行する債券に投資する投資信託です。

一般的に債券は株式に比べてリターンが低い反面、株式ほどの価格変動リスクも低いとされています。

株価と債券は逆の値動きをする傾向にあり、株価が大きく下落した際に債券は上昇する可能性があるということです。

この性質を利用して、ポートフォリオに債券に投資する投資信託を混ぜることで、下落時に強いポートフォリオの作成が可能です。

ただし、あまりに債券の比率を高くしすぎると、好景気の際にリターンが見込みにくくなります。

リターンとリスクのバランスを考えて、株式と債券の比率を決めることが重要です。

なお、債券型は大きく分けて「国内債券型」「海外債券型」の2種類があります。

国内債券型

日本国内の債券に投資をするタイプです。

日本は信用の格付けが高く、株式の投資信託と比較してリスクが低く抑えられる傾向にあるのが特徴です。

一方、長らくマイナス金利が発生していたことから利回りが低く、積極的にリターンを得る方法には向いていません(2023年1月現在)。

株式と合わせて運用することでリスクを低減する効果が期待できるため、「株式だけに投資するのはリスクが大きすぎる」と感じている人ならポートフォリオに組み込んでみると良いでしょう。

どれくらいの債券を持つのが良いか、というのは個人ごとのリスク許容度によって違うので、一概には言えません。

一例として「年齢=債券の比率」にするという考え方があることは覚えておきましょう。

30歳の人なら債券比率を30%にして株式を多めの構成にし、60歳ならポートフォリオのうち60%は債券に割り振って手堅く運用する、という考え方です。

海外債券型

アメリカやヨーロッパ、新興国などの債券に投資する投資信託のことです。

国内債券と比較して金利が高く、債券としての安定性がありながら、ある程度のリターンを見込むことも可能です。

ただし、金利が高いほどカントリーリスク等が大きい傾向にあり、金利が高いからと言って新興国の債券ばかりに投資するのはおすすめしません。

実際、つみたてNISAで運用できる債券のほとんどは先進国に投資するタイプです。

また海外の債券に投資する際は、為替レートの変動によって日本円に直したときのリターンが異なる「為替リスク」もあります。

債券に投資するなら、海外債券と国内債券の比率を考えたうえで投資するのがおすすめです。

他の資産が複合した投資信託

株式や債券など、複数の資産に分けて分散投資するタイプです。混ぜる資産の数によって「3資産均等型」「6資産均等型」「8資産均等型」などと呼ばれることもあります。

すでに1つの投資信託のなかで資産の分散投資が完了しているので、いくつも投資信託を買わなくても良いメリットがあります。

リバランスも投資信託内で行われるので、本当の意味での「ほったらかし投資」に近づくでしょう。

たとえば「eMAXIS Slimバランス(8資産均等型)」では以下の投資比率になっています。

複合型の場合、「REIT(リート)」が分散投資対象に含まれていることがあるのが特徴です。

つみたてNISAの対象銘柄でREITのみに特化した投資信託はありませんが、バランスファンドを利用することで間接的に投資することはできます。

株式100%だけよりも分散が効いており、株式のパフォーマンスが悪くても債券やREITのリターンでカバーすることができるでしょう。

ただし、複合型には「自分のライフステージやリスク許容度によって、投資の比率を自由に変更できない」というデメリットもあります。

たとえばリターンが物足りなく感じた時に、8資産均等型だけでは株式投資の比率を増やすことはできません。

別に株式投資信託を購入することになりますが、そうするとポートフォリオ内の資産比率の計算が面倒です。

バランス型に投資するなら、このような注意点も知っておきたいですね。

下記にて、運用スタイル別に、コスト、純資産総額やトータルリターンを考慮したおすすめランキングを紹介します。

【インデックス型】おすすめランキング

これから「つみたてNISA」を始める初心者の方におすすめできるのは、やはりインデックスファンドです。

指数に連動する値動きを目指すことで、指数に含まれる銘柄に間接的に投資をすることができます。

ただ、ひとくちにインデックスファンドとはいっても、その商品はさまざまです。

ここでは、つみたてNISAの銘柄の中でも特におすすめできるインデックスファンドをご紹介します。

1.eMAXIS Slim 先進国株式インデックス

eMAXIS Slim 先進国株式インデックスは、米国をメインに、日本を除く先進国に投資を行うインデックスファンドです。

投資にかかる信託報酬は0.1023%以内と、0.1%に迫る水準であり、低コストで投資をしたい人にはピッタリです。

先進国のなかで日本が除かれているのが特徴で、日本よりも海外の成長性を重視する人はこちらがおすすめになります。

また、同シリーズで購入できるTOPIXや日経平均に連動する商品と組み合わせることで、先進国全体にまんべんなく投資することもできるでしょう。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| eMAXIS Slim 先進国株式インデックス | 三菱UFJ国際投信 | 国際株式・グローバル・除く日本(F) |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 3,801.67億円 | 0.1023%以内 | 19 ,333円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲5.42% | 12.57% | 90.21% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲2.62% | 43.89% | 95.01% |

(2023年1月16日現在)(参考:三菱UFJ国際投信)

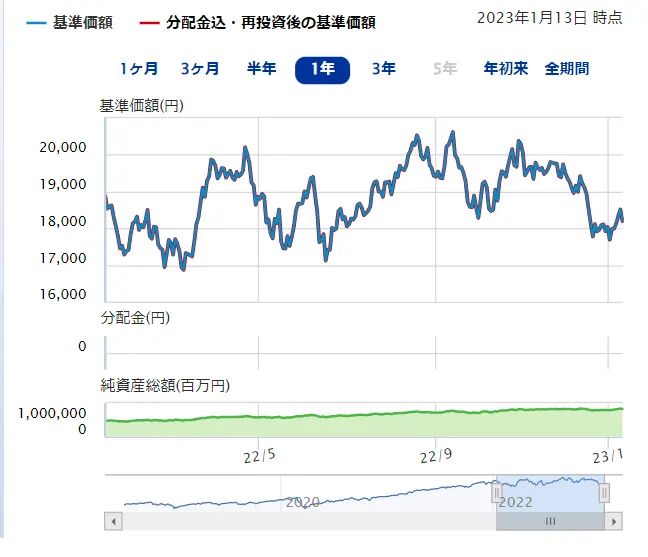

2.eMAXIS Slim 米国株式(S&P500)

eMAXIS Slim 米国株式(S&P500)は、米国の「S&P500」という指数と連動した値動きを目指す投資信託です。

投資できる銘柄は500銘柄と、全世界や先進国全体、米国全体に投資できる投資信託と比べると分散は効いていません。

その一方、AppleやMicrosoft、Teslaなど、世界的なブランドへの投資比率を高めることができます。

「今後もアメリカ、その中でもトップの企業が経済をリードしていくだろう」と考える場合、効率的な投資ができるでしょう。

米国は先進国のなかでは数少ない、人口増加が見込める国なので、長期的な資産形成の対象として初心者におすすめです。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| eMAXIS Slim 米国株式(S&P500) | 三菱UFJ国際投信 | 国際株式・北米(F) |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 1兆6,556.89億円 | 0.0968%以内 | 18,192円 |

トータルリターン

| 1年 | 3年 | 設定来 |

| ▲6.09% | 14.40% | 80.35% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

| ▲3.67% | +49.30% | +81.23% |

(2023年1月16日現在)(参考:三菱UFJ国際投信)

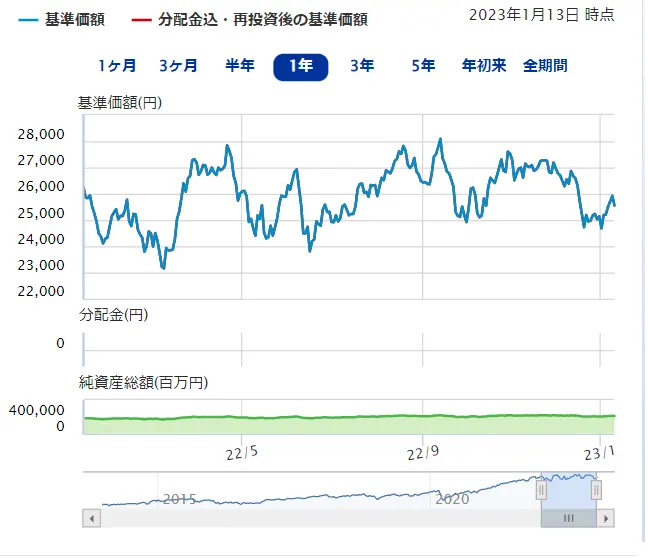

3.ニッセイ外国株式インデックスファンド

ニッセイ外国株式インデックスファンドは、「eMAXIS Slim 先進国株式インデックス」と同じ指数に連動しており、日本を除いた先進国に投資できる投資信託です。

本ファンドの方が誕生してからの期間が長いこともあり、トータルリターンでeMAXIS Slimよりも勝っていますが、すでにeMAXIS Slimに投資している方が乗り換える必要はありません。

逆に、前からニッセイで先進国株に投資している方も、乗り換えせずに今のまま持ち続けて構いません。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| <購入・換金手数料なし> ニッセイ外国株式インデックスファンド | ニッセイ・アセットマネジメント | 国際株式・グローバル・除く日本(F) |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 4,228.40億円 | 0.1023%以内 | 25,550円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲5.48% | 12.52% | 151.37% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲2.68% | +43.71% | +63.72% |

(2023年1月16日現在)(参考:SBI証券)

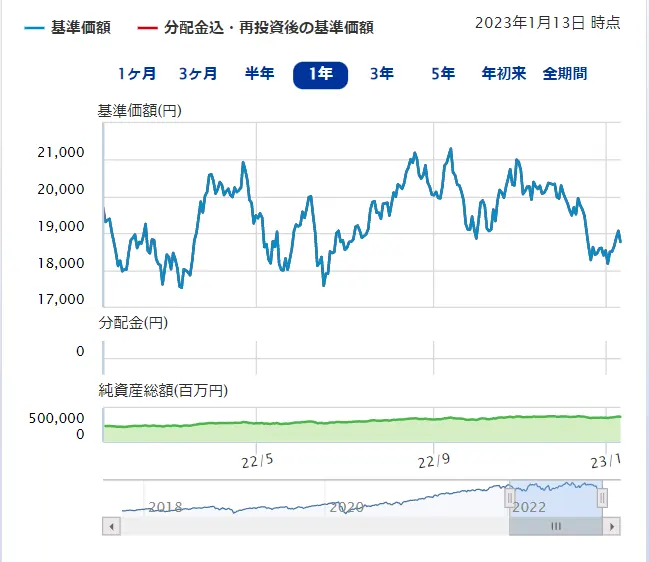

4.楽天・全米株式インデックス・ファンド

楽天・全米株式インデックス・ファンドは別名で「楽天VTI」とも呼ばれており、楽天投信投資顧問が運用しているインデックスファンドです。

米国大手のバンガード社が運用している「バンガード・トータル・ストック・マーケットETF」が主な投資対象になっています。

前述のS&P500は、大型株を中心にした500社に投資しますが、こちらは小型株も含めた米国株全体に投資を行うのが特徴です。

米国株メインで投資しつつ、分散も効かせたい人には特におすすめできます。

| ファンド名(愛称) | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| 楽天・全米株式インデックス・ファンド (楽天・バンガード・ファンド(全米株式)) | 楽天投信投資顧問 | 国際株式・北米(F) |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 7,423,75億円 | 0.162%程度 | 18,766円0.32 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲7.76% | 13.59% | 85.35% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲4.67% | +46.72% | +87.66% |

(2023年1月16日現在)(参考:SBI証券)

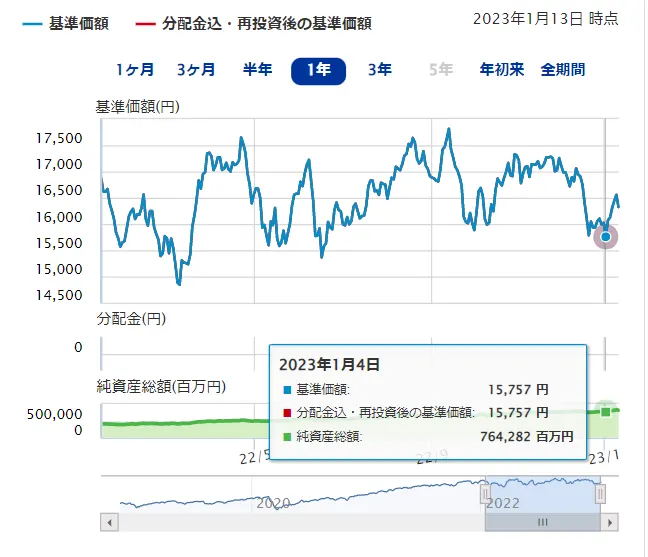

5.eMAXIS Slim 全世界株式(オールカントリー)

eMAXIS Slim 全世界株式(オールカントリー)は、文字通り全世界の株式に分散投資できる投資信託です。

日本、米国、先進国、新興国まで、世界中の株式に間接的に丸ごと投資できてしまうという大きな特徴があります。

投資割合は先進国株式が90%前後と大半を先進国が占めていますが、成長性に期待できる新興国株式が10%前後も含まれています。

コストを抑えつつ、世界中の株式に分散投資ができるため、1つの国の成長に依存しなくて良いのがメリットです。

すでに日本に投資している場合は、同じ商品で「除く日本」を選ぶと良いでしょう。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 三菱UFJ国際投信 | 国際株式・グローバル・含む日本(F) |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 8,195.13億円 | 0.1144%以内 | 16,321円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲5.58% | 10.94% | 60.24% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲3.25% | +37.99% | +63.21% |

(2023年1月16日現在)(参考:SBI証券)

6.eMAXIS Slim国内株式(TOPIX)

eMAXIS Slim国内株式(TOPIX)は文字通り、日本の東証株価指数(TOPIX)への連動を目指す投資信託です。

225銘柄にしか分散できない日経平均と違い、2,000銘柄以上に分散投資できるメリットがあります。

日本に特化した投資を行いつつも、分散はしっかり効かせたい場合には有力な候補になるでしょう。

ただ、日経平均に投資するファンドにも言えることですが、以前から続く不景気によって、日本の成長率は他の先進国に比べても低い数値です。

海外に投資するファンドをメインに、分散投資先として選定するのがおすすめの使い方になります。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| eMAXIS Slim 国内株式(TOPIX) | 三菱UFJ国際投信 | 国内大型ブレンド |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 607.22億円 | 0.154%以内 | 13,991円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲2.61% | 5.56% | 39.08% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲2.67% | +17.39% | +41.38% |

(2023年1月16日現在)(参考:三菱UFJ国際投信)

7.SBI-SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))

SBI・全世界株式インデックス・ファンドは「雪だるま」の愛称で親しまれており、eMAXIS Slimオールカントリーと同じく全世界の株式に分散投資できる投資信託です。

全世界に投資しつつも信託報酬は0.1%程度と安く抑えられているため、初心者が最初に選ぶ全世界株型の投資信託としてもおすすめできます。

eMAXIS Slimオールカントリーとは、投資するベンチマークが異なるのが差別化ポイントです。

- eMAXIS Slim:投資対象に小型株を含まない

- 雪だるま:投資対象に小型株を含む

パフォーマンスに大きな違いはありませんが、雪だるまのほうが分散が効いているといえるでしょう。

また、細かなところでは雪だるまでは韓国を「先進国」に区分している一方、eMAXIS Slimでは韓国を「新興国」に区分しているという違いもあります。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| SBI-SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式)) | 三菱UFJ国際投信 | 国際株式・グローバル・含む日本(F) |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 829.13億円 | 0.1102%以内 | 15,515円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲5.24% | 10.65% | 52.19% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲2.94% | +37.12% | +55.15% |

(2023年1月16日現在)(参考:SBI証券)

インデックスファンドまとめ

| 順位 | ファンド名 |

|---|---|

| 信託報酬 | 純資産 |

| 1 | eMAXIS Slim 先進国株式インデックス |

| 0.1023%以内 | 3,801.67億円 |

| 2 | MAXIS Slim 米国株式(S&P500) |

| 0.0968%以内 | 1兆6,556.89億円 |

| 3 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド |

| 0.1023%以内 | 4,228.40億円 |

| 4 | 楽天・全米株式インデックス・ファンド (楽天・バンガード・ファンド(全米株式)) |

| 0.162%程度 | 7,423,75億円 |

| 5 | eMAXIS Slim 全世界株式(オールカントリー) |

| 0.1144%以内 | 8,195.13億円 |

| 6 | eMAXIS Slim国内株式(TOPIX) |

| 0.154%以内 | 607.22億円 |

| 7 | SBI-SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式)) |

| 0.1102%以内 | 829.13億円 |

【バランス型】おすすめランキング

株式以外にもさまざまな金融資産に投資したい場合、バランスファンドもおすすめです。

バランスファンドは商品によって、国内・海外株式だけでなく、債券やREIT(リート)も投資対象に含まれています。

金融資産を分散することで株式が下落する局面でも他の資産のプラスで補うことができ、リスクを抑えた投資が可能になります。

ただし、インデックスファンドよりは信託報酬が高めの傾向にあるため、長期的なリターンはやや小さめになる可能性があります。

ここからは、おすすめできるバランスファンドについて、特徴と過去のリターンを紹介します。

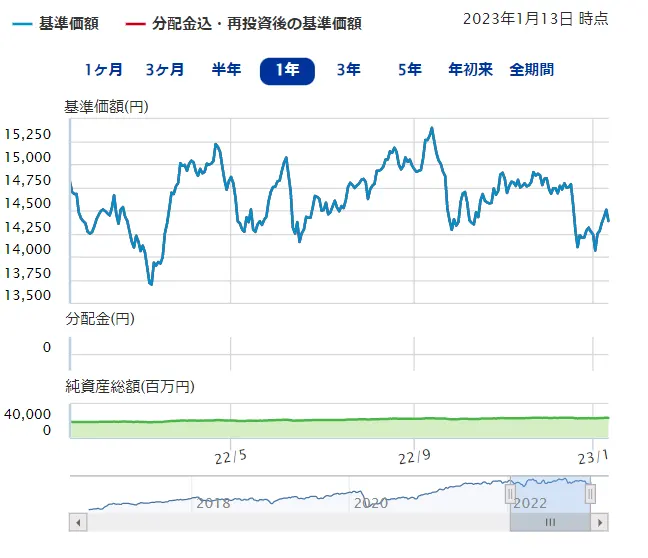

1.三菱UFJ国際-eMAXIS Slimバランス(8資産均等型)

eMAXIS Slimバランス(8資産均等型)は、国内、国外の株式、債券、不動産にバランスよく投資することができる投資信託です。

投資先と比率は以下の通りで、一部が成長して比率がずれた場合は自動的にリバランスが行われます。

「幅広い資産に投資したいけど、リバランスが面倒」という人にはうってつけの商品でしょう。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| 三菱UFJ国際-eMAXIS Slimバランス(8資産均等型) | 三菱UFJ国際投信 | バランス |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 1,711.54億円 | 0.154%以内 | 13,197円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲4.70% | 3.74% | 30.58% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲3.32% | +12.73% | +31.72% |

(2023年1月16日現在)

2.大和-iFree 8資産バランス

大和-iFree 8資産バランスも、8つの資産に分散投資できるバランス型ファンドです。

海外への投資が「約6割」、国内への投資が「約4割」の配分と、やや海外への投資が多めの比率になっている特徴があります。

外国を中心にバランス型投資信託で投資したい人にはおすすめです。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| iFree 8資産バランス | 大和投信 | バランス |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 472.35億円 | 0.242% | 14,390円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲4.14% | 3.48% | 42.45% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲2.86% | +11.93% | +43.84% |

(2023年1月16日現在)

3.<購入・換金手数料なし>ニッセイ・インデックスバランスF 4資産均等型

ニッセイ・インデックスバランスF 4資産均等型は、国内株式、海外株式、国内債券、先進国債券の4つに分散投資できるインデックスファンドです。

日本の年金運用で既に実績が出ているGPIFの投資手法と似た分散投資を行っており、そのリターンが参考になるでしょう。

GPIFでは概ね年6%のリターンを達成しており、そのくらいのリスク・リターンを目指すならこのファンドが有力な候補になるでしょう。

| ファンド名(愛称) | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| <購入・換金手数料なし>ニッセイ・インデックスバランスF 4資産均等型 | ニッセイ・アセットマネジメント | バランス |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 259.05億円 | 0.154%以内 | 13,951円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲4.40% | 4.80% | 38.70% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲3.45% | +15.53% | 20.18% |

(2023年1月16日現在)

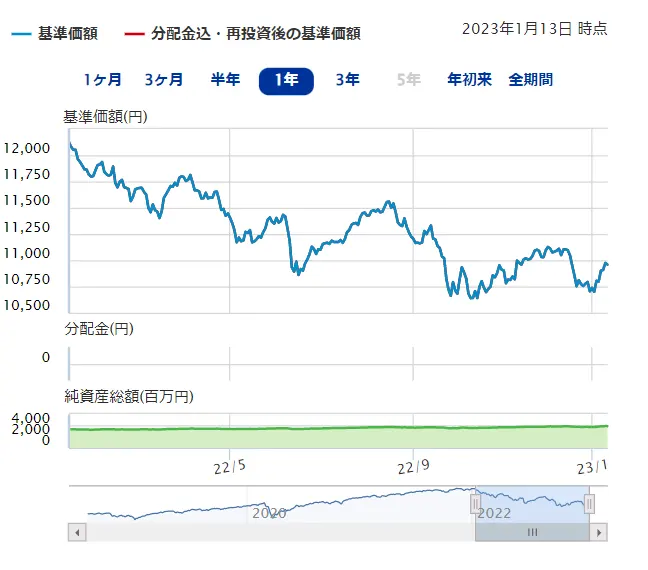

4.楽天・インデックス・バランス・ファンド(債券重視型)

楽天・インデックス・バランス・ファンド(債券重視型)は、日本を含んだ全世界の「株式」「投資適格債券」の代表的な指数に連動することを目指すインデックスファンドです。

基本的な配分は「株式30%」「債券70%」と債券の比重が高くなっており、株式で利益を追求しつつも、債券によるリスクの軽減効果を期待したい人におすすめできます。

ただし、投資先は「国内」「先進国」に加えて「新興国」もあるという特徴があります。

単純に国内株式と国内債券に投資する場合と比較して、リスクとリターンが大きくなることを覚えておくといいでしょう。

| ファンド名(愛称) | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| 楽天・インデックス・バランス・ファンド(債券重視型) | 楽天投信投資顧問 | 安定成長 |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 38.57億円 | 0.223%以内 | 10,961円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲12.10% | 0.09% | 7.40% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲9.56% | +2.12% | +9.56% |

(2023年1月16日現在)

バランスファンドまとめ

| 順位 | ファンド名 |

|---|---|

| 信託報酬 | 純資産 |

| 1 | 三菱UFJ国際-eMAXIS Slimバランス(8資産均等型) |

| 0.154%以内 | 1,711.54億円 |

| 2 | iFree 8資産バランス |

| 0.242% | 472.35億円 |

| 3 | <購入・換金手数料なし>ニッセイ・インデックスバランスF 4資産均等型 |

| 0.154%以内 | 259.05億円 |

| 4 | 楽天・インデックス・バランス・ファンド(債券重視型) |

| 0.223%以内 | 38.57億円 |

【アクティブ型】おすすめランキング

アクティブファンドは、ファンドマネージャーが商品を厳選して投資し、ベンチマークである指数を上回るリターンを目指します。

上手く運用しているアクティブファンドを選ぶことで、インデックスファンドを上回るリターンを得られたり、下落局面で下落幅を小さくしたりすることができる可能性があります。

ただしアクティブファンドは信託報酬が高めであり、長期的にインデックスファンドに勝てるファンドはほとんどありません。

アクティブファンドで利益を得るなら、長期的にインデックスファンドを上回るリターンを得ていて、今後も期待できる投資信託を厳選することが大切です。

ここからは、つみたてNISAで投資できるアクティブファンドの中でも、特に期待できる商品をご紹介します。

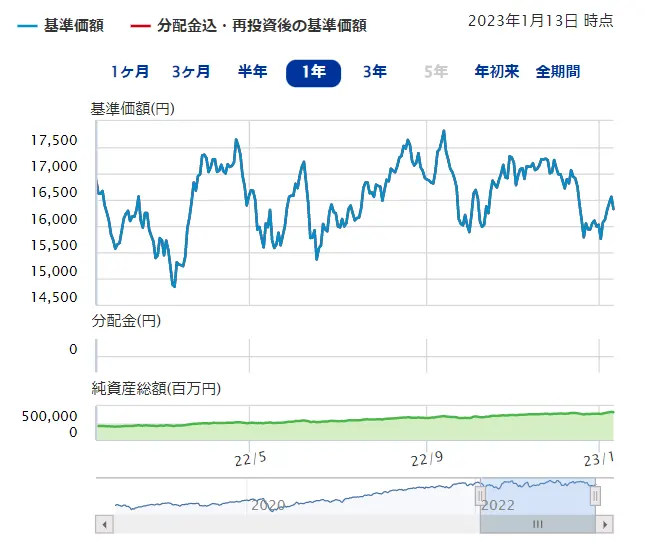

1.ひふみプラス

ひふみプラスは、日本と一部の海外の優良銘柄に投資をするアクティブファンドです。

運用資産の約8割が国内株式で構成されていることでリスクは控えめであり、アクティブファンドとしては非常に大きい約4,600億円超の純資産額を誇ります。

また、短期的には下落が目立ちますが、長期的には大きなトータルリターンを得ています。

日本はインデックスファンドがさほど強くないため、リターンで上回る可能性は今後も十分にあるでしょう。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| ひふみプラス | レオス・キャピタルワークス | 国内小型グロース |

| 純資産 | 信託報酬 | 基準価額 |

|---|---|---|

| 4,636.64億円 | 1.078% | 44,262円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲13.40% | 2.61% | 342.36% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲9.67% | +6.35% | +342.62% |

(2023年1月16日現在)

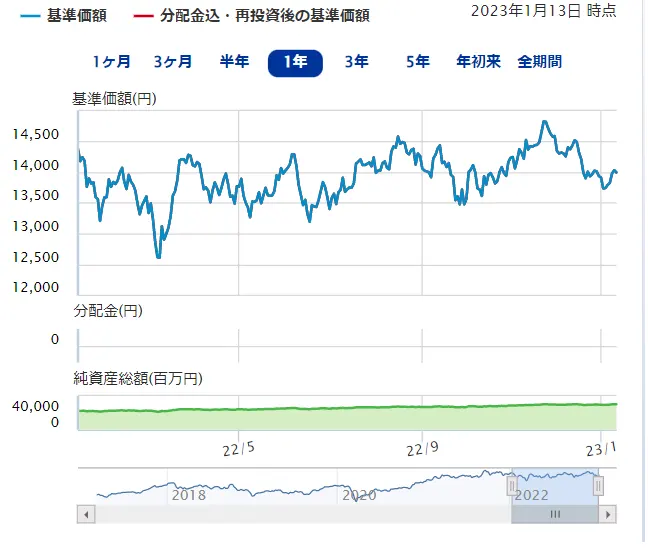

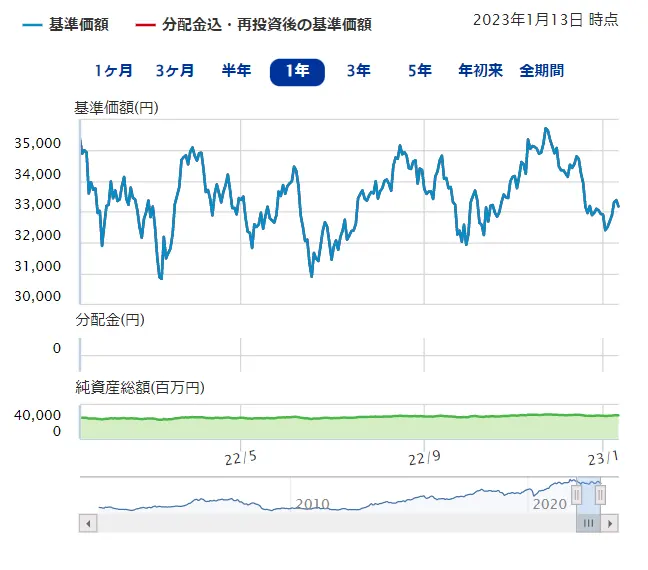

2.年金積立Jグロース

年金積立Jグロースも、アクティブファンドの1つで、日本株のなかでも「成長性が高く、株主への利益還元が期待できる」企業の株式に投資を行っています。

「ボトムアップ・リサーチ」という手法により勝ち組企業を選定し、TOPIXを上回る投資成果を目指しています。

特筆すべきは、アクティブファンドとして信託報酬が低い点です。

ひふみプラスをはじめ、多くのアクティブファンドでは信託報酬が1.0%を超えています。

その点、Jグロースは1.0%を下回るので、長期で投資することでコストを抑えて効率的にリターンを得ることが可能です。

| ファンド名(愛称) | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| 年金積立 Jグロース(つみたてJグロース) | 日興アセットマネジメント | 国内大型グロース |

| 純資産 | 信託報酬 (税込)/年 | 基準価額 |

|---|---|---|

| 557.11億円 | 0.902% | 33,175円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲7.51% | 6.52% | 232.28% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲6.19% | +20.05% | +234.91% |

(2022年3月2日現在)

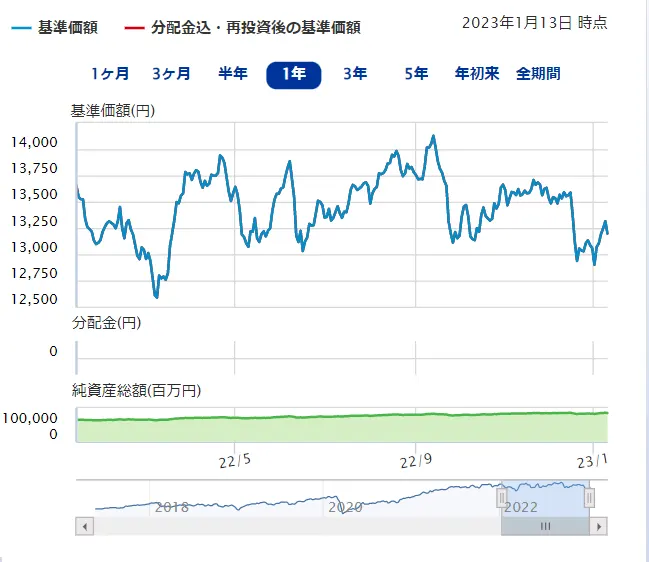

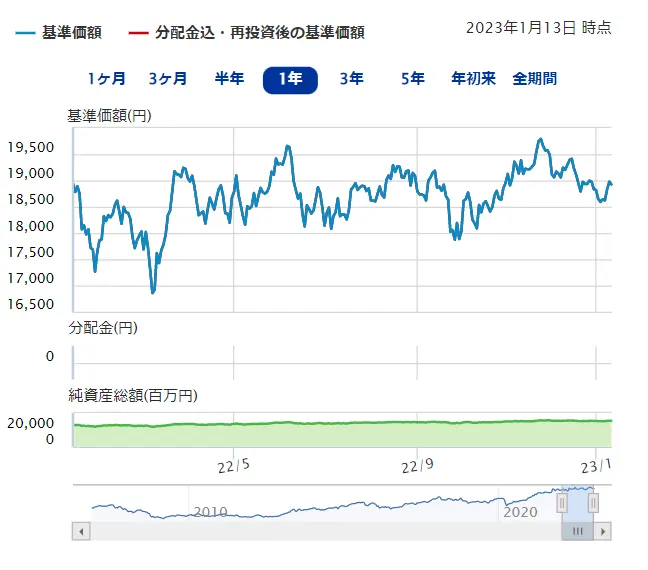

3.大和住銀DC国内株式ファンド

大和住銀DC国内株式ファンドは、「割安性」を融資して銘柄を選定しているアクティブファンドです。

TOPIXをベンチマークとしており、厳選した銘柄でインデックスを超えるリターンを目指したい方に向いています。

信託報酬が年1.045%と高めという欠点はあるものの、良好なパフォーマンスであることを考えれば、むしろコストに見合った運用を行っているといえます。

実際、ほとんどの投資信託で2022年からの1年のトータルリターンはマイナスですが、当ファンドではプラスになっています(2023年1月16日現在)。

| ファンド名 | 運用会社 | モーニングスターカテゴリ |

|---|---|---|

| 大和住銀DC国内株式ファンド | 大和住銀投信投資顧問 | 国内大型バリュー |

| 純資産 | 信託報酬 (税込)/年 | 基準価額 |

|---|---|---|

| 310.01億円 | 1.045% | 18,920円 |

トータルリターン

| 1年 | 3年 | 設定来 |

|---|---|---|

| 3.21% | 10.13% | 88.14% |

基準価額騰落率

| 1年 | 3年 | 設定来 |

|---|---|---|

| ▲0.10% | 33.16% | +89.20% |

(2023年1月16日現在)

アクティブファンドまとめ

| 順位 | ファンド名 |

|---|---|

| 信託報酬 | 純資産 |

| 1 | ひふみプラス |

| 1.078% | 4,636.64億円 |

| 2 | つみたてJグロース |

| 0.902% | 557.11億円 |

| 3 | 大和住銀DC国内株式ファンド |

| 1.045% | 310.01億円 |

つみたてNISAを行うならネット証券がベスト

つみたてNISAは、店舗型の証券会社、銀行やネット銀行などの金融機関で始めることができます。

中でも取扱商品数や積立方法が豊富で投資信託の最低投資額が低いネット証券がオススメです。

ネット証券でもそれぞれ取扱商品やサービス内容が違いますので、違いを確かめて自分にあった証券会社を選びましょう。

| – | 楽天証券 | SBI証券 | マネックス証券 | 松井証券 |

|---|---|---|---|---|

| インデックス型投信 | 117本 | 156本 | 138本 | 160本 |

| アクティブ型投信 | 63本 | 22本 | 14本 | 13本 |

| ETF | 0本 | 0本 | 0本 | 0本 |

| ポイントサービス | ◎ | ○ | – | – |

| アドバイスツール | – | – | ○ | ○ |

| 最小積立金額 | 100円 | 100円 | 100円 | 100円 |

| 積立設定 | 毎日、毎月 | 毎日、毎週、毎月 | 毎月 | 毎月 |

つみたてNISAで失敗しないポイント

つみたてNISAでおすすめの商品や証券会社を紹介してきました。これから実際につみたてNISAを運用する人もいると思います。

運用するならできる限り損を少なく、利益を大きくしたいですよね。そこで、知っておきたい注意点を解説します。

できるだけ多くの銘柄に分散できる商品を選ぶ

投資信託のおすすめは、世界中の国に投資している銘柄や、1つの国でもできるだけたくさんの銘柄に分散投資している銘柄です。

投資する数が多いほど、1社の倒産や業績悪化による株価下落の影響を他の企業で分散しやすくなるでしょう。

もっといえば、「日本だけ」「米国だけ」ではなく、世界中の国と地域に分散投資させることで分散効果をもっと大きくすることができます。

もし米国経済が悪化しても、日本やEUが堅調であれば下落リスクを抑えられるわけです。

世界中に分散投資するなら、「全世界」「オールカントリー」と名前がついた投資信託が目印です。

信託報酬はできるだけ低い商品を選ぶ

信託報酬は、投資信託にかかるコストのなかでも代表的なものです。

投資信託ごとに設定された年率コストが日割り計算されて毎日差し引かれていきます。ファンドによって信託報酬は異なるため、できるだけ信託報酬が低い投資信託を選びましょう。

特にコストを意識したいのはインデックスファンドです。指数に連動させるように値動きをするので、対象の指数が同じならどの投資信託を買ってもパフォーマンスは変わりません。

よって、コストが低ければ低いほど、投資家にわたるリターンは大きくなります。

つみたてNISAの銘柄は組み合わせの考え方について

つみたてNISAには多くの銘柄があることはすでにお伝えした通りです。

メインとなる投資信託が決まった後は「他にも投資信託を購入するべきか」が気になりませんか?

つみたてNISAの銘柄を組み合わせることで幅広い分散が可能になり、リスク低減につながる場合もあります。

ここからは、つみたてNISAの投資対象を分散させることの効果とメリットについて紹介します。

組み合わせる銘柄を増やすほどリスク分散になる

つみたてNISAは最長20年間にわたって利益が非課税になる制度ですから、できるだけ長く保有することが望ましいです。

ただ、あまりに大きく下落してしまうと「これ以上損をしたくない!」という心理から早く売ってしまうことも考えられます。

ここで重要になるのが分散投資です。さまざまな資産・銘柄に分散投資することで、値動きの幅を小さくすることができます。

たとえば「株式投資信託」だけに投資する場合。銘柄の株が少ないほど、1社の下落の影響が大きくなります。

1つの国の一部の銘柄に集中投資するより国全体に投資する、もっといえば世界中に分散投資させるほうがマイルドな値動きになります。

さまざまな資産に分散させることもできる

株式100%で世界中に分散させる方法のほかに、別の資産に分散投資する方法もあります。

・債券

・金

・不動産 など

特に有名なのが債券です。

一般的に株式と逆の値動きをするとされていて、ポートフォリオに入れ込むことで株価の下落をマイルドにする効果があります。

また戦争・紛争など有事の際は「有事の金」と言われるほど現物資産である金に人気が集まります。

株式や債券と全く違う値動きをするので、分散投資効果が高まるのでおすすめです。

具体的な組み合わせの例

つみたてNISAの具体的な組み合わせについて、どんな種類が適しているかは人によって異なります。

1つの証券会社で150~180本程度のラインナップがあるため、自身に合った組み合わせを探すだけでも一苦労でしょう。

ここからは、具体的な投資信託の組み合わせの一例をご紹介します。

株式100%に債券のファンドを加える

株式100%の投資信託に債券を運用することで、リスクを抑えた安定運用に近づけることができます。

【組み合わせの例】

1.eMAXIS Slim 先進国株式インデックス(70%)

2.eMAXIS Slim 先進国債券インデックス(30%)

日本よりも高いパフォーマンスを求めて先進国株に投資していた人が先進国の債券を組み入れたパターンです。

株式と債券の比率によってリスクとリターンが異なるため、安定運用したい方は60:40や、50:50等に変更してみても良いでしょう。

eMAXIS Slimは「業界最低水準の運用コストを、将来にわたってめざし続ける」と掲げられた優良商品であり、長期的にコストを抑えた資産形成をするにはピッタリです。

国内・海外の株式と債券をバランスよく組み合わせる

上記の発展型として、海外の株式と債券に加えて国内の株式・債券を組み合わせたポートフォリオを紹介します。

【組み合わせの例】

1.eMAXIS Slim 国内株式インデックス(30%)

2.eMAXIS Slim 国内債券インデックス(10%)

3.eMAXIS Slim 先進国株式インデックス(40%)

4.eMAXIS Slim 先進国債券インデックス(20%)

日本と先進国の株式・債券に投資することで、更なる分散を狙った形です。

投資対象を広めた分だけ「株70:債券30」とややリスクをとった構成になっています。

日本にも先進国にも投資したいし、リスクを抑えた運用をしたいという場合におすすめです。

債券重視の安定運用を目指す

ポートフォリオの大半を債券に割り振ることもできます。

【組み合わせの例】

1.楽天・インデックス・バランス・ファンド(債券重視型):80%

2.eMAXIS Slim 国内債券インデックス(20%)

上記はあくまでも一例ですが、資産のほとんどを債券にすることで低リスクかつ安定したリターンを目指すことができます。

年金暮らしを始めた方など、大きく資産を減らすことができない人に向いているでしょう。

ただし、株式の比率が低すぎるとリターンを狙うことができず「利益が最長20年まで非課税になる」というメリットを活かすことができなくなります。

上記の組み合わせは株式の比率が約24%と保守的であり、若い世代が老後の資産形成をするなら、もっとリスクを取った運用が求められます。

つみたてNISAで使われる「スイッチング」とは?おすすめしない理由

つみたてNISAでは投資する銘柄を自由に変更することが可能で、「スイッチング」という方法を利用することもできます。

【スイッチングとは】

現在保有している銘柄を売却し、新しい銘柄を購入すること

運用成績が伸びず、含み損ばかり積み重なっている銘柄を売却し、新しい銘柄を購入する際に利用されます。

ただ、せっかく今まで投資枠を使って積み立ててきた銘柄を失うことになり、新しい商品を購入することで上限が年40万円しかない非課税投資枠の一部cssかscが失われることになります。

つみたてだけを停止して保有を続けることで、いつか含み益に転じる可能性もあります。

安易にスイッチングは行わず、今まで積み立てた商品はそのまま保有しつつ、新しい銘柄の購入を検討するほうがおすすめといえます。

【注目】2024年の新NISAでは売却後に投資枠が復活する?

現行制度では、売却しても投資枠が復活しないため、売却してから新銘柄を購入することで投資枠が減少するデメリットがあります。

一方、2024年から運用が開始される「新NISA」では、売却後は枠が復活するとして注目されています。

参考:楽天証券トウシル|新NISA、プロと投資家はどうみる?改正まとめ:恒久化、年360万円へ

今後は枠の使い方が大きく変わることが予想されるため、スイッチングに対する考え方も変わるかもしれません。

新NISAについては、新情報を常にウォッチしていきましょう。

つみたてNISAの銘柄選びでよくある質問

最後に、つみたてNISAに関して、初心者の方が抱きやすい疑問と回答をまとめました。

- つみたてNISAの銘柄はほったらかしで良いの?

-

つみたてNISAでは、最初の積立設定さえしっかりしておけば、後はほったらかしでも問題ありません。

自動的に口座から日本円が引き落とされ、決まった期日に決まった金額の投資信託の買い付けが行われます。

投資信託の購入の手間が大きく削減できることから、忙しい人でも始めやすい方法といえます。

- つみたてNISAは投資銘柄の変更はできる?

-

つみたてNISAでは、年間40万円の枠までは何度でも銘柄の変更が可能です。

既存銘柄を売却してから新しい商品を購入する(スイッチング)もできますが、売却しても投資枠が復活することはありません(2023年1月現在)。

よって、保有している銘柄は売却せずに積立を停止し、そこから新しい銘柄に投資するのがおすすめです。

なお、2024年から始まる新NISAでは売却によって投資枠が復活するようになる見込です。

- つみたてNISAのハイリターン銘柄はどれ?

-

つみたてNISAの中でもハイリターンといえるのが、米国に投資するタイプの投資信託です。

「ニューヨークダウ」「S&P500」等に投資することができ、たとえばeMAXIS Slim米国株式(S&P500)のトータルリターンは過去3年で14.40%と10%を超えています(2023年1月16日現在)。

ただし、米国1国の500銘柄に投資するということで、インデックスファンドとしては分散が弱い傾向にあります。

今後の米国経済に陰りが見える可能性を考えるなら「全世界株」「バランスファンド」も選択肢になるでしょう。

- どの証券会社でも投資信託の種類は同じ?

-

いいえ。証券会社ごとに「つみたてNISA」で買える投信の銘柄は異なります。一般的に証券会社は銀行や農協よりも取扱い銘柄数が豊富ですが、ネット証券のなかでも取扱い銘柄に差があります。

口座を開設する前に、ご自身が購入を検討している銘柄を扱っているかは必ず確認してください。

- 口座の変更はいつでもできる?

-

つみたてNISA口座は年単位で他の証券会社や銀行に変更することができます。

ただし、金融機関の変更を希望する場合は、タイミングに注意が必要です。

金融機関を変更したい場合、変更したい年の前年10月1日から、変更したい年の9月30日までに手続きしないといけません。

また、すでに変更前の金融機関のつみたてNISA口座で買付をしていると、最短で、次の年分からの変更となってしまいます。

まとめ

ひとくちに「つみたてNISA」といっても、証券会社によって扱う銘柄はさまざまです。

銘柄によってもリスク・リターン・コストが異なるため、まずは「どんな投資信託があるのか」「この投資信託はどんなものに投資しているのか」「過去のリターンは高いのか」といった基本的な内容を確認して、投資したい銘柄と金融機関を決定しましょう。

迷った時は「さまざまな国・地域・企業に投資する」「債券など別の資産も組み入れる」という分散投資から始めるのがおすすめです。

| – | SBI証券 | 楽天証券 | マネックス証券 | 松井証券 | auカブコム証券 |

|---|---|---|---|---|---|

|  |  |  |  | |

| インデックス型投信 | 155本 | 162本 | 135本 | 160本 | 149本 |

| アクティブ型投信 | 21本 | 20本 | 21本 | 17本 | 15本 |

| ETF | 0本 | 0本 | 0本 | 0本 | 0本 |

| ポイントサービス | ○ | ◎ | ○ | ○ | – |

| アドバイスツール | – | – | ○ | ○ | – |

| 最小積立金額 | 100円 | 100円 | 100円 | 100円 | 100円 |

| 積立設定 | 毎日、毎週、毎月 | 毎日、毎月 | 毎日、毎月 | 毎月 | 毎月 |

| 証券会社 | SBI証券 | 楽天証券 | マネックス証券 | 松井証券 | auカブコム証券 |