あなたは今、将来のお金の不安を感じて「資産運用に取り組みたい」と思いつつも、

「でも失敗したらどうしよう」

「こんな不安を持ったまま資産運用をやって失敗しないのか」

と悩んでいるのではないでしょうか。

運用に回せる資金は限られている、そう考えると絶対に損はしたくないですよね。

そうなると「資産運用がうまくいかなかった人たちはどんな失敗をしてしまったのか」を事前に知っておくのはとても大事だと思います。

本コラムでは、まず筆者がこれまで受けてきた資産運用相談の経験の中から、よくある失敗と言える事例を3つご紹介します。

また、銀行で15年間勤務し現在も独立系FPとして働く私の経験からズバリお伝えしますと、資産運用で失敗してしまう人には共通の特徴があると考えられます!これらの特徴についても詳しく紹介していきます。

そして最後には資産運用で失敗しないために守るべきステップもお伝えしますので、ぜひ実践してもらえればと思います。

本コラムで分かること

本コラムは「将来のお金の不安を解消するため資産運用をしたいが、どうすると失敗するのか」という今のあなたの悩みが、全て解決できる、そんなコラムを目指しました。

読み終わった時には、あなたは資産運用の失敗はなぜ起こるか、失敗を防ぐにはどうするかを掴んでいただけるでしょう。これらを全て理解してから始められると、資産運用で大きく失敗することはありません。

是非本コラムを活用して、失敗しない資産運用をスタートさせましょう。

1.【実例】資産運用の3つの失敗事例

本章では、「資産運用の失敗にはどんなものがあるか」を見ていきます。

ここで取り上げるのは、実際に私が相談を受けた3つの事

(個人情報保護のため、情報は一部変更しています。)

- 60代男性(退職者)Aさん「退職金をハイリスクな商品に投資、短期間で大きく値下がり」

- 40代男性(会社員)Bさん「投資後に、住宅ローンの返済金や子供の教育費が不足」

- 20代男性(個人事業主)Cさん「結果が出ないとすぐに解約、短期売買がストレスに」

どうか自分に当てはめて読んでみて下さい。

「どんなことに気をつけていれば防げたのか」という気づきを、自らの資産運用に役立てていただければと思います。

1-1. 60代男性(退職者)Aさんのケース「退職金をハイリスクな商品に投資、短期間で大きく値下がり」

Aさんは60代男性で、数年前に40年勤めていた会社を退職し、退職金2000万円を受け取りました。

これまで仕事一筋に生きてきたAさん。 運用はしたことがありませんでした。

「退職金を大きく増やせれば、世界旅行にも行きたいし、孫への支援もしてあげたい」との思いから、退職金2000万円の全額で、ハイリスクな投資信託を購入しました。

ところが、1年後にはAさんのお金は1600万円まで下落。400万円も損してしまったのです。

損失のことを家族に話せず、老後のお金に対し不安になりながら、弊社にご相談にいらっしゃいました。

問題点

Aさんの問題点は、「老後の生活費も含めた資金計画がないまま重要なお金を投資をしてしまったこと」にあります。

Aさんは、退職して収入がなくなり、貯蓄をとり崩す生活となったにもかかわらず、運用期間・目指すべき利回り・選ぶ商品など、何も考えず決めてしまっていました。

しかしAさんは相談に来た時、「損失を取り返すため、商品を売却してよりハイリスク・ハイリターンな商品に手を出すことも考えていた」と仰っていました。

この問題点に気付かないまま進めていれば、さらに大きな損失を抱えることになっていたでしょう。

そうすると、夫婦でかなえたかった老後の世界旅行の夢を失い、予定していた可愛い孫への支援が何もできなくなる、という事態になったかもしれません。

減ってしまったお金に悩みながら、夫婦は不安なセカンドライフを送ることになったでしょう。

解決策

弊社では、解決策として以下を提案・実行しました。

- まずはキャッシュフロー表を作って、現状把握と未来の家計シミュレーションを実施。

- 作成したキャッシュフロー表から、損したままの投資信託をすぐに解約しなくても、当面の生活資金は確保できると判断。焦らず相場の回復を待つことを提案。

- 月々の保険料の支払いがとても負担になっていることが判明。30年間見直しをしておらず、現在の生活に合わない過度な保障内容で、高い保険料を払い続けていたことから解約を提案。

ご相談から数年後、相場の回復に合わせて投資信託の損失も戻ってきたため、解約。それに伴ってキャッシュフロー表を再度作成しました。

その上でAさんには、

- 退職者で今後の収入は年金のみであることから、リスクの高い商品は控えたほうがよい

- 今後の運用については、家計の状況把握をした上で、目的や目標を決めて行うべき

とお伝えしました。

Aさんからは「あの時あわてて解約してよりハイリスクな商品に手を出さずに済んだのは、作成したキャッシュフロー表で家計の把握ができたから」とのお言葉をいただきました。

ポイント

このケースから分かるように、Aさんは将来の家計の見通しを事前に確認しなかったので、危険な状態に陥ってしまったのでした。

どのくらいのお金を資産運用に回していいか・どのくらいのリスクを取っていいかを把握せずに行う資産運用は、失敗しやすいのです。

資産運用を始める時、特に「これまで運用をやったことがない方」や「退職金など運用に回せる大きなお金がある方」は、まずは目的・目標を決めて、年間収支に無理がないかを確認する必要があります。

その上で、投資する金額や運用期間、目指すべき利回り、選ぶ商品を決定しましょう。

1-2. 40代男性(会社員)Bさんのケース「投資後に、住宅ローンの返済金や子供の教育費が不足」

Bさんは40代男性の会社員です。

「子供がやりたいと思っていることは、大学進学、留学、何でもさせてあげたいし、そのためには少しお金が増えたらいいな」との考えをお持ちでした。

ある時、仕事の休みに証券会社に行ったところ、担当者から「おすすめの商品がありますよ」と言われ、新興国株式(現状では経済水準が低いものの高い成長を期待できる国の株式)の投資信託を購入。

ところが直後から相場が悪くなり、1年のうちに1000万が、半分の500万になってしまいました。

担当者に要因を確認しましたが、運用レポートを読み上げただけで明確な答えはなく、さらには「解約して他の商品で挽回した方が良い」という提案をされてしまったのでした。

買って1年だし、高い頻度で手数料収入を稼ぐ、いわゆる回転売買が狙いなのではないかと心配になり、その提案を受けて良いものか悩んでご相談にいらっしゃいました。

問題点

Bさんの問題点は「金融機関の担当者に言われるがままに商品を購入してしまったこと」にあります。

金融機関が勧めてくる商品は、必ずしも購入者の運用方針に合ったものとは限りません。金融機関や担当者の売りたい事情があることを、ある程度念頭に入れて話を聞かなければいけないのです。

このまま相談にいらっしゃらなければ、再び証券会社の勧めで商品を売り買いし、またしばらくして別の商品を勧められる、それを繰り返して損失が500万よりも大きくなったかもしれません。

最悪のケースでは、子供の教育費に十分なお金が用意できず、希望の進路を我慢させるような事態になっていた可能性も考えられました。

解決策

弊社では解決策として以下を提案・実行しました。

- まずは現状のお金と将来のお金を把握するため、キャッシュフロー表を作成。

かなえたいお子様の教育についてはきちんと優先して考え、あとは無駄なところはないかと分析。 - キャッシュフロー表から、8年前に借りた住宅ローンの金利が高く、家計の負担になっていることが判明。金利の低いネット銀行に借換えし、月々の負担を減らすことを提案し実行。

- お子様の教育費のピークまであと10年以上あるため、途中で使うことがないような教育費の貯め方を提案。

- 半分になってしまった投資信託については「他の支出に影響がないうちは解約を急ぐべきではない」とお伝えし、相場の状況を伝えた上で様子見の方針に。

そしてBさんには、今後は金融機関に言われるがままに売り買いを行うのは注意が必要だ、とお伝えしました。

その後、投資信託は一番大きなマイナスだった時期を乗り越えました。

家計の支出も全体的に改善できたことで、お子様の教育費もしっかり貯めながら、焦ることなく投資信託の損失が戻るのを待っていただいています。

ポイント

Bさんのケースでは、金融機関からの提案をもっと慎重に検討すべきだったと言えます。

お勧めされた商品に対し、自分の運用方針やリスク許容度との照らし合わせを行い、大丈夫だと判断できたなら購入してもよかったかもしれません。

別商品への切替提案を決断する前に、ご相談に来ていただけて本当によかったと思います。

「プロである金融機関の人が勧めてくれたものなら大丈夫だろう」と思ってしまうのは、失敗を招く原因となります。資産運用をする際には、金融機関の担当者任せにするのではなく、自分でもその商品のことを十分に調べて理解した上で、判断することが重要なのです。

1-3. 20代男性(個人事業主)男性Cさんのケース「結果が出ないとすぐに解約、短期売買がストレスに」

Cさんは20代男性の個人事業主です。

結婚を控えていて、仕事もプライベートも充実している毎日でした。

Cさんはある日、今ある貯金を少し運用してみたいと思うようになりました。

運用の知識はありませんでしたが、ネット証券の口座を調べながら開設し、とりあえず投資信託を始めてみようと海外債券の投資信託を購入。すると、為替が円高の影響を受け、3ヶ月のうちに300万が270万になってしまったのです。

Cさんはあわてて、それを解約し、今度は海外株式の投資信託を購入して挽回しようと思いました。

始めは調子がいいように思えましたが半年経過したところで270万が200万に。

なんとかしたいと焦る気持ちから、FX(外国為替証拠金取引)に回しましたが、損失は膨らむばかりです。最終的には300万あった貯金がなんと100万円に。

200万の損失を誰にも話せず、弊社に相談にいらっしゃいました。

問題点

Cさんの問題点は、「知識がないままに資産運用を始めてしまったこと」にあります。

資産運用の知識がないために、値下がりした理由などが分からず、また下がった時にどうすればいいのかも分からず、少し下がるとすぐに解約してしまっていました。

加えてCさんは、その状態でFXのようなハイリスク取引にも手を出していました。

個人事業主だったCさんは、時間的にも融通が利きました。そのため、FXの取引ができる日中はつい取引をして一喜一憂し、最終的にはちょっとでも損が増えると精神的に大きなダメージを受けるようになっていたそうです。

最悪のケースでは、資金面・精神面ともに負の連鎖にはまり、普段の生活だけでなく仕事までが不調になってしまう可能性もあったでしょう。

解決策

弊社では解決策として以下を提案・実行しました。

- 結婚後をイメージしたキャッシュフロー表を作成。

- 今後は家庭を支えていく必要もあり、より将来を見据えた貯蓄や保障が必要になることをアドバイス。

- セカンドライフに向けていくらを目標に貯められるとよいか、そのためには今からいくらずつ貯蓄していく必要があるか一緒に計画。

これまで、全く考えずに短期で運用していたので、計画が立てられたことにとても喜んでいただきました。

現在は、定期的に面談を行って計画通りに運用や貯蓄に取り組めているかを確認しつつ、気になる商品があれば相談していただきながら、堅実に資産運用を行っています。

ポイント

資産運用を行う上では、「長期」「分散」「積立」といった基本的な手法や、保有している商品が値下がりした時はどうすべきかなど、基本的な知識は備えておくようにしましょう。基本的な知識があれば、その商品にはどんなリスクがあるか、すぐに解約を急ぐ必要があるのかなどが分かるからです。

自分の大切な資産を守って大きな成果を上げるためにも、資産運用の知識はしっかり身につけておくようにしましょう。

2. 資産運用で失敗する人の5つの特徴

資産運用にはどんな失敗事例があるのか、理解していただけたかと思います。

FPとして、資産運用で失敗する人の特徴は5つあると思っています。

失敗する人の特徴が分かれば、この人達にならないように気を付けることができます。

本章では、これらのの特徴について解説していきます。

2-1. 目的や目標がないまま運用している

目的や目標がないまま資産運用をしている人は失敗します。

これがないと、運用計画も立てられず、選ぶべき商品など色々な事柄が決められないからです。

例えば、以下のように目標を決めて運用計画を立てたとします。

| 例1 | 例2 | |

| 何のために | 老後資金 | 家族でアメリカ旅行 |

| いつまで | 60歳 | 40歳 |

| いくらにしたい | 2000万 | 200万 |

| 運用期間 | 30年 | 10年 |

| 現在の投資金額 | 830万 | 130万 |

| 目指す利回り | 3% | 5% |

このくらいの情報があれば、どんな商品を運用すればいいかのイメージを持ちやすくなり、安心して運用をスタートすることができます。

逆に、こういった計画を全く作らないとどうなるでしょうか。

まずネット証券だけでも投資信託は2000本以上あるので、どれを選んだら良いか分からないでしょう。

とりあえず、直近1ヶ月の運用成績が極端に高いもので選んで、実はハイリスク・ハイリターンの運用だった、なんてことも考えられます。

目指すべきゴールもないので、いつまで続けていいか分かりません。不安になったら1年以内に解約してしまうなんてこともあるでしょう。

計画がないと自信が持てないので、運用自体を続けられなくなってしまうのです。

失敗しないためにも、始める時に目的や目標をしっかり定めるようにしましょう。

2-2. SNSやネット情報をそのまま受け入れる

SNSやネット情報をそのまま受け入れる人は失敗します。

情報の全てが正しいとは限らないからです。

SNSやネットは簡単に情報を見つけることができる良さはありますが、そこで得られる情報には注意が必要です。

例えば、投資インフルエンサーの中には、おすすめの銘柄を紹介している人がいます。

フォロワー数が多いとなんとなく安心してしまいがちです。

ところが、購入した直後に相場が下落し大損するというケースがあるわけです。

銘柄が今後儲かると情報を広めることで、値を吊り上げ、自分は高値で売り抜ける、といった意図的な操作が行われていることがあるからです。

SNSやインターネットの情報は簡単に探すことができますが、全てが正しいとは限りません。

自分達の都合のいいデータだけを使って、表示している可能性もあります。

こうした情報の全てに頼るのではなく、あくまで参考程度にし、本当に良いのかどうかは自身で調べることが大切です。

2-3.資産運用に関する知識がない

資産運用に関する知識がない人は失敗します。

下がる時期があるかと思うと、それを乗り越えて上がる時期もあり、ある程度歴史は繰り返すものだという知識があれば失敗しないからです。

例えば、日経平均株価の動きを見てみたいと思います。

コロナが流行り出した2020年3月に、日経平均株価ではリーマンショック以来の大暴落が起こりました。

それまで日経平均株価は、2001年1月初めから2022年12月まで、年平均約3.0%で上昇してきました。

しかし2020年2月14日に23,687円だった日経平均株価は、3月19日に16,552円にまで急落しています。1ヶ月で30.12%もの下落です。

ですがその後2021年2月16日には30,467円になり、バブル崩壊後はじめて3万円を超えました。11ヶ月で84.06%も上昇したのです。

このように金融資産というものは、上下を繰り返しながら動くものなのです。

運用期間が長ければ短期的な価格の変動に左右されずに運用することができますが、運用期間が短いと価格の急落局面で投資を終了しなければならないということもありえます。そのため、長期投資を心がければ、ある程度のリスクが軽減されます。

購入してからずっと順調に行くとは限らないのが運用商品です。

購入してすぐに大きなマイナスになったとして、慌てて解約すれば、損が確定してしまいます。下がった原因が何なのかも分からずに解約するのはよくありません。

今回は長期投資を例に取り上げましたが、資産運用に関する基本的な知識がないことで、大きな失敗を招くことになります。

いつ、どこで、どのくらいになるかが分からないからこそ、長期、分散、積立でやるとリスクを避けることができます。資産運用で成功するためにも、資産運用に対する知識や理解を深めていきましょう。

2-4.金融機関のいいなりになっている

金融機関のいいなりになっている人は失敗します。

なぜなら、金融機関がすすめてくる商品には、金融機関の売りたい事情があるためです。

例えば、証券会社で株式を購入しに行った際、いつの間にか投資信託の話をされるなんてケースがあります。

株式の購入時の手数料は1%未満、株式投資信託の手数料は3%以上で3倍以上になります。

一般的に手数料の高い商品を販売したほうが、金融機関の儲けも、担当者の営業成績も上がる仕組みになっています。

そういう金融機関の売りたい事情を理解した上で、自分の欲しいものなのかが判断できてから購入する必要があります。

このように、金融機関の言いなりになる人は失敗します。

自分の思ったものと違う商品を、急に担当者が薦めてくるようなことがあれば、FPのようなお金の知識のあるセカンドオピニオンの相談を受けるとよいでしょう。

2-5.短期でハイリターンを狙っている

短期でハイリスク・ハイリターンを狙っている人は失敗します。

なぜなら、期待できるリターンが大きい商品は、下がる幅も大きいからです。

長期であれば、リスクを許容の上、狙った運用成果を期待することもできるでしょう。

しかし、短期で決着をつけようと思うと、価格変動が大きいため、失敗の可能性がかなり高まります。

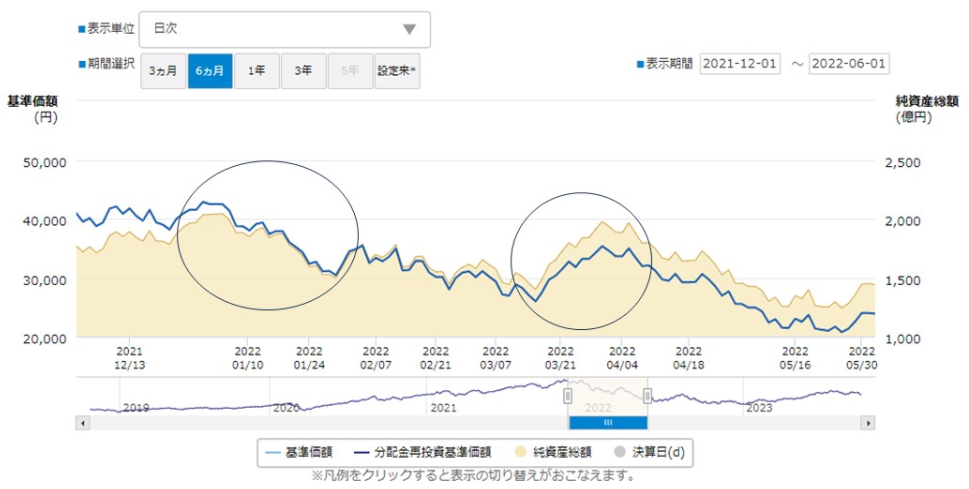

例えば、大和アセットマネジメントの「iFreeレバレッジ NASDAQ100」を例に見てみましょう。

過去3年のチャートの中で短期的に大きく動いたところをピックアップしてみました。

| 1ヶ月の基準価額の値下がり | 2週間の基準価額の値上がり |

| 2021年12月28日 42,847円 | 2022年3月15日 25,972円 |

| 2022年1月28日 30,405円 | 2022年3月30日 35,344円 |

| 約28%マイナス 例)1,000万円→720万円 | 約24%プラス 例)1,000万円→1,240万円 |

参照:大和アセットマネジメント「iFreeレバレッジNASDAQ100」

この章で見てきたように、ハイリスク・ハイリターンの商品を短期で狙おうとすると失敗しやすくなります。

短期で大きく値動きをする商品は、期待できるリターンが大きい反面、その分価格が一気に下がることも多いです。

資産運用で失敗したくない人は、中長期的な安定した運用を狙うのが良いでしょう。

3. 資産運用で失敗しない進め方~3ステップ~

資産運用で失敗する人の特徴は分かりましたか。

あとは、あなたが資産運用で失敗しないためには、次にあげる3つのステップで進めれば良いだけです。

読めばどれも些細なことに感じるかもしれませんが、資産運用で失敗しないためには重要な3つであり、この順番も大切です。

あなたが、「資産運用で失敗したくない」と強く思っているのなら、この3つのステップを守って進めていきましょう。

本章では、資産運用で失敗しない進め方3ステップについて解説していきます。

- 専門家に相談する

- 「いつまでにいくら」を明確にする

- リスクや商品性を理解してから商品を購入する

3-1. 専門家に相談する

資産運用で失敗しないための最初のステップは、専門家に相談することです。

なぜなら、専門家は資産運用で失敗しないための進め方を知っていて、あなたにそれを教えてくれるからです。

専門家は知識が豊富なことはもちろんですが、様々な相談を受ける中で、失敗事例を多く見てきています。

どんなことが失敗につながりやすく、どんなことが成功の秘訣かが分かっています。

様々な経験から、あらゆる場面でどういう対応を行えば良いかを知っているので、その中でアドバイスができます。

| 相談したケース | 相談しなかったケース |

|

専門家と一緒に「いつまでにいくら」を明確にした上で運用を開始できます。

また、リスクや商品性を理解してから商品を購入できます。 |

専門家に頼らないので、分からないことを一から自分で調べます。 SNSやネット情報には間違った内容も多く存在しますが、見極められません。 あいまいな状態で始めてしまい、運用がうまくいかず、大きな損失を抱えることがあります。 |

資産運用で失敗しないためには、専門家のアドバイスを受けるのが良いでしょう。

SNSやインターネット上で情報はあふれていますが、正しい投資計画を教えてくれるのは専門家しかいないからです。

3-2、3-3のステップは、専門家に相談するなら、一緒に解決してくれるので必要ありません。

3-2.「いつまでにいくら」を明確にする

資産運用で失敗しないための2番目のステップは、「いつまでにいくら」を明確にすることです。

なぜなら、「いつまでにいくら」が決まらないと、色々なことが決めていけないからです。

投資金額、運用期間、目指すべき利回りが分からないので、どの商品を選んでいいのかも分かりません。

例えば、「いつまでにいくら」を明確にしないまま資産運用を始めたケースを考えていきましょう。

ある人が特に目標も決めず、貯金の一部で運用をすることにしました。

「いつまでにいくら」という目標がないので、投資する金額も運用期間も適当です。

何%くらいを目指していいのか、どの商品を選んでいいのかも分からないのでなんとなくで決めました。

運用を開始してすぐに値下がりし、あわてて解約しました。

別の商品を選び再び購入しましたが、また値下がりしたため、これもすぐに解約。

これは、目標を決めずに始めた人がやりがちな失敗です。

目標額や運用期間が定まらないと、短期間で解約したくなってしまい、この行動が失敗につながりやすくなります。

「いつまでにいくら」を定め、運用計画をしっかり立てることが失敗しないために重要です。

もしも相談した先の担当者が、「いつまでにいくら」の話がないままに、商品の話ばかりしてきたとしたら、要注意です。

3-3. リスクや商品性を理解してから商品を購入する

資産運用で失敗しないための3番目のステップは、リスクや商品性を理解してから商品を購入することです。

なぜなら、リスクや商品性を理解せずに購入した商品は、自分の運用方針と合っていない可能性があるからです。

投資における「リスク」とは、価格の振れ幅の大きさのことを言います。

リスク(価格の振れ幅)が大きいほどハイリスク・ハイリターン商品ということになります。

リスクの代表的な例とは、以下になります。

| 価格変動リスク | 株(株式)の価格が上下する可能性のこと。 |

| 信用リスク(デフォルト・リスク) | 株式や国債・債券などを発行している国や企業が、財政難や経営不振などを理由に投資家から預かっていたお金(元本)や利息の一部または全部を返済する能力がなくなる可能性のこと。 |

| 流動性リスク | 市場(マーケット)で金融商品を売りたいときに売ることができなかったり、希望する価格で売れなかったりする可能性のこと。 |

| 金利変動リスク | 金利の変動によって、債券の市場価格が変動する可能性のこと。 |

| 為替変動リスク | 異なる通貨の為替相場の動きにより、外貨建ての円換算による金融商品の価値が変動する可能性のこと。 |

参考:金融庁『リスク』

次に「商品性」とは、商品特性=その商品の性能や特徴などのことです。

投資信託であれば、以下のような商品性があります。

次に「商品性」とは、商品特性=その商品の性能や特徴などのことです。

| 投資信託 |

|

| 債券 |

|

例えば、リスクを理解せずに商品を購入したケースを考えていきましょう。

ある人は自分の購入する投資信託の事を調べずに新興国株式の投資信託を始めてしまいました。

投資信託は商品ごとに投資している資産、投資している地域などが異なり、リスクも様々です。

事前に把握せずに購入したため、買った後で新興国は信用リスクやカントリーリスクが特に高いことに気づき、値下がりが許容範囲を超えていたことに気づきました。

失敗につながってしまったのは、リスクを理解せずに購入してしまったことが原因です。

リスクや商品性を勉強した上で購入を決断しましょう。

もしも、リスク・商品性を話さずにいきなり商品を話し出す専門家がいたならば要注意です。

それくらい、大事な知識だと言うことを覚えておきましょう。

まとめ

この記事では、弊社にご相談にいらしたお客様の失敗事例から、資産運用で失敗する人の特徴を見てきました。

資産運用の失敗にはどんなものがあるか分かりましたか。

また、失敗が起こる理由、失敗を防ぐ方法が分かってスッキリしましたか。

本コラムで概要は分かったけれど、「資産運用の失敗しない進め方を教わりたい」と思った方はFPに相談すると、なお良いでしょう。

資産運用で失敗しないための「いつまでにいくら」を計画する、キャッシュフロー表の作成もお手伝いします。

お気軽にご相談下さい。

コメント