FP(ファイナンシャル・プランナー)資格を取得するにはライフプランニング・金融資産運用・不動産・保険・税金・相続の6分野に関する知識が必要です。日々の生活に密着する内容のため関心を持つ人も多く、FP資格は毎年人気資格ランキングのトップ10入りするほどです。

一方でFP資格は取得しても稼げない資格ランキングの上位にも入っており、実はFPとして働く人は意外と少ない現状があります。

本記事ではFP資格の種類や取得方法を整理するとともに、FP資格を活かした働き方について私の実体験をもとにお伝えします。

目次

FP(ファイナンシャル・プランナー)とは?

FP資格について理解する前に、FP(ファイナンシャル・プランナー)とはどのような人、立場なのか、要点を押さえておきましょう。

FP=ファイナンシャル・プランニングの専門家

Financial Plannerを直訳すると「財政、金融の計画を立てる人」です。この訳のとおり、FPは一人ひとりが理想の人生を歩むために必要な資金計画を一緒に考え、経済的な面から実現をサポートする専門家です。

具体的には、まず相談者のライフスタイルや価値観、経済環境を踏まえたうえで、家族の状況や家計の収支、保有する金融資産、住宅ローンの状況、加入している生命保険などあらゆるデータを集め、現状を分析します。

それから、相談者とそのご家族が今後迎えるライフイベントを考慮し、一生涯を見据えた資金計画を立て、必要に応じて弁護士や税理士など各分野の専門家と連携しながら計画の実行を支援します。

FPはお金の面から家計を改善する「お金のホームドクター」とも呼ばれる存在です。

対応する業務

ひと言で「家計の悩み」といっても実にさまざまです。FP資格の試験分野別に、具体的な悩みの例をみていきましょう。

- ライフプラン

- 日々の家計管理や貯蓄の方法

- 教育資金の貯め方

- 老後の生活資金の準備方法

- 介護費用の準備方法

- 受け取れる年金のシミュレーション

- 金融資産運用

- 退職金の運用方法

- 老後の生活資金の準備方法

- 適切な運用方法の選び方

- NISAやiDeCoの活用方法

- 不動産

- 住宅ローンの借り方

- 住宅ローンの繰り上げ返済や借り換え

- 保険

- 必要な保障額の算出

- 加入している生命保険の見直し

- 税金

- 医療費控除や配偶者控除の仕組み

- 所得税の仕組み

- 相続

- 遺言や相続の準備

- 子や孫への資金贈与

現実には、このようにきれいに分類できるわけではありません。たとえば退職金の運用ひとつでも、受け取れる年金や所得税の支払いを考慮しながら方針を定めていきます。したがってFPには家計に関する総合的な知識が求められます。

FP資格の種類・取得方法

FPの専門性を証明するものがFP資格ですが、実はFP資格といっても国家検定とNPO法人日本FP協会による認定の2種類に分かれていることをご存知でしょうか。

ここでは2種類のFP資格の概要と試験の大枠を整理していきましょう。

国家検定(ファイナンシャル・プランニング技能検定)

ファイナンシャル・プランニング技能検定(以下、FP技能検定)は厚生労働大臣より指定を受けた2機関(日本FP協会、金融財政事情研究会)が実施する国家検定です。

試験は3級〜1級まで3段階に分かれ、いずれも学科試験と実技試験が設けられています。「ファイナンシャル・プランニング技能士」を名乗るには学科・実技両方の合格が必要です。たとえば2級FP技能検定に合格した場合は「2級ファイナンシャル・プランニング技能士」を名乗ることができます。

またどちらか一方に合格した場合、合格した試験実施日の翌々年度末までに限り、合格している試験が免除されます。

3級ファイナンシャル・プランニング技能検定

ここからは各等級の試験概要をみていきましょう。まずは3級からです。

- 会場:テストセンターにて受検(CBT方式)

- 日程:テストセンターが空いている日

- 学科試験:36点以上 / 60点満点

- 実技試験:60点以上 / 100点満点

- FP業務に従事している者または従事しようとしている者

参考サイト:3級FP技能検定 試験要綱 | 日本FP協会

2級ファイナンシャル・プランニング技能検定

続いて、2級FP技能検定の試験概要です。

- 会場:試験会場にて受検(2025年4月以降はCBT方式に変更)

- 日程:1月・5月・9月の年3回

- 学科試験:36点以上 / 60点満点

- 実技試験:60点以上 / 100点満点

- 日本FP協会認定のAFP認定研修を修了した人

- 3級FP技能検定の合格者

- FP業務に関し2年以上の実務経験を持つ人

詳細は参考サイトをご覧ください。

参考サイト:2級FP技能検定 試験要綱 | 日本FP協会

1級ファイナンシャル・プランニング技能検定

【試験会場・日程】

- 会場:試験会場にて受検

- 日程:

- 学科試験:1月・5月・9月の年3回

- 実技試験:2月・6月・9月の年3回

- 学科試験:120点以上 / 200点満点

- 実技試験:

- 日本FP協会:筆記式で60点以上 / 100点満点

- 金融財政事情研究会:口頭試問方式で120点以上 / 200点満点

- 学科試験

- 2級合格者かつFP業務に関し1年以上の実務経験がある人

- FP業務に関し5年以上の実務経験がある人

- 実技試験

- 1級学科試験の合格者

- 「FP養成コース」修了者でFP業務に関し1年以上の実務経験がある人

- 日本FP協会のCFP®認定者(学科試験は免除されます)

- 日本FP協会のCFP®資格審査試験の全6課目合格者(学科試験は免除されます)

詳しくは日本FP協会または金融財政事情研究会のWebサイトをご覧ください。

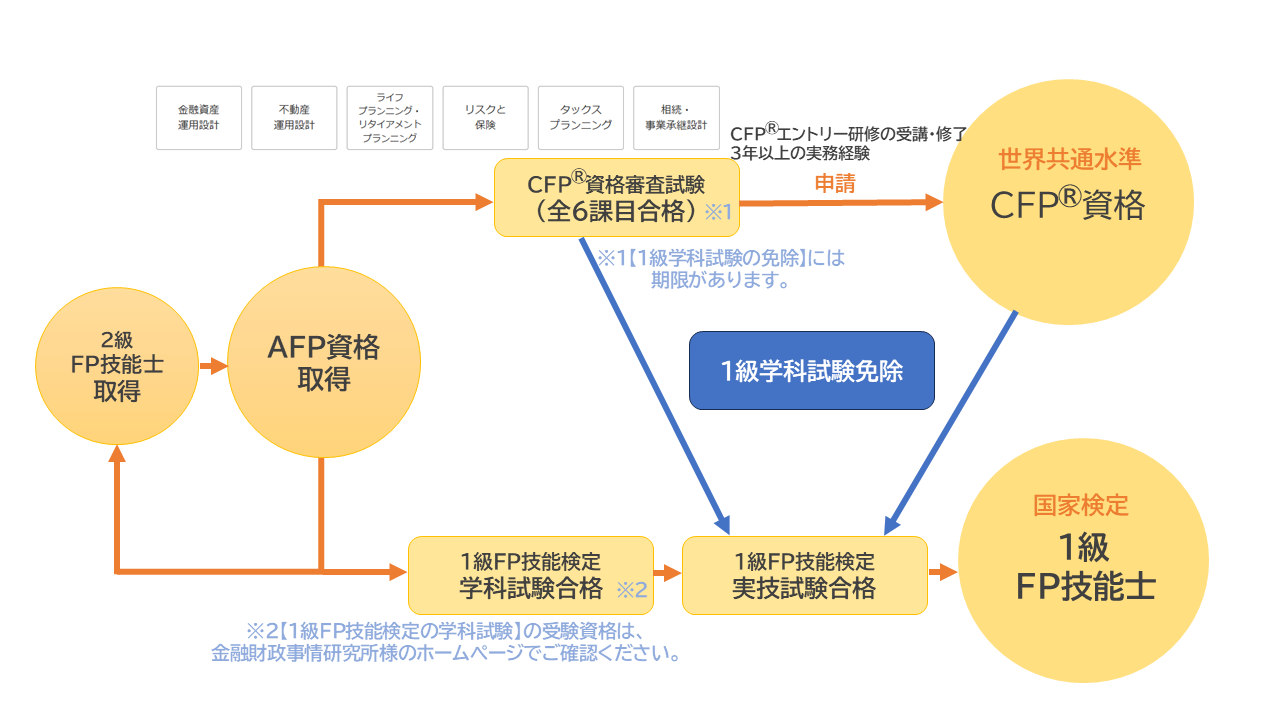

日本FP協会による認定(AFP・CFP®)

日本FP協会による認定はAFPとCFP®の2種類あります。ファイナンシャル・プランニング技能検定とは異なり、取得後も所定の継続教育の受講と、2年ごとの資格更新の両方をクリアしなければ資格を喪失する点が特徴です。

AFP

AFPはFP技能検定の2級と同じレベルの資格です。認定に至るルートは複数ありますが、2級FP技能検定とAFP認定研修を使う基本のルートを紹介します。

- AFP認定研修の受講修了

- 2級FP技能検定に合格

AFP認定研修は先述の6分野のほか提案書の作成などを学ぶもので、基本的には通信学習を基本としており、最短1ヵ月程度で修了可能です。

上記要件をいずれも満たした後、AFP資格登録手続きを経てAFP認定者となります。

参考サイト

AFP認定者になるには | 日本FP協会

CFP®

CFP®はAFPの上級資格で、レベルとしては1級FP技能検定と同等です。世界25ヵ国・地域で導入されており、世界が認めるプロフェッショナルFPの証ともいえる資格です。

- 会場:試験会場にて受検

- 日程:5月・10月の年2回

- 各回によって合格基準は異なる

- 6課目すべて合格すること

下記いずれかを満たせば受検できます。

- AFP認定者

- 協会指定大学院の所定課程修了

なおCFP®の認定を受けるには、試験の合格にくわえてエントリー研修の受講と通算3年以上の実務経験が必要です。

詳しくは日本FP協会のWebサイトをご確認ください。

CFP®資格審査試験 | 日本FP協会

CFP®認定者になるには | 日本FP協会

FPの働き方

FP資格の保有者は企業内FPとして働くか、独立系FPとして働くか大きく2種類に分かれます。企業内FPは金融機関をはじめ一般企業に所属し、独立系FPは金融機関には所属していない点が大きな違いです。独立系FPはFPとして起業・独立している企業やそこに勤務するFP、また個人事業主として開業しているFPを指します。

企業内FPとは

保険会社や金融機関、不動産業界をはじめとする企業において、FPの知識や資格を業務に活かして働いている人が企業内FPです。

銀行や証券会社、保険会社など多くの金融機関でFP資格の取得を推奨しており、昇進・昇格の要件に含めている会社も見受けられます。

また就職・転職においては、金融機関ではFP資格の保有を応募条件とするところや、金融機関以外では労務や福利厚生関連の業務でFP資格保有者を求めているところもあります。

独立系FPとは

自分で事務所を構えて活動するほかFP会社に所属して活動するFPが独立系FPです。独立系FPの強みは相談者のトータルサポートが可能な点です。

企業内FPは、生命保険会社なら生命保険、証券会社なら金融商品仲介(有価証券の売買や取引を仲介すること)と、特定の分野に特化しています。しかし独立系FPは相談者の悩みに対して生命保険や運用など幅広い解決策を考慮して、適切な改善策を提示できます。

このような相談業務のほか、講演やセミナー、雑誌や新聞、書籍の執筆なども独立系FPの業務の一部です。

「本格派」の独立系FP事務所とは

私たちFPバンクは「本格派」の独立系FP事務所を謳っています。実は独立系FPといっても、実情は玉石混交と言わざるを得ません。

ここでは私個人の経験をふまえて、本格派の独立系FPとはなにか、実際に独立系FP事務所を立ち上げたからこそ感じる魅力をお伝えします。

「本格派」のFP事務所とは?

「本格派」のFP事務所とは、相談内容に応じた担当者制の体制ではなく、1人のお客さまを1人のFPが最初から最後まで担当するFP事務所だと、私たちは定義しています。

「保険はAが、住宅ローンはBが担当しますが、運用は別の事務所でお願いします」では、お客さまはどのような気持ちになるでしょうか。

独立系FPの使命は、お金の面で将来に不安を抱えるお客さまを、FPの知識を駆使してトータルにサポートすることだと私は考えています。

駅前でよくみかける保険ショップは大手保険会社の資本が入っていますし、独立系にみえるFP事務所でもフタを開けてみたら実は保険しか扱っていないといったケースもあります。保険会社とのつながりがあれば当然、保険商品の訴求が相談対応のメインに据えられるでしょう。

保険ショップや生命保険のみを扱うFP事務所を否定するわけではありません。しかしFPとして特定の分野に偏らない総合的かつ中立的なコンサルティングを提供したいなら、今のところ「本格派」の独立系FP事務所しか選択肢はないように思います。

とはいえ、冒頭で述べたとおりFP資格は「取得しても稼げない資格ランキングの上位」にも入っています。なぜならFPのサービスの本質は目にみえづらいものであり、お客さまにとってわかりやすい形でのサービスの差別化が難しいためです。したがってなかなか支持されづらく、認知度も向上しにくいといった課題があります。<brFPが浸透している欧米のように、日本でも「一家にひとりの顧問FP」が実現する未来に向けて、私達はFPの認知度と地位を向上すべく日々活動しています。

本格派のFP事務所の魅力

私は「一人ひとりがお金の不安を解消し、自分の好きなモノ・コトに集中して一度きりの人生をより豊かなものにしてほしい」と願い、日々お客さまと向き合っています。

だからこそ

「その住宅購入はおすすめできない。今はタイミングではないのでは?」

「そのハイリスク投資を本当におこなう必要がありますか?」

「無駄な保険に入るのはよしましょう」などと率直に助言し、お客さま自らが立ち止まって考えるきっかけをつくれる点も「独立系」ならではの魅力です。

お客さまの人生そのものを応援したい、夢の実現に協力したいとの想いで仲間を募り、現在は私個人ではなく組織としてこの想いを実現できています。

本格派のFPとして活躍するための必須要素

さてここでは、私がFPとして働くなかで感じる、「本格派のFP」になるための必須要素を3つお伝えしましょう。

ルールや規則を遵守できること

第一に、個人情報の取り扱いや秘密保持、コンプライアンスなどを遵守できなければいけません。相談業務においては、個人のプライバシーに関わる情報の取り扱いが必要不可欠です。当然、FPには厳しい職業倫理が求められることはいうまでもありません。

AFP、CFP®認定者については日本FP協会が定める会員倫理規程など諸規程に従って業務にあたる必要があります。

学びつづけること

FPコンサルティングの範囲は幅広く、お客さまに適切なアドバイスをおこなうためには日頃からさまざまな分野にアンテナを立て、知識のアップデートが欠かせません。

時々刻々と移り変わる金融や経済の動向のほか、頻繁に改正される法律など常に最新の情報を頭に入れたうえで、お客さま一人ひとりの状況に応じた柔軟な対応が求められます。

なおAFP、CFP®については継続教育の受講による一定単位の取得が資格更新の要件となっています。

お客さまに寄り添う姿勢

普段なかなか人に話すことのないお金の話をオープンにしていただくわけですから、安心感のある雰囲気やコミュニケーション能力も重要です。

いくら正論を述べても、相手の気持ちへの寄り添いがなければ理解・納得には程遠いでしょう。相手の気持ちを汲み取る力も身につけましょう。

FP資格を活かすためには

最後に、本記事の要点を下記にまとめておきます。

- FPは「お金のホームドクター」ともよばれるファイナンシャル・プランニングの専門家

- FPの働き方は企業内FPと独立系FPの2種類

- 独立系FP事務所は特定の金融商品にとらわれず幅広い解決策をお客さまに提示できる点が大きな魅力

- FPはルールや規則の遵守・学びつづける姿勢・お客さまに寄り添う姿勢が求められる

日本はお金に関する教育を受ける機会が少ない一方、今の世の中は何でもセルフマネジメントの時代です。ジム通いなどの運動や食生活はまだ自力で管理しやすいといえますが、お金に関しては多くの人が管理する知識を持っていません。

アプリやAIによってそれらしい情報が容易に手に入るようになりつつあるものの、AIは人間の気持ちを察してはくれません。

今、お金の専門家であるFPに相談する人が増えています。そしてAIの時代といわれる今後も、FPの役割は高まっていくと、私は信じてやみません。

弊社なら、お客さま本位のコンサルティングをおこなえる環境と、目の前のお客さまをハッピーにすることでFP自身の収入がアップする仕組みが整っています。

あなたならFP資格をどのように活かしますか?