もし、あなたがこれからの人生にかかるお金について、漠然とした不安や先が見通せない心配を感じているなら、ライフプランを作ることをおすすめします。

ですが、

「ライフプランを作ってみたいけど、どう作ればいいのかな?」

「ライフプランなんて考えたことないし、作ろうとしてもすごく時間かかるんでしょ」

「ライフプランを作れたとしても、自分が作ったのが本当に合ってるのか自信がない…」

こんな風に思ってしまい、ライフプランを作ることを諦めてしまってはいませんか?

ライフプランに興味をもっているのに、そこで諦めてしまうのは非常にもったいないです。

そこで本コラムでは、ライフプランを作ってみたいと思う人向けに「誰でもすぐ実践できるライフプランの作り方」を解説していきます。

ここに書いたものは、独立系FP事務所で現役ファイナンシャルプランナーとして多くの相談に乗っている私自身が、お客様のライフプランを作成する時に実践している内容です。

本コラムに書いてあることを実践してもらえれば、ライフプラン作りは難しいものではなくなります。

ぜひ実際に作ってみてください。

本コラムを読んで分かること

- ライフプランの考え方

- キャッシュフロー表の作り方

- ライフプランの完成後にすべきこと

また、本コラムの最後では、当事務所が作成したライフプラン作成マニュアルをご紹介しています。

コラムと併せて活用してもらえればと思います。

本コラムがあなたのライフプラン作成の一助になれば幸いです。

| ライフプランとはどんなツールなのか、どう使えばいいのか等は、こちらの記事で詳しく解説しています! ▶ライフプランとは?お金の不安を解決する最強ツールを現役FPが解説 |

目次

1. まずは人生で叶えたい夢や希望をリストアップしよう

ライフプランを作る上で、まず初めにすべきことは、あなたが人生で叶えたい夢や希望をリストアップすることです。

前述の通り、ライフプランはあなたの人生の設計図ですが、設計図を作るにはゴールも思い描く必要がありますよね。ライフプランのゴールとは、あなたの人生で叶えたい夢や希望ともいえるので、まずはそれらをリストアップする=ゴールを明確にすることから始めるべきなのです。

つまり、現時点でのあなたの人生のゴールを決めることが、ライフプランを作るスタートになるのです。

なお、この時点ではまだ「○○にはX万円かかる」といった具体的なお金のことは考える必要ありません。

本章では「あなたの人生の夢や希望」をリストアップする方法について、3つのフェーズに分けて解説していきます。

- 欲しいもの、実現したいことを明確にする

- 優先順位を決める

- どのように働いていきたいかを想像する

1-1. 欲しいもの・実現したいことを明確にする

まずは、あなたの欲しいもの、実現したいことを明確にすることから始めましょう。

あなたは、これからの人生で、どんなものが欲しいですか?どんなことを実現したいですか?

欲しいもの、実現したいことをリストアップするコツは次の通りです。

欲しいもの、実現したいことをリストアップするコツ

- 遠慮なく、思いつくままに書き出す

- できるだけ具体的なイメージを持つ

- 時期や頻度等も想定する

欲しいものでいうと、たとえばマイホームやマイカーといった物もそうですが、子どもが欲しいとか家族と過ごす時間が欲しいといったことも、欲しいものといえるでしょう。

また、実現したいこととは、たとえば1~2年に1回は海外旅行に行きたい、趣味のゴルフは生涯続けたい、老後は故郷に帰ってのんびり過ごしたい、といった人生のビジョンのことです。

このように、ライフプランを作るためには、まずはあなた自身がどのような人生にしたいのかを思い描く必要があるのです。

1-2. 優先順位を決める

あなたの欲しいものや人生で実現したいことは思い描けましたか?

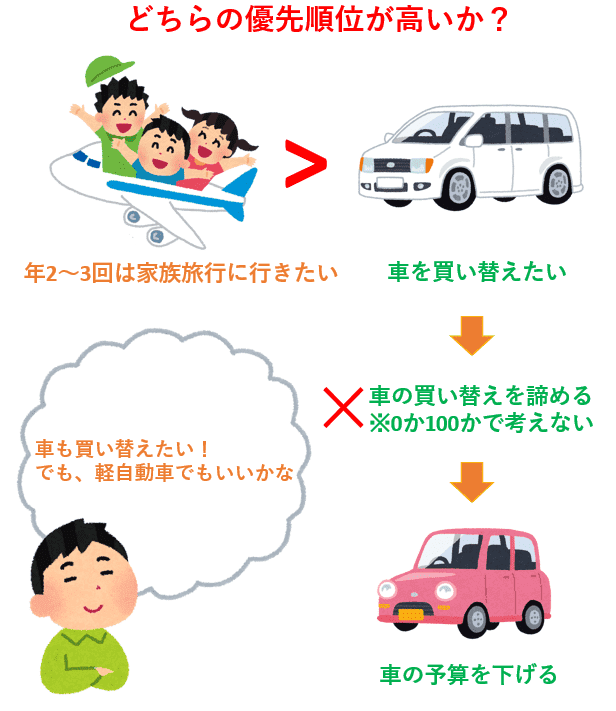

思い描けたら、それらの優先順位を考えていくことも、ライフプランを作る過程で大切なプロセスになります。

都内の一等地の新築マンションが欲しい、子どもは二人とも小学校から私立に通わせて、新車でポルシェを買って、年に何回か海外旅行に行って…でも、毎日定時退社で残業なし、奥様は専業主婦で、休日は家族とのんびり過ごして…

こんな夢のような生活ができたら最高でしょう。しかし実際には全部の希望を叶えるのはなかなか難しいです。その理由は、やはりお金の問題があるからです。

したがって、たくさんある夢や希望の中での「特にこれは絶対に実現したいと強く望むもの」「これはできたらいいかな、くらいのもの」といった優先順位付けがとても重要になってくるのです。

優先順位を決める上でのポイントは、0か100かの二択で考えないということです。

言い換えると、全ての夢の実現が100点満点でなくても、「60点や70点でもいいかもしれない」と思えるものもきっとあるはずです。

このように、優先順位を決めると、あなたが人生で本当に大切にしたいもの・価値を感じるものに気付くこともできます。そういった気付きがあることも、ライフプランを作るメリットの一つといえるでしょう。

1-3. どのように働いていきたいかを想像する

今後どのように働いていきたいか(どんな働き方をするか、何歳まで働くか等)といったキャリアプランを考えることも、ライフプランを作る上では必要な要素になります。

なぜキャリアプランを考えることがライフプランを作る上で必要になるのかというと、生涯収入の見込みを立てる必要があるからです。

あなたのライフプランを実現するためにはどのくらいのお金が必要なのか、どのくらいの収入を得る必要があるのか、見込みを立てる必要があります。

働き方を考えることは、ライフプランの基礎を考えることになるとも言えるでしょう。

今後の働き方を考えよう

- 子育て期間中の育休や時短勤務はいつ頃まで取るか、退職する予定はあるか

- 転職をする予定はあるか

- 副業をする予定はあるか

- フルタイム勤務か、扶養内の働き方か、専業主婦(夫)か

- 退職はいつ頃か

また、キャリアプラン次第では現役期間中の収入だけでなく、将来の年金や、勤務先によっては退職金も変わります。年金や退職金は、勤続年数や勤続期間中の収入によって決まります。つまり、キャリアプラン次第で老後のライフプランも変わると言っても過言ではないのです。

あなたが欲しいものを手に入れるために、将来のビジョンを実現するために、年金や退職金も踏まえたキャリアプランを考えることも、ライフプランを立てる上で必要な要素といえるのです。

2. 現状を把握してキャッシュフロー表を作ろう

次は、ライフプランを作る上では欠かせない「キャッシュフロー表」を作っていきましょう。

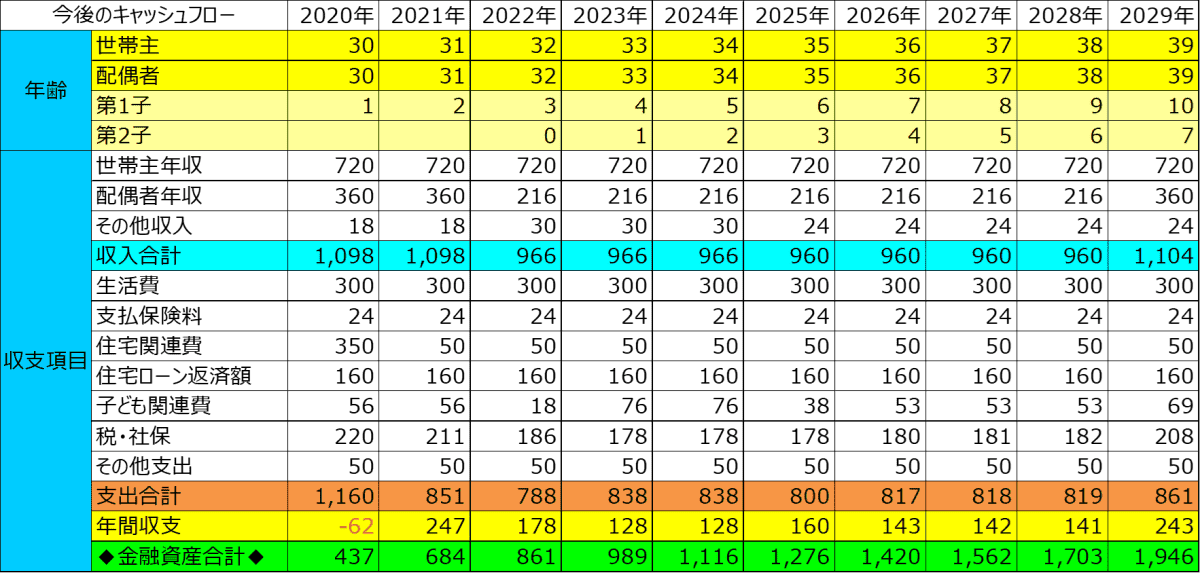

キャッシュフロー表とは、将来のお金の流れを把握し見通しや計画を立てるための表で、いわば未来の家計簿です。

1章で考えた夢や希望をキャッシュフロー表に落とし込むことができれば、ライフプランの8割は完成すると言ってもいいかもしれません。

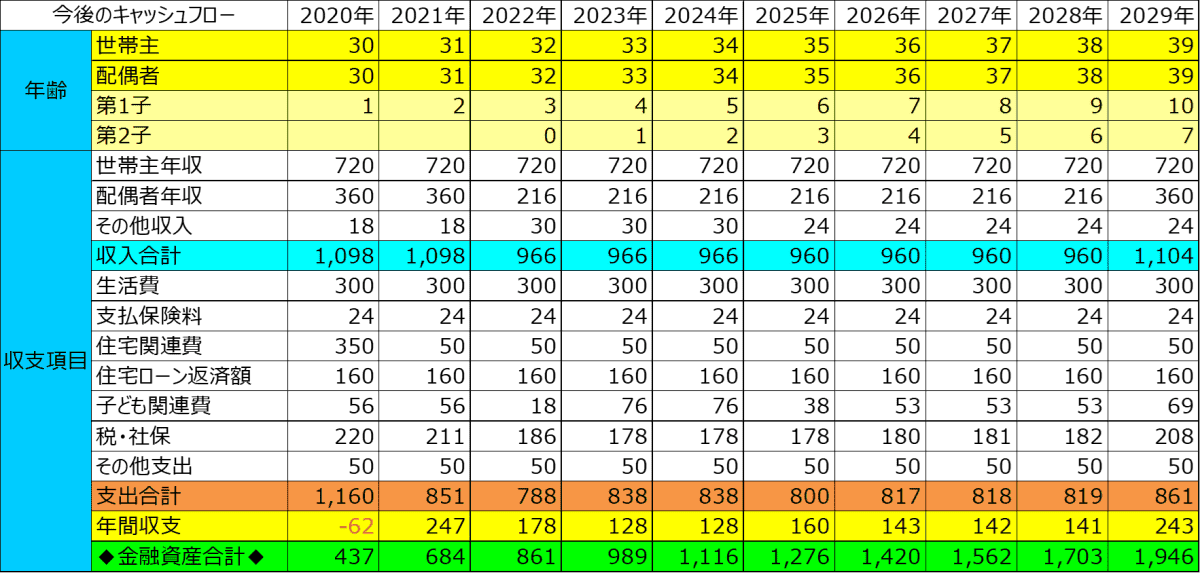

(FPバンク作成 キャッシュフロー表の例)

本章では、実際にキャッシュフロー表を作る上でポイントになる5つの要素について解説していきます。

- 人生のビジョンリストを用意する

- 現在の収入を確認して今後の収入を予測する

- 支出は一時的なものと継続的なものに分けて考える

- 資産状況を把握する

- 人生の三大資金の計画を立てる

2-1. 人生のビジョンリストを用意する

まずは1章でリストアップした、あなたの人生のビジョンリストを用意しましょう。

頭の中で作ったリストでも良いですが、できれば紙やパソコンなどを使ってテキストで書き出す方が望ましいでしょう。

リストが作れたら、次はそのリストに基づいて、収入や支出といったお金の計画や見込み、流れをみていきましょう。

2-2. 現在の収入を確認して今後の収入を予測する

現在の収入を確認して、今後の収入を予測していきましょう。

ここで早速活躍するのが、人生のビジョンリストです。

まずは思い描いているキャリアプランに基づいて収入の予測を立てていきましょう。キャリアプランが決まっていれば、キャッシュフロー表は作りやすくなります。

この時に大事なのは、何かしらの根拠を持って予測を立てることです。

現在の収入はお勤めの方は源泉徴収票、自営業者などフリーランスの方は確定申告書等で確認できます。

将来の収入は、例えば以下のような方法を使って予測を立てることをお勧めします。

将来の収入予測の立て方

- 勤務先の給与テーブルや昇給条件を参照する

- 勤務先や転職先の求人のモデル社員の給与を参考にする

- 先輩や上司の給与を参考にする

- 業界の平均値を参考にする

他にも、たとえば育児休暇の取得を予定している場合は、産休・育休の期間の給付額の見込みを確認してみましょう。

このように、できるだけ現実味のある収入予測を立てていきましょう。

2-3. 支出は一時的なものと継続的なものに分けて考える

キャッシュフロー表を作る観点において支出も必要な情報になりますが、特に支出は「一時的なもの」と「継続的なもの」に項目を分けて考える必要があります。

なぜなら、その支出が一時的なものか継続的なものかによって、将来のキャッシュフローが大きく変わる可能性があるからです。

例えば、あなたの家計で20万円の支出があったとします。

もしそれが冷蔵庫等の家電の購入であれば、20万円の出費は今年だけで済むでしょう。しかしそれが帰省等にかかる費用であれば、来年も20万円、再来年も20万円、その次の年も…ということになり、20万円×年数分の支出となります。

そうなれば、5年後10年後のキャッシュフロー表に、100万円~200万円もの違いが出てしまうことになるのです。これを防ぐためにも、支出が一時的なのかどうかはしっかり見極めておきましょう。

一時的な支出と継続的な支出の例を挙げてみました。

一時的な支出

一時的な出費の例

- 結婚費用・新婚旅行費

- 出産・妊娠関連費用

- 七五三、入学金といった学費や養育費

- 引っ越し費用、リフォーム費

- 車の買い替え費用

一般的に、これらの出費は毎年かかる出費ではなく、また際限なく発生し続ける出費でもありません。

一方、毎月や毎年と、継続的にかかる出費で、なおかつ今後もかかる出費もあります。

継続的な支出

継続的にかかる出費の中で代表的なものは生活費です。多くの家庭で生活費は毎月数万円程度変わるので、生活費は平均して算出しましょう。

生活費には、たとえば次のような項目があります。

生活費の例

食費、水道光熱費、住居費、保険料、通信費、美容費、交通費、服飾費、医療費、サブスクリプション、お小遣い、日用品費、雑費等

生活費以外では、3か月や半年、1~2年に一度といったイベント費用も確認しておきましょう。イベント費用には、次のようなものがあります。

イベント費用の例

自動車維持費、車検、帰省代、旅行代、趣味・レジャー費、賃貸更新料、家具・家電の買替、修繕費等

これらは今後も継続的に発生し得る出費です。

上記に挙げたもの以外にも、人によって「この支出は外せない」といったものがあると思いますので、できるだけ漏れなくピックアップするようにしましょう。

2-4. 資産状況を把握する

キャッシュフロー表を作る過程において、今の資産状況を把握することも必要です。

資産状況を把握する上で重要なポイントは次の3つです。

- 預けている金融機関と金融商品

- 1年間など一定の期間でどれだけ増減したか

- 資産に偏りがないか

まとめると、どの金融機関でどんな金融商品に預け、それらがいくらくらい増減し、偏りがないかを把握することが重要ということになります。

特に、預貯金(銀行預金やゆうちょの貯金等)の増減額はよく確認しておくと良いでしょう。

なぜなら、一定期間における実質的な貯蓄額が明確になるからです。

どういうことか、たとえば次のケースで考えてみましょう。

あなたは毎月3万円を先取貯金しているとします。ボーナスも夏と冬で各32万円ずつ先取貯金しているので、1年間で100万円貯金できている計算になります。

- 毎月3万円の貯金×12か月=年間36万円貯金

- ボーナス夏冬で32万円ずつ貯金=年間64万円貯金

- 36万円+64万円=1年間で100万円貯金できるはず・・・

それなのに、預金残高は去年と比べて80万円しか増えていないとします。差額の20万円は何でしょうか・・・

ここであなたは、去年冷蔵庫を20万円で買い替えたことを思い出します。さすがに冷蔵庫を今年も来年も買い替えるということはないでしょうし、去年も冷蔵庫を買わなかったとしたら、実質的には100万円貯金できたと考えて良いでしょう。

預貯金の増減要因が継続的なものなのか一時的なものかによって、将来どれくらい貯蓄できるのかが変わります。※2-3.参照

実質どれくらい貯蓄可能なのかが分かると、今の貯蓄ペースであなたの人生ビジョンが実現できそうかの見通しを立てられるようになります。

実際にキャッシュフロー表を作ったときに、今の貯蓄ペースでしっかり貯蓄していける見込みであれば、基本的に今の貯蓄ペースに問題はないということになります。それを知るためにも、一定期間(おすすめは1年間)における実質的な貯蓄額を知っておくと良いでしょう。

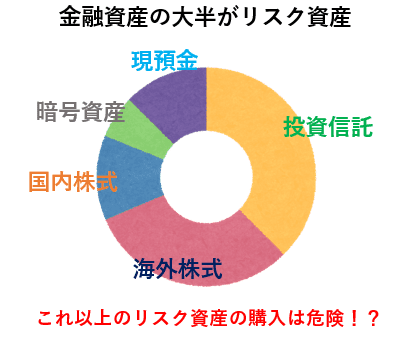

併せて、資産状況に偏りがないかも確認しておきましょう。株や投資信託といったリスク資産の保有が多いほど、その資産の増減次第で将来の貯蓄額が変わります。

言い換えると、リスク資産の増減次第でキャッシュフローが変わり、ひいては人生ビジョンの実現に向けた計画も変わります。

以上の観点から、キャッシュフロー表を作る際には資産状況やその増減を確認しておくべきといえるでしょう。

2-5. 人生の三大資金の計画を立てる

人生の三大資金とは、教育、住宅、老後の3つにかかる資金です。人生の三大資金というだけあって数千万円規模のお金が必要になる項目なので、生活費などの通常の出費とは別枠でライフプランを立てていきましょう。

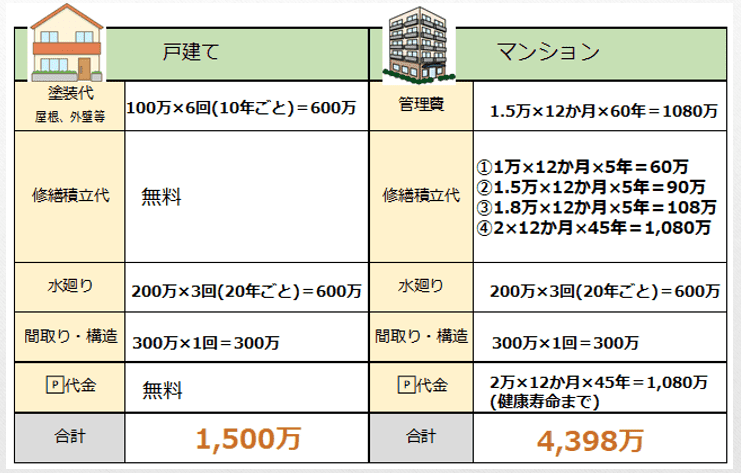

たとえば、住宅資金でいうと、戸建かマンションかの選択によっても必要な資金は異なります。仮に戸建もマンションも同じ価格であったとしても、両者のメンテナンスコストは大きく異なるため、どちらにするかでもライフプランも大きく異なります。

<メンテナンスコストの例>

教育費も、たとえば小中学校の9年間が全て公立の場合と私立の場合とでは、1,000万円以上異なります。

| 義務教育 9年間の学費 |

①小学校 | ||

| 公立 | 私立 | ||

| ②中学校 | 公立 | 333万円 | 1,122万円 |

| 私立 | 633万円 | 1,416万円 | |

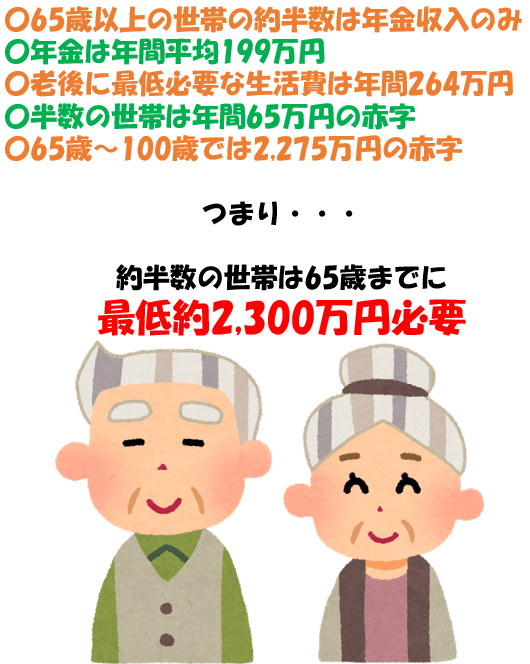

老後資金においても、最低でも月約22万円の生活費が必要といわれます。一方、老後の収入は年金のみという世帯が約半数で、年金の平均は199万円というデータがあります。

老後に最低限の生活をするために年間では264万円必要になるので、年金収入のみでは年間65万円不足※することになります。

※199万円(年金の平均額)-264万円(老後の最低生活費22万円×12か月 )=65万円不足

仮に65歳でリタイアし、100歳まで生きると仮定すると、不足する分は2,275万円(65万円×35年間)となります。

以上のことから、統計的には約半数の世帯は65歳までに最低でも2,300万円前後の資金の確保が必要になるので、老後資金の準備も踏まえたキャッシュフロー表、ライフプランを立てる必要があるといえるです。

出典:生命保険文化センター リスクに備えるための生活設計

出典:生命保険文化センター 老後の収入源は? 公的年金だけで生活する世帯が48.4%

3. ただしライフプランを作っただけでは意味がない

ここまでライフプランの作り方を解説してまいりましたが、ライフプランは作っただけでは意味がありません。

あなたは、このような将来の不安に対して見通しを立てたくて、ライフプランを作ろうと思ったのではないでしょうか。

- マイホームを買っても住宅ローンをちゃんと返していけるだろうか

- 子供は2人ほしいけど、ちゃんと教育費を準備してあげられるだろうか

- 老後はのんびりしたいけど、どのくらい貯めれば安心して老後を迎えられるだろうか・・・

確かに、ライフプランを作ると、このようなことを知り、将来の見通しを立てることはできるでしょう。

しかし、あなたがライフプランの作成を通じて本当にしたいことは「将来の見通しを立てること」ではなく、「思い描く人生ビジョンを実現すること」ではないでしょうか。

言い換えると、思い描く人生ビジョンが実現できなければ、ライフプランを作る意味がないといえるでしょう。

そこで本章では、ライフプランの完成後に、あなたが思い描く人生ビジョンの実現に向けて具体的にすべきことを3つ解説します。

思い描く人生ビジョンの実現に向けて具体的にすべきこと

- ライフプラン通りに行動する

- 悲観シナリオに備える

- 想定外のことが起きたらメンテナンスする

前述の通り、ライフプランはあくまでも人生の設計図です。せっかく作る設計図を最大限活かすためにも、ぜひ本章をご覧ください。

3-1. ライフプラン通りに行動する

家を建てるときを想像してみてください。まず、どんな家を建てるのか設計図を描き、それをもとに、建築の工事に入りますよね。

ライフプランも全く同じです。設計図(ライフプラン)を作り、家を建築(人生ビジョンの実現に向けて行動)していきます。

当然、工事をしなければ家は建ちません。ライフプランに置き換えると、実際に行動していかなければ、人生ビジョンは実現できないのです。

では、ライフプランにおいて「実際に行動していく」とはどういうことでしょうか。

たとえば、貯蓄です。こちらのキャッシュフロー表の年間収支(下から二行目の黄色の帯)の欄をご覧ください。

※金額の単位は万円

※金額の単位は万円

※キャッシュフロー表については2章を参照

年間収支とは、収入と支出の差額から、各年にどれだけ貯蓄できるのか、できないのかを表しています。

たとえば、2021年でいうと247万円、2022年は178万円、2023年は128万円貯蓄できていることを表しています。このままいけば、順調に貯蓄できそうですね・・・。

本当にそうなるでしょうか?

確かに、このキャッシュフロー表に基づいてやり繰りしていけば、貯蓄も概ねこの通りに推移していくことでしょう。

しかし、毎日キャッシュフロー表を見ながら生活しているという人はまずいません。日によってはお金を使いすぎてしまう日もあるでしょう。反対に、キャッシュフロー表の結果に安心して、油断でお金を使ってしまうこともあるでしょう。

もし、そんな日々が続くとどうなるか・・・何年か経ってキャッシュフロー表を見たとき、計画通りにお金が貯められていないということが起こり得えます。

では、計画通りに貯蓄していくためにはどうしたらよいのでしょうか・・・。

先取貯蓄です。先取貯蓄とは、収入からまず先に貯蓄をして、残りで支出をやり繰りする考え方です。

この流れを作れば、否応なく計画通りに貯蓄できることになります。

今までは先取貯蓄してこなかったけど、これからはキャッシュフロー表を参考に先取貯蓄していこう・・・これはまさに、あなたの人生ビジョンの実現に向けた具体的な行動といえるでしょう。

このように、ライフプランを絵に描いた餅に留めることなく、実際に行動することで現実が変わり、未来が変わり、あなたの人生ビジョンの実現に着実に近付いていくのです。

3-2. 悲観的な出来事に備える

ライフプランを立て、実際に計画通りに行動していても、その通りにいかない、想定外の悲観的な出来事も起こり得るでしょう。

しかし、悲観的な出来事はある程度想定できるものもあり、備えることができます。

悲観的な出来事とは、たとえば次のような出来事です。

悲観的な出来事の例

- 病気や事故などにより長期療養が必要になり、就労できなくなる

- 住宅ローンの変動金利が上昇し、ローンの返済が厳しくなる

- 物価上昇により支出が増えてしまい、予定通り貯蓄できなくなる

これらの出来事に対する対策としては、たとえば次のような方法があります。

悲観的な出来事への対策の例

- 長期療養に備えて預貯金を確保する、生命保険や医療保険で備える

- 住宅ローンの金利上昇に備えて、固定金利を選択する、繰上返済の計画を立てる

- 物価上昇に備えて、投資・資産運用する

ライフプランはあくまでも設計図、シミュレーションです。現実には、様々な想定外の出来事は起こり得ます。

しかし、事前に想定できるものに対しては、予め備えをしておくことで、いざそういう出来事が起きても慌てることなく対応できるでしょう。

3-3. 想定外の出来事が起きたらメンテナンスする

計画通りに行動してきた、想定し得る悲観的な出来事にも備えてきた、それでも何が起きるか分からないのが人生です。

想定外の出来事が起きたら、都度、ライフプランのメンテナンスを行っていきましょう。

そうすることで収支の見通しや貯蓄計画の軌道修正をすることができ、時間が経ってから「当初想定していたほど貯金ができていない」と焦る、といったような取り返しのつかない事態を防げます。

想定外の出来事とは、たとえばどういうことでしょうか。

想定外の出来事の例

- 2人目の子どもを希望していたが、双子で子どもが3人になった

- 転職先で海外赴任が決まり、マイホームを手放すことになった

- 会社の業績が悪化し、想定よりも収入が下がってしまった

いくら今完璧なライフプランを作れたとしても、行動や備えをしてきたとしても、このような想定しきれない出来事はたくさんあります。

例えば、昨今の想定外の出来事といえばコロナ危機ではないでしょうか。

「コロナによって働き方や暮らしが変わり、当初考えていたプランが狂ってしまいました」と相談に来る人も多くいます。

だからこそ、ライフプランは随時メンテナンスする必要があるのです。

4.【無料公開】ライフプラン完全作成マニュアル

ライフプランは状況の変化に応じて柔軟に軌道修正していく必要があります。

特に、昨今ではコロナ感染症により生活環境が変わり、漠然としたこの先の不安を感じている方も多いのではないでしょうか?

そんな方に、「これを読めばライフプランを上手に見直すことができる」というマニュアルをご用意しました。まずはご覧いただき、大事なポイントを理解しておきましょう。

「ライフプラン作成完全マニュアル」の無料ダウンロードはこちらから

ダウンロードいただいた読者様限定の特典も用意しておりますので、ぜひチェックしてみてください。

※特典や内容は予告なく変更する場合がありますのでご了承ください。

5. まとめ

いかがでしたでしょうか。

本コラムをご覧いただき、ライフプランの作り方をご理解いただけたのではないでしょうか。

コラムで解説の通り、ライフプランを作る第一歩は、あなたの人生で叶えたい夢や希望をリストアップすることから始めていきましょう。

リストアップができたら、キャッシュフロー表を作っていきましょう。

ただし、ただライフプランを作るだけでは意味はありません。作ったライフプランに基づいて、実際に行動していきましょう。

本コラムが、あなたのライフプラン作成の一助になれたら幸いです。

コメント