この記事を読んでいるあなたは、どこかで“元金均等返済”の話を聞き、興味を持ったのではないでしょうか。

あるいは住宅ローンの支払総額を少なくできる返し方だということを耳にして、「もしかしたら支払いを少しでも減らせるかも?」と期待し、すでに前向きに検討されているのかもしれません。

住宅購入は多くの人にとって一生に一度の大きな買い物であり、そのための住宅ローン借入は数千万円になることがほとんどです。利息も含めると最終的に支払う金額は更に大きなものになってしまうでしょう。

であればこそ、少しでもいいから返済額を減らし、その分を子供の教育費や家族のためのお金、自分達の老後資金などに回したいと思うのは当然だと思います。

元金均等返済が、元利均等返済に比べて住宅ローンの支払総額を抑えられる返済方法であるのは事実です。

事実ではあるのですが、その他の面も合わせて総合的に判断すると、元金均等返済を選ぶことはおすすめできません。

もうひとつの方法である“元利均等返済”の方が、住宅ローンの返済方法として適していると言えます。

本記事では、なぜそのように言えるのかを、現役ファイナンシャルプランナーとしてこれまでのお客様へのコンサルティングで培ってきた知見を踏まえ、

- 元金均等返済とはどのような返済方法なのか?

- 元金均等返済より元利均等返済がおすすめな理由はなんなのか?

- どのような人なら元金均等返済を選んでもいいのか?

という3点から解説していきます。

本記事を読んでもらえれば、あなたにとって最適な住宅ローンの返済方法が分かるはずです。少しでも余裕ある住宅ローンの返済を行っていくための一助になれば幸いです。

1. 元金均等返済とは?

元金均等返済とは、住宅ローンの返済方法のひとつです。

元金を返済期間で均等に割った金額と利息の合計によって毎月の返済額を算出する方式であり、当初の返済額は多いのですが、元金の返済が進むにつれて利息分が減り、返済額が少なくなっていくという特徴があります。

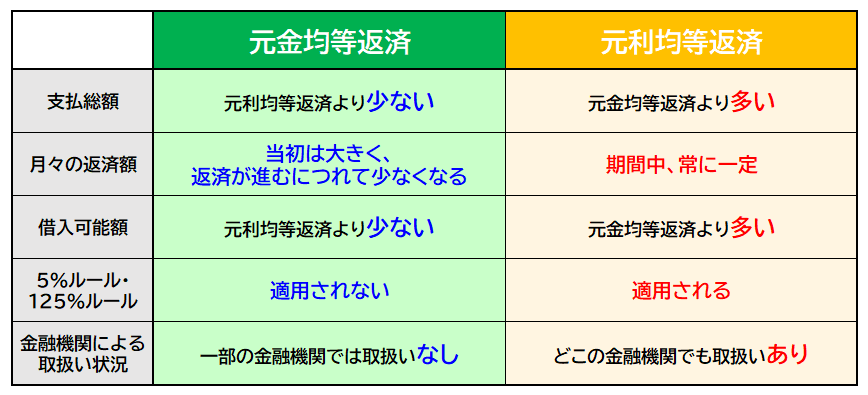

もうひとつの返済方法である元利均等返済と比べると、下の表のような対比となります。

各項目について詳しく確認していきましょう。

1-1. 元利均等返済に比べて支払総額を抑えられる

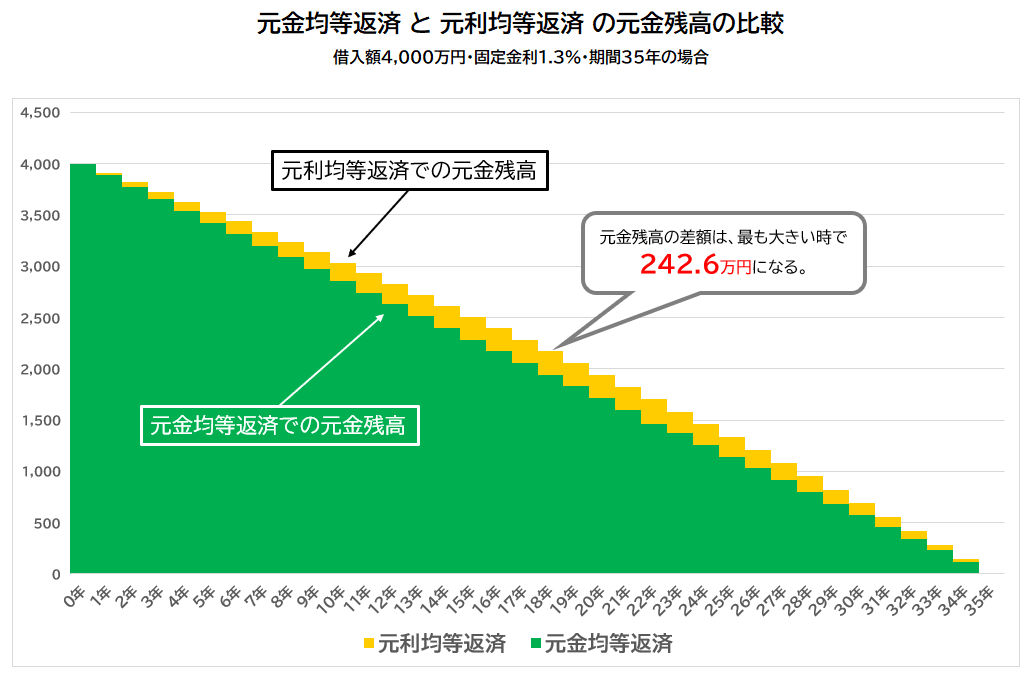

元金均等返済は、元利均等返済に比べて住宅ローンの最終的な支払総額を抑えることができます。

その理由は、月々の返済に含まれる元金の金額が均等になっているため、元金が減るスピードが元利均等返済よりも速く、結果として支払う利息を少なくできるからです。

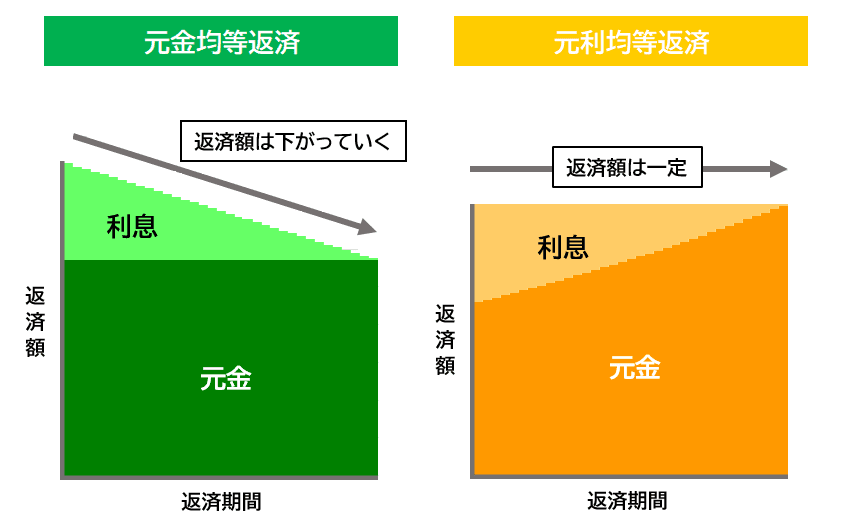

住宅ローンの月々の返済額は、“元金”と“元金をもとに計算される利息”という2つの要素で構成されています。

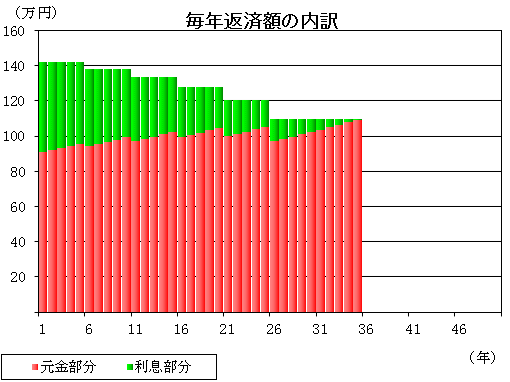

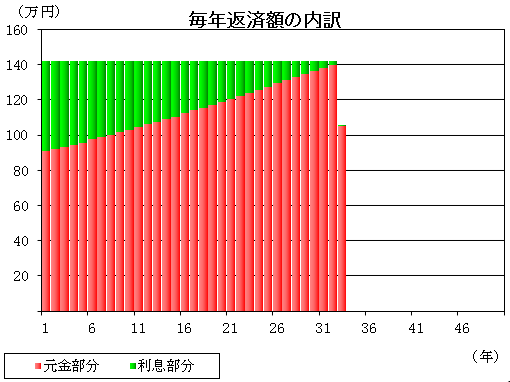

元金均等返済は、返済期間中、月々の返済額(縦軸)に占める元金の金額が常に一定です。

ここが「元金(が)均等(な)返済」とされる理由です。

元金が減れば、元金をもとに計算される利息額も減るので、月々の返済額は返済が進むほど減っていくという特徴があります。

対して元利均等返済は、返済期間中は、月々の返済額(縦軸)=元金と利息を合計した金額が常に一定となります。

故に「元(金と)利(息の合計額が)均等(な)返済」と呼びます。こちらも元金均等返済と同じように、元金が減れば利息額も減っていきます。しかし返済額の合計は変わらないため、返済額の内訳が【利息>元金】から【元金>利息】へと変化していくということになります。

そのため、初期から同じペースで元金を返していける元利均等返済の方が、終盤から元金の割合が大きくなる元利均等返済よりもローン元金を速く減らせて、元金の残高に応じて計算される利息額を減らすことに繋がるという訳です。

どちらの返済方法でも元金を全額返すという点は変わらないため、元金にかかる利息を減らすこと=支払総額を抑えることに繋がるのです。

1-2. 元利均等返済に比べて月々の返済額が多い期間がある

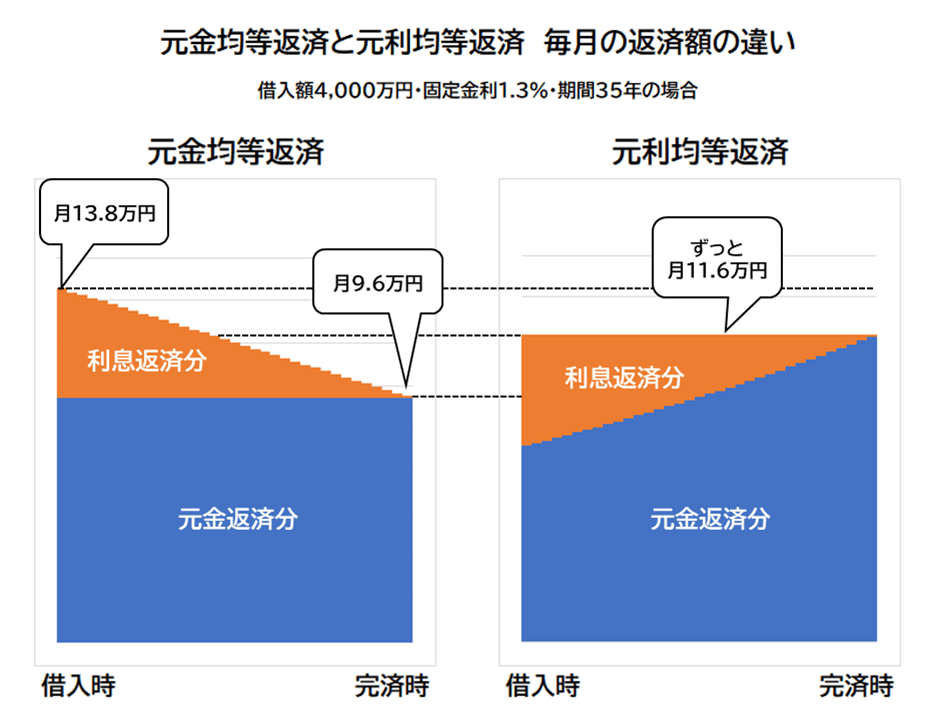

元金均等返済には、元利均等返済に比べて月々の返済額が多くなる期間があります。

例えば、借入額4,000万円・固定金利1.3%という条件で住宅ローンを組むと、元金均等返済では借入当初の毎月の返済額は月13.8万円です。返済を続ければ最終的には月9.6万円まで減ります。しかし、元利均等返済だと毎月の返済額は11.6万円からずっと変わりません。

今回のケースだと、元金均等返済での毎月の返済額が11.6万円を下回るのは、返済開始から約20年後あたりとなります。

おおむね返済開始から15年程度経過するまでは、元金均等返済での返済額の方が元利均等返済よりも多くなるようです(ただし、繰上げ返済を行った場合や変動金利型を選んで金利が変わった場合などはその限りではありません)。

毎月の返済額が一定である方がこれからの支出額を予想しやすく、資金計画を立てる上では有利です。その点は元利均等返済の方が一歩リードと言えます。

しかし将来子供の教育費が多くかかってくるであろう時期に、住宅ローンの返済に回すお金は少なくしておきたいといった考えがあれば、そもそも返済額が徐々に減っていく仕組みとなっている元金均等返済の方がニーズに合っていると言えるでしょう。

1-3. 元利均等返済に比べて借入可能額が少なくなる

元金均等返済は、元利均等返済と毎月の返済額を同じにした場合、元利均等返済に比べて借入可能額が少なくなってしまいます。

その理由は、住宅ローンの借入可能額に関する審査は当初の返済額を基準に行われることにあります。

将来的に返済額は減っていくとは言え、現時点だけ見ると、元金均等返済の方が返済負担率(年収に占めるローン返済額の割合)が大きく見えてしまうのです。

それにより、例えば固定金利1.3%・返済期間35年で月の返済額を12万円とした場合、元金均等返済の借入可能額は約3,460万円、元利均等返済の借入可能額は約4,047万円となります。約600万円近くの差が出てしまうのです。なお、適用金利が高くなるほど差額は大きくなります。

仮に4,000万円の物件を購入しようとしていたら、住宅ローンで賄いきれない金額は手元現金で補うしかありません。現金が準備できない場合は物件変更をしなくてはいけなくなるかもしれませんので、元金均等返済を利用する際はこの点にも注意しましょう。

1-4. 5年ルール・125%ルールが適用されないことに注意

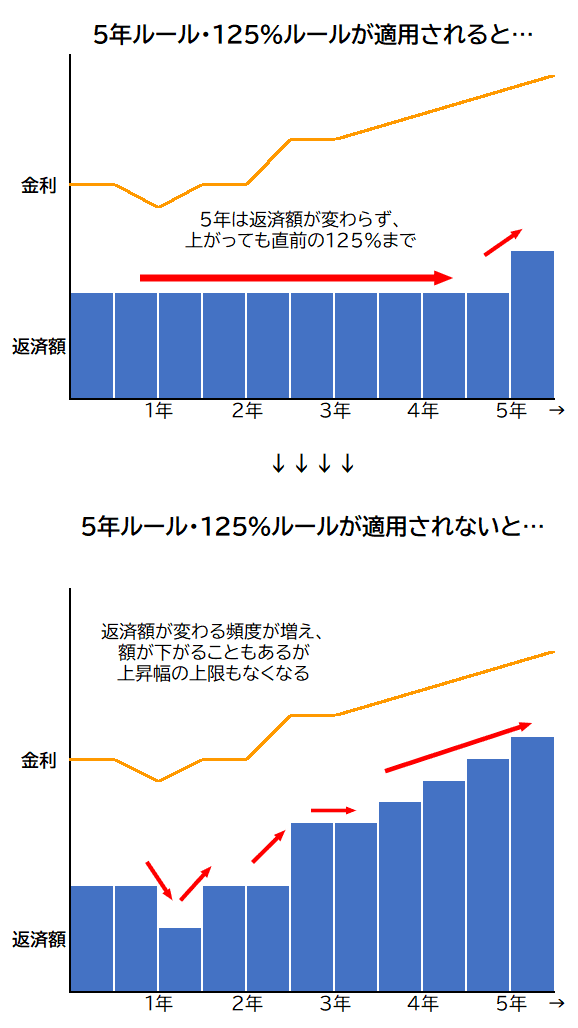

元金均等返済では、変動金利型の住宅ローンにおける5%ルール・125%ルールが適用されない点に注意が必要です。

これが適用されないと、返済額が半年~1年ごとに変わったり、返済額が前よりも高くなるといった事態も発生したりする可能性があります。

5年ルール・125%ルールとは、主に変動金利型の住宅ローンに付けられている、月々の返済額を急に大きくしすぎないための仕組みです。

変動金利型の住宅ローンは名前の通り、借入期間中に市場金利が動くと、それに応じてローンに適用されている金利(適用金利)も変動します。返済額が急に増えると、返済ができなくなってしまう人が発生してしまう危険性が高まります。

そのため、月々の返済額は5年間据え置くという5年ルール、金利を見直しても返済額の今までの125%が上限という125%ルールが設けられているのです。

しかし、元金均等返済ではこの仕組みが適用されません。

固定金利なら、市場金利がどうなろうとも適用金利は変わらないため問題ありませんが、変動金利になると話が変わってきます。

一般的に変動金利が見直される頻度は半年に一度です(金融機関によっては年1回の場合もあります)。

5年ルールがないと、5年どころか、半年過ぎるたびに月々の返済額が変わっていくという事態が起こる可能性があると言えます。

もしそれが金利の上昇であれば、本来なら前月よりも返済額が低くなっているはずなのに、逆に前月より高くなってしまったということもあり得ます。

また、125%ルールがないと、市場金利が上昇して適用金利も上昇、それに応じて月の返済額が際限なく上がってしまうということになる可能性があります。

この点は、元金均等返済を検討する上ではかなり慎重に検討すべきでしょう。

ただし、一部の金融機関では元利均等返済であったとしてもこれらのルールを設けていないところがあります。

また、金利タイプが固定金利期間選択型というもの(変動金利型の一種)でも固定金利期間の終了以降はこれらのルールが適用されません。

5年ルール・125%ルールについてさらに詳しく知りたい人は、「変動金利は一気に上がったら怖い!仕組みや上昇時の対策を理解すれば怖くない」をどうぞ。

1-5. 金融機関によってはそもそも取り扱っていない

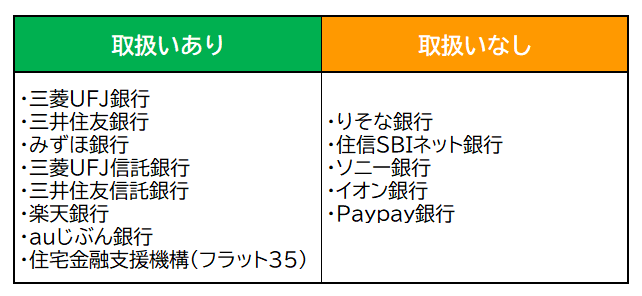

元金均等返済は、れっきとした住宅ローンの返済方法のひとつではありますが、金融機関によっては取扱いがないこともあります。

主要な金融機関で、元金均等返済の取扱いがあるかを調べてみると以下のようになりました。

都市銀行では取扱いがあるところが多いようですが、逆にネット銀行は元金均等返済を選べないところが多いのが分かります。

このように元金均等返済を取扱わないところが増えているのは、利用者がとても少ないことが背景にあると考えられます。

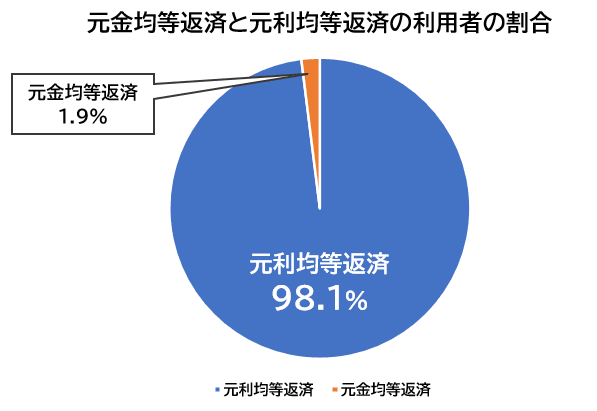

例えばこちらのグラフは、独立行政法人住宅金融支援機構が毎年集計しているフラット35利用者調査です。

元金均等返済を選んだ人は全体の1.9%、元利均等返済を選んだ人は98.1%となっていて、元利均等返済の利用者が圧倒的に多いという結果でした。

この結果を踏まえると、おそらく今後も元金均等返済の取扱いがないところが増えてくるのではないかと予想されます。

もし元金均等返済に関心がある場合は、まずは取り扱いがあるかどうかを調べておくようにしましょう。

2. 元利均等返済がおすすめである3つの理由

元金均等返済と元利均等返済はどちらがおすすめなのでしょうか?

この答えは、元利均等返済であると言えます。

元金均等返済が一見有利に見える理由としては、元金が早くに減っていくことで利息削減=支払総額を少なくする効果があるからというものが考えられます。

しかしその分、返済額が毎月変わったり、当初は返済額が大きかったり、といった扱いにくい部分もあります。

その点、元利均等返済は返済額が毎月一定であり、ローン元金を任意の時期に返せる繰上げ返済と組み合わせることによって同等の利息削減の効果を得られるのです。

本章では元利均等返済をオススメする理由を、

-

- 返済計画が立てやすい

- 元利均等返済+繰上げ返済をすれば同程度に支払総額を抑えられる

- 繰上げ返済の時期は任意でコントロールできる

以上の3つの観点から解説していきます。

2-1. 毎月の返済額が一定で返済計画を立てやすい

元利均等返済をおすすめする1つ目の理由としては、毎月の返済額が一定となるため返済計画を立てやすいことが挙げられます。

家計管理をしやすくするには、なるべく金額が変わらない支出を増やす(固定化させる)ことが大事です。

住宅ローンの返済は、一般的には35年もの長期にわたって支払っていくことになりますが、それを行いながら日々の生活を送り、子の教育費を支払い、自分達の老後資金を貯め、家族の思い出作りをするなど、他の支出も多岐にわたります。得てしてこれらの支出は一定ではなく変動していくものなので、少しでも固定化できるものがあれば、家計管理はグッと楽になります。

そのひとつのやり方として、元利均等返済で毎月の返済額を固定化することは有効と言えるでしょう。(ただし5年ルールが適用されることが条件となります。)

2-2. 元利均等返済に繰上げ返済を合わせれば、元金均等返済と同程度に支払総額を抑えられる

2つ目の理由には、元利均等返済に繰上げ返済を組み合わせることで、元金均等返済と同程度に支払総額を抑えられる点があります。

繰上げ返済とは、毎月の返済とは別に、任意のタイミングでまとまった金額を返済する手法です。 支払った金額は全て元本の返済に充てられるので、効率よく元金を減らすことができます。元金を減らせれば、その分の利息も支払わなくてよくなるので、支払総額の減額や返済期間の短縮化に繋がります。

つまり、元金均等返済と同じように元金を減らすスピードを速めることができるのです。

例えば固定金利1.3%で4,000万円の借入をした時の支払総額は、元金均等返済では約4,912万円、元利均等返済では約4,981万円となり、約69万円の差が生じます。

上記の元利均等返済のケースに繰上げ返済を組み合わせて、この約69万円の利息削減効果を生み出すにはどのようにすればいいのでしょうか?例えば以下のような返し方があります。

【例1】返済開始5年後から25年後まで、5年毎に100万円ずつ繰上げ返済(返済額軽減型)

このパターンは返済額軽減型といい、35年という返済期間は変わりませんが、繰上げ返済をするごとに返済額が軽減されます。この場合、利息軽減効果は68万円でした。

【例2】返済開始5年後から25年後まで、5年毎に50万円ずつ繰上げ返済(期間短縮型)

このパターンは期間短縮型といい、返済額は変わりませんが、完済時期が前倒しになります。この場合だと返済期間は33年となり、利息削減効果は71万円となりました。

このように元利均等返済で繰上げ返済をすれば利息削減ができるので、元金均等返済の利点を十分に肩代わりできます。

もちろん元金均等返済でも繰上げ返済はできますので、元利均等返済だけの特長という訳ではありません。

しかし元利均等返済は月の返済額が一定になるという仕組みがあるため、繰上げ返済後も支出管理がしやすいのです。

繰上げ返済後の支出管理がしやすいという点を踏まえても、元利均等返済と繰上げ返済の組み合わせは効果が高いと言えると思います。

繰上げ返済の詳しい仕組みについては、こちらの「こまめな繰上げ返済で早めに完済する」をどうぞ。

2-3. 繰上げ返済は返済時期を自分でコントロールできる

そして3つ目の理由になるのが、繰上げ返済は実行する時期を自分でコントロールできる点です。

特に最近では、繰上げ返済に手数料がかからない金融機関が増えてきており、自分が繰上げ返済ができる時期に・できる金額だけ実施するということが可能になりました。

返済の仕方の自由度が、ますます高くなったと言えます。

(主要な金融機関ごとの繰上げ返済手数料については、こちらの「繰上げ返済手数料の例」をどうぞ。)

ただし、一度繰上げ返済として払い込んだお金はキャンセルができないため、返済計画をしっかり立てた上で実施しましょう。

3. 元金均等返済を選んでもいい人2パターン

では、元金均等返済はまったく選ぶべきではないのでしょうか?

実は、必ずしもそう言い切れる訳ではありません。

元金均等返済の良いところは、繰上げ返済をせずとも元利均等返済より支払総額を抑えられる点と、自動的に返済額が減っていくという仕組みにあります。

ここに魅力を感じるなら利用してもいいかもしれません。

ただしそれには、元金均等返済の特に注意すべき難点である5年ルール・125%ルールが適用されない点と初期の返済額が大きい点に対策することが必須です。

この2点をうまくクリアして元金均等返済を使えれば、元利均等返済に繰上げ返済を組み合わせた場合に発生する、「繰上げ返済の時期をいつにするか?」「いくらならできそうか?」「繰上げ返済のために将来の分とは別で貯めておかないと…」といったことを考える必要がなくなります。

以上の点を踏まえ、本章では元金均等返済に向いている人のパターンを、

- 住宅ローンを全期間固定金利型にしようと思っている人

- 返済初期の家計に余裕がある人

の2つに分けて考えてみました。

3-1. 住宅ローンを全期間固定金利型にしようと思っている人

借入する住宅ローンを全期間固定金利型にしようと思っている人は、元利均等返済を選んでもいい人と言えます。

元金均等返済の良いところは繰上げ返済をしなくても自動的に返済額が減っていくという仕組みにありますが、この仕組みを活かすにはひとつ条件があります。

それは、“適用される金利がずっと変わらない”か、もしくは“将来下がる”ことです。

元金均等返済には5年ルール・125%ルールが適用されません。

そのため、もし金利が上昇すると、元金の返済が進んでいるのにそれよりも利息が増えて返済額が多くなってしまった、という事態になりかねません。

このような事態を防げるのは、返済中は金利が変わらない全期間固定金利型か、あるいは変動金利型でも金利が変わらない又は下がるケースです。

とは言え、これからの金利がどうなるかは誰にも分かりません。

金利が変わらないことが保証されている全期間固定金利型と、もしかしたら変わらない・下がるかもしれないが確実な予想は難しい変動金利型、どちらが適しているかと考えると、全期間固定金利型に軍配が上がると考えられます。

以上の理由から、住宅ローンを全期間固定金利型にしようと思っている人は、元利均等返済を選んでもいいと言えるでしょう。

3-2. 返済初期でも家計に余裕がある人

次に元金均等返済を選んでもいい人としては、返済初期でも家計に余裕がある人が挙げられます。

家計に余裕があれば、元金均等返済の難点である初期の返済額が大きい点を乗り越えられるからです。

返済額が大きい初期を、無理な節約や貯金からの補填などなくやっていくことができるなら、元金均等返済の仕組みは有効活用できると考えられます。

基本的には10年・20年と経てば収入は上がっていくと考えられるので、「収入は徐々に上がって、逆に住宅ローンの返済額は下がり、家計の余裕が増す」という状況が作れるという訳です。

収入が変わらないという場合でも、返済を進めていけばローン返済額は下がっていき、家計におけるローン負担は軽くなっていきますので、同様の効果はあるでしょう。

この場合に気になるのは「余裕とはどれくらいか」ということだと思いますが、これは家計によって異なるため一概には言えません。

しかし上に書いたように、住宅ローンの返済をしつつも、普段の生活で無理な節約や貯金からの補填を強いられない程度、と言えば何となく自分の家計に置き換えてみてもらえるでしょうか。

具体的な金額を知りたい場合は、住宅ローンの返済も含めた現在から将来まで家計の収支全体を見る必要があります。

個人でもExcelや金融機関が提供するツールなどを使えば作成可能ではありますが、できるだけリアルに、正確なものを作りたいと考えるなら、ファイナンシャルプランナーなどのプロに相談してみましょう。

4. まとめ

元金均等返済にも利点はいくつかありますが、扱いにくい点も同じくらいあります。それを考えると、やはり基本的には元利均等返済を選択した方が、返済額の変動などについて余計な心配をもたず、長期間の返済を行ってもらえると思います。

住宅ローンの支払総額を抑えることも可能な限りやっていければいいですが、家計の支出は住宅ローンだけではないはずです。

まずは将来まで見据えた資金計画を作ってみてください。その上でどこにお金をかけるか・管理の手間をかけるかなどの優先順位を明確にするようにしましょう。

コメント