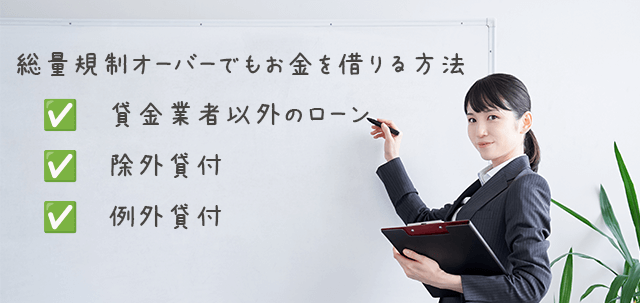

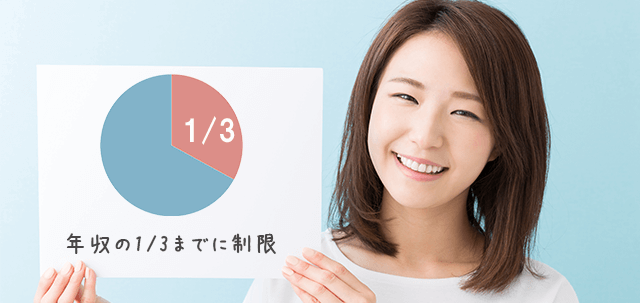

貸金業法では、「お借り入れの総額は年収の3分の1を越える貸付は原則禁止」とする総量規制が定められています。

もう年収の3分の1以上の借入をしているからお金借りる手段は諦めるしかないのかな?

実は総量規制オーバーでも、お金を借りる方法はあるので諦めてはいけません!

既に年収の3分の1までお金を借りてしまっているという場合には、総量規制対象外の借り入れ方法を検討しましょう。

この記事では、総量規制対象外の貸金業者以外のローン、除外貸付、おまとめローンなどについて詳しく紹介します。

総量規制オーバーでも借りられるところはどこ?

総量規制オーバーでお金を借りるには、総量規制の影響を受けないローンを選ぶ必要があります。

総量規制の対象外で借りられる方法は3通り

お金を借りる方法の全てが総量規制の影響を受けるわけではありません。総量規制は改正貸金業法で「貸金業者から個人への借入」に対して定められているルールです。

また、その範囲にあっても「例外」と「除外」が法的に定められています。よって、以下のようなケースであれば総量規制対象外としてお金を借りることができます。

【総量規制対象外となる貸付】

- 銀行やろうきん、農協など貸金業者以外のローン

- 住宅ローンなど除外貸付

- おまとめローンや自営者ローン、配偶者貸付など例外貸付

意外と総量規制対象外の貸付が多いと感じた方もいるでしょう。借入で悩んでいるととにかく可能性のある消費者金融すべてに申し込みをしたいと考えるかもしれませんが、それはストップです。

短期間に複数の申込をすることは、多重申込による審査落ちの原因になるからです。

消費者金融のおまとめローンは総量規制の対象外

消費者金融が扱う個人向けローンも基本的に総量規制の対象ですが、その全てが対象というわけではありません。

例えば「おまとめローン」は、借入の一本化により金利を引き下げ、返済しやすくするため「顧客が一方的に有利になる借り換え」として例外貸付けに該当します。

1つの貸金業者や金融機関から融資を受け、他社の借入をすべて精算することで、複数の借入を一本化すること。

おまとめローンは、資金使途が「おまとめ」に特化しており、通常のカードローンのように好きなときにキャッシングするというタイプのローンと異なる。

総量規制により新たなカードローン審査には通りそうもない場合は、おまとめローンがおすすめです。

総量規制対象外!消費者金融のおすすめ おまとめローン

アイフルのおまとめMAX、かりかえMAXは銀行ローンもおまとめ可能

| 貸付対象者 | アイフルを利用中・利用したことがある方 満20歳以上の定期的な収入と返済能力を有する方 |

| 資金使途 | 銀行や貸金業者からの借入債務 クレジットカードのショッピング債務等 |

| 金利 | 3.0%~17.5% |

| 限度額 | 800万円 |

| 返済期間 | 最長10年 |

| 必要書類 | 他社からの借入条件の確認ができる書類 本人確認書類 収入証明書 |

| 貸付対象者 | アイフルをはじめて利用する方 満20歳以上の定期的な収入と返済能力を有する方 |

| 資金使途 | 銀行や貸金業者からの借入債務 クレジットカードのショッピング債務等 |

| 金利 | 3.0%~17.5% |

| 限度額 | 800万円 |

| 返済期間 | 最長10年 |

| 必要書類 | 他社からの借入条件の確認ができる書類 本人確認書類 収入証明書 |

アイフル注釈

- ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

- お申込の状況によってはご希望にそえない場合がございます。

- 公式HPで貸付条件の詳細をご確認いただけます

アイフルには下記の通り、2種類の総量規制対象外の借り換えローンがあります。「おまとめMAX」と「かりかえMAX」は、過去もしくは現在、アイフルの利用をしたことがあるか、ないかにより自動的に決定されます。

おまとめMAXはアイフルを利用していた方に向けた専用ローンとなるため、過去にアイフルを利用していて確実に返済をしていたという方にとっては審査が有利とされています。

多くの消費者金融のおまとめローンは、「貸金業法施行規則第10条の23第1項第1号の2」に基づく商品であり、おまとめをする場合には消費者金融など貸金業者からの借入のみが対象となっています。

しかし、アイフルのおまとめローンは「貸金業法施行規則第10条の23第1項第1号または第1号の2」と両方に基づく商品のため、貸金業者のほか銀行からの借入やクレジットカードのショッピングリボまで幅広い借入に対応しています。

アコムの「貸金業法に基づく借換え専用ローン」は返済期間が長い

| 貸付対象者 | 満20歳以上で安定した収入と返済能力がある人 |

| 資金使途 | 貸金業者からの債務の借り換え ※銀行からの借入とクレジットカードのショッピングでの利用は含まれない |

| 金利 | 7.7%~18.0% |

| 限度額 | 300万円 |

| 返済期間 | 最長12年3ヶ月 |

| 必要書類 | 本人確認書類 収入証明書 |

アイフルの「おまとめMAX」同様に、返済を一本化することを目的としたローンで、下記のような特徴があります。

- 30日間無利息サービスの対象にならない

- 借入先への返済はアコムが直接行うので、利用者の手間が省ける

- 返済期間が最長12年3ヶ月とやや長い

まとめられるのは、主に消費者金融からの借入で、銀行のカードローンやクレジットカードのショッピング枠は借り換えできないことに注意しましょう。

プロミスの貸金業法に基づくおまとめローンは今より低金利に

| 貸付対象者 | 年齢20歳以上、65歳以下のご本人に安定した収入のある方 ※主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合申込可能 |

| 資金使途 | 貸金業者からの債務の借り換え ※銀行からの借入とクレジットカードのショッピングでの利用は含まれない |

| 金利 | 6.3%~17.8% |

| 限度額 | 300万円 |

| 返済期間 | 最長10年 |

| 必要書類 | 本人確認書類 収入証明書 |

プロミスのおまとめローンは現在借入しているローンよりも低金利での借り換えにより、毎月の返済額や金利負担を軽減することができます。

プロミスで借り換え対象となるのは消費者金融やクレジットカードキャッシングであり、こちらも銀行カードローンやクレジットカードのショッピングは含まれません。

【申込方法】

- 自動契約機

- プロミスコール(電話)

ネット申込はできませんので注意しましょう。

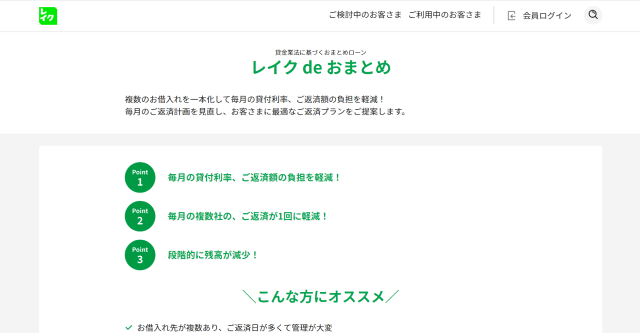

レイクの新しい貸金業法に基づくおまとめローン「レイク de おまとめ」

| 貸付対象者 | 満20歳~70歳までの安定した収入のある方 |

| 資金使途 | 他社借入金の返済(銀行、貸金業者からの借入など) |

| 金利 | 6.0%~17.5% ※100万円以上の場合、6.0~15.0% |

| 限度額 | 500万円 |

| 返済期間 | 最長10年 |

| 必要書類 | 本人確認書類 収入証明書 |

レイクのおまとめローンは2021年12月よりサービスを開始したおまとめローンです。

アイフルと同様、「貸金業法施行規則第10条の23第1項第1号および第1号の2」の両方に基づいたおまとめローンのため、毎月の返済額と総返済額の軽減も可能であり、銀行カードローンなどもおまとめの対象になります。

オリックス・クレジットのVIPフリーローンは年収400万円以上の方向け

| 貸付対象者 | 日本国内に居住し、お申し込み時20歳以上65歳未満 年収400万円以上の方 |

| 資金使途 | 貸金業者以外からの借入債務 ※銀行、クレジットカードのショッピング等も対象 |

| 金利 | 3.0%~14.5% |

| 限度額 | 100万円〜800万円 |

| 返済期間 | 最長8年 |

| 必要書類 | 本人確認書類 収入証明書 ※上記以外の書類が必要な場合もあり |

オリックスVIPフリーローンは、信販会社として知られているオリックスクレジットが提供している「おまとめローン」専用の金融商品です。

オリックスVIPフリーローンは申込条件が年収400万円以上と記載されており、これは他社と比較しても高めで、利用できる人は限定的と予想されます。

しかし、申込条件が厳しい分、金利が低いという大きなメリットがあります。

総量規制外のローンを検討している方は、限度額いっぱいの借入が複数あり、返済が厳しい状況の人が多いでしょう。

仮に金利18.0%で2社から50万円ずつ借入していると、利息だけで1万4000円程度になります。

これをオリックスVIPフリーローンでまとめると最高金利の14.5%が適用されても、毎月の利息はおよそ2000円から3000円程度低く抑えることが可能です。

【中小消費者金融の総量規制対象外おまとめローンもチェック】

貸金業法に基づくおまとめローンは大手消費者金融のものが有名ですが、実は中小消費者金融でも貸金業法に基づくおまとめローンを取り扱っている業者があります。

| 中小消費者金融名 | 金利 | 限度額 |

|---|---|---|

| フクホー ※1 | 7.3%~20.0% | 200万円 |

| アロー ※1 | 15.0%~19.94% | 200万円 |

| いつも ※2 | 4.8%~18.0% | 500万円 |

| キャネット ※2 | 9.0%~20.0% | 300万円未満 |

中小消費者金融の場合、まずは正規の消費者金融かどうかを判断するところから始めなくてはなりません。

しかし、中小消費者金融は債務整理中などでも申込む価値があると言われるほど柔軟な対応もしています。

興味のある方はチェックしてみると良いでしょう。

銀行カードローンは総量規制の対象にならないが自主規制がある

カードローンを提供している金融機関は、消費者金融以外に「銀行」もありますね。銀行のカードローンは、総量規制の対象にはなりません。

総量規制が定められている「貸金業法」は消費者金融や信販会社等の貸金業者を対象としており、銀行は対象外であるためです。

理論上は年収の3分の1を超えても銀行なら借り入れできてしまうことになります。

しかし、総量規制対象外の銀行ローンでも、借入額が収入に対してあまりに大きな場合は、審査に通過することはできません。

銀行カードローンは総量規制対象外の審査に厳しくなった

総量規制対象外として融資を行ってきた銀行カードローンですが、国からの要請で貸付の自粛をするようになりました。

これは、簡単な審査で大きな額を借りられる総量規制対象外のカードローンに対し、国会や法曹界で多重債務問題を助長していると批判が強くなったからです。

現在の銀行は、自主的に総量規制に匹敵する規制を設けています。

そのため、銀行カードローンでの総量規制対象外の貸付が厳しくなっているのです。

2018年1月からは反社会勢力への資金流入防止のために審査の過程で警視庁のデータベース照会が必要になりました。この照会に最低でも1営業日はかかることから、銀行カードローンでの即日融資も停止しています。

以下は全国銀行協会が消費者向け貸付について行った「銀行による消費者向け貸付けに係る申し合わせ」の内容です。

例えば、個人の年収に対する借入額の比率を1/3以内に制限する総量規制の効果として、 多重債務の発生が一定程度に抑制されている状況等を踏まえ、銀行カードローンにおいても、個人の年収に対する借入額の比率を意識した代弁率のコントロール等を行うべく信用保証会社と審査方針等を協議するよう努める。

一般社団法人「銀行による消費者向け貸付けに係る申し合わせ」より

この点から、総量規制オーバーで銀行カードローン審査に通るのは難しいと考えられるでしょう。

総量規制対象外の銀行カードローンを検討する場合には、借入額が少ないうちに申し込みをすると良いでしょう。

銀行の借り換えやおまとめ商品もおすすめ

借り換えや一本化を目的として銀行のカードローンを検討していた方は、銀行が取り扱っている借り換えやおまとめに対応した商品を選んでみるのもいいかもしれません。

横浜銀行カードローンは審査結果最短即日でおまとめも可能

| 貸付対象者 | 契約時満20歳以上69歳以下の方 安定した収入のある方、およびその配偶者※パート・アルバイトの方も可。学生の方は不可。年収には年金を含む 次の地域に居住またはお勤めの方 (神奈川県内・東京都内全地域、前橋市、高崎市、桐生市) 保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる方 横浜銀行ならびにSMBCコンシューマーファイナンス株式会社の個人情報の取り扱いに同意される方 |

| 金利 | 年1.5~14.6%(変動金利) |

| 限度額 | 10~1,000万円(10万円単位) |

| 必要書類 | 本人確認書類 収入証明書※希望の借入限度額が50万円を超える場合 |

横浜銀行カードローンは他のローンやクレジットカードのリボ払いなどもおまとめ可能です。

地方銀行カードローンのため、利用できるのは神奈川・東京と群馬県の前橋市、高崎市、桐生市に限られます。

審査結果の連絡が最短即日と銀行カードローンの中でもスピーディなのが特徴です。

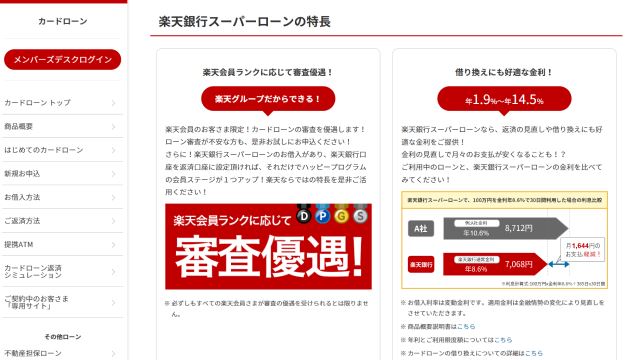

楽天銀行スーパーローンは借入の見直しが可能

| 貸付対象者 | 満年齢20歳以上62歳以下の方(※1) 日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証を受けることができる方 (※2) ※1 但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ※2 当行が認めた場合は不要です |

| 金利 | 年1.9%〜14.5% |

| 限度額 | 800万円 |

| 必要書類 | 本人確認書類 収入証明書 |

楽天銀行スーパーローンにおまとめローンはありませんが、公式サイトに現在の借入の見直しについて勧める案内があります。

毎月の返済が大変という場合には、借り換えを検討してみてもいいかもしれません。

入会と利用で最大31,000ポイントがもらえ、さらに楽天会員ランクに応じて審査優遇があるなど、楽天会員の方に非常にメリットがあるカードローンです。

auじぶん銀行カードローンは借り換えコースがある

| 貸付対象者 | ご契約時の年齢が満20歳以上70歳未満の方 安定継続した収入のある方(自営、パート、アルバイトを含みます) 保証会社であるアコム(株)の保証を受けられる方 ※外国籍の方は永住許可を受けている場合に対象となります。 |

| 金利 | 通常:1.48%~17.5%(年率) カードローンau限定割 誰でもコース:1.38%~17.4%(年率) カードローンau限定割 借り換えコース:0.98%~12.5%(年率) |

| 限度額 | カードローンau限定割 誰でもコース:10万円以上800万円以内(10万円単位) カードローンau限定割 借り換えコース:100万円以上800万円以内(10万円単位) |

| 必要書類 | 本人確認書類 収入証明書※借入可能上限額60万円以上の場合 |

au IDをお持ちの方には最大0.5%の金利優遇があるなど、auユーザーにお得なのがauじぶん銀行カードローンです。

地方銀行のカードローンの中にもこうした金利優遇制度がありますが、引き下げ幅はもっと小さく、じぶん銀行の有利さは目立ちます。

auじぶん銀行の借り換えコースを利用するには適用条件がありますが、条件をクリアしている方は利用を検討してみてもいいでしょう。

地方銀行のローンを選ぶという選択肢もあり

地元にある地方銀行に口座を持っている方は、金利優遇がある場合もあるためそちらの銀行のローンを選ぶという選択肢もあるでしょう。

以下は地方銀行が取り扱うおまとめローンですが、これ以外にも、カードローンやフリーローンでおまとめに対応している銀行も多いです。

| 銀行名 | 商品名 | 金利 | 限度額 |

|---|---|---|---|

| 東邦銀行 | とうほうお借換えローン | 年6.5%・9.8% | 500万円 |

| 福邦銀行 | おまとめローン | 年3.8%〜14.8% | 1,000万円 |

| 群馬銀行 | フリーローン「おまとめ太郎」 | 年4.6%〜14.5% | 500万円 |

| 筑波銀行 | 〈つくば〉おまとめフリーローン | 年6.8%~14.6% | 500万円 |

| 栃木銀行 | とちぎんおまとめローン | 年6.8%~14.6% | 500万円 |

| 東和銀行 | 東和おまとめローン | 年4.6%~14.6% | 500万円 |

| 三十三銀行 | おまとめローン | 年9.8%・12.8%・14.8% | 500万円 |

| 静岡中央銀行 | 借換専用おまとめローン | 年4.0%〜14.5% | 500万円 |

| 長野銀行 | おまとめローン | 年3.3%〜14.5% | 500万円 |

| 紀陽銀行 | おまとめローン+ | 年6.5%〜14.0% | 500万円 |

| 中国銀行 | おまとめフリーローン | 年6.8%〜14.5% | 500万円 |

| 山口銀行 | フリーローンおまとめ!やまぐち君 | 年4.8%〜14.3% | 500万円 |

| 鳥取銀行 | おまとめローン | 年6.0%〜12.0% | 500万円 |

| 愛媛銀行 | ひめぎんおまとめローン | 年5.8%~14.5% | 500万円 |

| もみじ銀行 | フリーローン おまとめ!もみじ君 | 年4.8%〜14.3% | 500万円 |

| 福岡銀行 | おまとめ・フリーローン(ナイスカバー) | 年5.9%・9.9%・12.9% | 500万円 |

| 西日本シティ銀行 | おまとめローン(無担保型) | 年4.5%〜15.0% | 500万円 |

| 十八親和銀行 | おまとめ・フリーローン(ナイスカバー) | 年5.9%・9.9%・12.9% | 500万円 |

| 肥後銀行 | マイローン おまとめ | 年4.3%~14.0% | 500万円 |

| 宮崎銀行 | みやぎんおまとめ1 | 年4.0%〜14.5% | 500万円 |

| トマト銀行 | トマト・借換え専用フリーローン ひとまとめ | 年3.8%〜13.8% | 800万円 |

| 豊和銀行 | おまとめフリーローン | 年3.8%〜14.5% | 500万円 |

他にもある!総量規制対象外でお金を借りる方法

総量規制対象外でお金を借りる方法は他にもあります。

自営業・個人事業主向けのローンも総量規制の対象外

おまとめローンと同様、個人事業主(自営業者)向けのビジネスローンも総量規制対象外の貸付が可能です。

個人事業主に対する貸付けは「事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合」に限って、総量規制を超えた融資が認められているからです。

以下に大手消費者金融が取り扱う個人事業主向けの貸付商品をご紹介しましょう。

| 消費者金融名 | 商品名 | 金利 | 限度額 |

|---|---|---|---|

| アイフル | 事業サポートプラン〈個人プラン〉 | 3.0%〜18.0% | 500万円 |

| アコム | ビジネスサポートカードローン | 12.0%〜18.0% | 300万円 |

| プロミス | 自営者カードローン | 6.3%〜17.8% | 300万円 |

| レイク | レイク de ビジネス | 4.5%〜18.0% | 500万円 |

| AGビジネスサポート | 事業者向けビジネスローン | 3.1%〜18.0% | 1,000万円 |

アイフル注釈

※公式HPで貸付条件の詳細をご確認いただけます

配偶者貸付なら専業主婦でも借りられる

無職の専業主婦が消費者金融の融資を受けられないのは、総量規制の理屈でも説明がつきます。「個人の年収の3分の1まで」ということは、年収が0円の専業主婦では融資を受けられないという意味ですね。

ただし、一部の貸金業者では「配偶者貸付け」の利用が可能です。「配偶者貸付け」は、総量規制の例外として配偶者の年収の3分の1までの融資を受けることができます。

消費者金融で配偶者貸付けを行っている企業はほとんどありませんが、「ベルーナノーティス」では取扱いがあります。

契約の際は、もちろん事前に配偶者の承諾が必要なことは理解しておきましょう!

貴重な専業主婦OKの銀行カードローン

「銀行は専業主婦でも借りられるのか?」といいますと、答えは「銀行による」となります。

確かに銀行は総量規制の影響を受けませんが、専業主婦への貸付については各銀行で対応が異なります。

地方銀行を含む一部の銀行カードローンでは、配偶者に安定継続した収入がある場合に限り、上限額を定めた上で利用可能です。

| 金融機関及び、商品名 | 金利 | 限度額 |

|---|---|---|

| ベルーナノーティス | 4.5%〜18.0% | 300万円 |

| 楽天銀行スーパーローン | 1.9%〜14.5% | 専業主婦は50万円まで |

| イオン銀行カードローン | 3.8%〜13.8% | 専業主婦は50万円まで |

| PayPay銀行カードローン | 1.59%〜18.0% | 1,000万円 |

| 横浜銀行カードローン | 年1.5%〜14.6% | 10~1,000万円(10万円単位) |

ろうきん・農協・信用金庫のローンも総量規制対象外

ろうきん(正式名称・労働金庫)では、マイプランという消費者金融のカードローンに似た商品を取り扱っていますが、貸金業者ではないため貸金業法の対象には含まれません。

よって、法律のうえでは年収に関係なく借り入れが可能です。

ただし、先述した銀行の自主規制と同様の「高額融資の自主規制」は行われています。

消費者金融や銀行が個人向けの融資を抑制していることに加え、ろうきんでも同様の流れになりつつあるのです。

尚、ろうきんと同様に、銀行や農協、信用金庫なども総量規制の対象外です。

【公務員ならろうきんの審査で有利になる可能性がある】

公務員の方は、ろうきんのカードローン審査が有利になる可能性があります。

ろうきんは労働組合が運営していて、組合員の年収を把握できるためです。

融資限度額500万円のうち、いくら融資されるかは個人の返済能力で判定されます。

民間よりも高年収が期待できる公務員なら、審査も有利というわけです。

「総量規制」とは?年収の3分の1までしか借りられないルール

「総量規制」とは、改正貸金業法で定められた「貸金業者が個人に融資する金額を年収の3分の1までに制限する」ルールのことです。

総量規制の施行と同時に、1社で50万円、又は他社と合わせて100万円を超える貸付を行う場合、貸金業者は源泉徴収票等の収入を確認する書類の提出を受けることも義務づけました。

簡単に言えば、年収300万円なら100万円、年収600万円なら200万円までしか借り入れできないということですね。

この「年収の3分の1」は、全ての貸金業者の合計であるのも特徴です。

もし年収300万円の人がA社で100万円を借りている場合、B社ではもう新しく借り入れできないことになります。

総量規制は「利用者を自己破産などから守るため」に導入された

総量規制は、2010年6月完全施行された改正貸金業法に基づくルールですが、その目的はどこにあるのでしょうか?

それは、社会的に大きな影響を与えていた多重債務者対策にあります。

総量規制がなかったころは融資できる金額に上限がありませんでした。

金利上限も現在の20.0%より高い20~29.2%で、過度な貸付により自己破産者が急増したのです。

このような背景から、過剰な貸付を抑制し、借金返済に困窮する状況を根絶することを目的として総量規制は生まれたのです。

総量規制の例外と除外は対象外になる

貸金業法はその名の通り、貸金業者に対する法律です。

財務局又は都道府県に登録をしているお金を貸す業務をしている「消費者金融」「クレジットカード会社」「信販会社」等のこと。

銀行や信用金庫、信用組合、労働金庫などでもお金を貸す(融資)業務を行っているが、貸金業者には含まれない。

よって総量規制の対象となる借入は、消費者金融・信販会社・クレジット会社などの貸金業者からの借入です。

銀行・信用金庫・信用組合・労働金庫などの業務を規定する法律は「銀行法」ですので、これらからの借入は総量規制の対象とはなりません。

また総量規制には「除外の貸付」と「例外の貸付」が定義されています。

どちらも似た表現のため、違いがわかりにくいと思いますが、それぞれの定義は下記の通りです。

また、それぞれの具体的な貸付は下記の通りです。

不動産購入または不動産の改良のための貸付(そのためのつなぎ融資を含む)

自動車購入時の自動車担保貸付

高額療養費の貸付

有価証券担保貸付

不動産担保貸付

売却予定不動産の売却代金により返済できる貸付

手形(融通手形を除く)の割引

金融商品取引業者が行う500万円超の貸付

貸金業者を債権者とする金銭貸借契約の媒介

- 顧客に一方的に有利となる借り換え(おまとめローン )

- 緊急の医療費の貸付

- 社会通念上緊急に必要と認められる費用を支払うための資金の貸付

- 配偶者と併せた年収の3分の1以下の貸付

- 個人事業者に対する貸付

- 預金取扱金融機関からの貸付を受けるまでの「つなぎ資金」に係る貸付

消費者金融業者が利用者の借入額を知っている理由は?

先述している通り、総量規制には「個人の年収の3分の1までしか借りることができない」というルールがあります。

しかし、消費者金融業者はどのようにして申込者の正確な借入額を知ることができるのでしょうか?

ここでは、個人信用情報に関する解説をします。

個人の情報は個人信用情報機関に登録されている

個人の借入や返済といった金融に関する情報は、指定信用情報機関に登録されています。

現在、国内での金融取引の契約情報や返済状況、金融事故が記録される信用情報機関は3機関あります。

それぞれの機関で加盟金融機関が異なりますが、1つの金融機関が複数の信用情報機関に加盟していることもあります。

- CIC

クレジット会社の共同出資により設立され、保有する信用情報が最も多い機関

クレジットカード会社や消費者金融が加盟 - JICC

消費者金融が中心となり設立され、加盟金融機関が最も多い機関

消費者金融の他、クレジットカード会社や銀行などが加盟 - KSC(全国銀行個人信用情報センター)

全国銀行協会(JBA)が運営し、加入条件が最も厳しい機関

メガバンクや地方銀行、ネット銀行の他、信用金庫や信用組合が加盟

契約しているクレジットカード会社により信用情報が登録されている信用情報機関が異なります。

但し、これら3機関は定期的にネットワークで重要情報の共有をしているため、金融事故などの情報はどの機関でも確認ができます。

消費者金融の多くはCICとJICCに加盟していることが多く、信販会社もこの2社の加盟者であることが多くなっています。

但し、銀行は3つの機関とも登録していると言われています。

そのため、消費者金融で金融事故を起こしたときには、銀行のカードローンを申し込んでもその事実は3つの機関で発覚することになります。

個人信用情報機関に登録されている情報は何?

個人の金融に関する情報として登録されているものは、以下の7項目です。

- 本人に属する情報

住所・氏名・性別・生年月日・電話番号・勤務先・勤務先の電話番号・免許証番号など - 契約内容

登録した会員名(業者名など)・契約の種類・契約日・貸付金額・契約限度額・貸付日 - 返済状況

返済日・返済金額・返済残高・完済日・遅延・延滞 - 取引事実情報

債務整理・強制解約・破産申立 - 申込情報

本人特定情報(氏名・生年月日・申込日・申込商品内容) - 本人申込情報

本人確認書類の紛失・盗難など - 日本貸金業協会情報

貸付自粛依頼の申し出

上記の登録情報から消費者金融や金融機関は、何を読み解くのかわかりますか?主に融資などの審査において下記のような事実をみているのです。

個人信用情報機関には、お金の取引に関するすべての履歴が記録されています。このため、嘘の収入証明などを提出しても総量規制に抵触している場合には、申込時にすぐに発覚します。

- どこからお金を借りているか

- どれくらい返済しているか

- 返済は滞りなく実行されているか

- 滞納や自己破産などの事故情報はないか

年収以外にも申し込みするときに自分を良く見せようとして嘘の借入額や勤務先を申告しても、虚偽申告とみなされます。

虚偽申告が発覚すれば、即審査否決となるだけでなくその申し込み以降も審査に通りにくい状況が続きますので、絶対にやめましょう。

個人信用情報の閲覧は本人の許可が必要

借入などの個人の金融情報は、個人信用情報機関を通して金融機関や貸金業者に連携されていますが、簡単に閲覧できるわけではありません。

個人信用情報機関に登録されている情報は、個人のお金に関する情報なので秘匿性が極めて高く、家族といえども閲覧できないくらい強固に守られています。

この情報は、金融機関でも登録者本人の許可なしでは閲覧できないことになっているのです。

過去に申し込み経験がある方の中には、「そんなこと聞かれたことがない」、「許可した覚えはない」と思っている方もいるでしょう。それは恐らく多数ある規約や同意事項にすべて目を通していないから気づいていないだけです。

融資などの申し込み時には必ず同意事項が一覧で表示され、その事項に対して「同意する」などのボタンをクリックするはずです。

その一覧の中に「信用情報を見て良い」という同意事項があります。キャッシングの申し込みでは閲覧許可をすることによって審査が開始されます。

総量規制対象外でも審査落ちする場合はどうすれば?

残念ですが、総量規制対象外の借り入れでも審査落ちする方もいるでしょう。その場合、他の方法で融資を受けることも考えないといけません。

消費者金融や銀行のカードローンなどの金融機関から離れて考えてみると、以下のような方法も選択できます。

- 質屋

- 生命保険の契約者貸付

- 親・兄弟に借りる

いずれも総量規制に関係がないので、誰でもお金を借りられる可能性はあります。

質屋は預けた商品の価値に見合う金額だけ融資をしてくれる、「質屋営業法」に則って営業する業者です。あくまでも預けた商品の価値が大事であり、持ち込んだ人の属性や「ブラックかどうか」は問題になりません。

そのため、いわゆる金融ブラックの人でも借り入れが可能です。

契約者貸付は、生命保険のうち終身保険等の解約返戻金を受け取れる保険に入っている場合に利用できる制度です。解約返戻金の70~90%程度の範囲で借り入れできる制度のため、既に契約している生命保険の中に該当する保険があれば可能な方法です。

親や友人に借りるのは分かりやすいでしょう。個人間の頼み事なら、審査の結果は関係なく借り入れできる可能性があります。

但し、貸金業者以上に信用が重要なポイントになるため、安易に借りることは避けるべきです。

総量規制対象外のカードローンに関するQ&A

最後に、総量規制対象外のカードローンに関する疑問と回答をQ&A形式でまとめました。

- クレジットカードは総量規制の対象外になる?

-

クレジットカードの「キャッシング」は総量規制の対象です。

クレジットカードには大きく分けて以下の2つの機能があります。ショッピング機能キャッシング機能キャッシング機能はカードローンと同じく貸金業法下、総量規制の対象ですので、年収の3分の1の範囲内に利用が制限されます。

一方、クレジットカードの本来の役割である「ショッピング機能」は総量規制の対象外です。

商品代金購入や公共料金の支払いに利用するショッピング機能について適用される法律は「割賦販売法」になります。

クレジットカードに関しては、分けて考える必要がありますので注意しましょう。 - 奨学金は総量規制の対象外になる?

-

奨学金は総量規制の対象外です。

消費者金融や銀行でローンを組む際、他社借入額として記入する必要はありません。

これは貸金業法第2条で「国や地方公共団体、及び他の法律によって、特別に規制を受けている業者がお金を貸す業務は、貸金業とは見なさない」ことが規定されているためです。 - 総量規制対象外のカードローンは審査が甘い?

-

総量規制と審査の難易度には何の関係もありません。

そもそもカードローンの審査基準は公表されていないので、審査が「甘い」「厳しい」は判断できません。

ただ、総量規制を超えた場合には法律の関係で間違いなく審査落ちになるでしょう。

総量規制を超えても審査通過できる、甘い消費者金融は存在しません。 - 消費者金融なら必ず年収3分の1まで借りられる?

-

実際にいくらの利用限度額が設定されるかは、消費者金融の審査の結果次第で決まります。

誤解してはいけないのは、「絶対に年収の3分の1まで借り入れできる」わけではないということです。

年収300万円の人でも、審査の結果次第で30万円~50万程度しか借りられないことも珍しくありません。

まとめ

総量規制は多重債務問題を解決する為に導入されましたが、2010年に完全施行されて以降、徐々にその成果が表れてきているといえるでしょう。貸出を制限することにより、多重債務の歯止めになっていることは確かなようです。

一方、小口金融市場における過剰な規制を見直す動きも出てくるようになりました。総量規制の導入は、確かに多重債務問題の解決に一役買っています。

かしその反面、本当にお金を必要としている方が借りることができずに、逃げ場を失っているという指摘もあります。困窮したあげく、高利の闇金に入り込んで逆に問題となっている、と主張する方も多くいらっしゃいます。

こうした総量規制に関する考え方は、賛否両論見受けることができます。総量規制を含む改正貸金業法の見直しを図る動きもある一方で、せっかく規制を取り入れたのに、ここで緩和するべきではないという動きもあります。

多くの意見がある中、総量規制の見直しの議論は今後とも活発になっていくでしょう。願わくば、サラ金地獄という事態の復活が無いように、きちんとした制度改革が求められます。

総量規制対象外のカードローンを利用する前に上記の事も頭に入れておくと、より安心して借り入れすることができるでしょう。